原文作者:0x Weilan

*本报告所提及市场、项目、币种等信息、观点及判断,仅供参考,不构成任何投资建议。

问题已经解决,牛市已经启动。

在解决历史遗留的盈利 GBTC 之后,BTC ETF 通道在 2 月脉冲式地涌入巨量资金——据相关统计超过 60 亿美元。如我们在 1 月报告中所指出的那样——“BTC ETF 的批复是 BTC 资产发行史上的大事件,BTC 1 月价格的剧烈抖动这些短期影响基本告一段落,但其所引发的市场结构的变化这些长期影响则会在未来的时间里逐步显现。”

2 月,BTC 的价格表现初步印证了这一点。BTC 单月上涨 43.79% ,计 18631 美元,为 2023 年市场进入修复期以来的最大单月涨幅。

暴力上涨的动力主要自 ETF 通道资金。EMC Labs 认为,BTC 的市场结构正在发生历史性变化,其定价权将逐步由场内产业资本移交给来自华尔街的金融机构。本月价格的强劲上涨,只是这种权力移交的一个表征。

华尔街正在入场抢购 BTC,Coinbase 的库存开始告急……

场内资金开始从 BTC 向 ETH 和其他高 Alpha 项目流动。各版块普涨,具备基本面的滞胀标的开始疯狂拉升。

在 11 月简报中,我们说“内感外应,第五轮加密资产牛市呼之欲出”。

今天,我们可以判断,第五波加密牛市已经启动。

宏观市场:全球资本市场迈入新周期牛市

2 月,全球资本继续流入美国,推动美元指数继续震荡上行。黄金价格反弹,道琼斯工业指数上涨 2.22% 创出历史新高,纳斯达克指数大涨 6.12% 升至 16091.92 ,距离历史高点 16212.23 仅一步之遥。

2 月,新西兰央行暗示加息的消息曾一度引发市场的短时波动,随后英伟达财报的精彩表现消除了做多资金的疑虑,市场重燃上涨热情。未来几月,美股进入财报季,如果降息预期不发生改变,预计科技公司的业绩表现将会推动指数继续上行。

美股处于相对稳健的牛市之中。潜在的风险是区域冲突和战争扩大,以及美国经济和美债市场“意外”出现恶化。

BTC vs NASDAQ 走势(周线)

自 2020 年以来,BTC 价格与 NASDAQ 走势在大部分时间里高度正相关, 2021 年见顶时间相差 8 天, 2022 年 11 月见底时间也只相差 18 天。现在,BTC 和 NASDAQ 指数均临近前高。两者的差别只是 BTC 的价格弹性更高。

在宏观金融角度, 2020 年新冠疫情爆发后,全球金融宽松所释放的法币流动性推动了 NASDAQ 和 BTC 进入货币宽松牛市,而 2021 年 11 月开始的加息周期则使得两个市场同时进入下行阶段亦即熊市。在熊市持续的 12 个月时间里,加密市场完成了大出清,继而在加息停止前的 11 月开始铸造底部,在市场开始揣测美联储降息时间表的 2023 年 1 月开始走出底部,进入修复期。

加密市场市值已经超过 2.5 万亿美元,BTC 市值突破 1.2 万亿美元。BTC 与 NASDAQ 呈现正相关性表明两者主力资金的逻辑和行为正在趋同,美股长牛加密市场则无虞。

中间注定还有波折,但伴随全球逐步进入降息周期,我们判断全球主要金融市场在 2024 年将继续牛市步伐,不断创下新高。在宏观金融宽松加持下,加密市场在 BTC 带领下已经走出“修复期”进入轰轰烈烈的“上升期”亦即第五轮加密资产牛市。

产业叙事:以太坊成为应用中心,扩容之战纵深发展

2022 年熊市至暗时刻,FTX、Luna、Three Arrows Capital 及 Celsius、Voyager 这些冒险家和投机者被市场出清。众多以虚高 FDV 发行的资产和徒有其表的项目团队也遭受重创,丢失了市值和社区信任,甚至不知所踪。作为结束的一部分, 2023 年全球最大离岸交易所 Binance 两次接到大罚单,以 71.5 亿美元和 CEO 离任为代价换取与美国执法机构的和解。

而勇于创新、定力十足的持续建设者则在继续扩大版图。在上轮牛市中,遭遇高性能公链竞争危机的以太坊通过 POS 成功转制、有效推进二层建设、Gas 燃烧及多项技术创新,脱离混战成为区块链世界的毫无争议的应用中心。在保持去中心化和安全的基础上,Layer 2 代表 Arbitrum One 和 OP Mainnet 承接了大量主链活动,为数百万用户大幅降低了使用以太坊网络的费用。上轮牛市的挑战者 Avalanche、Fantom、Polygon 则回吐了大部分用户。只有 Solana 凭借异构设计、坚韧的社区、更低廉的成本光彩重生。

Laye 1、Layer 2 “桥出”ETH 占比

以太坊的胜出直接催生 LST、Restaking 等赛道的繁荣,打不过便加入的开发者们重返以太坊体系寻找发展空间。上海升级以来,以太坊质押率节节攀升至 26% ,质押总值超过 1000 亿美元,争夺 ETH,甚至 ETH 的 LST,成为这些赛道的核心目标。

伴随用户和用例增加,“扩容”依然是区块链基础设施层的核心议题。在以太坊“分片”迟迟不能突破的背景下,模块化公链作为一个替代型解决方案开始兴起。其受欢迎程度可能会超过单体高性能公链。

模块化公链尝试将交易处理、共识机制、数据存储等过去由单体公链承载的功能,分离到不同的层或模块中,每个层或模块专注于完成特定的任务,以此提高可扩展性,增强灵活性和定制化,降低开发难度并提升安全性。模块化公链在以太坊的“分层”、“分片”和 Cosmos“ 跨链”、Polkadot“平行链”、之外,带来了一个全新的更具区块链气质的解决方案。

Ordinals 协议的提出取得巨大反响,BTC NFT 交易量一度超过以太坊。沉寂许久的 BTC 生态引发了巨大关注。BTC 这一核心加密资产价值达到万亿美元,如何实这一庞大资产的流动是 DeFi 领域最被忽略的议题。而是否以及如何在比特网络实现编程和运行智能合约,引发了原教旨层面的争议,但也吸引了规模资金的进入。BTC 生态创新在本轮牛市将备受关注。

EMC Labs 认为,ETH 重返应用中心,Layer 2、RaaS(Rollup as a Service)所带来的扩容,以及创新应用项目开发,为大规模用户导入提供了坚实基础,为牛市展开提供了相对坚实的产业基本面。

新边疆:区块链技术开拓新赛道

EMC Labs 认为,上一牛市周期完成了“区块链技术证真”。公链领域的区块争夺、DeFi 领域的交易、借贷进入常态使用、去中心化存储市场被Web2服务商所采用等,均证明了去中心化技术在真实世界的可用性,自此投机属性之外投机价值日益增强。

DeFi 成功突破之后,以区块链技术拓展新的应用边疆成为基础设施之外的投资热点。几年过去,多个领域初步培育出令人瞩目的案例。

物联网和区块链两种技术融合催生的 DePIN(Decentralized Physical Infrastructure Networks),便是最受瞩目的领域之一。其范式是通过区块链技术和通证激励个人和小型企业部署、运营基础设施网络,让以数字为中心的基础设施在全球范围内的铺设更加高效、民主且具有成本效益(弹性)。用户可以无需许可地访问网络,以更经济实惠的方式利用网络资源。目前实践领域包括电信、数据仓库、数据传感器、AI 算力和模型等。DePIN 赛道有可能成为 DeFi 之外区块链技术又一广袤的用武之地,潜在市场高达万亿美元,具备巨大的想象空间。

DeFi Summer 之后,人们意识到以无需信任形式为资产提供流动性的巨大价值,进而展开 RWA(Real World Assets)领域的实践。传统的实物资产如房地产、艺术品、贵金属等流动性差、分割性差和交易效率低下,利用区块的透明、安全和去中心化等特性可以提高这些实物资产的可访问性、流动性和交易效率。与 DePIN 一样,RWA 赛道也处于早期阶段,同样拥有广阔的发展空间。

此外,在 Game、Social、Derivatives 等领域,产业资本已经进行了数百亿美元的一级投资,众多项目在持续建设之中。它们将在接下来的时间里次第登场亮相,接受市场检验。

EMC Labs 认为,技术领域的突破创新、新应用的持续建设和大规模用户采用是高质量加密资产牛市的底蕴。随着以太坊第一阶段扩容成功,模块化公链和 RaaS 所带来的低门槛进入,正在大幅降低区块空间的使用成本,这使得开发者们可以在全新领域开发全新应用,以更便利、更低成本的服务吸引大规模用户。

资金供给:稳定币供给早已进入牛市,BTC ETF 通道资金绵延不绝

资金供给增长是推动价格上行的直接原因,持续的资金供给增长是推动牛市启动的直接原因。

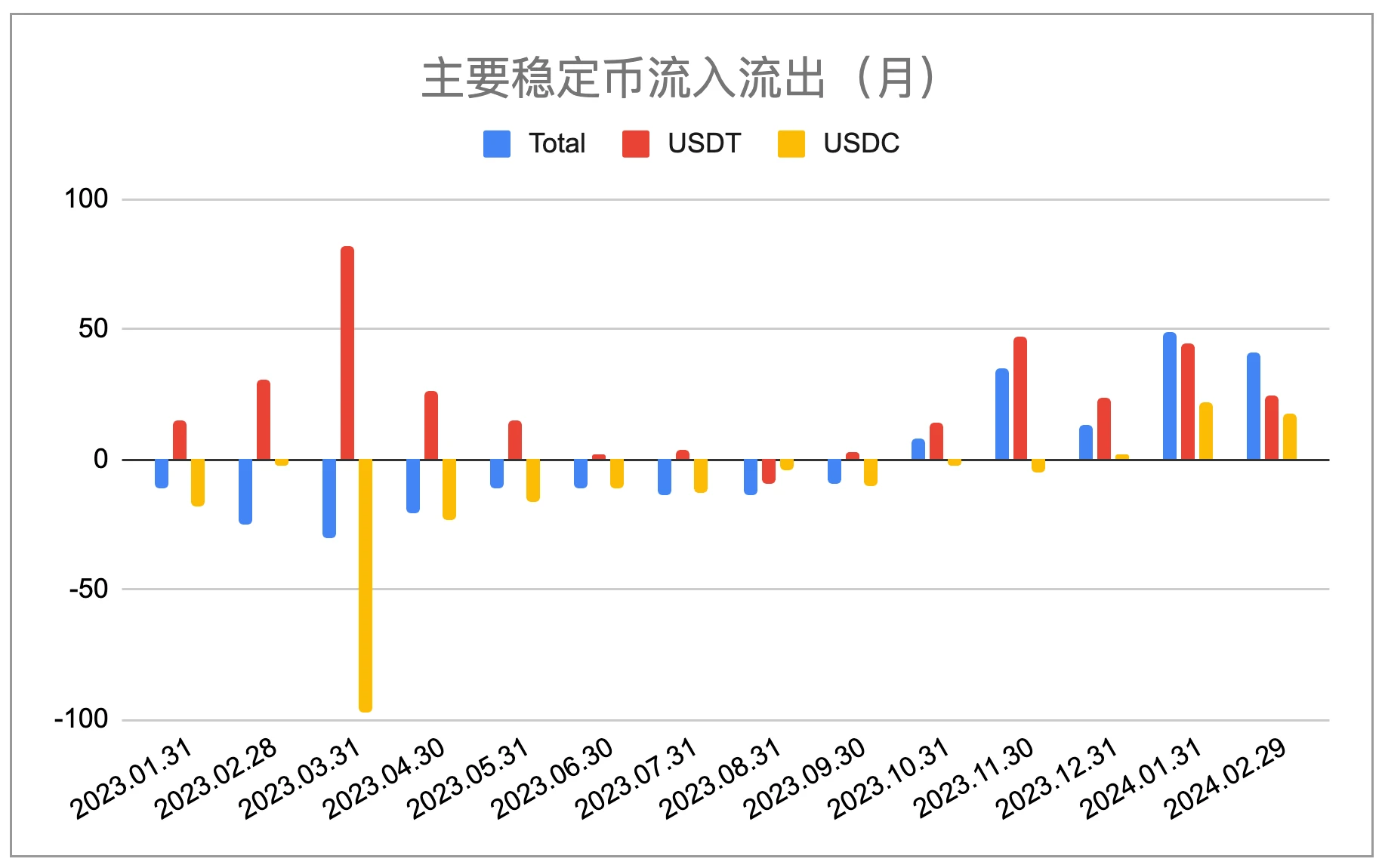

在10 月报告中,我们观察到“ 10 月上半月稳定币的流出出现停滞态势,及至 15 日稳定币开始出现正流入,BTC 随即启动升势”, 10 月是 2023 年单月首次获得资金静流入。在12 月报告中,我们判断“Q4稳定币连续 3 个月录得正流入标志着稳定币已经进入牛市”。

10 月份,稳定币整体净流入直接推动 BTC 在 10 月下旬启动暴力拉升行情,使得 BTC 脱离困扰半年之久的 25000 ~ 32000 美元箱体。此后 11、 12 月的持续流入推动 BTC 达到 37000 美元一线。

及至 2024 年 1 月、 2 月稳定币流入规模持续攀升,BTC 价格已经被推动到 60000 美元以上。

主要稳定币流入流出统计(月度)

我们将稳定币的发行视作场内资金的长期趋势指标。这意味着供给一旦开始减少就需要足够的时间才能开始增长,一旦开始增长也需要足够的时间才能开始减少。

主要稳定币发行规模

上轮熊市中,稳定币最高供给量达 1629 亿美元,于 2022 年 4 月开始呈现净流出,至 2023 年 10 月结束,历时 17 个月整体流出 432 亿。截止 2 月 29 日,历时 5 个月稳定币整体流入接近 146 亿,总发行量达到 1340 亿,仍未恢复到昔日高点。随着加密资产采用度的提升,全球投资热情的高涨,预计本轮牛市涌入资金将远超上轮牛市。

1 月,美国 11 支 BTC ETF 批复,使得加密资产打开了另外一个规模更大的资金入口。经历批复后的剧烈震荡(解决 GBTC 沉淀 BTC 的历史遗留问题)之后,巨量资金开始借由 ETF 通道凶猛抢购 BTC。发行之后,BTC ETF 累积买入 144689 枚,总持有量达到 766542 枚,占 BTC 总发行量的 3.9% 。

11 支 BTC ETF 持仓明细

有理由相信,美股牛市继续,透过 BTC ETF 通道的资金会继续流入,而且已经成为主导 BTC 短期价格发现的主要力量。

2 月,ETF 通道资金会同稳定币通道资金一起推动 BTC 大涨 43.79% 。11 支 ETF BTC 主购平台 Coinbase 的 BTC 存量持续下降,仅余 393241 枚。如此持续,将很快遭遇流动性危机。

Coinbase BTC 存量

目前,矿工侧每日挖出 BTC 仅有 900 枚,远远低于 ETF 通道的购入量, 4 月减半后每日新供应量将跌至 450 枚。今年,BTC 可能会迎来严重的供给危机。

结语

如本报告所论述,牛市启动需要具备 4 个前提——

首先,新周期启动前要完成对此前周期的投机机构、冗余产能和垃圾资产的必要出清。如此,优质项目获取腾空的市场份额得以拓展规模,创新项目也获得茁壮成长的空间。

其次,产业内部要在“技术”和“应用”两个维度上实现足够的创新积累。只有新的技术和应用才能切实吸引大规模用户以及资金进场。

再次,宏观金融处于扩张期,至少不是收缩期。持续的规模性资金流入是市场步入上升期(牛市)的必要条件。

最后,社区用户和投资者情绪的持续活跃。社区用户的活跃表征产业基本面的修复和繁荣;而投资者情绪的持续活跃乃至高涨,表明资金为资产进行重新定价的冲动。这种冲动在偏离理性框架之后,便会将市场推到一个疯狂的阶段(顶部)。

牛市是市场周期的一个阶段,EMC Labs 认为,自 2023 年 1 月至 2024 年 2 月,历经 14 个月加密资产市场已经走出修复区,正步入上升期亦即牛市。在这个阶段,市场中的各类标的都将经历价值重估、价值增长和价值实现的三部曲,表现为价格的轮番上涨,直至市场金尽力竭。

一切才刚刚开始。

EMC Labs(涌现实验室)由加密资产投资人和数据科学家于 2023 年 4 月创建。专注区块链产业研究及 Crypto 二级市场投资,以产业前瞻、洞察及数据挖掘为核心竞争力,致力于以研究和投资方式参与蓬勃发展的区块链产业,推动区块链及加密资产为人类带来福祉。

更多信息请访问:https://www.emc.fund