本报告所提及市场、项目、币种等信息、观点及判断,仅供参考,不构成任何投资建议。

2024 年 3 月后的加密资产市场似乎正在被动沦为一场以“等待”为主题的二流演出。所有的演员、创作人和制作人似乎都忘记了剧情、桥段和本来主题,只伸长脖子等着某个“观众”入场,以及今夜是否有飓风来袭。

3 月中旬至 8 月底, 5 个多月过去,BTC 价格在“新高整理区”反复震荡。期间,全球市场经历了通胀反复和下行、美元降息预期暧昧和明朗,经济软着陆还是硬着陆的叵测猜度,以及趋势变化推动不同投资者调整头寸所引发的剧烈市场震荡。

在此背景下,加密市场内一部分 BTC 投资者进行首次大抛售锁定利润榨干了流动性,期间夹杂着投机做空、恐慌抛盘,以及市场情绪引发风险偏好变化所导致 Altcoin 和 BTC 之间的仓位调整。

这是我们所观察到这一期间市场运动的本质。

经历 5 个半月的颠簸之后,加密市场进入低潮期。现货流动性大幅减少、杠杆被清除,反弹乏力以及反弹价格逐步走低,投资者萎靡不振,悲观消极情绪笼罩在加密市场上空。

这是市场运动的一个结果,也是下一阶段的内部阻力。但在我们看来,更大的阻力在于市场外部——宏观金融的不明朗,美国经济硬着陆的隐忧,以及美国权益市场趋势的不清晰。

加密市场内部已进入出清的尾声,实现市值和长短手分布已经进入蓄势状态,为上行做好了准备。但场内资金相对疲弱,未有信心和能力做出独立抉择。

URPD: 291 万+筹码涌入“新高整理区”

过去 8 个多月市场持续震荡,当我们将目光投射到链上,便可直面混乱运动的有序结果。

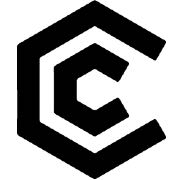

比特网络 URPD(3.13)

URPD 指标用于描述将所有未花费 BTC 进行价格上的统计分析,可有效洞察筹码分配的最终结果。上图是 3 月 13 日比特币创下历史新高时的 BTC 分布结构,这时在“新高整理区”(53000 ~ 74000 美元)积累了 308.6 万筹码。至 8 月 31 日收盘价,这个区间分布的筹码达到 600.2 万枚,也就是说,过去 5 个月至少 291.6 万+枚 BTC 在此区间进行了下注。

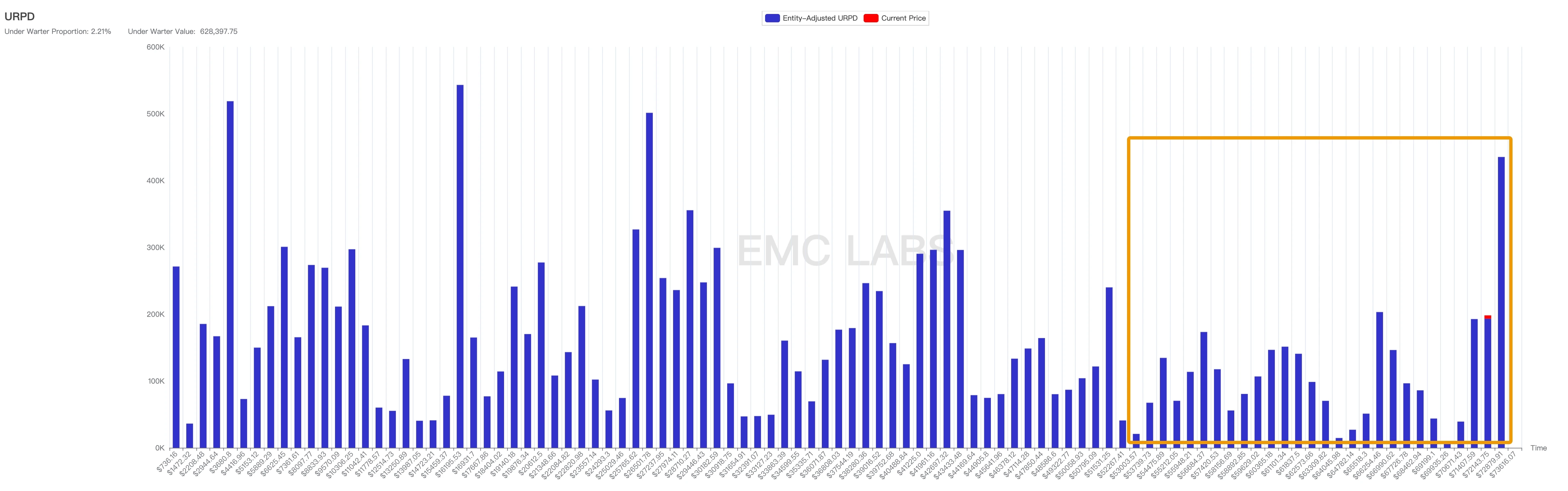

BTC URPD (8.31)

以时间计,自去年 10 月中旬 BTC 启动突破行情至 3 月 13 日到达历史高点,上升时间耗时 5 个多月。如今在“新高整理区”“横盘”整理也达到了 5 个多月,期间最高价格为 72777 美元,最低价格为 49050 美元,波段震荡发生 7 次有余。这一震荡形成了 291.6 万+筹码的交换(真实数据要远高于此,中心化交易所交换数据并未完全体现在链上),极大损耗了市场的流动性。

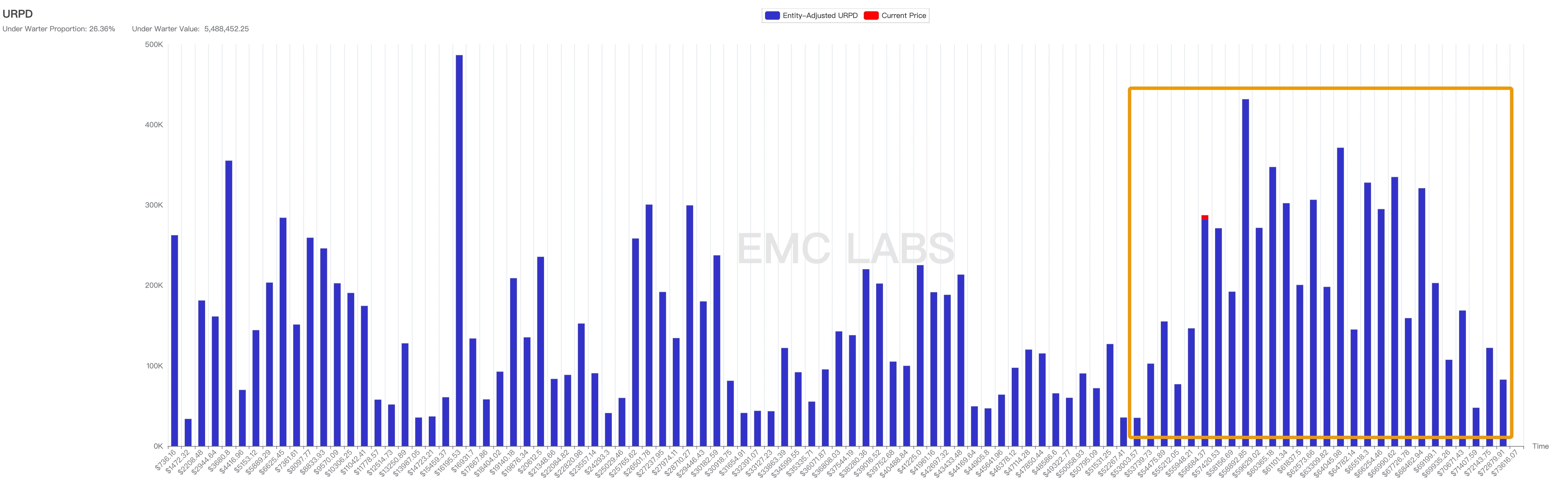

BTC 实现市值

透过以采购成本编制的“实现市值”,我们可以观察到在市场自 3 月进入新高整理区之后,虽然价格未能实现进一步上突,但已实现市值仍在增长,这意味着规模性的廉价筹码在这一期间进行了重新定价。重新向上定价的 BTC 在特定条件下,既可以转化为支撑也可以形成压力。

所以我们对 URPD 的分布保持中性态度,确实有足够规模的筹码实现了交换,足够规模的资金在此定价看好后市,但这些资金的性质未知,未来为市场提供的是支撑还是压力仍要继续观察。

长短手:大抛售与再冷却

我们将市场周期视作长期投资者和短期投资者在时间维度上的大换手,期间各自在 BTC 与 USD 之间进行兑换。

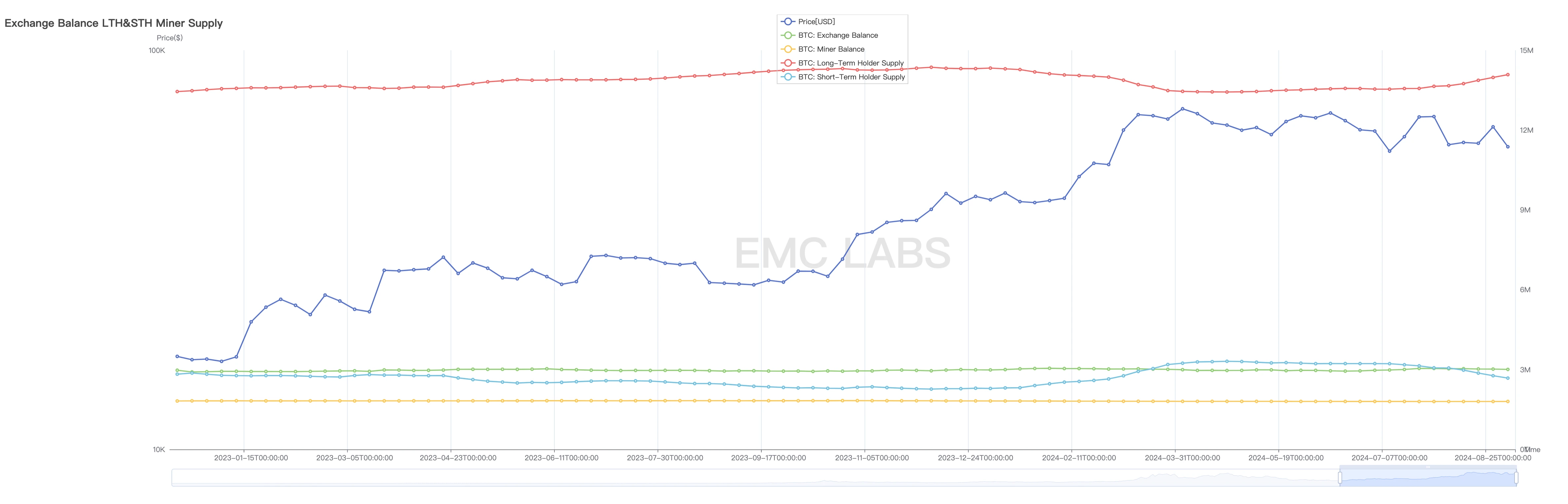

长短手持仓统计(周)

BTC 在 10 月中旬启动行情,长手的大规模减持自 12 月开始,在二三月进入高潮推动市场在此期间创下新高后启动调整,逐步刻画出“新高整理区”。

5 月起,长手的减持大幅减少,这一群体重新启动了增持,在刚刚过去的七八两个月增持幅度明显加快,从最低点算起至 8 月 31 日这一群体增持了 63 万枚 BTC。而减持方主要来自短手和矿工的抛售。

我们在6 月报告中提示,每轮牛市市场会进行两次大抛售,第二次大抛售才会彻底榨干市场资金,进而摧毁牛市。而在过去几个月发生的只是第一拨抛售。这拨抛售已历经 5 个多月临近尾声,链上分布结果可以明确看到这一点。

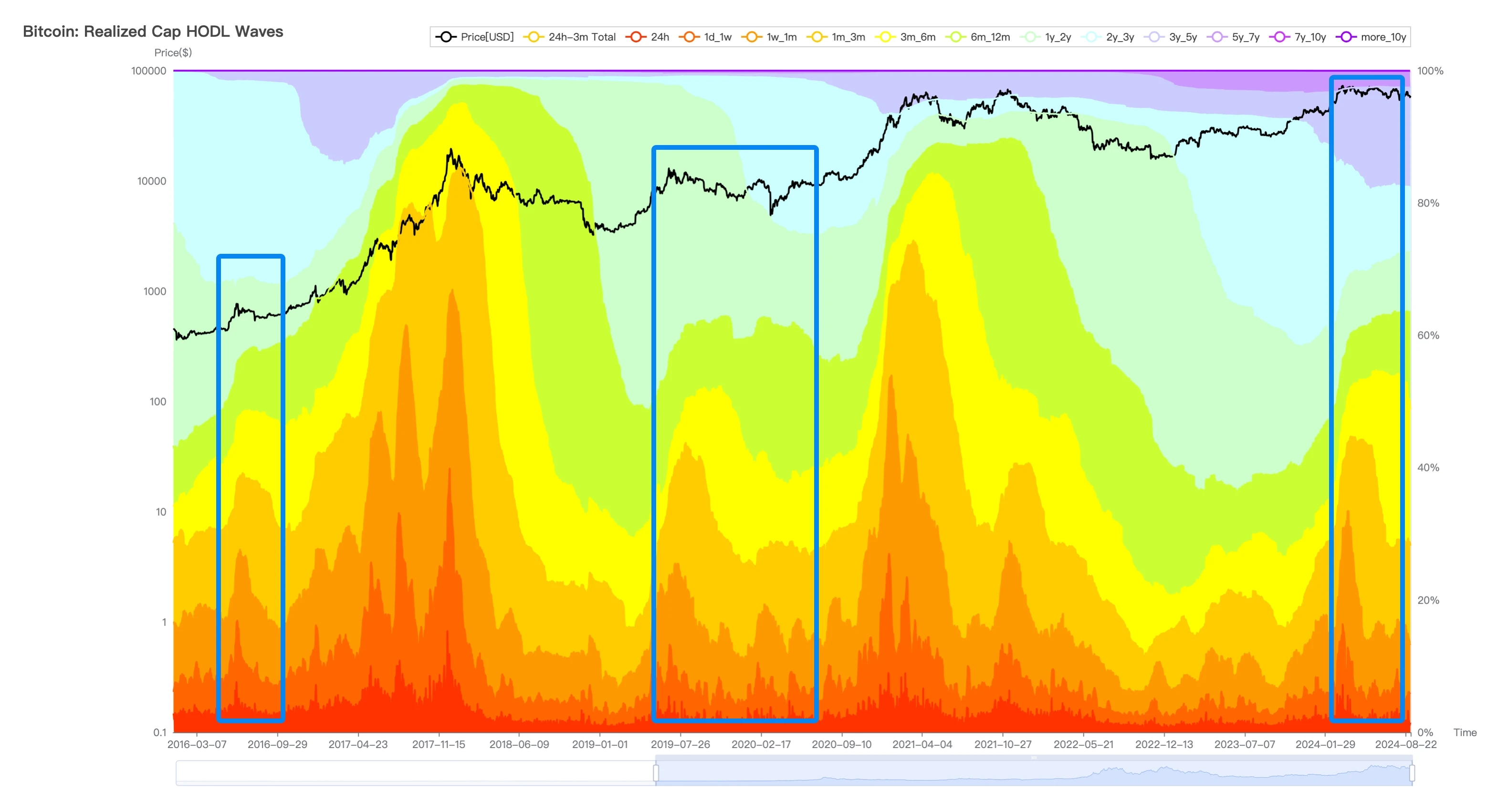

BTC HODL Waves

HODL Waves 显示 3 月内的新币已经迅速减少,这意味着投机活动大幅下降,而 3 ~ 6 月的次新币也在加速下行(也是新高整理区筹码的重要组成)。这些 BTC 持有者大部分在 ETF 批复之后进场,应属“单周期长手”。这意味着他们所持有的大部分 BTC 将转变为长手持仓, 8 月份长手持仓暴增 47 万即是明证。在可预见的未来数月,长手持仓依然会迅速增长。

BTC 持仓结构的冷却,是 BTC 在“新高调整期”震荡中重新从短手回到长手的结果。这种转变会大幅减少市场的流动性。而流动性的衰减,在资金匮乏时往往会推动 BTC 价格进一步下行,而在资金充裕时则会推动价格上行。

所以,我们可以判断:经过 5 个多月的震荡,市场内部已经做好充分准备情况下,价格走势主要由资金流动方向(而非内部筹码转换)来决定。

资金流:熄火的 ETF 通道资金

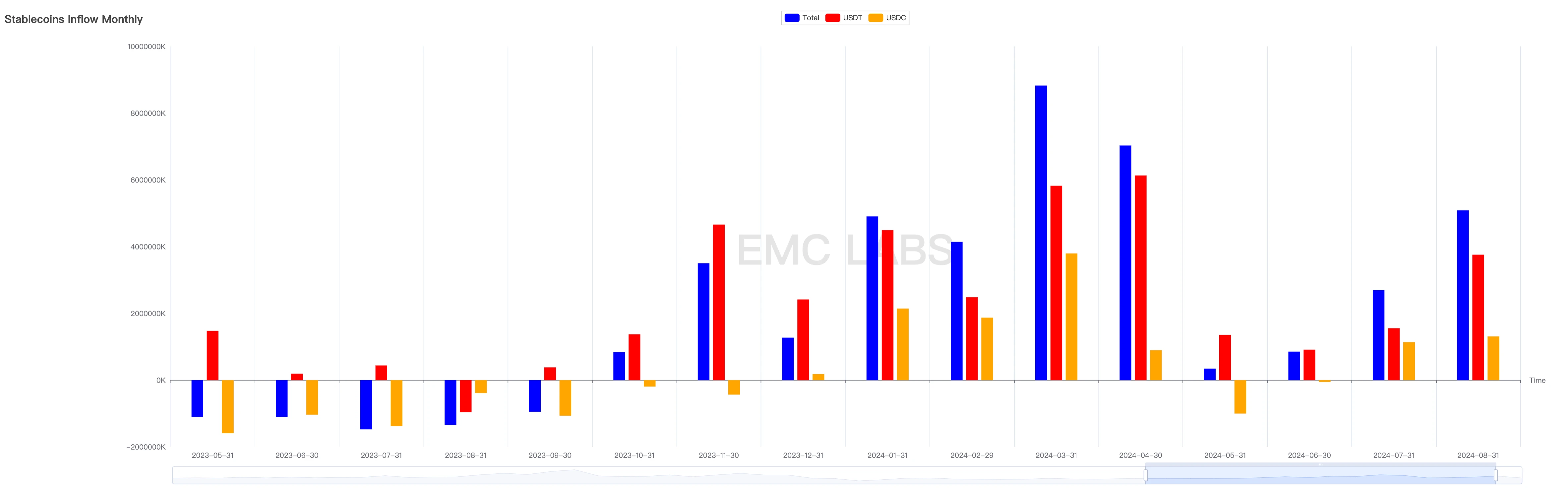

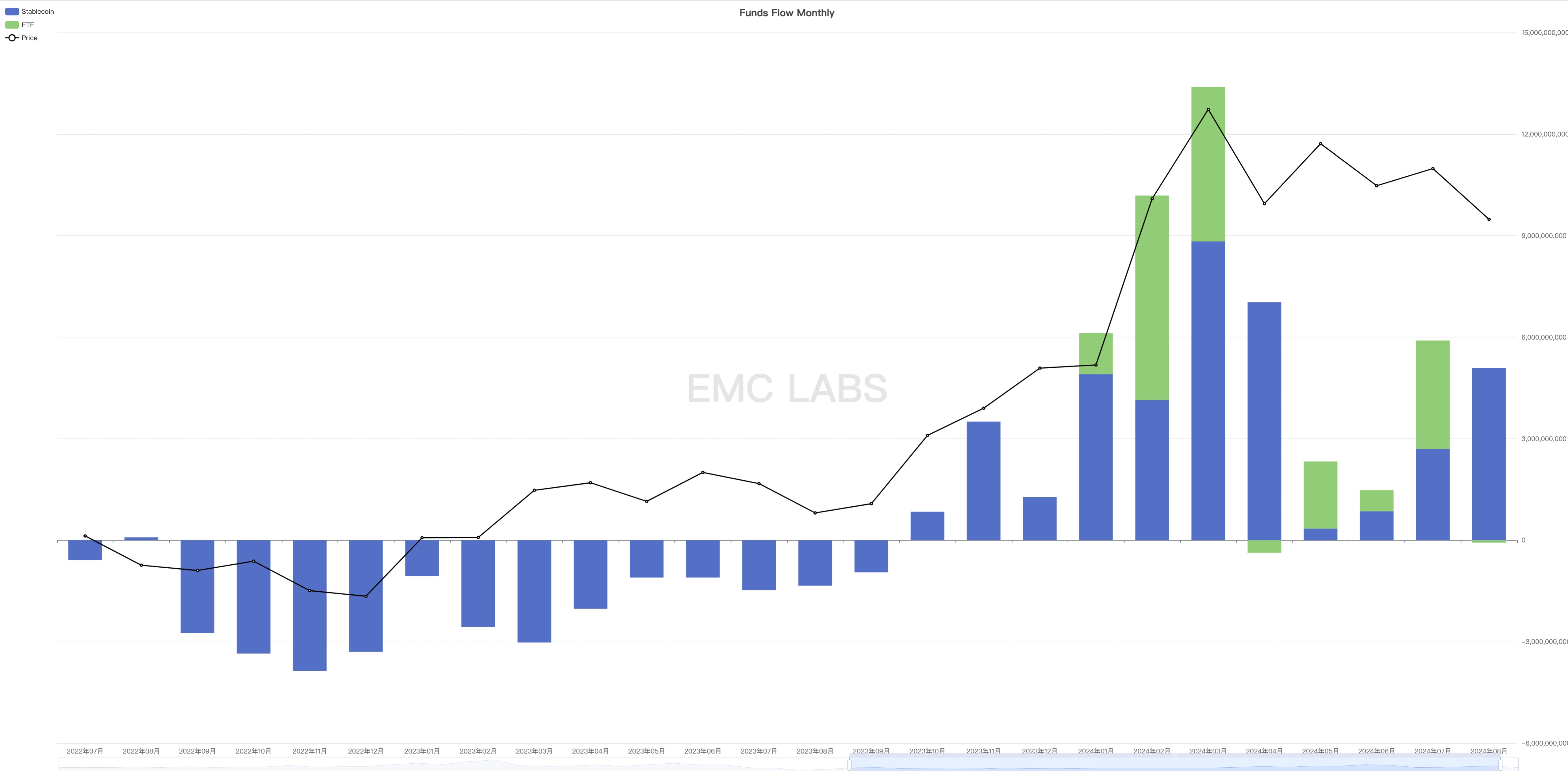

在 2023 年 11 月报告中,我们提出 10 月中旬稳定币通道资金流转正,这是 2022 年 2 月以来的首次,代表着一个新阶段的到来。此后,BTC 启动了一轮大幅上涨。

主要 Stablecoins 流入流出统计(月度)

在过去超过 5 个月的调整中,五六月是市场资金最为匮乏的时刻,两月仅录得 12.01 亿美元流入。这种悲观情况正在得到扭转,七八两月流入规模分别达到 26.96 亿和 50.9 亿。这些资金的进入表明其对新高整理区间价格的认可,以及对牛市后半场的中长期看好。

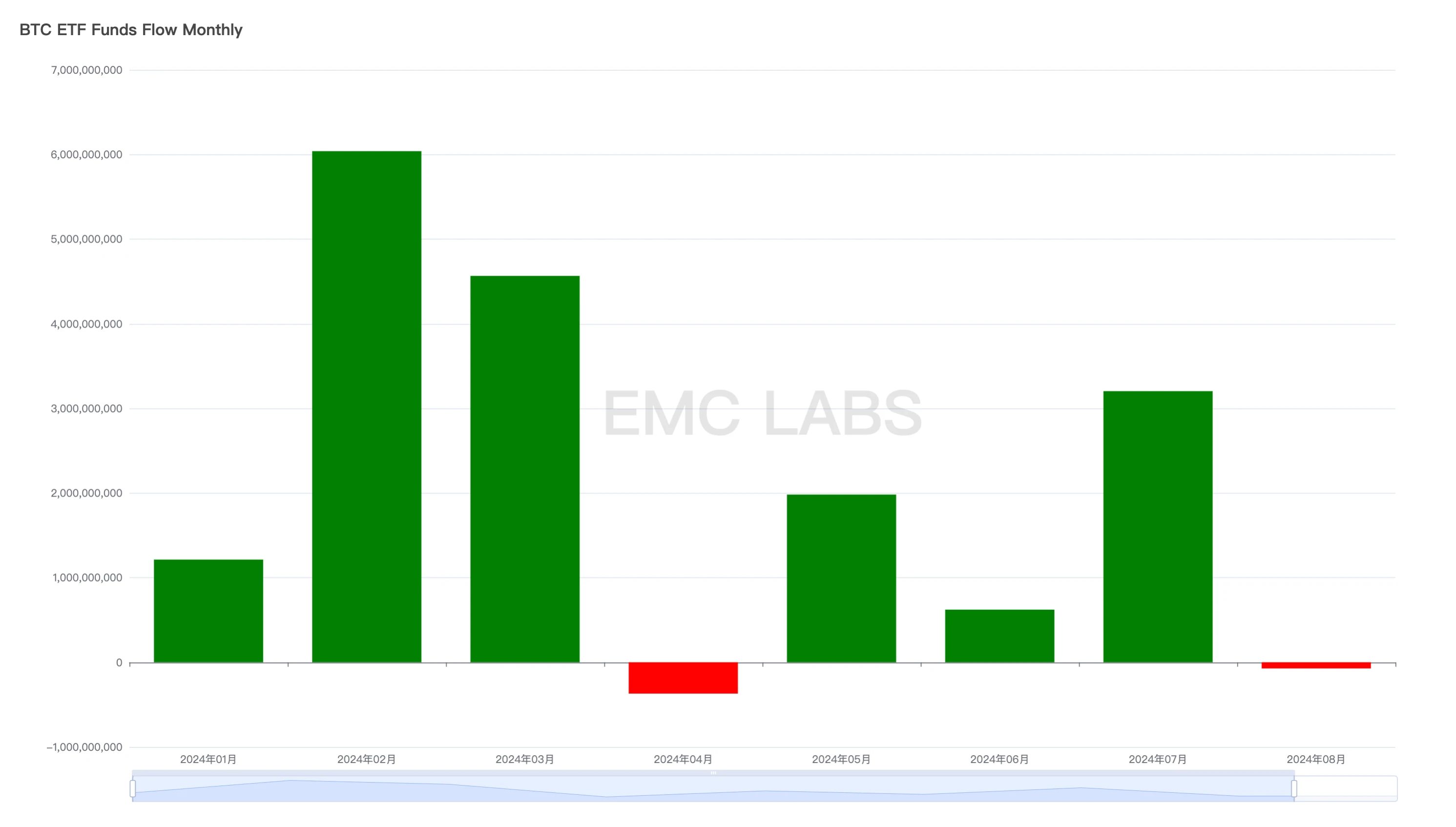

在今年 1 月,美国 11 支 BTC ETF 批复之后,这一通道的资金开始成为一股重要的独立力量。此前报告中,我们多次指出,这一通道的资金拥有独立意志,而且因其规模和行动力将成为定价 BTC 的重要力量。7 月德国政府抛售应发的恐慌抛盘中,BTC ETF 通道资金果断出击,捡得丰厚廉价筹码。

然而, 8 月美元加息越发确认之际,日元意外加息,套利交易者者凶猛平仓,引发全球股市剧烈震荡,使得被视作高风险资产的 BTC ETF 受到影响。月初来自 ETF 持有者的持续抛售使得 BTC 直落 49000 美元,创下数月来的新低,也击穿了“新高整理区”下沿。随后,ETF 通道资金逐渐回流(稳定币抄底资金稍后亦涌入),BTC 价格被拉回至 64000 美元,及至月底 ETF 通道资金重回流出,BTC 价格也再次回调跌破 60000 美元。

8 月 11 支 BTC ETF Fund 整体资金流入流出统计(日)

放到月度来看,BTC ETF 通道资金本月流入为-7283 万美元,是历史第二差月,仅优于 4 月。

11 支 BTC ETF Fund 整体资金流入流出统计(月)

我们将两股资金合并来看——

稳定币及 11 支 BTC ETF 通道资金流入流出合计(月)

虽然稳定币已经连续三月录得增速流入,但本月 ETF 通道录得流出,使得 8 月整体流入资金仅为 50 亿美元,低于 7 月的 59 亿。EMC Labs 认为,在筹码分布愈发稳固背景下,资金流入是 8 月 BTC 能够在大崩坏之后拉回至 65000 美元的根本原因,然而资金流入的减少使得本月高点 65050 美元远低于 7 月的 70000 美元。而资金减少即来自 ETF 通道资金流入由 7 月的 32 亿降至本月流出 7283 万美元。

与美股连接紧密的 BTC ETF 通道资金的态度成了决定市场走势的最关键因素。

9 月降息:软着陆 vs 硬着陆

与 BTC 8 月的疲弱表现不同,虽然也经历剧烈震荡,但同期美股仍然表现出惊人的韧劲儿。纳指录得 0.65% 的月度上涨,而道琼斯工业指数则创出历史新高。期间,关于 9 月加息 25 还是 50 个基点的讨论甚嚣尘上,但交易者们真正的关注点其实是“美国经济将会软着陆还是硬着陆”这一核心议题。

依照目前美股走势分析,EMC Labs 认为,市场整体倾向于美国经济将实现软着陆,所以并未对美股启动硬着陆预期下的整体向下定价。基于软着陆的假设,部分资金选择撤离此前已经大幅上涨的“七巨头”(本月大部分跑输纳指),而进入涨幅较小的其他蓝筹股,推动道琼斯指数创下历史新高。

基于过往经验,我们倾向于判断美股市场投资者将 BTC 视作“七巨头”类资产——虽有远大前程但目前存高估风险,所以出现了规模性的抛售现象,这一抛售与“七巨头”抛售大体同步。只不过,相对主流资金而言,“七巨头”吸引力要远大于 BTC,所以暴跌之后,“七巨头”的反弹较 BTC 更强劲。

目前 CME FedWatch 呈现 9 月降息 25 个基点的概率为 69% ,降息 50 个基点的概率为 31% 。

EMC Labs 认为,如果 9 月 25 基点降息落定,且没有主要经济和就业数据表明经济不符合“软着陆”的特征,美股将稳步运行,如果七巨头向上修复,那么 BTC ETF 大概率将恢复正流入,推动 BTC 上行并再次冲击 70000 美元的心理关口乃至挑战新高。如果有主要经济和就业数据表明经济不符合“软着陆”的特征,美股大概率会向下修正,尤其是七巨头,与之对应 BTC ETF 通道资金大概率不会乐观,如是 BTC 可能下行再次挑战“新高修复期”下沿的 54000 美元。

这一推测基于稳定币通道资金 9 月不会出现趋势性变化的假设。此外,我们对稳定币持谨慎态度,虽然这一通道资金在持续积累,但我们倾向于其难以推动 BTC 走出独立行情。最乐观的预测是七巨头上修背景下,稳定币及 ETF 通道资金同步正流入推动 BTC 上行。如是,则突破前高则具备较大成功概率。

结语

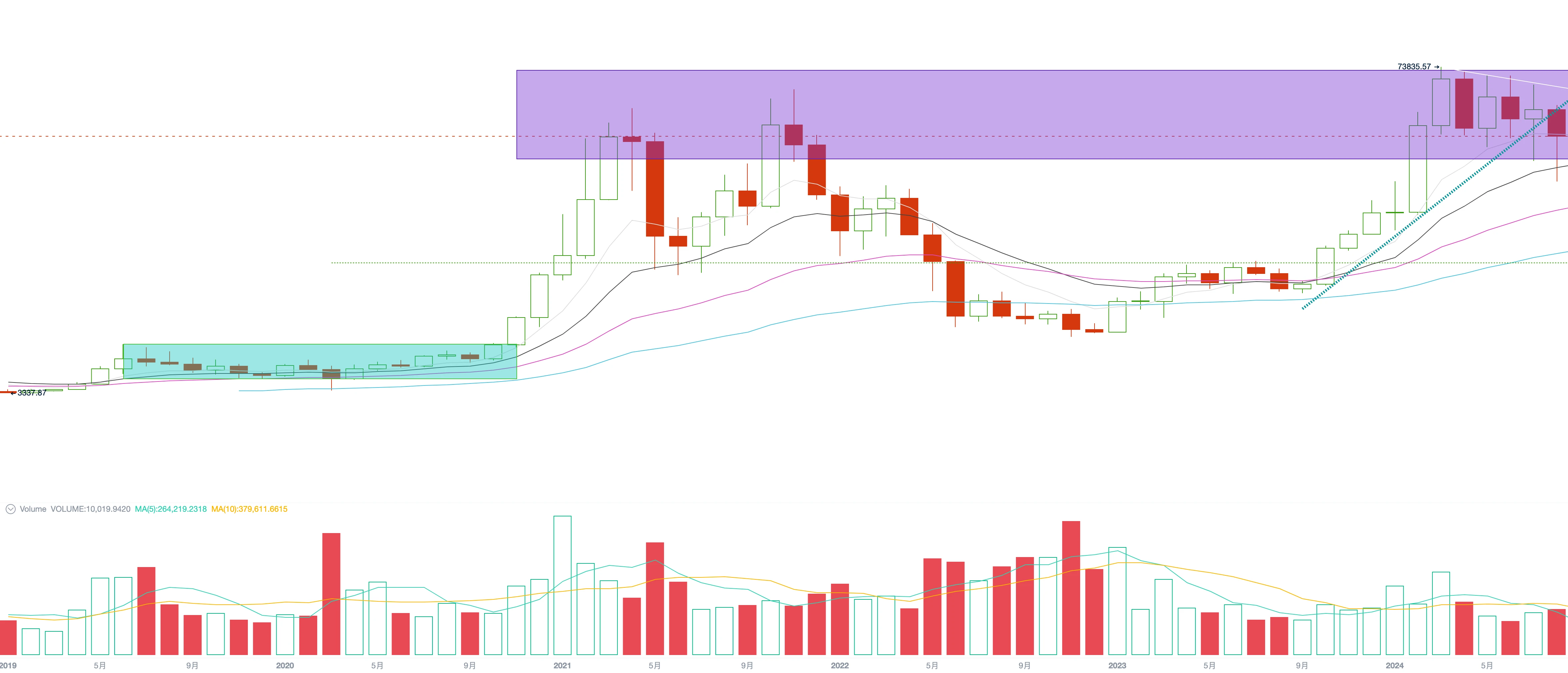

BTC 今年 1 月突破 54000 美元, 3 月创下历史新高, 4 月在“新高整理区”展开震荡盘整,迄今已 5 月有余,追近去年 9 月以来的连涨 6 月,从时间上来说已经临近趋势拐点。

BTC 月线走势图

BTC 月线走势图

这也应是稳定币通道资金逐步聚集重塑买力的原因所在。

然而真正的突破仍然依赖于宏观金融和美国经济核心数据向好的落定,以及之后美股主流资金重新涌入 BTC ETF 通道。

因美元重入降息周期, 9 月成为今年最重要的月份,美股和加密市场将会在这一月给出初步答案。

EMC Labs(涌现实验室)由加密资产投资人和数据科学家于 2023 年 4 月创建。专注区块链产业研究及 Crypto 二级市场投资,以产业前瞻、洞察及数据挖掘为核心竞争力,致力于以研究和投资方式参与蓬勃发展的区块链产业,推动区块链及加密资产为人类带来福祉。

更多信息请访问:https://www.emc.fund