「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。

因此,我们编辑部将于每周六从过去 7 天发布的内容中,摘选一些值得花费时间品读、收藏的优质文章,从数据分析、行业判断、观点输出等角度,给身处加密世界的你带来新的启发。

下面,来和我们一起阅读吧:

投资

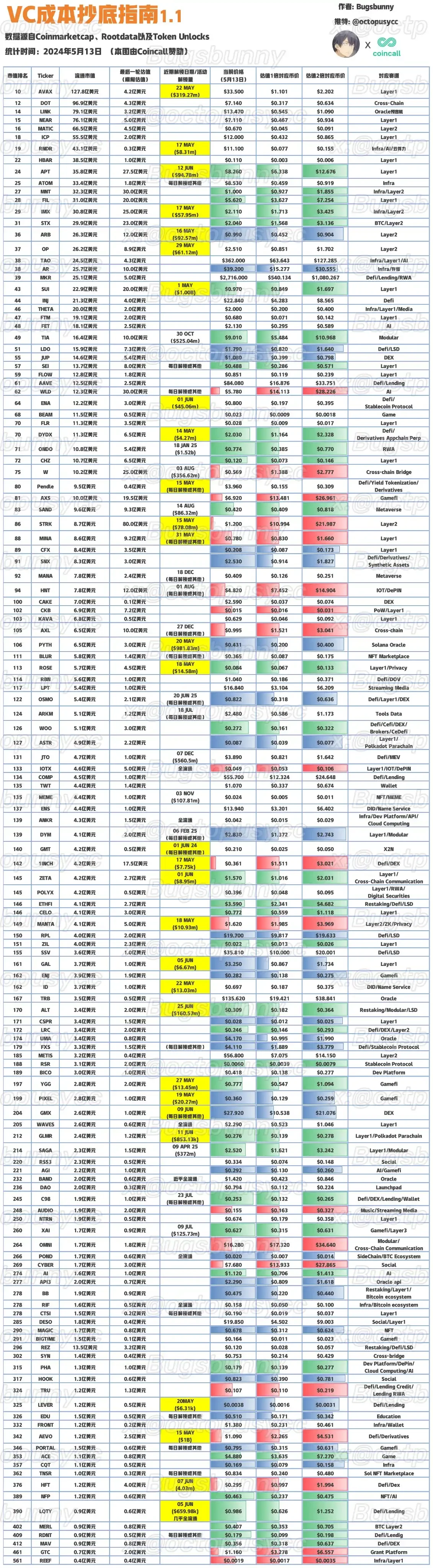

如果不能带来 2 倍以上的收益,VC 们宁愿去直接买 BTC。不需要看种子轮估值。

大部分区块链项目都难以持续运营 2 年以上,而 FDV 动辄 5 年起步,所以优先看市值。

需要额外注意下表中黄色的部分是 5-6 月要解锁的币,会给市场带来额外抛压。

文章介绍了 GoPlus security、LayerZero、Puffer Finance、Myshell、Ultiverse、Thruster、Analog、NGRAVE。

另推荐:《Cobie:当低流通高 FDV 代币横行,上涨的利润早已被私下瓜分》《VC 视角:“高 FDV、低流通”代币下跌的祸因究竟在哪?》《数据说话:“买新不买旧”的加密投资理论,还灵吗?》。

创业

2023 年加密行业薪酬报告:Web3开发者、产品经理、设计师和市场运营的薪资秘密大公开

Dragonfly Capital 出品。

美国公司提供的薪酬高于非美国公司:薪资高出约 13% ,股权和代币高出约 30% ;

在种子轮和 A 轮融资的公司中中,美国创始人的薪水略高,股权 / 代币所有权也多得多;大多数情况下,公司以法币向员工支付工资;国际公司比美国公司更有可能发行代币;

基础设施公司最有可能发行代币;

近一半的公司只支付股权;

大约三分之一的公司提供股权和代币;

大多数公司使用「代币百分比」方法来计算代币报价。

韩国在全球加密货币市场中占有非常重要的地位,许多全球 Web3 项目考虑进入韩国市场似乎是水到渠成的事。

然而,成功进入市场需要深入了解当地社区的特点和需求。Telegram、KakaoTalk 和其他基于信息软体的社区都非常活跃,且投机性很强,对短期价格走势非常敏感。另一方面,Twitter 的使用率较低,对 NFT 和 DeFi 等链上活动的兴趣也低于其他国家。

在最初建设社区的过程中,赢得当地投资者的信任至关重要,而为了有效达成成效如何运用会讲韩语的专业管理者会是成功的关键。从长远来看,需要通过关于技术和愿景的信息传播来摆脱对于投机性强、想要短期获利的社区,有办法提韩国地社区对该项目的内在价值和增长潜力会是成败的重要因素。

波特五力框架的关键组成部分在 Web3 中保持不变,就像它们在 Web2 和线下世界中一样。但Web3 中的价值创造之路并非零和博弈,更像是一个由协作驱动的网络模型。

过去几年间,顶级交易所开始严格要求项目在代币上市前需具备庞大的用户数(如每月活跃用户 50 万以上)或高 TVL(Total Value Locked,锁仓总价值,需达 10 亿美元以上)。这些项目只会在 TGE 上列出,所以他们仅有一次上市机会。对于如 Arbitrum 和 Optimism 等顶级项目而言,这些要求并不是问题,因为单靠代币空投的猜测就能吸引大量用户参与。但对于那些没有类似风险投资支持或知名创始人的项目来说,如何满足这些要求成为一大难题。

为了解决这个问题,项目方开始推出基于链上活动、TVL 或 NFT 持有情况的积分计划,几乎可以保证未来某个时间会有代币空投,并以此奖励用户。而项目发放的积分在代币流通之前就已经被炒作,导致散户以高 FDV 参与,回报率有限。市场参与者的期望已经变成所有项目在 TGE 前必须支付用户的所有努力,而且还要获得很丰厚的回报。如果某项目空投失败(价格下跌或分配给 farmer 的比例很低),在 TGE 后的第二季他们很难再获得高质量的用户留存。

这个恶性循环导致越来越多的人在代币上市首日抛售空投代币,进一步恶化新代币的市场表现,摧毁了原本可能存在的自然需求,并波及到其他计划进行空投的项目。

政策

文章介绍了 SAB 121 (Staff Accounting Bulletin No. 121)和 FIT 21 (Financial Innovation and Technology for the 21 st Century Act)的影响、获批可能性和关键节点。

FIT 21 法案是众议院金融服务委员会(负责监管证券交易委员会)和众议院农业委员会(负责监管商品期货交易委员会)的联合努力,还得到了行业的支持。对该法案的投票将在未来几周内举行,这将是美国对加密货币的一次全民公决。

因此,确保该法案以强有力的两党支持通过是至关重要的。之后,它还需要在参议院获得通过,并由总统签署成为法律。

FIT 21 法案一旦通过,将使美国对加密货币的监管更加明确,有利于该行业的每个从业者,它将:

为区块链项目提供安全有效地在美国启动的途径;

澄清美国证券交易委员会(SEC)和美国商品期货交易委员会(CFTC)之间的界限,即谁监管加密货币中的哪些行为,以及数字资产是证券还是商品;

确保对加密货币交易所的监督,并通过实施加密货币交易规则进一步保护美国消费者。

另推荐:《解读 FIT 21 法案:美国加密市场监管及政治势力转变的新推手》。

空投

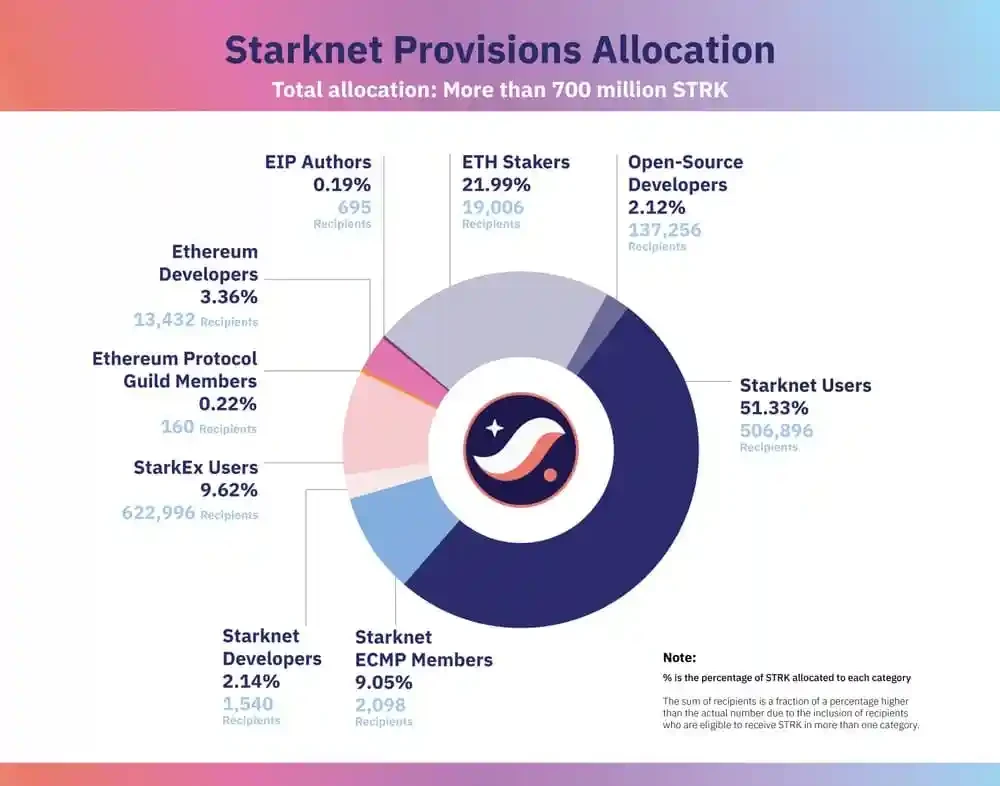

关于空投如何分配的官方图表

总体来看,空投没达到很好的效果: 13.5% 的留存率接近行业平均水平 (而行业平均水平其实已经不高了)。不过, 考虑到普通的 GitHub 用户都获得了 1800 个 STRK,从更深层次来看,空投的效果比我们期望的要差得多。只有 1.1% 的获得代币分配的用户最终进行了保留。

大约 3 美元的 STRK 代币可以购买 1 美元的 TVL。获取每用户约花费 200 美元。如果我们用留存用户(持有大于 101 代币的)重新计算,那么每保留一户资金消耗将是 1341 美元。

Starknet 在如何给不同群体分配大量代币这个问题上,采取的思路相对周到。数据也清楚地显示出来他们确保了分配的多样性。

空投规模对价格表现或波动性没有显著影响,“低流通量”可能不是价格波动的主要驱动因素。

空投给核心用户在空投后两个月内表现出更高的价格;小型空投+核心用户组的买家数量增加了 4-8 倍(增加持仓)。

Meme

链上追踪 5 个 MEME 币聪明钱地址:如何打造百倍收益?

抢开盘不是聪明钱的选择;跟单并不明智;聪明钱在助推币价上涨;对于多数的 10 U 战神们来说,机会似乎一直存在,但能不能真正拿的住,却是阻碍成为聪明钱的主要原因。

比特币生态

比特币的设计限制在确保 Layer 2 解决方案中的提现安全性方面尤为明显。其脚本语言功能有限,缺乏图灵完备性,限制了其执行复杂计算和支持高级功能的能力。这一设计选择优先考虑比特币的安全性和效率,但限制了其可编程性,相对于以太坊等更灵活的区块链平台而言。并且概率性最终性也可能削弱 Layer 2 解决方案所需的可靠性和速度,可能导致诸如链重组等问题,影响交易的永久性。尽管比特币的设计原则使其可靠且安全,但这些因素使其 Layer 2 系统难以迅速适应新变化。

隔离见证(SegWit)和 Taproot 对比特币而言是变革性的。

按技术分类,比特币L2分为使用双向锚定协议的侧链、Rollup、支付通道网络。

在介绍代表性项目后,作者得出比特币L2的优点:解锁 DeFi 市场、扩大使用场景;缺点:中心化风险、交易费用增加和区块链膨胀、用户体验和技术复杂性。此外,铭文及非金融数据会为比特币网络带来监管和伦理问题、可替代性影响。

HashKey Capital 研报:Covenants,比特币的可编程性

Covenants,中文译作「限制条款」,有时也翻译为「契约」,是一种能够给未来的比特币交易设置条件的机制。

当前的比特币脚本也包含了限制的条件,例如花费的时候要输入合法的签名、送入符合的脚本等。但是只要用户能解锁,就可以将该 UTXO 花到任意他希望的地方。而限制条款是,在此限制如何解锁的基础之上,做出更多限制,例如限制 UTXO 之后的花费,也就是实现类似「专款专用」的效果;或一笔交易中送入的其他输入条件等。

更为严谨地说,目前的比特币脚本也具备一定的限制条款,例如基于操作码的时间锁,就是通过内省交易的 nLock 或者 nSequence 字段来实现交易花费前的时间限制,但也基本仅限于时间方面的限制。

其应用场景有:确保 Staking 的惩罚、拥堵控制、保管库、更健壮和灵活的状态通道。限制条款可以直接在比特币脚本中实现对交易进一步花费的限定,从而实现类似智能合约效果的交易规则。相比于 BitVM 等链外方式,这种编程方式可以更为原生的在比特币上验证,同时也可以改进主链上的应用(拥堵控制)、链外应用(状态通道)以及其他的新的应用方向(staking 惩罚等)。

限制条款的实现技术如果能再结合一些底层的升级,会进一步释放可编程性的潜力。但限制条款也可能会导致一些计划外的滥用或漏洞,因此社区对此也比较谨慎。另外,限制条款的升级也需要涉及到共识规则的软分叉升级。

以太坊与扩容

数百万美金 EIGEN 代币酬劳?以太坊研究员正「restake」他们自己

近期多名以太坊基金会的研究员相继向公众披露他们接受了再质押协议 EigenLayer 背后实体 Eigen Foundation 的“顾问”职位,并将收到价值不菲的 EIGEN 代币。

这在社区中引发了巨大的争议并掀起激烈的讨论。社区不满的点在于,EigenLayer 用代币换盟友,或许让有权力的 EF 成员“屁股不正”。

回顾事件,本质上是以太坊基金会的个人和组织遭受了信任危机。社区成员怀疑他们的中立性,害怕他们因为私利将以太坊带到错误的方向上。而一个在争论中前进的以太坊,显然会比一个「紧密团结」在以太坊基金会周围的以太坊在社会共识层面更去中心化。质疑带来反思、带来进步。

高 TVL 的运营商普遍注册较多的 AVS,其中 ETH 委托总量近 85.4 万枚,占 EigenLayer 的 ETH TVL 的近 17.1% ;EIGEN 委托数量超 3430 万枚,占该代币整体质押规模的 63.5% 。

从质押者数量来看,排名前十运营商的参与人数超 8.2 万,其中 InfStones、AltLayer 和 EigenYields 占据超七成;从资产托管规模来看,P2P.org、EigenYields 和 Eigenpie 是 ETH 质押“大户”,占前十运营商的超 70.9% ,主要来自 Beacon 链、Lido 和 Swell。

EigenYields、P2P.org、AltLayer 和 Black Sand 则是 EIGEN 托管的主力贡献者,占比达 71% 。但按照人均质押资产来看,Black Sand、Galaxy、Staked 和 CoinSummer Labs 以大户参与居多。

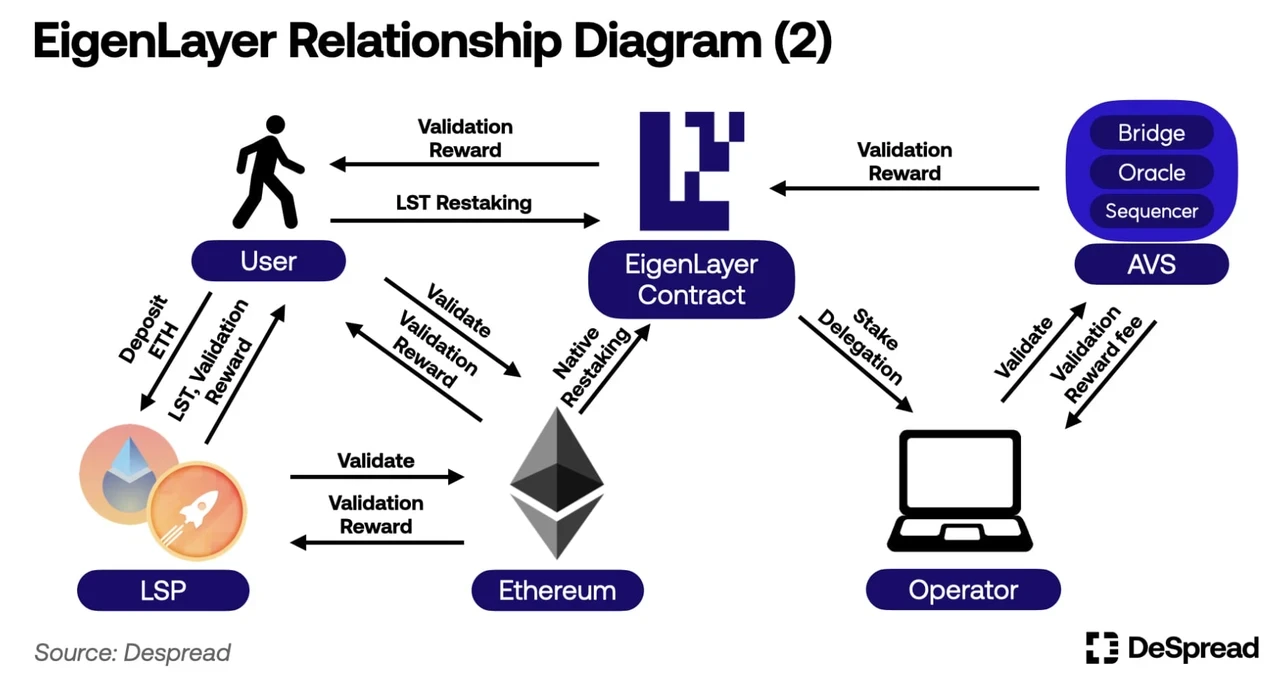

Trustless Labs:读懂 Eigenlayer AVS 及其 20 个生态项目

在 EigenLayer 上,再质押者将其资产委托给 Operator 后,Operator 会为 AVS(Actively Validated Services, 主动验证服务)提供验证服务。Operators 通过安装必要的软件参与 AVS 的验证过程,以确保 AVS 的正确和安全运行。作为回报,Operators 获得 AVS 提供的验证奖励,并返回给再质押者。

在 EigenLayer 上,再质押者将其资产委托给 Operator 后,Operator 会为 AVS(Actively Validated Services, 主动验证服务)提供验证服务。Operators 通过安装必要的软件参与 AVS 的验证过程,以确保 AVS 的正确和安全运行。作为回报,Operators 获得 AVS 提供的验证奖励,并返回给再质押者。

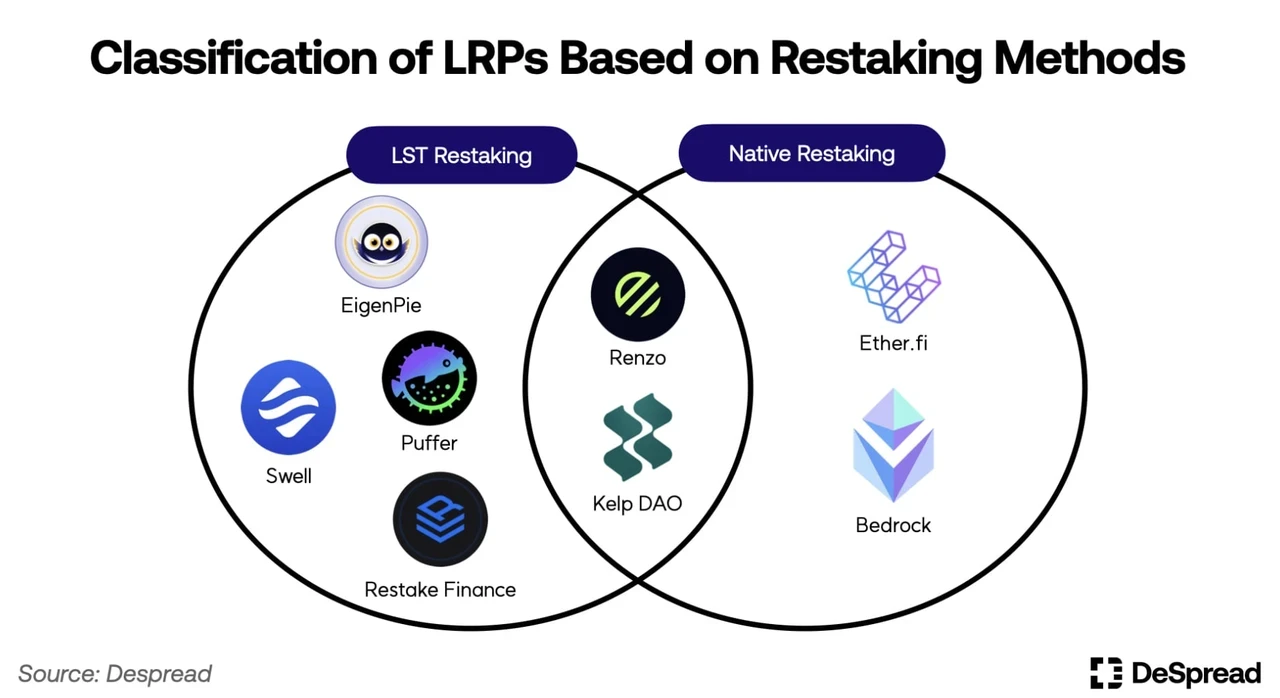

LRP(Liquid Restaking Protocol)基于 restaking 的原理,代替用户参与 Eigenlayer (例如后续选择 Operator 不需要用户来参与),同时再向用户发放一层相同价值的 LRT(Liquid Restaking Token)。

对于投资者而言,参与机会有:有发币预期的 Operator、获取 AVS 项目代币,并可以留意资方重合的项目。

文章进一步盘点了 AVS 生态项目:EigenDA、AltLayer、Brevis、Eoracle、Lagrange、Witness Chain、AETHOS、Blockless Network、Drosera、Espresso、Ethos、Hyperlane、Near、Omni、Silence Laboratories、Xterio、Aligned Layer、Automata Network 2.0、Openlayer、Dodo。

EigenLayer 的质押机制和 ETH 主网的 PoS 的质押机制差别甚大,倒是更像 Cosmos 社区质押逻辑。

EigenLayer 创新设计了双重质押(Dual Staking)概念:ETH 系列代币的“再质押”服务与 Eigen 系通证“质押”服务作为一个整体负责维护 EigenLayer 的安全。这种机制一定程度否定了项目代币的主权,削弱了网络原有代币的价值和用途,所以可能需要更多的赋能才能去抵消丧失主权的负面影响。另外,这种提高灵活性质押机制,也引入了一定的中心化风险,特别是 quorum 的修改决策未必完全透明或由社区广泛参与,可能会涉及中心化决策。在机制不透明的情况下设置超长的解锁时间的机制,无疑会给 EIGEN 质押者带来巨大的风险。

凡是引入链下机制的环节都需要用户格外关注。

EigenLayer 的设计更倾向于经济效益,而非技术,如果技术问题可以解决,以经济效益为专长的项目必然会带来显著的回报。

总的来看,EigenLayer 在重新质押的浪潮中展现了巨大的市场潜力和成长空间。虽然当前面临一些技术和标准化的挑战,但这些都是成长路上的垫脚石。

多生态

TrendX 研究院:一文了解 Telegram x TON 联手鼎力打造的热点流量游戏

文章介绍了点击就挖币游戏 NOTCOIN 和虚拟宠物 GameFi Catizen。

Telegram x TON 的联手效益出众,Telegram 提供广大的用户和市场,TON 链提供基础设施及基金资金鼎力支持。选择的赛道也聪明,通过 Telegram 接入小程序游戏,易触达且轻松有趣,这也是符合 Telegram 用户画像的项目选择。在此洪荒强力的背景下,NOTCOIN 与 Catizen 也凭借本身的项目优质与独特性获得了玩家的认可与市场的关注。

SocialFi

friend.tech 这么凉,为什么还要炒 FRIEND?

仅从数据表现上看,friend.tech 确实已经凉了。但有趣的是,相较于积分市场的惨淡,FRIEND 在一周内就实现了亿美元级别的突破。

FRIEND 被称为是最「Base」的代币:由于在 Base 声称他们不会推出代币,这可能会为 FRIEND 的地位增长留下空间。

在 friend.tech 上提供 FRIEND/ETH 流动性可以获得三种收益,包括 1.5% 的兑换费用(当前 APY 为 194.15% )、 1.5% 的 Club Key 交易费用(当前 APY 为 21.63% )以及共享 1200 万枚 FRIEND 激励(当前 APY 为 66.39% )。另一方面,作为第一个发币的 SocialFi,也是第一个 100% 空投给用户的项目,这明显给了 friend.tech 更多的底气去激励用户。

Club 赋予了 FRIEND 功能性,”Club+meme“或是看涨催化剂,但 FRIEND 本身上涨空间有限。

a16z 此前发布过一系列文章阐述应不应该发币的问题,文章认为代币最强大的工具之一,但也是推向市场风险最大的产品之一,不过过早推出代币也是项目在 Web3 中最常犯的错误。friend.tech 在发币前就多次更改空投信息,发币后又因技术故障导致后端超载。从目前的社交项目来看,friend.tech 绝对是最值得关注的项目之一。但 FRIEND 能不能继续炒关键在于 friend.tech 如何确保用户受到激励,更愿意选择他们的应用而不是 Twitter、Farcaster、Lens 等其他应用。

安全

用 Googe 和 X 搜索基本信息,在 Etherscan 上验证代码,查看 Etherscan 评论部分,查看 DappRadar 黑名单,在代币索引中检查代币详细信息,检查有多少交易所上线该代币,检查代币余额池中的流动性,使用第三方分析工具。

另推荐《盗币事件频出,关于加密资产保护我们需要知道什么?》《OKX Web3 CertiK:MEME「大冒险」与安全「真心话」》。

一周热点恶补

过去的一周内,SEC 要求交易所加速更新关于现货以太坊 ETF 的 19 B-4 文件;Van Buren Capital 合伙人:美 SEC 将放弃 ETH 是证券的论点;美 SEC 要求纳斯达克和芝加哥期权交易所调整现货以太坊 ETF 备案;5 月 22 日 ETH 创下有史以来最大单日波动记录;彭博分析师:SOL ETF的需求可能很大,但 SEC 的强硬态度会是个巨大阻碍;Bernstein:以太坊现货 ETF 若获批将提高 SOL 被归类为商品的预期;美众议院议员:以太坊 ETF 为投资者提供了透明安全的加密货币访问机会;以太坊现货 ETF 终获批(资深人士观点);

此外,政策与宏观市场方面,Politico 记者:美民主党众议院领导人表示不会强制其他议员反对加密法案 FIT 21 ;Gary Gensler 在众议院投票前反对加密监管法案 FIT 21 ;美 SEC 主席:不预设所有加密代币都是证券;特朗普竞选团队正式宣布接受加密货币捐赠;Coinbase CLO:Gary Gensler已告知美国国会,证券法适用于涉及投资合同的加密资产;拜登宣布 FIT 21 加密法案若获众议院通过,他将不会否决;拜登竞选团队拟聘请 meme 经理,试图以此争取年轻选民支持;拜登对“废除 SAB 121 ”决议案做出决定的最终期限已延至 6 月 3 日;美国众议院通过法案,禁止美联储创建 CBDC;彭博:香港证监会正考虑允许以太坊现货 ETF 发行方增加质押服务;香港私隐专员裁定Worldcoin 违反私隐条例,要求其停止收集虹膜及面容影像;

观点与发声方面,Arthur Hayes:中美日货币政策博弈,按下加密牛市的启动按钮;Matrixport:比特币价格可能在几天内重回历史新高;Bitwise 首席投资官 Matt Hougan:无论 ETF 是否通过,新高必将到来;Ambient 创始人:以 ETH 计价,新发行代币的 FDV 与过往差别并不大;Vitalik:个人认为 10 年后所有Rollup 都将是 ZK,ENS 是以太坊生态最成功的非金融应用;X 平台拟隐藏用户“点赞”信息,Vitalik 建议 Farcaster 借鉴 Zupoll 技术实现ZK 点赞;孙宇晨:并不认为持有的以太坊比以太坊基金会多,以太坊是完全去中心化的;Uniswap Labs回应 SEC 威尔斯通知:已做好战斗准备,将继续 build;Ordinals 创始人回应符文市值未达 10 亿美元:请关注下一期 Hell Money podcast;Yuga Labs 联创:CryptoPunks 将完全去中心化并保存在链上;

机构、大公司与头部项目方面,路透社:Genesis 获批向客户偿还 30 亿美元;Gemini Earn 将于 5 月底前开始以实物形式向客户返还加密货币;灰度任命高盛 Peter Mintzberg 担任首席执行官,新任 CEO 任命将于 8 月 15 日生效;币安推出上币项目公开招募计划;Telegram 将推出应用内货币 Telegram Stars,以应对苹果 App Store 的支付限制;知情人士:zkSync拟于本周启动 TGE 并在六月中旬空投;zkSync 发文暗示或将不进行女巫报告审查;LayerZero 联创:女巫举报流程即将重新开放,拟改变提交方式并引入“bond”;deBridge将推出治理代币 DBR;X 早期投资人Fred Wilson 宣布已离开该平台,转向 Farcaster;

NFT 和 GameFi 领域,STEPN将推出全新社交健身应用 STEPN GO 并将推出新代币 GGT;

安全方面,Gala官方确认遭攻击,共导致 6 亿枚 GALA 未经授权销售和 44 亿枚 GALA 被销毁……嗯,又是跌宕起伏的一周。

附《每周编辑精选》系列传送门。

下期再会~