摘要

2024 年以来,比特币现货 ETF 的成功获批标志着加密资产市场进入了新的发展阶段。伴随机构资金的持续流入,市场流动性显著增强,推动比特币及其他加密资产价格屡创新高。展望 2025 年,随着美联储潜在降息、机构投资者配置比例提升,以及Web3基础设施的持续完善,加密行业有望迎来新一轮大规模牛市。本文将深入分析加密 ETF 对市场的深远影响,并探讨可能引发市场进一步上涨的核心动力。

一、加密 ETF 对市场的影响

比特币现货 ETF 的成功落地,被视为加密市场迈向主流金融的重要里程碑。这不仅为机构投资者提供了一个合规、安全的投资渠道,也对市场的流动性、价格发现机制、波动性以及市场信心产生了深远影响。本部分将围绕以下几个方面进行深入分析:

1. 比特币现货 ETF 的落地:开启机构投资新时代

(1)ETF 的背景与审批过程

过去十年,机构投资者对比特币的兴趣逐步上升,但由于监管限制、托管难题及市场不透明度等问题,许多传统金融机构难以直接投资加密资产。比特币 ETF 的推出,为这些机构提供了一个低门槛、合规的投资方式。比特币 ETF 的批准不仅标志着 SEC 对比特币市场监管框架的松动,也为未来其他加密资产 ETF(如以太坊 ETF)铺平了道路。

(2)ETF 的交易模式与对机构的吸引力

相比直接购买比特币,ETF 具备以下优势,使其更符合机构投资者的需求:

合规性:ETF 受到 SEC 监管,投资者无需担心合规风险。

安全性:机构无需自行托管比特币,避免因私钥丢失或黑客攻击造成损失。

流动性:ETF 可以在交易所自由买卖,提高资产的流动性。

税务优势:部分地区投资 ETF 相比直接持有比特币在税务处理上更有优势。

这一系列优势使得比特币 ETF 成为机构投资者配置加密资产的首选工具。

2. ETF 资金流入情况与对市场的影响

比特币现货 ETF 自推出以来,持续吸引大量资金流入,对市场价格和结构产生了深远影响。

(1)ETF 资金流入数据

据 The Block 和 Cryptoslate 报道,截至 2024 年Q4,机构投资者对现货以太坊 ETF 的兴趣大幅增加,以太坊 ETF 的机构持有比例从 4.8% 跃升至 14.5% ;同时,机构投资者持有的现货比特币 ETF 管理资产(AUM)的 25.4% ,总额达到 268 亿美元,这些机构在 2024 年Q3至Q4的持有比例增长了 113% ,管理资产总额跃升 69% 至 788 亿美元。而特别是随着更多的主权国家/企业开始将比特币纳入战略储备,以及以太坊 ETF 质押预期不断提升,这些 ETF 的市场规模将得到进一步扩张。

(2)对比特币价格的推动作用

ETF 的推出后,机构投资者逐步加仓比特币,使比特币的供需关系发生重大变化。2024 年 12 月,比特币价格一度突破 10 万美元心理关口,创下历史新高,并于 2025 年 1 月特朗普上任前夕突破 10.9 万美元关口,再度突破历史新高。

更重要的是,ETF 的资金流入属于长期持有资金(HODLer),与散户短期交易行为不同。这种资金流动模式将比特币的抛压减少,并形成持续的买盘支撑。若 ETF 的资金流入趋势持续,比特币可能在 2025 年迎来更大幅度的上涨。

3. ETF 如何改变市场结构?

比特币 ETF 的成功落地,不仅仅是价格上涨的催化剂,还深刻地改变了加密市场的整体结构。

(1)市场流动性的增强

比特币 ETF 提供了一个标准化的投资工具,使更多传统金融机构能够快速进入市场。随着 ETF 交易量的增加,市场流动性得到显著改善,这意味着:

更少的价格操纵:流动性增强后,大规模抛售或买入对市场的冲击会减少,降低操纵空间。

价差缩小:过去,加密市场的交易深度有限,导致不同交易所间的比特币价格存在较大差异。而 ETF 的引入可以促进价格的统一。

(2)比特币波动率的下降

比特币长期以来被认为是高波动资产,但 ETF 的推出可能会降低市场的短期波动性:

机构持仓通常是长期投资,不会像散户那样频繁买卖,减少市场剧烈波动的可能性。

ETF 的套利机制可以使比特币的价格更加稳定。例如,当 ETF 溢价较高时,套利交易者会卖出 ETF、买入比特币,从而压制价格波动。

数据显示,自 ETF 推出以来,比特币的 30 日历史波动率已从 65% 下降至 50% 左右,呈现下降趋势。

(3)衍生品市场的影响

比特币 ETF 的成功也促使衍生品市场的进一步成熟。随着机构投资者使用 ETF 进行对冲,以下趋势可能会逐步显现:

比特币期权市场的流动性增加,提供更高效的风险管理工具、现货市场与衍生品市场的联动性增强,减少市场非理性波动、ETF 持仓将成为市场情绪的重要风向标,影响投资者预期。

4. ETF 的成功是否会复制到其他加密资产?

比特币 ETF 的成功,引发了市场对其他加密资产 ETF(特别是可质押以太坊 ETF 以及 LTC、SOL、DOGE 等山寨 ETF)的高度关注。

(1)以太坊现货 ETF 可质押的预期

目前,一些以太坊 ETF 发行商机构已向 SEC 提交了以太坊现货 ETF 可质押的申请,美国 SEC 确认收到 21 Shares 对以太坊 ETF 进行质押的提议。市场普遍预计,可质押以太坊 ETF 将在 2025 年获批。

一旦可质押以太坊 ETF 获批,其带来的市场影响可能包括:

机构资金加速进入 ETH 市场,推动 ETH 价格上涨。

加速 ETH 生态发展,提高 DeFi、NFT 等赛道的活跃度。

推动 ETH 2.0 质押需求,减少市场抛压。

(2)未来可能推出的 ETF 产品

如果可质押以太坊 ETF 顺利落地,未来可能获批的加密资产 ETF 包括:

多资产加密 ETF(BTC + ETH + 其他主流资产)

Solana、Avalanche、Polkadot、Litecoin、Dogecoin、Ripple 等公链 ETF

DeFi 蓝筹 ETF(UNI、AAVE、LDO 等)

RWA(现实世界资产)代币化 ETF

这些产品的推出,将进一步扩大机构资金的覆盖范围,并推动加密市场的长期发展。

二、 2025 年加密市场的关键增长因素

2024 年,随着比特币现货 ETF 的落地,机构投资者开始大规模进入加密市场,为市场带来了新的资金流入和稳定性。然而, 2025 年加密市场的增长不仅依赖于 ETF,还受到多重因素的驱动。以下是 2025 年可能推动加密市场再创新高的关键增长因素:

1. 宏观经济环境:流动性拐点与全球货币政策

(1)美联储货币政策:降息预期带来的市场红利

美联储的货币政策是影响全球资本市场流动性的重要变量。目前市场普遍预计,美联储将在 2025 年中下旬继续降息。这一政策转向将对加密市场产生以下影响:

降低资本成本,促进风险资产上涨:在降息周期中,传统市场的债券收益率下降,机构投资者更愿意配置高增长资产,如科技股和加密资产。

加强比特币“数字黄金”属性:当实际利率降低甚至转负时,比特币等抗通胀资产的吸引力上升,可能吸引更多避险资金进入市场。

加密市场的杠杆交易活动增加:利率下降后,交易者的融资成本降低,可能推动加密市场的杠杆需求增加,提升整体交易量。

此外, 2025 年全球主要央行(如欧洲央行、日本央行)也可能同步进入宽松周期,进一步释放市场流动性,为加密市场创造有利条件。

(2)地缘政治与全球资本流动

近年来,全球地缘政治局势日益紧张,如俄乌冲突、美元霸权地位的挑战等,这些因素正在加速资金的全球重新配置。在这种背景下,加密资产正成为避险资金和新兴市场资本流动的重要载体。

新兴市场投资者对比特币的需求增加:如阿根廷、土耳其等高通胀国家,人民更倾向于持有比特币等加密资产,以规避本币贬值风险。

机构对比特币作为非主权资产的认可度上升:主权债务问题加剧,可能导致更多机构将比特币纳入其投资组合,以对冲传统金融体系风险。

Web3企业融资和投资需求增长:随着全球资本向加密市场流动,Web3项目和创新企业可能迎来新的融资热潮。

2、机构配置浪潮

根据 SEC 最新披露的比特币和以太坊 ETF 相关数据显示, 15 家机构在 2024 年的比特币/以太坊现货 ETF 持仓情况,涵盖了投资机构、对冲基金、银行和养老基金等。这些机构的累计持仓价值超 139.8 亿美元,其中高盛、Millennium、SIG 和 Brevan Howard 的持仓规模均达数十亿美元,相比此前统计的主流机构在 2024 年多个季度的比特币现货 ETF 持仓情况来看,这些机构的配置力度显著提升。从持仓策略来看,各家有着不同的市场预期和资产配置方向,多家机构在 2024 年第四季度进行了大规模增持,特别是贝莱德的 IBIT 最为吸金。在持仓结构上,绝大部分机构以比特币现货 ETF 产品为主,不过从Q4开始,多家机构加大对以太坊 ETF 的投资,主要以贝莱德的 ETHA、富达的 FETH 和灰度的迷你信托 ETH 为主。

3、ETF+减半的双重效应

与前几次减半周期不同的是,这次市场迎来了比特币现货 ETF 的机构资金流入,这意味着供需关系将变得更加倾斜:

ETF 机构每天的买入需求大于矿工每日新发行的比特币,这可能形成供给紧缩,进而推高价格。

假设 ETF 每天净买入 1000 枚比特币,而矿工每日产出仅 450 枚,这种供需失衡可能导致市场上的流动比特币供应急剧减少,从而加速价格上涨。

综合来看, 2025 年比特币的市场结构将发生重大变化,减半+ETF 资金流入可能共同推动价格创下历史新高。

4、以太坊 Petra 升级

根据以太坊基金会最新消息,布拉格/Electra(Pectra)升级定于 2025 年 4 月初进行。其最显著的计划变更包括:可变验证者有效质押,最高可达 2048 ETH,这将显著改变质押分布、验证者时间表,并通过整合较小的质押简化大型质押提供者的管理改进执行层与共识层的交互,简化 Eth 1 执行块与信标链块之间的数据交换。这将大大简化存款、激活、提取和退出,加快这些过程,为共识层与执行层之间的进一步交互奠定基础在智能合约中支持通过新的“配对友好”BLS 12-381 预编译直接进行更便宜的 BLS 签名和 zkSNARK 验证鼓励 Rollups 通过增加 blob 交易阈值和提高 calldata 成本采用 blob 交易使 EOA 充当可编程账户,赋予其多重调用、赞助和其他高级功能正如你所看到的,Pectra 将对质押和共识层,以及执行层的最终用户体验产生重大影响。

5、现实世界资产(RWA)代币化的爆发

RWA(Real World Assets,现实世界资产)代币化正在成为区块链行业的下一个增长点。2025 年,以下资产类别可能加速上链:

国债、股票、房地产代币化:如 BlackRock、Fidelity 等金融巨头已开始布局链上国债市场,未来可能扩展至股票和房地产。

碳信用、艺术品、奢侈品 NFT:RWA 的应用将从金融资产扩展到环保、文化、收藏品等领域。

DeFi + RWA 结合:RWA 将推动 DeFi 市场增长,为去中心化金融提供真实世界的资产支持。

三、 2025 年牛市策略——稳健与灵活并行,抓住新周期红利

2025 年加密市场正站在一个关键的拐点上,既有比特币 ETF 的机构入场潮带来的长期利好,又有美联储降息可能带来的全球流动性回暖,同时以太坊生态的扩展、现实世界资产(RWA)代币化、Meme 和 SocialFi 等赛道的创新,也将成为市场增长的重要推动力。在这样的背景下,投资者需要以更加系统性的策略,在稳健布局核心资产的基础上,灵活捕捉短期趋势,才能最大化收益。

1. 2025 年市场的三大核心逻辑

要理解 2025 年的市场,我们可以归纳出以下三大核心逻辑:

(1)机构化进程加速,比特币和以太坊成为“数字黄金”与“链上金融”双支柱

比特币 ETF 的成功推出已经改变了市场结构,机构投资者对加密资产的接受度显著提高,而可质押以太坊 ETF 的潜在获批可能让 ETH 成为机构资金的第二大配置资产。2025 年,BTC 和 ETH 的表现可能类似于“数字黄金+链上金融”双支柱的角色,成为投资者长期持有的核心资产。

(2)加密生态创新提速,AI Agent、RWA、DeFAI 赋能新一轮成长

随着加密市场逐渐成熟,市场关注点正在从单纯的投机转向具有实际应用价值的领域。2025 年,AI Agent 在加密行业的全面落地、现实世界资产(RWA)的上链、去中心化金融(DeFi)和 AI 的深度结合,都可能带来新的投资机会,并推动市场总市值进一步扩张。

(3)流动性驱动周期回归,美联储降息与全球资金回流加密市场

如果美联储开启降息周期,传统金融市场的资金可能流入加密市场,以追求更高的收益率。同时,全球经济的不确定性、地缘政治风险等因素,可能加速资本对去中心化资产的配置需求。流动性回暖将进一步刺激风险资产的价格上涨,使得 2025 年成为新一轮牛市的高峰期。

2. 投资策略总结:长期稳健+短期灵活并行

面对 2025 年的市场环境,最优的投资策略是长期稳健持有核心资产,同时灵活调整配置,以抓住市场短期热点。具体而言,可以采取以下策略:

(1)长期持有比特币(BTC)和以太坊(ETH),作为核心配置

BTC:继续扮演数字黄金的角色,受到机构资金青睐,价格有望突破 11 万美元甚至更高。

ETH:以太坊的 Layer 2 和 RWA 生态增长,可能推动 ETH 的估值上升,可质押以太坊现货 ETF 审批后资金流入会进一步推高价格。

建议持仓:占投资组合的 60% -70% (长期投资)

(2)关注成长型赛道:DEPIN、RWA、Solana 生态、DeFAI

DEPIN 有望带来再次迎来 AI 以及应用落地和扩大化的浪潮。

RWA 赛道(Tokenized Bonds, Real Estate, Carbon Credit)将逐步引入机构资金,打开万亿美元市场。

Solana 生态可能继续成为 Meme、DeFi、NFT 的重要增长点。

DeFAI:DeFi 和 AI 的结合可能带来新一轮资本效率提升。

建议持仓:占投资组合的 20% -30% (中期投资)

(3)灵活把握短期趋势:Meme 赛道、SocialFi、AI Agent

Meme 赛道:DOGE、SHIB、WIF 等龙头资产,以及新兴 Meme 项目,可能继续受市场情绪推动。

SocialFi:结合Web3社交与金融,可能成为新的增长点。

AI Agent:AI Agent 在当前市场的调整之后将引来新一轮的技术升级和应用浪潮。

建议持仓:占投资组合的 10% -20% (短线投机)

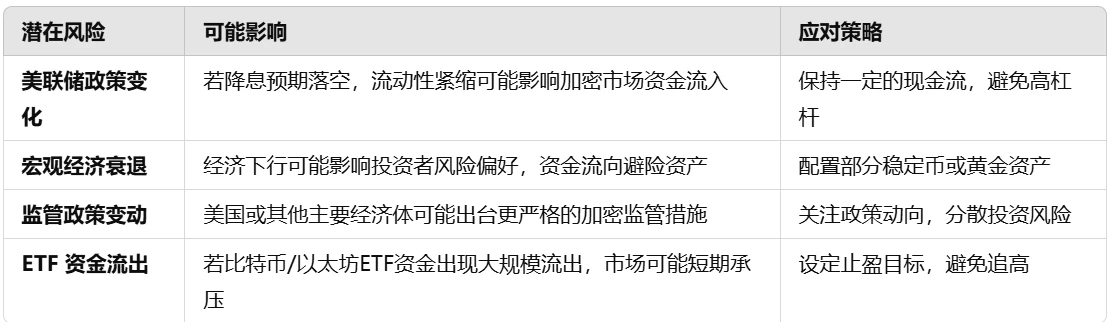

3. 2025 年潜在市场风险与应对策略

尽管 2025 年加密市场的整体趋势向好,但仍然需要警惕以下潜在风险,并做好相应的风险管理:

四、结论: 2025 年的市场展望:加密行业迈向成熟,新一轮财富机会开启

综合来看, 2025 年有望成为加密市场发展的重要里程碑,主要表现为:

机构化加速:比特币 ETF 和以太坊 ETF 持续推动机构资金入场,市场成熟度提高。

技术创新驱动增长:AI Agent、DePIN、RWA、Petra 升级等技术升级,推动区块链生态的实用化发展。

流动性复苏:全球降息进程进一步扩大,为加密市场提供资金支持,市场信心回升。

新兴赛道崛起:Meme、DeFAI、AI Agent 等市场情绪驱动的投资机会依然存在。

对于投资者而言, 2025 年可能是加密市场真正进入主流金融体系的一年,市场周期性牛市和结构性成长共存,将带来前所未有的投资机会。 在这种环境下,通过合理的资产配置和动态调整策略,既能享受市场的长期增长红利,也能在短期波动中灵活把握机会,实现资产的最大增值。

如果 2021 年是 DeFi 和 NFT 的爆发之年, 2025 年可能是机构资本与区块链技术深度融合的一年。这一年,加密市场可能不再仅仅是“加密原生玩家”的游戏,而是全球资本市场的重要一环。