先月、NFT市場は人気のBRC 20 Ordinal NFTとmemecoinに気を取られてきましたが、多くの古いNFTプレーヤーがBRC NFT市場のホットスポットやオンチェーンの在来犬を追うことに参加しています。一方、本来のNFT市場は冷え込んでおり、唯一注目すべき出来事は、NFTアグリゲーション取引市場の新星であるBlurが、5月2日にNFTを担保としたピアツーピア永久貸付契約「Blend」を開始したことである。 NFTレンディングトラックに正式に参入します。

副題

ブレンドとは何ですか?既存の融資契約と何が違うの?

Blend のメカニズムは Paradigm によって直接運営されており、Dan Robinson が発行したホワイトペーパーの共著者は、Comound や Uniswap などの主要な DeFi プロトコルの上級寄稿者です。同時に、Blend の設計哲学は、DeFi プロトコルで引き継がれてきた非許可と構成可能性の概念を継続しています。

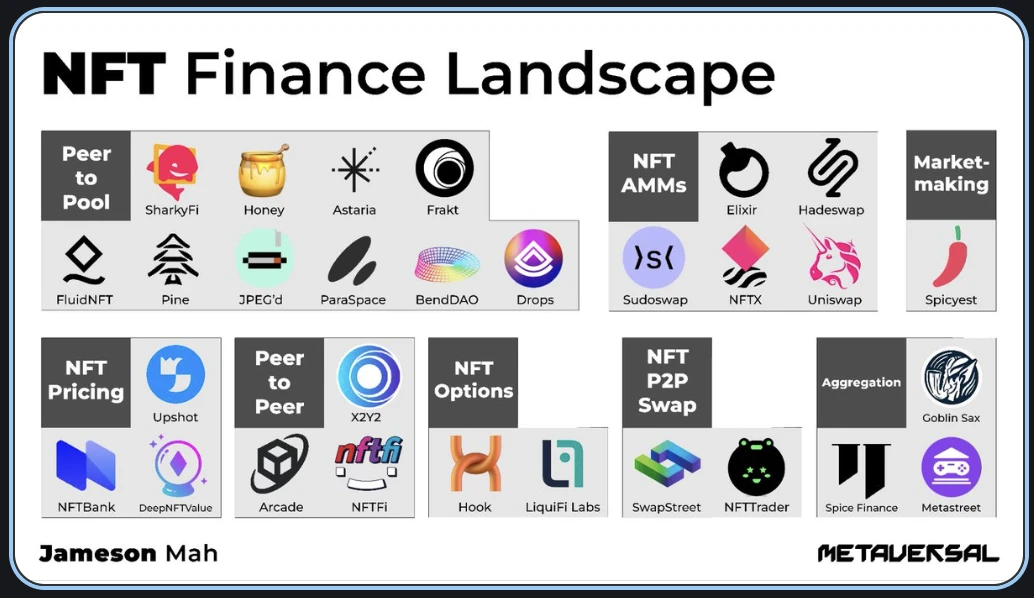

Blend は、基本的に NFT 保有者とファンド保有者をマッチングする P2P レンディングを使用し、住宅ローン NFT 融資ファンドをピアツーピアで完了します。 BendDAO や ParaSpace などの新興のピアツープール モデルとは異なり、Blend は P2P レンディングをマッチングするためのサードパーティ プラットフォームにすぎません。さらに、Blend は、NFTfi や X2Y2 と同様に、ピアツーピア貸付モデルを採用しています。このモデルは、借り手と貸し手の両方に契約のカスタマイズにおいてより大きな自由を与えることができ、自動清算は伴いません。プラットフォームはマッチング機能のみを引き受けるため、セキュリティは保証されません。資金総額も高く、比較的高い。

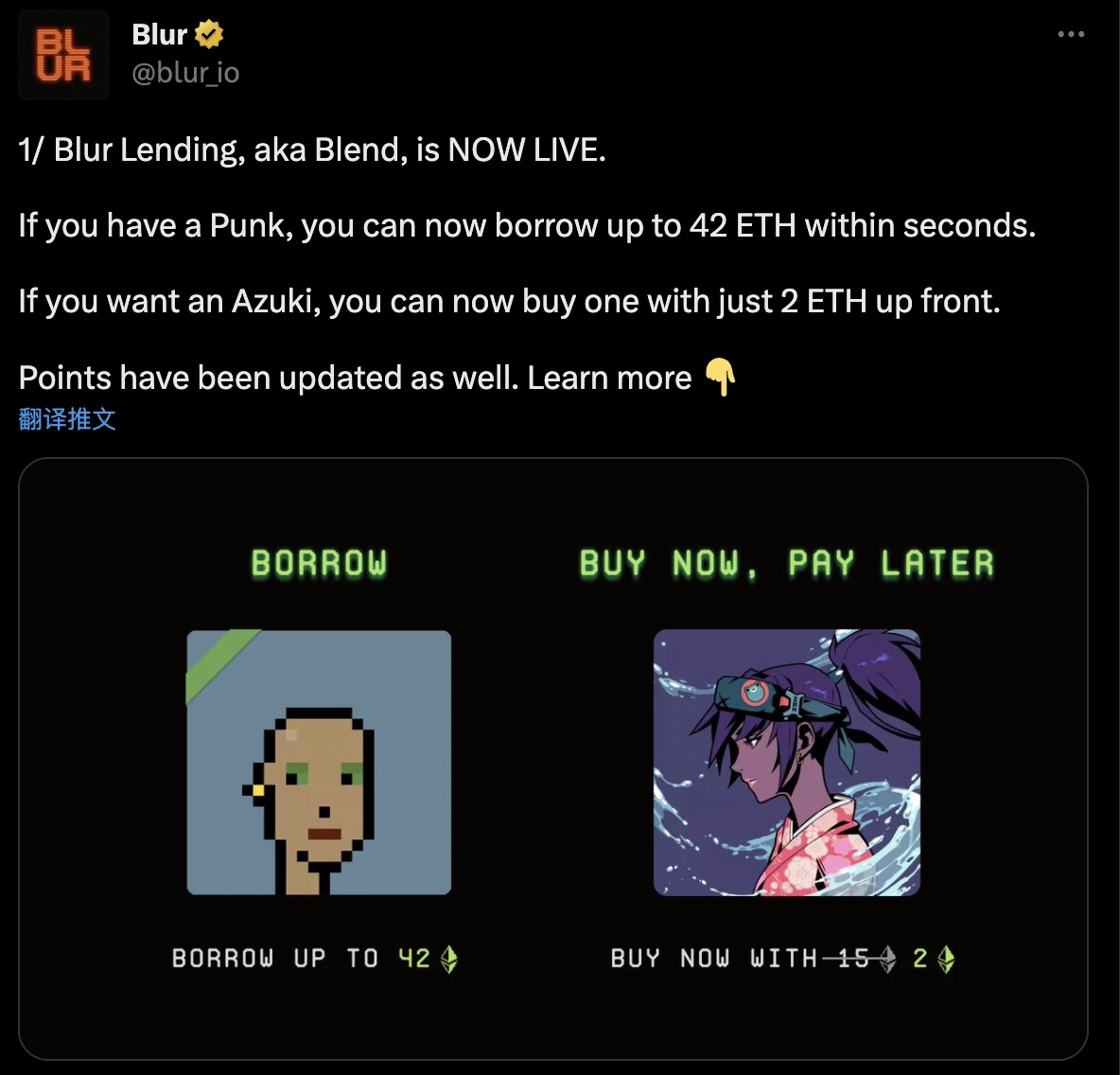

これに基づいて、Blend もさらなる調整を行いました. Blend はオラクルマシンに依存せず、有効期限制限もありません. 借入ポジションは清算されるまで無期限にオープンしたままにしておくことができるため、借り手と借り手の両方が利用できます同時に、金利は市場によって決定されます。 Blend は、NFT 住宅ローンと「Buy Now Pay Later」(BNPL-Buy Now Pay Later)という 2 つの主要な商品を開始しました。 NFT保有者は、NFTを売却せずに、NFTを担保にしてETHを借りることができます。さらに、Blend は「Buy Now Pay Later」(BNPL-Buy Now Pay Later)もサポートしており、ユーザーは BNPL を使用して NFT を購入する資金の一部を前払いすることができ、いつでもローンを返済して NFT の完全な所有権を取得できます。 。

現在、Blend は 3 つの NFT シリーズ (Punks、Azukis、Miladys) をサポートしており、DeGod は後で追加される予定です。

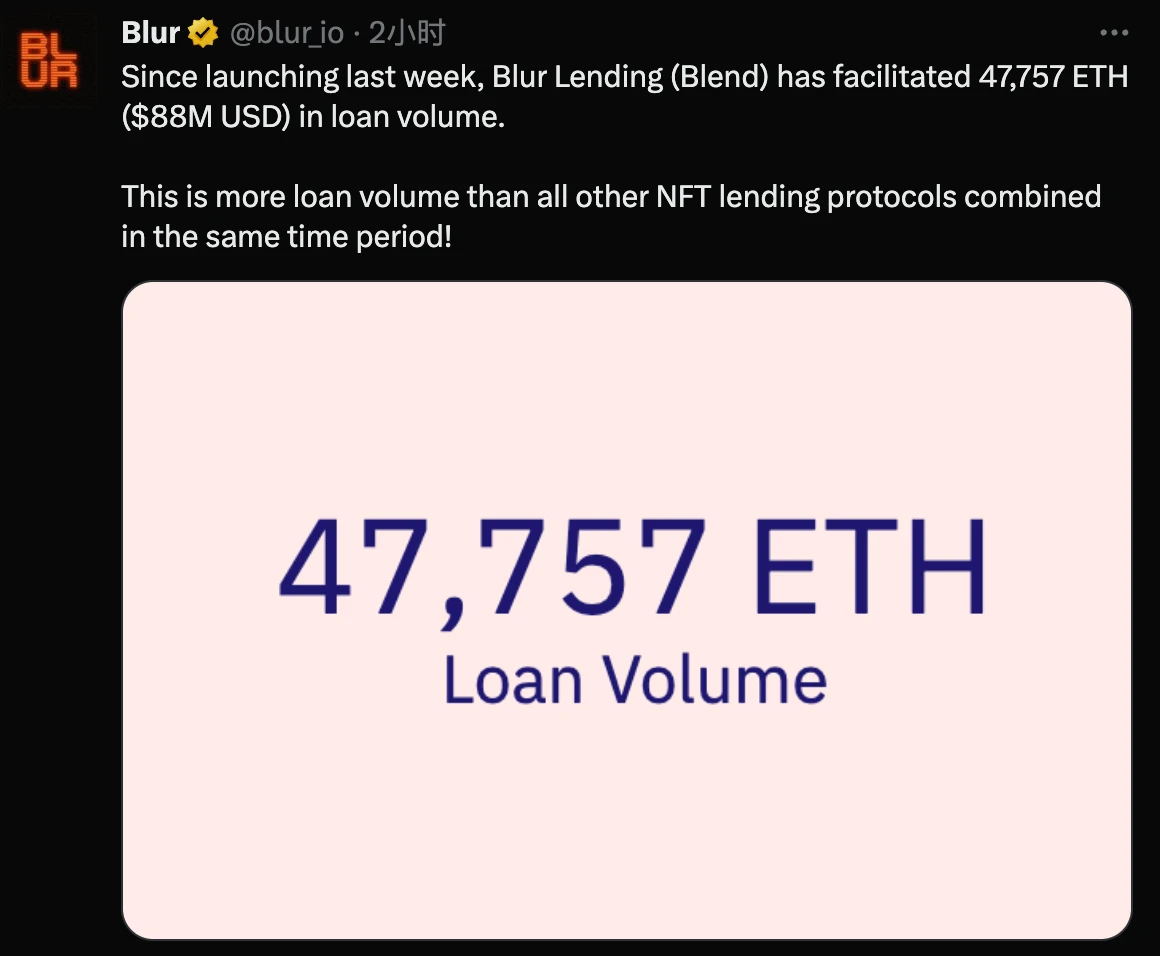

5月10日のデューン・アナリティクスの最新データによると、ブラーが1週間前にNFT融資市場ブレンドを立ち上げて以来、市場は4万7000件以上のETH融資を促進した。

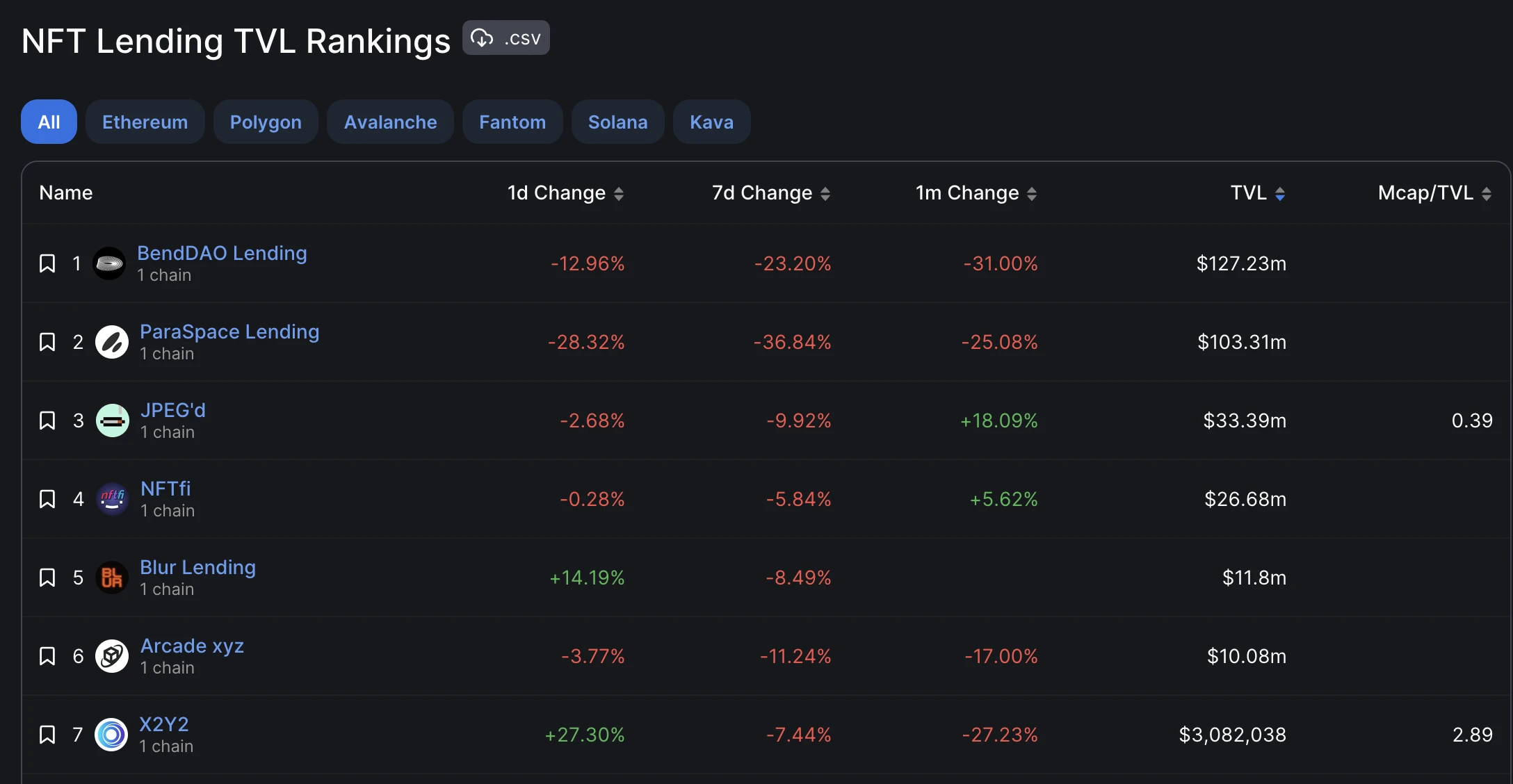

DefiLlama のデータによると、ブレンドの TVL 総額は 1 週間で 1,180 万米ドルに達し、全融資契約の中で 5 位にランクされました。このリストの上位 2 つの BendDao と ParaSpace の融資契約はどちらも、Blend とは異なるピアツープール (Peer-to-Pool) の運用メカニズムを採用しています。効率的ですが、一定のリスクもあります。昨年 8 月、NFT 市場はNFT 型のサブプライムローン危機により、BendDao の融資プールで一連の清算が発生しました。 ParaSpaceの最近の茶番劇により、同社のNFTファンドプールもパニックに陥り、ピアツーピアプールの流動性危機と信頼危機は常に潜在的なブラックスワンリスクとなっている。

副題

文章

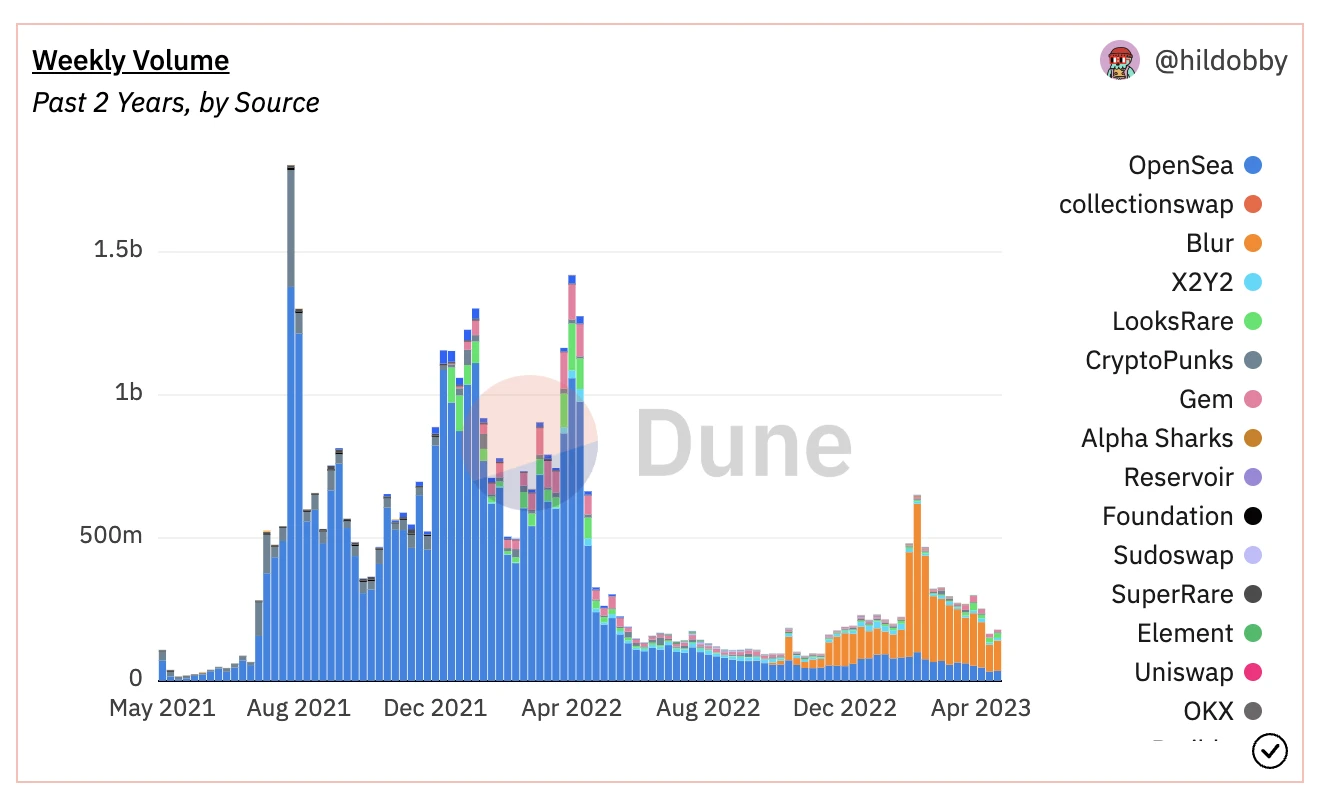

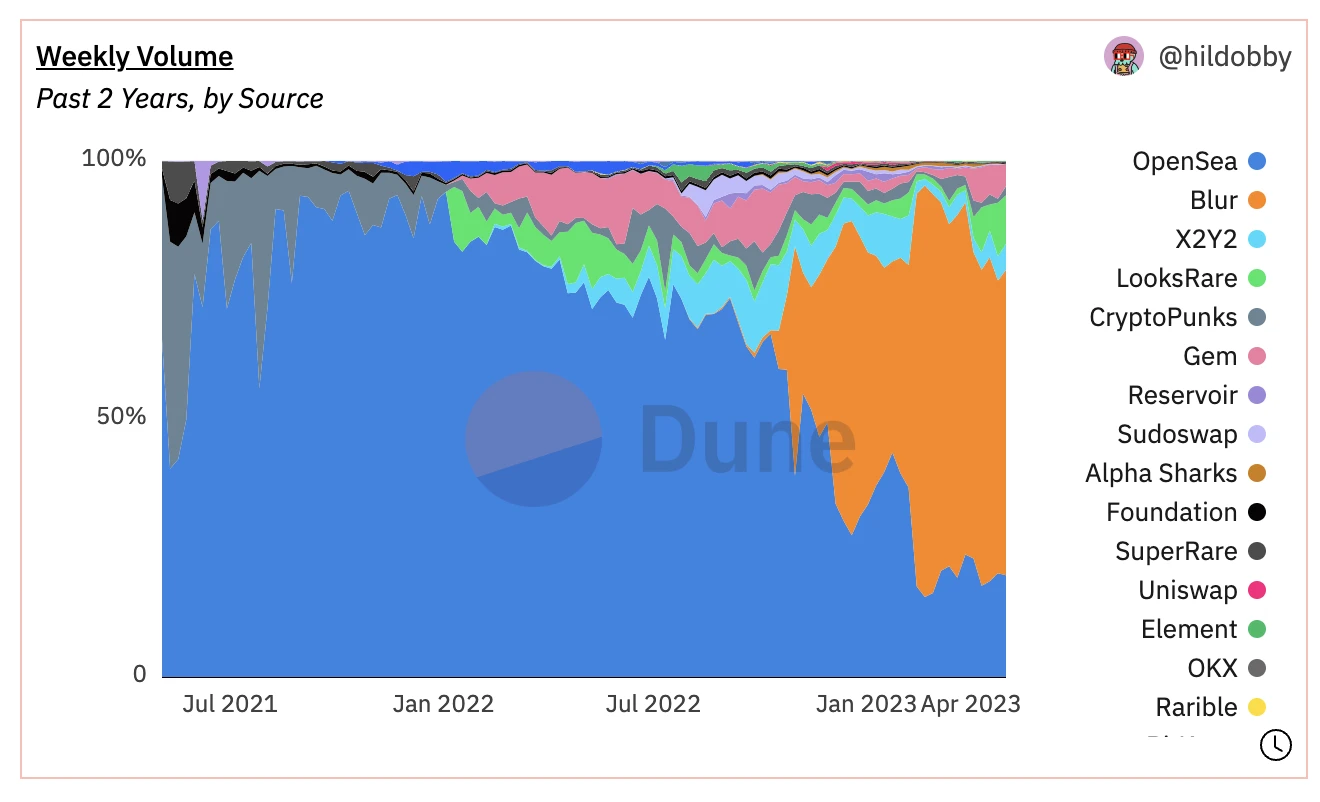

Blurの発売はかつてNFT市場に「偽りの繁栄」をもたらしました。 2023年に入ってから仮想通貨市場は回復の兆しを見せていますが、NFT市場全体はまだ改善していません。 Duneのデータによると、昨年末にNFTアグリゲーションプラットフォームBlurがローンチされて以来、エアドロップ報酬メカニズムにより急速にNFT市場のシェアを占め、同時に停滞していたNFT市場の取引量を押し上げたという。エアドロップ報酬の後、NFT市場全体の取引量は急落し始め、BLURトークンの価格もわずか3か月で最高値から70%近く下落しました。

副題

文章

文章

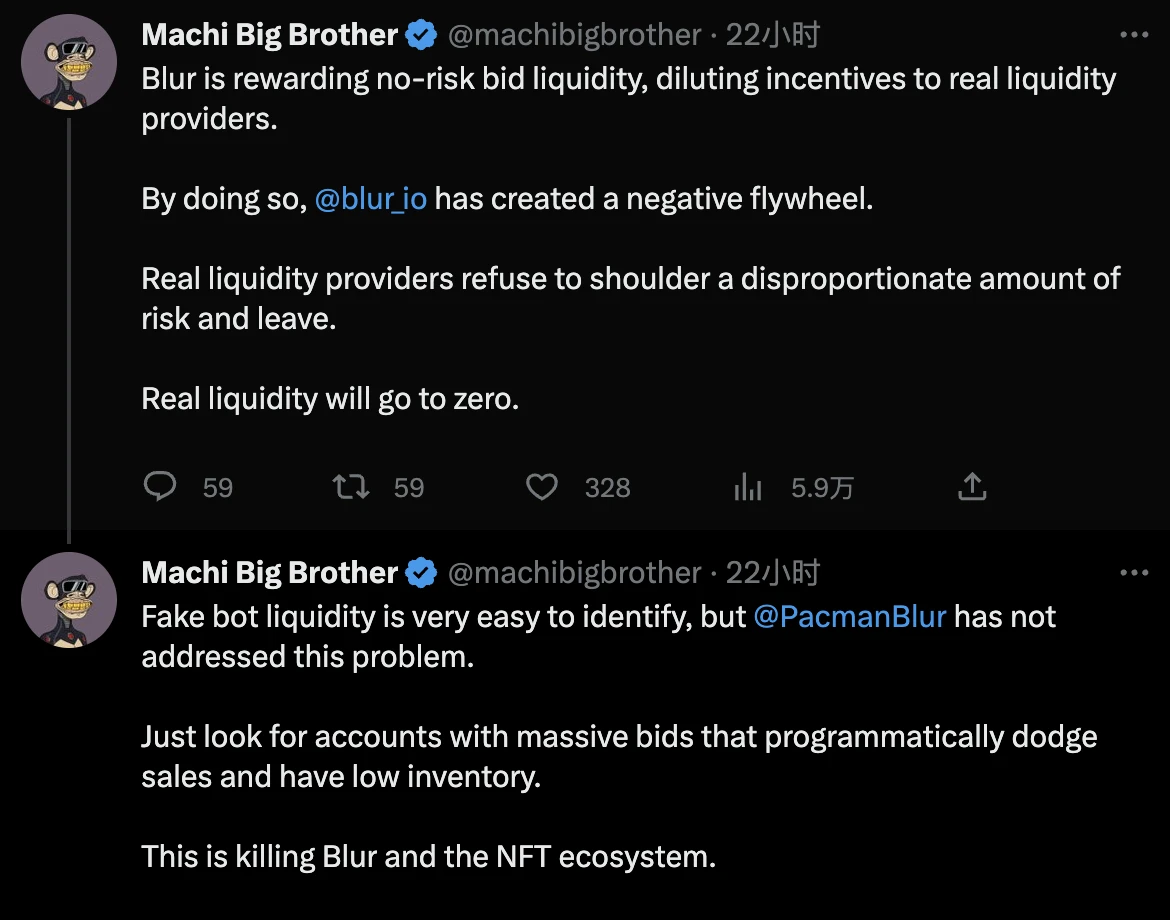

ただし、Blend が NFT レンディングに最適なモデルであるかどうかはまだ評価されていません。 Blurのエアドロップの第1フェーズが金持ちになるという多くの神話を生み出して以来、第2フェーズの入札報酬メカニズムは、本質的にNFTを収集することを好まず、NFT市場全体を「私の。これらの大手企業や科学者は、他の企業を収穫することを目的として、自社の機械自動化スクリプトと資本規模を常に最適化しており、これが市場全体に大きなリスクをもたらしています。このリスクの高い市場では、多くの一般プレーヤーが NFT への熱意と愛に基づいて実際の流動性を提供していましたが、現在では NFT を購入する際には、背後にいる大手プレーヤー間のゲームのリスクに直面する必要があります。ますます失望する。 Blur の報酬メカニズムと流動性の極端な追求により、多くの問題が徐々に明らかになりました。

BlurがNFT融資トラックに強力に参入した今、それがNFTの流動性を高めるのに役立つため、多くの人が楽観的です。しかし、いわゆる流動性は本当にそれほど重要なのでしょうか?第2段階のルールが出てから、多くのジャンクNFTプロジェクトが大手企業や創業者の結託によって「明るみに戻り」、ポイント稼ぎのツールとなったが、こうして生み出された流動性にはどのような意味があるのだろうか? Blur ポイント報酬活動が終了した後も、この市場におけるポイントの関与によって生み出される流動性はまだ存在しますか?

ブレンドの立ち上げは徐々に大口投資家が個人投資家を収穫するためのツールとなるだろうか?おそらくBlurの当初の意図は、既存の入札資金プールを戦略的展開に組み合わせて、統合されたローン、金利、分割払いのNFT流動性市場を立ち上げ、資本効率を向上させ、NFT金融化プロセスを加速することです。しかし、実際には「Blur Points Miner」に新しいゲームプレイを追加するだけかもしれません。

免責事項: 市場にはリスクがあり、投資には注意が必要です。読者は、この記事の意見、観点、結論を検討する際に、現地の法律や規制を厳格に遵守するよう求められ、上記の内容は投資アドバイスを構成するものではありません。

著作権に関する声明: 転載する必要がある場合は、アシスタント WeChat を追加して連絡してください。許可なく原稿を転載または洗浄した場合、当社は法的責任を追及する権利を留保します。

免責事項: 市場にはリスクがあり、投資には注意が必要です。読者は、この記事の意見、観点、結論を検討する際に、現地の法律や規制を厳格に遵守するよう求められ、上記の内容は投資アドバイスを構成するものではありません。