原題:「 The Rainmakers of the Crypto Market 」

原作者:トークンターミナル

オリジナル編集: Mars Finance、MK

導入

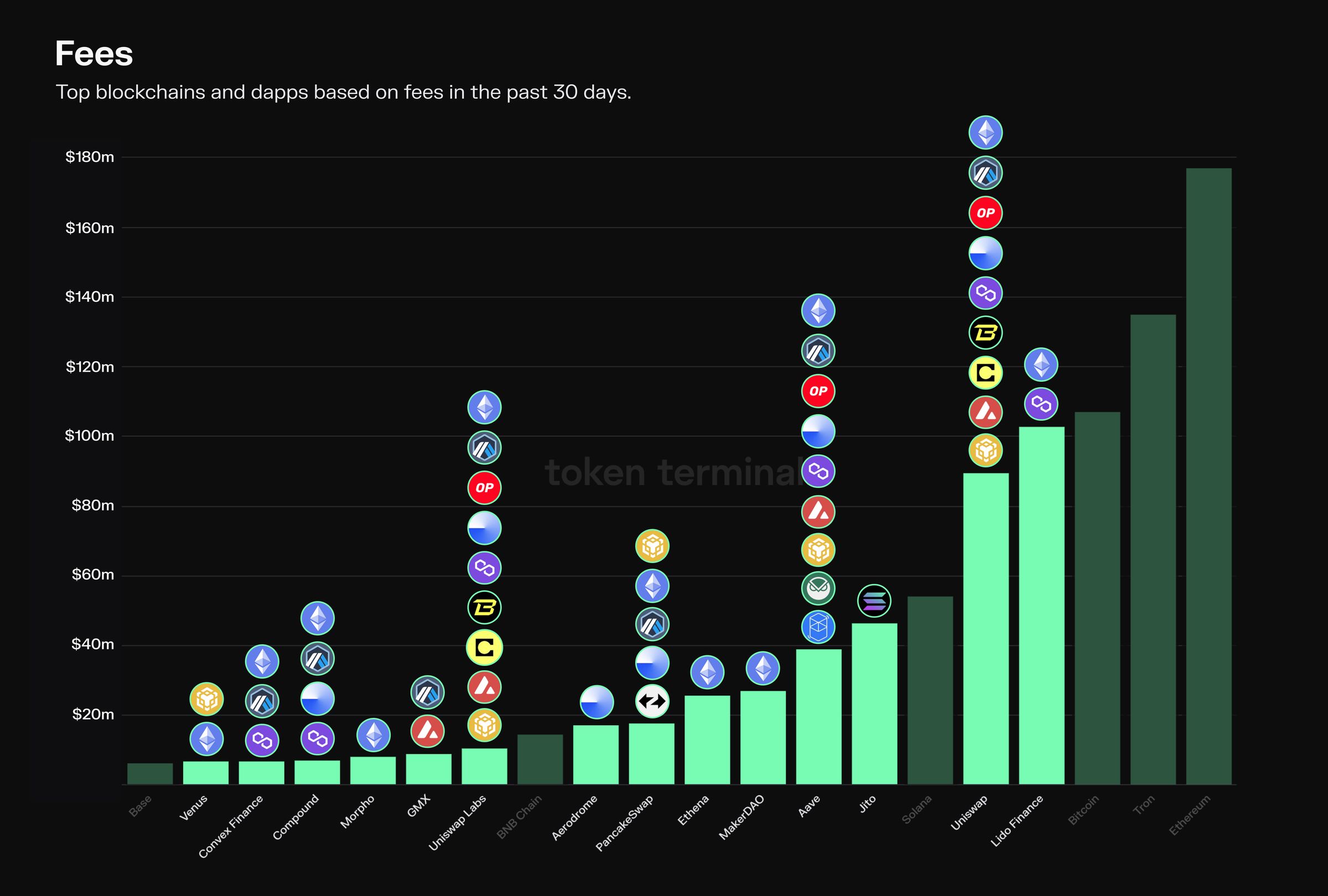

このニュースレターは、最も多額の料金を発生させるプロトコル (ブロックチェーンや分散型アプリケーションを含む) に焦点を当てています。これらのプロトコルに注目する主な理由は次のとおりです。

ユーザーはどのプロトコルにサービス料金を支払う傾向がありますか? これらの契約はどのような種類のサービスを提供し、そのビジネス モデルは何ですか? 実際にユーザーが支払った総額はいくらですか? 特定の市場セグメントが他の市場セグメントよりも人気がありますか? 特定の市場セグメントを支配するプロトコルはありますか? 詳細なチャートを分析することで、仮想通貨市場の業界動向を深く掘り下げていきます。

詳しく調べてみましょう!

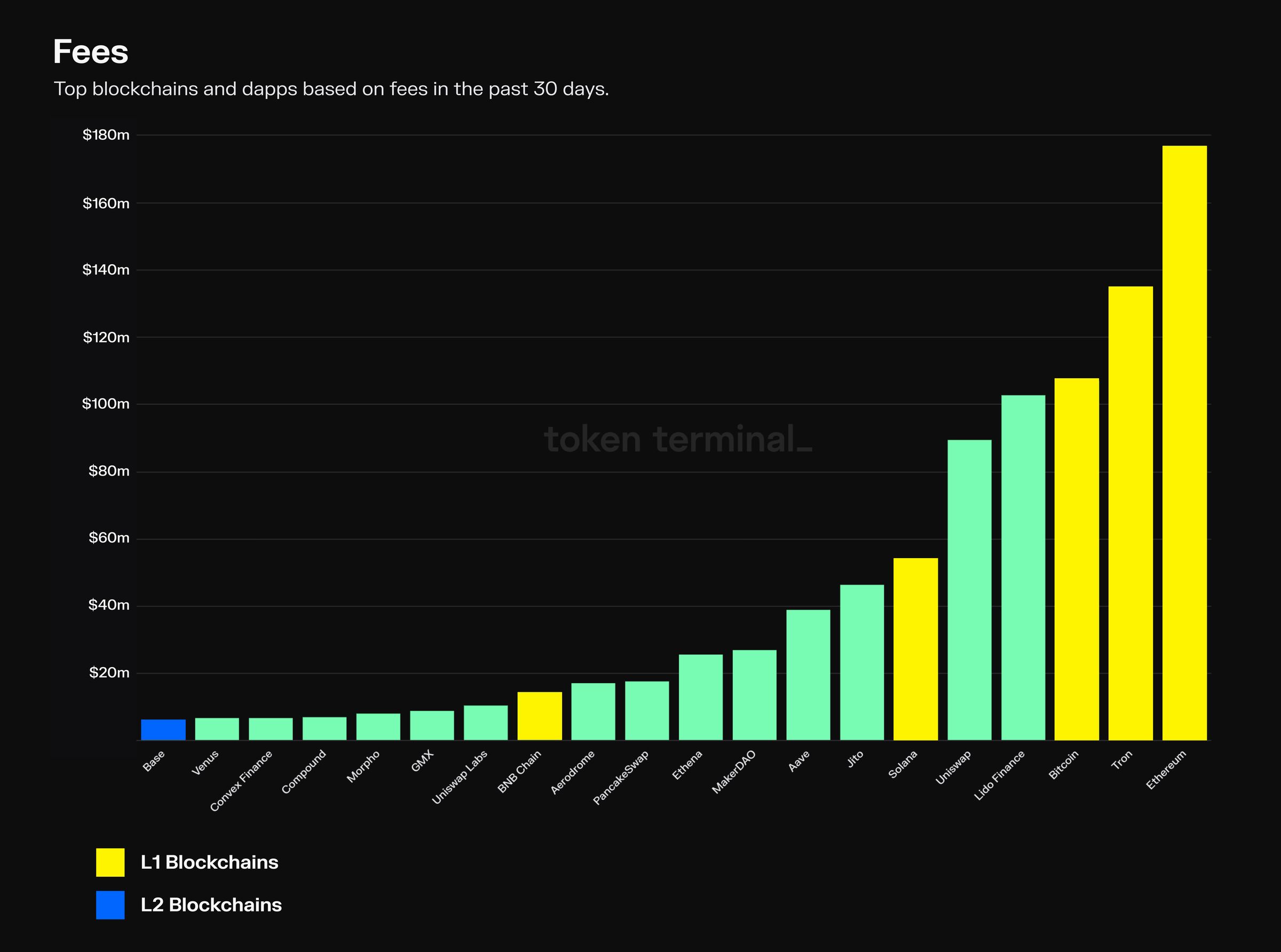

1. ブロックチェーンに焦点を当てたトップの課金プロトコル

注目しているプロトコルには、イーサリアム、トロン、ビットコイン、ソラナ、BNB チェーン、Base が含まれます。

主な料金はユニバーサルブロックチェーンから発生します

上位 20 のプロトコルのうち、5 つはレイヤー 1 (L1) ブロックチェーンであり、レイヤー 2 (L2) ブロックチェーンは 1 つだけです。

過去 30 日間でイーサリアムの手数料収入が最も高く、約 1 億 8,000 万ドルに達しました。 Baseの平均取引手数料は約0.03ドル(イーサリアムL1の4.5ドルと比較)と比較的低いですが、L2レベルでのユーザーアクティビティの増加により、Baseもトップ20に入ることができました。

L1 および L2 ブロックチェーンを除いて、上位 20 に入っている他のプロトコルはすべて分散型金融 (DeFi) カテゴリーに分類されます。

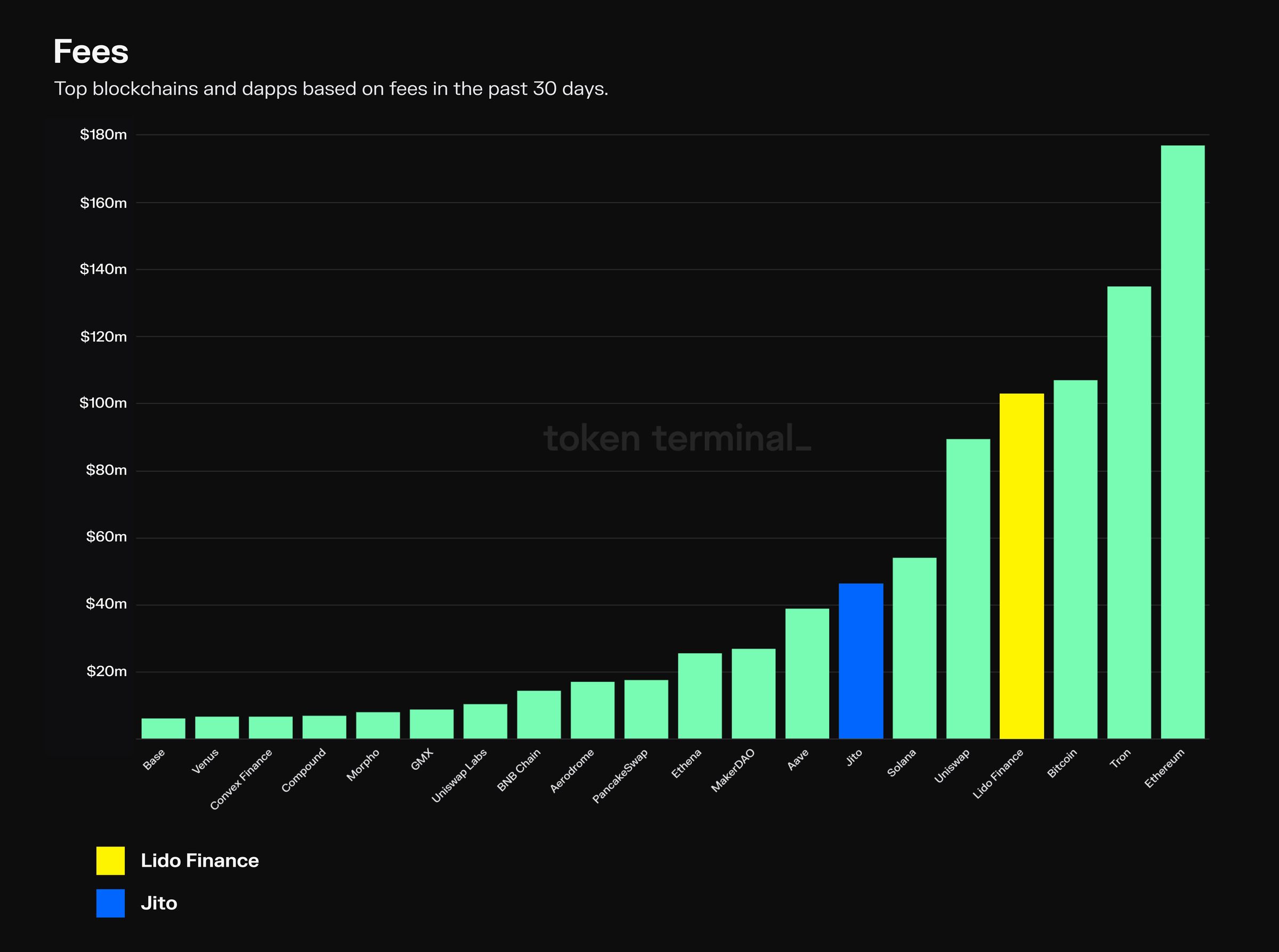

2. Lido Finance と Jito に重点を置いた最高料金プロトコル

主要なプロトコル: Lido Finance と Jito。

Lido はすべての暗号アプリの中で最も高い手数料を生成します

Jito は、流動性ステーキング (JitoSOL) と抽出可能価値の最大化 (MEV) マーケットという 2 つの異なるビジネスを運営しています。前者は AUM ベースの管理手数料を通じて収益を上げており、後者はバリデーターから収集した MEV チップを通じて収益を上げています (このチャートには MEV チップが含まれています)。のみ)。

対照的に、Lido は流動性ステーキングに焦点を当てており、預金者に請求されるステーキング報酬を通じて手数料を獲得しています。 Lido は Jito の約 2 倍の費用を発生させますが、Jito の方がより速く成長しています。

リド氏は33億5,000万ドルの担保資産を管理しており、ジト氏は1億6,000万ドルを保有している。 Lido の完全希薄化後の時価総額は 1 億 9,000 万ドルですが、Jito の時価総額は 2 億 5,000 万ドルです。

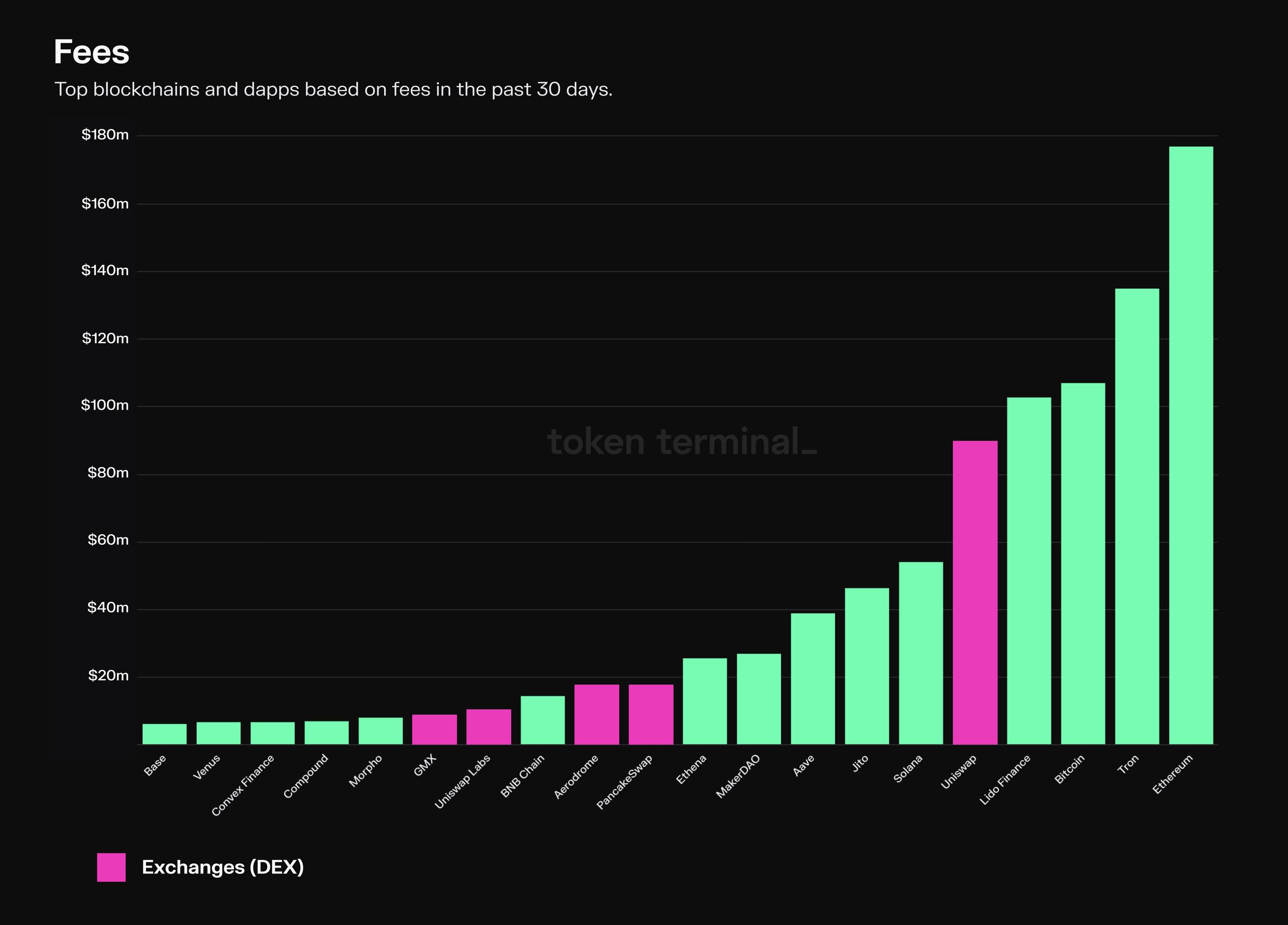

3. 分散型取引所(DEX)に重点を置いた最高手数料協定

主要なプロトコル: Uniswap、PancakeSwap、Aerodrome、Uniswap Labs、GMX。

Uniswap DAOは月額手数料が1億ドルに迫るDEXカテゴリーを独占

DEX 分野では、Uniswap DAO の手数料が最も高くなります。 Uniswap Labs は独立した組織とみなされ、公式 Uniswap Labs フロントエンド アプリケーションを使用して Uniswap プロトコルにアクセスするようユーザーに課金することで収益を得ていることは注目に値します。

トップ20に入っている他のDEXと比較すると、Uniswap DAOの手数料収入は約2倍です。

Base ベースの DEX である Aerodrome の手数料出力は、基礎となる L2 ブロックチェーンの 2 倍です。

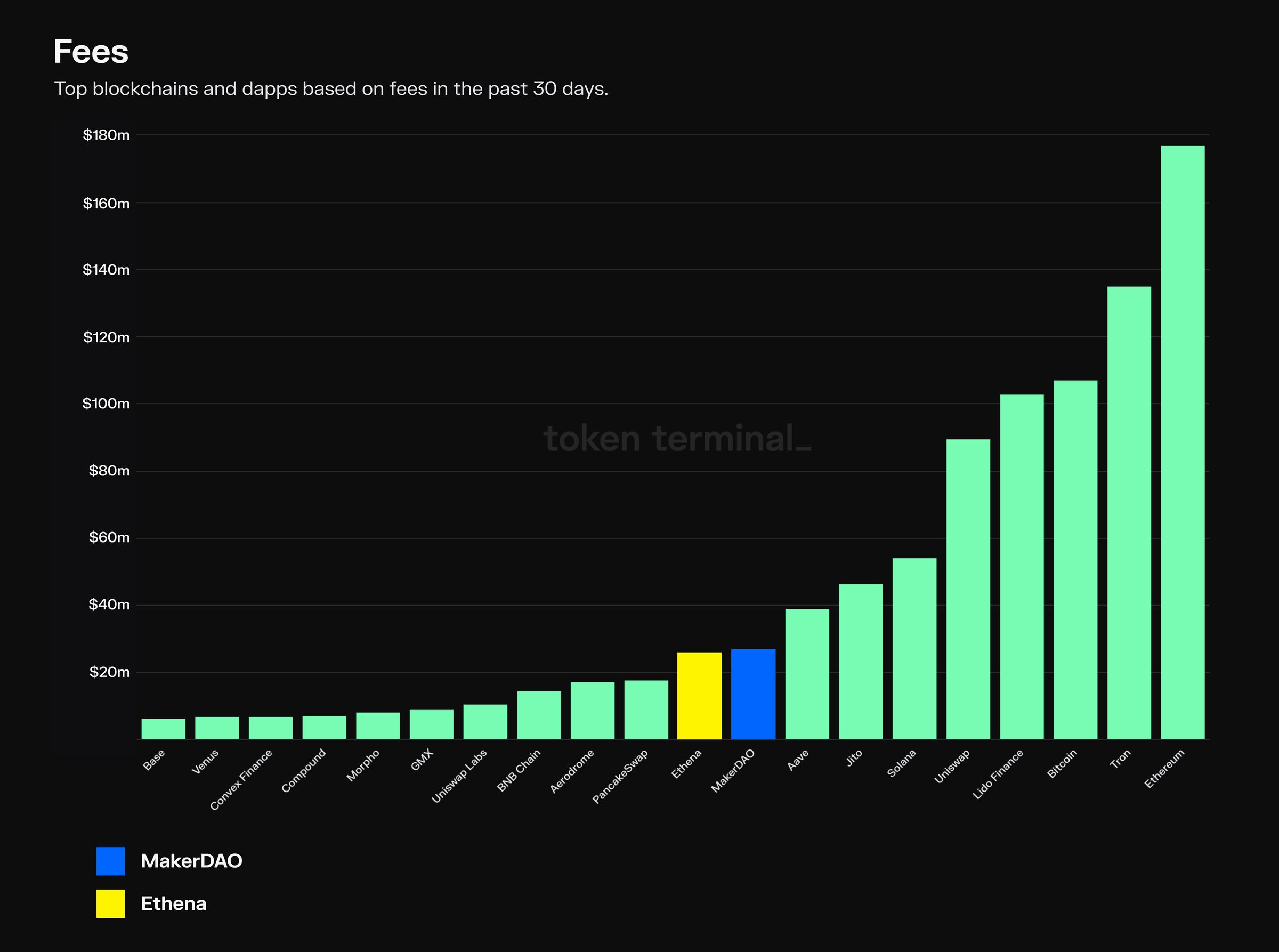

4. MakerDAOとEthenaに重点を置いた最高料金プロトコル

主要なプロトコル: MakerDAO および Ethena。

Ethenaは手数料の面でMakerDAOを超える可能性を秘めている

MakerDAO と Ethena は、分散型ステーブルコイン発行者の分野を支配しています。 テザー (USDT) やサークル (USDC) などの市場最大のステーブルコイン発行者は、手数料と収益が主にオフチェーンで発生しているため、含まれていません。

Ethena は 2024 年 11 月にローンチされる予定ですが、MakerDAO は 2017 年 11 月にはすでにオンラインになっていました。

5. 貸付契約を中心とした上位の料金契約

注目しているプロトコルには、Aave、Morpho、Compound、Venus が含まれます。

Aave は、暗号通貨分野で 4 番目に大きな手数料生成会社です。

融資部門では、Aave が優勢で、2 位の Morpho との手数料差は 3,000 万ドルです。

Compound と Aave はどちらも 2020 年に開始されましたが、Aave は積極的な融資と手数料生成の点で Compound を上回ることに成功しました。

Aave は融資分野全体をリードしていますが、BNB チェーンの融資市場では Venus が明確にリードしており、現在手数料の約 90% が BNB チェーンでの運営から発生しています。

6. トップ課金チェーンのセグメント化。

このパートでは主にアプリケーション展開のためのブロックチェーンを紹介します。

上位の有料アプリケーションのほとんどは、複数のブロックチェーン上にデプロイすることを選択しています。

暗号通貨分野では、上位 20 位の有料アプリケーションのほとんどがイーサリアム (L1 と L2 の両方) 上にデプロイされています。

資産発行者(ステーブルコイン発行者や流動性プレッジプロバイダーなど)はほとんどがシングルチェーン管理を採用しており、そのコア製品(ステーブルコインまたはLST)が他の複数のチェーン上のブリッジ資産の役割を果たしていることに言及する価値があります。

トップ 20 の中で、L2 ブロックチェーン (Base) から始まるアプリケーションは Aerodrome だけです。

よくある質問

料金は何ですか?

料金とは、契約サービスのエンドユーザーが支払った総額を指します。

各セクターのプロトコルには独自のビジネス モデルがあるため、市場セクターが異なれば料金体系も異なります。

ブロックチェーン L1 および L2 = ブロックスペースを販売することで取引手数料を徴収

流動性ステーキング = ユーザーの担保資産を投資して報酬を獲得する

取引所(DEX、デリバティブ)=資産の為替手数料

ローン = 利息を提供する融資サービス

ステーブルコイン発行者 = 有利子の米ドルを提供するか、ユーザーの預金を投資することで収益を得る

資産運用=ユーザーの預金を運用して収入を得る

経費と収益の違いは何ですか?

収益は、合意された手数料率 (%) に基づいて計算されます。

この充電率は 0 ~ 100% の範囲で変化します。

現在、Uniswap DAO とビットコインの採用率は 0% ですが、イーサリアムの採用率は通常約 80% です。

収入と収入の違いは何ですか?

収益は、収益からトークンのインセンティブと運営経費を差し引いて得られます。

トークン インセンティブとは、プロトコルのネイティブ トークンの金額に基づいて計算される、ユーザー獲得に対するプロトコルの支出を指します。

運営費には、プロトコルの開発、保守、最適化における人的投資とインフラストラクチャへの投資が含まれます。

ほとんどのプロトコルはオンチェーンでの運用手数料を開示していないことに注意してください。そのため、多くのプロトコルはこの指標をまだ導入していません。

支出、収入、福利厚生はいつ考慮する必要がありますか?

経験則として、投資家は収益化がまだ始まっていないプロトコルの初期段階では手数料に注目し、収益化がすでに始まっている段階では収益や利益に注目する必要があります。

初期段階: 経費に焦点を当て、契約に料金を支払う顧客がいることを示します。

後期段階: 収益に焦点を当て、プロトコルが有料顧客から収益を得ることができることを示します。

成熟段階: トークン所有者に価値を生み出すプロトコルの能力を反映して、リターンに焦点を当てます。

同時に、次の比率にも注意する必要があります。

収益 / 手数料 = 理想的には、表示契約は供給側 (LP) への影響力が大きく、より高い手数料を請求することができます。

収量 / 収益 = 理想的には、プロトコルのユーザー獲得コストと運用オーバーヘッドが低く、より高い割合の収益を収益として保持できることを示します。