『週刊エディターズセレクション』は、Odaily Planet Dailyの“機能系”コラムです。 Planet Dailyでは、毎週大量のリアルタイム情報を取り上げるほか、質の高い詳細な分析コンテンツも多数掲載していますが、情報の流れや話題のニュースに埋もれて素通りしてしまうこともあります。

そこで、毎週土曜日、過去7日間に掲載されたコンテンツの中から、データ分析、業界判断、意見発信などの観点から、時間をかけて読み集める価値のある質の高い記事を編集部が厳選してご提供いたします。あなたと一緒に暗号化の世界にいる人たちは、新しいインスピレーションをもたらします。

次に、一緒に読みましょう:

投資と起業家精神

8.5暴落の理由を徹底解釈:日銀の利上げと「ミセス・ワタナベ」の退場

アベノミクスと日本の長期マイナス金利環境により、日本円は世界の重要な資金調達および裁定資産となっています。最近、日銀のフォワードガイダンスと投機市場との対立は正式に終結し、円はV字反転を経験した。

日米同盟において、日本銀行は今後の動向に本当に影響を与えるのは、米国が正式に利下げサイクルに入るときである。したがって、流動性が再び緩和されれば、暗号資産は再び回復するはずです。

仮想通貨ベンチャーキャピタルの進化の 15 年間を振り返る: ゆっくりではあるが、全体的には上向き

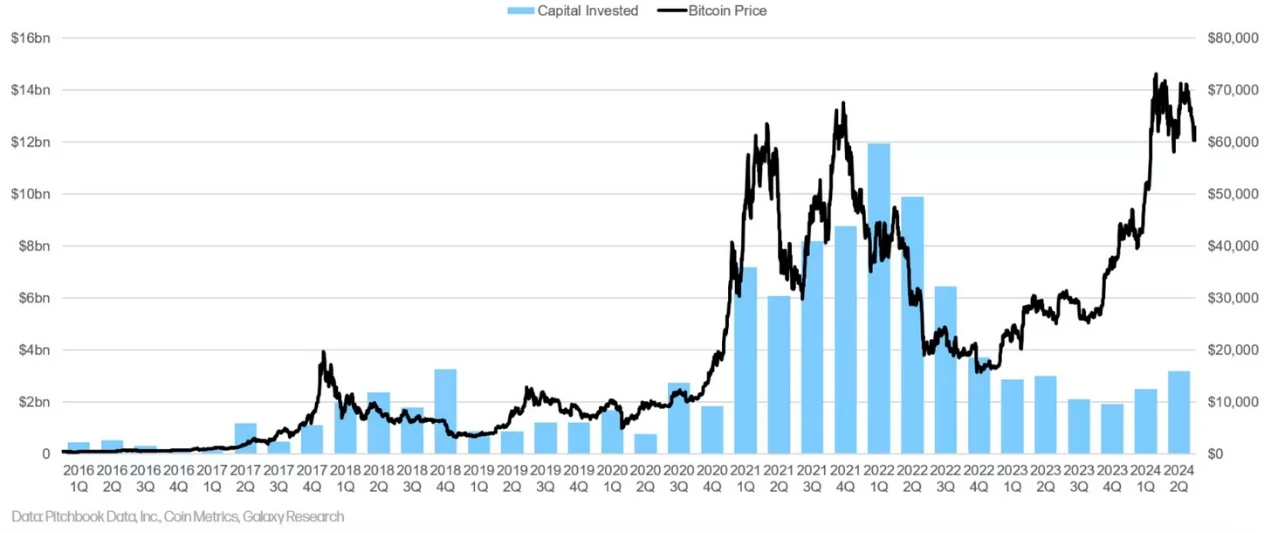

2019年はポストICOブームの時代に入り、2020年から2021年にかけて資金調達額は増加し、2022年と2023年にはVC投資が急減し、ビットコイン価格と資金調達額の長期的な相関関係は消失した。

会話の枠組み Lianchuang: 仮想通貨は不況を乗り切ることができるか?

規制について: 将来の法的枠組みは、仮想通貨の市場構造に影響を与えるでしょう。

トークン属性の長期的なあいまいさに関する懸念: セキュリティ トークンとはみなされないものの、従来の商品の特性 (議決権や製品収益から配当を受け取る権利など) を持たないものもあります。

DeFiガバナンス攻撃について:コンパウンドのガバナンス活動は大幅に低下している。アクティビスト投資家の介入は短期的な利益をもたらす可能性があるが、法的枠組みとガバナンスの一貫性が欠如しているため、DAOモデルは持続不可能になっている。

上場について: 市場は修復しつつあり、低品質のプロジェクトは上場基準が高くなる可能性があります。

トークン移行ケースの分析: プロジェクト創設者はどのような重要な考慮事項を行う必要がありますか?

トークンの移行または統合は、短期または長期の価格上昇を保証するものではありません。

トークンの移行は 1 回限りのイベントではなく、コミュニケーション、透明性、ガバナンスの提案は継続的なプロセスです。

この記事では、MC → BEAM、 RBN → AEVO、 AGIX+FET+OCEAN → ASI、 KLAY+FNSA → PDT、 OGV → OGN という処理プロセスの 5 つのケースによってもたらされたインスピレーションを拡張し、分析しています。

a16z: プロトコル トークンはどのようにキャッシュ フローを生み出すのですか?

プロトコル トークンには多くのモデルが考えられますが、ステーキング プールは、注意深く厳選すれば、プロトコル固有の外部課題に対処するのに役立ちます。プロトコルが直面する内在的および外部の課題を認識することで、創設者はプロジェクトのプロトコル トークン モデルをゼロからより適切に設計できます。

料金を追跡可能にするために、プロトコルは 2 段階のプロトコル トークン ステーキング システム設計を使用できます。どのフロントエンドが料金を生成し、カスタム ロジックに基づいてさまざまなプールに料金をルーティングするかを決定します。

a16z は、L1、L2、アプリケーション チェーン、およびプロトコル ロールアップに対応する予防策も提供します。

こちらもお勧めします: 「最もホットなコミュニティとずれたコンセンサス、Jupiter はどのようにして最適な解決策を見つけますか?」 》は、コミュニティビルダーから学ぶ価値があります。

ミーム

MEME ハンターの必需品: 賢いお金が好むツールとは何ですか?

ミームを初めて使用するトレーダーが直面する最も一般的なシナリオは、コミュニティで新しいミーム コインを見た後、そのコインをセキュリティやチップ構造などの側面から分析して、取引するかどうかを決定するというものです。このシナリオでは、Web サイト ツール、取引 BOT、TGBOT に基づく監視ツールなどのヘルプが提供されます (速度を求める場合は、まず TGBOT を使用してグループ内の CA に入り、トークンの保有状況を即座に確認できます)。

成長が良好なミーム通貨を確認したら、初期の大規模通貨保有者、高利回りのトレーダー、初期の購入者という 3 つのグループから賢明な資金を探すことができます。最も重要なことは、アドレスに基づいて判断することです。ミーム通貨が上昇する前に購入されると、その基準値は大きくなります。

高度なゲームプレイは、チェーンスキャン + 命令に従うことです。 「他のプレイヤーより一歩先を目指すプレイヤー」は、新しいアルファコインの発見(チェーンスキャン)、スマートマネートレンドの発見(注文に従う)、そして最終的な売買(トレーディング)という3つの側面でスピードを競います。

この記事では、対応リンクのツールも紹介しています。

「心理学的フレームワークと自問自答」と「役立つ原則」の 2 部を強くお勧めします。

複数のエコロジーとクロスチェーン

ソラナの財務報告論争についての洞察: 本当の損失か、それともデータの錯覚か?

暗号KOLのLittle Bear Biscuit.ethは、Solanaが大きな隠れた危険に直面する可能性があり、SOLの通貨価格が200米ドルに戻るのは難しいだろうとXプラットフォームに投稿した。記事は、ソラナの財務報告で明らかになった四半期損失の継続と、SOLの無制限の発行を指摘した。この記事により、多くの個人投資家が SOL について憤慨しました。

その後、仮想通貨KOLのRiyue Xiaochu氏は、SOLのインフレは妥当な範囲内であり、通貨価格の上昇を妨げるものではなく、損失は米ドル建てによって引き起こされた単なるデータの錯覚であると信じていたと、Little Bear Biscuits.ethの見解に反論した。 。

Telegram を使用してボットを取引するリスクは依然として比較的高く、ボットのターゲット ユーザーは、秘密キーの盗難やハッカー攻撃などのセキュリティ上の脆弱性が依然として存在します。

取引ボットを使用する場合は、Web サイトとリンクの URL を注意深く確認し、公式のソースを使用し、疑わしいリンクをクリックしないことをお勧めします。同時に、取引時にBONKbotをホットウォレットとして扱い、取引を転送し、完了後にメインウォレットに戻します。

Arweave の新しいチェーン AO に関する 10 の注目すべきプロジェクトを確認する

著者が主観的に好きでフォローしているプロジェクト: Autonomous Finance、ArSwap、Astro USDA、LiquidOps、AOX、Outcome、dumdum、WeaveVM、mbd、Cyber Beavers。

Cosmos は単に Cosmos Hub と間違われることがよくあります。これは、ATOM の価格がうまくいかない限り、Cosmos は「失敗」したことを意味します。実際、Cosmos エコシステムは非常に多様であり、業界全体を支配しているか、少なくとも各分野に強力な競合他社が存在します。 Fetch、Cronos、Injective、dYdX、Thorchain、MANTRA、Akash Network、Celestia、Saga、Dymension、sei などはそれぞれの専門分野で大きな注目を集めています。

Interchain Foundation は、マーケティング、開発者のオンボーディング、コミュニティの取り組みや開発の調整において中心的な役割を果たしません。

Cosmos の中核は、主権を確保しながらチェーンが相互運用可能であることです。つまり、チェーンすべてを支配できる「単一の通貨」は存在しません。これは長期的な持続可能性にとっては素晴らしいことですが、短期的な誇大広告にとってはそれほど効果的ではありません。

著者は、クロスレイヤー 2 の相互運用性を解決できるソリューションを要約します: Based-Rollup (プロジェクト Taiko を表す)、 CrossChain-Rollup (プロジェクトを表す: ZKM の Entangled Rollup Network 統合流動性レイヤー)、Intent-Rollup (プロジェクトを表す) :dappOS)、Layer 2 Based-layer 3(代表プロジェクト: Arbitrum Orbit )、 Cosmos IBC Based-Rollup (代表プロジェクト:Polymer )、 AVS Based-Rollup (代表プロジェクト:Altlayer )、 Modular-Rollups (代表プロジェクト: Avail) 。

CeFi と DeFi

テザー 10 周年: 1 日あたり約 3,000 万ドルを稼いでいますが、それでも「アウト」のリスクから逃れることはできませんか?

半期の利益は 52 億米ドルで、これは 1 日あたりの利益に換算すると 3,000 万米ドル近くに相当しますが、これは多くの上場企業の手が届く範囲を超えています。しかし、多額の利益を上げてきたテザーは、財務報告書が示すほど繁栄していない可能性がある。コンプライアンスが強化され、オンチェーン活動が急増しているCircleは、無視できない市場シェアをTetherから奪いつつあります。欧州規制の発効後、集中取引所におけるUSDC取引ペアの取引量は48%以上増加しました。

今年6月、テザーは準拠したブロックチェーン金融機関であるXREXグループに1,875万米ドルの戦略的投資を行った。さらに、テザーはステーブルコインを超えたビジネスの成長も目指しており、ビットコインマイニング、AI、教育などの複数の分野への拡大も目指しています。

一部の市場関係者や資本は、現在テザーとサークルがステーブルコイン市場のほぼ大部分を占めているものの、ステーブルコインの状況は、コンプライアンス、集中化のリスク、あらゆる面でユーザーへの利益の配分方法などの点で依然として大きな調整の可能性があると考えている。彼らは後発者に破壊的な機会を提供します。

通貨界の「最良の入札者」であるJLPはなぜこれほど下落しにくいのでしょうか?

今年以来、ジュピターの永久契約プラットフォームである JLP (ジュピター流動性プロバイダー) は、最高のパフォーマンスと最高の利回りを誇るカジノの 1 つになりました。

JLP では、ユーザーの取引相手はプラットフォーム自体です。トレーダーがレバレッジを利かせたポジションをオープンしようとするとき、プールからトークンを借り、価格はオラクルによって直接供給されます。このモデルは「カジノを開くためのパートナーシップ」とも呼ばれます。つまり、ユーザーはお金を稼ぎ、プラットフォームはお金を失います。損益に関係なく、開始元本は JLP プラットフォームから得られるため、ロングでもショートでも、トレーダーはポジションをオープンした瞬間からプラットフォームに対して借金を負うことになります。

JLP 投資家の皆様へ: 損益は原資産よりも少なくなります。

モジュール型物語の導出: DeFi レンディングのモジュール型進化

モジュラー レンディングの本質はクロスチェーンとアグリゲーションだけではなく、両方ともモジュラー レンディングにおいて重要な役割を果たします。

モジュラーレンディングは、ベースレイヤーによって提供されるセキュリティ、コンセンサス、およびデータの可用性を利用します。ベースレイヤーは、主に実行レイヤーとアプリケーションレイヤーでの機能モジュール化に焦点を当てています。

モジュラー融資は、そのプロセスを担保管理、金利計算、リスク評価、清算メカニズムなどの複数の独立したモジュールに分解し、標準化されたインターフェイスを通じて各モジュールと通信します。

現在のモジュラー DeFi プロトコルの特性は、OP Stack のワンクリック チェーン発行のロジックに似ており、新しい金融商品やサービスを作成するには、独自のプロトコルに基づいてモジュールの組み合わせを確立する必要があります。この記事では、モジュラー融資カテゴリの代表的なプロジェクトである Morpho Labs と Euler Finance もリストアップし、簡単に紹介しています。

ウェブ3

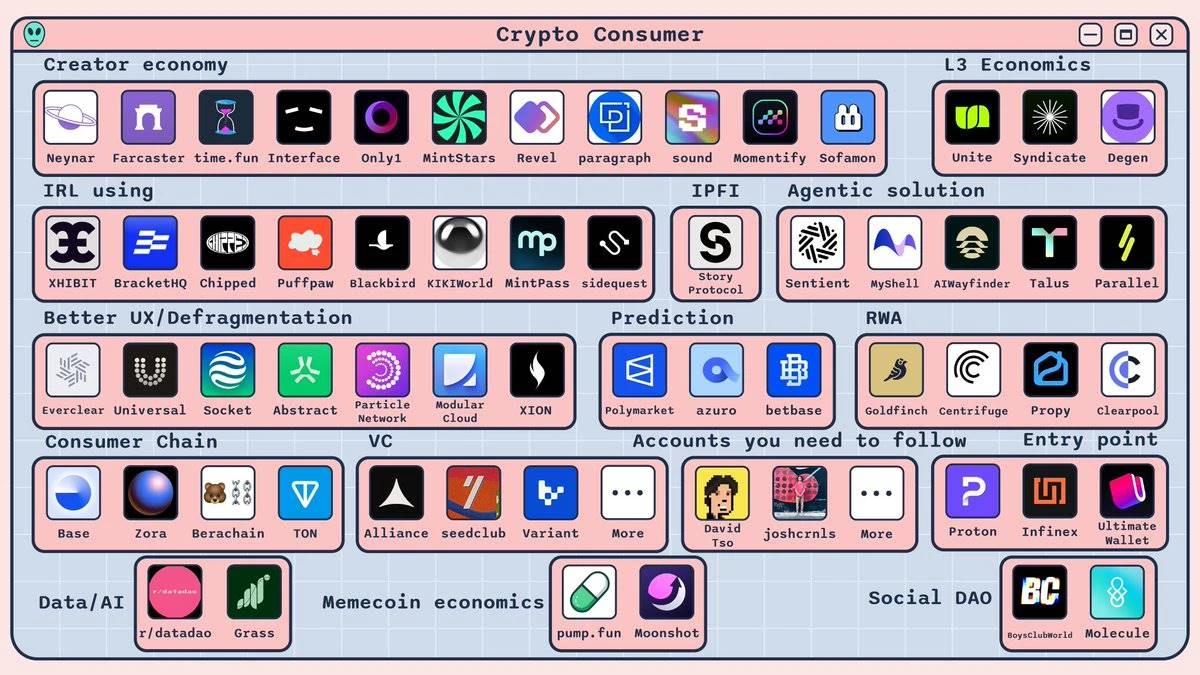

消費者向け暗号化アプリケーション トラックの状況を 1 つの記事で包括的に概説

消費者向け暗号化アプリケーションの台頭、注目に値する 4 つのプロジェクトを紹介

最高の消費者向けアプリは、現実のユーザー行動を活用してブロックチェーンと暗号を革新的に活用し、マスマーケットの消費者行動に合わせた新しい金銭的インセンティブ、ゲーミフィケーション要素、エンゲージメント手法を導入します。

PuffPaw (Berachain で電子タバコを吸って稼ぐ)、BlackBird (Base で食事をして稼ぐ)、TYB (Avalanche サブネットでエンゲージして稼ぐ)、SkyTrade (Solana の空域権利プラットフォーム) などです。

今週のホットトピック

先週、ジャンプは数億ドルのETHを売り続けました。世界の金融市場はパニックに陥り、暗号化市場も急落し、市場総額は2兆米ドルを下回りましたが、その週の間に徐々に回復しました。 ;

さらに、政策とマクロ市場の観点から、米国の新規失業保険申請件数はほぼ1年ぶりの大幅な減少となった;プーチン大統領はロシアで仮想通貨マイニングを合法化する法案に署名;日本の財務大臣は賠償金を支払っている;株式市場の激しい変動には細心の注意を払っているが、現時点では実際に行動を起こす段階ではない;判事はリップルによる個人投資家へのXRP販売は連邦証券法に違反しないとの判決を下し、判事は約1億2,500万米ドルの罰金を科すことを認めた。 FTX、アラメダ、CFTCの間の127億米ドルの和解合意。

意見や声としては、トランプ氏:米国政府は仮想通貨を売却すべきではなく、構築すべきである、アーサー・ヘイズ氏:円裁定取引の巻き戻しは世界市場の崩壊を引き起こす可能性がある、仮想通貨投資家はレバレッジの利用に慎重になる必要がある。戦略的準備計画はおそらくそうではない、おそらく米国政府が最初に金を購入するだろう; アレックス・クルーガー:今回の市場下落の主な要因は米国の景気後退ではなく、10倍利下げの機会を逃したことである 調査: ナスダックの下落リスクは依然としてある。グレースケール: ETHの下落は永久先物の過剰なロングポジションによる可能性があり、アジア市場のレバレッジトレーダーが清算を主導している;ジャンプトレーディングの売り圧力は弱まり、BTCは5万ドルを下回らない可能性がある。 Matrixport Investment Research: BTC は売り超過状態、市場回復の夜明けが近づいている; Vitalik:クロス L2 相互運用性の問題の解決は、 ZKX 投資家とマーケットメーカーにスムーズなユーザー エクスペリエンスをもたらすだろう: ZKX が突然停止し、事前に何の知らせも受けられませんでした。

機関、大企業、主要プロジェクトに関しては、モルガン・スタンレーは適格な顧客にブラックロックとフィデリティのビットコインETFを提供し、マイクロストラテジーはさらなるビットコインを購入するために20億ドルの株式を売却しようとしている、と述べた。 2つの新しい暗号トラスト。

セキュリティ面では、1,200万ドルがローニンブリッジから盗まれました...まあ、また一週間は浮き沈みがありました。

「週刊エディターズセレクション」シリーズのポータルを添付します。

次回会いましょう~