1. トレーサビリティ RWA

RWA – 現実世界の資産

Real World Assets の正式名である RWA は、文字通り「現実世界の資産」と訳され、ブロックチェーンまたは Web3 エコシステムで表現および取引するために現実世界の資産をデジタル化およびトークン化することを指します。これらの資産には、不動産、商品、債券、株式、美術品、貴金属、知的財産などが含まれますが、これらに限定されません。 RWA の核となるコンセプトは、ブロックチェーン技術を通じて従来の金融資産を分散型金融 (DeFi) エコシステムに導入し、それによってより効率的で透明性のある安全な資産管理と取引を実現することです。

RWAの意義は、現実世界では移動が比較的難しい資産をブロックチェーン技術によって流動性を実現し、これをベースにDeFiエコシステムに参加し、融資、質入れ、取引などの業務を行うことができる点にある。現実の資産をブロックチェーンの世界に接続するこの方法は、Web3 エコシステムの重要な開発方向になりつつあります。

RWA - 特別な資産ステータス

RWA は、現実世界の資産をデジタル資産にトークン化し、ブロックチェーンでの有用性を生み出すことができます。その本質は、暗号ネイティブ資産と従来の資産の間の架け橋です。暗号ネイティブ資産は通常、スマートコントラクトを通じて実現され、すべてのビジネスロジックと資産運用は「コードは法律である」原則に従ってチェーン上で完了しますが、債券、株式、不動産などの従来の資産はスマートコントラクトに基づいて運用されます。政府法によって保護されている現実社会の法的枠組み。 RWAが提案する一連のトークン化ルールでは、スマートコントラクトのオンチェーン技術サポートだけでなく、現実の社会法による株式や不動産などの原資産の保護も必要としている。

実際、RWA のフレームワークでは、トークン化はブロックチェーン上でトークンを発行する単純なプロセスを指すだけではなく、チェーン外の現実世界の資産に関係する一連の複雑なプロセスが含まれます。トークン化のプロセスには通常、基礎となる資産の購入と保管、トークンとこれらの資産との間の法的関係の枠組みの確立、およびトークンの最終発行が含まれます。このトークン化プロセスを通じて、オフチェーンの法規制と関連する製品の運用手順が統合され、トークン所有者に原資産に対する法的請求権が与えられます。

RWA - 履歴追跡可能性

RWA の開発プロセスは、初期探索、予備開発、急速拡張の 3 つの段階に分けることができます。

初期探査段階 (2017 ~ 2019 年)

2017: RWA の探求が始まる 分散型金融 (DeFi) の概念が徐々に成熟するにつれ、RWA (Real World Assets) の概念が芽生え始めます。 Polymath や Harbor などのいくつかの先駆的なプロジェクトは、証券のトークン化の実現可能性を模索し始めています。 Polymath はセキュリティ トークン発行プラットフォームの構築に重点を置き、法的コンプライアンス問題の解決に取り組んでいますが、Harbor は証券資産がブロックチェーン上で流れることを可能にするコンプライアンス フレームワークの提供に取り組んでいます。

2018年:商品トークン化の始まり 不動産と商品トークン化の分野では、いくつかのパイロットプロジェクトが登場し始めました。たとえば、RealT プロジェクトは米国の不動産をトークン化し、世界中の投資家がトークンを購入することで米国不動産の部分的な所有権と賃貸収入を取得できるようにしようとしています。

2019年:TACアライアンス設立

TAC Alliance は、RWA の標準化とクロスプラットフォームの相互運用性を促進し、異なるプロジェクト間の協力と開発を促進するために設立されました。さらに、Securitize や OpenFinance などのプラットフォームもこの期間に立ち上げられ、企業にトークン化された資産のコンプライアンス ソリューションを提供することに重点を置いています。初期開発段階(2020~2022年)

2020: 複数のプロジェクトに RWA を導入

Centrifuge プロジェクトは大きな注目を集めており、現実世界の売掛金や請求書をトークン化することで中小企業がブロックチェーン上で資金調達できるようになります。さらに、AaveやCompoundなどの有名なDeFiプロジェクトも、融資事業の範囲を拡大するために担保としてRWAを導入しようと試み始めています。2021: メーカー DAO が RWA 市場に参入

Centrifuge は、MakerDAO の融資プラットフォームに担保として RWA を導入し、ユーザーが RWA を保有することでステーブルコイン DAI を取得できるようにします。2022: 伝統的な資本配置 RWA

JPモルガン・チェースやゴールドマン・サックスなどの大手金融機関は、ブロックチェーンを通じて従来の資産をデジタル化する方法を探るため、RWA関連の研究とパイロットプロジェクトの実施を開始しており、RWAアライアンス(リアルワールドアセットアライアンス)は、標準化された開発と世界的なプロモーションを促進するために設立されました。 RWA 。急拡大期(2023年~現在)

2023年: RWAの法整備に政府が関与

ブラックロックやフィデリティなどの大手資産管理会社は、流動性と透明性を向上させるために、資産ポートフォリオの一部をトークン化によって管理しようと試み始めている。米国証券取引委員会(SEC)や欧州証券市場監督局(ESMA)も同様だ。徐々に介入し、RWAに関連する規制枠組みの策定を試みています。

2. RWA トラックの方向

伝統的な資産の多様な形式を考慮すると、RWA トラックはさまざまな分野でも輝きを放ちます。不動産、商品や貴金属、美術品や贅沢品などの有形資産から、債券や有価証券、知的財産、カーボンクレジット、保険、不良資産、法定通貨などの無形資産まで、RWA(Real World)資産)はさまざまな分野に存在し、その応用可能性が実証されています。

不動産業界

従来の金融では、通常の市場環境では、不動産は長期投資において比較的安定した資産とみなされます。しかし、不動産の流動性の低さとレバレッジの高さにより、不動産取引の敷居が高く、不動産分野における個人投資家の投資リスクが増大しています。 不動産関連の RWA プロジェクトでは、不動産のトークン化により資産の流動性が大幅に向上し、個人のリスクが軽減されます。

有形: 不動産や貴金属などの物理的資産のトークン化に焦点を当て、これらの伝統的に取引が困難であった資産がブロックチェーン上で流動性を実現できるようにします。

Landshare: Landshare は、トークン化を通じて、特にブロックチェーンベースの不動産ファンド モデルを通じて、小規模投資家が不動産市場に参加できるようにします。

PropChain: ブロックチェーンベースのグローバル不動産投資プラットフォームを提供し、投資家が実際に不動産を購入せずにトークンを通じてグローバル不動産市場へのエクスポージャーを獲得できるようにします。

RealT、RealtyX: 投資家が米国不動産の部分所有権を所有し、トークンを購入することで賃貸収入を得ることができるようにします。

法定通貨からステーブルコインへ

ステーブルコインの分野では、USDT(テザー)、FDUSD、USDC、USDEなどがあります。これらのステーブルコインは、最も有名な法定通貨(USDT(テザー))の価値に固定されることで、暗号通貨市場に低ボラティリティの資産を提供します。テザーは現在、市場シェアで最大のステーブルコインであり、その価値は 1:1 の比率で米ドルに固定されています。これは、各 USDT が 1 米ドルの価値があることを意味します。

従来の金融市場では、法定通貨自体が準備金と規制メカニズムを通じてその価値を維持する現実世界資産 (RWA) です。法定通貨がステーブルコインの形でブロックチェーンに入ると、融資、支払い、国際送金など、分散型金融(DeFi)エコシステムのさまざまな操作に直接参加できるプログラム可能なデジタル資産に再パッケージ化されます。 、など。テザーはUSDTの価値を米ドル建ての現実世界の資産に直接結び付けるため、USDTの安定性が大幅に向上し、RWAの導入と使用に比較的安全で安定した環境が提供されます。

USDTの動作メカニズム

テザーは予備資産のバスケットを保有することでUSDTの価値を支えています。これらの準備資産には、現金、現金同等物、短期財務省短期証券、コマーシャルペーパー、担保ローン、および程度は低いですが貴金属が含まれます。ユーザーが法定通貨(米ドルなど)をテザーアカウントに入金すると、テザーは同等のUSDTをユーザーに発行し、それによってUSDTと米ドルの1:1ペッグを実現します。

USDTの安定性とリスク

システミック リスク: USDT の価値は米ドルに直接固定されているため、そのユーザーは米ドルに関連するシステミック リスクと市場変動にさらされます。たとえば、世界市場で米ドルが大幅に下落した場合、USDT の購買力も低下します。

規制リスク: 規制当局がテザーの運用モデルに疑問を呈したり、措置を講じたりした場合、USDT の発行と使用に影響を与える可能性があります。

担保リスク:テザーはUSDTが準備資産によって完全に裏付けられていると主張していますが、これらの準備資産の透明性と適切性については疑問があります。テザーが十分な準備金を維持できない場合、または準備資産の品質が低下した場合、USDT の価格が固定されなくなる可能性があります。つまり、USDT が 1:1 ドルの価値を維持し続けることができなくなります。

流動性リスク: 極端な市場環境下では、テザーは非流動性の問題に直面する可能性があります。多数のユーザーが同時に USDT を USD に交換することを要求した場合、テザーは短期間でこれらの要求に応じることが困難になり、市場のパニックや価格変動につながる可能性があります。

テザーが直面するさまざまな困難や問題はステーブルコイン市場に特有のものではなく、RWA市場全体に特有のものです。RWAの安全性は常にその原資産の品質と密接に関係しており、また、各国の法律や規制の影響も非常に受けやすいです。さまざまな国や地域が影響を及ぼします。

ローン市場

RWA とクレジット ローン市場を組み合わせることで、より多くの担保の選択肢とより高い融資額がもたらされます。 MakerやAAVEなどのDeFiプロトコルでは、借り手は融資の安全性を確保するために借入金額を超える暗号資産を担保として提供する必要があり、RWAの介入により不動産や売掛金などの従来の資産も担保の範囲に拡大されています。質入れできる資産の範囲が拡大し、暗号資産だけでなく実体経済の資産もこの制度に参加できるようになります。この措置により、中小企業や零細企業の発展にさらに多くの公的資金が投入され、大企業への融資ルートが増えると同時に、一般投資家もこれを利用して企業に投資し、将来の発展から利益を得ることができる。

債券と有価証券

従来の金融市場では、債券と証券が最も広く使用されている投資方法であり、多くの場合、完全な金融規制システムが備えられています。そのため、債券と証券に関連する RWA プロジェクトでは、実際の法律や規制との統合が最も重要なステップとなります。

Maple Finance: 企業や貸し手にチェーン上の融資プールを作成および管理する方法を提供し、債券の発行と取引をより効率的かつ透明にします。

Securitize: トークン化された証券の発行、管理、取引サービスを提供します。このプラットフォームにより、企業は債券、株式、その他の証券をブロックチェーン上で発行できるようになり、これらのトークン化された証券が各国の法規制要件に準拠していることを確認するための包括的なコンプライアンス ツール セットが提供されます。

Ondo Finance: 提供される商品には、安定した収益を提供するトークン化された短期国債ファンドが含まれており、DeFi と従来の金融との境界がさらに曖昧になります。

3. RWA市場規模

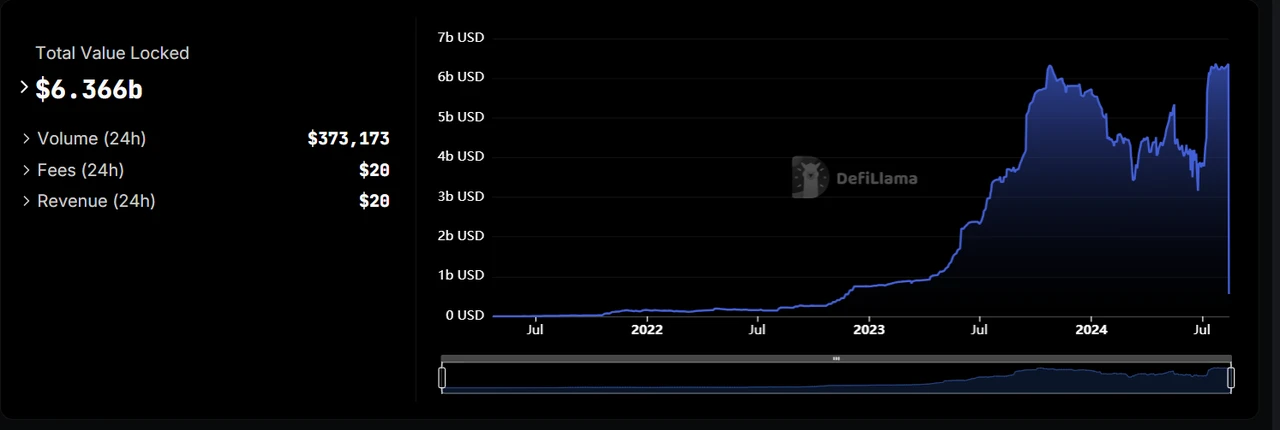

RWA は 2023 年 5 月以来、大規模な爆発を経験しています。 defillama によると、この記事の執筆時点で、RWA 関連の TVL は依然として 63 億米ドルに達しており、前年比 6000% 増加しています。

RWA.xyzの公式ウェブサイトのデータによると、RWA関連の資産保有者は62,487人、資産発行者の数は99社、ステーブルコインの総額は1,690億米ドルである。

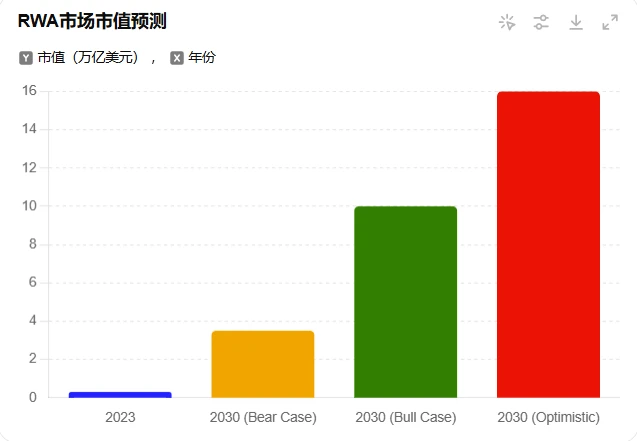

Binance などの多くの有名な Web3 企業も、RWA の将来の市場価値について非常に楽観的であり、その総市場価値は 2030 年には 16 兆米ドルに達するとさえ推定しています。

RWAは新興路線として、前例のない力強さでDeFi市場を変えており、その大きな可能性は投資家の期待に値します。しかし、RWA プロジェクトの開発は現実と密接に関係しており、さまざまな国や地域のさまざまな法律や規制により、その開発が容易に制限される可能性があります。

4. RWAの生態系開発

ゴールドマン・サックスやソフトバンクなどの伝統的な資本や、バイナンスやOKXなどの有名なWeb3企業の参入により、Centrifuge、Maple Finance、Ondo Finance、MakerDAOなどの新旧プロジェクトの強力なプロジェクトが徐々に登場しています。はこのブルーオーシャンで才能を発揮し始めており、テクノロジーと生態学的レイアウトの面でRWAの真のリーダーとなっています。

遠心分離機: リアルアセットオンチェーンプロトコル

コンセプト

Centrifuge は、チェーン上の現実世界の資産をトークン化するためのプラットフォームであり、MakerDAO、Aave などの暗号通貨市場でよく知られている DeFi 融資プロトコルと、質権可能な資産を保有する借り手 (通常は新興企業) を組み合わせた分散型資産融資プロトコルを提供します。現実世界の企業)DeFi資産と実物資産の間の循環を完了します。

開発への資金提供

Centrifuge は誕生以来資本からの需要が高く、2018 年から 2024 年までの 5 回の資金調達ラウンドで総額 3,080 万米ドルの資金支援を受けています。ParaFi Capital、IOSG Ventures などの著名な VC が名乗りを上げています。 。 Centrifuge プロジェクト自体の結果も非常に印象的で、現在 1,514 の資産がトークン化されており、金融資産総額は 6 億 3,600 万米ドルに達し、前年比 23% 増加しています。

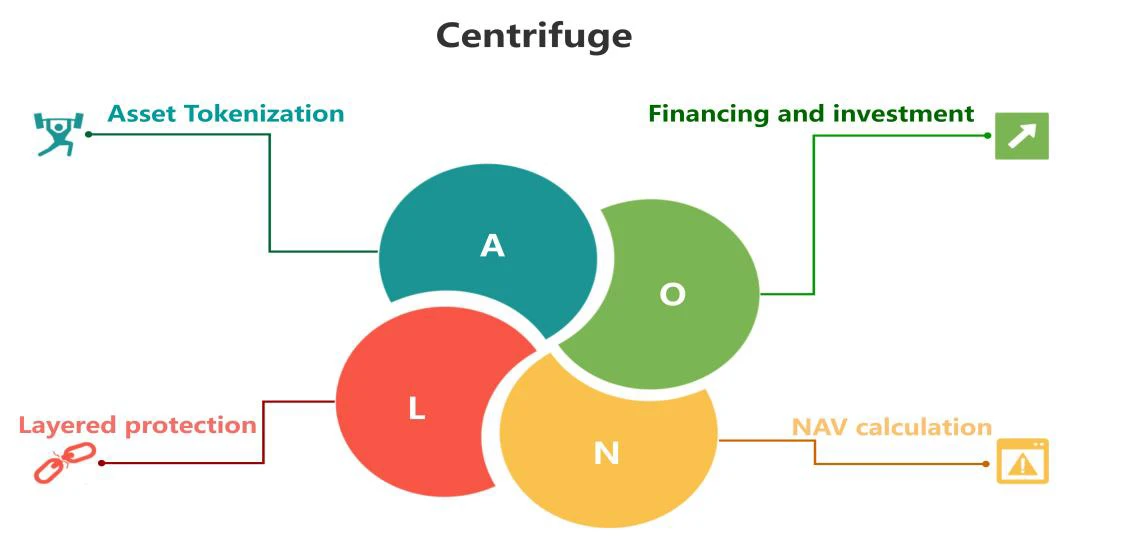

技術アーキテクチャ

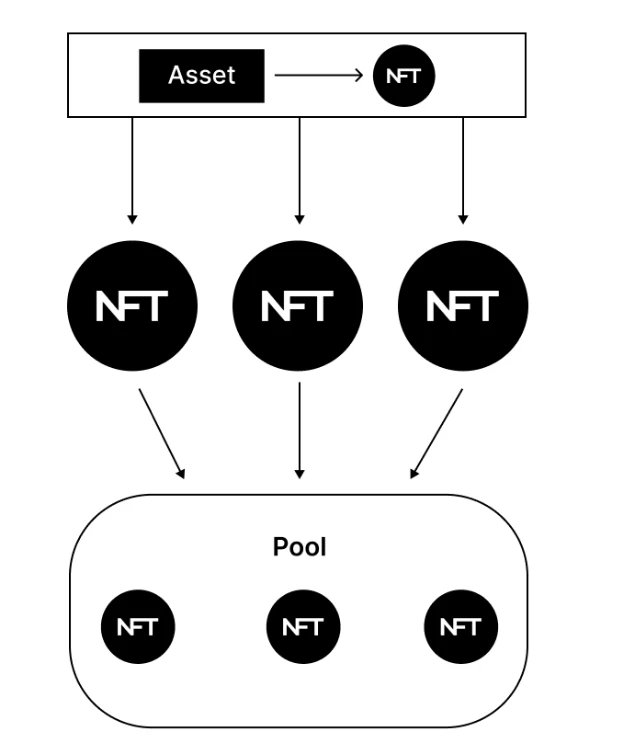

Centrifuge のコア アーキテクチャは、Centrifuge Chain、Tinlake、オンチェーン純資産価値 (NAV) 計算、および階層型投資構造で構成されています。その中で、Centrifuge ChainはSubstrate(Polkadotパラチェーンの一部)上に構築された独立したブロックチェーンであり、特に資産のトークン化とプライバシー保護を管理するために使用されます。Tinlakeは、発行者が資産にNFTを生成し、これらのNFTを使用できるようにする分散型資産融資プロトコルです。流動性を確保するための担保として。

完全な融資操作プロセスでは、Tinlake プロトコルを通じて現実世界の資産が NFT にトークン化され、これらの NFT が担保として使用され、発行者はプールから流動性を取得し、投資家は資本プールに資金を提供します。同時に、チェーン上のNAV計算モデルを通じて、投資家と発行体が資産の価格設定とステータスを透過的に確認できることが保証されます。段階的な投資構造では、サブプライム トランシェ (高リスク、高リターン)、中間トランシェ、シニア トランシェ (低リスク、低リターン) の 3 つの異なる借入レベルが可能です。

開発の問題

Centrifuge プロジェクトは RootData の RWA プロジェクトの注目度で 1 位にランクされていますが、TVL などのコア データは 2022 年の弱気市場の影響と 2024 年のプロジェクトの期待の失敗により減少しており、現在はわずか 497,944 ドルです。

ONDO Finance: 米国の債務トークン化のリーダー

コンセプト

DeFiファンドと実物資産の流通プラットフォームの構築に取り組んでいるCentrifugeとは異なり、Ondo Financeは分散型の機関級金融プロトコル(機関級金融)であり、機関級の金融商品とサービスを提供し、オープンでオープンな金融サービスを構築することを目的としています。許可不要の分散型投資銀行。現在、Ondo Finance はステーブルコイン以外の安定した資産オプションの創出に注力しており、リスクフリーまたは低リスクで安定した付加価値があり大規模なファンド商品(米国債、マネーマーケットファンドなど)を導入しています。ブロックチェーンにより、保有者は比較的安定した資産を所有しながら、原資産からの収入のほとんどを享受できるようになります。

開発への資金提供

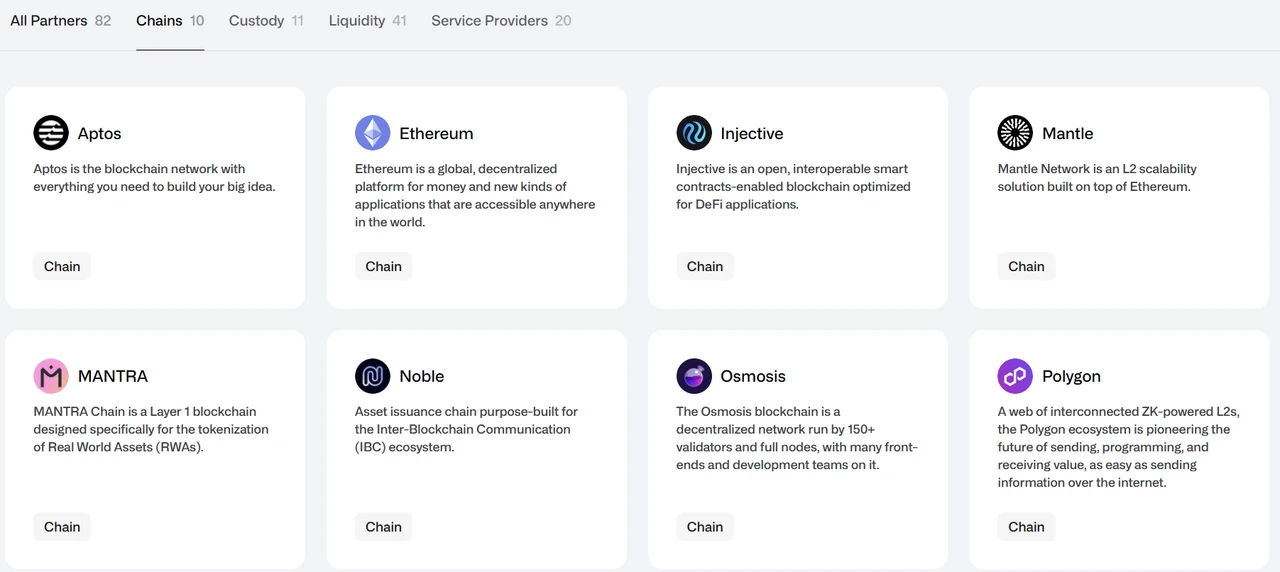

ONDO Finance はこれまでに 3 回の資金調達ラウンドを実施しており、投資家には Pantera Capital、Coinbase Ventures、TigerGlobal、Wintermute などの著名な機関が含まれており、総額 3,400 万米ドルが調達されました。さらに、ONDO Finance には、チェーン サポート、資産保管、流動性サポート、サービス施設の 4 つの分野で 82 ものパートナーがいます。

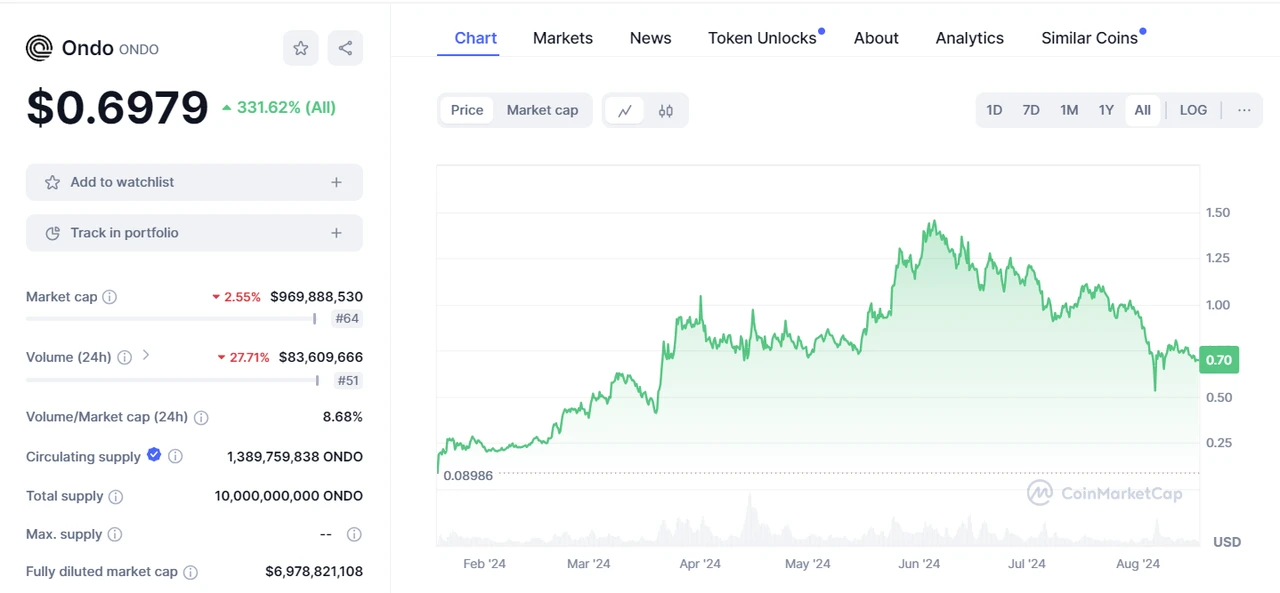

ONDO Financeの市場パフォーマンスも良好で、現在のプロジェクトトークンONDO価格は0.0285米ドル、ICO融資価格0.055米ドル、始値0.089米ドルと比較して、分配金は2448%増加しました。 、1270% と 784% は、市場がこのプロジェクトに熱狂していることを示しています。

TVLなどの重要なデータに関して、ONDO Financeは今年4月以来大幅な成長を遂げており、現在5億3,897万米ドルに達し、RWAトラックで3位にランクされています。

製品アーキテクチャ

ONDO Finance の現在の主なターゲットは USDY と OUSG です。

USDY (USD Yield Token) は、Ondo USDY LLC が発行する新しい金融商品で、ステーブルコインのアクセスしやすさと米国国債の利回りの利点を組み合わせています。他の多くのブロックチェーン利回り商品とは異なり、USDY は米国の法律や規制に準拠するように構成されており、米国財務省の短期証券と銀行の要求払預金によって保護されています。

USDYにはUSDY(蓄積型)とrUSDY(リベース型)があり、USDY(蓄積型)トークンの価格は原資産の収益に応じて上昇し、長期保有者や資金管理ニーズに適しています。 ) トークン価格を 1.00 ドルに維持し、決済または交換ツールとして適したトークンの数を増やすことで利益が得られます。

OUSG (Ondo Short-Term U.S. Government Securities) は、投資家に超低リスクで流動性の高い投資機会を提供することを目的として、トークン化を通じて流動性エクスポージャーを提供する Ondo Finance が発行する投資ツールです。 OUSG トークンは米国財務省証券に固定されており、保有者は即時の鋳造と償還を通じて流動性のメリットを得ることができます。

トークン化構造:OUSGの原資産は主にBlackRock USD Institutional Digital Liquidity Fund(BUIDL)に預けられ、その他の部分は流動性を確保するためにBlackRockのフェデラルファンド(TFDXX)、銀行預金、USDCに預けられます。ブロックチェーン技術を通じて、OUSG 株式はトークン化され、24 時間 365 日転送および取引できます。

鋳造と償還のメカニズム: 投資家は、USDC を通じて OUSG トークンをすぐに取得したり、OUSG トークンを USDC と交換したりできます。

トークンバージョン:USDYと同様に、OUSGもOUSG(蓄積型)とrOUSG(リベース型)に分かれます。

OUSGとUSDYは両方ともユーザーのKYCサポートを必要とするため、OndoはバックエンドDeFiプロトコルのFlux Financeと協力して、プロトコルのバックエンドへの許可なしの参加を実現するためにOUSGなどの許可された投資を必要とするトークンにステーブルコイン住宅ローン貸付サービスを提供します。

BlackRock BUIDL: イーサリアム初のトークン化ファンド

コンセプト

ブラックロックBUIDLは、世界的に有名な資産運用会社ブラックロックとセキュリティタイズが共同で立ち上げたETF(上場投資信託)で、正式名称は「iシェアーズUSインフラETF」、コードはBUIDLです。 BUIDL は USDY と似ており、ユーザーが BUIDL に 100 ドルを投資すると、安定した価値の 1 ドルのトークンを受け取ります。同時に、この 100 ドルの経済的メリットも享受できます。

規制遵守

多くの RWA トラック プロジェクトとは異なり、BUIDL はコンプライアンスの点で比較的完全です。 BUIDL ファンドは、ブラックロックが英領ヴァージン諸島 (BVI) に設立した特別目的事業体 (SPV) によって運営されており、SPV はファンドの資産と負債を分離するために使用される独立した法人です。同時に、BUIDL ファンドは米国証券法に基づく Reg D 免除を申請しており、資格のある投資家のみが参加できます。

原資産

ブラックロック・フィナンシャルはファンドの資産管理を担当する。このファンドは、各BUIDLトークンが1ドルの安定した価値を維持できるようにするために、短期米国財務省短期証券や翌日物現先契約などの現金同等物に投資します。Securitize LLCは、ファンドの株式をBUIDLファンドに変換するなど、BUIDLファンドのトークン化プロセスを担当します。オンチェーントークン 。オンチェーンの収益はスマートコントラクトによって自動的に生成されます。

市場の反応

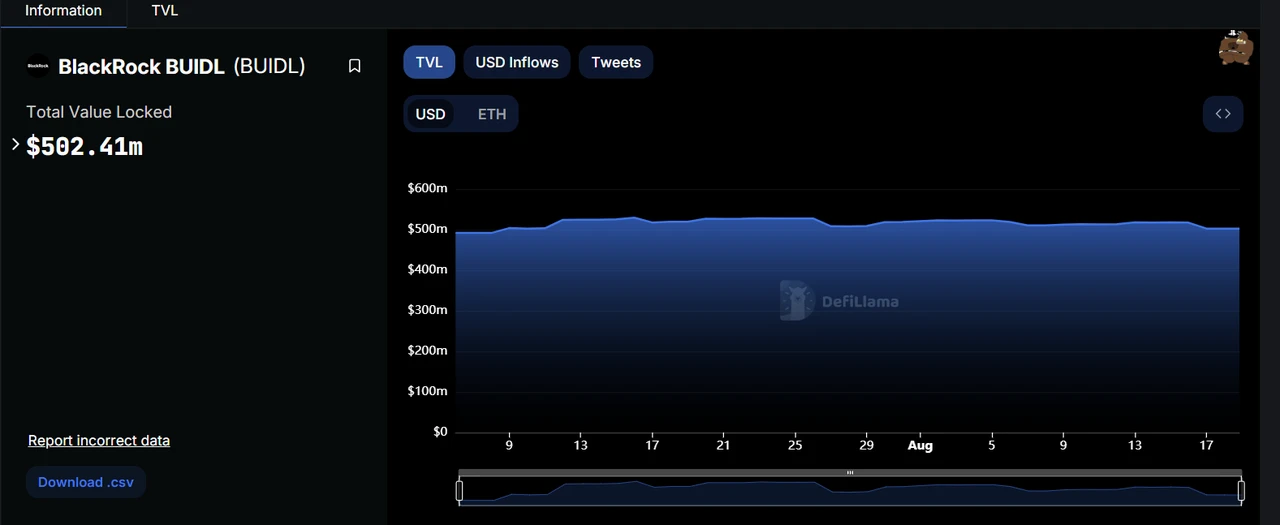

ブラックロック自身の強みと評判のおかげで、BUIDL ファンドは市場で非常に高い認知度を誇り、TVL およびその他のデータは 5 億 241 万米ドルで安定しており、RWA TVL ランキングは 4 位にランクされています。

技術的なアーキテクチャの観点から見ると、BUIDL は他のプロジェクトに比べてそれほど革新的ではありませんが、暗号化市場における BlackRock の長期的な評判は、このプロジェクトが RWA トラック上に位置するのに十分です。

RWA エコシステムでは、従来の融資と DeFi を統合する Centrifuge に加え、証券と DeFi を統合する ONDO Finance と BlackRock BUIDL も不動産と DeFi の統合において画期的な進歩を遂げています。たとえば、Propbase は不動産資産を直接トークン化して、 PARCL では、相互トークンを使用してコミュニティや場所などに投資することができます。

5. まとめ

RWAは本質的に現実世界の資産であり、トラック全体の基本的な目的は、現実世界の資産とオンチェーン資産の間の相互運用性を実現し、DeFi間の境界を徐々に曖昧にしつつ、より多くの現実世界の資金がブロックチェーンに流入できるようにすることです。そして伝統的な金融。

RWA の主要なトラックには、有形資産と無形資産の両方が含まれます。現在、証券、不動産、信用融資、安定通貨の 3 つの主要分野に重点を置いています。

他のトラックと比較して、RWA トラックはより厳しい監督とより厳格なコンプライアンス要件の対象となるため、一部の有名企業には大きな利点が与えられます。

RWA トラックには強力な物語と見通しがありますが、そのコンプライアンスが不確実であるため、関連プロジェクトに投資する際には依然として注意を払い、いつでも起こり得るリスクに対応する必要があります。