オリジナル編集: Deep Chao TechFlow

歴史家が2024年を振り返るとき、おそらくビットコインが主流に移行する重要な年となるだろう。今年はビットコインが過去最高値を記録し、米大統領選挙で11のビットコインETFの上場が承認され、半減期イベントも到来した。そして世界経済はインフレ圧力の下で苦戦しています。

今年、ビットコインは多面性という独特の魅力を示しました。深刻な経済困難に直面している国(アルゼンチンやトルコなど)では、ウォール街のエリートたちの目には、それがサイファーパンクやブラックロックのような巨大金融機関に認められた投資ツールとなっている。開発者 政府の目から見ると、これはイノベーションの新たなキャンバスであると言われており、制御する必要がある脅威から活用できる機会に変わりました。

ビットコインのテクノロジーも常に進化しています。かつて「シンプルさ」を中核概念としていたビットコインネットワークは、より多くの新しい機能を試み始めました。 OP_CAT などの再有効化されたオペコードや BitVM などの革新的な研究により、プログラマビリティとセルフホスティングの新たな可能性がビットコインのベースレイヤーに注入されます。第 2 層ネットワーク (層 2) の急速な発展は、取引拡大のためのソリューションを提供すると同時に、流動性担保デリバティブの出現もビットコインに収益創出の可能性をもたらします。

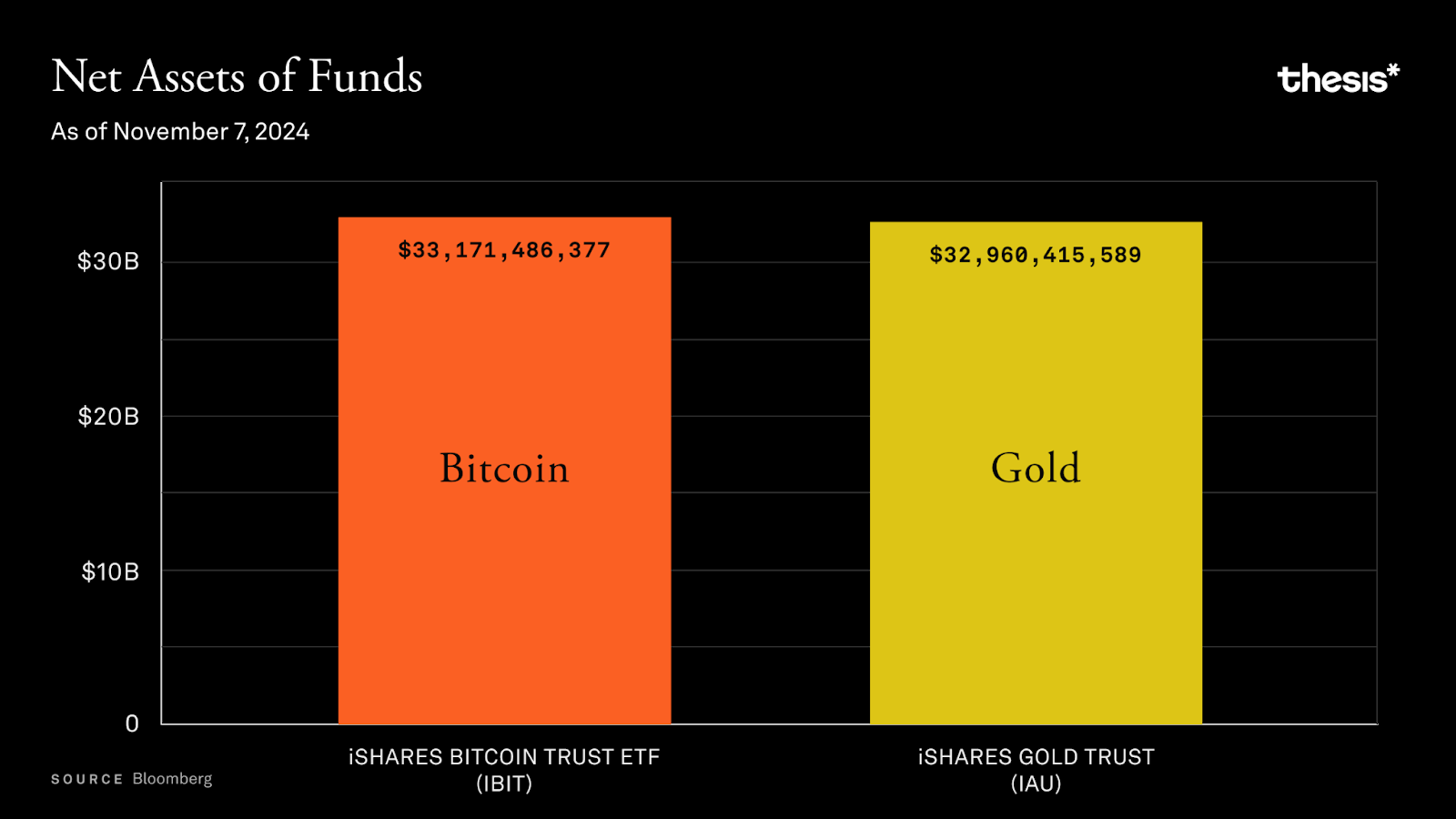

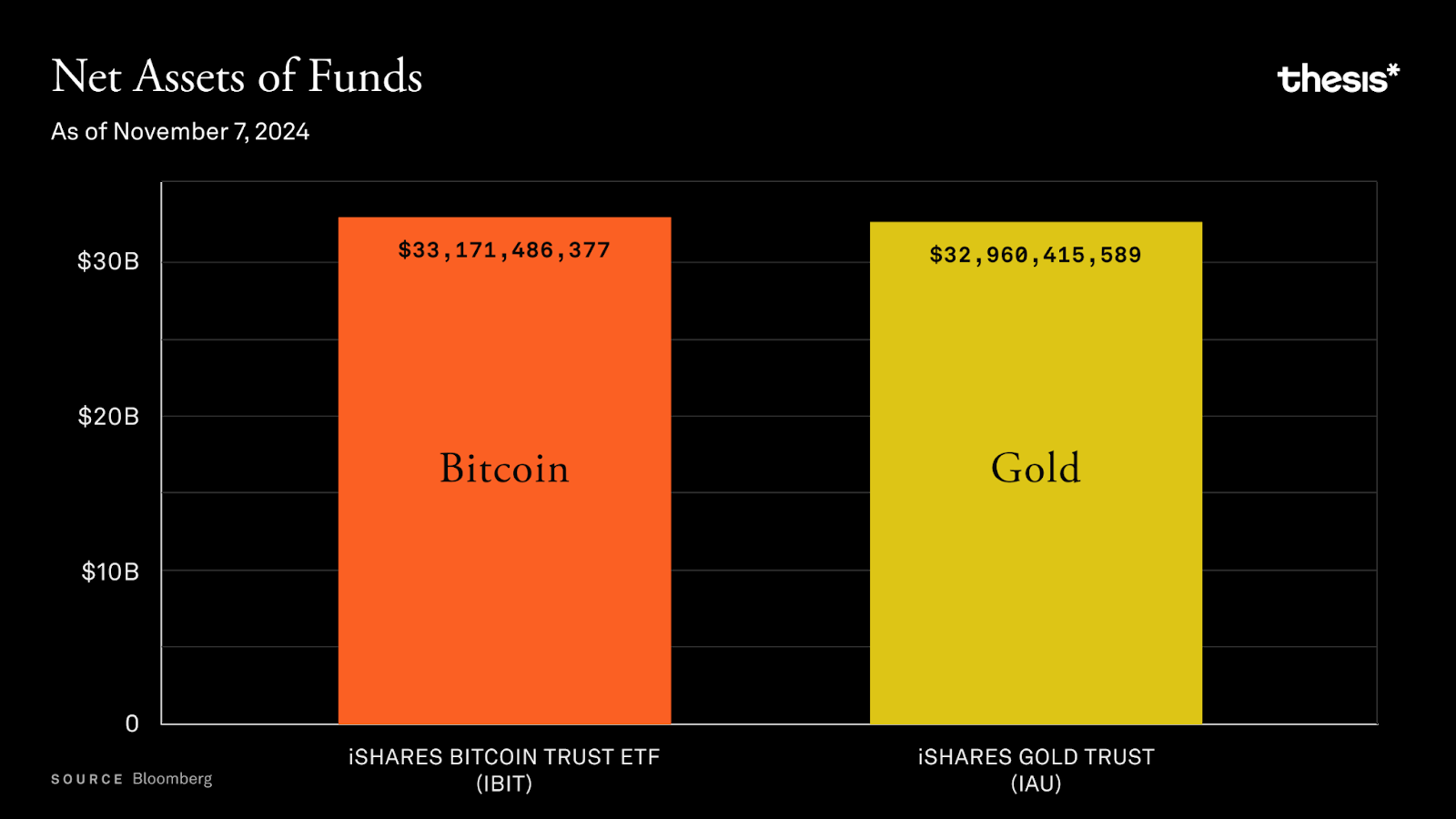

ブラックロックのiシェアーズ・ビットコイン・トラスト(IBIT)は、わずか数週間で運用資産100億ドルに達し、同社の金ETFよりもはるかに速い記録を打ち立てた。機関投資家の資金の流入により、ビットコインは徐々に退職金ポートフォリオに浸透しつつあります。この現象はウォール街を興奮させ、ビットコイン原理主義者を不安にさせている。 ETF の人気により、ビットコインはこれまで以上にアクセスしやすくなり、アメリカ人の 62% が Apple 株を購入するのと同じくらい簡単に証券口座を通じてビットコインを購入できるようになりました。しかし、この便利さには問題も伴います。 「秘密鍵がなければ、それは通貨ではない」というビットコインの精神は、機関投資家取引の喧騒によって徐々に影が薄くなっていきました。

しかし、ビットコインは常に矛盾の中に生きてきました。米国では、トランプ大統領の仮想通貨優遇政策により、ビットコインは合法的な制度資産となりました。インドでは、規制の圧力にもかかわらず、7,500万人のユーザーがビットコインを金融面での権限強化のツールとして採用しており、インフレ率は140%です。ビットコインは何百万人もの人々にとって貯蓄の選択肢となっており、140%のインフレ率により通貨の価値が急速に下落しているアルゼンチンでは、国民は保管方法に悩む暇はなく、貯蓄を守るためにビットコインを利用しています。ラテンアメリカとアフリカでは、ビットコインは投資ツールではなく、生存手段です。

この適応性は、2024 年のビットコインの開発を通じて継続されます。各地域は、それぞれのニーズに基づいてビットコインに異なる意味を割り当てます。この柔軟性はビットコインの中心的な目的を弱めるどころか、その活力を証明しています。ビットコインは鏡のように機能し、その核となる特性をそのままにしながら、さまざまなユーザーのニーズを反映します。

2024 年が終わりに近づくにつれ、ビットコインは重要な選択に直面しています。初期の支援者たちが期待していた正当性を獲得しましたが、その正当性は彼らが当初思い描いていた形ではなかったかもしれません。 ETFの台頭は大きな変化をもたらしましたが、ビットコインが本来回避するように設計されていたリスクももたらしました。同時に、ネットワークのスケーラビリティの問題にもようやく真剣に取り組み始めており、2025 年の未来は希望と可能性に満ちています。

ビットコインETFは大量採用への架け橋なのか、それとも中央集権化の隠れた危険なのか?ビットコインのステーキングはネットワークの機能を向上させることができるでしょうか、それともその中心となる哲学をさらに細分化することができるのでしょうか?レイヤ 2 ソリューションとトークン化されたビットコインの出現により、ビットコインは本当に拡張できるのでしょうか、それとも過去の議論を繰り返すだけなのでしょうか?トランプ氏の勝利とゲンスラー時代の終焉は、米国における仮想通貨の新たな章となるのだろうか? ETF流入を記録するためのOP_CATの復活から、ビットコインのMEVから再帰的コントラクトの探求まで、2024年のビットコインの物語はまだ書かれ続けています。

制度的導入: ETF とマイクロ戦略

1. ビットコイン ETF: 機関投資家の需要

ブラックロックのIBITなどのビットコインETFは137日間で運用資産(AUM)200億ドルを達成し、新記録を樹立した。比較すると、これまで最も急成長していたETF(JEPI)は、同じ規模に達するまでに985日かかった。

現在、ETFカストディアンが保有するビットコインの総量は100万枚を超え、現在のビットコイン総供給量の5%以上を占めています。

これらのETFにはヘッジファンドやファイナンシャルアドバイザーが多数の投資家を占めており、機関投資家のビットコインに対する強い関心を示しています。

2.グレースケールの衰退

Grayscale の GBTC は、1.5% という高い管理手数料と非効率的な償還メカニズムにより、もはや市場リーダーではありません。多くのユーザーが手数料の安いETFに乗り換えたため、GBTCの運用資産は大幅に縮小し、わずか1カ月で15万2000ビットコインを失った。

3.MicroStrategyの戦略

Michael Saylor 氏のリーダーシップの下、MicroStrategy は累計 402,100 ビットコイン、総額約 398 億ドルを購入しました。彼らは転換社債や追加株式の発行を通じて資金を調達し、ビットコインの保有量を増やし続けている。

この戦略は多少の物議を醸したが、MicroStrategyは依然として世界最大のビットコイン保有者の1つであり、同社の株式は純粋なビットコイン・プレミアムの3倍の高さで取引されており、ビットコインへの間接的な投資手段としても見られている。

4. より広範な影響

機関投資家が参加するにつれて、ビットコインの価格変動性は徐々に低下します。 ETF のオプション取引により、ビットコインは長期的な価値の保存手段としてさらに強固になり、多くの投資ポートフォリオの重要な部分となっています。

ETFは個人投資家やファイナンシャルアドバイザーに便利な投資チャネルを提供するが、ビットコインが提唱する「自己保管」の精神に違反するカストディモデルに依存しすぎているとの批判も受けている。

BRC-20、序数とルーン

Taproot と SegWit のアップグレードを通じて、ビットコイン ネットワークに Ordinals と Runes が導入され、NFT と代替トークンが可能になりました。これらのイノベーションはオンライン活動の成長を促進しましたが、同時に論争も引き起こしました。批評家は、ビットコインがネットワークに負担を加えると主張する一方、支持者は、ビットコインが取引手数料をより持続可能にし、ビットコインの許可不要のイノベーション能力を実証するのに役立つと主張する。

1. 傾向とネットワークへの影響

Ordinals の収集品の人気により、ビットコインの取引活動が急増し、ネットワーク取引手数料も増加しました。 Ordinals ブームのピークだった 2024 年 5 月には、取引手数料がマイナーの収入の 75% 以上を占め、過去最高に達しました。

メモリプール(mempool)のサイズは2023年末の3億5000万バイトをピークに徐々に正常に戻り、Runeの導入によりUTXOの管理効率が向上しました。

年間を通して、オーディナル、ルーン、BRC-20 が交替で取引活動の主力となり、ルーンが取引の最も高い割合を占めました。

2. 市場と採用

Magic Eden や OKX などのプラットフォームが取引市場を支配しており、取引量の 95% 以上を占めています。ユーザーエクスペリエンスの最適化とSolanaによるクロスチェーンブリッジングにより、ビットコインNFTの採用率は大幅に増加しました。

オーディナルズのコレクティブルは年初こそ好調だったが、半減期以降は価格が最高値から50%以上下落した。

Liquidium のようなプロトコルを使用すると、ユーザーはローンの担保として Ordinals と Runes を使用できるようになり、ビットコインのネイティブ DeFi のアプリケーション シナリオがさらに拡大します。同時に、Hermetica が立ち上げた USDh などのステーブルコインは、ビットコインを担保資産として使用しようとしていますが、依然として技術的な制限に直面しています。

3. 文化的および経済的変化

ミームコイン、デジタルアート、分散型市場は、ビットコインの使用方法を再定義しています。これらの傾向は推測にすぎませんが、検閲への耐性と許可のないイノベーションというビットコインの核となる価値観も示しています。

ビットコインのトークン化: EVM チェーン上の BTC

現在、第 2 層ネットワーク (レイヤー 2) に依存するのではなく、EVM チェーン (イーサリアム仮想マシン チェーン) を通じてトークン化されたビットコインを使用することが、ビットコインのユーティリティを解放する最も一般的な方法です。 WBTCのカストディモデルの変更により、トークン化されたビットコインの市場状況は今年劇的に変化しました。

1. トークン化されたビットコインと DeFi アプリケーション

トークン化されたビットコイン (WBTC、tBTC、新興の cbBTC など) は、分散型金融 (DeFi) 分野のロック総量 (TVL) の 25% 以上を占めています。

イーサリアムは DeFi イノベーションの主な実験場ですが、一部のビットコイン中心のソリューション (ビットコインの第 2 層ネットワークなど) は、カストディアンへの依存を減らし、ビットコインの分散化コンセプトにより適合しようとしています。ただし、これらの第 2 層ネットワークが正式に開始されるまでには、まだ長い道のりがあります。

2. 失敗と教訓

renBTC、imBTC、HBTC などの初期のトークン化ビットコイン プロジェクトは、導入、ハッキング、集中化のリスクが低いために失敗しました。私たちは「ビットコインラッパーの墓場」と呼ばれるこれらの失敗事例をまとめ、その主要な脆弱性を分析しました。

BitGo のカストディ モデルの変更により、WBTC の優位性が疑問視され、ユーザーの信頼が低下しました。 Coinbaseが開始したcbBTCは急速に上昇し、そのロックポジション(TVL)は20,000BTCを超えました。

3.tBTCと分散型代替手段

tBTC は、集中管理のリスクを回避する分散型トークン化ビットコイン モデルを提供します。 Aave や GMX などのプロトコルでの普及により、tBTC の供給量は 2024 年に 4 倍に増加し、分散型ソリューションに対する市場の強い需要が実証されました。

4. ビットコインに裏付けされたステーブルコイン

ビットコインに裏付けされたステーブルコイン(USDeやcrvUSDなど)の人気が高まっており、担保資産の30~60%がビットコインとなっています。ただし、これらのステーブルコインには、ビットコインユーザーが受け入れたくないリスクが伴う可能性があります。

ビットコインに完全に裏付けられたステーブルコインは、ビットコインの分散化とオープン性の精神により沿っているため、依然として重要な開発方向です。

5. EVMの優位性

ビットコインの第 2 層ネットワークは多くの注目を集めていますが、現在の EVM エコシステムとその成熟したアプリケーションは依然として DeFi 分野におけるビットコインのアプリケーションを支配しています。

ビットコインの第 2 層ネットワークには大きな可能性がありますが、現在は主に投機活動 (エアドロップ裁定取引など) に使用されています。将来的には、より有意義なアプリケーション シナリオを実現するには、ビットコイン コア プロトコルとより一致したソリューションが必要になります。

ビットコインステーキング

2024 年には、ビットコインのステーキングが急速な発展を遂げるでしょう。多数の新しいプロトコルは、プルーフ オブ ステーク (PoS) システムをサポートするために「最強の通貨」であるビットコインを使用しています。ステーキング プラットフォームは、ネイティブ ステーキング、リキッド ステーキング デリバティブ、および再ステーキングの革新を通じてビットコインの流動性を解放し、ロックされた総量 (TVL) は 100 億ドルを超えました。

1. ネイティブステーキング

Babylon プロトコルを使用すると、ビットコイン所有者はビットコイン ネットワーク上で管理を維持しながら、ビットコインを PoS チェーンにステークすることができます。

現在、総額約 35 億 3,000 万米ドルに相当する 34,938 ビットコインが誓約されており、アクティブな誓約者の数は 82,440 人に達しています。

契約とペナルティのメカニズムを通じて、プロトコルは PoS チェーンのセキュリティを効果的に確保できます。

2. 流動性担保デリバティブ(LSD)

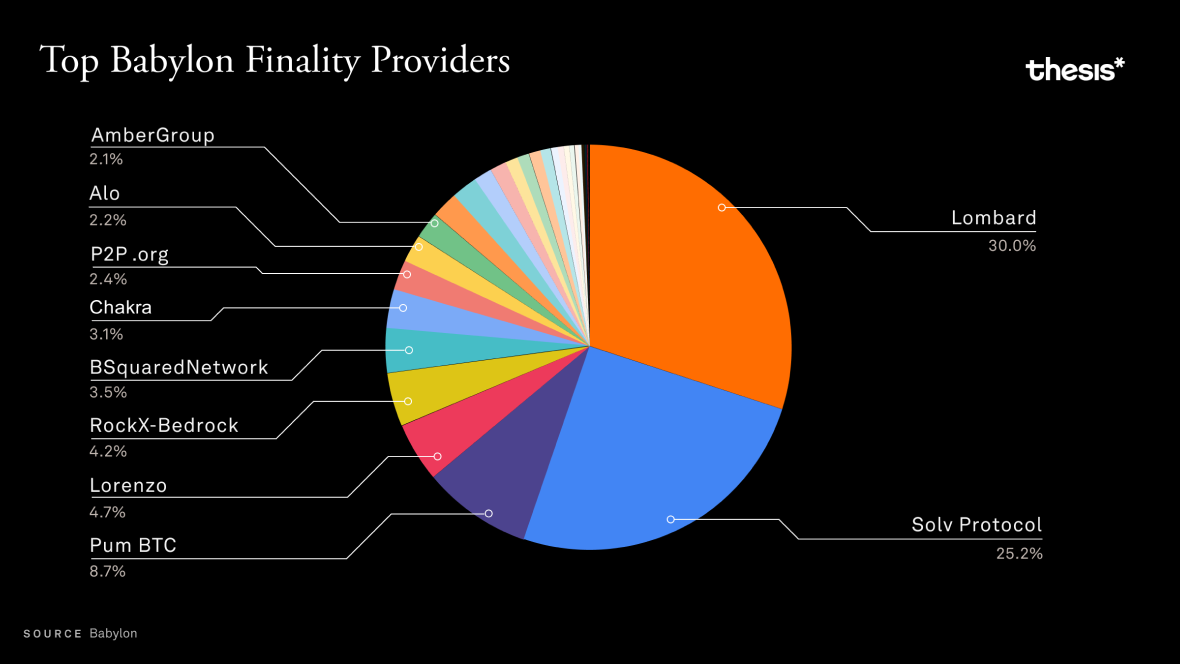

ロンバード氏: ユーザーはビットコインをステーキングした後に LBTC を取得でき、Babylon ステーキング報酬を獲得できるだけでなく、DeFi アプリケーション (Curve や Uniswap など) で使用することもできます。現在、プラットフォーム上でロックアップされている取引高は 16 億 8,000 万ドルです。

Solv プロトコル: ステーキング抽象化レイヤー (SAL) を通じてビットコインのステーキング操作を統合します。 solvBTC などのリキッド プレッジ トークン (LSD) は、チェーン全体でビットコインの流動性を集約することができ、ロックされたポジションの総額は 30 億米ドルを超えています。

トークンの例には、solvBTC.BBN (Babylon)、solvBTC.CORE (CoreDAO)、solvBTC.ENA (Ethena) などがあります。

3. 再誓約

Lombard や Solv などのプラットフォームは、再プレッジを通じて追加の DeFi メリット (流動性の提供や融資など) のためにプレッジされたビットコインを使用します。ロンバード社の再仮説ロックアップだけでも10億4000万ドルを超えた。

ビットコインのステーキングはまだ開発の初期段階にあり、現在は主に報酬メカニズムとユーザーを引きつける高いリターンに依存しています。長期的には、その持続可能性は実需要の伸びに依存します。ただし、Lombard や Solv などの大手プレーヤーが市場を独占しているため、中央集権化のリスクが生じる可能性があります。バビロンにおけるこれら 2 つのプラットフォームの合計ロックポジションは 13 億 2,000 万米ドルに達しました。

流動性ステーキングはユーザーに大きな柔軟性を提供しますが、より多くの信頼の仮定も導入します。ビットコインステーキングの将来の方向性については、さらなる観察が必要です。

スケーラビリティ: サイドチェーン、ロールアップ、およびレイヤー 2 ネットワーク

1.新たな進歩

Taproot とオペコードのルネッサンス: Taproot (2021 年に開始) や OP_CAT などの提案は、ビットコインのプログラマビリティとプライバシーを強化し、コントラクト機能をサポートします。

BitVM: ビットコインのコンセンサスメカニズムを変更しないことで、より複雑なオフチェーン計算をサポートするためにチューリング完全コントラクト関数が導入されます。

2.レイヤー2ソリューション

サイドチェーン:

例としては、Rootstock (RSK)、Liquid Network、Mezo などがあります。

サイドチェーンテクノロジーは、ビットコインネットワークにスマートコントラクト機能を導入し、トランザクションのスループットを向上させます。ただし、これらのプロジェクトは通常、ブロックチェーンのセキュリティを確保するためにフェデレーテッド セキュリティ モデルまたはマージ マイニングに依存しています。

ロールアップ:

ZK-Rollups: ゼロ知識証明を通じて迅速なトランザクション確認を提供し、強力な暗号化セキュリティを備えています。

楽観的ロールアップ: トランザクションがデフォルトで有効であると想定し、不正防止メカニズムを通じてトランザクションの信頼性を検証します。この方法によりネットワークのスケーラビリティが大幅に向上しますが、トランザクションの確認時間にある程度の遅れが生じます。 例: Citrea プロジェクトは、zk-STARKs テクノロジーと Clementine ブリッジング ソリューションを使用して、トラストレスなビットコイン クロスチェーン ブリッジを構築します。

状態チャネル (ライトニング ネットワークなど):

ライトニング ネットワークなどのステート チャネル テクノロジーにより、ユーザーは非常に低い手数料でオフチェーンでほぼ即時に支払いを完了できます。

現在、ライトニング ネットワークの総容量は 5,380 BTC に達し、年間 11% の成長を達成しています。

傾向としては、ネットワーク内のチャネル数は減少していますが、個々のチャネルの容量は増加しているため、ネットワークの集中化に対する懸念も生じています。

先進国 (米国やドイツなど) では、ライトニング ネットワークは主に高額の支払いに使用されますが、新興市場では、少額の支払いや少額取引に多く使用されます。

3. ビットコイン (BOB) に基づいて構築:

BOB プロジェクトは決済レイヤーとしてイーサリアムを使用しますが、その中心的な目標は、ビットコイン中心の経済システムを構築し、このビジョンを実現するために WBTC や tBTC などのトークンを使用することです。

2024 年には、BOB のロックアップ総額 (TVL) は 150 万米ドルから 2 億 3,827 万米ドルに増加します。この増加は主に Uniswap V3 および Avalon Finance との緊密な統合によるものです。

4.CoreDAOとエコシステムの成長

CoreDAO は、Satoshi Plus メカニズムを通じて、ビットコインのセキュリティを DPoW (Delegated Proof of Work) および DPoS (Delegated Proof of Stake) テクノロジーと組み合わせます。

このエコシステムは、DeFi アプリケーション向けにビットコインでサポートされるコア トークンである coreBTC を開始し、ビットコインの機能をさらに拡張しました。

2024 年に、CoreDAO は大幅な成長を遂げました。ネットワークの成長率は 95% に達し、1,330 万の新しいアドレスが追加され、ピーク時の 1 日のトランザクション量は 500,000 トランザクションを超えました。