原文作者:BitMEX

要点速览

受美联储主席鲍威尔在最新 FOMC 会议上对 2025 年加息前景持鹰派态度影响,本周全市场遭遇大幅抛售,比特币跌破 10 万美元。迷因币板块遭受重创,多个项目单周跌幅超过 30% 。

在交易观点部分,我们将深入分析$USUAL 这一创新型稳定币协议。得益于其独特的代币经济模型和真实世界收益机制,该项目价格表现强劲。

数据概览

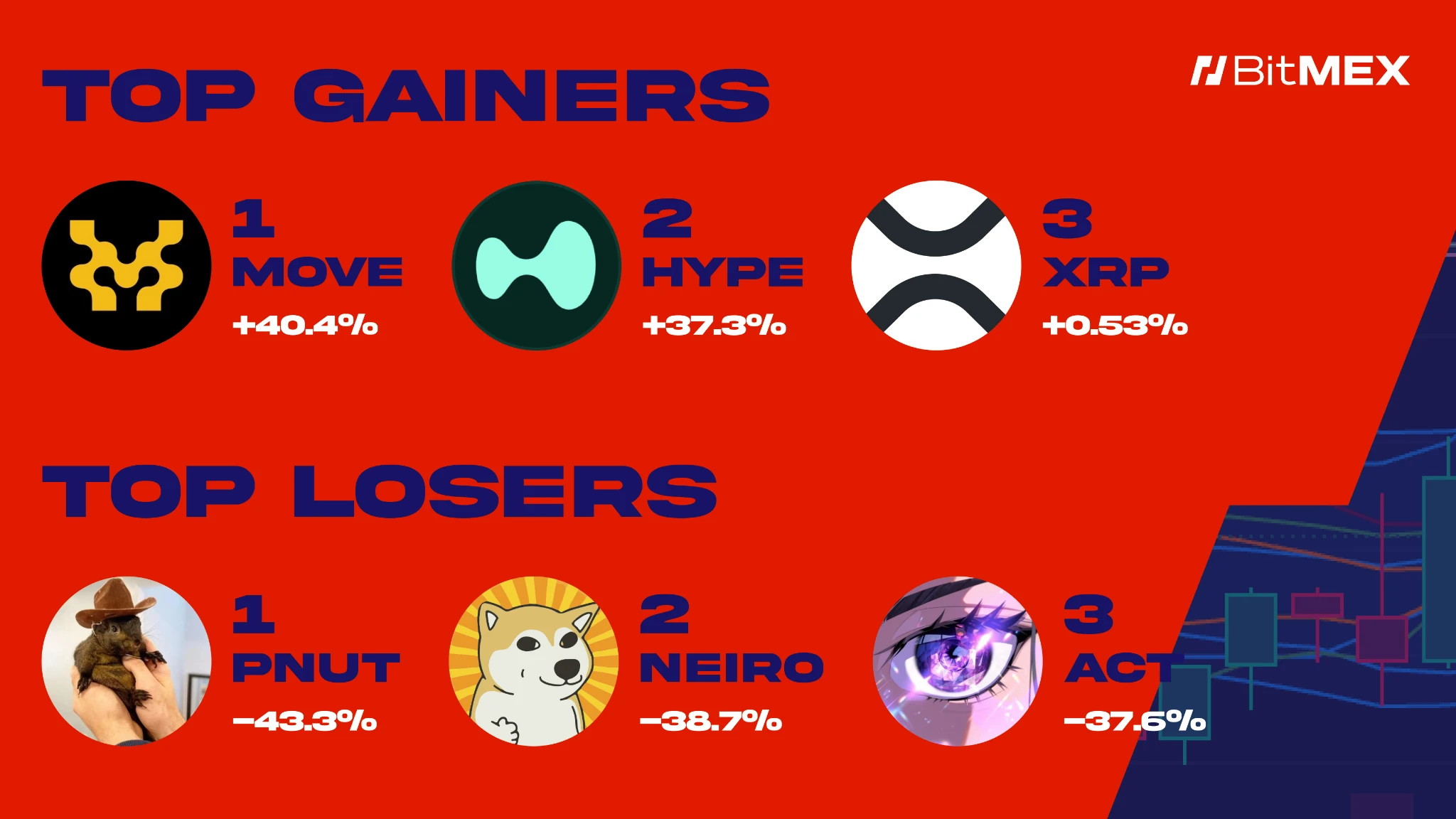

本周表现最佳

$MOVE (+ 40.4% ): 代币价格呈强劲上涨趋势,动能充足

$HYPE (+ 37.3% ): DEX 交易量创历史新高,延续强势表现

$XRP (+ 0.53% ): 在整体市场下跌环境中仍保持正收益

本周表现最差

$PNUT (-43.3% ): PNUT 法律问题缠身,迷因币板块整体低迷

$NEIRO (-38.7% ): 随$DOGE 表现疲软而大幅下跌

$ACT (-37.6% ): 单周跌幅显著,市值蒸发严重

本周新闻速递

宏观动态

ETH ETF 周资金净流入:+ 1.378 亿美元 (来源)

BTC ETF 周资金净流入:+ 7.342 亿美元 (来源)

美国上市比特币现货 ETF 规模即将超越黄金 ETF (来源)

美联储鹰派态度致比特币跌至 10.1 万美元,山寨币市场大幅下挫 (来源)

Hut 8 超越特斯拉,成为第四大持有超 1 万枚比特币的上市公司 (来源)

尽管与 IMF 达成协议,萨尔瓦多仍将加速购入比特币 (来源)

项目动态

Aptos Labs CEO 卸任 (来源)

克雷格·莱特因藐视法庭获缓刑处罚 (来源)

Solana 创下单日 6690 万笔交易新纪录,Pengu 代币功不可没 (来源)

21 shares 在特拉华州注册波卡信托,为 ETF 做准备 (来源)

Bitget 宣布与波场区块链达成战略合作,收购 1000 万美元 TRX (来源)

Polygon 指控 Aave 在 DeFi 领域实施垄断行为 (来源)

德国监管机构要求 Worldcoin 加强生物数据隐私保护措施 (来源)

Ethena Labs 将 sUSDe 引入特朗普支持的 WLFI 协议作为抵押品 (来源)

交易观点

免责声明:以下内容仅供参考,不构成投资建议。这是市场新闻汇总,建议您在进行任何交易前务必自行研究。我们不对任何交易结果负责,也不保证收益。

为什么 $USUAL 值得关注?

稳定币在加密世界中扮演着极为重要的角色。对于许多投资者和用户而言,稳定币不仅是交易计价工具(类似赌场的筹码),更是他们规避法币限制、实现资金储值的手段。这为稳定币发行商带来丰厚利润。

$USUAL 项目试图打破传统中心化稳定币发行商的盈利独享格局,将这块蛋糕的收益分配给社区和代币持有者。可以说,$USUAL 正在对 USDT、USDC 等稳定币巨头发起“吸血鬼式”的挑战,从中汲取他们的利润并反哺给用户。

为什么起初没人买账,却又成为黑马?

在 $USUAL 项目早期,大环境并不理想。加密市场正值共识低谷,许多知名 KOL 轮项目都在当时“割韭菜”。这时,一个看似不起眼的法国团队宣称要用稳定币挖矿挑战 USDT,这在当时听来有点像天方夜谭,因此错过了许多投资人的关注。

然而,$USUAL 团队通过深度倾听社区、稳扎稳打的策略,在冷清的市场环境中闯出一条生路。最终,它成功上线币安,一举改变了项目的命运和外界的看法,成为这一轮行情中不容忽视的黑马。

核心代币机制:$USUAL、$USUALx、$USD 0 与 $USD 0++

1. $USUAL:

作为“矿币”, 90% 的新发 $USUAL 分给持有 $USD 0++/$USD 0 的用户, 10% 分给质押 $USUAL 的用户。

$USUAL 的排放与 TVL(锁仓总量)挂钩:TVL 增时排放减少,TVL 降时排放增多。

2. $USD0:

类似 USDY 的 RWA(真实资产支持)稳定币,铸造的资金投资于短期国债等低风险资产,为系统提供真实收益支撑。

3. $USD0++:

一种类似“债券”的代币,鼓励用户长期锁仓并减少“挖了就卖”的短期行为。

提供较高的 APY,吸引更多资金入场并提升 TVL。

4. $USUALx:

将 $USUAL 质押后获得,可获得 10% 新 $USUAL 排放税的收益。

解锁时需支付 10% 的“砍头税”,在短期内制造高 APY 效应,从而引导更多人质押长期持有。

为什么 $USUAL 价格会涨?飞轮效应的形成

$USUAL 的价格上涨来自一个正向循环(飞轮效应):

高 APY 的 $USD 0++ 吸引资金入场,TVL 上升。

TVL 增长强化 $USUAL 的基本面,代币价值更稳固。

$USUAL 价格上升反过来支撑更高 APY,进一步吸引新资金。

更多资金参与,使 TVL 再次提升,巩固这个正向循环。

当用户和大户看好未来发展、相信 TVL 不止目前的 10 亿美元,并预期更多资产类型(不仅是稳定币,还可能包括 LST、USDe 等)能够加入挖矿,他们就有动力在 TVL 尚低时囤货,为后期增长做准备。

博弈与币价:新钱包的 7 天等待期

$USUAL 的经济模型还设计了一些博弈元素,比如新进来的钱包需要等待 7 天才能开始挖矿。这意味着在 TGE(代币生成事件)后,真正的考验将在 7 天后到来。当早期用户挖矿获得收益,而新用户还在等待解锁时,这种时机差可能影响二级市场的买卖行为和价格波动。

换句话说,下周(TGE 后 7 天)才是对 $USUAL 的真正考验:新参与者是否愿意等待、持有和投入更多资金?早期玩家是否会在此时获利了结?这将考验市场对项目长期价值的共识与信心。

风险与类似 LUNA 的疑虑

有人会问:$USUAL 会不会像 LUNA 一样崩盘?

$USD 0 和 $USD 0++ 虽然为稳定币与“债券”组合的产品,但其背后有真实收益资产和锁仓机制支撑。在 Curve 等交易池中有一定深度,同时有无损兑换 USDC 的路径。

与 LUNA/UST 不同,$USUAL 更注重真实收益与长期锁仓,减少因短期套利挖卖提导致的崩盘可能性。然而,如果 Curve 池子脱锚或资金信心动摇,项目方可能会收取 $USUAL 用于赎回,从而引入新的变数。

币安的影响与展望

上币安让 $USUAL 走向更广阔的舞台,吸引了更多流动性和关注度。对于老练的 DeFi 玩家来说,$USUAL 的创新或许不算巨大,但顶级交易所的支持为项目的长期扩张铺平了道路。

未来,$USUAL 不仅局限于 RWA 稳定币,还可能扩展至其他类型资产。这意味着如果 $USUAL 的模式持续成功,那么它的 TVL 天花板将大幅提升。

总结:

$USUAL 建立在一个围绕稳定币和真实收益的复杂但精巧的经济体系上,通过高 APY、逐步扩展的资产选择和合理的激励机制形成一个正向循环。面向未来,它可能会不断拓展应用场景,吸引更多资金与用户。然而,这一切仍需市场验证。真正的考验将在新钱包挖矿解锁的 7 天后到来——届时能否继续保持资金流入和市场共识,将决定 $USUAL 是继续高飞,还是渐渐回落