关键要点

– 理解衍生品与风险:加密衍生品如期货、期权和互换合约提供盈利机会,但伴随高波动性、杠杆风险和流动性挑战。

– 实施有效风险管理:通过仓位控制、止损单、对冲策略和资产多样化,减少市场波动带来的清算风险。

– 确保合规与安全:关注监管政策变化,选择合规交易所,并使用冷钱包及安全交易措施保护资产。

– 保持交易心理稳定:避免因 FOMO(错失恐惧)或恐慌做出冲动决策,遵循交易计划,并记录交易以优化策略。

加密货币正迅速进入主流市场,为投资、投机和避险提供独特的机会。在这一新兴领域,基于比特币(Bitcoin)或以太坊(Ethereum)等数字资产的加密货币衍生品(Cryptocurrency Derivatives)已成为市场的重要组成部分。这些衍生品包括期货、期权、互换合约和永续合约,交易者可以利用这些工具从市场价格波动中获利,而无需持有实际资产。

然而,高波动性、复杂的产品结构和缺乏监管的市场,可能让交易机会变成巨大风险。因此,有效的风险管理对所有加密衍生品交易者至关重要。本指南将提供:

– 主流衍生品概述

– 主要风险因素分析

– 实用的风险管理策略

帮助交易者和投资者谨慎应对市场挑战,提高交易安全性和稳定性。

目录

– 仓位规划与杠杆控制

– 止损单与风险/收益比

– 对冲策略(期权与套利交易)

– 资产与交易策略多样化

– 质押物与保证金管理

– 持续监控与调整

– 避免 FOMO(错失恐惧)

– 克服损失厌恶心理

– 维护交易记录

– 坚持交易计划

了解加密货币衍生品

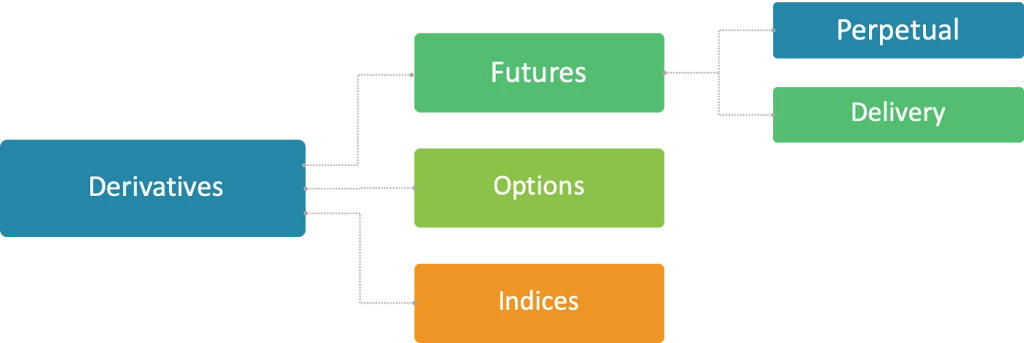

加密货币衍生品允许交易者在不直接持有比特币(Bitcoin)或其他数字资产的情况下,获取市场敞口或执行对冲策略。这些工具可放大收益,但同时也伴随较高风险。以下是主要类别:

期货(Futures)

定义:买卖双方需在未来特定日期,以约定价格交易标的资产。

交易平台:受监管交易所(如 CME)及加密交易所(如 Binance、XT.COM)。

– 无到期日:通过资金费率(Funding Rate)保持合约价格与现货市场接近。

– 适用人群:适合希望长期持有杠杆仓位、无需换约的交易者。

– 固定到期日:合约到期时,以加密货币或稳定币结算仓位。

– 适用人群:适合机构投资者或希望获得确定结算时间的交易者。

稳定币保证金 vs. 币本位合约

– 稳定币保证金(Stablecoin-Backed,例如 BTC/USDT):使用 USDT、USDC 等稳定币作为保证金,降低杠杆仓位的波动风险。

– 币本位合约(Coin-Backed,例如 BTC/USD):使用加密货币作为保证金,仓位盈亏和保证金价值都会随着市场波动变化。

期权(Options)

定义:赋予持有者在到期日前,以指定价格买入(看涨期权 Call)或卖出(看跌期权 Put)加密货币的权利,但无义务。

用途:

– 对冲风险(Hedging):防止大额加密资产因市场下跌而损失。

– 收益策略(Income Generation):通过卖出期权(如备兑看涨 Covered Call)赚取额外收益。

– 投机(Speculation):利用杠杆获取市场方向收益,而无需持有标的资产。

互换合约(Swaps)

定义:双方交换特定金融收益或义务的合约。

永续互换(Perpetual Swaps):

– 无到期日:通过资金费率保持价格接近现货市场。

– 流行市场:常见于 Binance、OKX、Deribit 等交易所。

结构化产品(Structured Products)

结构化产品通过组合衍生品,提供自定义风险/收益结构,广受机构投资者青睐。

双币投资(Dual Investment)(即将在 XT.COM 推出)

– 无本金保障:市场价格到期未达目标时,用户可获得更高收益。

– 工作原理:若价格低于目标,投资者获得原资产加额外利息;若价格超过目标,投资者的仓位转换为另一种资产(如 BTC → USDT),可能错失额外涨幅。

– 部分资本保护:收益取决于价格是否保持在设定区间内。

– 适合人群:适合希望获取稳健收益,但愿意承受一定风险的投资者。

Image Credit: Medium

加密货币衍生品的主要风险

加密衍生品市场的风险相互关联,了解这些风险有助于交易者建立有效的保护策略。

波动性风险(Volatility Risk)

– 加密货币价格波动剧烈,单日涨跌超过 80% 也不罕见。

– 杠杆效应放大市场波动,若行情不利,容易触发强制清算(爆仓)。

对手方风险(Counterparty Risk)

– 交易者依赖交易所的财务稳定性与安全机制。

– 如果交易所遭遇黑客攻击或破产,可能损失保证金与未实现盈利。

流动性风险(Liquidity Risk)

– 市场流动性分散,尤其是小市值资产,交易深度不足可能导致执行困难。

– 低流动性容易造成滑点,市场剧烈波动时,平仓变得更加困难,甚至引发更大亏损。

监管与法律风险(Regulatory and Legal Risk)

– 全球加密货币法规变化频繁,不同地区的政策各不相同。

– 监管调整可能影响杠杆比例、保证金要求,甚至导致部分地区的交易受限或禁止。

技术与操作风险(Technology and Operational Risk)

– 交易平台可能受到黑客攻击、系统故障或服务器过载,影响交易体验与资金安全。

– 高频交易策略可能因 API 连接延迟或故障失效,影响交易执行效率与盈利能力。

识别这些风险及其严重性,是制定有效风险管理策略的关键。

Image Credit: Insurance Risk Services

风险管理策略

有效的风险管理需要结合量化工具、纪律性交易方式和市场研究。以下是常见的策略:

仓位规划与杠杆控制

仓位规划

– 单笔交易仅投入部分资金,以应对市场波动并控制个人风险敞口。

– 过度配置资金可能导致组合快速亏损,尤其是在极端行情下。

杠杆管理

– 高杠杆(如 2 0x、 5 0x)可放大盈利,但同样增加亏损风险。

– 经验丰富的交易者通常使用中低杠杆,以降低爆仓风险。

止损单与风险/收益比

止损单

– 设置止损点,确保市场价格触及预设水平时自动平仓,控制损失。

– 合理的止损机制有助于交易者保持纪律,防止亏损扩大。

风险/收益比

– 维持健康的风险/收益比(如 1: 3),以确保长期盈利能力。

– 即使部分交易失败,盈利交易仍可弥补损失。

对冲策略

使用期权

– 持有大量加密资产时,可买入看跌期权(Put Option)对冲市场崩盘风险。

– 若看空市场但担心价格上涨,可买入看涨期权(Call Option)以减少风险。

套利交易

– 套利交易通过持有相互对冲的仓位(如同时做多与做空)来降低风险。

– 该策略可减少整体市场影响,专注于资产间的价格差异。

分散投资

资产多元化

– 持有不同加密货币或稳定币,以降低单一资产大跌的影响。

– 例如,如果比特币暴跌,而以太坊仍保持稳定,总体损失将有所减少。

交易策略多元化

– 使用不同交易策略(如趋势交易、均值回归、波动率套利)以适应市场变化。

– 某些策略在单边上涨市场有效,但在震荡市场可能失效,因此多策略组合有助于长期稳定盈利。

保证金管理

超额抵押

– 额外存放保证金可以防止在市场剧烈波动时被强制清算。

– 但将过多资金存放在单一交易所,可能增加交易所破产或被黑客攻击的风险。

稳定币保证金

持续监测与调整

动态风险调整

– 市场状况不断变化,应根据当前波动情况调整杠杆和止损水平。

– 例如,在极端波动期间,降低杠杆和缩小止损区间可以减少潜在损失。

风险分析与压力测试

– 使用模拟工具进行压力测试,评估最坏情况下的市场崩盘或交易所故障的影响。

– 根据测试结果调整仓位大小、对冲策略和保证金管理方案。

这些策略为交易者提供了一个基础的风险管理框架,但真正的成功取决于纪律执行和根据市场变化灵活调整策略。

法规与合规考量

加密货币衍生品的监管环境不断变化,影响其交易方式和合规性。美国允许受监管的比特币期货(CFTC 监管),但对散户杠杆进行严格限制,而部分国家则完全禁止或大幅限制加密衍生品交易。

交易地区合规性

– 了解交易所在国的法律规定,避免因违规而面临罚款、资产冻结或法律诉讼。

– 不同国家对加密衍生品的规定不同,应持续关注政策变化。

交易所尽职调查

– 确认交易所是否持有合法牌照,并受到监管机构监督。

– 评估交易所的财务稳健性,确保其有足够的流动性和资金安全措施。

– 检查交易所的安全性,了解其是否曾遭遇黑客攻击或发生资产损失事件。

税务与交易记录

– 保持完整的交易记录(包括入场价格、出场价格、利润和亏损)。

– 许多国家将加密货币收益视为应税收入,准确申报可避免潜在法律问题。

KYC 与 AML 规定

– 合规交易所通常要求身份验证(KYC)和交易记录,以防止非法交易。

– 遵守 KYC(了解你的客户)和 AML(反洗钱)法规,有助于避免账户冻结或面临监管调查。

通过主动合规管理,交易者可以降低法律风险,确保交易稳定并长期可持续发展。

Image Credit: Financial Crime Academy

技术与运营安全防范

加密货币交易依赖强大的安全措施和稳健的运营管理,以保障资金安全和交易稳定性。

资金安全

– 主流交易所将大部分用户资金存放于冷钱包(Cold Wallet),防止黑客攻击。

– 多重签名(Multi-Signature)机制可提高安全性,需要多方授权才能执行大额提款。

平台稳定性

– 交易所应配备备份服务器和故障转移机制(Failover Mechanism),确保系统稳定运行。

– 使用自动交易工具的交易者应检查 API 的稳定性,以避免因系统延迟或故障导致交易失败。

运营风险管理

– 具备完善风控的交易所应能够迅速应对黑客攻击或系统崩溃,并尽快恢复运营。

– 透明度高的交易所通常会提供储备证明(Proof of Reserves)并接受第三方审计,增强用户信任。

了解交易平台的安全与运营机制与交易策略同样重要,因为一次黑客攻击或系统故障可能带来毁灭性损失。

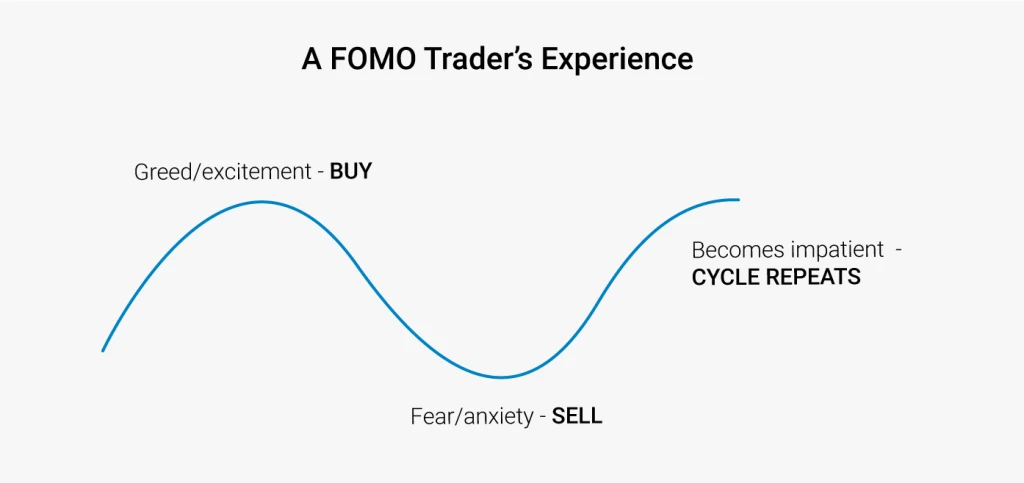

交易中的情绪管理

即使具备良好的技术能力和交易策略,如果受到情绪影响,仍可能导致严重亏损。加密货币市场往往受市场炒作和恐慌情绪驱动,容易引发基于恐惧(Fear)或贪婪(Greed)的错误交易决策。保持情绪纪律可以确保交易者按照计划执行交易,而不是受冲动驱使。

避免 FOMO

– 当价格暴涨时,交易者可能冲动入场,忽略风控,甚至在最佳买点已过后仍然重仓买入。

– 遵守既定的交易规则和仓位限制,避免因 FOMO 而过度杠杆或错失良好入场点。

克服损失厌恶心理

– 许多交易者不愿承认亏损,导致持仓过久,错失更好的交易机会。

– 早期控制小额亏损,有助于保留资金参与后续更有利的交易。

保持交易日志

– 记录每笔交易的决策过程(入场/出场价格、交易理由、当时的情绪),有助于发现错误模式。

– 定期回顾交易日志,可以帮助优化交易策略,提高纪律性。

坚持交易计划

– 在进场前,明确设定盈利目标和止损范围,确保每笔交易都有清晰的风险管理策略。

– 避免因短期市场波动而冲动调整交易策略,必要时的调整应基于理性分析,而非情绪化反应。

情绪控制是区分稳定盈利交易者与亏损交易者的关键。保持冷静、严格执行交易计划,并克服心理障碍,才能在加密货币市场长期生存并盈利。

Image Credit: Carl Fajardo

结论

加密货币衍生品带来了高回报的机会,但同时也伴随高波动性和复杂性。成功的交易者需要在以下关键领域进行有效的风险管理:

– 产品知识:在交易前,深入了解期货、期权和互换合约的运作机制。

– 风险控制:使用止损单、合理杠杆和对冲策略来减少潜在损失。

– 交易安全:确保交易所和交易平台的安全性,以降低对手方风险。

– 法规合规:随时关注 KYC(了解你的客户)、AML(反洗钱)及税务合规要求。

– 情绪管理:严格执行交易计划,避免因市场情绪而做出冲动决策。

随着市场不断发展,交易者必须持续学习并调整策略。虽然没有任何策略可以完全消除风险,但通过稳健的方法和严格的执行纪律,可以大大提高在加密衍生品市场长期成功的可能性。

快速链接

– 当加密货币遇上音乐:XT.COM x Rolling Stone China 于 共识香港 2025 的 VIP 之夜

– 香港 Web3 革命:共识 2025 释放的关键趋势与监管政策 Hong Kong 2025 Wrap-Up: What You Missed Why It Matters

关于 XT.COM

成立于 2018 年,XT.COM目前注册用户超过 780 万,月活跃超过 100 万人,生态内的用户流量超过 4000 万人。我们是一个支持 800+优质币种, 1000+个交易对的综合性交易平台。XT.COM加密货币交易平台支持现货交易,杠杆交易,合约交易等丰富的交易品种。XT.COM 同时也拥有一个安全可靠的NFT 交易平台。我们致力于为用户提供最安全、最高效、最专业的数字资产投资服务。