原文| Odaily星球日報( @OdailyChina )

作者| 夫如何( @vincent 31515173 )

2024 年第三季度,一級市場投融資呈現下行趨勢。

宏觀層面,聯準會開啟時隔四年的新一輪降息, 9 月首次降息50 基點;美國大選臨近,加密市場面臨今年最後一個關鍵節點。

從加密市場內部來看,meme 幣已成為新增長點,但仍面臨輻射性弱、持續時間短及不可預見性等問題,難以成為新內驅力。目前仍未見新穎的經濟模式出現。

綜合因素影響下,一級市場表現較上季下滑,Q3 投融資數量及金額均低於上季。

回看 Q3 一級市場投融資活動,Odaily星球日報發現:

● Q3融資情況下滑,Q4將迎來關鍵轉捩點;

●Q3 融資數量為272 筆,已揭露融資總金額為18.13 億美元;

● 底層設施逐漸走向 toB 商業模式;

●單筆獲投金額最大為Celestia 的1 億美元;

● Robot Ventures Q3出手 22 次位居第一。

註:Odaily星球日報根據各個項目的業務類型、服務對象、商業模式等維度將Q1 披露融資(實際close 時間往往早於消息宣發)的所有項目劃進5 大賽道:基礎設施、應用、技術服務商、金融服務商和其他服務商。每個賽道下又分為不同的子板塊包括 GameFi、DeFi、NFT、支付、錢包、DAO、Layer 1、跨鏈以及其他等。

Q3融資情況下滑,Q4將迎來關鍵轉折點

上季報告中,觀點為牛市第一波小高峰已過。 Q3的一級市場融資數據驗證這一觀點的準確性,同時根據宏觀層面的趨勢,預計加密市場在Q4迎來關鍵轉折點。

從上圖來看,Q3融資從數量和金額上都不如上季度,呈現下滑趨勢,並且已經接近於 2023 年末本輪牛市第一個小高峰的起始點。

同時,加密市場行情也呈現一定程度的回調,但後續聯準會的降息和美國大選的結果又使加密市場面臨新一輪的預期上漲空間。

由此可判斷,Q3處於整體回檔的階段,Q4的投融資數據將反映加密市場的後期走勢。

Q3 融資數量為 272 筆,已揭露融資總金額為 18.13 億美元

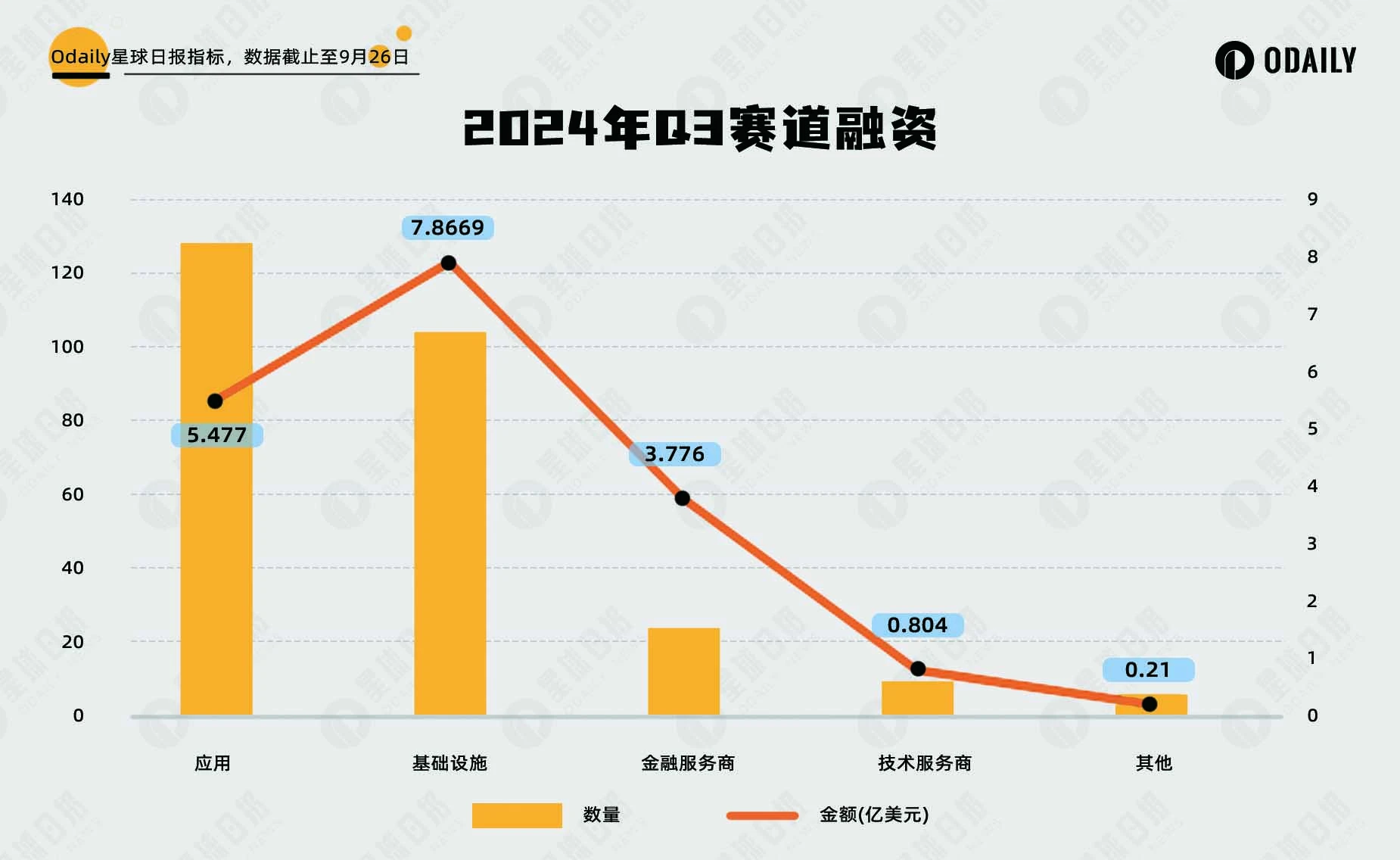

根據Odaily星球日報不完全統計,2024 年7 月至9 月全球加密市場共發生272 起投融資事件(不含基金募資及併購),已揭露總金額為18.13 億美元,分佈在基礎設施、技術服務商、金融服務商、應用和其他服務商賽道,其中應用賽道獲得的融資數量最多,共128 筆;基礎設施賽道獲得的融資金額最多,融資金額為7.87 億美元。兩者在融資金額和數量上依舊領先其他賽道。

從上圖來看,各賽道融資數量和融資金額基本上和上季比例一樣,金融服務商在融資數量和金融上較上季度有所上漲,或因為傳統金融與加密行業的融合進度加快所致,多地區和國家的數位貨幣銀行受到資本的關注。

底層設施逐漸走向 toB 商業模式

根據Odaily星球日報不完全統計,Q3 細分賽道中融資事件集中在DeFi、底層設施和GameFi,佔據總融資事件近乎一半比重,其中DeFi 賽道為62 筆,底層設施賽道為54 筆,GameFi 賽道為31 筆。

從子賽道融資狀況分佈來看:

DeFi、遊戲以及部分 AI 等應用類板塊在融資數量上名列前五名。其中DeFi 板塊排名第一,且相關融資多發生於新公鏈生態或新型模式,代幣發射平台成為DeFi 板塊中熱門投資項目,體現出meme 幣在當前市場的重要地位;遊戲類板塊依舊引得眾多資本的關注,先前Tap to earn 模式的遊戲也即將迎來一波發幣潮。

AI+板塊依舊是資本重要的追逐對象,AI 工具、AI 大語言模型以及 AI+區塊鏈等多類型的 AI 專案獲得較高的融資金額和關注度。但目前大多數專案仍處於早期開發階段,何時上線,能否搶佔Web2市場還是未知數。

底層設施板塊依舊火熱,中介軟體和模組化公鏈的新增項目不斷,基本上是在現有公鏈的基礎上將底層部分進行最佳化。並且更多底層專案採用 toB 的商業模式,並不具備發幣的傾向。

NFT 相關板塊依舊處於低谷,近兩個季度並無新增長,此前的藍籌專案和 NFTfi 相關平台也沒有值得關注的亮點。

單筆獲投金額最大為Celestia 的1 億美元

從上述Q4融資金額TOP 10 的表格不難看出,其中CeFi 板塊的大筆融資項目佔據1/3 ,其中包括跨境支付和結算區塊鏈公司Partior、全球穩定幣支付網絡Bridge 以及新加坡數位資產交易所SDAX。在一定程度上顯示加密市場中數位貨幣在傳統金融中的應用不斷加強,雖然對目前加密市場內在的價值的增長有限,但將加密市場的對外擴展渠道有了較大提升。

本季截止9 月26 日,最大一筆融資金額發生在Celestia,但社區對於此筆融資有一些質疑聲音,認為這是在TIA 大規模解鎖前蓄意釋放的融資消息,本意是要拉抬幣價,方便機構和專案方出貨。

除此之外,開源人工智慧開發平台 Sentient 也值得大家關注。 Sentient 建立在 Polygon 上,並輻射以太坊為首的 EVM 生態,透過創建一個去中心化的人工通用智慧(AGI)平台,激勵貢獻者共同建構、複製和擴展 AI 模型,並對貢獻者進行獎勵。

Robot Ventures Q3出手 22 次位居第一

機構在Q3出手次數相比於上季更為謹慎:其中Robot Ventures 出手 22 次位列第一, OKX Ventures 和 Binance Labs 出手次數為 16 次並列第二, Animoca Brands 以14 次出手位列第三,後續Spartan Group、a16z以及 Polychain 均出手 10 次以上。

上述機構所投項目中,除 Animoca Brands 機構專注於遊戲板塊外,其餘機構的投資比例為基礎設施佔據主導地位,DeFi 緊隨其後,總體符合此前細分板塊中各賽道的大體分佈。