原文作者: Tiger Research Reports

原文編譯:深潮 TechFlow

重點總結

在傳統金融市場裡,機構投資者的大規模交易會對市場價格產生重大影響,這可能導致其他市場參與者面臨損失。為了緩解這些影響,引入了暗池(Dark Pool)作為替代的交易系統,在該系統中,交易細節在交易執行之前保持機密。

雖然暗池自創立以來持續成長,但由於營運商的資訊外洩和濫用,這削弱了信任。為此,多個國家的監管機構已採取行動加強對這些平台的監督。有鑑於此,基於區塊鏈的暗池作為一種潛在解決方案應運而生。

鏈上暗池為交易者提供了隱私保護,同時消除了對中心化中介的需求。這解決了傳統金融體系面臨的多個問題。此外,日益增長的私人交易需求預計將在不久的將來推動鏈上暗池市場的發展。

深潮注:在傳統金融市場中,暗池是一種私密的交易平台,允許機構投資者在不公開交易資訊的情況下進行大額證券交易。在暗池中進行的交易不會即時公開顯示在公開市場上,交易資訊通常會延遲公佈或隻公佈部分資訊。

1. 引言

傳統金融市場的波動性持續上升,這主要受到技術進步和多種市場因素的推動。機構投資者的大規模交易,特別是大宗交易和高頻交易(HFT) 技術的演變,是這種波動性的主要原因。

這種加劇的市場波動給普通投資者帶來了重大風險。因此,機構投資者尋求能夠在執行大宗交易的同時最小化市場幹擾的替代方案。越來越受到重視的解決方案是暗池,這是一種旨在進行私人交易的替代交易系統。

暗池與傳統交易所有幾個主要區別。首先,交易細節如訂單價格和交易量在交易執行前不會被公開。其次,暗池主要支援大宗訂單,一些平台設定了最低訂單規模,以過濾較小的交易。最後,它們採用特有的執行方式,包括集中匹配大訂單和在市價差中間點執行交易。這些特點使得機構投資者能夠以有利的價格執行大規模交易,同時又不會向競爭對手洩露戰略訊息,從而減少對市場價格的影響。

來源: Nasdaq

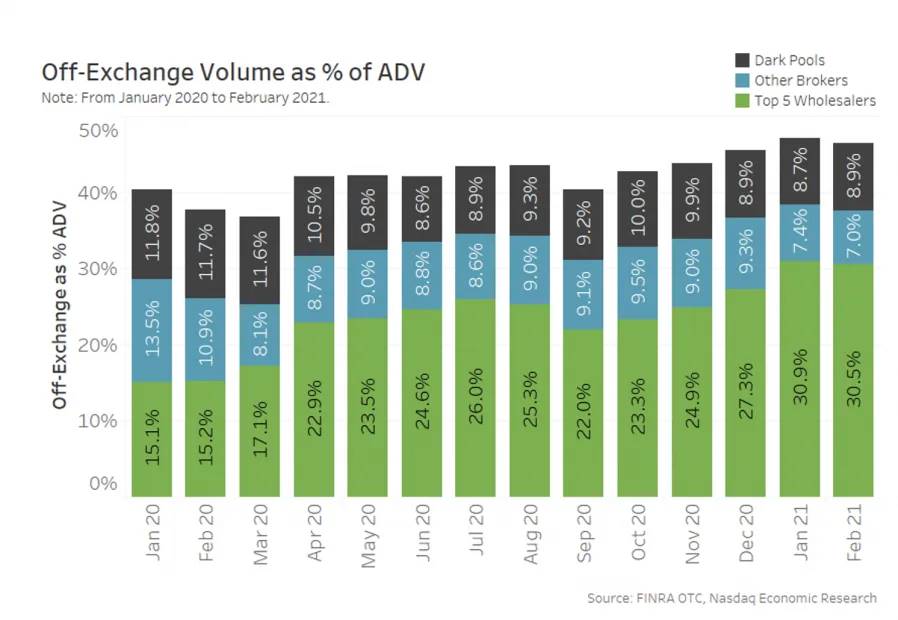

暗池主要在美國和歐洲發展。在美國,暗池曾經佔據總交易量的約15% ,高峰達到日均交易量的40% 。目前,超過50 個暗池已在證券交易委員會(SEC) 註冊,數量仍在增加。在歐洲, 2007 年《金融工具市場指令》(MiFID) 的推出推動了暗池的發展。

這一趨勢也在亞洲擴展。自2010 年以來,香港和新加坡已採用暗池系統,而日本和韓國則在各自的監管框架內引入這些平台。

日本暗池交易趨勢,資料來源: JPX

雖然暗池最初是為處理大宗交易而設計的機構投資者,但最近的數據顯示出向較小交易的轉變。根據FINRA (金融業監理局) 的數據,美國前五大暗池的平均交易規模只有187 股。這項轉變歸結為兩個因素:首先,針對一般投資者的平台的出現使暗池內的交易類型多樣化。其次,機構越來越傾向將大宗訂單拆分為較小的交易,以降低市場影響,從而改變了這些平台內的交易模式。

2. 傳統金融市場暗池面臨的挑戰

暗池透過在交易執行前不公開交易細節,從而減少市場影響和降低大宗交易的成本,提供了明顯的優勢。然而,圍繞暗池的批評依然存在,導致一些國家或避免採用暗池,或限制其使用。這主要是由於以下幾個主要擔憂。

首先,雖然暗池能夠實現成本高效的大規模交易,但這犧牲了透明度。在公共市場中,暗池內發生的交易資訊在交易完成前是隱藏的。這種缺乏透明度使得監控和監管變得更加困難,從而引發了對金融市場潛在負面影響的擔憂。其次,流動性集中在暗池中減少了公共交易所的流動性。這增加了普通投資者的交易成本,並可能降低市場效率。

第三,儘管暗池交易保持保密,但平台業者已知有故意洩漏資訊的情況。記錄在案的案例顯示,這些外洩所造成的有害影響,加深了人們對暗池的懷疑。

3. 鏈上暗池崛起的必然

有些人認為,去中心化金融 (DeFi) 系統為傳統暗池面臨的問題提供了解決方案。如前所述,暗池的運作主要依賴於營運商不會利用客戶資訊的假設。這是確保交易保密性的關鍵因素。然而,在傳統暗池領域,營運商為獲得報酬而洩露資訊的案例卻屢見不鮮。

設想一個場景,涉及一個名為“BlackTiger”的暗池和一隻名為“Tiger”的股票。假定機構A 打算向機構B 購買500 萬股Tiger。 BlackTiger 的經營者將此資訊洩露給投資者C,以獲取報酬。由於暗池交易執行可能需要時間,投資者C 等待Tiger 的價格下跌,然後購買大量股票。在暗池交易公開披露後,股票價格上漲,使投資者C 能夠以盈利的價格賣出這些股票,從而利用資訊不對稱

這種做法削弱了傳統金融中集中式暗池的信任。這問題持續存在的原因之一是,營運商可以透過利用這種資訊不對稱來獲得可觀的利潤,而這些利潤往往超過了可能面臨的處罰風險。儘管一些國家試圖透過更嚴格的法規來解決這些問題,但人們對暗池營運商的懷疑依然很強。

4. 鏈上暗池的實施方式

來源:Delphi Digital

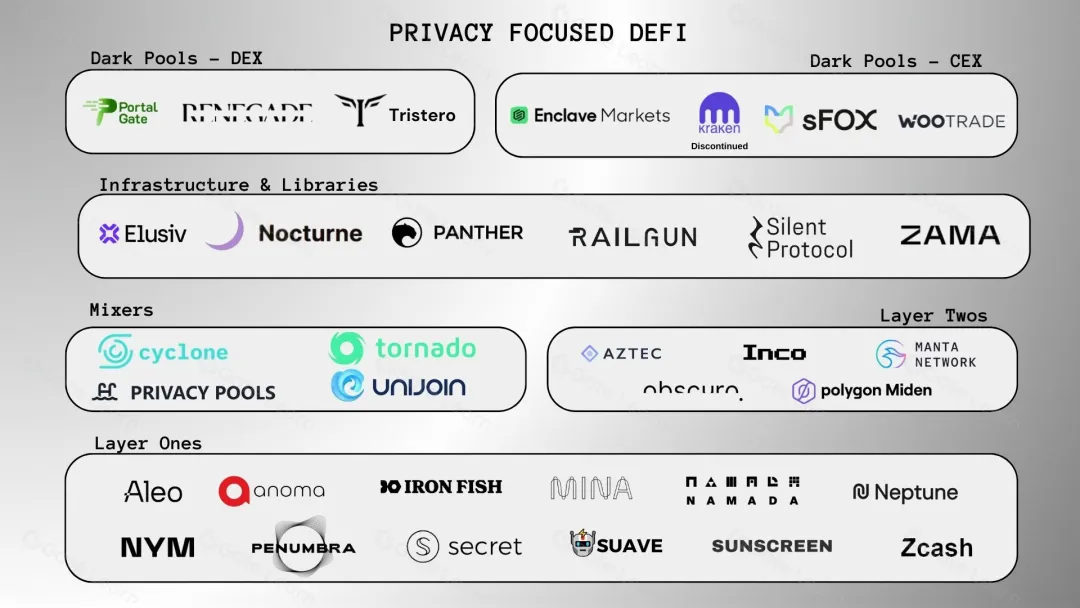

在去中心化金融(DeFi) 領域,一些平台已經部分實現了暗池功能。去中心化交易所(DEX),例如Uniswap,透過利用自動化做市商(AMM) 為交易者提供一定的匿名性,使代幣交易在不透露參與者身分的情況下進行匹配。 DEX 使用區塊鏈網路和智慧合約進行操作,消除了對中介或集中控制的需求。這有效地消除了傳統暗池中常存在的信任問題,在這些情況下,營運商可能濫用客戶資訊。

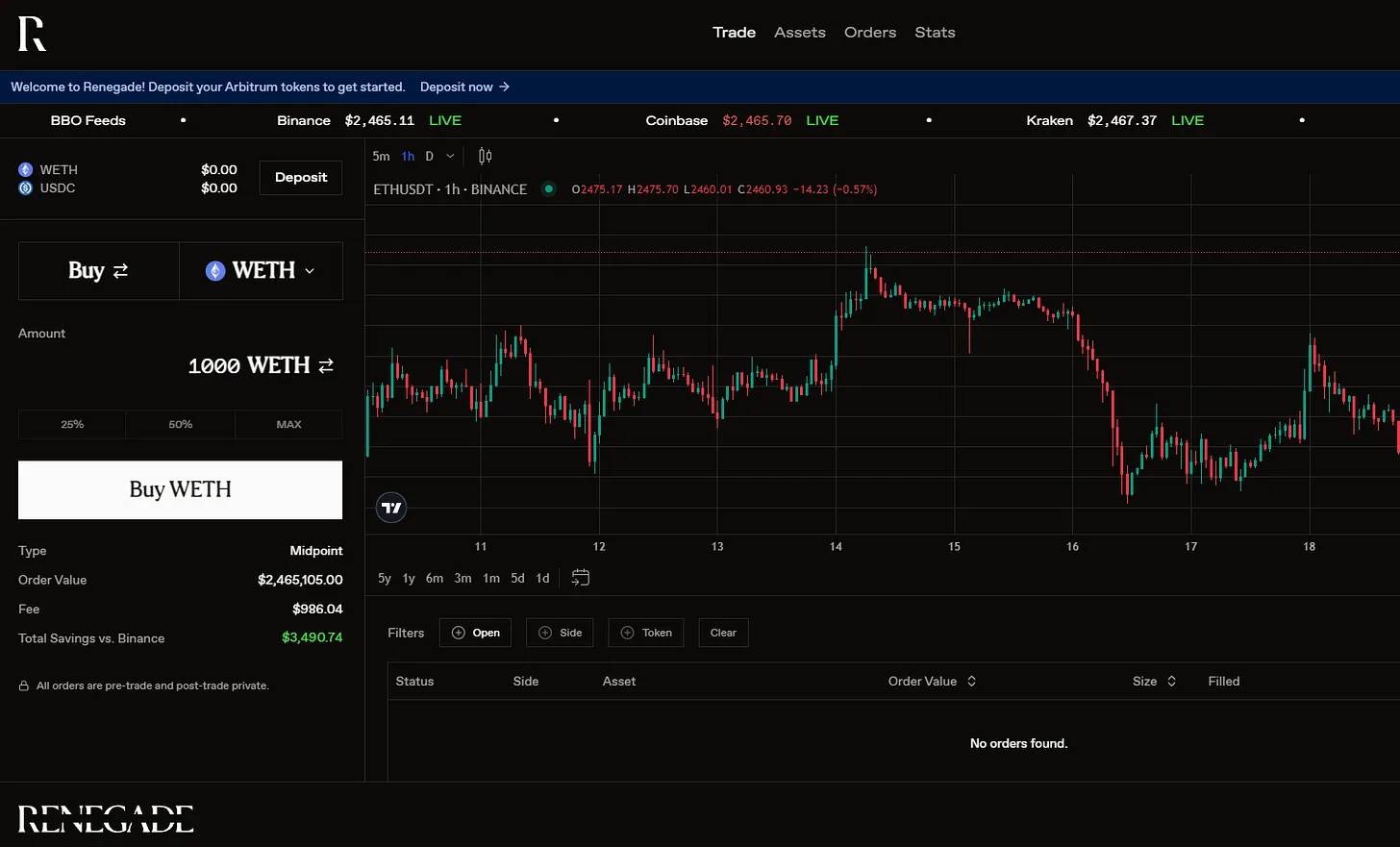

來源:Renegade

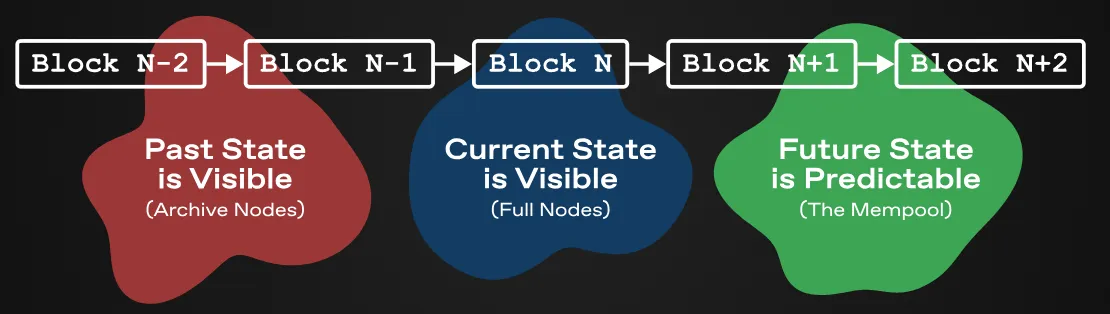

然而,由於區塊鏈技術的固有透明性,去中心化交易所(DEX) 很難完全複製傳統暗池的保密性。與某些機構或大型交易者相關的錢包地址通常會被標記,且可被追踪,交易詳情對區塊鏈上的所有人都是可見的。像區塊瀏覽器和追蹤器這樣的服務使得已完成和待處理的交易都變得易於存取。交易者和平台經常利用這種透明度。這可能導致市場不穩定性增加,以及交易複製和最大可提取價值(MEV) 攻擊等問題,造成一個不太有利的環境。

為了解決這些挑戰,鏈上暗池引入了零知識證明(Zero-Knowledge Proofs, ZKP)、多方計算(Multi-Party Computation, MPC) 和完全同態加密(Fully Homomorphic Encryption, FHE) 等技術來實現私密交易機制。 ZKP 確保參與者可以在不透露實際輸入的情況下證明交易的有效性,從而保持交易的機密性。例如,交易者可以證明他們有足夠的代幣餘額來完成交易,而無需暴露他們的全部餘額。

來源:Renegade

一個引人注目的鏈上暗池是Renegade,它使用多方計算(Multi-Party Computation, MPC) 進行訂單匹配,並使用零知識證明(Zero-Knowledge Proofs, ZKP) 來執行匹配的交易。這確保在交易完成之前,不會披露任何關於訂單或餘額的資訊。即使在交易完成後,只有交易的代幣可見。智能合約驗證ZKP,從而降低了區塊生產者或排序者惡意行為的風險。其他協議,如Panther,也利用ZKP 和加密技術來促進私密鏈上交易。

來源:ETH Online 2024

同時,基於自動做市商(AMM) 的去中心化交易所(DEX) 如Uniswap 和Curve 易受前置交易和後置交易攻擊。這是指交易被監控交易記憶體池的第三方複製或操縱,從而為原始交易者帶來不利的價格結果。

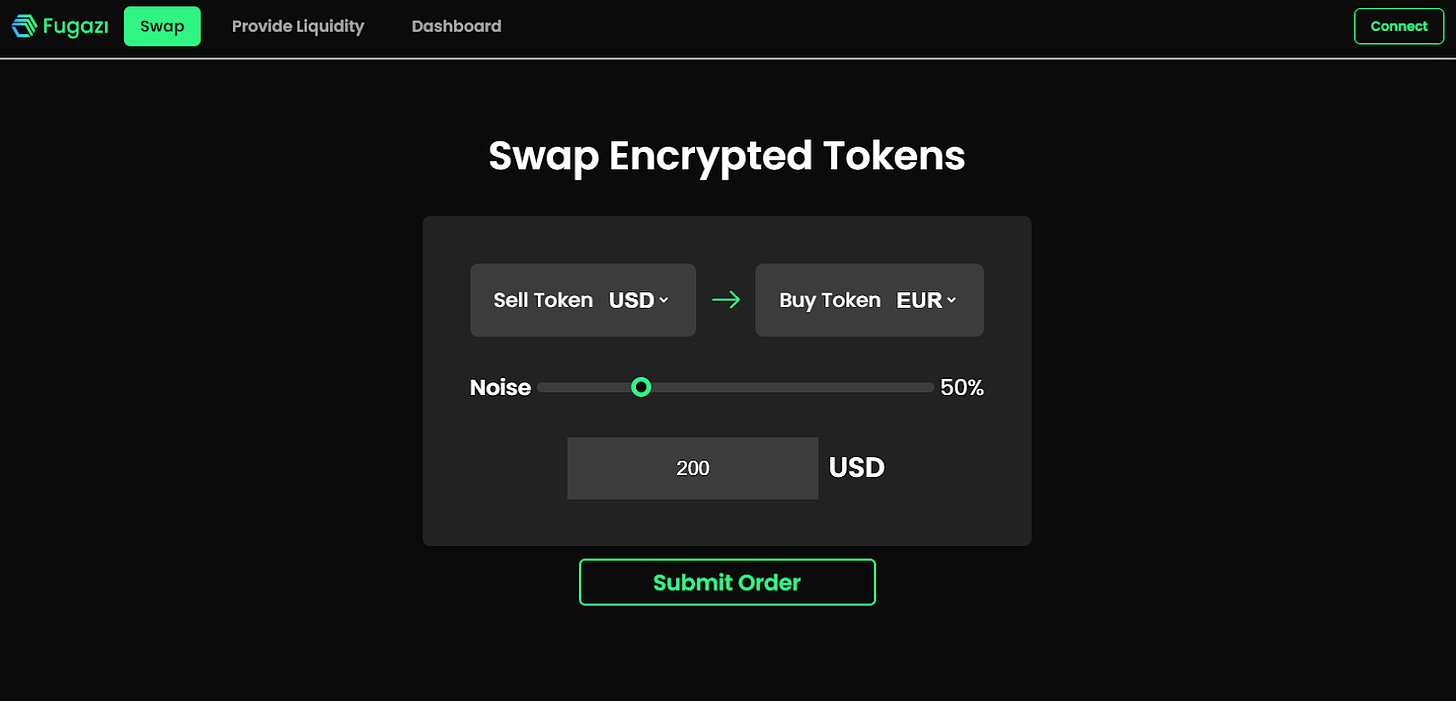

為了應對,像Fugazi 這樣的項目在ETH Online 上獲得認可,引入了大量交易處理和噪音訂單等機制來防止MEV 攻擊。 Fugazi 將用戶交易與隨機噪音訂單捆綁在一起,然後進行完全同態加密(Fully Homomorphic Encryption, FHE)。這防止了第三方識別具體交易細節並執行前置交易攻擊。雖然許多鏈上暗池採用點對點(P2P) 系統來降低滑點,但Fugazi 將AMM 與減輕MEV 攻擊措施相結合的方法是保護參與者的一個有前景的進展。

5. 鏈上暗池的困境:透明性

圍繞鏈上暗池的主要擔憂之一是它們是否會影響區塊鏈網路的透明度。自區塊鏈技術誕生以來,就面臨「區塊鏈三難問題」(平衡可擴展性、去中心化和安全性)等一系列挑戰。類似地,鏈上暗池所帶來的透明性問題是另一個挑戰,這需要廣泛的研究和實驗來解決。

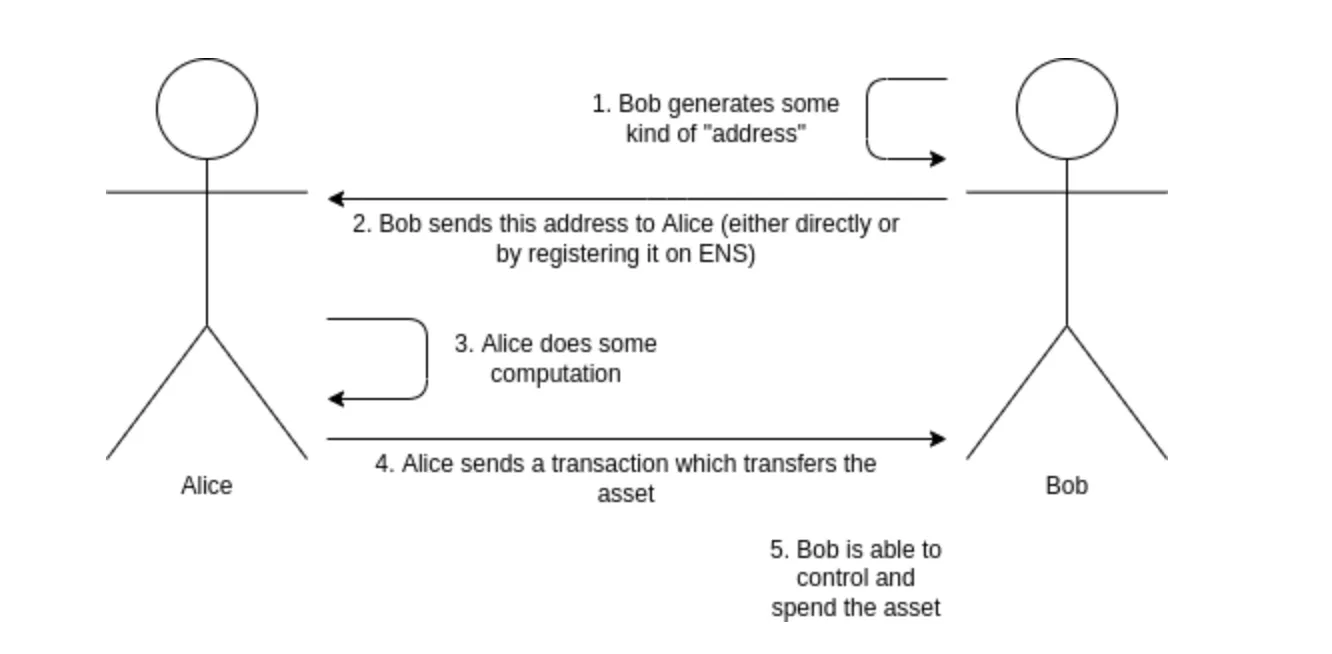

來源:vitalik buterins blog

本質上,區塊鏈系統中的透明性和安全性可能存在一定的權衡。鏈上暗池的開發旨在最小化安全風險和市場影響,是對區塊鏈固有透明性的一種回應。甚至以太坊的創辦人Vitalik Buterin 也提出了隱密地址的概念,以緩解因公開可用資訊(如錢包地址和以太坊名稱服務(ENS) 記錄)而產生的隱私問題。這表明,雖然透明性是區塊鏈的一大優勢,但要實現大規模採用可能需要在透明性和用戶隱私之間取得平衡,而不影響用戶體驗。

6. 鏈上暗池的前景

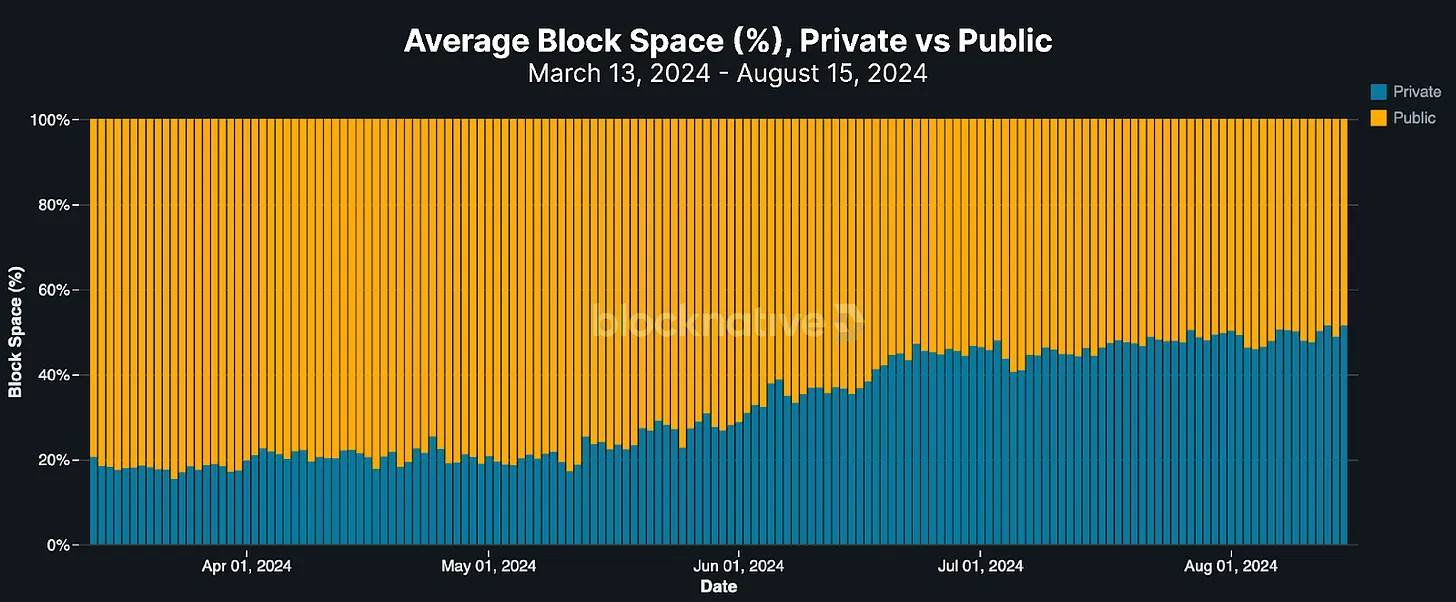

來源:blocknative

鏈上暗池的成長潛力預計會顯著成長。這從以太坊網路內私人交易的快速成長中得到了印證。雖然私人交易在2022 年僅佔以太坊總交易的4.5% ,但最近它們已激增至超過總燃氣費用的50% 。這顯示人們正努力避免影響交易結果的機器人。

用戶可以利用私人記憶體池進行私人交易,但這仍需依賴信任控制這些記憶體池的一小部分業者。儘管與公共記憶體池相比,私人記憶體池提供了更強的抗審查能力,但根本問題仍然存在:區塊生產者仍然可以監控並可能利用交易資訊。鑑於這些挑戰,鏈上暗池的市場——在這裡交易可以安全地隱藏,同時保持透明的可訪問性——有望持續成長。

7. 鏈上暗池能否革命性改變金融市場?

傳統金融市場中的暗池因洗錢、駭客攻擊和資訊外洩等事件而面臨嚴重的信任危機。因此,曾經在暗池採用方面領先的美國和歐洲等地區已出台法規以增強透明度,並設定了非公開交易進行的明確條件。相反,像香港這樣的市場,暗池的使用受到限制,參與受限,且禁止普通投資者參與暗池交易。

儘管面臨這些挑戰,具備強大抗審查能力和安全性的鏈上暗池可能會為金融業帶來改變。然而,為了實現鏈上暗池的廣泛採用,必須解決兩個關鍵問題。首先,營運這些池的平台和實體必須經過徹底審查,以確保其穩定性和可靠性,因為它們依賴區塊鏈網路和智慧合約。其次,鏈上暗池目前缺乏明確的監管架構。機構投資者必須謹慎參與,並確保在參與此類市場之前審查所有相關的監管要求。