本文來自:Galaxy;原文作者:Alex Thorn,Gabe Parker

編譯|Odaily星球日報( @ Od a ilyCh in a ) Azuma( @azuma _ eth )

市場背景

自 3 月以來,比特幣的價格在寬幅區間內波動,其他主流加密貨幣也未能重返歷史最高點,這使得 2024 年的創投活動始終處於偏「冷靜」的狀態。 「槓鈴市場」效應仍在持續(即比特幣在一端領漲,meme 代幣則在另一端起勢),再加之機構投資者(此處指向基金出資的LP)和綜合性風投基金的興趣缺缺,導致2024 年的加密貨幣創投市場整體略顯平淡。儘管如此,市場上仍不缺機會,加密貨幣領域的原生基金依舊保持著相對較為突出的出手頻次。預計隨著利率的下降和監管環境的放鬆, 2024 年第四季和 2025 年第一季的創投活動可能會升溫。

Galaxy 的季度報告分析了創投市場的兩個面向—— 創投基金對加密貨幣新創公司的投資,以及機構投資者對風投基金的配置—— 這些分析是基於公開文件、數據服務商(如Pitchbook ),以及Galaxy Research 自有的VisionTrack 基金績效資料庫而完成。

核心要點

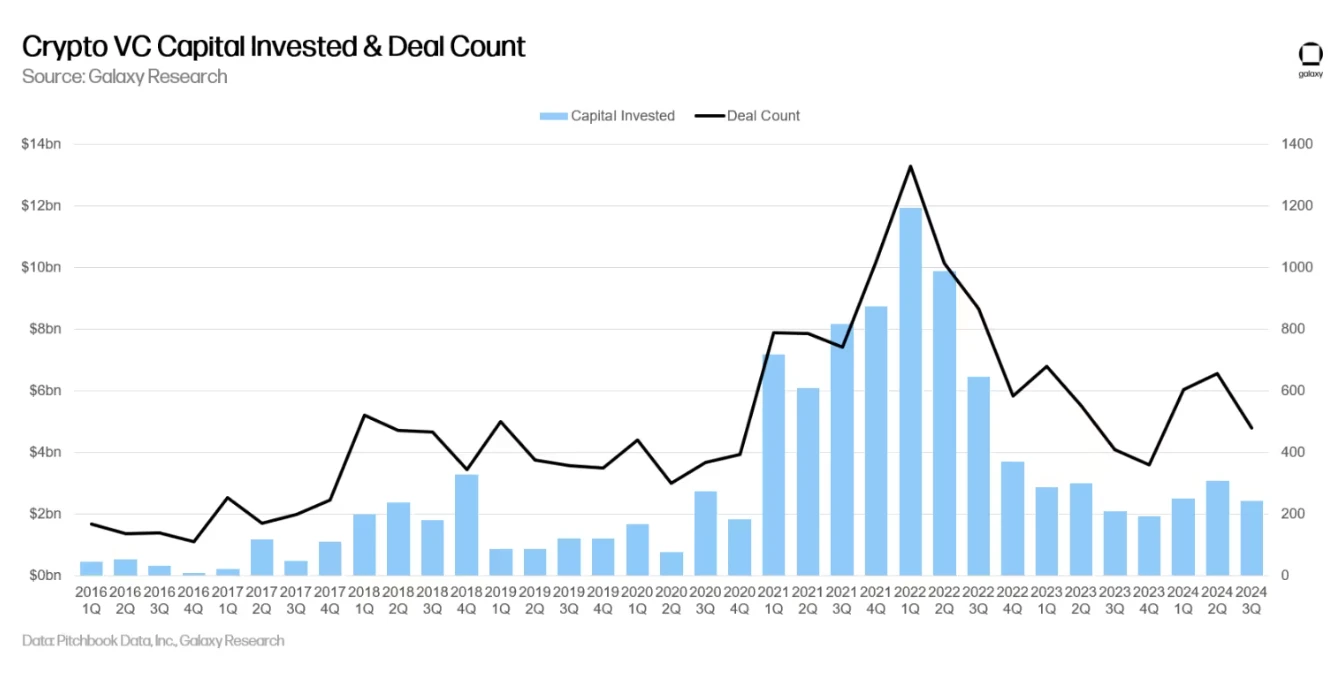

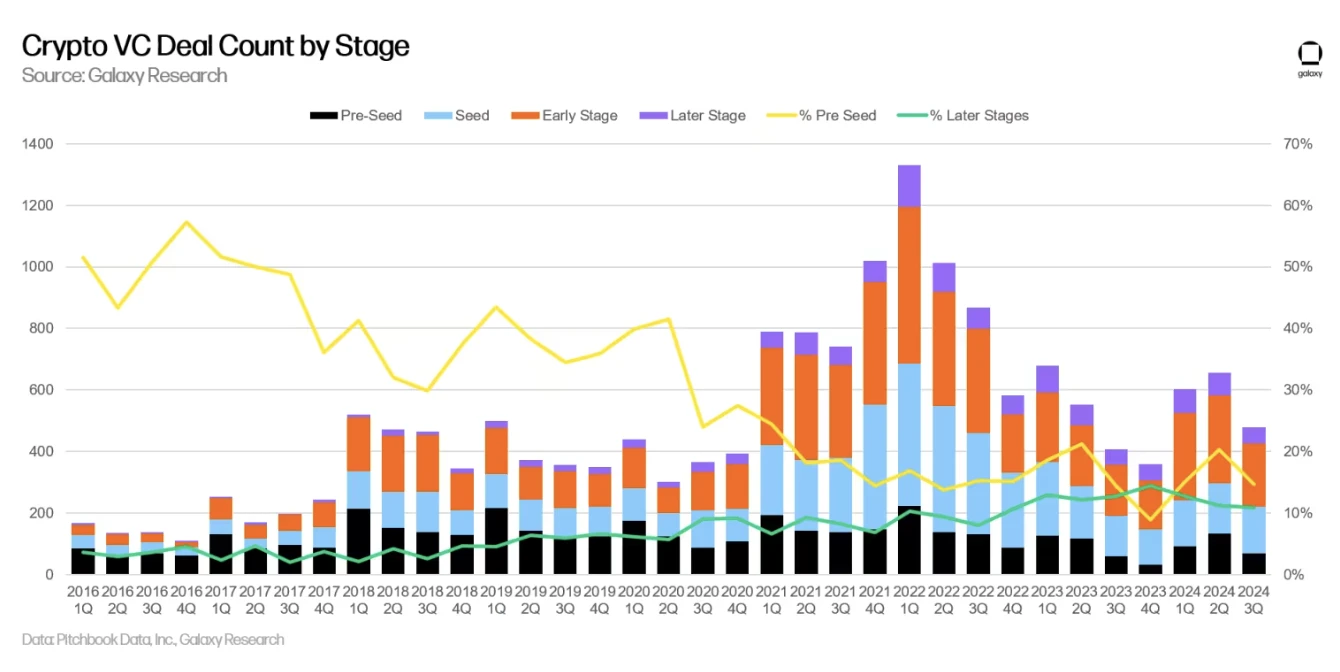

第三季度,創投基金對加密貨幣新創企業的投資總額為 24 億美元,季減20% ;共涉及 478 筆交易,季減17% 。

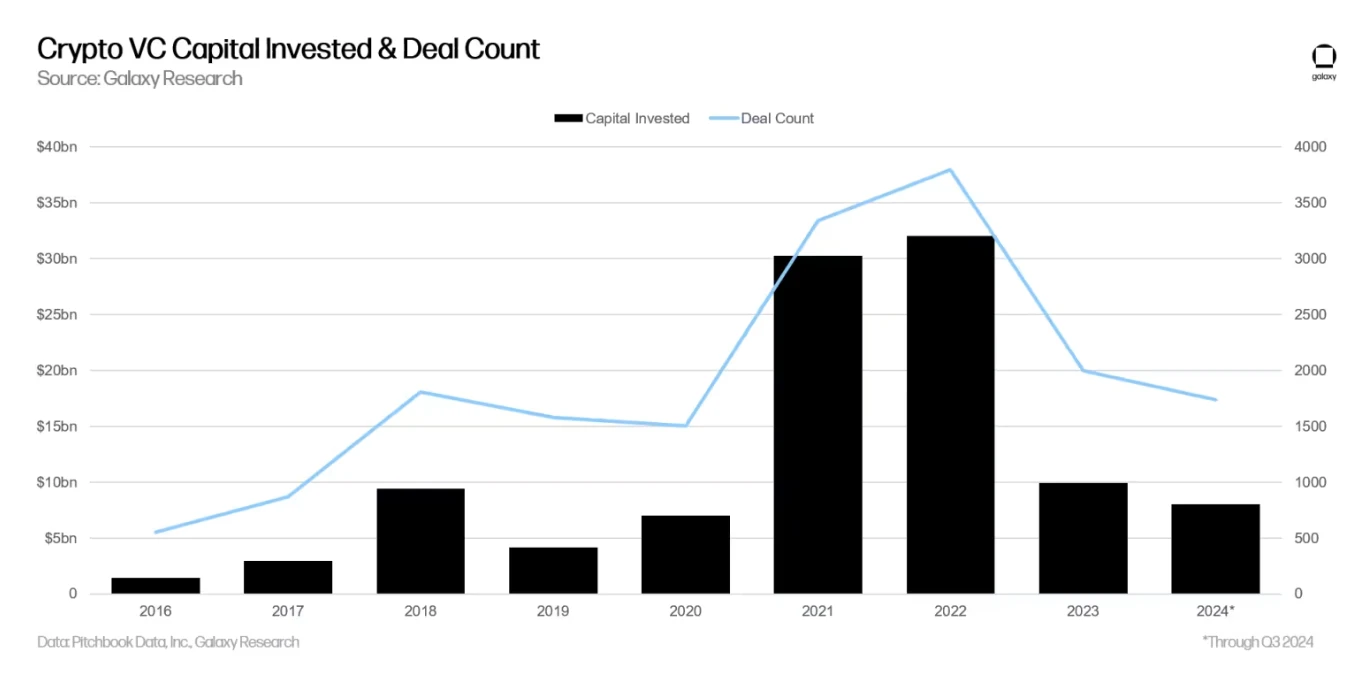

前三個季度,創投基金對加密貨幣新創企業的投資總額已達到了 80 億美元,預計 2024 年的投資總額將達到或略超過 2023 年的水平。

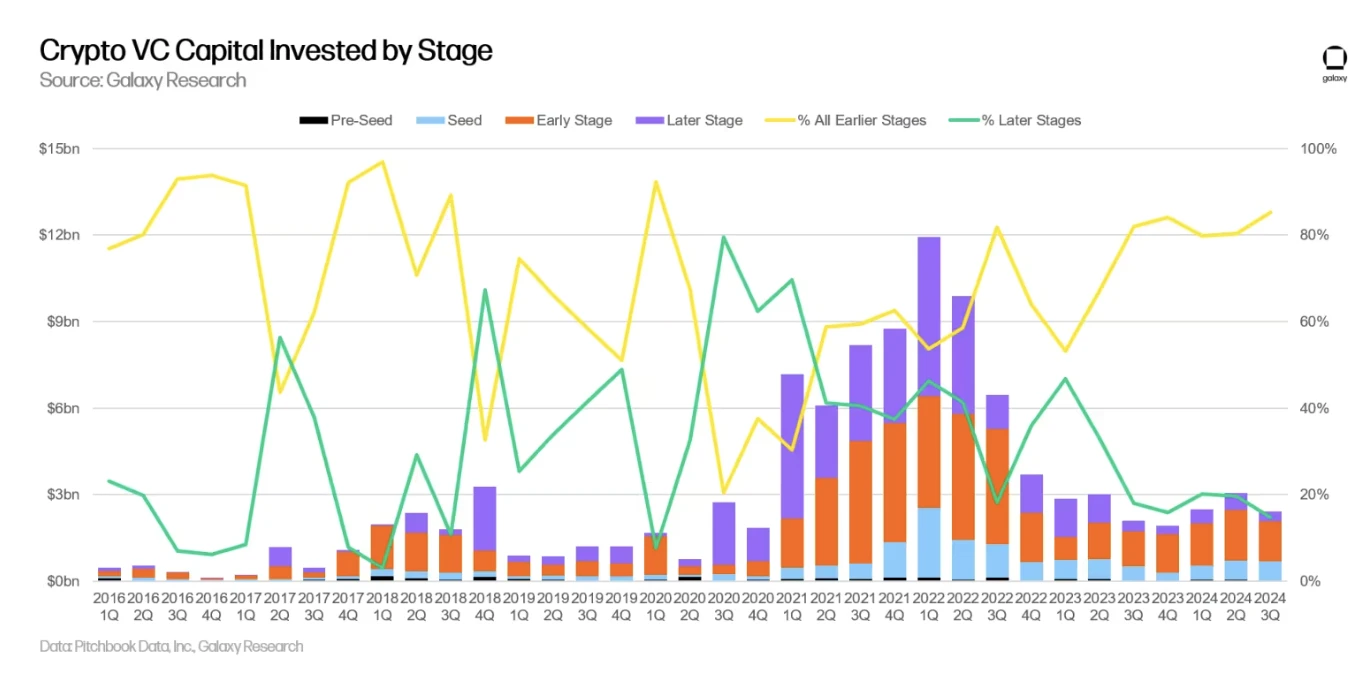

在所有交易中,早期投資佔比更高(85% ),後期投資僅佔15% ,這是自 2020 年第一季以來的最低比例。

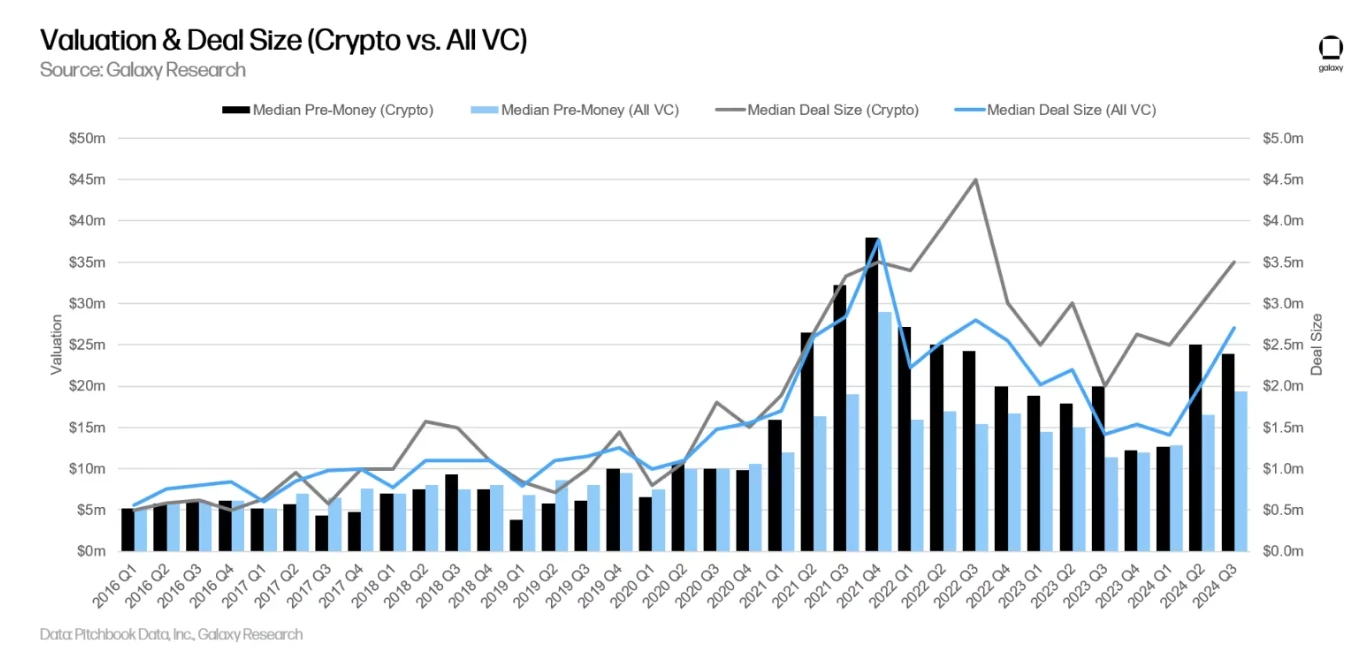

第二季和第三季度,創投的估值中位數普遍上升,針對加密貨幣產業的估值上升速度則超過了整個創投產業的平均值。第三季的投資估值中位數為 2,380 萬美元,略低於第二季的 2,500 萬美元。

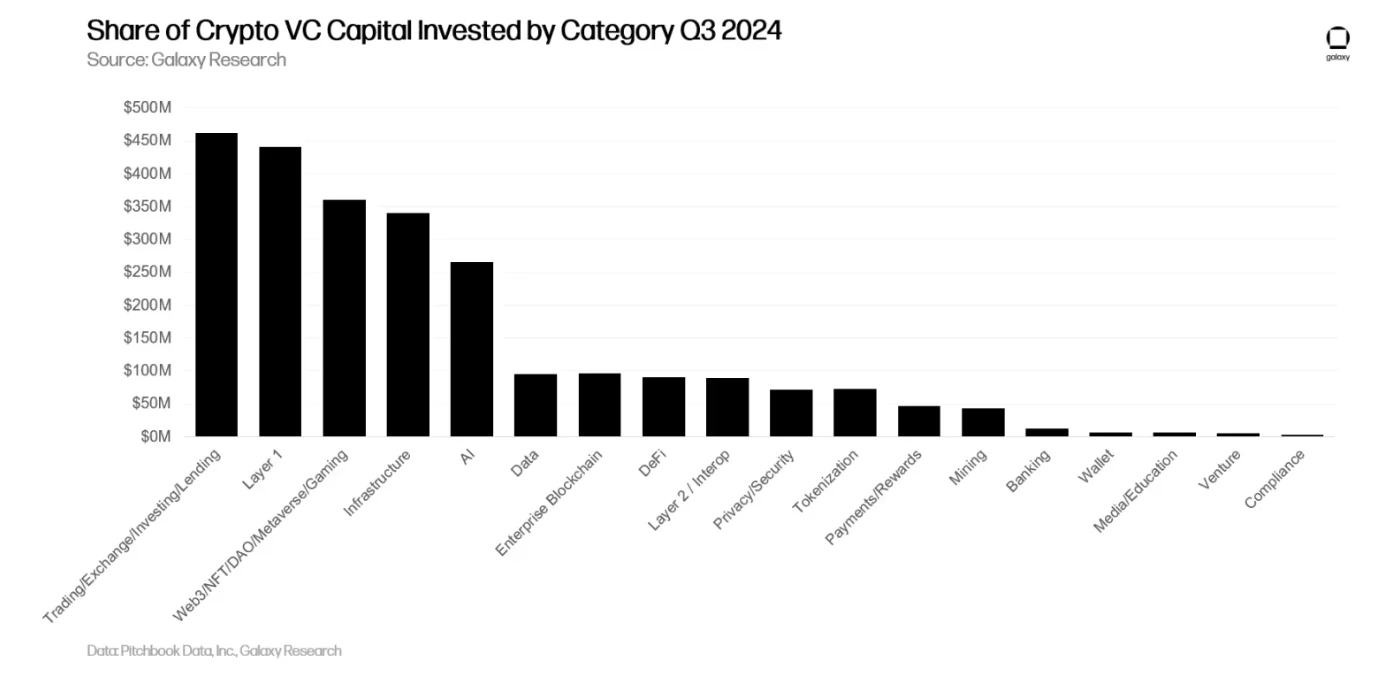

在所有融資中,Layer 1 專案/公司的籌資金金額最高,其次是加密貨幣交易所和基礎設施類專案/公司,大多數投資均聚焦於基礎設施、遊戲和 DeFi 等細分領域。

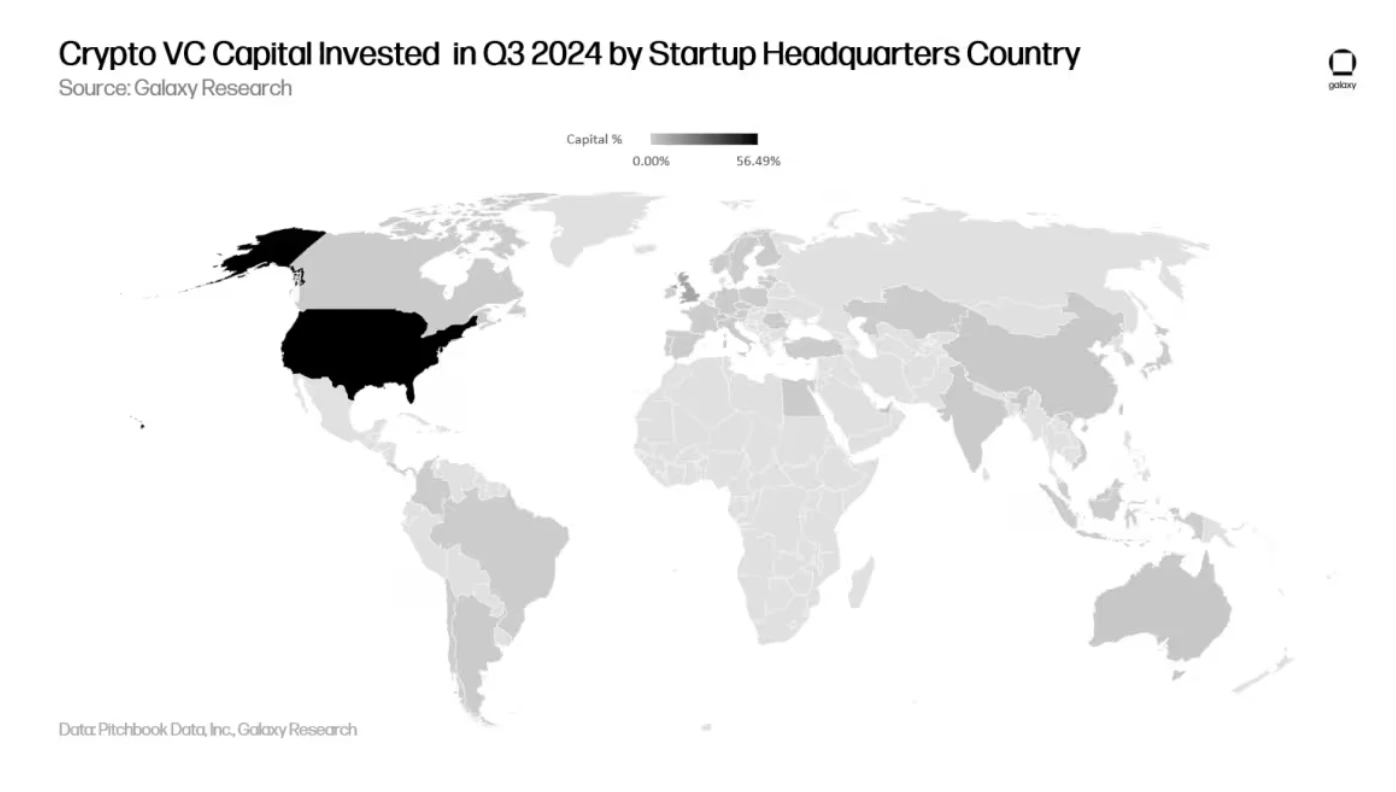

美國繼續在加密貨幣風投市場佔據主導地位,涉及美國項目/公司的投資金額和交易數量分別佔56% 和 44% 。

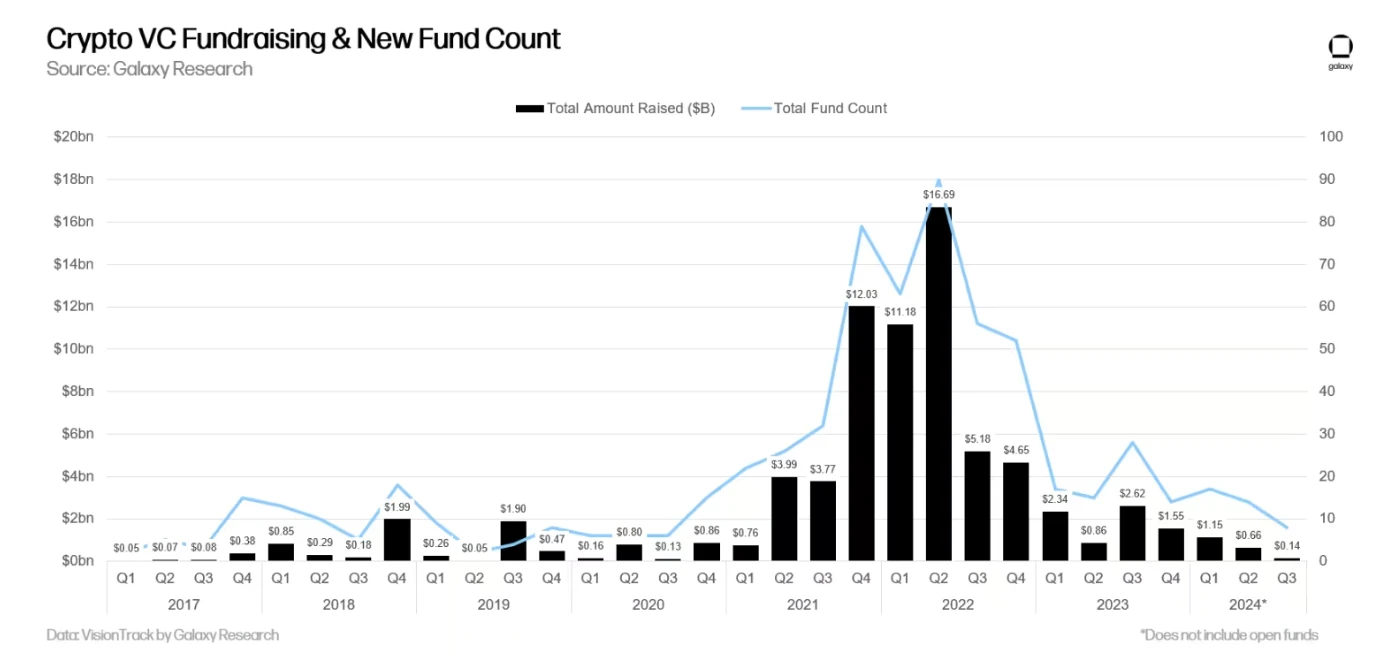

在基金籌資方面,機構投資者的興趣依舊不高, 2024 年第三季僅有 8 個新基金成功籌集了 1.4 億美元的資金。

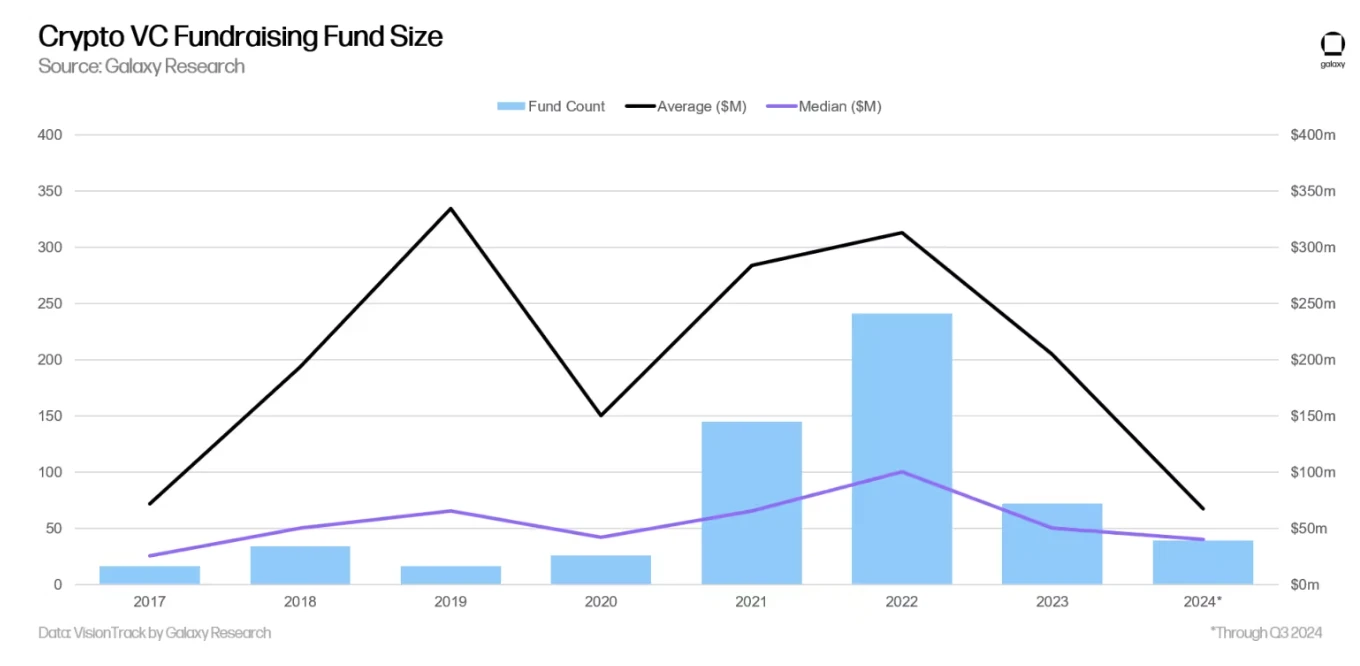

加密貨幣創投基金的規模中位數持續下降, 2024 年的規模中位數(4,000 萬美元)和規模平均數(6,700 萬美元)均為自 2017 年以來的最低水準。

一級市場投資詳情

交易筆數及投資規模

2024 年第三季度,創投基金向加密貨幣和區塊鏈新創項目/企業合計投資了24 億美元(環比-20% ),涉及478 筆交易(環比-17% )。

2024 年的投資總額可望達到或勉強超過2023 年的數字。

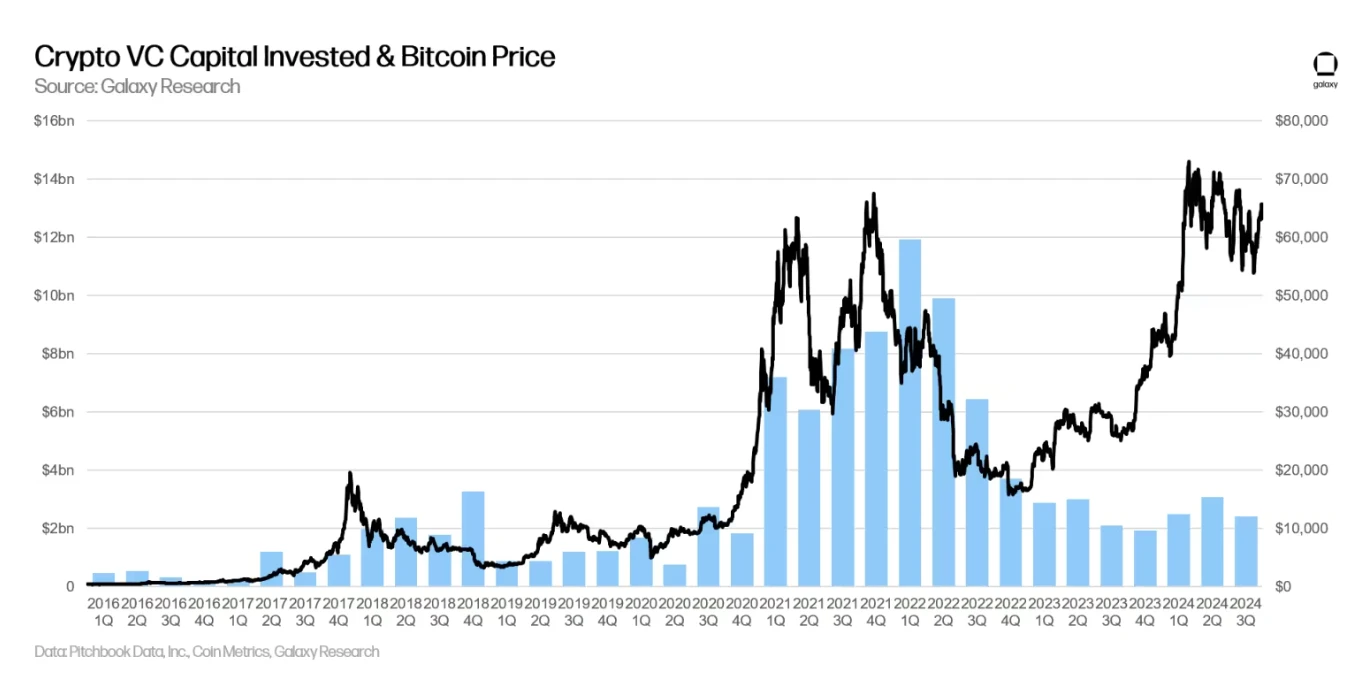

一級市場 比特幣價格

比特幣價格與一級市場活動的多年相關性已經瓦解。自2023 年1 月以來,比特幣大幅上漲,而創投活動卻難以跟上腳步。機構投資者對加密貨幣創投和一般創投的興趣減弱,再加上市場對比特幣青睞有加,導致2021 年以來的許多熱門話題被忽視,這些都可以部分解釋相關性的割裂。

出手時機分佈

從金額分佈來看, 85% 的風投資本投資於早期專案/公司, 15% 投資於後期專案/公司。加密貨幣領域的原生基金仍有機會從幾年前的大額融資中獲取“子彈”,而與創業者們的更直接接觸則意味著他們可以一些新興敘事中尋找新的交易機會。

從筆數分佈來看,Pre-Seed 輪的融資份額略有下降,但與先前的周期相比仍然保持健康。

估值及投資規模

2023 年,創投基金對加密貨幣項目/公司的投資估值大幅下降, 2023 年第四季曾達到2020 年第四季以來的最低水準。

然而,隨著比特幣創下歷史新高,估值和投資規模在2024 年第二季開始反彈。 2024 年第二季和第三季度,創投基金對加密貨幣項目/公司的投資達到了2022 年以來的最高水準。加密貨幣領域的投資規模和估值的上升與整個創投產業的上升節奏相吻合,但加密貨幣領域的反彈更為明顯。第三季的投前估值中位數為2,300 萬美元,平均投資規模為350 萬美元。

投資項目類別

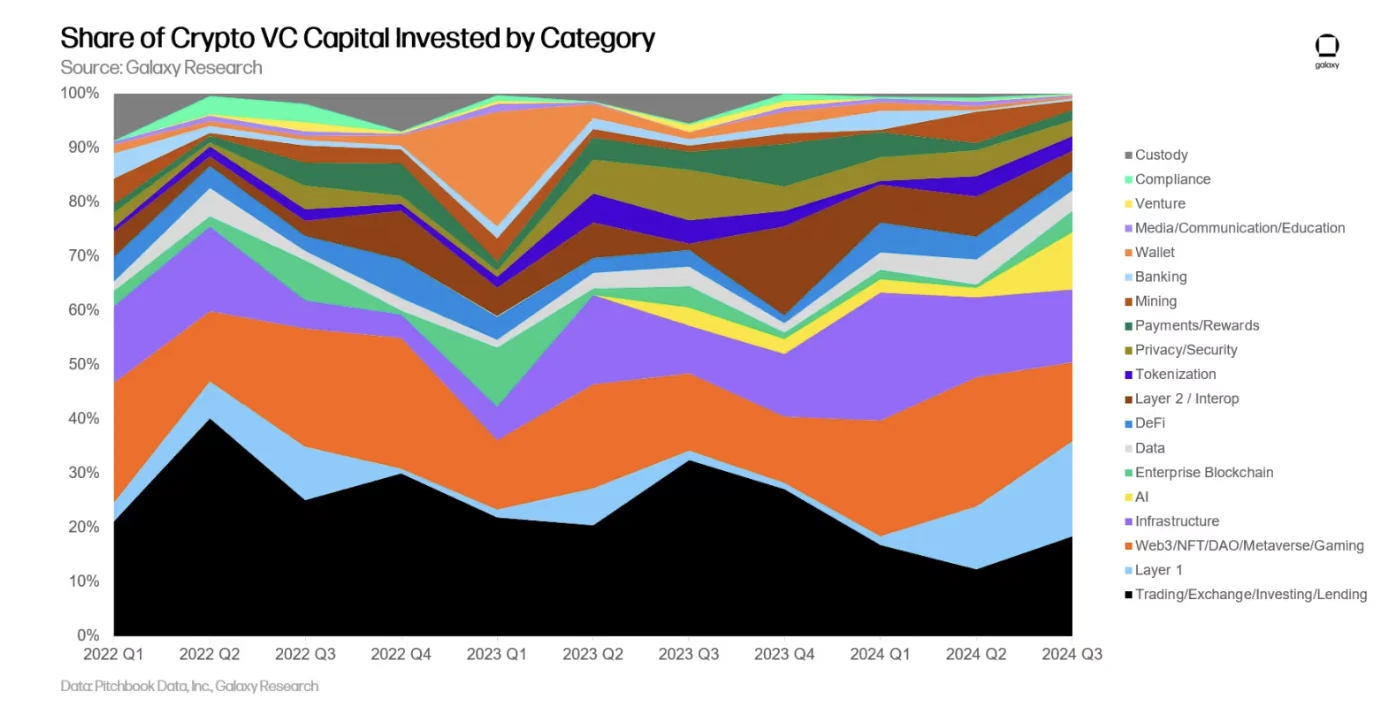

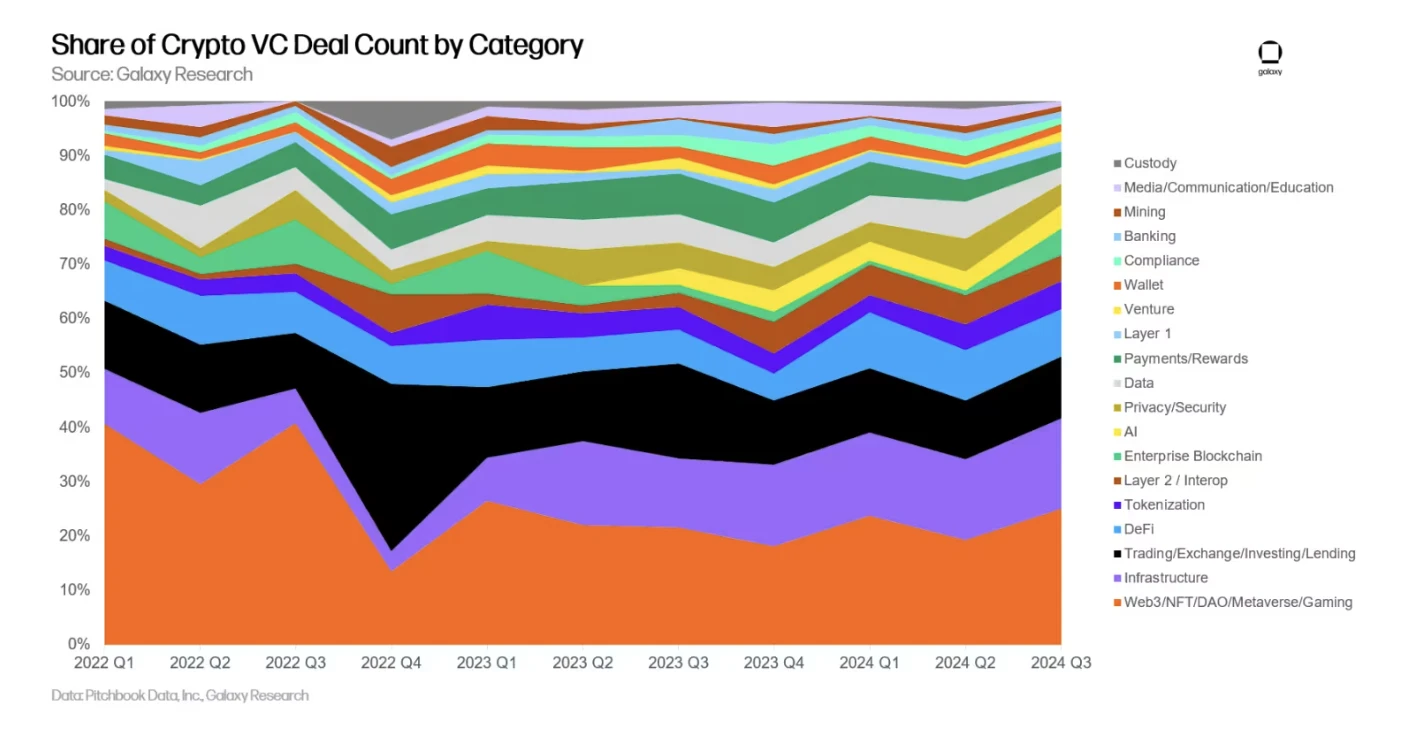

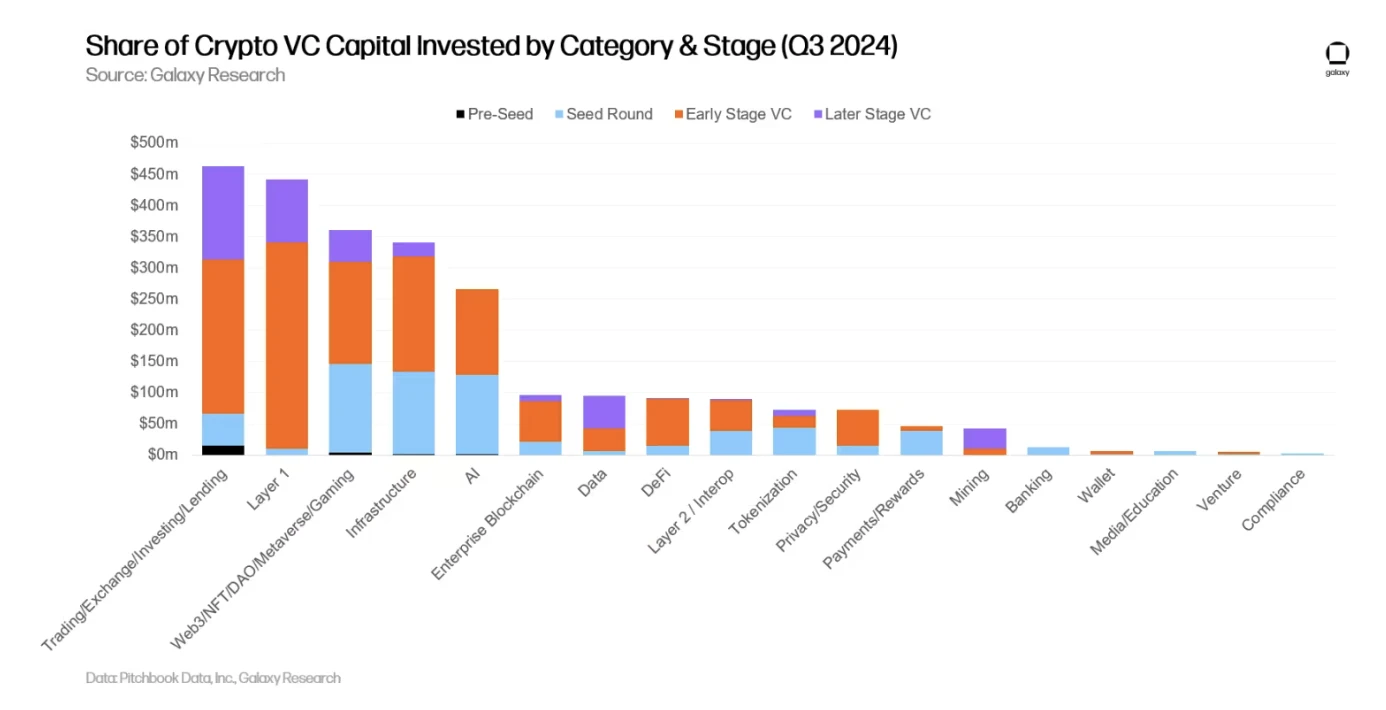

2024 年第三季度,「交易(Trading)、交易所(Exchange)、投資、借貸」類專案/公司籌集到的資金佔比最大(18.43% ),籌資總額達4.623 億美元。該類別中最大的兩筆交易是Cryptospherex 和Figure Markets,分別籌集了2 億美元和7,330 萬美元。

2024 年第三季度,建構AI 相關服務的加密貨幣新創公司在籌資方面實現了5 倍的環比成長。 Sentient、CeTi 和Sahara AI 對此貢獻顯著,三家專案/公司分別籌集了8,500 萬美元、 6,000 萬美元和4,300 萬美元。 「交易(Trading)、交易所(Exchange)、投資、借貸」和「Layer 1 」類的專案/公司也實現了50% 的環比成長。 「Web3、NFT、DAO、元宇宙、遊戲」類專案/公司的創投融資額則減少了39% ,在所有專案/公司中季比降幅最大的類別。

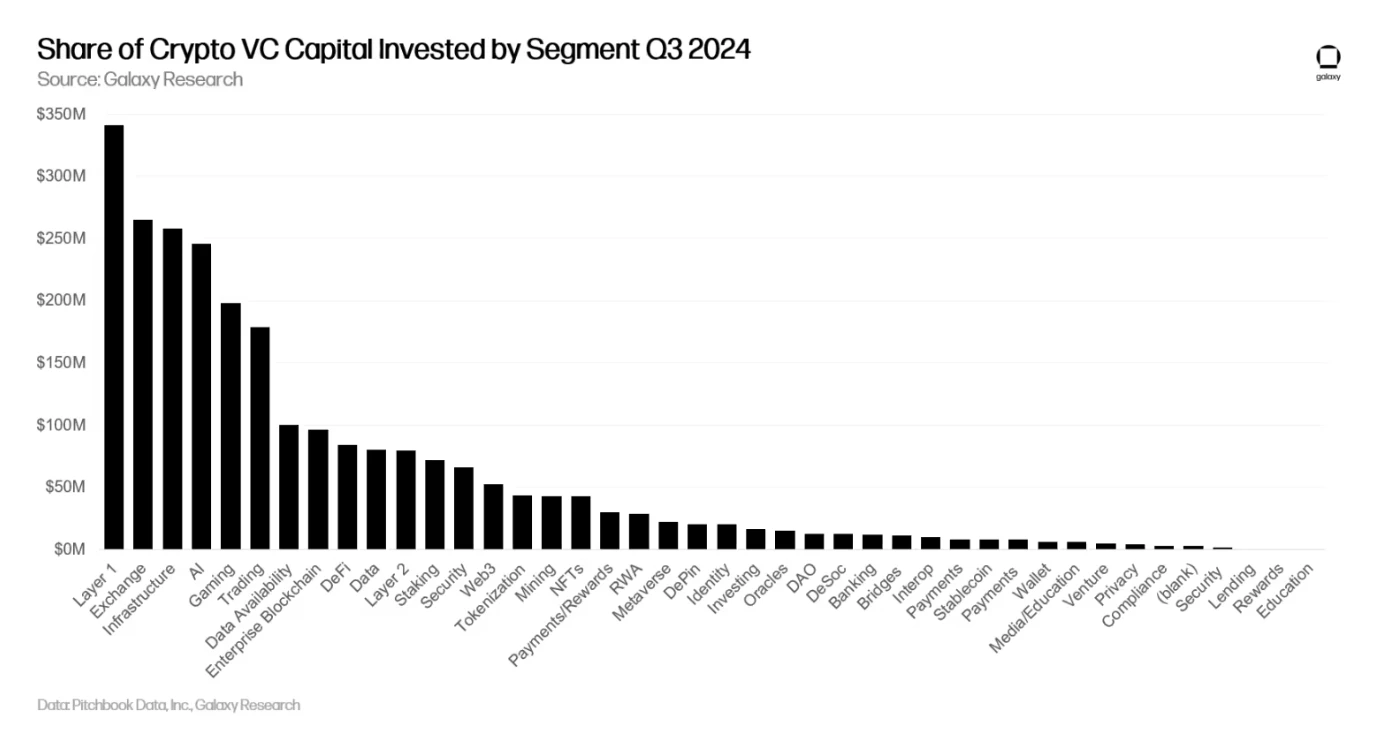

如果將上圖的類別進一步細分,Layer 1 專案在2024 年第三季籌資份額佔比最大(13.6% ),總計3.41 億美元。在Layer 1 類別中,排名前兩位的融資交易(Exochain 和Story Protocol)共計融資1.83 億美元,佔該類比融資總額的54% 。繼Layer 1 之後,加密貨幣交易所和基礎設施公司的籌資金額位居第二和第三位,分別為2.654 億美元和2.58 億美元。

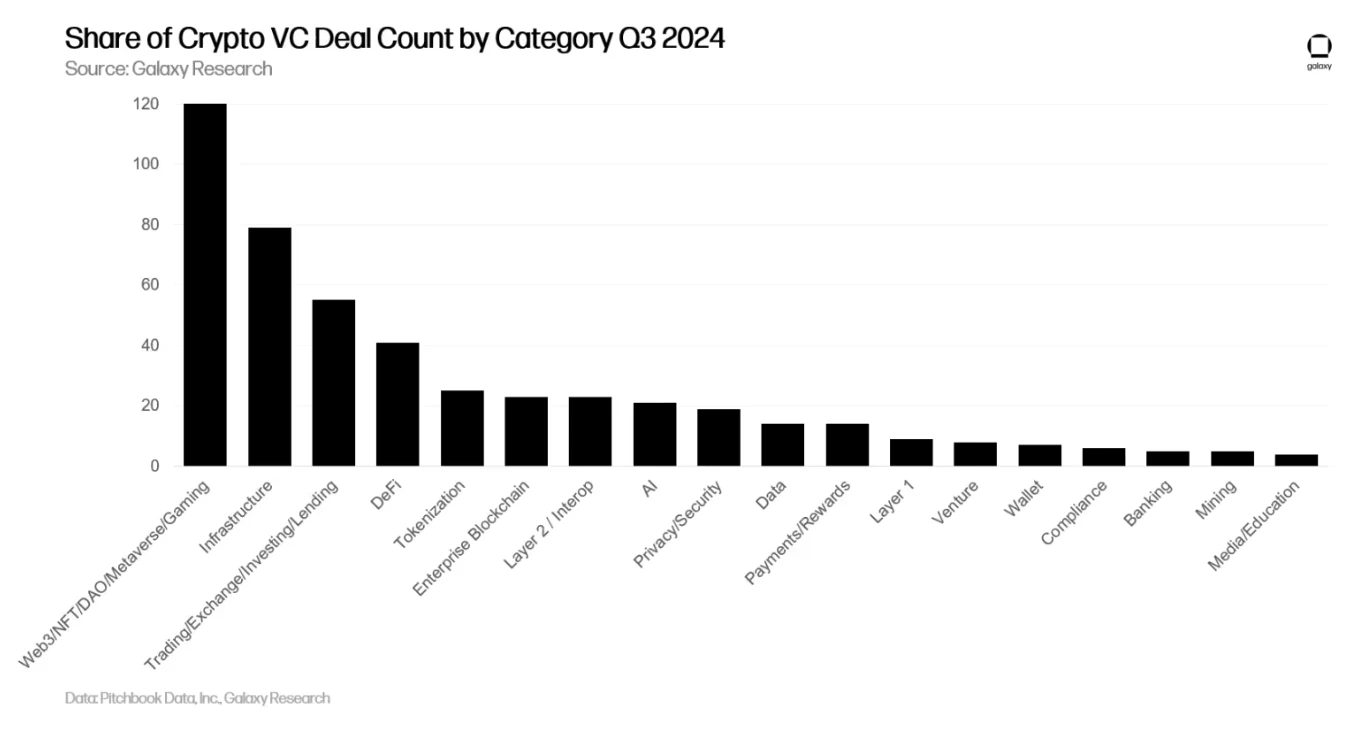

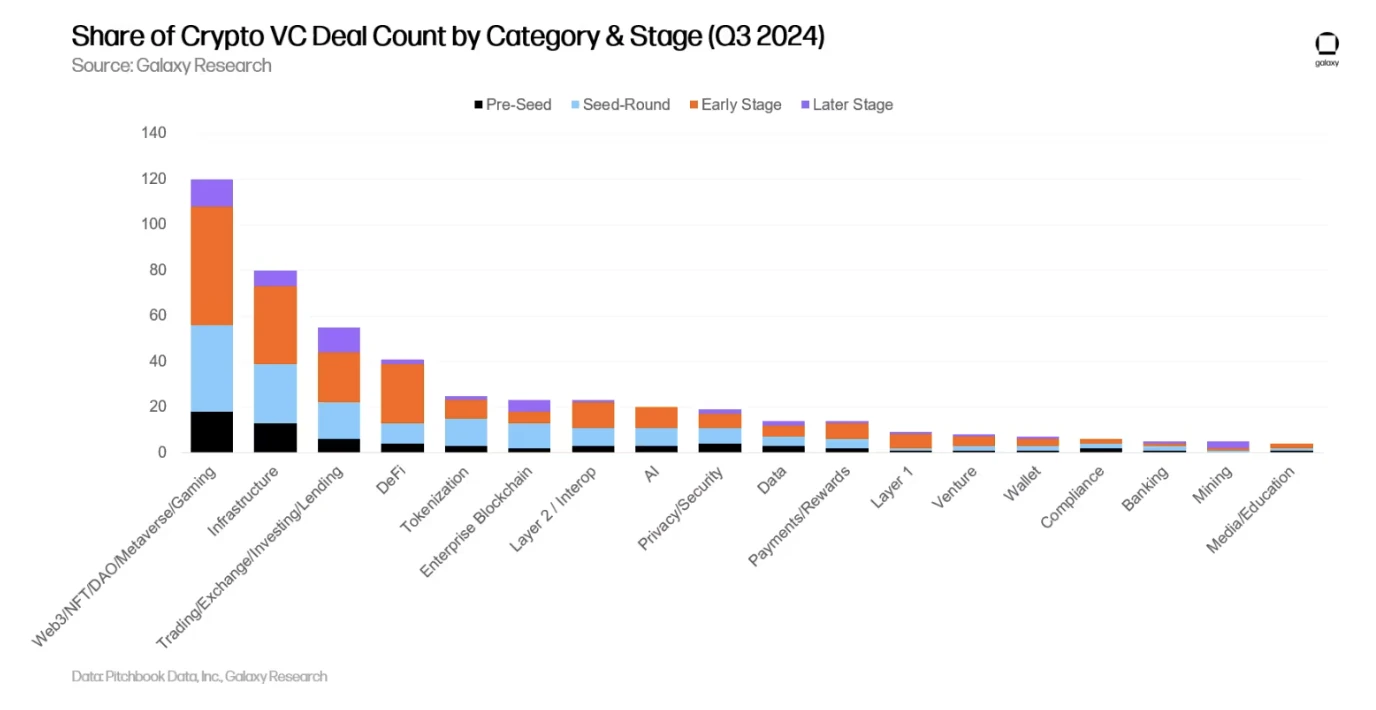

就融資筆數而言,「Web3、NFT、DAO、元宇宙、遊戲」類項目/公司的融資佔比為25% (120 筆),環比增長30% ,其中48 筆為「遊戲」類項目融資。 2024 年第三季度,最大的一筆「遊戲」類融資為Firefly Blockchain 在其B 輪融資中籌集了5,000 萬美元。

「基礎設施」類項目/公司在融資筆數上排名第二,佔比為16.5% (79 筆),季增12% 。 「交易(Trading)、交易所(Exchange)、投資、借貸」類項目/公司在融資筆數上排名第三,佔11.5% (55 筆)。值得注意的是,「媒體、教育」和「數據」類項目/公司的融資筆數環比降幅最大,分別為73% 和57% 。

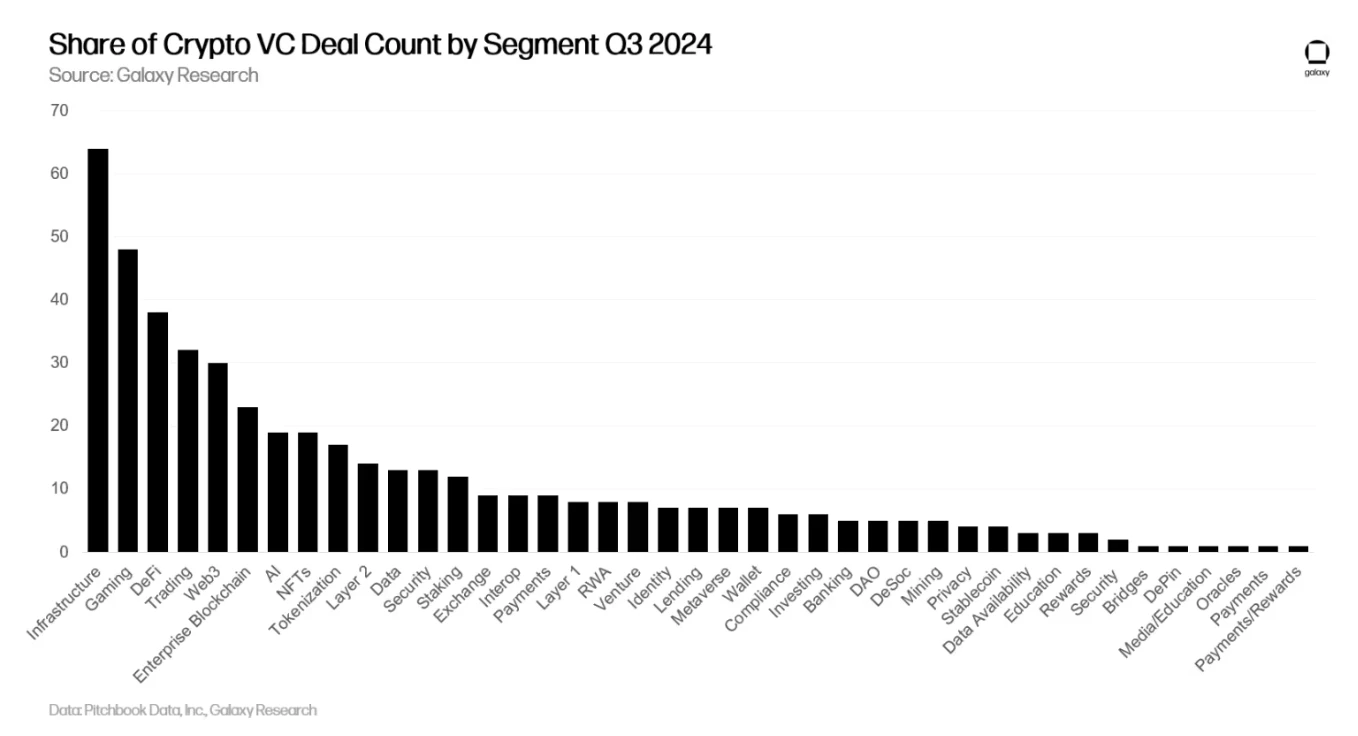

如果再次對類別進一步細分,在所有行業中,「基礎設施」相關項目/公司的融資筆數最多(64 筆);遊戲和DeFi 兩大細分類別緊隨其後,在2024 年第三季度分別完成了48 筆和38 筆融資。

進一步剖析“出手時機”“專案類別”

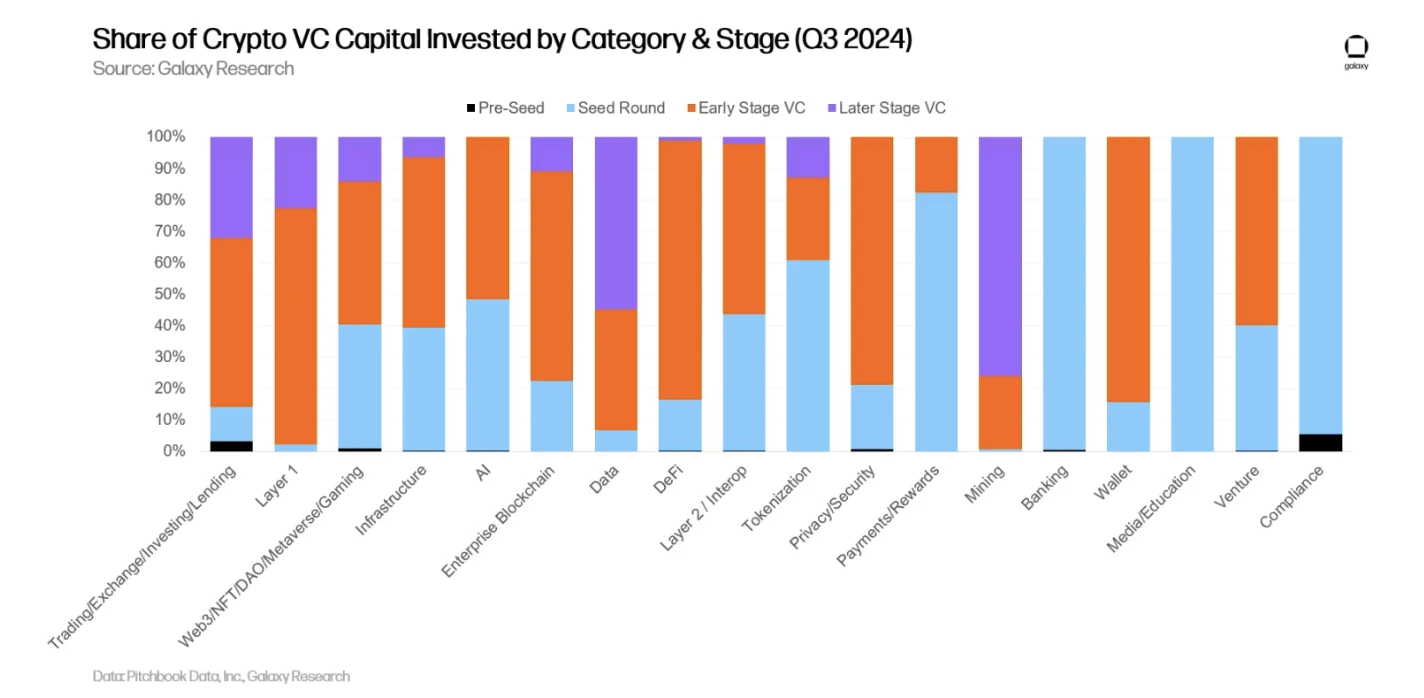

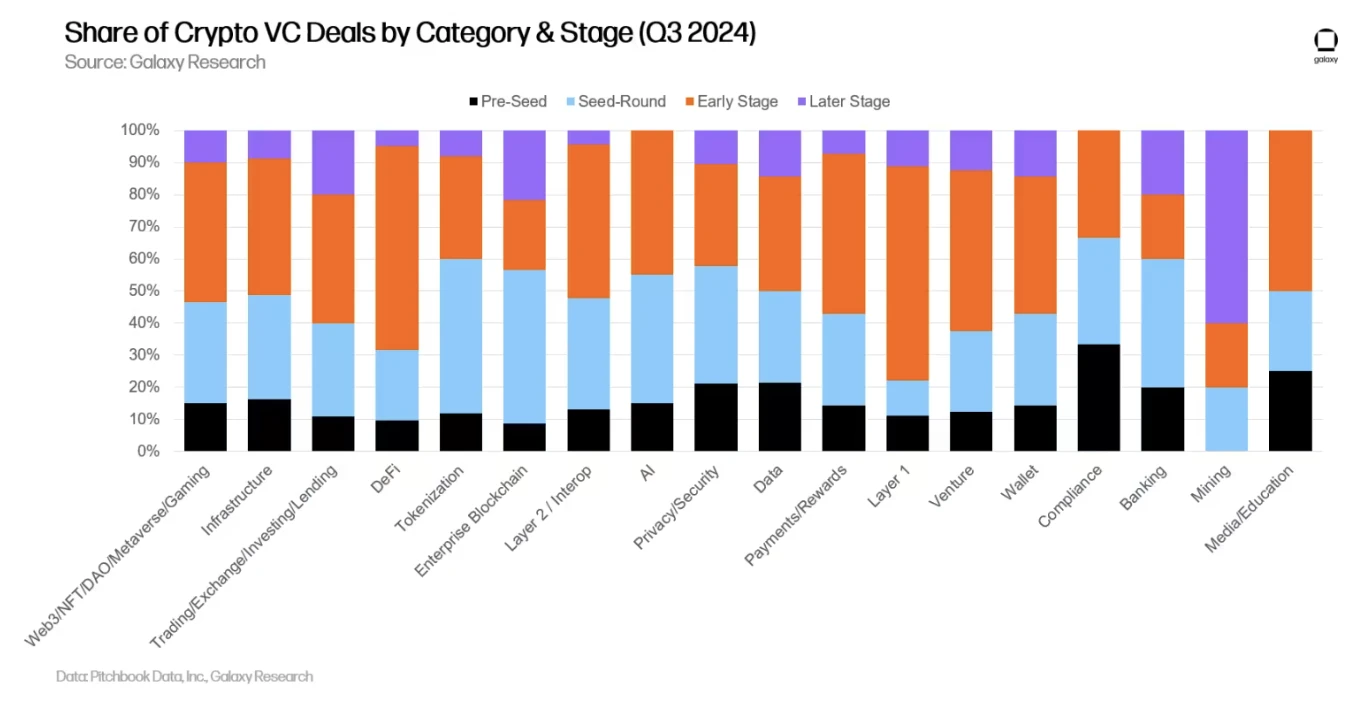

如果依照融資項目的「類別」及「時機」進一步整理融資金額及筆數,可以更清楚地了解到哪一類別中哪些類型的公司正在積極籌措資金。 2024 年第三季度,Layer 1、企業區塊鏈和DeFi 領域的絕大多數資金都投向了早期專案/公司;相比之下,礦業領域的大部分資金都流向了後期階段的公司。

透過分析資金在不同類別、不同階段的分佈情況,可以看出各種投資機會的相對成熟度。

與2024 年第二季的創投活動類似, 2024 年第三季完成的交易中也有很大一部分涉及早期公司。所有類別的後期投資融資與2024 年第二季相比保持不變。

透過研究不同類別在不同階段所實現的融資規模,可以深入了解每個可投資類別所處的不同階段。

地理分佈特點

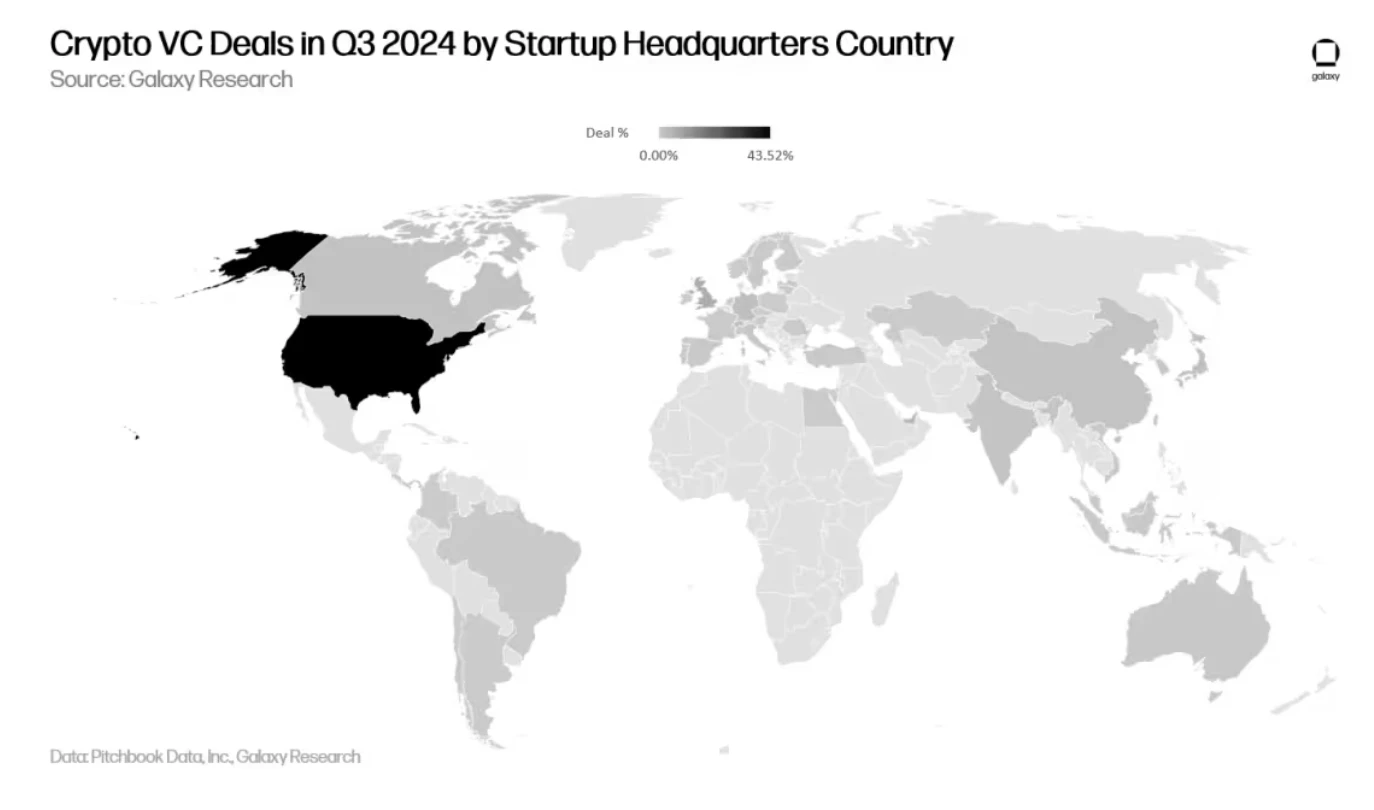

2024 年第三季度,美國公司的融資筆數高居首位(43.5% ),其次新加坡佔比8.7% ,英國佔6.8% ,阿聯酋佔比3.8% ,瑞士佔3% 。

從融資金額來看,總部設在美國的公司獲得了所有風投資金的56% ,環比略增5% ,英國佔11% ,新加坡佔7% ,香港佔比4% 。

被投公司年齡

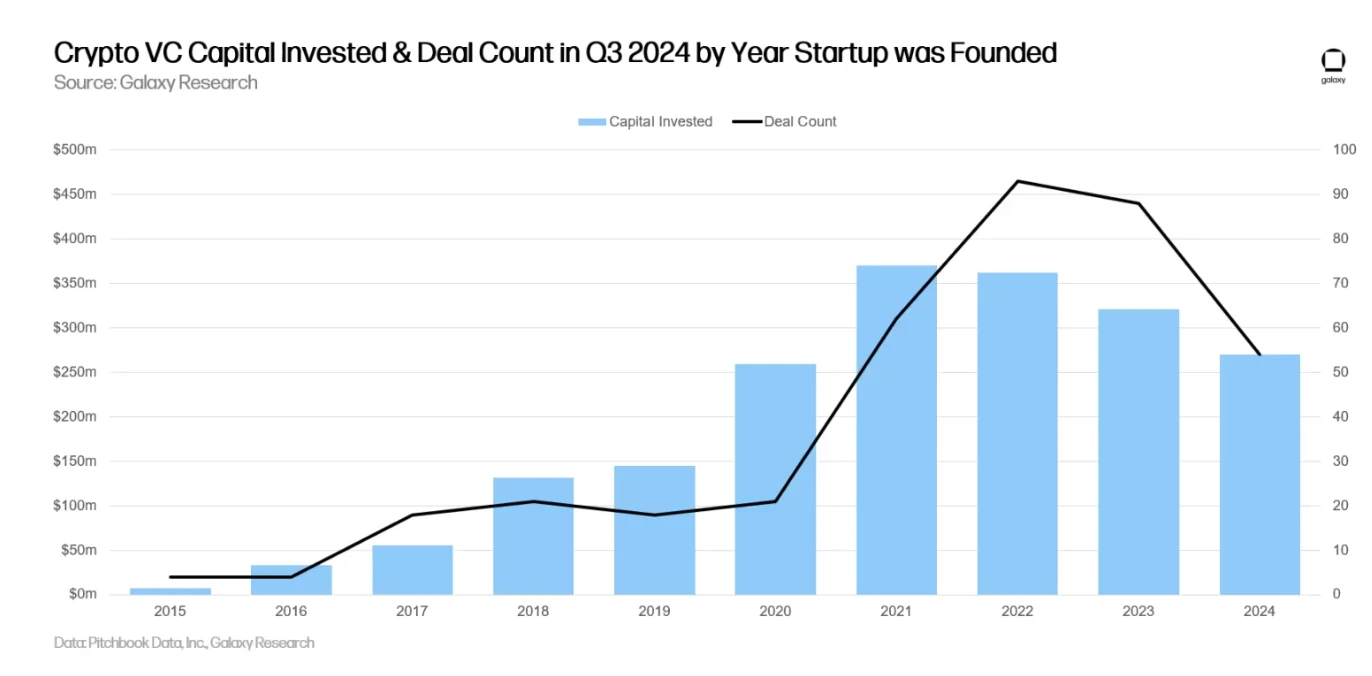

2021 年成立的專案/公司獲得的投資資金最多, 2022 年成立的專案公司完成的融資筆數最多。

基金籌資狀況

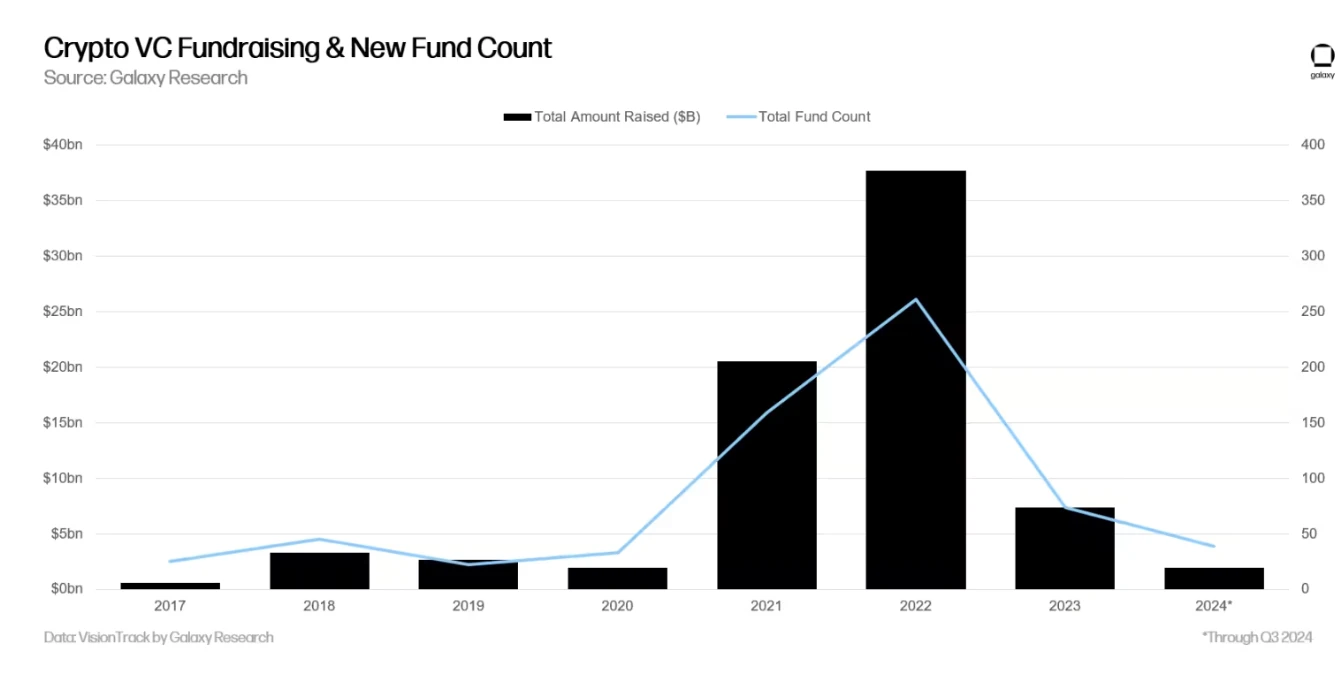

加密貨幣創投基金的籌資工作仍充滿挑戰。 2022 年和2023 年的宏觀環境以及加密市場的動盪結合在一起,使得一些機構投資者不再像2021 年和2022 年初那般慷慨地向加密貨幣風投基金出資。 2024 年初,投資人普遍相信利率會在2024 年顯著下降,儘管降息直到下半年才開始實現。自2023 年第三季以來,分配給創投基金的總金額持續環比下降, 2024 年第三季新成立的基金數量是自2020 年第三季以來的最低水準。

以年度計算, 2024 年將成為自2020 年以來加密貨幣創投募資最弱的一年,僅有39 支新基金募集到19.5 億美元,遠低於2021-2022 年的狂熱程度。

機構投資者興趣的下降不僅導致了新成立的加密貨幣風投基金數量減少,基金規模也同步縮水, 2024 年(截至第三季度)的中位數和平均基金規模達到了自2017 年以來的最低水平。

總結

一級市場的情緒和活動仍遠低於牛市水準。雖然加密資產市場已從 2022 年底和 2023 年初顯著復甦,但創投活動仍遠低於先前的多頭市場。 2017 年和2021 年之前的多頭市場中,創投活動與加密資產價格之間存在高度相關性,但在過去的兩年裡,儘管加密貨幣市場有所回升,風投活動卻保持低迷。創投停滯的原因有很多,其中包括「槓鈴市場」效應,比特幣吸引了更多市場關注,而meme 代幣帶來的邊際活動有限,這些meme 代幣難以獲得資金支持,且其持久性值得懷疑。

早期投資依舊佔據主流,儘管創投市場面臨逆風,但對早期交易的興趣仍預示著更廣泛的加密貨幣生態系統的長期健康發展。雖然後期公司在籌集資金方面存在困難,但創業家仍在繼續為新的創新想法找到願意投資的投資者。在艱難的籌資環境中,建造Layer 1、擴容解決方案、遊戲和基礎設施的項目/公司籌集了不少資金。

現貨比特幣ETF 的推出對加密貨幣的一級市場造成了額外的壓力。一些大型投資者(退休金、捐贈基金、對沖基金等)在美國現貨比特幣ETF 中的幾筆高調投資表明,這些大型投資者已能夠透過這些規模極大、流動性極強的投資工具獲得對加密貨幣領域的投資敞口,而不是轉向早期創投。雖然市場目前對現貨以太坊ETF 的興趣依舊非常有限,但如果對更廣泛的加密資產類別(如DeFi 和Web3)的投資需求增加,以太坊ETF 也可能吸引一部分原本該流向風投領域的資金。

基金經理人仍面臨艱難的環境,儘管一些新的、規模較小的基金已經成功籌集了資金。第三季推出的新基金數量和分配給這些基金的資本規模均為4 年來的最低水準(自2020 年第三季以來) 。隨著新基金的推出數量減少,規模縮小,加上綜合性風險投資和機構投資者在該市場上的保持靜默,後期專案/公司在融資方面可能會繼續掙扎。如果美國對數位資產的監管方式在11 月5 日總統大選後有實質的放鬆,後期計畫/公司或許能夠作為替代方案進入公開市場。

美國繼續主導加密貨幣新創企業生態系統。儘管面臨極其棘手且經常敵對的監管環境,但總部設在美國的公司和專案依舊完成了最多的融資,吸收了最大的資金。政策制定者應該意識到他們的行動會影響加密貨幣和區塊鏈的生態系統,如果美國要長期保持技術創新的中心地位。未來可能會有一些好消息,因為前總統川普和現任副總統哈里斯都已表示對該行業的支持—— 極度支持或溫和支持。