作者:@charlotte_zqh

本研究研究由國際 Crypto 媒體及一級投資人@RomeoKuok 支持

Pendle 無疑是本輪表現最為亮眼的標的之一,從2023 年8 月的0.7 美元,到2024 年4 月的7.5 美元,半年強勢上漲,漲幅超過10 倍,成為表現最好的山寨幣之一,與此同時,Pendle 的TVL 一路上漲,最高點突破66 億美元。然而,從4 月開始,Eigenlayer 官員宣空投點燃了對Pendle 的第一次負面情緒,到5 月中旬,PENDLE 快速下挫至3.8 美元,不到一個月跌幅超過50% ,雖然隨後迎來反彈,但隨著再質押賽道的降溫,甚至市場對整個以太坊生態的悲觀情緒蔓延,Pendle 陷入頹勢, 8 月5 日,PENDLE 價格一度來到2 美元。本文將給予 Pendle 系統性的機制解析,分析 Pendle 如何快速抓住市場需求,完成基本面到幣價的直接傳導,又如何受到以太坊生態降溫的負面影響而一路下跌。

1 Pendle 101 :如何實現本金與收益分離

1.1 生息資產的分離

Pendle 是去中心化金融協議,允許用戶將未來收益代幣化並出售。在具體的業務流程上,協議將首先把生息代幣包裝成SY 代幣(Standardized Yield Tokens),該代幣是ERC-5115 標準下的代幣,可以封裝絕大部分的生息資產;之後,SY代幣分割成兩個部分,即PT(Principal Token)和YT(Yield Token),分別代表生息資產的本金和收益部分。

其中,PT 類似零息債券,允許用戶以一定的折價進行購買,在到期日按照票面金額兌付,其收益隱含在購買價格和兌付價格的差額之中,因此,如果持有PT 直至到期日,用戶獲得的將是固定收益,例如以0.9 美元的價格購買了PT-cDAI,到期時將獲得1 DAI,收益率為(1-0.9)/0.9 = 11.1% 。購買 PT 的行為是 short yield 的行為,即認為該資產未來的收益率將會下降,低於目前購買 PT 的收益率,同時該收益率固定,適合低風險偏好的用戶。但這行為和真正的做空還是有差別的,更多的是一種保值行為。

YT 持有者可以獲得持有期間的該生息資產的全部收益,對應本金的收益權。如果收益是即時結算,那麼持有YT 可以隨時領取已結算的收益,如果收益是到期後結算,用戶只能在到期後憑YT 領取收益,YT 對應的收益被領取完畢後,YT 資產將失效。購買 YT 的行為是一種 long yield 的行為,即認為該生息資產未來的收益率將會上升,獲得的總收益將高於目前購買 YT 的價格。 YT 為用戶提供了一個收益槓桿,不需要購買完整的生息資產,就可以直接購買收益權,但如果收益率大幅下跌,YT 資產面臨著虧本的問題,因此相比於PT 資產,YT 是高風險、高收益的資產。

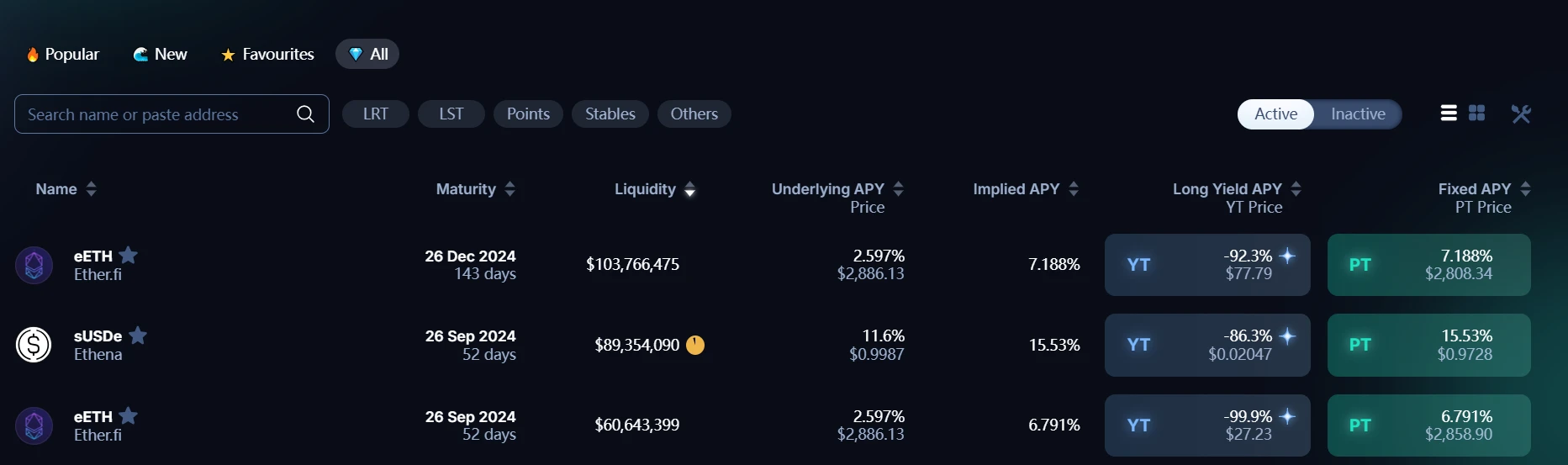

Pendle 提供了做多與做空收益率的工具,用戶基於對收益率的預測和判斷選擇相應的投資策略,因此收益率是參與該協議的重要指標,Pendle 也提供了多種APY 來反映當前的市場情況:

Underlying APY:是該資產的實際收益率,取 7 天移動平均收益率,以幫助用戶對該資產未來收益率走勢的估計。

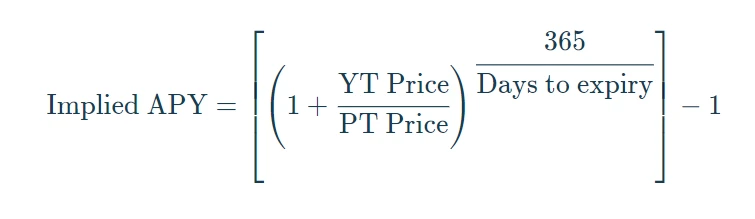

Implied APY:是市場對該資產未來 APY 的共識,反映在 YT 和 PT 資產的價格上,其計算公式為:

Fixed APY:專門針對 PT 資產,持有 PT 能夠獲得的固定收益率,這一數值和 Implied APY 的數值是相等的

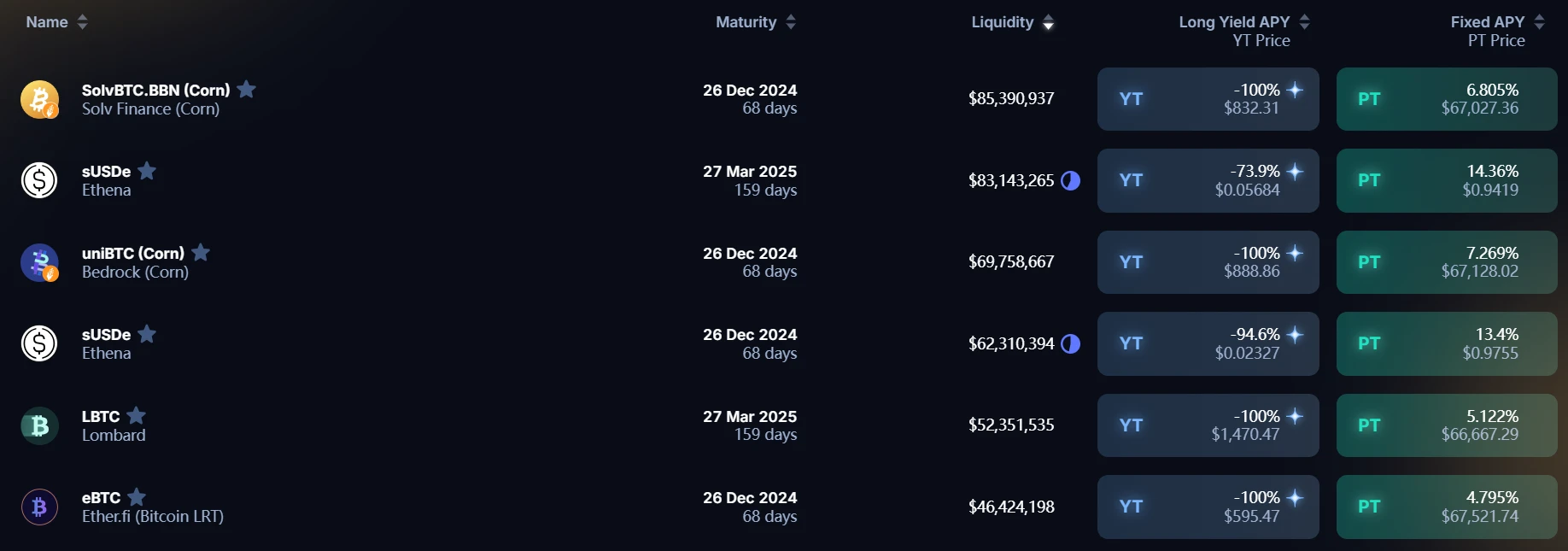

Long Yield APY:專門針對YT 資產,在當前價格購買YT 的年收益率,但這一收益率是不斷變化的,因為生息資產本身的收益率正在變化(這個值有可能是負數,即當前的YT 價格過高,導致超過了專案的未來收益)。值得注意的是,目前 Pendle 許多 YT 資產的潛在收益為空投和積分,價值無法估算,因此許多 YT 資產的 Long Yield APY 為-100% 。

這四個收益率在Pendle Market 的介面都會同時給出,當Underlying APY>Implied APY 時,說明持有該資產的收益將大於持有PT 的收益,此時可以採用做多收益率的策略,即買YT、賣出PT,當Underlying APY<Implied APY 時則考慮採用相反的策略,但需要再次指出時,這些收益率的計量並未考慮未來的空投預期,因此上述策略僅適用於單純的利率交換資產。

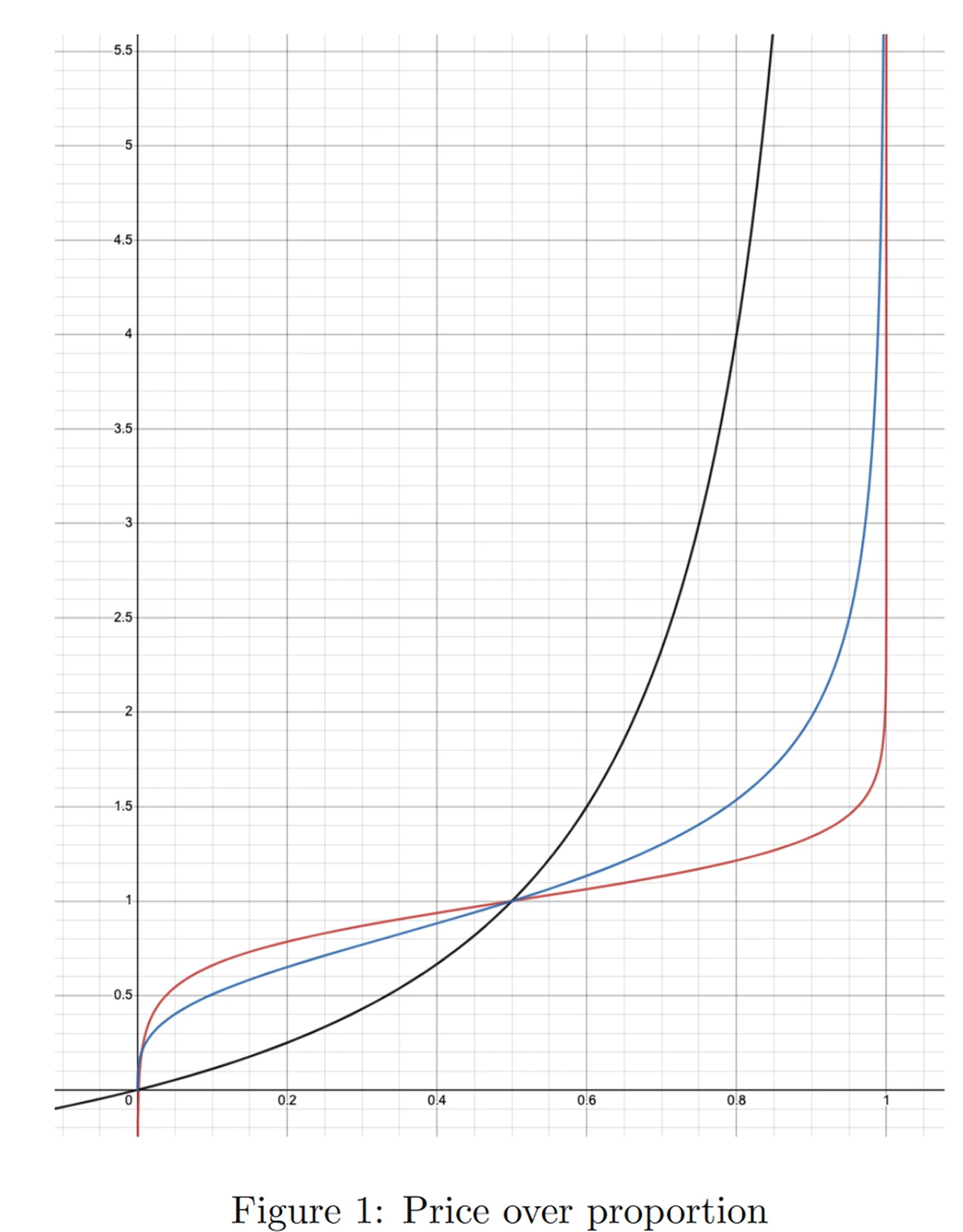

1.2 Pendle AMM:實現不同類型資產交易

Pendle AMM 用來實現 SY、PT 和 YT 代幣之間的交易。根據 Pendle 白皮書,在V2版本中,Pendle 改進了 AMM 機制,借鑒了 Notonial Finance 的 AMM 模型,提高了資金效率,並降低了滑點。市面上固收類協議的三種AMM 模型的圖示如下,其中X 軸是指PT 資產在池子中的比例,縱軸為Implied Interest Rate,目前Pendle 採用的是紅色曲線對應的AMM 模型,黑色曲線為V1模型,藍色曲線為其他固收類協議的AMM 模型。

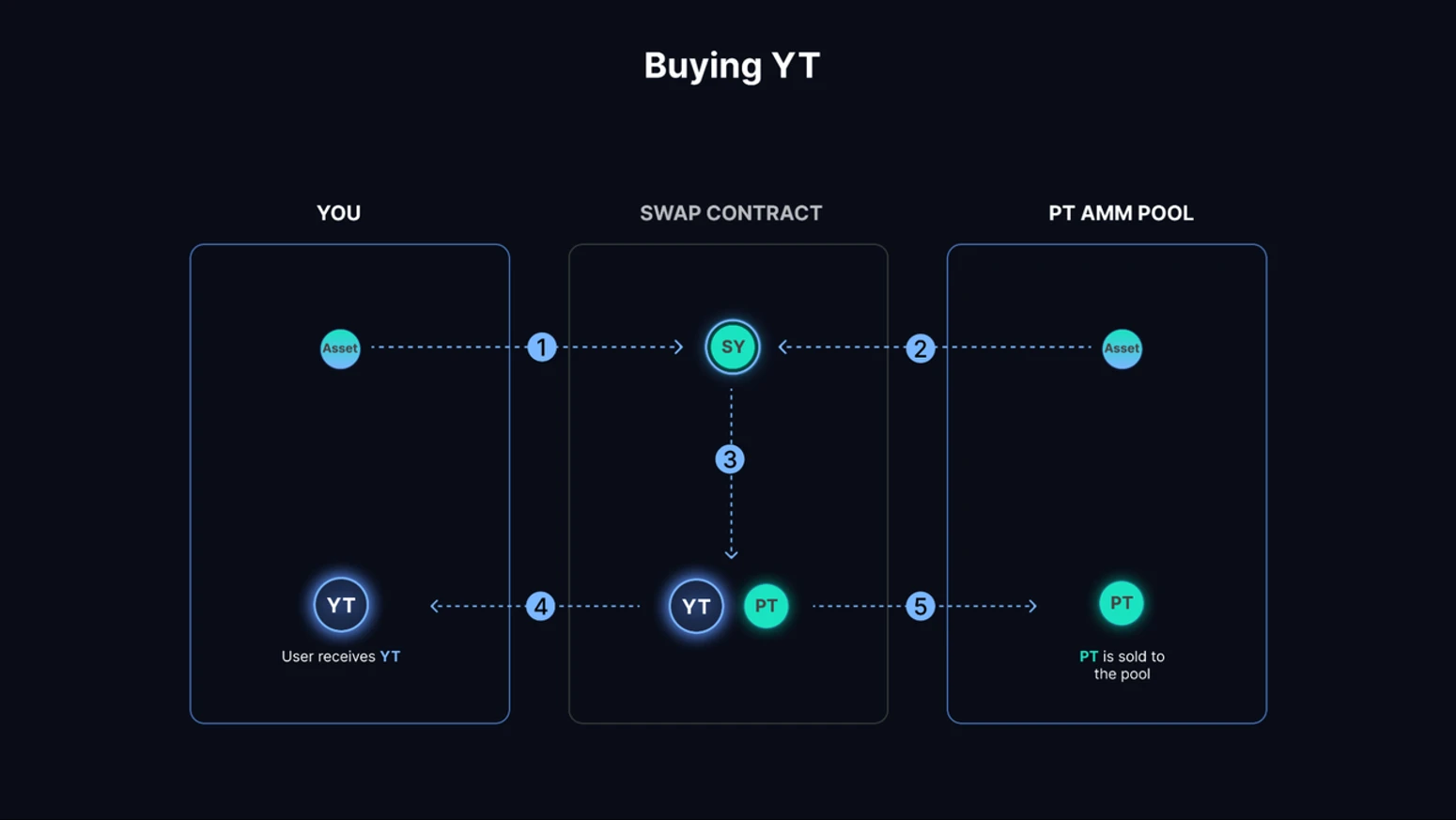

在具體的池子中,Pendle V2採用了 PT-SY 的交易對,例如 PT-stETH 和 SY-stETH,可以大大降低 LP 的無常損失(後面會進行詳細分析)。由於 SY=PT+YT,因此可以透過 Flash Swap 的方式實現 YT 的兌換,具體的流程如下。如用戶需要購買價值 1 ETH 的 YT-stETH,即需要實現 ETH 到 YT-stETH 的兌換。假設1 ETH=N YT-stETH,合約將從池中藉出N-1 個SY-stETH,並將用戶的ETH 轉化為SY-stETH(具體的過程是,先將ETH 通過Kyberswap 兌換成stETH,然後在協議內封裝為SY-stETH),然後將所有的SY-stETH(N 個)拆分為PT 和YT,把適當數量的(在本例中為N)YT 給用戶,然後將PT(N 個)歸還給池子,在池子中實際完成的是SY-PT(N-1 個SY 兌換成了N 個PT)的兌換。

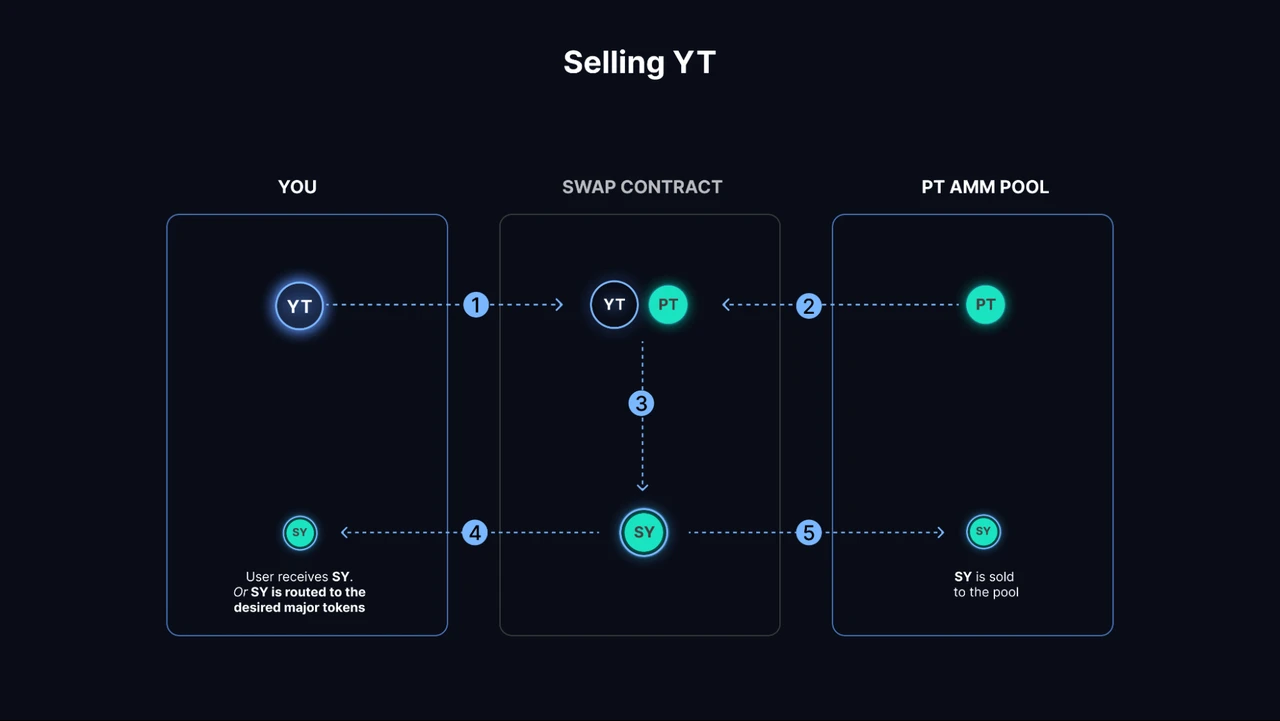

賣出 YT 的流程則相反。如果用戶想要賣出N 個YT(假設N 個YT 此時的價值為1 個SY),合約將從池子中藉出N 個PT,將其合併為N 個SY,並將一個SY 給用戶, N-1 個SY 歸還給池子,此時在池子中實際完成的是PT-SY 的(N 個PT 被兌換成了N-1 個SY)兌換。

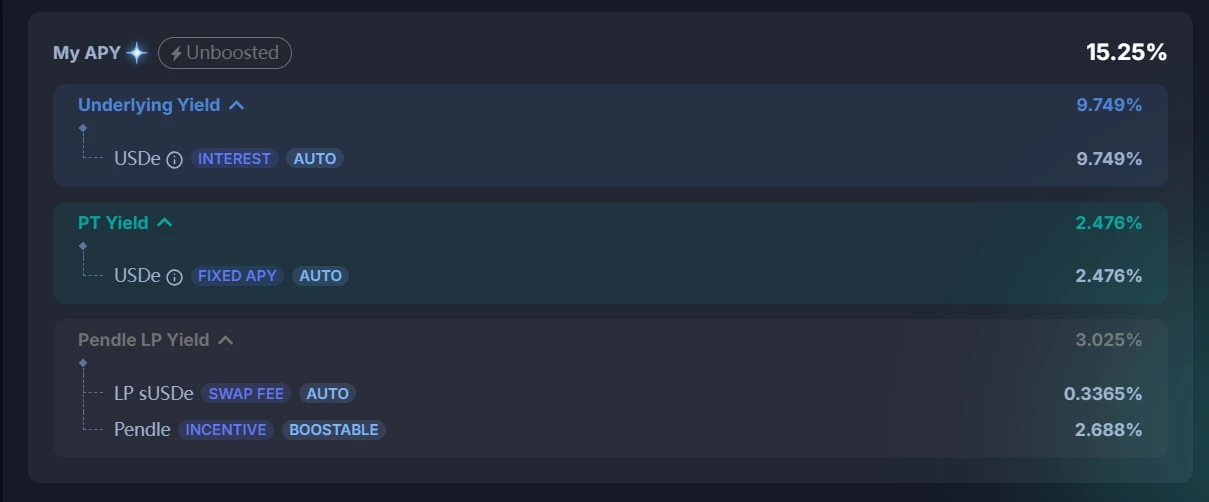

和其他的 AMM 一樣,Pendle AMM 同樣需要 LP 為池子提供流動性,但由於在到期日,一個 PT 一定等於一個 SY,因此在到期日的時候,LP 不存在無常損失。用戶在提供流動性時,提供的資產為 SY 和 PT 資產,因此將自動捕獲這部分資產的原生收益,此外還包括交易費和 PENDLE 的流動性挖礦獎勵,即包括四項收益來源:

PT fixed yield:購買 PT 本身的收益

Underlying yield:即 SY 資產的收益

Swap fees:交易費的 20%

PENDLE 代幣激勵

2 代幣經濟學:業務收入如何驅動幣價上漲?

2.1 代幣經濟機制:如何實現經濟飛輪?

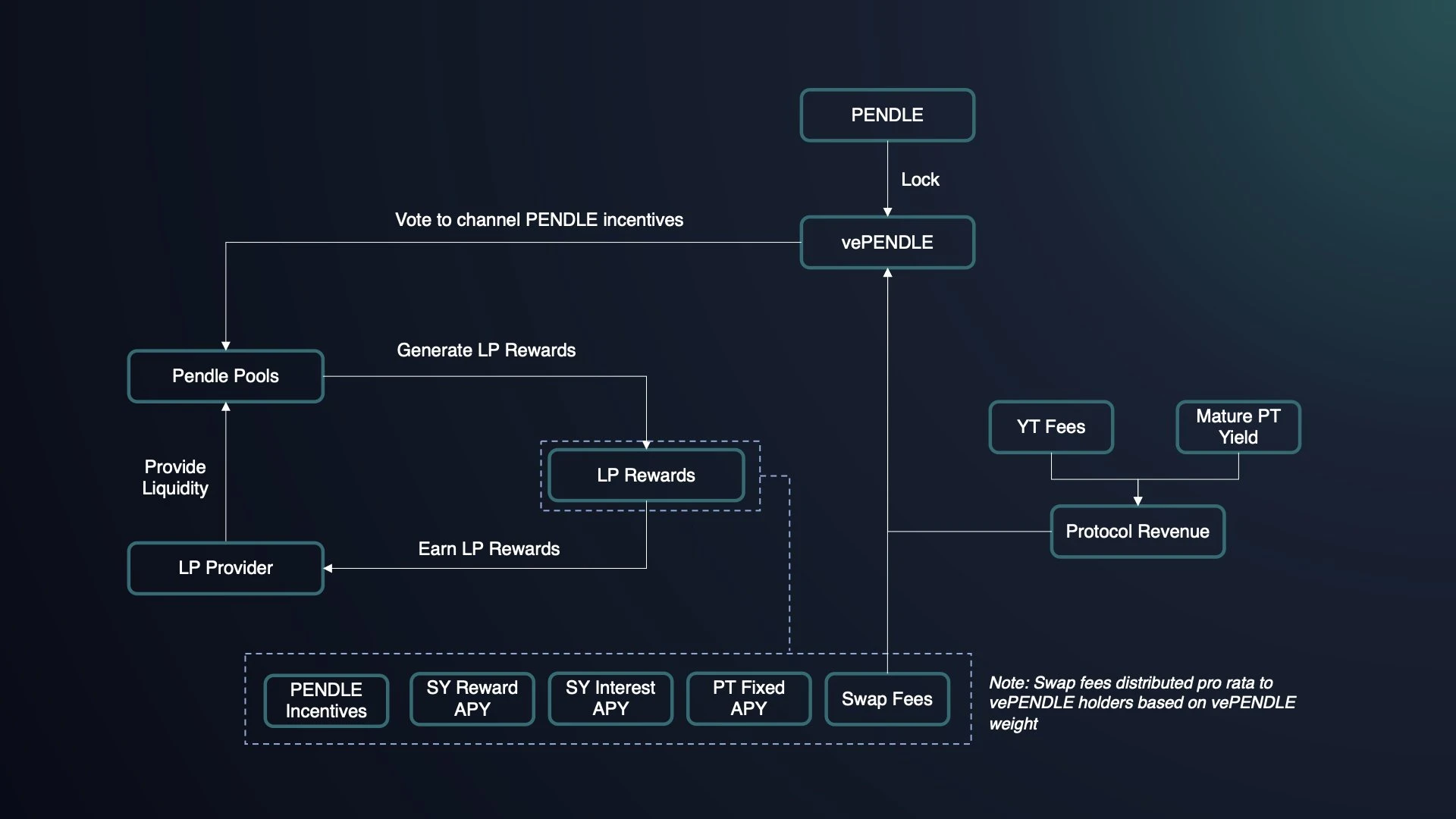

PENDLE 的代幣經濟機制主要在於鎖倉取得 vePENDLE 後,所能參與的協議分成與決策治理。類似於 Curve 的 veCRV 模型,使用者可以將 PENDLE 進行鎖倉以換取 vePENDLE,鎖倉時間越長,獲得的 vePENDLE 的數量越多,鎖倉時間從 1 週到 2 年不等。

持有 vePENDLE 的好處包括:

Boost 效益:可以對自己作為 LP 的收益進行 Boost,最高額度為 2.5 倍

投票權:對 PENDLE 激勵在不同池子中的分配進行投票

收益分成:vePENDLE 的持有者可以獲得以下收益:

所投票池子內 80% 的交易費分成:vePENDLE 持有者對 PENDLE 激勵的流向進行投票,只有完成投票才能獲得所選交易池的獎勵

所有 YT 收益的 3%

一部分 PT 的收益:這部分來自未贖回的 PT,例如⼀個用戶購買了 PT 資產,到期時沒有贖回,經過⼀段時間後這部分資產被協議獲取

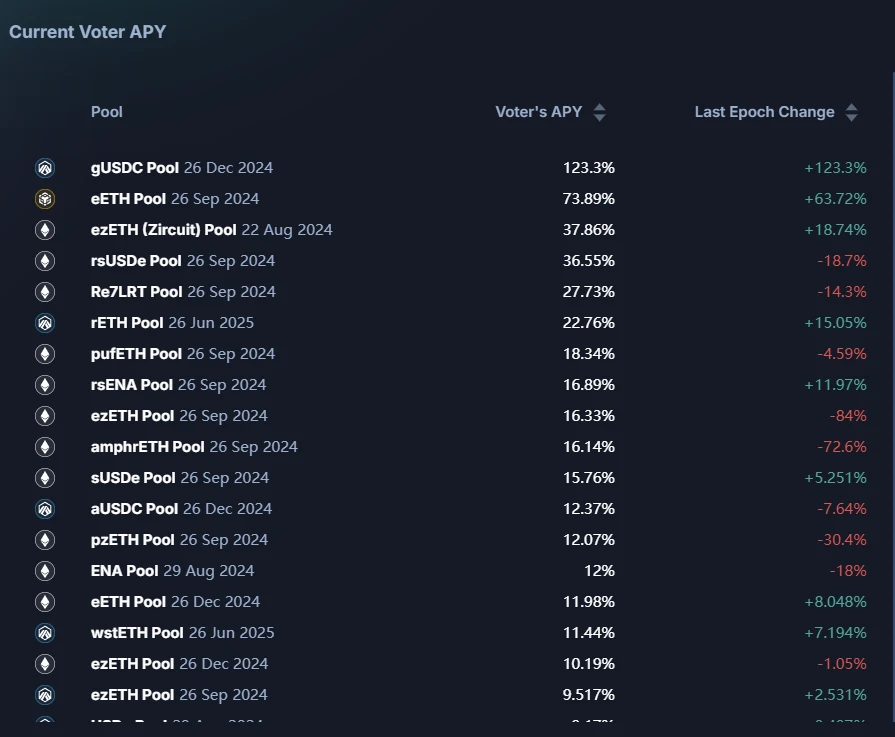

在收益率的計算上,持有vePENDLE 的Total APY=Base APY+Voters APY,其中Base APY 來自YT 和PT 的收益,Voters APY 來源於指定池子的交易費分成,也是構成APY 的主要部分——目前Base APY 僅為2% 左右,而Voters APY 可高達30% 及以上。

Pendle 的 ve 模型同樣促進了賄選平台的誕生,Penpie 和 Equilibria 都在從事相關的業務,類似於 Convex 與 Curve 之間的業務過程。但相較於Curve,在Pendle 上所交易資產的核心項目方並沒有賄選的需求,Curve 作為穩定幣和其他錨定資產的主要交易平台,保證池子的深度對維持幣價的錨定具有重要意義,這促使專案方有極大的需求來參與賄選引導流動性,但保持Pendle AMM 的交易深度似乎對LSD 和LRT 等相關專案方來說沒有太多意義,因此參與賄選的主要動力將來源於Pendle上的LP。賄選平台的建立主要優化了兩方面的問題:1)Pendle LP 可以不用購買和鎖定PENDLE 來獲得更高的收益;2) PENDLE 的持有者可以獲得具有流動性的ePEDNLE/mPENDLE,以獲得 vePENDLE 的激勵。由於本文僅對 Pendle 進行分析,因此在此不對賄選生態進行過多展開。

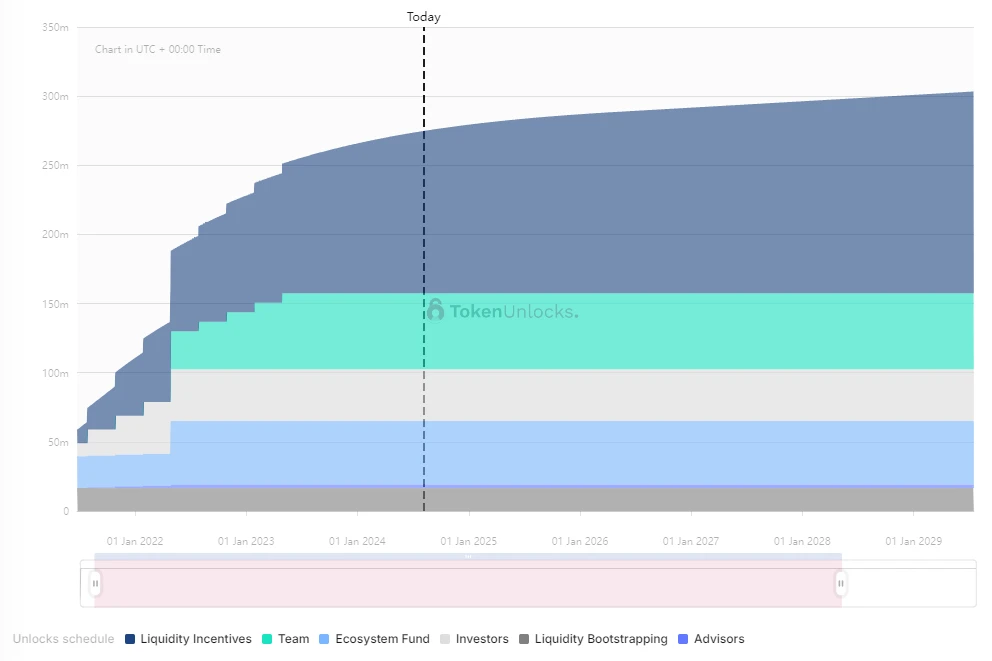

2.2 代幣分配與供應:後續無重大解鎖事件

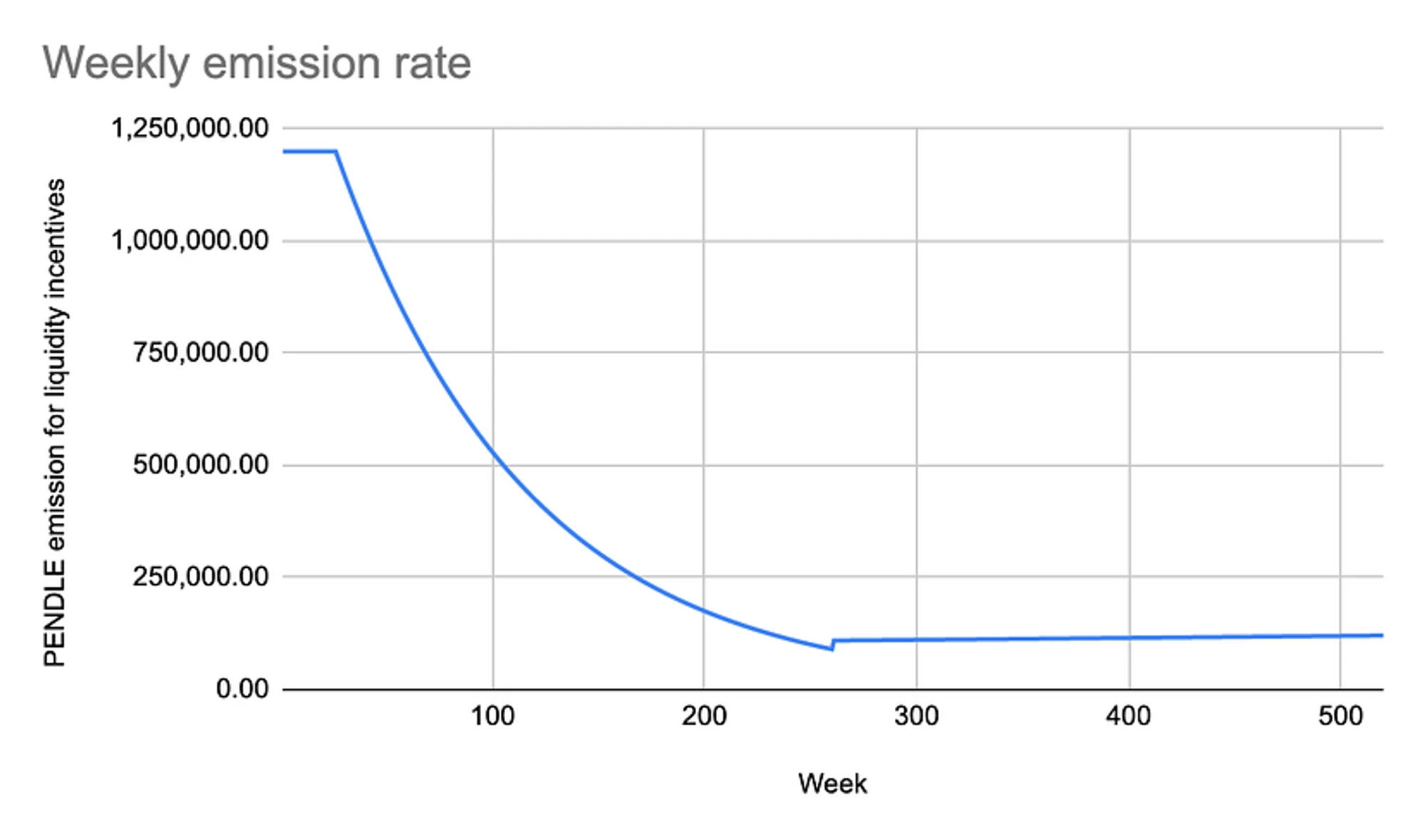

PENDLE 代幣於2021 年4 月推出,採用混合通膨模型,代幣供應無上限,在前26 週內提供每週120 萬個PENDLE 的穩定激勵,之後(27 週-260 週),流動性激勵將每週衰減1% ,直到第260 週,此後(261 週以後),通膨率為每年2% ,用於激勵。

根據 Token Unlock 數據,初始代幣分配給予團隊、生態系統、投資者、顧問等,目前全部代幣已完成解鎖,如果不考慮 OTC 交易,僅考慮初始分配,PENDLE 未來不會面臨大額集中解鎖。目前每日通膨僅來自於流動性挖礦激勵,每日排放數量約34.1 k 的PEDNLE,根據8 月5 日幣價($ 2),每日解鎖拋壓為$ 68.2 k,拋壓比較小。

3 應用情境發展:穩健理財、利率交易與積分槓桿

Pendle 的發展大致可分為三個階段:

Pendle 成立於 2021 年,彼時雖然正值 DeFi Summer,但 DeFi 處於基建期,主要項目圍繞著 DEX、穩定幣和借貸三大件進行,作為利率交換產品並未得到太多的關注。

直到2022 年末,隨著以太坊完成向PoS 的轉變,以太坊質押利率成為了幣圈的原生利率,一眾LSD 資產快速湧現,這造成:(1)利率成為了幣圈的關注重點之一; (2)大量生息資產誕生,Pendle 找到了自己的PMF;(3)Pendle 成為炒作LSD 賽道的小市值標的,且細分賽道內競標較少。這段期間上線 Binance 進一步提高了 Pendle 的估值上限。

2023 年底至2024 年初,Eigenlayer 開啟以太坊的再質押敘事,一眾流動性再質押(LRT)項目紛紛誕生,Eigenlayer 和LRT 項目均宣布了積分和空投計劃,積分大戰一觸即發,這使得:(1)更多的生息資產誕生,有效拓寬了Pendle 提高TVL 的路徑;(2)最重要的,Pendle 捕獲了本息交易與積分槓桿的交匯點,找到了新的PMF,下文將對Pendle 如何在積分大戰中發揮作用,以及如何賦能PENDLE 代幣進行更多介紹。

綜上分析,除了成為 LP 和成為 vePENDLE 持有者外,目前 Pendle 的主要使用情境包括三個:穩健理財、利率交易與積分槓桿。

3.1 穩健理財

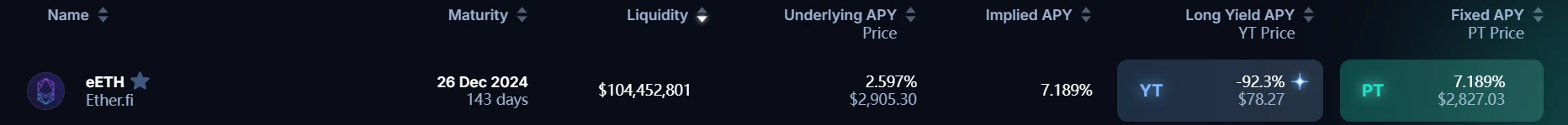

主要為 PT 資產對應的功能,透過持有 PT 資產,可以在到期獲得固定數量的相應資產,這一固定利率在購買之日就已經確定,用戶可以不用一直關注 APR 的變動。這項功能收益率穩定,風險和收益都較低。這項功能在積分交易開啟後更是提高了用戶的收益率:以eETH 為例,用戶選擇放棄了持有eETH 的積分收益,以換取更高的固定收益率,因此目前PT 資產的收益率( 7.189% )遠高於(2.597% ),這為希望獲得更高以太坊本位固定收入的用戶提供了理財工具,一些用戶不看好LRT 項目的後續代幣表現,可以在市場FOMO 推高YT 價格時,低價買入PT 資產,其實是LRT 代幣的一種做空交易。

3.2 利率/收益預期交易

透過波段交易 YT 資產實現對利率的做多和做空,當認為未來收益率會顯著提升時,買入 YT 資產,在 YT 資產價格上漲時賣出。此策略適合對收益率具有較高波動性的資產進行交易,例如sUSDe,該資產是Ethena 所發行穩定幣的質押憑證,其中質押收益主要來自於對ETH 的資金費率,資金費率越高,質押收益越高,資金費率取決於市場情緒變化,因此質押收益率也隨著資金費率具有一定的波動性,透過對YT-sUSDe 進行交易,可以在波段交易中快速獲利。另外,在引入積分收益權之後,對YT 資產的交易還包含對空投預期的定價變化,例如在ENA 發幣前,透過早期買入YT-USDe,在市場對ENA 空投開始FOMO 後賣出代幣,可以獲得較高收益。這種波段交易面臨著較高的收益和風險,例如近期YT-sUSDE 的價格就屢屢走低,一方面因為隨著持有期的縮短,持有YT 資產帶來的積分正在降低,另一方面可能來自於ENA 價格持續走低,市場對空投價值的預期正在下降,早期購入者可能面臨較大虧損。

3.3 積分槓桿與交易

對 Pendle 在本輪週期影響最大的,來自於積分交易功能,為用戶提供了或許積分和空投的高倍槓桿。在此本文將對這項功能進行著重介紹,並希望回答以下問題:

(1)Pendle 的積分交易適合哪些項目?

積分成為這一周期主要的空投發放形式,獲取積分的形式包括交互類、刷量類和存款類等,其中存款類成為了最主要的一種方式。隨著各類 LRT 協議、BTC 二層和質押協議的出現,TVL 大戰成為今年的一個主旋律。其中,部分協議是直接鎖定相關資產,如BTC 二層直接鎖定BTC 和銘文資產,Blast 直接存款ETH 等,部分協議則是在存款後返回相應的流動性資產作為存款憑證,透過持有獲取積分, Pendle 本金-收益分離的機制則比較適合第二類,即需要一個底層資產來作為積分累積的媒介。

(2)Pendle 的積分交易在哪些方面實現了 PMF?

Pendle 主要在兩個方面實現了 PMF,一是實現了積分的槓桿化,二是實現了對空投的早期定價和預期交易。 TVL 大戰是巨鯨的遊戲,普通散戶無法擁有足夠數量的ETH 來存款,Pendle 則支持直接通過購買YT 資產獲得積分收益權,不需要本金也可以獲得相應積分,在LRT 和Ethena 等項目實現了幾十倍的積分槓桿。其次,Pendle 本質上提供了對於積分的最早期的市場定價,對 YT 資產的交易也是對項目空投和幣價預期的交易。又可細分為兩種情況:①對於尚未TGE 的代幣,多數的空投規則都不明確,因此既包含著市場對可能獲得的代幣的預期,也會包含對這些代幣的早期定價; ②對於已經TGE 的代幣,幣價已經有了明確的市場定價,可能未知的資訊是一個積分對應著多少代幣空投,如果空投規則也相對明確,已經知道這個底層資產在到期時能夠獲得多少代幣,那麼這個YT 資產就相當於一個選擇權,現在的價格包含著對到期日的代幣價格的定價預期。

(3)積分交易如何影響 Pendle 的業務收入和幣價?

根據前文分析,積分交易的引入帶來了對未來空投預期的交易,相較於收益率,這種預期快速變化和波動,由此帶來更高的投機和交易需求。最直接地,這快速擴大了 Pendle 的交易量和交易費收入,此外資產類別的豐富也提高了 Pendle 的 TVL。

對 PENDLE 的賦能更為明顯。 vePENDLE 持有者的收入主要來自交易費的分成,如果沒有足夠的波動和投機需求,就沒有足夠的交易,vePENDLE 的收益率極低,在2023 年7 月,vePENDLE 的總APY 只有2% 左右,因此當時雖然Pendle 跟隨LSD 賽道炒作火熱,但幣價仍然無法受益於業務。積分交易的引進改變了這個困境,目前多個池子的 vePENDLE 的 APY 超過了 15% ,多個 LST 資產的相關資產池更是高達 30% 以上。

(4)相關項目的表現如何影響 Pendle?

圍繞著 Pendle 的兩個核心負面影響包括:主力資產(LRT 和 Ethena)的空投落地;以及主力項目幣價的持續走低。空投落地使得投機需求降低,儘管積分計畫將持續多期,但疊加幣價走低,市場對專案信心和預期大幅降低,繼續選擇存款的用戶正在減少,相關交易量也大幅縮水。目前 Pendle 的 TVL 和交易量都大幅下跌,同樣的困境也反應在幣價上。

4 數據分析:TVL 和交易量是 Pendle 的 KPI

本文認為,圍繞 Pendle 的業務資料主要分為兩個部分:存量和流量。存量主要以TVL 為代表,此外還需密切關注TVL 組成結構、資產池到期時間和展期比例等影響TVL 健康度和可持續性的指標;流量主要以交易量為代表,包括交易量、交易費用、交易量構成等,交易量的變動將直接影響代幣賦能。

4.1 TVL 及相關指標

以ETH 計價的TVL 在2024 年1 月中旬後快速增長,並與PENDLE 幣價保持較高的相關性,TVL 最高時超過1.8 M ETH,在6 月28 日和7 月25 日均經歷了TVL 的快速下跌,主要原因是大量資產池到期,在到期後新一輪投入的需求不足,造成TVL 的快速流失。目前 Pendle 的 TVL 約為 1 M ETH,距離頂點已接近下跌 50% ,且下降之勢沒有得到有效緩解。

具體來看, 2024 年 6 月 27 日,包括Ether.Fi的eETH、Renzo 的ezETH、Puffer 的pufETH、Kelp 的rsETH 和Swell 的rswETH 的多個LRT 資產池到期,用戶贖回其本金投資,雖然仍有相關資產其他到期日的資產池,但用戶展期比例較低,TVL 至今沒有恢復的趨勢,這也印證了前文的分析,即隨著LRT 項目的發幣和幣價表現下滑,用戶進一步參與相關資產理財和投資的需求降低。在本輪週期中,以太坊生態創新不足,市場對 ETH 價格並不樂觀,如果市場對 ETH 的投資需求減弱,會直接影響 Pendle 的業務收入水平,因此 Pendle 與以太坊屬於強綁定水平。

在Pendle 的TVL 構成上,目前Pendle 的總TVL 為$ 2.43 B,其中TVL 超過$ 10 M 的資產池共有11 個,TVL 最高的池子為SolvBTC.BBN,約佔總TVL 的3.51% ,TVL 構成結構相對健康,不存在少數資產池佔據大量TVL 的情況。從資產池到期情況來看,下一次大額到期日將是 2024 年 12 月 26 日,近期 Pendle 的 TVL 可能會呈現相對平穩的走勢。

在以太坊再質押的浪潮結束後,Pendle 比較絲滑地切換到了BTCfi 和USDe/USD 0 等穩定幣資產上,雖然業務數據和市場情緒不如4 月份時,但基本維持住了TVL 數據,沒有出現大幅下滑,但隨著一眾以太坊LRT 協議的發幣和EIGEN 進入交易,再質押賽道的想像力正在減少,也在一定程度上壓縮了對BTC 質押賽道的投機熱情,體現在Pendle 交易量數據的下滑,下一次可能對Pendle 造成衝擊的事件會是Babylon 及BTC 質押賽道的發幣。 BTC 再質押結束後,Pendle 還能尋找到新的應用程式場景嗎?

4.2 交易量及構成

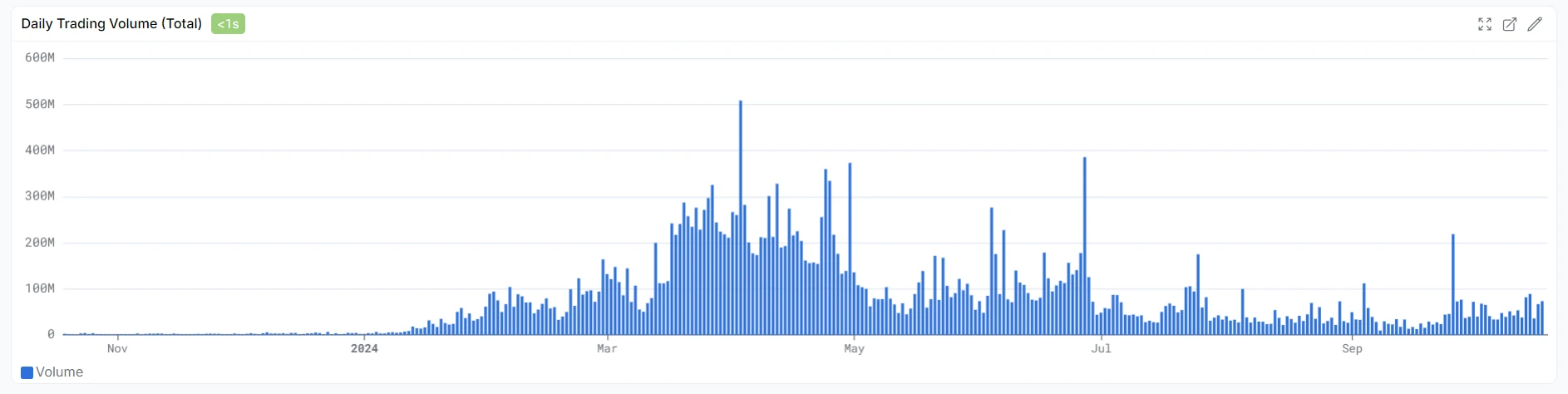

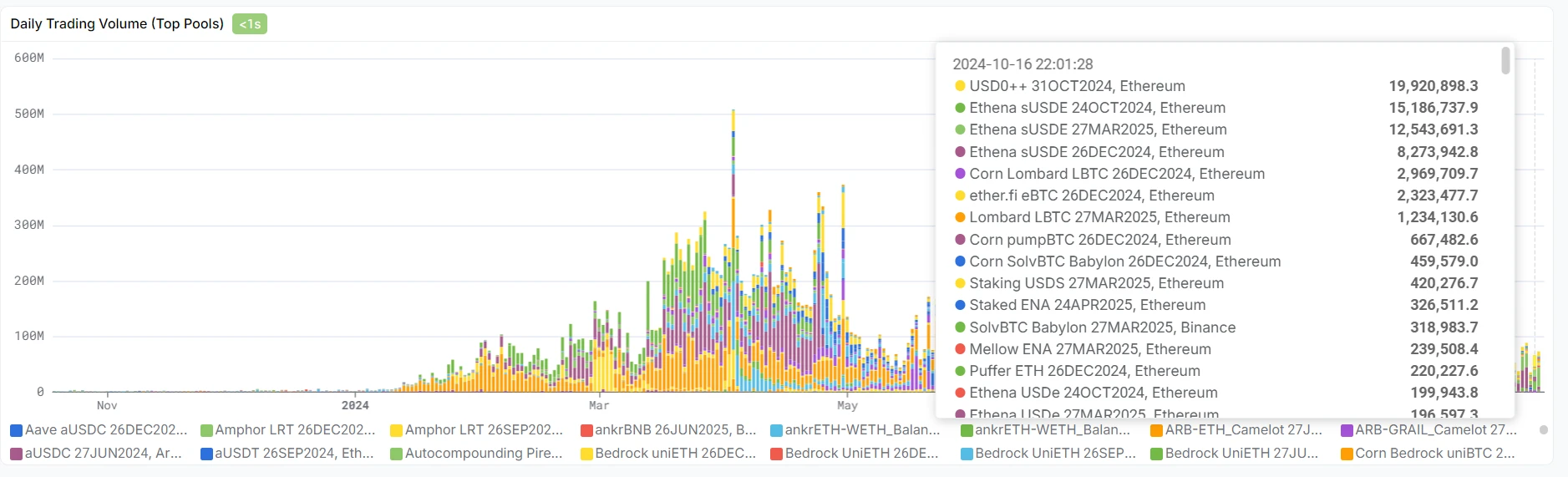

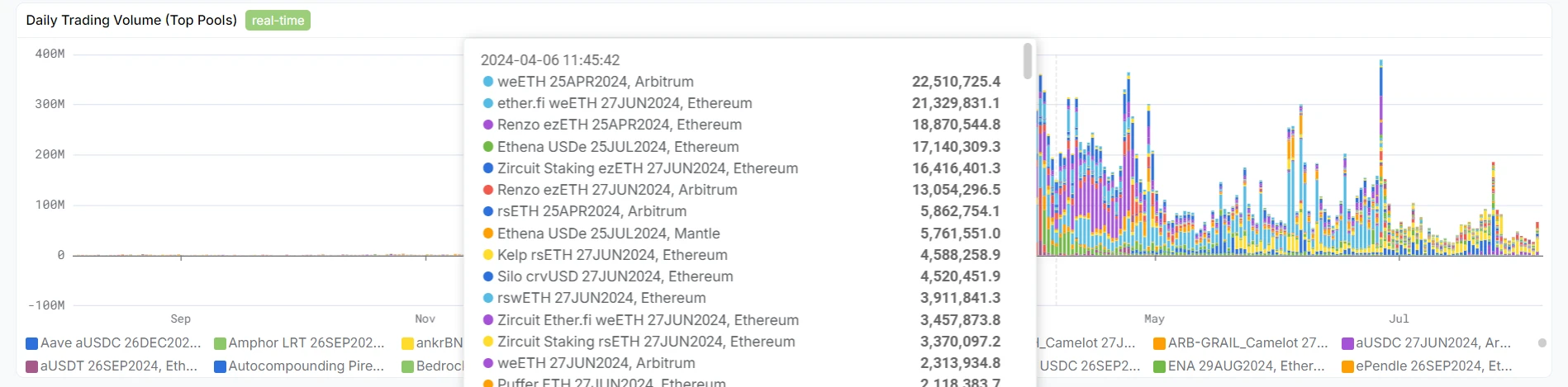

Pendle AMM 的交易量在 2024 年 1 月後同樣快速上漲,並在 4 月前後達到高峰。在 4 月底 Eigenlayer 宣布發幣,並伴隨著 Ether.fi 等 LRT 項目空投預期落地後,交易量出現明顯下滑,目前交易量進一步走低,處於 2024 年以來的低位水平。

從交易量的構成來看,在2024 年上半年,交易量主要以Renzo 和Ether.fi 相關資產的交易構成,目前,Pendle AMM 的交易量主要來自Ethena 和USD 0 兩個協議,BTCfi 資產帶來的交易量比較有限,交易量直接關乎交易費用和vePENDLE 持有者的年化收益,相較於TVL 來說是更直接的傳導因素。

4.3 代幣鎖定比例

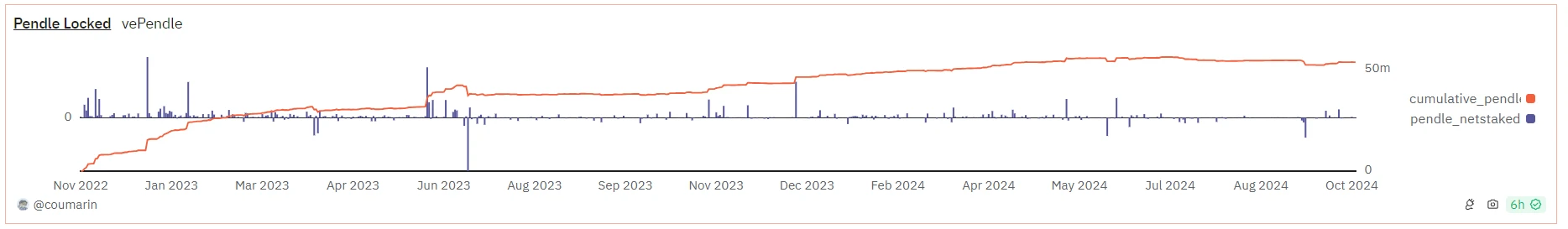

代幣鎖定比例直接影響代幣的供需關係,在每日釋放代幣數量相對穩定的情況下,越多的 PENDLE 被鎖定為 vePENDLE,對幣價有越積極的刺激作用。 PENDLE 鎖定數量的變化與其業務數據和幣價的變化呈現出相似的趨勢,自2023 年11 月開始,PENDLE 的鎖定量開始快速上升,從38 M 上升到峰值的55 M,自2024 年4 月達到54 M 後,PENDLE 鎖定量的成長速度開始放緩,甚至出現了vePENDLE 的淨流出。這與前文對業務的分析是一致的——隨著 TVL 和交易量的降低,vePENDLE 的收益率開始下降,因此鎖定 PENDLE 的吸引力開始下降。目前還未看到vePENDLE 的顯著流失,一方面由於鎖定期的限制,這一指標相比TVL、交易量和幣價來說反應滯後,短期內無法出現較大變化,另一方面頭部資產池依然有不錯的收益率,減緩了vePENDLE 流出。但仍需指出,無論是業務數據,還是 vePENDLE 的成長數據,均反映出 Pendle 面臨著短期內業務的陣痛,Pendle 仍未找到 Restaking 和積分降溫後的新增長點,來延續之前的傳奇。

5 結論:Pendle 急需尋找再質押後的新場景

綜上分析,Pendle 的成功之處在於精準地找到了 PMF,更為難得的是,業務收入直接賦能了代幣,找到了傳導幣價的直接因素——將YT 產品包裝成積分交易標的,提高了AMM 的交易量,增加了vePENDLE 的收入。

從 7.5 美元開始下跌後,Pendle 尚未扭轉頹勢。不得不否認的是,Pendle 是一個很好的 DeFi 產品,兼具理財和投機屬性,滿足了不同風險偏好投資者的需求。但是,以太坊本位的TVL 下降後沒有復甦跡象,再質押項目和Ethena 的表現不佳,降低了市場對後續空投的預期,Pendle 的使用需求正在下降,因此,PENDLE 的幣價也正在尋找新的位置。 Pendle 需要找到新的產品包裝,或是向 Solana 等新的生態擴張,增加自己的 TVL 和交易量,才有可能找到新一輪成長空間。

Pendle 的另一個定位是以太坊 Beta,但最近正在轉變:在以太坊再質押時代,Pendle 是以太坊及衍生資產的重要理財產品,即使是Ethena,雖然是穩定幣,但是USDe 質押收益率也與ETH 的資金費率直接相關。如果市場暫時對以太坊生態失去訊息,ETH 上漲乏力,那麼 Pendle 也無力回天。更需要指出的是,Pendle 和PEPE 等MEME 類以太坊Beta 不同,ETH 的價格對PENDLE 幣價有直接傳導作用:ETH 上漲乏力→ETH 本位理財需求下降/再質押賽道表現降溫→對Pendle 使用需求下降→Pendle 業務收入下降→PENDLE 幣價下降。但在 Pendle 上比特幣質押資產已經取代了以太坊,這一層傳導作用可能會減弱。

最後,本文給出基本面方面的關注要點:

關注 LRT 項目和 Ethena、USD 0 等穩定幣項目的積分計劃進展,積分季的結束將可能再次降低 Pendle 的業務收入。

關注 Pendle 在 TVL 和交易量的變化,如果再次出現多個資產池到期,可能會引起 TVL 的大幅下跌,屆時可提前賣出部分 PENDLE 倉位以避險。

持續關注 Pendle 的產品進展,包括但不限於:Pendle V3的推出;新資產池和交易策略的推出;向新的公鏈生態擴張的可能。