原創|Odaily星球日報( @OdailyChina )

作者|Wenser( @wenser 2010 )

隨著 ETH 價格的逐步回暖,DeFi 板塊代幣也迎來了自己的「暴漲時刻」。 OKX 行情顯示,截止撰稿時,SUSHI 現報價2.54 美元, 24 小時漲幅高達 32.68% ,領先DeFi 相關代幣。除此之外,UNI、HYPE、CRV 等代幣 7 日漲幅均在 30% 以上,讓人不由得驚呼:DeFi 2.0 真的要來了嗎?

Odaily星球日報將於本文結合 Sushi 近期一系列動作,對 DeFi 2.0 後續方向進行簡要分析,供讀者參考。

動作頻頻,Sushi 打響「DeFi 復興第一槍」?

10 月份,Sushi 官方就曾發文暗示「大的要來了」。 10 月 21 日,Sushi凌晨發文“Tomorrow”,暗示即將公佈重大消息。彼時SUSHI 代幣價格經歷小幅上漲後,僅0.8318 美元。

當天,Sushi 執行長Jared Grey發文表示,「測試表明,Sushi 在價格、gas、延遲等關鍵指標上超過競爭網路上的主要聚合器,且聚合量也在逐月穩步增長。此外,Sushi 即將宣布一項策略性收購,使其能夠將內建隱形的創新DeFi 原語引入AMM 和perps vertical。

自此,作為老牌DeFi 平台,Sushi 率先打響「DeFi 復興第一槍」。

隨後,Sushi 官方發文公佈Super Swap 路線圖,主要內容包括:

多鏈擴充:Sushi 已在超過35 個鏈上上線,未來還會增加更多。這個廣泛的網絡確保了在新舊生態系統之間無縫交易,用戶可以透過直覺的Sushi 用戶介面存取。

Route Processor:路由處理器(Route Processor)為產業提供了最分散的跨鏈聚合堆疊。透過從數百個來源聚合流動性,RP 5 確保了多樣化資產的競爭性定價和最佳交易路徑,即使在碎片化的網路上也是如此。

Swap API:由路由處理器提供支持,我們的交換API 使合作夥伴能夠直接將Sushi 的無縫交換體驗整合到他們的應用程式中。未來的更新將引入收費捕獲機制,為合作夥伴開闢新的收入來源。

SushiXSwap:SushiXSwap 現已進入第二個版本,支援跨15 個網路的跨鏈交換,未來計畫進一步擴展。

交易者導向的功能:Sushi 的用戶體驗以交易者為中心,提供稅務代幣支援、定投(DCA)、限價訂單、迷你投資組合和簡化的代幣選擇器等基本工具。

Blade:Blade 是Sushi 即將推出的AMM,旨在解決流動性提供者的無常損失(IL)問題。使用Blade,流動性提供者可以期待在優質資產上獲得穩定的收益,而無需擔心無常損失的風險。

Kubo:一個DeFi 永續合約原語,旨在使流動性提供者(LP)能夠透過跨多個網路的delta 中性策略產生收益。

ALM 智慧池:Steer 的智慧池簡化了V3 集中流動性管理,採用使用者友善的策略,通常優於標準LP 方法。

從生態擴張到產品聚合,從無縫整合到跨鏈交換,從LP 風險管理到LP 流程簡化,Sushi 透過多個方面開始了新一輪的產品迭代更新,寄希望於更大範圍內的流動性引入與更多用戶的加入。

後續,Sushi 分別與zkLink Nova 、 ApeChain等生態集成,邁出了先前規劃的多生態集成步伐。

而在本輪週期的主旋律——Meme 幣方面,Sushi 也給出了自己的「解決方案」—— 11 月 28 日,Sushi宣布Dojo 代理和Tweet Tokens 功能現已上線,該代理允許用戶代幣化最喜歡的帖子,或直接從Twitter(即X 平台)發布自己創建的Meme 幣。從Twitter 發布代幣完全免費,請注意,每個用戶在創建代幣之間的時間間隔為5 分鐘,以避免spam。

由於一系列專案層面的利好,SUSHI 代幣也一路上漲,並於 12 月初價格突破 1.36 美元,相較於 4 個月前漲幅突破 200% 。先前曾於 8 月 9 日建倉150 萬枚SUSHI (約合201 萬美元)的某交易員地址,在134% 的收益面前,也按捺不住自己止盈的想法,順勢將其拋售,獲利117萬美元。

如果該交易員能夠持倉至現在,其利潤將翻倍至約 240 萬美元左右。當然,市場沒有如果,而 SUSHI 代幣近幾日的上漲,與近期的一系列利好與 ETH 的價格修復有較大關聯。

12 月 6 日,根據Snapshot 頁面顯示,Sushi 社區發起「財政多元化提案」投票,投票截止12 月14 日上午5 點。 Sushi CEO Jared Grey 解釋稱,目前Sushi 國庫資產100% 為SUSHI 代幣,在擬議的多元化策略中,國庫持倉70% 將換為穩定幣, 20% 為藍籌資產(BTC、ETH),其餘10%為DeFi 代幣(例如AAVE)。若執行此操作,Sushi 國庫將首先在指定期限內系統性地清算目前SUSHI 持股,以最大限度地減少對市場的影響。在拋售中實施平均成本策略,在有利的市場條件下執行銷售。

該提案的目標包括:

-降低波動性:減少SUSHI 對國庫持股價值的影響;

-增強流動性:增加營運和策略資產的流動性;

-產生效益:探討質押、借貸或流動性提供機會資料顯示。

目前該提案已獲得 77.4 萬枚SUSHI 代幣持股投出贊成票,距離提案滿足條件的500 萬枚SUSHI 差距約為 84.5% 。

12 月 8 日, Sushi CEO Jared Grey 再次發文總結了4 月Sushi DAO 通過的一項全面的治理改革,並且發布Sushi 2025 年產品路線圖,其中包括:

Wara (wara.exchange):基於Solana 的新型綜合交易體驗;

Susa (susa.exchange):Sushi 推出的全新鏈上訂單簿永續DEX;

Kubo (kubo.bid):Sushi Labs 推出的全新永續合約原生產品,透過delta-neutral 策略啟動新市場;

Blade (SushiSwap 的一部分):新型LVR AMM 解決方案,消除藍籌資產的MEV;

SushiSwap 聚合器:該產品已經在研發中,但將透過整合新的合作夥伴來擴大其分發範圍。

同時在回答社群評論時表示,在4 月就已經宣布了將有多代幣空投。

Sushi 官方首頁背景圖

就此,Sushi 即將發力Solana 生態的野心一覽無遺。

此外,其於 11 月底推出的「邀請返傭計畫」也初見成效——推薦人將獲得40% 交易費中的75% 獎勵;被推薦人則將獲得剩餘25% 的獎勵,稱得上是「平台讓利於用戶」的舉措之一。

隨著Sushi 的動作,一眾加密用戶對曾經引領市場的 DeFi 板塊2.0 發展期待頗高,而這,自然也是各類DeFi 協議及平台努力的結果。

DeFi 2.0 如何開啟?新舊平台各出奇招

根據SoSoValue 數據,在經歷板塊輪動式上漲之後,今天加密市場板塊迎來回調,大部分加密板塊24 H 跌幅約為1.5% 至3% 左右,其中上週較為強勢的CeFi、Layer 1、AI 以及PayFi 板塊回呼較為顯著, 24 H 跌幅約在3% 左右;與之相對,DeFi 板塊仍較強勢, 24 H 維持0.63%的漲幅,板塊內Chainlink(LINK)以及Uniswap(UNI)表現亮眼, 24 H 漲幅分別為6.66% 以及2% 。

此外,根據IntoTheBlock先前消息,得益於DeFi 和Memecoin 交易持續激增,以太坊本週協議收入成長幅度接近40% ,達 5,700 萬美元左右。細看下來,DeFi 協議及平台近況如下:

Hyperliquid:推動 DeFi 2.0 的L1公鏈

在先前的《單號平均最高 3 萬美元,HyperLiquid 成「年度最大方空投」? 》一文中,我們曾對近來市場關注度頗高的Hyperliquid 進行了詳細介紹,文章發布後,該平台代幣HYPE 從 8 美元一路上漲至接近 14 美元,續創新高。

看得出來,此前HYPE 代幣並未首發上線CEX 的做法為Hyperliquid 做了一波“反向營銷”,而“L1公鏈”的定位則將其項目天花板抬升不少;結合Hyperliquid 官方此前曾根據社區要求開放的「 3 倍槓桿做多或做空HYPE」以及拍賣現貨上幣名額等一系列舉措,該項目所圖非小,代幣價格或有進一步上漲空間。

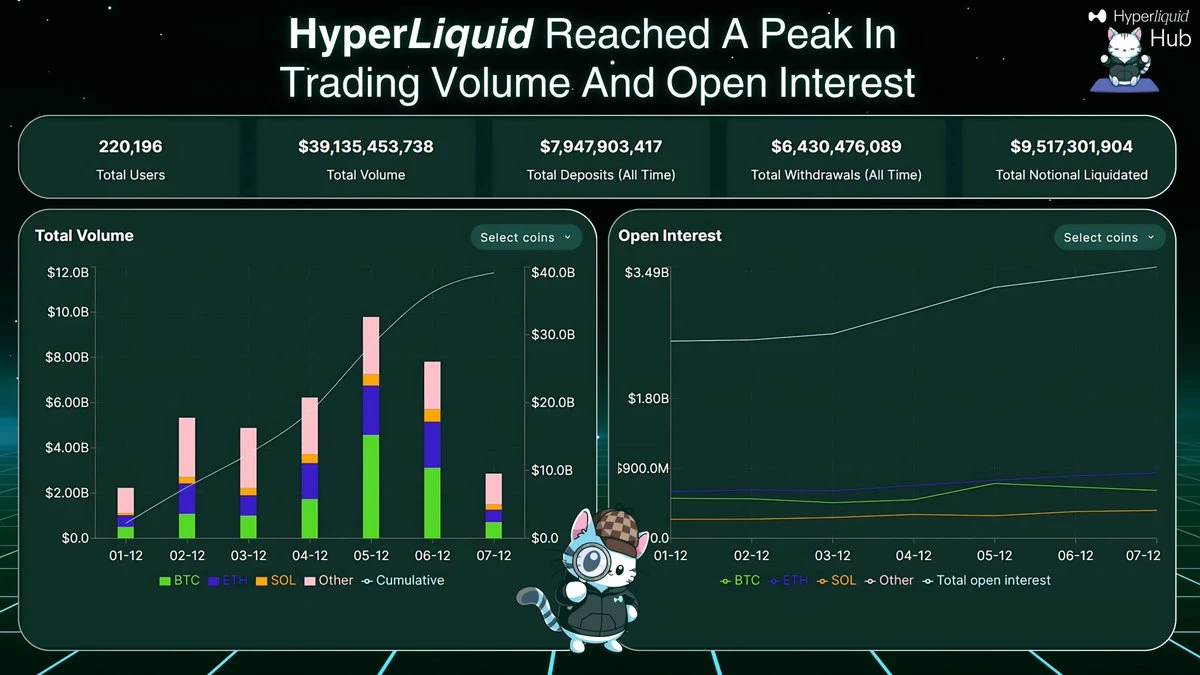

根據Hyperliquid Hub 最新統計, 7 天內Hyperliquid 達成了100 億美元日交易量;每日未平倉合約高達35 億美元;擁有220, 000+ 用戶群,市場表現極為亮眼。

Hyperliquid 成績亮眼

Uniswap:Unichain 蓄勢待發

老牌DEX 平台Uniswap 也不甘人後。先前曾官宣Unichain 的推出,有分析稱,Uniswap 長期以來一直是以太坊主網活動的關鍵驅動力。隨著Uniswap 過渡到自己的鏈上,以太坊網路上的驗證者可能會損失每年約4 億至5 億美元的收入。但比這經濟損失更嚴重的是,這威脅到了以太坊作為一種通貨緊縮貨幣的基本敘事。 Uniswap 的通用路由器是消耗gas 費用的第一大帳戶,佔以太坊gas 費的14.5% ,相當於銷毀了價值16 億美元的以太坊,這意味著銷毀機制的效果將減弱,進一步削弱了以太坊的經濟地位。

而在剛結束的 11 月,Uniswap月交易量高達380 億美元,較10 月增長近50% ,突破此前的340 億美元紀錄;月手續費總額達544 萬美元,位居DeFi 協議第六;Arbitrum也成為Uniswap 協議上首個月交易量超過200 億美元的L2 。近期,Uniswap Labs 官方也宣布了與數位資產營運和支付平台Fireblocks 達成合作的消息。透過Fireblocks,資產管理人、對沖基金和其他金融公司可以直接從該平台存取Uniswap 協議的深度流動性和有競爭力的價格。

由此,Uniswap 一舉打通「機構級用戶服務體系」。

其他:ORCA、RSR、DYDX、CRV

其他 DeFi 相關代幣中,ORCA、RSR、DYDX、CRV 也受不同原因影響價格表現良好:

ORCA 受登錄幣安影響,價格一路上漲;

RSR 則受美國 SEC 新任主席Paul Atkins 擔任專案前期顧問而引發市場關注;

DYDX 交易量仍處於行業前列,且先前對於Meme 幣等市場熱點反應迅速;

CRV 則在走出先前的「清算風波」之後,實現了一個月 6 倍的巨幅上漲。

根據目前市場上協議收入表現良好的項目來看,DeFi 2.0 未來可期。 (詳情可參考《 Curve 一月 6 倍,協議收入角度透視誰是真正的「價值幣」?》一文)

結論:當 DeFi 遇到Meme 幣,MemeFi 或將引領下一輪產業成長

作為 BTC 價格突破 10 萬美元之後率先引領市場的熱門板塊之一,DeFi 賽道也在與時俱進中尋找新的出路和方向。有市場觀點認為,MemeFi 或將成為引領新一輪產業成長的「引擎」——結合DeFi 挖礦的收益率,以及Meme 幣的低門檻、高頻操作,為市場引入更多新投資者及新流動性, Hyperliquid 上各類Meme 幣專案也可視為該方向新的嘗試。

此外,Meme 幣項目組 LP 也是近期熱門玩法,詳情可參考《Meme 浪潮不只有 PVP,「挖礦」也是不錯的選擇》一文。

而在不久的將來,或許我們也將見證除pump.fun 以外的又一「Meme 幣賽道造富新星」。