オリジナル作成者: Insights 4.vc

オリジナル編集: Deep Chao TechFlow

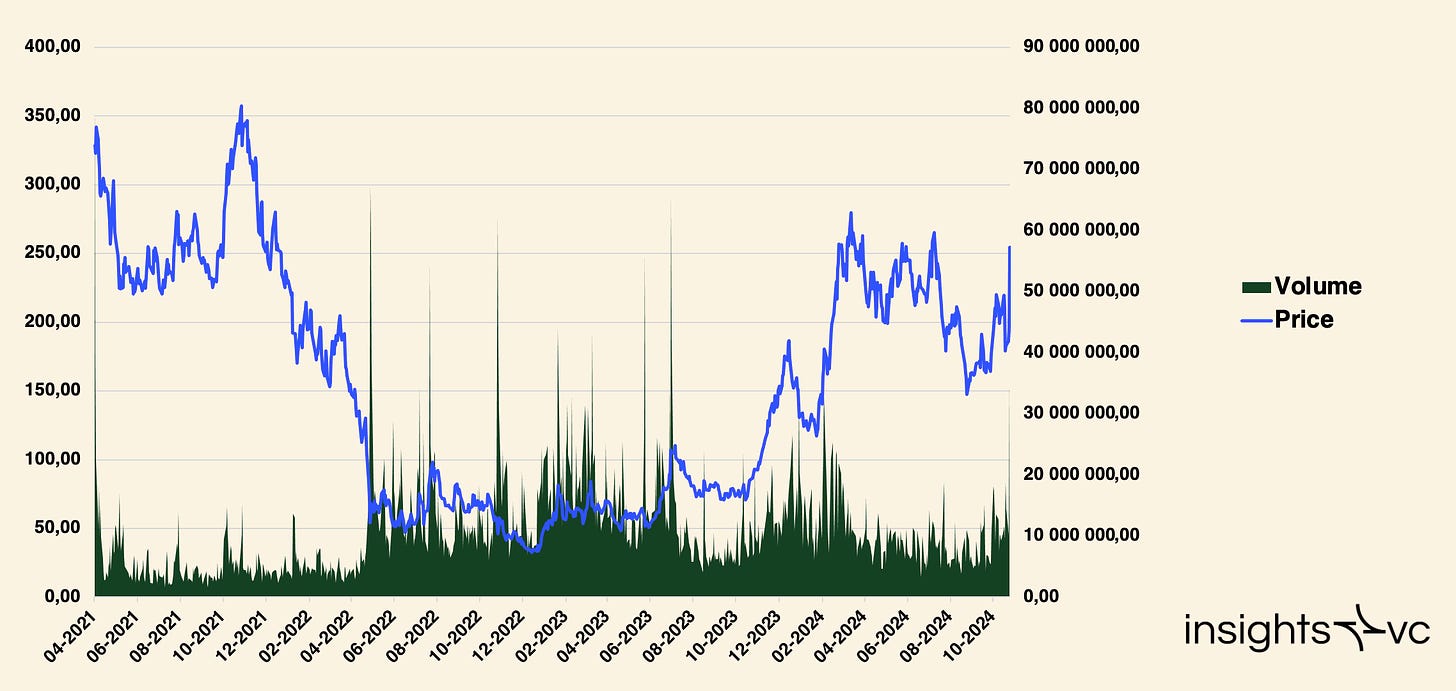

11月5日から6日にかけて、コインベース・グローバル(NASDAQ:COIN)の株価は選挙結果を受けて31%上昇し、193.96ドルから254.31ドルまで上昇しました。このレポートは、Coinbase の現在の財務健全性とレイヤー 2 ブロックチェーン ベースのパフォーマンス指標の詳細な分析を提供します。

Coinbase (COIN) 終値: 254.31 ドル | 出来高: 3,546 万 - 2024 年 11 月 6 日

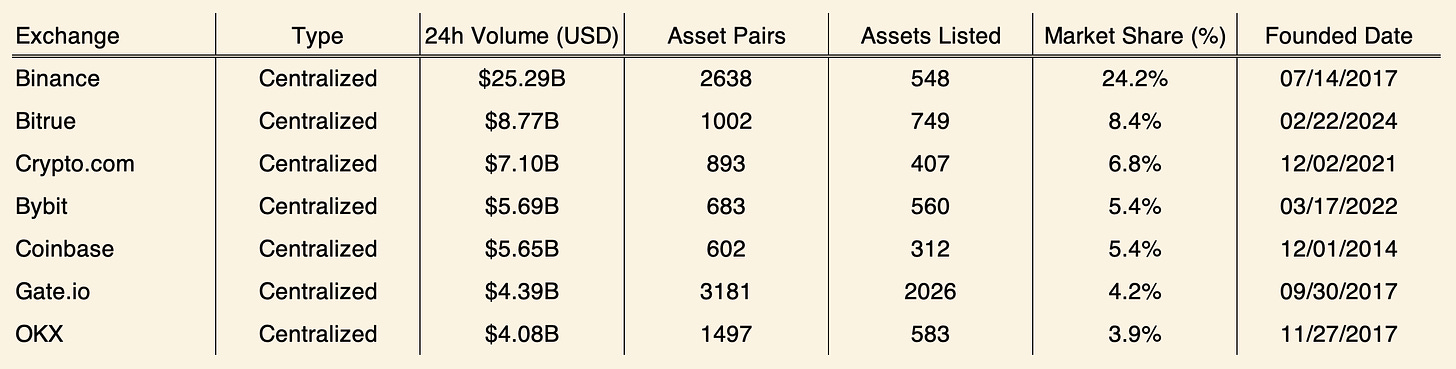

Coinbaseの競合他社: 主要指標の概要

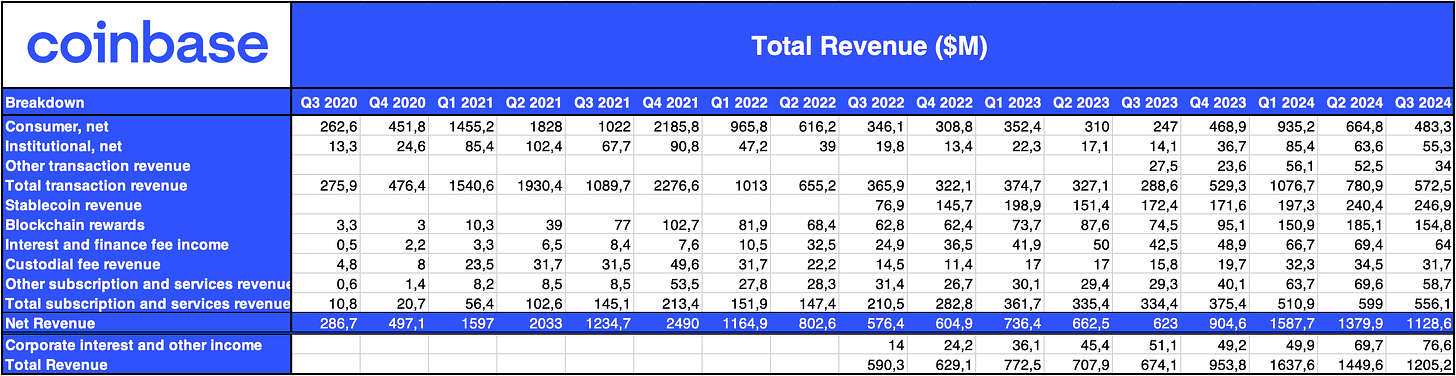

収益分析

収益の内訳 (2020 年第 3 四半期 - 2024 年第 3 四半期)

所得

2024 年第 3 四半期の総収益: 12 億 520 万ドルで、2024 年第 2 四半期の 14 億 4,960 万ドルから減少しましたが、2023 年第 3 四半期の 7 億 7,250 万ドルからは増加しました。

収益傾向:総収益は 2021 年第 4 四半期にピークに達した後、安定してきましたが、2022 年第 2 四半期以降は低水準となっています。

市場セグメント別の収益

消費者取引: 2024年第3四半期は4億8,330万ドルで、第2四半期の6億6,480万ドルから減少し、市場変動の影響を受けやすいことが示されていますが、依然として主要な収益源です。

機関投資家向け取引: 2024年第2四半期の6,360万ドルから5,530万ドルに若干減少し、ボラティリティは低下しましたが、収益に占める割合は低くなりました。

ブロックチェーンの報酬: 2024年第3四半期の1億5,480万米ドルは、第2四半期の1億8,510万米ドルよりも低いものの、前年比では増加しており、ブロックチェーン開発に関連する安定した収入をもたらします。

ステーブルコインの収益: 2億4,690万ドル、四半期ごとに安定しており、デジタル通貨分野におけるCoinbaseの重要な役割を示しています。

金利および金融費用:第 3 四半期には 6,400 万ドルで、市場の変化にもかかわらず安定した収益源を提供します。

サブスクリプションとサービス:第 3 四半期は 5 億 5,610 万ドルで、第 2 四半期の 5 億 9,900 万ドルから減少し、サービスの成長を示していますが、現在の市場圧力の影響を受けています。

コスト分析

取引費用: 1 億 7,180 万ドル (純収益の 15%)、2024 年第 2 四半期から 10.3% 減少。

テクノロジーと開発: 3 億 7,740 万米ドル、前月比 3.6% 増加。

販売およびマーケティング: 1 億 6,480 万ドル、わずか 0.3% 減少。

一般および管理部門: 3 億 3,040 万ドル、3.2% 増加。

その他の営業純利益: - 860 万ドル。このカテゴリーの純利益を表します。

総営業費用: 10 億 3,570 万ドル、2024 年第 2 四半期比 6.4% 減少。

取引量と資産収入への貢献

2024年第3四半期の取引総額: 1,850億ドル、2024年第2四半期の2,260億ドルから減少、2023年第3四半期の920億ドルから減少。

消費者取引額: 340億ドル、2024年第2四半期の370億ドルから減少。

機関投資家向け取引: 1,510億ドル、2024年第2四半期の1,890億ドルから減少。

資産収入の詳細

ビットコイン:総取引高の 37% で、2024 年第 2 四半期の 35% から増加。

イーサリアム:取引量は約15%で安定しており、安定した市場の関心を示しています。

注:ソラナは過去 2 四半期で 3 番目に大きな資産として注目され、総トレーディング収益に占める割合は 10% から 11% に増加しました。

その他の資産:多角化の取り組みを反映して、2024 年第 3 四半期には 33% に低下しましたが、今のところ引き続きビットコインとイーサリアムに焦点が当てられています。

リソース配分と投資分析

流動性プロファイル

USDC保有額: 2024年第3四半期の5億800万ドル、2024年第2四半期の5億8900万ドルよりわずかに減少。これは、USDC が依然として安定した流動性源であることを示しており、削減は戦略的な資産の再配置を意味する可能性があります。

第三者機関に預けている同社の現金: 9,200万米ドルで、以前の9,700万米ドルよりわずかに減少しており、第三者リスクが最小限に抑えられていることがわかります。

マネーマーケットファンドと国債: 2023年第3四半期の40億6,800万ドルから60億8,800万ドルに増加。これは、市場のボラティリティの中で、より低リスクで流動性の高い金融商品への保守的な移行を反映しています。

会社の現金: 2022 年第 2 四半期のピーク時の 35 億 4,900 万ドルから 15 億 4,400 万ドルに減少しました。これは、戦略的投資または運営上のニーズによる減少が原因と考えられます。

総流動性リソース: 2024 年第 3 四半期には 82 億 3,200 万ドルに増加し、強固な財務ファンダメンタルズと戦略的機会や市場の下落に対応する準備が整っていることを示しています。

投融資活動

営業キャッシュフロー: 2024 年第 3 四半期で 6 億 8,700 万ドル。これは、同社の中核事業で現金を生み出す強力な能力と回復力を示しています。

資本支出:財務の柔軟性をサポートするために固定費に対する保守的なアプローチを反映して、わずか 1,900 万ドル。

戦略的投資:流出額は小規模で、ベンチャーキャピタルが 1,400 万ドル(Coinbase Ventures の活動の詳細は Google Sheet でご覧いただけます) 、仮想通貨投資が 1,800 万ドル、法定ローンと担保が 1 億 7,300 万ドルで、慎重なリスク管理が強調されています。

財務活動: 2024 年第 3 四半期には新たな長期債務は発行されませんでした。これは、有機的成長と内部流動性の活用に戦略的に焦点を当てていることを示しています。

従業員指標およびその他のデータ

2024 年第 3 四半期の従業員総数: 2024 年第 2 四半期の 3,486 名から増加し、3,672 名。

月間アクティブ ユーザー (MTU): 780 万人、2024 年の第 2 四半期から 4.9% 減少、前年同期比で 16.4% 減少しました。

ウェブサイトのトラフィック: 2024 年第 2 四半期の 4,070 万から 3,780 万に減少しました。これはおそらく関心の薄れや季節の変化を反映しています。

Google トレンド: 9 月のピークは 74 で、世間の関心の変動を示しています。

アプリのダウンロード数: 8 月の 14,189 件から 9 月には 8,928 件に減少し、新規ユーザー獲得の鈍化を示しています。

求人数: 10 月には 818 件に減少し、おそらく雇用が安定しているか、再編が進行中であることを示しています。

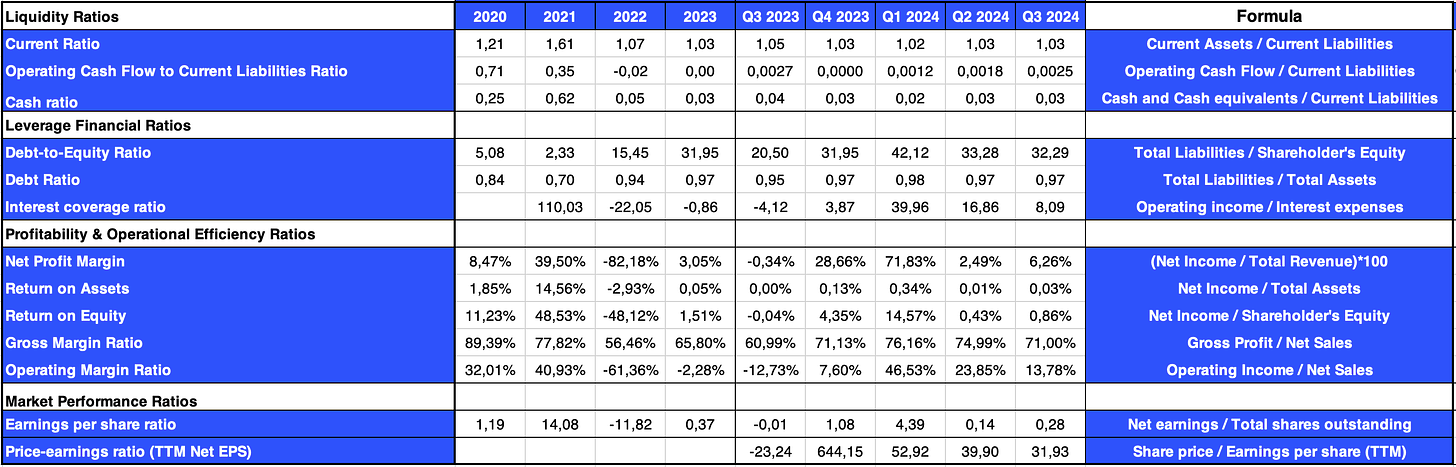

財務比率

注: 以下の説明は現在のデータに基づいた洞察を提供するものであり、最終的なものではありません。データを独立してレビューすることをお勧めします。詳細なデータはGoogle スプレッドシートで確認できます。

財務比率 (2020 - 2023、2023 年第 3 四半期 - 2024 年第 3 四半期)

流動性分析

流動比率 (2024 年第 3 四半期: 1.03):安定を維持し、流動資産による負債のカバーが限定的であることを示しています。

営業キャッシュフロー対流動負債比率(2024年第3四半期:0.0025):わずかに増加し、キャッシュフロー創出能力が部分的に回復したことを示しています。

現金比率(2024年第3四半期:0.03):現金管理に対する厳格な要件を強調し、低い水準に維持。

レバレッジ比率

負債資本比率(2024年第3四半期:32.29):高いレバレッジは財務リスクの増加を示します。

負債比率 (2024 年第 3 四半期: 0.97):負債は資産とほぼ等しく、負債への依存度が高いことを示しています。

インタレスト・カバレッジ・レシオ(2024年第3四半期:8.09):良好な債務支払能力を反映し、営業利益が支払利息をカバーするのに十分であることを示すプラス。

収益性と効率性の比率

純利益率 (2024 年第 3 四半期: 6.26%): 2023 年第 3 四半期の損失から改善し、純利益創出能力の向上を示しています。

資産利益率 (ROA) (2024 年第 3 四半期: 0.03%):資産の利用効率が低く、運用効率に問題がある可能性があることを示しています。

自己資本利益率 (ROE) (2024 年第 3 四半期: 0.86%):わずかに増加しましたが、依然として低く、株主資本利益率が理想的ではないことを示しています。

売上総利益率 (2024 年第 3 四半期: 71.00%):改善され、効果的なコスト管理が示されました。

営業利益率 (2024 年第 3 四半期: 13.78%):大幅な改善。営業費用のより効果的な管理を示しています。

市場パフォーマンス比率

一株当たり利益(EPS)(2024年第3四半期:0.28ドル):マイナス利益から回復し、収益性の強化を示している。

株価収益率(PER)(TTM純EPS)(2024年第3四半期:31.93):控えめなPERは、投資家が将来について慎重ながらも楽観的であることを示唆しています。

ベース

Base の起源と開発の詳細については、 6 月のニュースレターを参照してください。 Jesse Pollakのリーダーシップの下、Base は 2023 年 7 月 13 日に正式に発足しました。

概要

プラットフォームの使命: Base は、イーサリアム上の Coinbase のレイヤー 2 ソリューションであり、グローバルなオンチェーン経済を構築し、イノベーション、創造性、経済的自由を優先し、分散型アプリケーション (dApp) 環境の開発にセキュリティと低コストを提供することを目的としています。

インフラストラクチャとガバナンス:ベースは拡張性とコスト効率を高めるために OP スタック上に構築されています。 Baseはネイティブトークンを発行しないことを確認しました(2023年12月1日にCEOのブライアン・アームストロングが述べたとおり)。 BaseはOP Labsと協力して、Coinbaseの進歩的な分散化のビジョンに沿って、EIP-4844やop-gethクライアントを含む分散化ガバナンスと研究プロジェクトを積極的に実行しています。

エコシステム開発: Base は開発者コミュニティで広く歓迎されており、トークンのインセンティブに依存するのではなく、製品の実質的な革新に焦点を当てています。 Coinbase の内部チームは Base を使用してスマート コントラクトを展開し、消費者や機関の製品エクスペリエンスを向上させ、簡単な入力と直感的なインターフェイスを通じてオンチェーン アプリケーションの人気を促進しています。

コア製品: Base は、オンチェーン ID 管理を簡素化する Base 名と、安全でプログラム可能な資産管理ソリューションをユーザーに提供するスマート ウォレットを含む、開発者向けのオープン プラットフォームを提供する分散型「アプリ ストア」として位置付けられています。

戦略的位置付け: Base は、レイヤー 2 エコシステムで競争力があるだけでなく、従来の Web アプリケーションに匹敵するオンチェーン エクスペリエンスを提供することで、従来のオンライン プラットフォームとも競合します。

主要な指標

Baseのアプリケーションアクティビティの中でDeFiカテゴリのパフォーマンスが顕著で、アドレスアクティビティは2024年第2四半期の143,600件から第3四半期には405,700件へと大幅に増加しました。しかし、第3四半期の売上高は第2四半期の2,420万ドルから730万ドルに減少しました。ステーブルコインの送金量は第2四半期の978億ドルから第3四半期には4,150億ドル以上と大幅に増加しており、取引需要の高まりを示しています。新規ユーザーと復帰ユーザーの比率も変化しており、第 2 四半期は 107,000 対 278,000、第 3 四半期は 420,000 対 450,000、第 4 四半期は 509,000 対 827,000 となっています。第 4 四半期には、Sybil アドレスは 178,000 に減少しましたが、第 3 四半期には、Sybil アドレスが 550,000、非 Sybil アドレスが 120,000 に達しました。

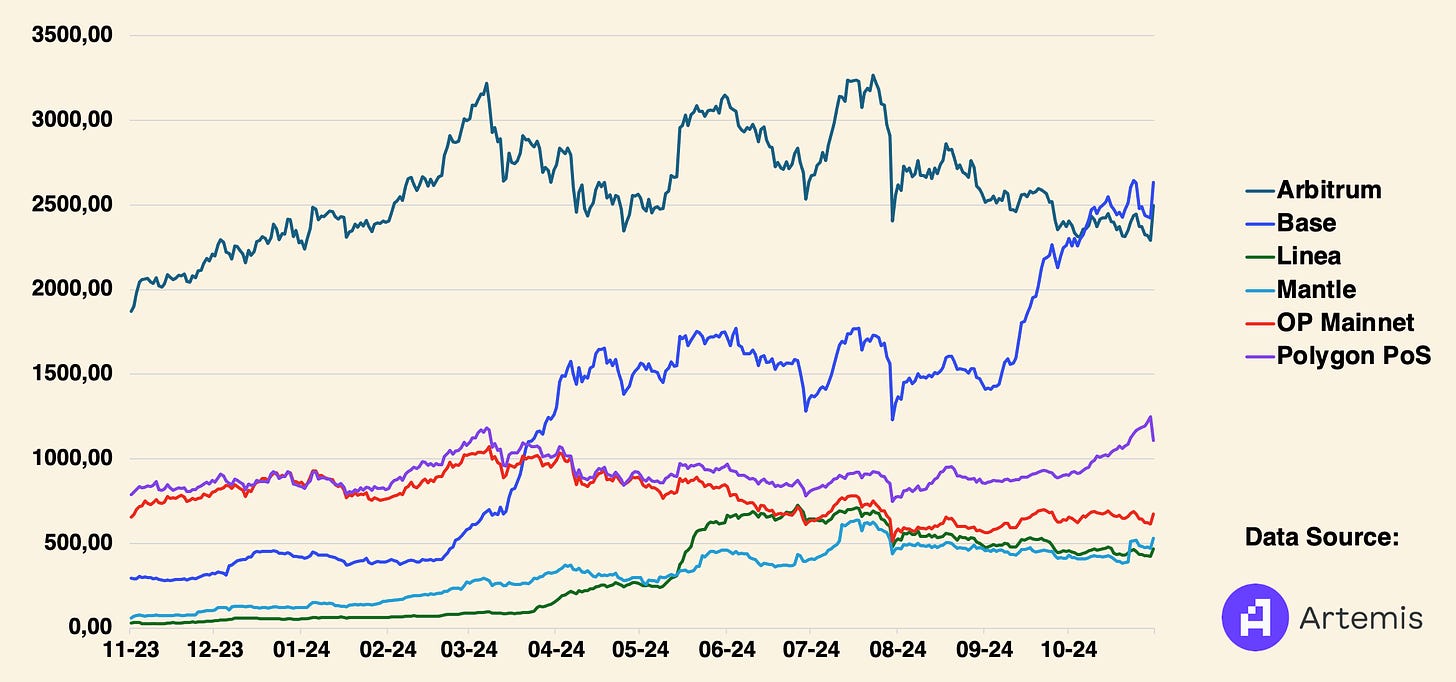

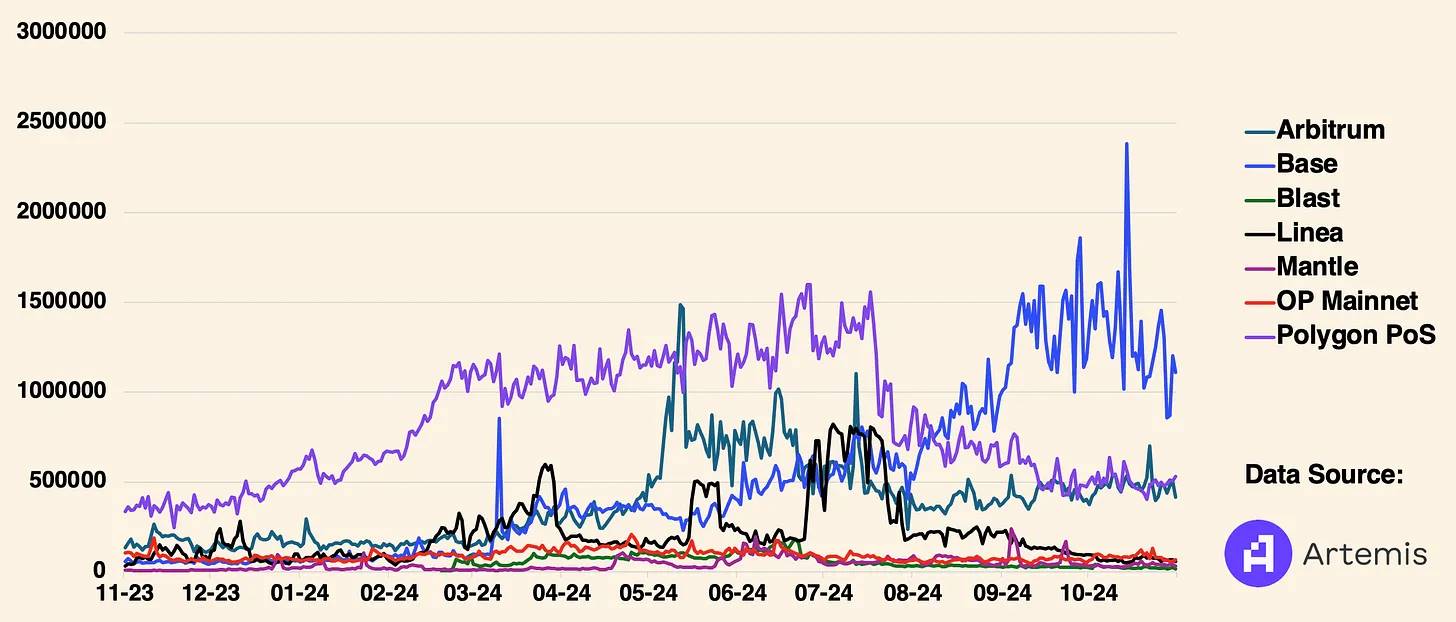

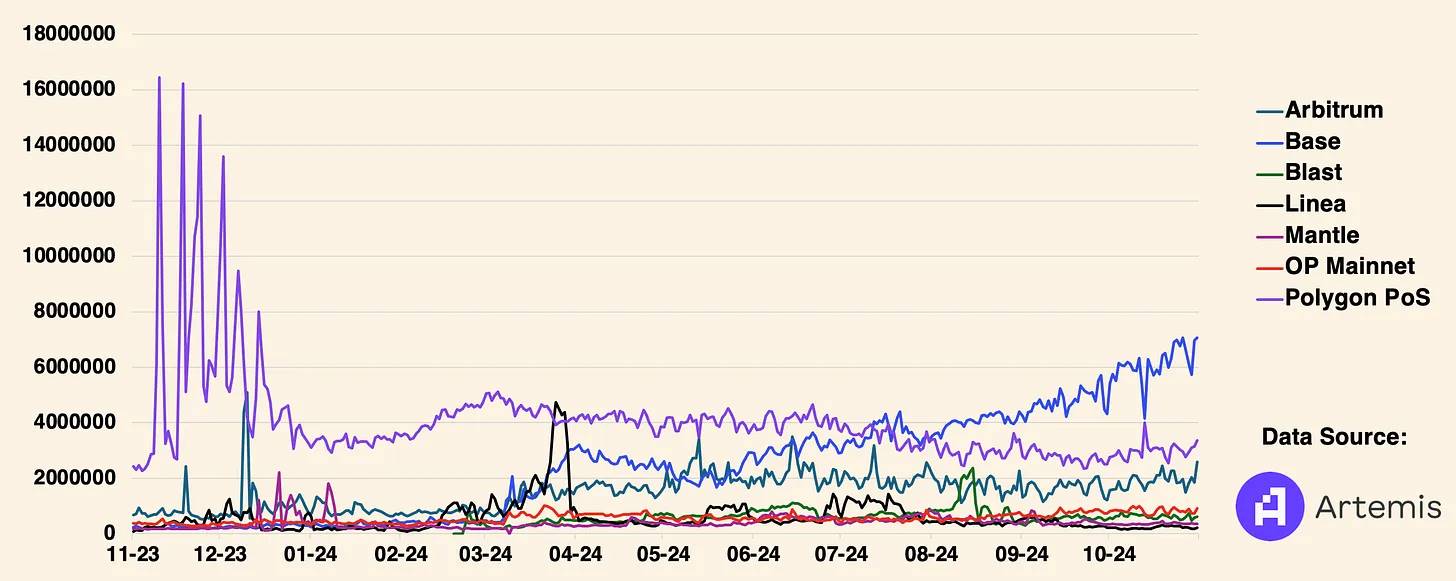

グラフからわかるように、11 月 7 日の時点で Base は主要なレイヤー 2 ブロックチェーンです。数週間前にトータル・バリュー・ロック(TVL)でArbitrumを上回り、日々のアクティブ・アドレスと日々のトランザクションのカテゴリでナンバーワンのレイヤー2の地位を数か月間維持している。

スマートコントラクトにロックされている総額(数百万ドル)

毎日のアクティブなアドレス (毎日プロトコルと対話する独立したオンチェーン ウォレットの数)

毎日のトランザクション (プロトコルの独立したオンチェーン インタラクションの数)