原文來源:

原文來源:ArkStream Capital

圖片描述

原文來源:

原文來源:

圖片描述

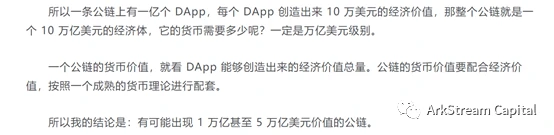

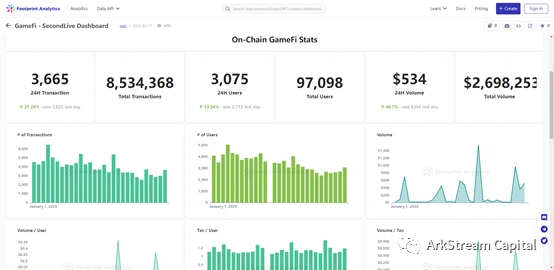

我們經歷的這一個週期,應用層和協議層開始了規模性的爆發:得益於多個DeFi 協議開始創造價值,“胖協議”還是“胖應用”的討論進入了人們的視野;公鏈不再桎梏於突破“不可能三角“,而是將生態發展放在了第一位,完善開發者生態、成立生態基金吸引開發者遷移等策略成為了底層設施發展的必須;CryptoPunk、BAYC 等藍籌NFT成功出圈,把Web3帶進了全球的大街小巷。 2021 年11 月,在BTC 觸及69000 美元後,整個加密市場的市值到達3 萬億美元,距離肖風博士預測的5 萬億,不到一倍的差距。據Binance 等中心化交易所的數據,全球加密用戶的數量到達了1 億的體量。儘管在2021 年的11 月以後就開始進入了漫長的下跌,但隨著行業的進一步清退,我們有理由相信,熊市的底部已經呈現, 2023 年是承上啟下的重要時刻。相比於擇時,我們更應需要思考的是,在用戶體量再翻10 倍,也就是全球加密用戶達到10 億,有15% 人類開始進入Web3的時候,哪些賽道會誕生萬億級別的應用?這些應用,下個週期又該如何發展?我們將從DeFi、遊戲等多個賽道進行分析,去聊聊我們在2023 年將如何佈局。

一級標題

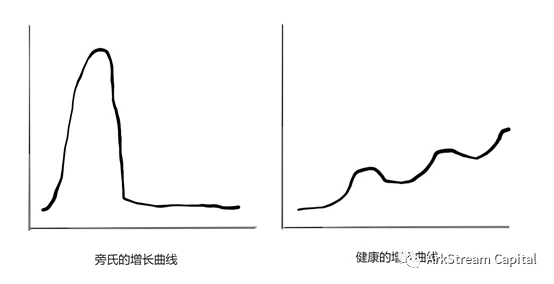

DeFi

應用還是基礎設施?為了讀者更方便理解,我們簡單粗暴地使用二分法把整個行業進行劃分,把所有能跟用戶產生直接交互的產品統稱為應用,包括DeFi 協議,遊戲,錢包,交易所等,把用戶交互時感知不到、但又支撐著Web3運行的部分,稱為基礎設施,包括公鏈,節點服務商,數據索引,開發者工具等。在經過了兩個週期的探索後,

圖片描述

DeFi 未來的探索可能集中在兩個方面,一個是怎麼吸引圈內中心化金融機構的客戶,

另一個是怎麼吸引無銀行賬戶的圈外用戶,即第三世界的用戶。 2022 年Luna 崩盤後引發的三箭暴雷,FTX 暴雷,DCG 等機構出現連環踩踏事件,都讓許多用戶對Crypto 產生了質疑,認為這是一個沒有約束沒有規則的世界,推動上一輪牛市的華爾街機構,也因為過高的槓桿成了這次崩盤的罪魁禍首。

DEX 和CEX 交易量佔比(現貨) 來源:The block

一級標題

X to Earn

當然,CEX 仍然佔據了這個市場絕大部分的佔比,DEX 仍然還有很大的成長空間。而且,這僅僅是現貨交易量的佔比,如果我們把這個數字放到衍生品裡,就會發現這個比例不到2% ,而衍生品的交易量和帶來的手續費是很多中心化交易所的利潤大頭,這裡面DeFi 的成長空間要大得多,也還有很多路要走。要實現跟CEX 一樣的衍生品交易體驗,現在的去中心化衍生品交易所是遠遠不夠的,儘管我們看到有GMX 這樣一些優秀的產品,但其響應速度,高並發處理能力,深度,便利性等等,都還是遠不及中心化交易所帶來的體驗,這也注定了現階段大部分用戶不會選擇DEX 來交易期貨期權等衍生產品。所以這是DeFi 在下一個週期需要解決的問題,也是可能出現大量增長的地方,是去搶佔現在圈內CEX 的用戶。這就要求L2等擴容方案,資產跨鏈方案,賬戶的隱私保護,新的流動性解決方案等等多個領域的探索。

另一個DeFi 發展的方向是,如何在低金融化的第三世界國家發展,低門檻地去獲得用戶。正如當初中國繞過了信用卡的發展,直接鋪開了移動支付一樣,DeFi 也可能幫助很多第三世界的國家,亞非拉的國家,繞過建立銀行賬戶、使用信用卡、使用第三方支付的路徑,直接開始使用數字貨幣來進行生活化的支付。現在在非洲、南美的一些國家,商舖已經開始接收BTC 付款了,因為即使BTC 波動很大,但他們國家的法幣存在更大的波動性,而因為沒有值得信賴的銀行,他們也沒有開設銀行去存錢的習慣,就更不必說因為藉貸帶來的金融化了。但DeFi 可以幫助他們在沒有中心化信任的地方,建立新的金融秩序。要實現這樣的願景,既要依靠技術的迭代,去進一步的降低門檻,比如AA 錢包和智能合約錢包的發展,如何建立純鏈上的信用機制,又要考慮怎麼本地化和地推的問題,怎麼進行用戶教育,怎麼建立本地化的社區。

一級標題

一級標題

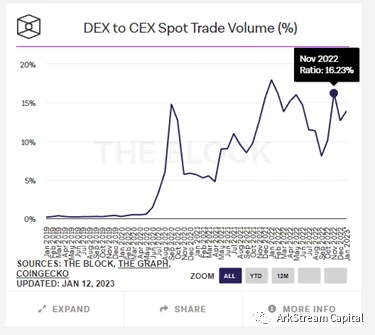

2021 年,Axie Infinity 把Paly to earn 帶進了大家的視野,“古典”的ERC 721 解決方案,成本低廉的寵物對戰遊戲,加上旁氏的代幣經濟設計,相互結合後爆發出巨大的影響力,一度在東南亞的幾個國家成為了國民遊戲,讓原本與加密世界可能毫無關係的人在這裡收穫了巨大的財富,全家老小齊上陣,參與到打金的事業中來。而今年年初,StepN 的爆火則把Earn 的邊界拓展到了“X”,得益於其精細的數值設計和強大的反作弊系統,一時間,無數人加入到跑步大軍中。而後,各種X to Earn 蜂擁而至,但大部分的項目大同小異,不過是“鞋”換成各種NFT,抑或把跑步改成了吃飯、睡覺等生活中的各種行為,本質上沒有脫離StepN 創造的框架。 StepN 崩盤後,市場上也多了許多關於代幣經濟的討論:旁氏的代幣經濟設計有何利弊? NFT 的蓄水池給原有的經濟模型帶來了怎樣的變化?多鏈產出的代幣如何權衡新玩家和舊玩家的利益衝突?任何需要用戶激勵的場景,是否都能加上類似的設計?

旁氏的玩法伴隨了幣圈多年,其定義可大可小,我們回溯幣圈多年的發展,可以舉出一些耳熟能詳的例子。很多代幣經濟的本質就是一個旁氏,但在其崩盤前,你若去這麼定義它,可能會受到其社區言語的攻擊;相應的,在其崩盤後,我們要做的並非是對其進行全面的否定,而是複盤與反思,思考其在代幣經濟的歷史發展中做出的探索。 Fcoin 的失敗早是歷史中的塵埃,但它帶來的“交易即挖礦”給兩年後DeFi Summer 的“流動性挖礦”熱潮鋪下了基石。

所以討論X to Earn,我們並非要去定義旁氏,而是去討論,在未來的Web3應用中,代幣經濟與用戶行為應該進行怎樣的捆綁關係?對於去中心化的應用或協議,現在市場中普遍存在三種代幣方案供他們選擇:

(1 )治理型代幣。代幣以投票權為主,或根據持有量直接進行投票,或質押後根據時間加權獲得投票權。持幣者不能直接獲得項目收益,需要通過治理權帶來的生態資源變現,或寄託於未來的分紅預期。(2 )分紅型代幣。又稱證券型代幣,用項目收益進行分紅或回購,給持幣者直接帶來收益。(3 )質押型代幣。持有代幣可以增加未來的產出,或根據質押份額佔比獲得產出,或根據生態內其他代幣(或NFT)的持有量來獲得該代幣的產出。我們認為,X to earn 這一類通過持有NFT,並需要伴以應用內行為來獲得代幣產出的模型,同屬一這一類的變體。

與上一個週期不同,這個週期除了一些強合規的項目,大部分項目都開始把多種代幣類型進行融合,而非單一使用某種功能的代幣,或使用雙代幣體系,即治理型代幣+分紅/質押型代幣。相比於前兩種類型,質押型代幣更加強調未來的產出,也就要求更加精細化的供給和需求的數值設計。代幣的供給和需求直接影響代幣價格,質押型代幣因為更大的產出量,必然需要更大的需求量,若治理權和收益分配權都無法在短期內刺激大量的代幣需求,而應用內的原生需求也難以達到預期的體量,那用原生代幣作為激勵的更加旁氏的設計則成了最終的選擇。這是很多X to earn 不得不選擇旁氏模型的原因,也是下一個週期亟待解決的問題。旁氏的關鍵在於,能否用偽需求刺激真需求,能否在回本週期不斷拉長和收益不斷降低的情況下軟著陸。

但項目不能把Earn 當作唯一,而應該在完成了冷啟動後迅速讓旁氏模型軟著陸,削弱早期用戶的利益。因為,“X”才是項目持續運行的關鍵,應用本身應帶來更多的用戶需求,用戶的“留存”應依託於應用中的用戶行為,而非是獲得更多的代幣。 “正外部性”是最近很多開發者提到的詞,即強調項目如何吸引外部的增量來保證內部的收益獲取,使外在需求能夠大於內部(代幣)供給。降低用戶門檻,吸引圈外流量,是下個週期的共識,也是Web2向Web3轉變的必經之路。

一級標題

一級標題

來源:

來源:

遊戲和元宇宙

來源:圖片描述

來源:

這一方面得益於Facebook 在改名Meta 後引起的“元宇宙”投資熱,另一方面得益Axie Infinity 在NFT 和遊戲進行的有機結合,兩方面的加成,讓投資者對遊戲趨之若鶩,勢必要投到下一個引爆市場的百倍爆款。然而,把“遊戲”和“元宇宙”放在一起講,並不代表著他們是同一東西,相反的,我們認為他們大有不同。或許對不玩遊戲的老古董來說,他們都是些“虛擬小人”,但我們認為,遊戲強調的更多是競技或成長,而“元宇宙”則強調現實世界在虛擬世界的“映射” 。嚴格意義上講,大多數稱自己為“元宇宙”的項目,不過是一個MMORPG 遊戲,而很多稱自己為“Web3遊戲”的項目,也不過是一個老套的遊戲加上NFT 的再次銷售。我們認為,這兩種方案都不是遊戲的終局。在這裡我想插入一個故事,FTX 暴雷的時候,有新聞說SBF 一直在玩Storybook Brawl,這個是他們Alameda 收購的卡牌遊戲,但現在去看Steam 上這個遊戲的評價,全是罵SBF 的,讓他別把數字貨幣這些骯髒的玩意兒加到他們喜歡的遊戲裡來,他們只是想單純的玩遊戲而已。這些觀點發表於FTX 暴雷前,與業內普遍認可的觀點大相徑庭,因為他們是真正的遊戲玩家。這些評論從側面反映出,遊戲為什麼能賺錢,是因為他能讓人感到快樂。不管是Pay to earn 的氪金網遊,還是強調競技性的Moba 和FPS,初心都是能讓人找到快樂,而且是脫離塵世間的煩惱的快樂,而不是白天上班打工,晚上還在遊戲裡打金的折磨。這並非是說打金,或者是加入代幣經濟是錯誤的,而是遊戲首先服務的是消費者,消費者能在這裡獲得快樂,才會願意消費,才會帶來“正外部性”,其次才是背後的Token 經濟。 Web3可以改善一些問題,比如玩家的數據所有權,通過代幣來更快完成冷啟動,通過NFT 來讓裝備或者物品的稀有性可得到驗證等,但這些都不是根本性的問題。遊戲的根本問題始終是怎麼做的好玩,然後才是把Web3的東西加進來。

回到最初的問題,遊戲賽道下一個週期會如何發展?我們認為,大部分打著3 A 旗號,把原來沒人玩的遊戲加上一些Token 經濟,卻沒有進行精細化地數值設計,也不好玩的遊戲,將在這個熊市消逝。遊戲能吸引人與否,始終在於其是否足夠好玩。元宇宙強調的沉浸感和現實映射,與NFT 和Token 經濟帶來的旁氏模型和經濟收益,都只是對遊戲性予以補充,而遊戲本身的“可玩性”,才是一個遊戲真正的硬實力。能在下一個週期爆發的Web3遊戲,應是在原本的Web2遊戲,足夠好玩,能夠吸引玩家,我們知道,現在的物理設施和技術離《頭號玩家》和《失控玩家》中描繪的VR/AR 世界還差距很遠,但在未來全新的虛擬世界中,Web3應佔有一席之地。

一級標題

NFTFi

圖片描述

一級標題

一級標題

圖片描述

圖片描述

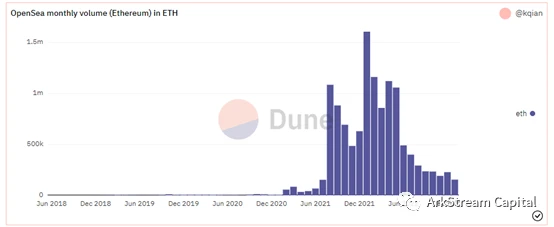

Opensea 月度交易額ETH(來源:Dune)

就交易流動性而已,相應的有Marketplace/AMM Protocol/Aggregator 三類解決方案,Aggregator 最早的玩家有Gem、Genie,這兩家分別被Opensea 與Uniswap 收購。與其說他們是Aggregator,倒不如說它們是批量操作工具,當然Gem、Genie 火爆時並沒有多的Opensea 挑戰者,當Opensea 的挑戰者逐步登場之後,更強的Aggregator Blur 出現了,然而Blur 更像是給自己的Marketplace 引流。不想做Marketplace 的Aggregator 不是好Aggregator。

圖片描述

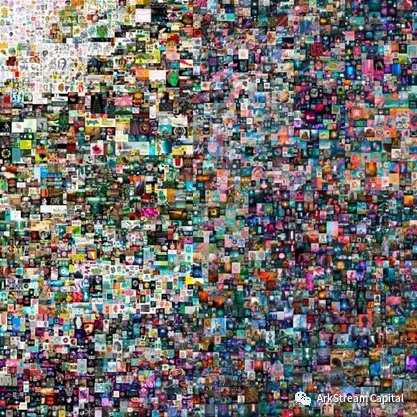

Beeple: Everydays – The First 5000 Days

而Marketplace 的競爭非常激烈。 Marketplace 從List 標的,可以分成藝術品與綜合性NFT Marketplace 兩類。

圖片描述

圖片描述

圖片描述

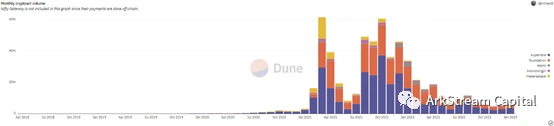

藝術類NFT 交易所月交易量(來源:Dune)

在整個2022 年,NFT藝術品的交易量急劇下滑。這種下滑程度領先也激烈於PFP為主的Opensea等NFT交易所。 SuperRare/Foundation/AsyncArt/KnownOrigin/Marketplace,這些玩家我們在22 年較少聽到他們的聲音。

這不難理解,NFT 藝術品曲高和寡,流通性較差。而在互聯網時代,社交媒體佔據了人們大多數的時間,PFP 具備很好的Social Money 的價值。

以Opensea 為首的綜合型NFT 交易市場(其實還是主要是PFP),雖然經歷了NFT 炒作牛市,反而目前相對健康。但Opensea 也面臨諸多挑戰者的競爭。

Blur 提供了更專業的交易體驗,在批量操作上,Blur 的體驗確實領先其他NFT 交易所,提供了更省心的頁面操作,並且授權也僅需要做一次授權,而其他Marketplace 需要做多次授權。

Rarible 作為老的Opensea 挑戰者,在這場競爭中已經有點力不從心。

X2Y2作為一個二線NFT 市場,在二線位置有非常不錯的數據表現,並且開通了P2P模式的借貸,依托著交易所的優勢,增速喜人。

NFT 借貸市場主要的玩家有P2P模式的NFTfi,Arcade,x2y2;也有P2P ool 模式的BendDAO。

圖片描述

NFTfi 目前是P2P模式的龍頭,而x2y2憑藉著NFT Marketplace 的流量優勢也在迅速成長。

我們認為P2P模式的借貸,會持續受到Marketplace 的擠壓。

圖片描述

圖片描述

NFT Lending 協議交易額(來源:Dune)縱觀整個NFTfi 市場,我們發現它依然在非常早期的階段,NFT 的流動性解決方案還是當前的要務,是整個NFTfi 堆棧最底層的積木。我們認為錢包

錢包

處於流動性底層的Marketplace,AMM Protocol,Lending Protocol 依然是投資人最需要關注的細分領域。

錢包

一級標題錢包儘管EOA 錢包向AA 錢包發展的趨勢不可逆,但其他錢包不可能乾等著,MPC 錢包的發展如火如荼,在EIP 4337 落地前,格局可能就已經形成,現在就是搶佔市場的黃金時期。對於錢包來講,兩種路徑可取,

一級標題

一種是從應用出發,逆向發展用戶,形成以應用為主的生態,讓用戶留在生態中;另一種是從B 端服務出發,提供SDK,讓更多的應用接入錢包體系,迅速發展自己的客戶群,等用戶量足夠大後再形成網絡效應,提取集群價值。

在技術實現方式都相差無幾的情況下,如何通過強運營拓展用戶邊界才是新錢包團隊的核心競爭力。第一種路徑意味著任何用戶入口都可以打造自己的錢包,讓用戶把數據和資金沉澱在自己的社交網絡之中,交易所、遊戲、社交媒體,都可以成為用戶“第一個錢包”的入口,前提是產品的體驗要足夠好,體驗絲滑,不成為用戶的負擔;第二種路徑則需要項目團隊有強大的BD 能力,迅速擴大產品的影響力和版圖,讓更多的應用接入,以打造錢包的生態。這與公鏈的生態發展方式類似,或許,錢包的發展最終將與公鏈接軌,因為這可以承載更大的敘事,也會將用戶進一步沉澱在自己的生態之中。

一級標題

一級標題

數據工具但數據分析工具的商業模式一直是個較難解決問題,這點從大量數據分析工具的短暫生命線就能看出。 ToB or ToC,Thatsa question. 鏈上協議一旦部署,改動空間就很小了,但分析工具相比於這些他們分析的對象,卻不要不斷地迭代,且支付大量的服務器成本。 Nansen 率先通過高客單價的模式打響了C 端收費的第一槍,這依賴於他們幫助用戶通過信息差賺錢的能力。但當牛市結束,熊市來臨,大家都在虧錢,“跟單”的虧損甚至遠超用戶的會員費用,用戶活躍度就發生了斷崖式的下降。而Massari 和Theblock 這樣的產品,他們集媒體與數據分析為一身,通過數據分析能力在行業中佔有話語權,打造媒體影響力。他們更像是ToB 的產品,在不斷輸出行業報告的同時,去結實更多的合作夥伴和資源,進行資源變現。廣告也是一個好的商業模式,但這要求有足夠大的用戶量和訪問頻率,CoinMarketCap 和Coingecko 在這一點上可以作為參考。在數據分析工具這個賽道,社交

社交

我們更偏好一開始小而美的產品,可能只解決了單一需求,但一旦佔住了這個口子,就可以向其他領域拓展。

社交

一級標題

社交

社交是一個龐大的命題,要討論這個話題,我們需要先定義:什麼是Web3社交。如今的社交網絡,遍及到生活的方方面面,與人溝通的即時通訊,發表觀點的社交媒體,展示生活中一切的視頻網站,都是社交的內容。你可以暢想這一切都全部發生在鏈上,但現在的基礎設施顯然無法滿足這一點,那如果我們僅改變利益分配的環節,讓現有的Web2社交平台發行代幣,那他們就是Web3社交了嗎?

在確定了數據所有權之後,Web3社交的下一步需要大量的數據構建護城河。我們可以回顧比特幣的發展,“共識”是其多年以來屹立不倒的重要因素,也是BTC 比其他相同代碼的分叉幣最大的優勢。在擁有了技術基石以後,迅速拓展用戶,擴大共識,是Web3社交的關鍵。這個時候,代幣或許在其中可以起到重要作用,作為用戶激勵的方式,或者幫助應用構建更好的商業模式。前端的搭建也是獲得用戶的關鍵。如果你測試過基於Nostr 或Lens Protocol 搭建的產品前端,就會發現它們相比成熟的Web2產品顯得過於稚嫩。這是時間的問題,因為現在還處於基礎設施建設的階段,在初顯競爭格局後,搶佔用戶的競爭點將轉移到入口端,屆時,無論是遊戲、交易所還是錢包,都將成為社交的入口,且因為協議的互通性和賬號屬於用戶,應用的切換將變得更加容易,競爭變得更加激烈,不能兼容其他社交協議的應用入口將被用戶拋棄。一級標題

AI

在擁有大量數據後,如何挖掘數據產生的價值,將是後Web3時代最值得討論的話題。 Web2的數據價值主要體現在精準的廣告推送,我們很難在現在就去預測Web3的數據將會產生怎樣的價值,但毫無疑問,這會帶來數個萬億級別的產品。

回到一開始的問題,什麼是Web3社交?我們今天只能盲人摸象般去描述Web3社交會給我們帶來什麼樣的東西,會有什麼樣的特質,很難精確地給出一個定義。但我們可以明確的知道,

一級標題

一級標題

ChatGPT 的爆火讓AI 和Crypto 結合一時重回人們討論的視野。業內大多數AI+Blockchain 的項目,都把方向放在用AI 來解決區塊鏈的數據隱私和安全等問題,並非應用層的產品。

在未來,AI 和Crypto 的結合方式難以預測,但是目前有一些潛在的用例和應用正在開發或討論中。

一個AI 和Crypto 可能結合的領域是DeFi 和金融交易。 AI 算法可以用來分析市場趨勢,並根據這些信息進行交易,從而有可能導致更有效和盈利的交易。此外,AI 還可以用於檢測DeFi 系統中的欺詐行為,幫助維護這些去中心化網絡的安全。

另一個AI 和Crypto 的潛在用例是創建去中心化自治組織(DAO)。 DAO 是通過在區塊鏈上編碼的計算機程序管理的組織。 AI 可以用來優化和管理這些組織,使決策和治理更有效率。

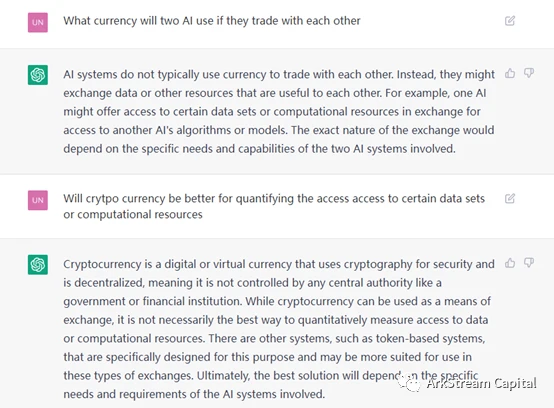

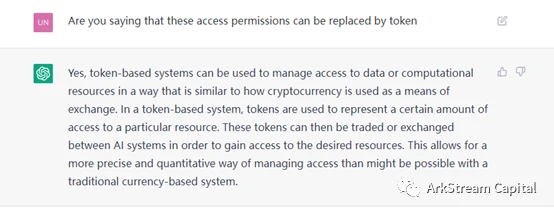

如果AI 之間進行交易,它們會用法幣還是數字貨幣來交換?我曾向ChatGPT 問了這個問題,他回答我說,用Token 對數據訪問的權限進行量化定價是一個相比於傳統貨幣更好的方案。

結語

結語

原文鏈接