原文作者:Sean @seanhu 001 , Founder of RateX

TLDR:本文涵蓋了三個關鍵領域

1. 理解 JLP 的本質與穩定性:文章介紹了 JLP 的原理,闡述了穩定高收益的原因。

2.分析與預測 JLP 的 APY:透過分解 JLP APY 的組成(如收益來源和 TVL),幫助讀者理解影響 APY 的因素,並提供預測短期和長期 APY 趨勢的指導。

3.JLP 收益交易策略:文章介紹了多種交易策略,包括槓桿收益投機、固定收益投資以及基於 APY 的套利機會,為讀者提供了有關收益交易的實用見解。

4. 了解全行業第一個槓桿利率交易協議 RateX 及如何有效使用 RateX 擴大收益。

今年以來,JLP 機會是 Solana 生態最受關注的資產類型之一,它不僅收益高,價值還很穩定,超高的 risk return 在加密熊市成為了許多投資者的首選資產。本文將幫助讀者理解 JLP 的內核,並告訴使用者如何透過分析預測 JLP 的 APY 來獲利。

1.JLP 是什麼

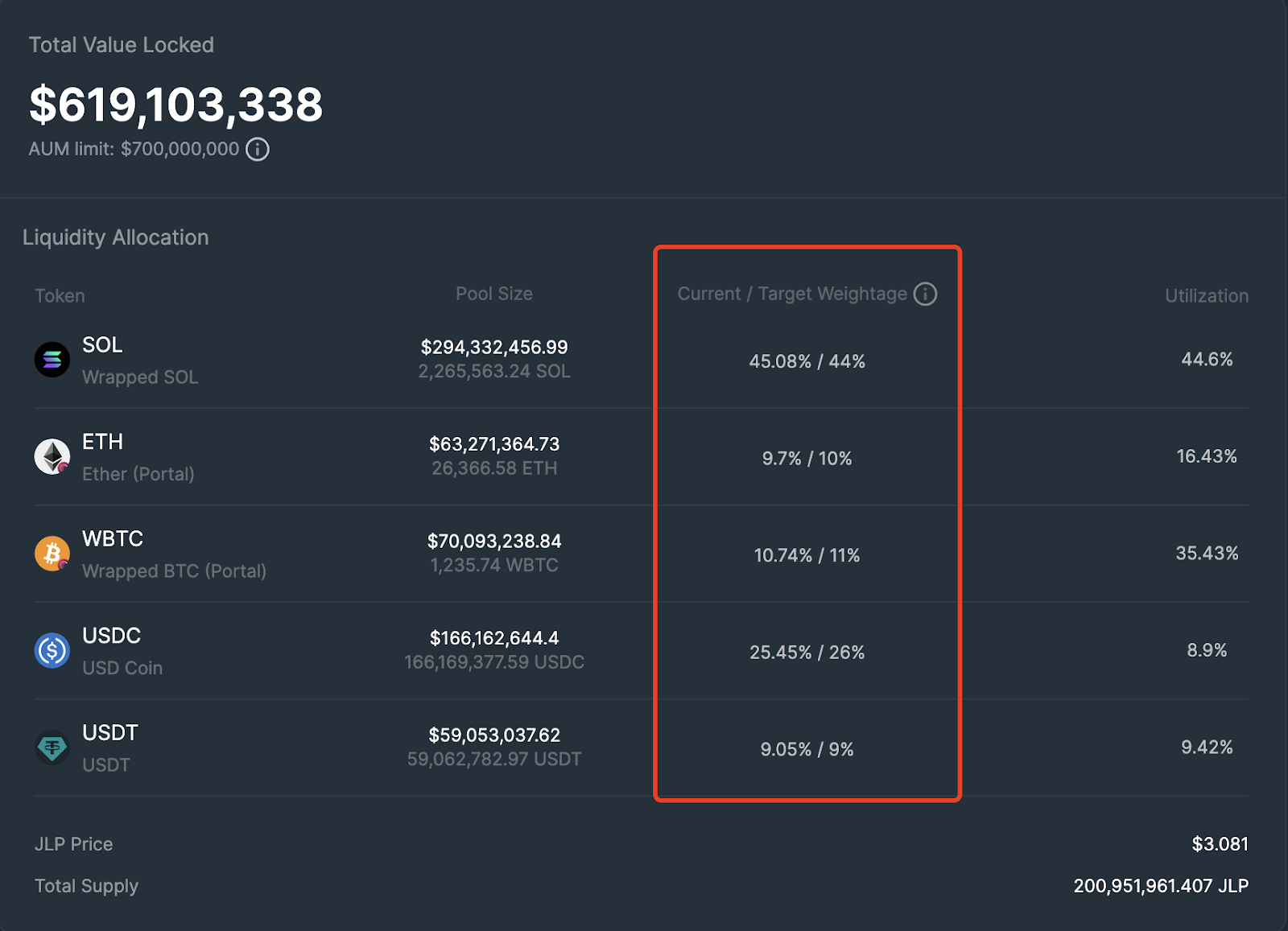

JLP 是 Jupiter Perp 的流動性池,池子內的資產由SOL, WBTC, ETH, USDC, USDT 構成, 最新的構成比例是這樣的。

Target Weightage 是由 JUP 團隊設定的目標,並透過設定Swap Fee or Mint/Redeem Fee 來幫助調節。

Current Weightage 是目前 Pool 中真實的資產佔比。可以看到 SOL 的佔比是最高的佔 45% ,ETH 和 WBTC 各佔接近 10% 。剩餘的 25% 和 9% 分別是 USDC 和 USDT。

如何理解 JLP 的本質? JLP 本質上就是一個 U 本位和幣本位的組合貸款池。我們可以把 JLP Pool 分成 2 部分來看。第一部分是 Crypto 部分,第二部分是穩定幣部分。

對於 Crypto 部分,其中有 3 個資產,SOL, ETH 和 BTC。這部分資產的作用是藉給 Trader 做多用的,Trader 借入這些資產,並歸還當時借入資產的美元價值。所以市場上每增加一筆 Long crypto 方向的交易,JLP 裡的 crypto 就有一部分價值變成了美元貸款。當某一個 crypto 如 SOL 的 Utilization 變成 100% 時,我們可以理解為 JLP 中所有的 SOL 都轉化為了美元貸款。

對於穩定幣部分,其中支援 2 種美元穩定幣 USDC 和 USDT。這部分資產的作用是藉給 trader 做空的,trader 借入這些美元,並歸還借入時美元價值的 crypto 數量。所以市場上每增加一筆 short crypto 方向的交易,JLP 中的 stables 就有一部分價值變成了幣本位貸款。

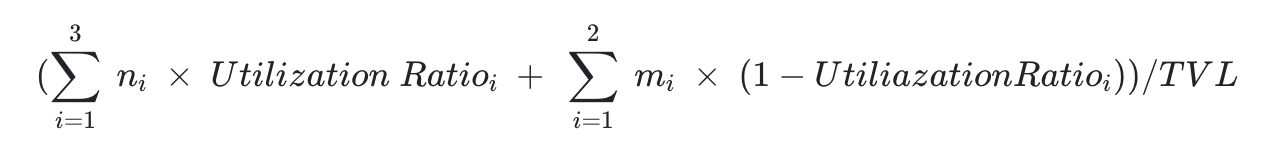

所以我們可以簡單得到這樣一個計算 JLP 的真實穩定幣佔比公式:

真實穩定幣佔比=真實穩定幣數量/TVL=

N 代表 crypto 部分的 3 個資產,m 代表穩定幣部分的 2 個資產。

透過這個公式我們可以很直觀的看到,當 crypto 資產的利用率高(Long Position 多)且stables 資產利用率低的時候(short position 少),JLP 的價值更趨近於一個穩定幣池。這意味著當多頭市場時,多頭大量進行槓桿交易,JLP 的價值就越穩定。當然 JLP 會出現一定程度的無常損失(即牛市時 Pool 價值低於其持有的資產,但更穩定)。

反之,當 Crypto 資產的利用率低(Long Position 少)且穩定幣資產利用率高的時候(short position 多),JLP 的價值更趨向於一個 Crypto 池。也就是說當熊市時,如果多頭開倉減少,空頭開倉變多的時候,JLP 的價值更像 crypto 組合。

當然現實顯然不是剛才我們提到的那樣,在熊市中我們看到Jupiter perp中的多倉佔比仍然是遠大於空倉。在我寫這篇文章的時候(9 月 5 日)多空比依然達到 90% 。

我們可以從這裡輕鬆取得目前JLP Pool的基礎資料。根據我們的數據分析,目前的真實穩定幣佔比為58.8% 。這也是為什麼我們看到 JLP 的價值如此穩定的核心原因,當組合中有 60% 的穩定幣時,它的價值很難不穩定。

2、如何預測 JLP 的 APY

讓我們來看另一個有趣的點,JLP 的收益數據,這反映在他們每週推送的 APY 數據上。雖然 JLP 作為一種收益累積在單位淨值裡的資產,他的收益和池子裡的資產價值波動混在了一起。但是我們依然可以透過官方提供的 APY 數據或鏈上數據進行分析,將收益部分從 JLP 的價值中剝離出來。

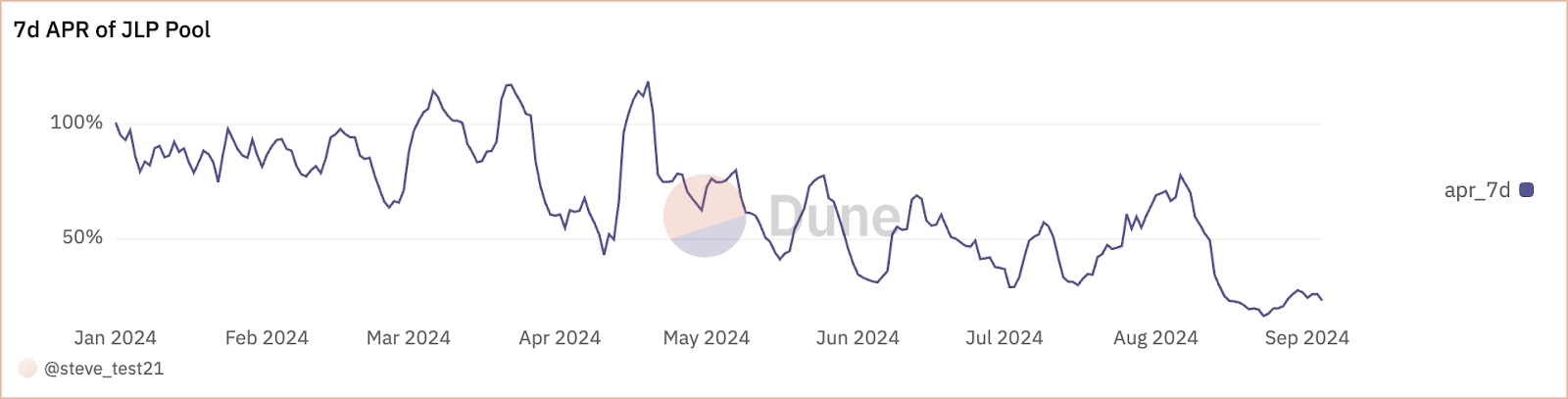

Jupiter 官方沒有提供的 APY 的歷史時間序列數據,但是我們根據鏈上數據做了一條 7 天平均的 APY 曲線。我們看到 JLP 的 APY 持續處於很高的收益水平,同時波動也不小。隨著 JLP 規模的逐漸擴大和市場的轉熊存在一定程度的下行的趨勢,但依然保持在 30% 附近。

接下來我們將分析 JLP 中收益的組成並告訴你如何預測短期和長期 JLP 的 APY 趨勢。

首先,JLP 的 APY 的計算公式非常簡單

APY = Earned Fees / TVL,本段將主要從 earned fees 和 TVL 兩方面進行拆解分析。

1. JLP 中收益來源的組成:

根據 Jupiter 官方的文檔,我們看到 JLP 的收益來源主要有以下幾個因素

The exchange generates fees and yields in various ways:

Opening and Closing Fees of Positions (consisting of the flat and variable price impact fee).

Borrowing Fees of Positions

Trading Fees of the Pool, for spot assets

Minting and burning of JLP

75% of the fees generated by JLP go into the pool.

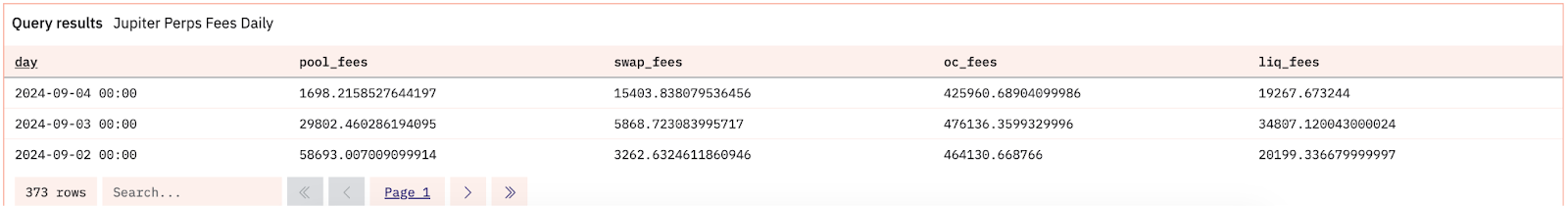

感謝 Jupiter,我們可以在鏈上看到這些收益來源的明細:

這些每日數據構成了我們預測 JLP 收益的基礎。

我們看到 pool_fees 是對應 borrowing fees of the positions, swap_fees 是對應 trading fees of the pool, oc_fees 對應opening and closing fees of positions, 以及 liq_fees 應該對應清算費用。

https://dune.com/queries/3417634/5738454

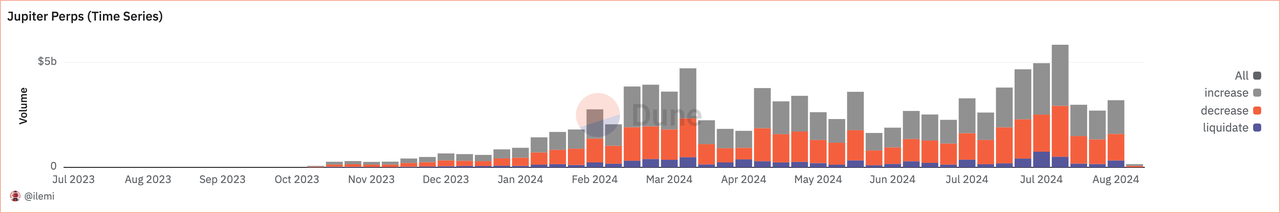

這張圖反映了從 23 年 7 月至今的 Jupiter Perps Fess 的時間序列數據,我們看到 oc_fees 佔據了絕對的大部分,所以我們主要研究 oc_fees。

根據 Jupiter 官網的介紹,Fee calculation for opening and closing positions involves the volume of these transactions, multiplied by the fee percentage of 0.06% . 當然我們知道這個費率是由官方動態調整的。在假設 fee percentage 不變的情況下,我們知道 oc_fees 是跟交易量線性相關的。所以我們只要能預測交易量就能預測 oc_fees。

Jupiter Perps 的交易量我們可以從鏈上取得。

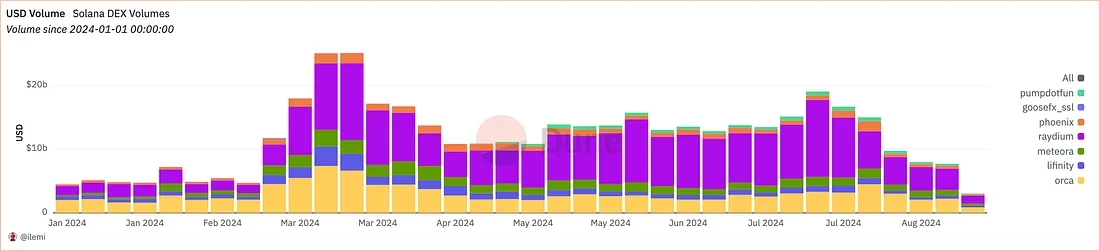

下圖是 Solana 上 DEX 的交易量

我們看到Jupiter Perps 的交易量和Solana 上DEX 的交易量在趨勢上類似,但是明顯有更強的獨立性,在7 月開始交易量大幅走低的情況下,Jupiter Perps 的交易量依然維持在了不錯的水平。

所以我們在預測短期交易量時可以透過分析鏈上數據準確的得到Jupiter Perp 的交易數據,但在預測長期交易量趨勢時需要同時考慮Solana 整體交易量的趨勢(beta)和Jupiter Perp 作為一個證明為成功的專案的獨立成長能力(alpha)。

2. JLP 的 TVL 規模

看完費用結構,我們再來看 TVL。這決定了有多少資金在提供槓桿的同時也決定了有多少人在和你共享收益。我們可以從下圖看到JLP 的TVL 是在穩定成長的,Jupiter 團隊針對JLP 的規模成長策略也比較穩健,他們會針對JLP 設定AUM Limit 來控制規模以防止TVL 波動過大對LP 收益的衝擊,這本身就是一種負責任的行為。

https://dune.com/queries/3379693/5670864

總體來說,隨著 JLP 的 TVL 上限不斷增大,其 APY 的中樞不可避免的會出現下降。但考慮到目前處於熊市,市場交易量自7 月以來出現了50% 幅度的下降,如果市場回升加上Jupiter Perp 產品本身的競爭力,我們相信JLP 的APY 很可能在一定時間內出現反彈,甚至回到50% -60% APY 以上的水平也不是不可能。

如果你想研究短期的 APY,例如在官方公佈 APY 之前就得到一個預期的 JLP APY,你可以登陸RateX的官網,主網上線後在market overview 裡點擊JLP contracts,我們會提供JLP 的領先APY 數據供用戶參考。

3、如何透過預測 JLP 的 APY 獲利?

如果你了解上面的研究方法,同時覺得預測 APY 是一件有趣且簡單的事,那你就需要讀一讀下面的內容,他會告訴你如何透過 RateX 的 JLP yield trading 功能來賺錢。

1. 對未來對 APY 進行槓桿投機。

RateX 是一個槓桿利率交易協議,他透過合成 YT-JLP 來供用戶交易 yield。簡單來說,他為 JLP yield trading 創造了一個流動性池,Liquidity Provider 存 JLP 進入這個 pool 裡。基於存入的 JLP,給 Liquidity Provider 產生 rebasing 形式的 ST-JLP。

ST-JLP 數量是根據官方提供的 APY 數據進行複利增長的,保證 ST-JLP 根據 JLP 提供的 APY 增長後的價值和 JLP 的價值相同。同時基於存入的 JLP,liquidity provider 會從協議 mint YT-JLP(通常來說存入 1 個 JLP 允許 mint 1 個 YT-JLP)。

基於 YT-JLP 和 ST-JLP,RateX 為使用者建構了一個 YT/ST 的 AMM 池子。 Trader 想用槓桿 long YT 時,存入保證金(JLP),同時協議創造 ST-JLP 給用戶去 AMM 買 YT-JLP。

相反,如果想要 short YT,存入保證金(JLP),同時協議創造 YT-JLP 給用戶去 AMM 裡買進 ST-JLP。

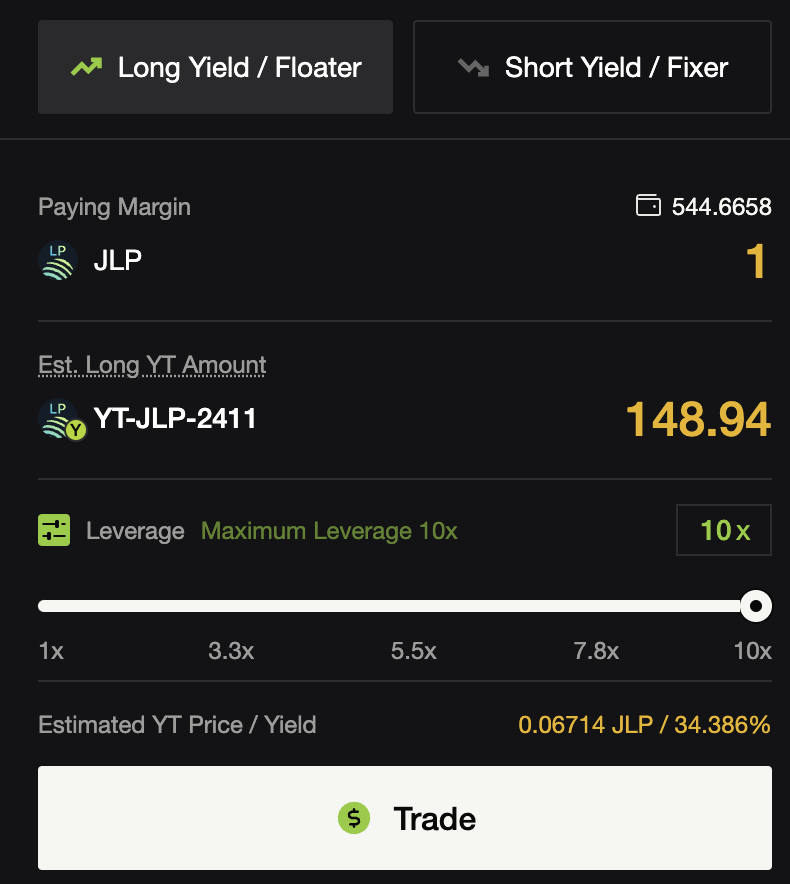

目前,RateX 可以給用戶 10 倍槓桿交易 YT-JLP。

在 RateX 測試網的 JLP-2411 合約(24 年 11 月底到期)中,存入 1 JLP 的保證金,可以買到 148.94 個 YT-JLP-2411 。

由於 YT 的價格遵循以下的公式:

這是一個非線性的公式,看起來不直觀。當 implied yield 越小的時候,你可以粗略地認為 YT 價格的變化率和 Implied Yield(APY)的百分比變化率一樣。 (例如半年到期的合約,implied yield 從3% 變成4% 的時候,YT 價格變化大概是4% /3% -1 = 33% ,當從30% 變到40% 的時候,YT 價格變化百分比大概是26% ,這裡有一個折現因子敏感度的問題)。如果你是個成熟的投資者,我們還是建議你自己算一下會比較精確。這裡有個很詳細的針對 YT 的說明。

2. 固定收益投資

RateX 基於 YT 和 ST 構造了 PT 資產,PT= 1-YT。因為 YT 是隨著不斷收到 yield 後價值趨近於 0 的資產,所以 PT 的價值會逐漸向一個 ST-JLP 靠攏。如果你選擇持有至到期,就獲得了一個固定收益,這本身是一種保守的被動收益策略。

你也可以選擇做 PT 的價差策略,如果 YT 價格下跌了(implied yield 下降),PT 的價格會升高,你可以選擇馬上贖回 PT 獲得更高的年化收益。

你也可以選擇類似 Kamino multiply 的做法,抵押 PT 借入資金繼續買進 PT,形成更高的收益,當然加了槓桿後,你得小心清算風險。

3. 套利交易

另外還有一個基於預測 YT 付息週期內 APY 的套利交易的策略。由於YT 是time-decaying 的資產,他的價值是對應著隱含收益率的來攤銷的,我們會在每個付息週期結束時對YT 的價值進行重新折算,如果這部分減少的價值和你收到yield 的價值不等,那你擁有透過預測APY 資料來套利的機會。

假設你以30% 的隱含收益率買進一個YT,在下一個付息週期時,隱含收益率還是在30% ,而你收到了APY 為50% 的yield,但你的YT 價值卻是按30% 的隱含殖利率隨著剩餘時間的下降而減少的。

這意味著你收到的 yield 超過了 YT 價值減少的部分,如果你馬上能把 yt 按市場價格賣掉,對於你來說,你就透過預測這個付息區間內的 APY 獲得了套利機會。但這種短期套利機會空間很小,而且 YT 的隱含收益率反映了剩餘期限內的平均 APY 的預期,所以進行付息週期套利失敗可能會變成更長期限策略交易者的利潤來源。所以除非你是專業交易者否則不建議參與。