原文作者:YBB Capital Researcher Ac-Core

TL;DR

與上一輪由宏觀經濟繁榮推動的牛市不同,本輪加密市場主要受到宏觀經濟不確定性影響;

ETF 只是一顆“布洛芬緩釋膠囊”,加密美股化趨勢已成行業增長潛力的“緊箍咒”;

目前的多頭市場幾乎僅限於比特幣,山寨幣表現低迷的主要原因在於整體行業創新匱乏,流動性不足以及一級市場估值過高,整體資本推動力有限,市場難以放量上漲;

在產業創新停滯的情況下,傳統機構如貝萊德等入場雖能提供一定的增量資金,但無法改變市場內捲化的趨勢,舊曲難彈難以支撐持續增長;

一、四年減半的周期性上漲,能否刻舟求劍式上演

1.1 多頭市場的起點,已截然不同

或許是出於抵抗國家主權貨幣超發與貨幣政策幹預,比特幣巧合地誕生於全球經濟危機背景。從發展歷程來看,在比特幣 2021 年被國內大面積禁止前,中國曾是加密產業的主要推動者,國內的單挖礦開採量曾一度佔全球總量的三分之二。同時,中國整體經濟在房地產和網路熱潮的推動下迅速發展, 2021 年之前的宏觀環境利好,央行的貨幣寬鬆政策激發了市場投資的熱情。然而,隨著 2020 年後房地產降溫,整體經濟下滑,部分市場流動性逐漸被抽走。

從後視鏡視角來看產業創新,DeFi Summer 推動了以太坊的內循環經濟,成為其爆發的主要動力,隨後NFT、MEME、GameFi 不斷破圈,吸引了海量流量資源,並引發了數位藏品的熱潮。行業市值的上漲帶動了整個行業發展的熱潮,然而,本輪創新卻多為”舊曲重彈”,並未帶來實質性突破。也或許多頭市場尚未真正來臨,新的敘事尚未掀起足夠大的波瀾。

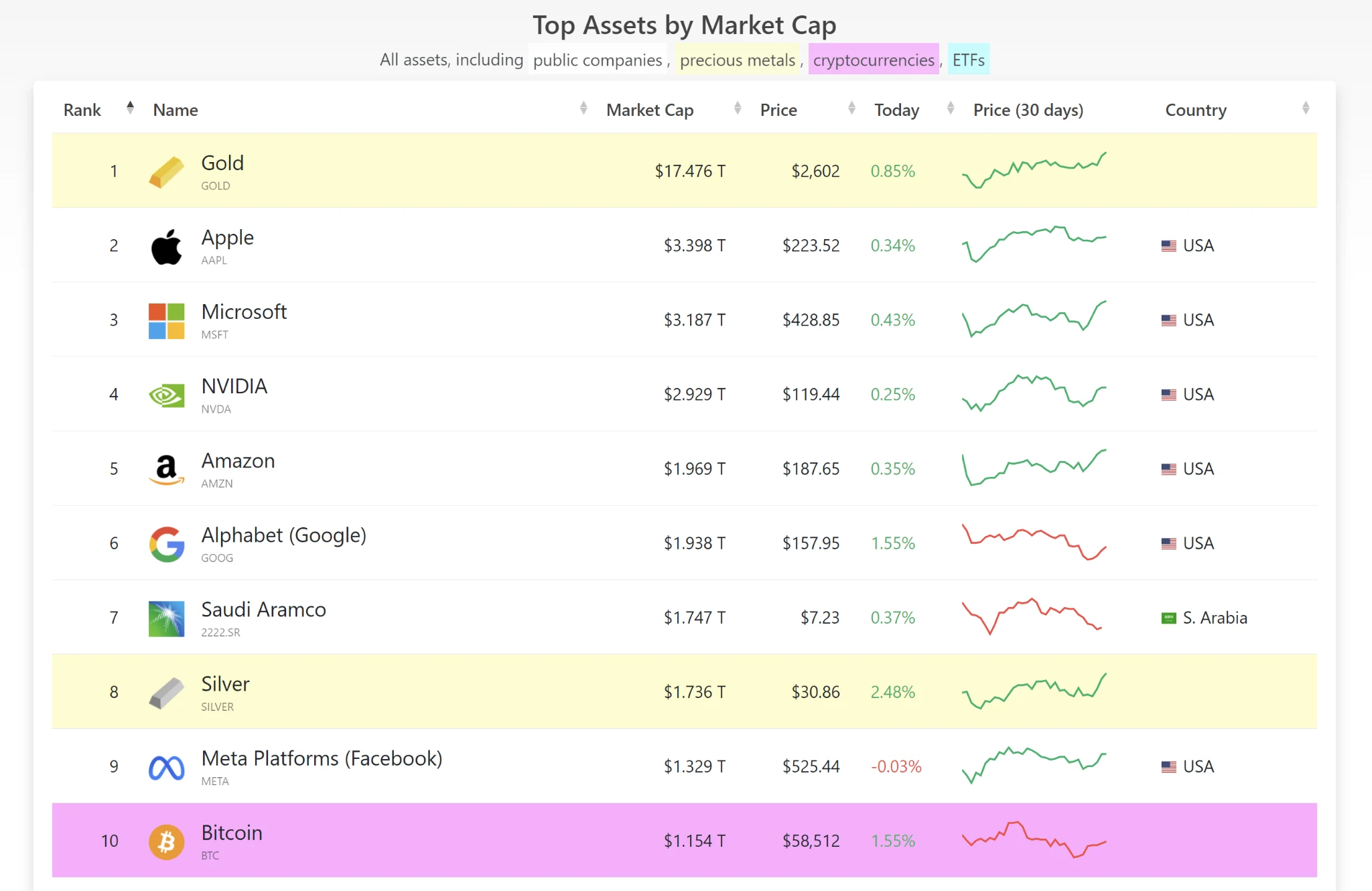

若將2019 年初至2021 年初視為上一輪牛市的起點,比特幣在4 K-1 W 美元的價格區間範圍,以太坊在130 U-330 美元區間,整個加密市場體積較小,上漲空間巨大。但目前根據 CompaniesMarketCap 數據,目前比特幣市值已位於全球第 10 ,僅次於 Facebook,距離蘋果約三倍增長空間,較黃金有約 15 倍增長空間。然而,與上一輪多頭相比,整體預期成長空間已大幅縮小。

減半推動的上漲是上一輪牛市的核心敘事,加密市場的週期性成長始終與宏觀經濟密切相關。自 2009 年比特幣創世區塊以來,其市值可突破 1 兆美元,離不開週期性的貨幣寬鬆刺激。然而,金融市場唯一不變的就是“變化”,刻舟求劍就算取得了位置也無法知道下潛的深度。

資料來源:CompaniesMarketCap

1.2 比特幣的定位和未來上漲空間在哪裡?

比特幣的避險屬性僅是圈內的共識?

至今,美元依然透過計價權掌控著全球經濟,而黃金則作為避險和保值的“避風港”,其歷史價格新高都伴隨著重大危機。第一次狂歡始於二戰結束後布雷頓森林體系的瓦解,美元與黃金脫鉤,驅動力來自地緣政治與通貨膨脹。第二次狂歡始於 2005 年,次貸危機後大量資金湧入黃金避風港, 2011 年利比亞戰爭結束後,地緣政治仍是關鍵因素。第三次狂歡在 2018 年後,新冠疫情和局部地緣政治推動了黃金價格的上升。整體來看,黃金一直是對沖風險的首選,而聯準會的量化寬鬆擴大貨幣供應與地緣政治則是其價格上漲的主要動力。

根據北京時間週四( 9 月 12 日)報道,現貨黃金收盤漲 1.84% ,報 2558.07 美元/盎司,創歷史新高;現貨白銀漲 4.19% ,報 29.8792 美元/盎司。 COMEX 黃金期貨漲 1.78% ,報 2587.6 美元/盎司,同樣刷新歷史收盤記錄(資料來源:前瞻網研選快訊)。比特幣和黃金同樣作為避險資產的定位似乎已被打破,黃金暴漲,而比特幣卻未能跟上,反而其價格走勢更趨近於美股。

比特幣的最大價值:抵制經濟制裁和法幣信任不足的工具

在經濟全球化背景下,各國都希望實現本國法幣的國際化流通、儲備和結算。然而,貨幣主權、資本自由流通和固定匯率之間的三元悖論依然存在。藉我讀《貨幣戰爭》所感,紙幣本身並無任何價值,它只依賴國家信用背書,掌控貨幣發行權的人,事實上可以凌駕在法律之上。即便強如美元的霸權,也難以長期支撐如此大規模的信用背書。全球經濟全球化的背後,實質是貨幣全球化與國家利益的無解矛盾。以薩爾瓦多採用「法幣二元化」來推進比特幣在全國的使用以削弱美元霸權為例,俄羅斯自 2024 年 9 月起允許居民交易加密貨幣並用於貿易結算,以規避制裁。

比特幣的尷尬在於:其價值來自於對沖法幣信任的風險,但其上漲動力卻又依賴強國政策、壟斷資本的採納以及宏觀環境的影響。這種雙重依賴使比特幣在挑戰傳統金融體系的同時,仍受到其規則的限制。

二、ETF 只是短期止痛,並非藥到病除

2.1 加密的後 ETF 時代:失敗的強權對抗

圖源:The Guardian-News

比特幣巧合誕生於全球經濟危機的大背景下,區塊鏈的獨特屬性具備抵抗國家主權貨幣超發和貨幣政策幹預的潛力,反強權、崇自由、去中心化曾是產業的信念與口號。然而,業界的「玩家」卻大多心存投機心理, 一夜致富似乎成了驅動產業發展的第一生產力。比特幣 ETF 的推出雖然是利好,但終究只是一場無法避免的一次性事件,無法長期支持市場。

曾經,我們大多數人懷抱著抵抗強權的信仰,如今卻寄望於強權的力量。烏托邦裡的我們,似乎只關心利潤而不在乎方向。市場上充斥著對 ETF 利好的歡呼,大家都盼望更多資金湧入,為我們接盤。然而,那個曾奮力抗爭強權的我們,如今卻又一步步將自己的成果拱手送給了強權。這種轉變,反映了理想與現實間的深刻矛盾。

貝萊德、先鋒、道富等巨頭掌控著世界,而如今貝萊德正在掌控比特幣。

全球影響力最大的公司其實不是蘋果、特斯拉、谷歌、亞馬遜或微軟,而是上訴全球最大的資產管理公司。貝萊德便是其中的代表,自 2009 年至 2023 年,其連續 14 年蟬聯全球最大規模資產管理公司,管理數兆美元的資產。相較於科技巨頭,這些資管公司透過資本的全球流動,掌握更深遠的經濟影響力。

後 ETF 時代的直覺影響是加密資產價格將更接近傳統金融的走勢,只有掌握更多籌碼才能在業界擁有更大的話語權。如今,美國正逐步透過意識形態控制加密產業的發展。根據 QCP Capital 9 月 10 日消息,宏觀經濟不確定已成為加密市場的主導因素,BTC 與MSCI 世界股票指數的30 天相關性達到0.6 ,接近兩年來的高點。這顯示比特幣的價格走勢正越來越受到全球股市表現的影響。

加密產業最初確實是在國內發芽,但如今「大莊」已換,更專業的競爭對手正在崛起。未來,除了篩選品牌 IP 和賽道板塊,還需要具備強大的交易和成交能力,馬太效應將滲透到產業的各個角落,加密世界正逐步迎來「華爾街層級」的交易難度。

2.2 淘金熱的隱喻

回顧百餘年前的加州淘金熱,數十萬懷揣著一夜暴富夢想的淘金者從世界各地湧向加州,然而,大多數人最終都空手而歸,甚至付出了生命的代價。相較之下,李維·史特勞斯(Levi Strauss)另闢蹊徑,借助淘金熱把手中囤積的大批帆布製成褲子賣給淘金礦工,因其實用性大受歡迎。隨後,他對褲子進行改良,成為了牛仔褲的創始人,並創立瞭如今聞名全球的Levis 公司。

有趣的是,PoW 的比特幣挖礦與 PoS 的以太坊質押在某種程度上與此如出一轍。 PoW 的挖礦熱潮讓「淘金者」們肩負礦機前行,而 PoS 的質押潮則讓他們以自有本金上陣。然而,像「李維」這樣的角色卻無所不在——這場博弈的背後是你看中了一夜暴富實現夢想,而我卻看中了你所擁有的本金。區塊鏈7* 24 小時全球化不間斷的交易,為「淘金者」帶來了無數的機會,但也導致了市場特別容易大起與大落,高風險伴隨著高回報,利潤和風險不斷影響每個人的勇氣和勤奮。

快節奏,不間斷交易與高震蕩的行情的背後既是誘人的陷阱也是無限的交易機會,這正是Crypto 的最大魅力所在,強金融屬性與低准入門檻的雙重加持,讓Crypto 成為了一個天然優質的大金礦,我們曾高呼ETF 的利好會帶來更多的場外資金,但ETF 通過後也為更多的李維·斯特勞斯敞開了大門,創造了更多套利和間接收益的機會。

加密市場將介入更多的“李維斯”

ETF 帶來的不僅僅是敞口資金的“接盤”,更多的是風險對沖交易。區塊鏈目前最大的創新在於將金融上鍊,創造了加密市場的“自耕式經濟循環”,成功阻斷了強權與傳統資本的直接幹預。然而,進入加密的後ETF 時代,加密市場在某種程度上將齊全的金融衍生工具拱手相讓,這只會吸引更多套利者和大資金進場,進一步壓縮本已有限的市場利潤空間,削弱市場中的創新驅動力和自由度。

三、難以破冰的一級市場

低流通高 FDV 的一級市場

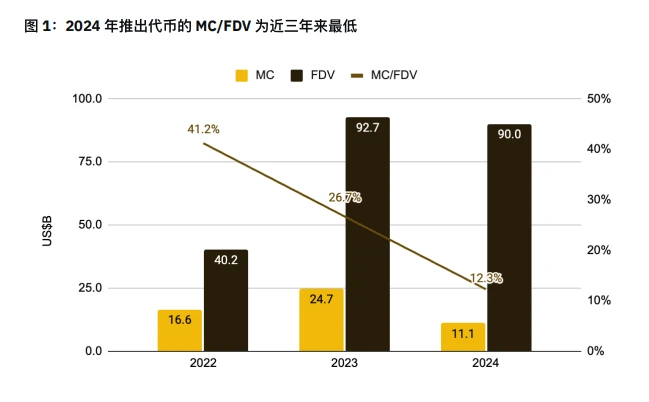

近期,一級市場的融資情況與過去相比變化顯著,上幣代幣普遍呈現出極高的FDV(完全稀釋估值)和低流動性,據幣安在《高估值、低流通代幣現況觀察與思考》中提供的數據, 2024 年推出代幣的市值(MC) 與FDV 之⽐為近年來最低。這表明未來仍將有⼤量代幣將解鎖,並且 2024 年初幾個月發行代幣的 FDV 已經接近 2023 年總和。

圖源:@thedefivillain、CoinMarketCap 與幣安研究院,資料發布⽇期為2024 年4 ⽉ 14 ⽇

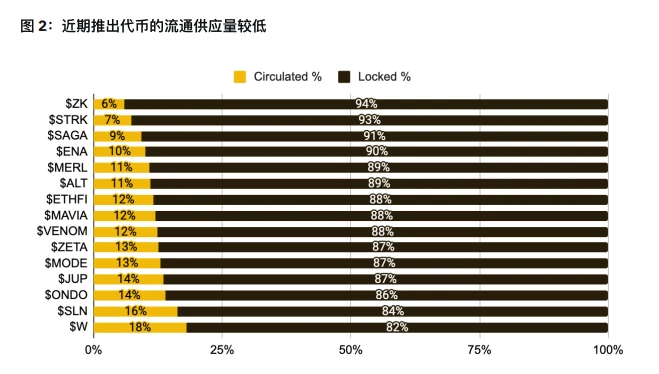

在整體普遍缺乏流動性的市場中,代幣在 TGE(代幣生成事件)後逐步解鎖,為市場帶來了大量的拋壓。然而,VC 們真的在這輪市場中賺到錢了嗎?其實未必。通常,合規且受監管的項目融資,代幣解鎖至少需要一年的懸崖期。然而,當專案具備高 FDV 和低流通性時,解鎖後極易遇到破發的情況。但這並不排除某些小型 VC 透過二級市場傾銷或提前場外出售獲利的可能性。如下圖數據顯示,這些代幣的流通供應⽐例普遍低於20% ,最低的僅為6% ,高 FDV 現象十分顯著。

圖源:CoinMarketCap 與幣安研究院,數據發布⽇期為2024 年5 ⽉ 14 ⽇

現階段的資本推動效益顯然已經暫時失效,除了前述原因,還有一些客觀因素導致了當前低流通、高 FDV 的市場狀況:

1.市場割裂,狼多肉少:上一輪牛市中,全球資本都在合力炒作DeFi 和公鏈,但在本輪市場中,資金和參與者都過於分散,敘事多元化,東西方資本互不接盤,經常出現發盤的幣沒有足夠的接盤者,市場呈現割裂狀態;

2.缺乏山寨牛市,炒作動力不足:EVM 系公鏈的基礎設施已趨於完善,資金和項目都在同一方向內卷,以太殺手們也沒有帶來新的突破。在沒有山寨幣牛市的情況下,標竿項目跑出來後,迅速湧現出同類型項目,反而加劇了價值窪地效應;

3.簡單的事情複雜化,複雜的事情故事化:市場上偽創新隨處可見,簡單的事情被人為複雜化,只是為了向市場講述更大的夢想,實質上換湯不換藥;

4.馬太效應愈加明顯:加密產業已發展近16 年,頭部壟斷效益已基本生成,能存活至今的無論是技術,項目,還是資方都已強者越強,弱者越弱,頭部企業的市場話語權越穩固;

5.創新與流動性匱乏:當前市場面臨的首要挑戰是創新的缺失與流動性的不足,導致市場難以放量上漲,整體發展陷入瓶頸。