原文| Odaily星球日報( @OdailyChina )

作者|Golem( @web3_golem )

從Uniswap 橫空出世,奏響DeFi 的樂章,至2020 年Compound 開啟DeFi Summer 瘋狂的挖礦浪潮,再到Pendle 借鑒了傳統金融的貼現機制,將未來收益提前變現引入到DeFi 世界,進一步釋放資產流動性。 DeFi 世界隔段時間便會有結合所處市場階段的創新機制,引得一眾產品效仿(或套娃)。

Pendle 發展的背後是得益於LSD 的爆炸性增長,而只基於提高資金使用效率這一點,以LST 為抵押品的借貸協議市場需求必然不斷擴大,特別是在穩定幣領域。

Odaily 星球日報近期關注的Lista DAO 正是基於這樣的需求誕生。繼幣安Megadrop 後,Lista DAO 也邁入新的階段。本文將從CDP 協議角度,探討Lista DAO 如何從穩定幣到流動性挖礦,再到複合收益產品,釋放資產流動性並使收益更高且穩定。

CDP 協議概述

CDP 意為抵押債務部位(Collateralized Debt Position),是DeFi 中的一種借貸機制,允許用戶透過抵押加密資產來借入穩定幣或其他加密貨幣。

2023 年,隨著流動性質押和再質押賽道的發展,LSDFi 協議成為市場熱點。這使得CDP 系統變得更加豐富,開始有協議允許用戶使用LST 資產作為抵押品來產生穩定幣,進一步提高CDP 系統的資金利用效率,Lista DAO 也是其他之一。

主流CDP 協定普遍存在哪些議題?

雖然DeFi 和穩定幣經過了數十年的發展,但「穩定幣不可能三角問題」依然是久踞DeFi 產業上空的一朵烏雲,即價格穩定性、去中心化和資本效率不可兼得。

例如MakerDAO(現改名為 Sky)是 CDP 的開創者,在CDP 中具有絕對的領導地位。但為了確保DAI 的穩定性,協議允許使用USDC 等中心化穩定幣來產生DAI,一定程度上犧牲了代幣的去中心性。

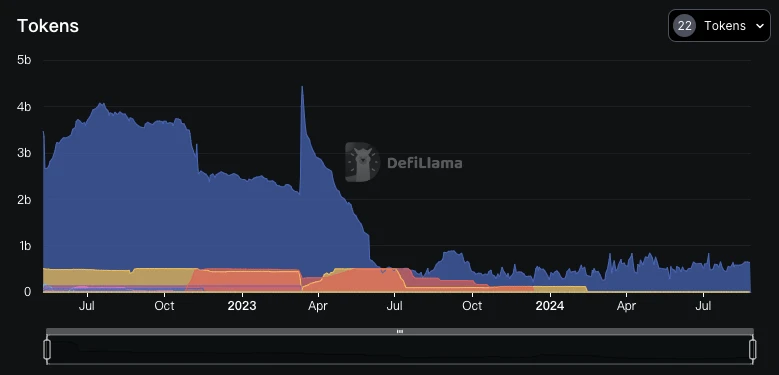

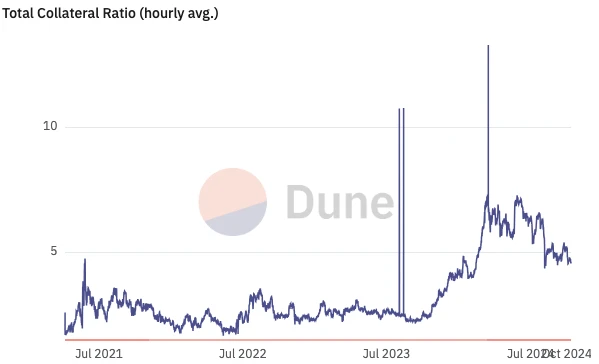

Liquity 發行的LUSD 是以ETH 為唯一抵押品的穩定幣,在CDP 協議中排名第三。雖然LUSD 保證了去中心化性且最小抵押率為110% ,但用戶為了避免贖回,通常會主動將質押比率提高。根據Dune數據,LUSD 的抵押比率長時間保持在250% 以上,最近上升到了460% ,這意味著每流通1 個LUSD,就要有價值4.6 美元的ETH 抵押品支持。如此高的抵押率嚴重降低了LUSD 的資本效率。

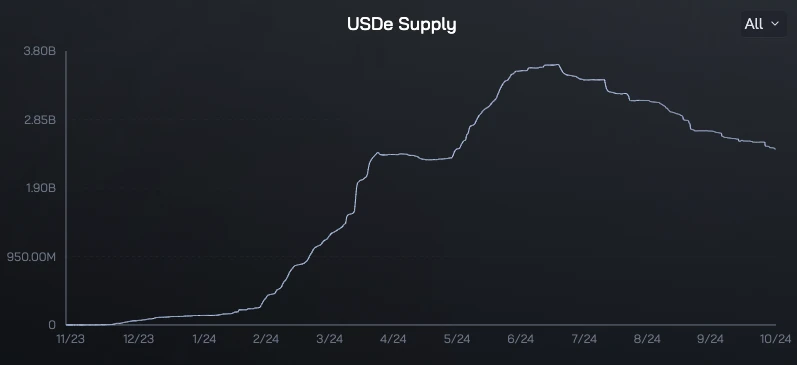

Ethena Labs 推出的USDe 是今年熱度較高的穩定幣,目前已成為市值第五大的穩定幣。 USDe 雖然透過創新性的收益策略實現了100% 的資本效率和較好的去中心化,但對於上行市場的過度依賴使其價格穩定性堪憂。 USDe 今年已經經歷過幾次壓力測試,USDe 的供應量自 7 月以來持續減少,目前已經跌破25 億。

結合LSDFi 的CDP 協定已成趨勢

為了解決以上問題,CDP 協議結合LSDFi 發行穩定幣成為了新的解決途徑。如Sky 增加stETH 抵押品的份額取代了USDC;Liquity v2 將支持LST 作為抵押品以期釋放流動性潛力;Ethena Labs 從一開始就選擇了stETH 作為主要持倉頭寸……但它們的解決方案要么仍還處於雛形(如Sky 和Liquity v2),要嘛就和USDe 一樣仍未完全解決問題。

那麼,目前市場上有沒有一種已經完善且結合了流動性質押優勢的CDP 協定呢?答案正是接下來要介紹的Lista DAO。

Lista DAO 概述與優勢介紹

以下我們將簡單介紹Lista DAO 的業務,然後分析其相比於目前主流的CDP 協議的發展優勢。

協定簡介

Lista DAO,原身為Helio Protocol,創建於2022 年,當時專案發行了超額抵押穩定幣HAY。 2023 年7 月,Helio 與流動性質押提供者Synclub 合併,成立了新的LSDFi 基金會,並更名成了現在的Lista DAO。

Lista DAO 是一個兼具流動性質押和CDP 系統的LSDFi 項目,在BNB 鏈上運作。使用者既可以質押BNB 取得流動性質押憑證slisBNB 並賺取POS 收入,又可以透過超額抵押ETH、 BNB 等經典去中心化抵押品和slisBNB、wstETH 和solvBTC 等抵押品的方式借入穩定幣 lisUSD。

截止目前,Lista DAO 總TVL 高達4.2 億美元,在BSC 鏈中排名第四。其中,抵押品價值超1.87 億美元,流動性質押資產價值約2.33 億美元。

優勢 1 :多項措施提升BNB 資產效率與收益

DeFi BNB:兼獲鏈上質押與打新收益

Lista DAO 作為一個透過CDP 系統發行穩定幣的協議,自然也面臨「穩定幣不可能三角問題」。 ListaDAO 的創新解決方法是其不僅允許用戶透過CDP 充分增加他們的資金利用率,同時透過DeFi BNB 結合了流動性質押和DEX 上流動性提供者(LP)的額外流動性,提高系統整體的資本效率。

slisBNB 是Lista DAO 平台的流動性質押憑證,天生就含有節點質押的收益,用戶可以在享受slisBNB 收益的基礎上同時參與打新,遠比將BNB 放在CEX 的定期理財中更具流動性與收益。

這樣的方式可以使用戶在獲得鏈上流動性的同時,同時享受中心化打新的收益,不再需要將 BNB 進行繁瑣的充值/提現操作,就可以達成多個收益的目標。這不僅提高了資本效率,減少了流程和節省了時間,同時也透過減少損耗降低了成本。

為了激勵用戶,Lista DAO 還為DeFi BNB 提供了高額的積分獎勵,未來可以獲得空投,形成了“三挖”,加速了產品的普及。

BNB.xyz:優化CeFi BNB 與DeFi BNB 效用

同時,為了進一步提高用戶BNB 的資本效用和收益,Lista DAO 參與建構了專為CeFi BNB 和DeFi BNB 用戶設計的一站式鏈上質押平台BNB.xyz,該平台核心貢獻者還包括PancakeSwap 和BNB Chain。

BNB.xyz 已經在9 月3 日上線,其作為質押一站式中心,不僅簡化了用戶在BNB 生態中搜尋比較最優質押方案的路徑及操作流程,還提供創新的質押解決方案優化了CeFi BNB和DeFi BNB 效用,為所有BNB 用戶帶來了最直接和最有價值的收入。

BNB.xyz 仍處於早期發展階段,在官方計畫中,未來BNB.xyz 也將與更廣泛的生態系統平台(如binance.com 或Binance Web 3 錢包)合作,為BNB 用戶探索更多的質押方案與選項,實現資產效率和利潤最大化。

clisBNB:兼顧BNB 借貸與打新權益

為了進一步提高BNB 資產效率,擴大用戶收益,Lista DAO 近期推出了一款允許用戶同時進行抵押借貸和鏈上打新的產品—— clisBNB。當用戶使用 BNB 超額抵押借貸穩定幣lisUSD 時,同時將獲得clisBNB 的借貸額度。

雖然clisBNB 與Lista DAO 平台的流動性質押憑證slisBNB 只有一字之差,但也有較大差異。 clisBNB 與 BNB 價值上1: 1 對等,但只能參與打新,不可交易和轉移,當還款lisUSD 且提取BNB 後clisBNB 也會自動銷毀。

因此,clisBNB 實際上是藉貸lisUSD 而產生的“附屬產品”,目的在於為用戶進一步釋放BNB 的流動性,在參與借貸的同時能獲得打新收益。

不過除了Launchpool 收益之外,clisBNB 的收益還包括lisUSD 的收益(LP pool 10% ~ 15% ;也可以連環貸,收益超 30% )、Lista 空投獎勵、Lista 代幣排放獎勵等。

優點 2 :LSDFi + CDP 融合發展

slisBNB 是由ListaDAO 建構的BNB 的原生收益和流動質押代幣,也是ListaDAO 中LSDFi 的重點資產,目前質押在slisBNB 中的 BNB 數量已超 41.3 萬枚。 slisBNB 有以下三重收益:

slisBNB 對BNB 的升值與BNB 的APY 一致,使用者將BNB 流動性質押到slisBNB 中,可以被動獲得BNB 質押獎勵;

在DeFi 平台上賺取額外 LP 收益。用戶可以在PancakeSwap、Thena Finance 等流動性池中為slisBNB 提供流動性,賺取交易和LP 費用;

獲得Binance Launchpool 獎勵。 8 月 13 日,Lista DAO 官方宣布slisBNB 將支援Binance Launchpool 中的獎勵計算,用戶自需在Web3 MPC 錢包中持有slisBNB 即可獲得資格。 slisBNB 目前是唯一可以在Binance Launchpool 中打新的LST。

除了以上三重收益外, Lista DAO 還支持超額抵押slisBNB 借入穩定幣lisUSD,最低抵押比率為150% ,這使得用戶能夠在保留流動性質押收益敞口的同時通過CDP 的方式鑄造穩定幣實現加槓桿,並且最大化了BNB 的資本效率。當然,在這個過程中穩定幣lisUSD 的流動性也至關重要,Lista DAO 同時也支持使用lisUSD 質押挖礦。

融合了LSDFi + CDP 系統,slisBNB 為用戶帶來多種收益模式的同時,也能再次提高風險資產敞口,透過CDP 系統為用戶資產加槓桿。

根據官方文件說明,未來slisBNB 也將與通用質押層Karak 集成,使其獲得再質押的能力。此功能不僅能擴展slisBNB 的實用性,同時也將再次釋放slisBNB 流動性和更多LSDFi 玩法。

優點 3 :使用veToken 模型釋放代幣與治理潛力

治理代幣收益豐厚

veToken 模型最初由 Curve Finance 推出,旨在透過激勵措施促進代幣持有者參與協議治理與發展,使他們的利益始終與協議的長期成功保持一致。在該模型中,用戶可以將其持有的協議代幣鎖定一段時間並收到“veToken”,在此期間他們可以使用 veToken 獲得治理權和各種獎勵。鎖定期越長,他們獲得的veToken 就越多,也意味著更大的投票權和更高的獎勵。

LISTA 是Lista DAO 的協議代幣,於今年 6 月 20 日進行 TGE,用戶目前可以將其鎖定並鑄造veLISTA。

veLISTA 只能透過鑄造獲得無法轉移,鎖定期最高為 52 週,鎖定獎勵與鎖定週數相同,如 1 LISTA 鎖定 52 週則可獲得 52 veLISTA。如果用戶鎖定期不滿52 週,期間可選擇延長至52 週,同時用戶也可以在鎖定期結束前取回LISTA,不過需要支付提前解鎖費,公式為「提前解鎖費= (總鎖定金額* 解鎖週數)/52 」。

為了激勵用戶進行鎖定,veLISTA 持有者還可以獲得 LISTA 協議收入的一部分,LISTA 協議收入來源主要為 veLISTA 早期解鎖費用、lisUSD 借貸費用、ETH 提現費用和 LST 獎勵和營運佣金費用。 veLISTA 持有者將以 LISTA、WBETH、slisBNB、BNB 和 lisUSD 代幣的形式獲得這些獎勵。

DAO 治理完善

在治理方面,從20 年DAO 的概念誕生,DeFi 領域湧現出無數的DAO(如 Uniswap 和 Aave 等),但是其中大多數在投票、分紅、代幣回購等方面不完善且含糊不清。

Lista DAO 也計劃轉變為一個去中心化自治組織,將治理權逐漸移交給veLISTA 持有者。但與先前大多數 DeFI 的 DAO 組織不同,Lista DAO 一開始就力求將 DAO 治理做到完善透明:

代幣發布之後,立刻開啟DAO 治理,所有核心參數均需要社區提案、投票,盡可能放權;

第一天開啟分紅機制,除去必要的成本外,所有收益分給社區;

推出auto-compound 的功能,讓用戶可以一鍵傻瓜式提高收益。

veLISTA 持有者在Lista 治理系統內擁有投票權,治理範圍包括修改費率(提現費、veLISTA 提前解鎖費)、添加或刪除抵押品、增加和減少抵押率和抵押債務上限、veLISTA 持有者的協議費用分紅比例等。不過目前僅只有Lista DAO 核心團隊可以提交提案。

鎖定LISTA 不僅使代幣持有者與Lista DAO 形成利益綁定,進而減少了LISTA 二級市場拋壓,而且在治理方面賦予社區的投票權也能使代幣持有者一定程度上維護自身利益。

LISTA 代幣的流通供應量為1.81 億,目前鎖定的 LISTA 代幣數量為5,373 萬枚,鎖定率達 14% 。

優勢 4 :代幣模型領先

除了上述的創新優勢之外,Lista DAO 在代幣的流通上,也是非常領先,具有低市值高流通特點,具備較好的潛質。

流通量分析

Lista DAO 其原生代幣LISTA ,為BEP-20 代幣,總供應量為1, 000, 000, 000 枚,具體分配情況如下:

幣安Megadrop: 100, 000, 000 LISTA,佔總供應量的10% ;

空投: 100, 000, 000 LISTA,佔總供應量的10% ;

投資者及顧問: 190, 000, 000 LISTA,佔總供應量的19% ;

團隊: 35, 000, 000 LISTA,佔總供應量的3.5% ;

社區: 400, 000, 000 LISTA,佔總供應量的40% ;

DAO 金庫: 80, 000, 000 LISTA,佔總供應量的8% ;

生態學: 95, 000, 000 LISTA,佔總供應量的9.5% 。

而在 6 月20 日 LISTA 發布當天,初始代幣流通量為 230, 000, 000 (代幣總量的23% )。其中解鎖情況如下:

分配給Binance Megadrop 的 10% LISTA 代幣供應量全部解鎖;

分配給空投的 10% LISTA 代幣供應總量中的8.5% 已解鎖;

分配給生態系統發展的 9.5% LISTA 代幣供應總量中的3.5% 已解鎖;

分配給投資者和顧問的 19% LISTA 代幣供應總量中的1% 已解鎖。

LISTA 大部分代幣被分配給社區(40% )和生態發展(9.5% ),而專案方和投資者持有的代幣比例相對較低,分別為3.5% 和19% 。這種分配方式顯示了專案方對社群的重視,有助於避免單一實體持有過多代幣的風險,減少市場操縱的可能性。

解鎖分析

根據官方文檔,除了發布當天的初始解鎖外,LISTA 的解鎖計劃如下:

空投中剩餘的15% ,即LISTA 代幣總供應量的1.5% ,已於9 月底解鎖;

投資者及顧問剩餘的 18% 將進行為期一年的鎖定,直至 2025 年 6 月。從 2025 年 6 月起,這部分將在未來兩年內每季線性解鎖,直至 2027 年 3 月;

分配給Lista DAO 團隊的代幣供應量( 3.50% ) 將被鎖定1 年,直到2025 年6 月,第一次解鎖發生在2025 年6 月。從2025 年6 月起,分配給Lista DAO 團隊的3.50% 代幣供應量將在未來5 年內每季(3 個月)線性歸屬和解鎖,直至2029 年3 月;

社區激勵的LISTA 代幣將於7 月啟動,解鎖量將繼續以每年1/√ 2 的遞減率釋放,持續20 年直至2044 年6 月。由於Lista DAO 仍處於過渡階段,目前的解鎖量設定為每週312, 500 個LISTA,低於每月9, 772, 651 個LISTA 的預期解鎖量;

分配給Lista DAO 金庫的代幣供應量( 8.00% ) 將被鎖定3 個月,直到2024 年9 月,第一次解鎖發生在2024 年9 月。自2024 年9 月起,分配給Lista DAO 金庫的8% 代幣供應量將在未來4 年(至2028 年6 月)每季(3 個月)線性歸屬與解鎖;

分配給生態系統的剩餘6% 的代幣供應量將在未來5 年內每季(3 個月)解鎖一次,直到2029 年6 月。

LISTA 的解鎖計劃設計得相對穩健。發布當天只有23% 的代幣解鎖,其餘大部分代幣將隨著時間逐步解鎖。這種長期的解鎖安排可以防止市場上出現短期大量拋售的風險,有助於維持代幣價格的穩定。

同時 Lista DAO 金庫和生態系統的發展都有專門的代幣分配,而這些代幣的解鎖也相對緩慢,確保資金能夠長期用於專案的發展和社區建設。

綜上,Lista DAO 的代幣模型設計領先且合理,透過嚴格的解鎖計劃和社區導向的分配模式,減少了專案方和VC 大規模拋售代幣的風險,提升了投資者對專案長期發展的信心。因此,這使得LISTA 成為一個具有良好潛力的投資標的。

總結

本文先是簡單闡述了 CDP 協議的概念,並且隨著流動性質押和再質押賽道的不斷擴大,以LST 為抵押品的借貸協議的市場需求也不斷擴大。為了解決“穩定幣不可能三角問題”,主流的 CDP 協議都在做不同程度的創新,使用 LST 作為抵押品 CDP 生成穩定幣,以期提高資本效率,但目前方案並不完善。

然後,我們引出了目前在 BNB 和以太坊上運行的、較為理想的結合了 LSD 的 CDP 協議 Lista DAO。 Lista DAO 不僅使穩定幣的資本效率提升,而且為 LSD 代幣 slisBNB 提供了豐富的收益模式和槓桿選擇。再結合 LISTA 與 veLISTA 代幣賦予用戶的獎勵與治理權利,以及領先的代幣模型,相信其未來將具有較強的成長潛力。