原文作者:YBB Capital Researcher Zeke

前言

對Web3而言,我認為最重要的歷史時刻有三個:比特幣開創去中心化系統區塊鏈,以太坊的智能合約給了區塊鏈支付以外的想像,UNI 將金融特權下放奏響區塊鏈黃金時代的號角。從V1到V4,從 UNI X 到 UNI Chain,UNI 距離 Dex 的終極答案還有多遠?

UNI V1:黃金時代的前奏

在 UNI 之前並非沒有鏈上交易所,但在 UNI 之後鏈上交易所才可稱為去中心化交易所(Dex)。許多文章將 UNI 的成功歸結於簡潔、安全、隱私、AMM 的開創者等,其實在我看來除了簡潔之外,UNI 的成功與其它因素的關聯並不大。與如今大多數人所熟知的不同,UNI 並不是第一個採用AMM 模型的鏈上交易所,在UNI 之前就有Bancor(區塊鏈歷史上籌資規模第二大的ICO 項目),而採用鏈上訂單簿模型的交易所更是早已有之。 UNI 既不是開創者,也不是唯一能實現隱私、安全的鏈上交易所,為什麼 UNI 能後發製人?我們先說早於 UNI 誕生的 Bancor,該專案在幣圈曾是頭部等級的鏈上交易所。早年間紅極一時的 EOS RAM 及 IBO(B 指的就是 Bancor 協議)均使用 Bancor 提供的演算法或協議進行資產發行,我們所熟知的恆定乘積做市商(CPMM)也是由 Bancor 率先實踐。而關於 Bancor 後來為何會敗於 UNI,在我查閱的資料中說法繁多,有說是美國監管問題,也有說是使用體驗不如 UNI 簡潔,深度一點的還有對比算法及協議機制的問題。我們在這裡對於這些問題不做過多展開,因為,在我的理解裡 UNI 能後來居上的邏輯很簡單,它是第一個符合 DeFi 定義的 Dex 計畫。採用AMM 模型是那個時期唯一能將做市商及資產發行民主化的方式,鏈上訂單簿模型或鏈上鏈下混合的交易所,絕不能讓用戶隨意上市Token,另一方面是用戶也無法參與做市或提供流動性獲利,也就導致該類型項目普遍存在交易對種類匱乏,交易撮合緩慢的問題。而同樣採用AMM 模型的Bancor,其失敗之處在於流動性僵化以及代幣發行需要Bancor 項目方的同意並且還得繳納上幣費,這個項目本質上依舊在圍繞中心化實體的利益決策運作,並沒有把「特權」真正交還給用戶。

UNI 的早期版本在我眼裡確實稱不上好用,短時價格波動極大(CPMM 所存在的固有問題之一,透過瞬時大額交易也可使得代幣短時價格可被攻擊者操縱) 、ERC 20 之間無法直接互換導致的滑點、Gas 成本偏高、無滑點保護、缺少各種進階功能等。雖然 AMM 解決了當時訂單簿模型下 Dex 缺乏流動性及交易撮合緩慢的問題,但注定還不能與 Cex 去一較高下。 V1版本的早期使用者也不多,不過其意義卻是歷史性的。它是金融民主化在 Dex 的首次體現,一個沒有上幣門檻的交易所,一個流動性源自大眾的交易所。正是因為UNI 的存在,Meme Token 才能在今天如此盛行,一些沒有頂級團隊背景的項目也能在鏈上發光發熱,曾經只屬於大型金融機構的部分特權,今天也存在於區塊鏈的每個角落。

UNI V2:DeFi Summer

UNI V2版本誕生於 2020 年 5 月,相比於今天的“DeFi 巨獸”,彼時 UNI V1的 TVL 還不足 40 M。 V2版本的改進集中在V1的主要短板,例如上文提到的短時價格操縱及代幣兌換需以ETH 中轉等問題,除此之外還引入了閃兌機制提升整體實用性,在這個版本中最值得一提的是UNI 關於解決價格操縱的想法。 UNI 首先引入的是區塊末尾價格確定機制,將每個區塊的最後一次交易的價格作為該區塊的價格。也就是說攻擊者必須在上一個區塊的結尾完成交易,並在下一個區塊中完成套利。想實現這個操作攻擊者必須能完成自私挖礦(即隱瞞區塊不向網絡內廣播)且連續挖掘兩個區塊,否則價格將被其他套利者糾正,這在實際操作中幾乎不可能完成,攻擊成本和難度都大幅提升。另一點是引入時間加權平均價格(TWAP),該機制並非簡單地取最近幾個區塊的價格平均值,而是根據每個價格持續的時間進行加權平均。我在這裡打個比方,假設某個代幣對在過去三個區塊的價格分別為:

區塊1 :價格10 ,持續時間15 秒

區塊2 :價格12 ,持續時間17 秒

區塊3 :價格11 ,持續時間16 秒

那麼在區塊3 結束時的值為: 10 * 15 + 12 * 17 + 11 * 16 = 488 。如果要計算這三個區塊的TWAP,則為488 / ( 15 + 17 + 16) ≈ 11.11 。透過這種加權平均,短暫的價格波動對最終的TWAP 影響較小,攻擊者需要持續較長時間地操縱價格才能影響TWAP,這使得攻擊成本更高,難度更大。

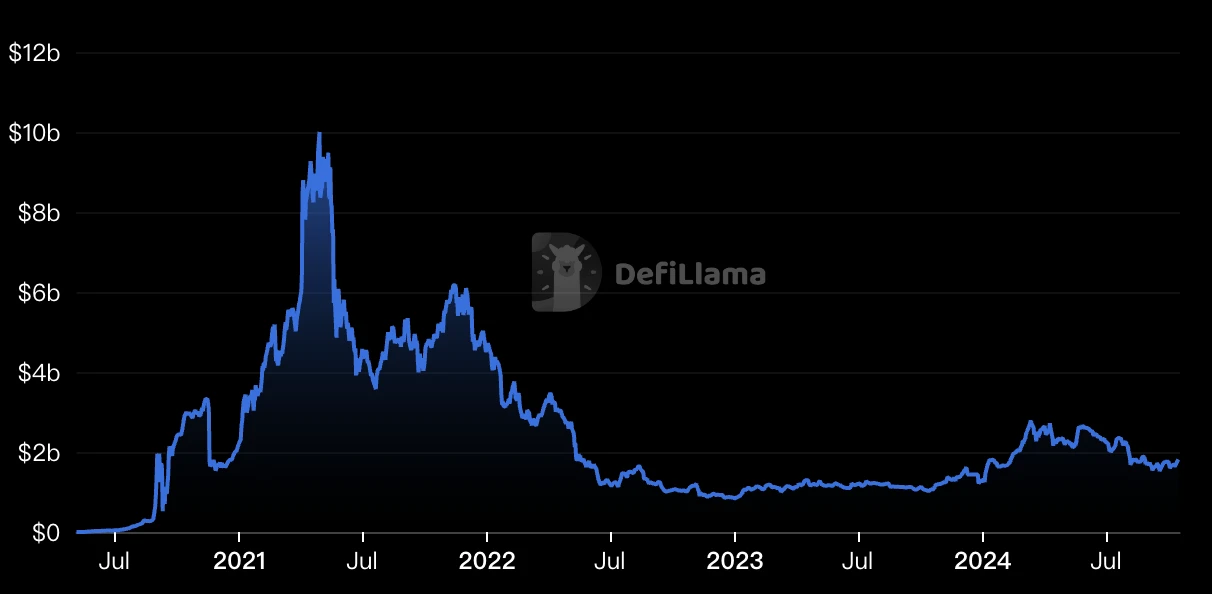

這種想法也可視為早期對抗 MEV 的一種有效方式,除此之外,也使得 AMM 變得更為安全、可靠,UNI 逐漸成為鏈上 Dex 的主流選擇。說完內部改進,我們再說外部原因,UNI 在這個時期崛起其實也有一定的運氣因素。 20 年的 6 月發生了一件關鍵事件,正式開啟了區塊鏈的黃金時代,也就是我們後來常說的 DeFi Summer。這個事件的起因是藉貸平台Compound Finance 開始向借貸雙方獎勵Comp 代幣,其他項目也紛紛效仿,從而帶來了被稱為「收益耕作」或「流動性挖礦」的堆疊投資機會(如今的point其實屬於流動性挖礦的流氓版)。 UNI 作為一個上幣門檻極低,可主動添加流動性的Dex,自然是承載各類山寨計畫挖礦的第一選擇,「黃金礦工」們踏破門檻的情形宛如19 世紀中期的加州淘金潮,瘋狂的流動性灌入,讓UNI 坐穩了DeFi 的頭把交椅(UNI v2的TVL 峰值在21 年4 月29 日超過100 億美元)。至此,DeFi 聲名大噪,區塊鏈開始邁向主流。

UNI v3:開啟與 Cex 抗爭的漫漫長路

UNI 在V2版本就已經是 AMM 類別 Dex 的標準答案。可以說那個時代百分之九十九的同類項目,其核心架構與 UNI 是相差無幾的。此時,UNI 心中的敵人或許已不再是 Dex,而是 Cex。相較於中心化交易所的高效,AMM 存在的一個很大問題便是資金利用率低下,對於普通用戶而言為非穩定幣交易對提供流動性存在極大的無常損失風險,比如在20- 21 初的DeFi summer 中為了獲取流動性挖礦收益導致本金歸零是常有的事情。如果想繼續在 LP 中獲利,最好的選擇自然是穩定幣交易對,例如 DAI-U 等,也就導致 TVL 中相當一部分資金並無太大實際效用。另一方面V2的流動性是均勻覆蓋於 0 至∞所有價格區間上的,那怕一些價格區間從未發生,流動性也覆蓋於其上,這是V2中資金利用率低下的表現。

為了解決此問題,V3版本中UNI 引入了集中式流動性(Concentrated Liquidity),與V2中流動性均勻分佈在整個價格範圍內不同,V3允許LP 將他們的資金集中在他們選擇的特定價格範圍內。 LP 的資金只在價格範圍內被使用,而不是分散在整個價格曲線中。 這使得 LP 可以用更少的資金提供相同的流動性深度,或者用相同的資金提供更大的流動性深度。 這種方式對於交易處在狹窄區間的穩定幣交易對應該尤其有利。

但就具體情況而言,V3的成效並沒有想像中那麼好。現實情況是大部分人都會選擇在預期價格波動最大的區間內提供流動性。這意味著這些高收益區間會被大量資金湧入造成資金沉積,而其他區間則仍缺乏流動性。雖然單一LP 的資金利用效率提高了,但整體資金的分佈仍然不均勻,並不會顯著改善V2 中資金利用效率低下的問題,就流動性效率而言不如同期的Trader joe 提出的價格箱,就穩定幣對交易優化而言不如Curve。而隨著Layer 2 將要橫空出世,以訂單簿模型為主的Dex 很有可能將再度佔領高位,此時的UNI 還未實現征服Cex 的夢想,反而陷入了“中年危機”的尷尬之中。

UNI V4:萬鉤演繹

UNI v4是時隔V3兩年之後才進行的重大更新,這在我們過往的研報裡有更為詳細的分析,我在這裡只簡單陳述一下。相較於兩年前的V3 版本,V4 的核心在於其對客製化和效率的追求,V3 版本需引入集中流動性機制,以此來提高了資金利用效率,但交易部位需要LP 精確選擇價格區間存在一定局限性,容易在極端行情下可能面臨流動性不足的問題。與之相比上文所訴的 Curve 協議及 Trader Joe 提供著更好的選擇。

V4版本的更新優勢在於可客製化和效率之間能取得最佳平衡,以求實現超越兩者的精度和資金利用率。其中最為重要的Hooks (也是智能合約)機制賦予了開發者前所未有的靈活性,允許開發者在流動性池生命週期的關鍵點(例如交易前/後、LP 存款/取款時)插入自定義邏輯。這使得開發者可以創建高度客製化的流動性池,例如支援時間加權平均市場製造者(TWAMM)、動態費用、鏈上限價訂單以及與借貸協議的交互等。

另一方面V4 採用了 Singleton 的單例結構以此取代了V1沿用至今的Factory-Pool 架構,將所有流動性池集中在一個智能合約中讓開發者可以搭建出自己更多的樂高積木。這大大降低了創建流動性池和跨池交易的Gas 成本(可降低99% ),並引入了Flash Accounting系統,進一步優化了Gas 效率。 作為 23 年熊市末期的更新,UNI v4極大的挽回了自己在 AMM 競爭中逐步處於劣勢的地位。但V4的高度客製化也帶來了一些問題。例如,開發者需要具備更強的技術能力才能充分利用 Hooks 機制,並且需要謹慎設計以避免安全漏洞。此外,高度客製化的流動性池也可能導致市場碎片化,降低整體流動性。總而言之,V4 代表了 DeFi 協議發展的一個重要方向--高度客製化和高效的自動化做市商服務。

UNI Chain:邁向最高效

UNI Chain 是近期宣布的重大更新,也像徵著 Dex 未來的方向或許是成為公鏈(但令我疑惑的是 UNI Chain 並非應用鏈)。 UNI Chain 基於 Optimism 的 OP Stack 構建,該鏈核心目標是透過創新機制提升交易速度和安全性,最終捕獲協議自身價值回饋 UNI 代幣持有者。 其核心創新體現在三個方面:

可驗證的區塊構建:利用與Flashbots 合作的Rollup-Boost 技術,結合可信任執行環境(TEE)和Flashblocks 機制,實現快速、安全且可驗證的區塊構建,減少MEV 風險,提高交易速度並提供回滾保護;

UNIchain 驗證網路(UVN):透過 UNI 代幣質押激勵驗證者參與區塊驗證,解決單一排序器中心化風險,提升網路安全性;

意圖驅動的互動模型(ERC-7683):簡化使用者體驗,自動選擇最佳跨鏈交易路徑,解決流動性碎片化和鏈間互動複雜性問題,相容於 OP Stack 和非 OP Stack 鏈;

簡單來說就是抗 MEV、去中心化排序器、以意圖為中心的使用者體驗。 UNI 成為超級連鎖的一員,無疑會再次讓OP 聯盟的勢力再次壯大,不過,這對以太坊而言短期內又是一個不好的消息,核心協議(Uni 佔據以太坊50% 的交易費)的背離將會對處於割裂的以太坊再度雪上加霜。但長期來看這或許是驗證以太坊租金模式的重要機會。

結語

在當下,隨著基底建對於 DeFi 類別應用程式效能過溢,越來越多的 Dex 開始轉向訂單簿模型。 AMM 再簡單也簡單不過只需性能的訂單簿模型,而資金利用率上 AMM 同樣永遠也不會高過訂單簿,那麼 AMM 在未來會消失嗎?有人認為 AMM 只是特殊時代的產物,但我認為 AMM 已經屬於Web3的一種圖騰。只要 Meme 存在,AMM 就會存在,只要由下而上的需求還在,AMM 就會存在。未來的某一天,我們也許能看見 UNI 被超越,甚至是 UNI 推出訂單簿,但這種圖騰我相信還是會永遠保留。

另一方面,如今的 UNI 也開始趨於中心化,在治理上被a16z“一票否決”,在前端上收取費用並沒有告知社區。不得不承認的一點是,Web3的發展方式與人性和現實是背離的,我們究竟要以怎麼樣的方式與這些忽然長大的巨物共存?這是我們都必須思考的問題。

參考文獻:

1. UNIswap 文檔