原文作者:IOSG Ventures

前言

Uniswap 最近推動的主要三個方向,是Uniswap X,Uniswap V4 和Unichain。

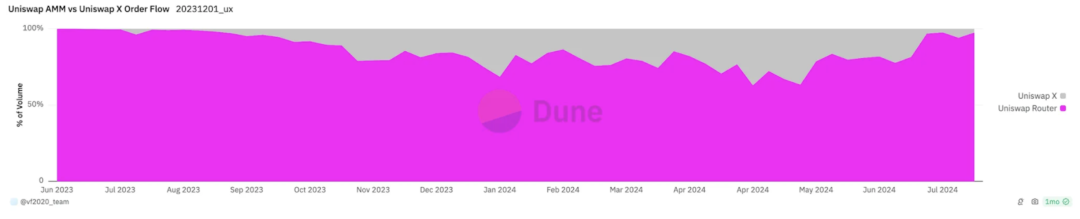

Uniswap 在去年引進了intent 交易網路Uniswap X,目前取得了高達10% -20% 的交易量,同時期1Inch,0x,Cowswap 也引進了類似的意圖交易體驗。

過去幾個月,DEX 的格局向基於意圖的協議轉變,將鏈上和鏈下流動性統一起來,使得交易者可以獲得更好的用戶體驗和更低的價格。這些協議引入了市場做市商、搜尋者、求解器以及其他角色,這些角色從DEX 的前端獲取報價,並接入包括CEX 在內的任何流動性來源。在Uniswap 推出UniswapX 並預設啟用前端後,Uniswap 成為了意圖協議對AMM 流動性影響的重要參與者。

Uniswap 在九月完成了合約審計,即將推出V4。 V4 中包含的內容有Hooks,單合約設計,Gas 費優化,閃電合約等。 Uniswap V4 的單合約設計將所有的流動性池整合在一個智能合約中,而不是像V3 那樣為每個交易對創建單獨的合約。這種設計可以顯著降低交易成本,尤其是在多池交換和複雜交易路徑的情況下。此外,這種整合可以使流動性更加集中,改善交易效率。在V4 中,由於單合約設計和新的Hook 系統,Uniswap V4 在執行複雜交易時的Gas 費用更低。

Hooks 在AMM 的基礎上,透過插件模式,建構各種各樣的Defi 服務。允許開發者在交易過程中插入自訂邏輯,例如設定動態費用、流動性管理策略、對特定交易對的獨立控制的等。 Hooks 為AMM 提供了前所未有的靈活性,開發者可以建立更複雜的流動性策略,甚至可以在不同的市場條件下動態調整交易參數。

Unichain 本身更著重在OP Superchain 當中流動性樞紐的作用,也能夠在解決交易者、LP 相關體驗上的問題,本文暫不對Unichain 做深入討論,後續會更新對Unichain 相關的研究

除了Uniswap 以外,我們也看到許多協議在做類似的創新,有許多在進行Hook 的方向上的研究,包括Balancer,包括Starknet 上的Ekubo;有透過模組化DEX 來達到類似於Hook 的效果,如Valantis。而圍繞著Hook 這樣的模式,更多原來就在專攻AMM 存在的問題協議,如流動性管理協議,則有了更好的切入方式。在意圖方面,Cowswap、1inch Fusion 甚至更多的長尾DEX 都在搭建自己的交易意圖網絡,背後則是PMM 和AMM 的競爭——PMM 對鏈上流動性市場不斷的侵蝕以及鏈上協議持續的改進以保有更多的鏈上流動性。

針對目前的DEX 變局,本文將圍繞三個觀點來探討DEX 未來一段時間我們會關注的發展趨勢:

1. AMM 將會解決目前環節有的問題,並拓展其環節,透過插件化/ 模組化能力解決流動性管理、往資產發行、個人化金融服務、交易策略等更多的defi 場景遷移

2. 意圖為中心的DEX 設計下,前端重要性減弱,LP 面臨交易供應鏈的垂直競爭

3. AMM 以後將會專注於長尾市場,但同時我們需要不斷優化PMM 逐漸占主導的格局

1. AMM 解決目前環節問題及拓展

AMM 拓展的環節,旨在解決幾個核心痛點,和先前的AMM 無法捕捉的市場份額。

其中主要是透過Hook 帶來的改變。 Hook 是Uniswap V4 中的核心創新,可讓開發者在交易過程中插入自訂邏輯,例如設定動態費用、流動性管理策略、對特定交易對的獨立控制等。 Hooks 為AMM 提供極高的彈性讓AMM 擴大其業務範圍,開發者可以建立更複雜的流動性策略,並適應不同的市場條件。

1.1 解決基於AMM 的LP 管理的問題

無常損失(IL)

無常損失是目前LP 面臨最大的問題。當LP 將資產存入流動性池時,AMM 演算法會自動調整其持股,以維持資產間的平衡。當價格波動時,LP 持有的資產可能會不成比例地產生損失,導致其持股價值相較於簡單持有資產減少。

無常損失主要是由於AMM 的“負伽馬”特性。在金融脈絡中,伽瑪表示Delta 的變化率,即投資組合價值對基礎資產價格的敏感度。在AMM 的情境中,價格波動影響資產比率,導致LP 更容易持有表現不佳的資產。

例如,當池中一種資產的價格上漲時,AMM 會透過出售上漲的資產和購買貶值的資產進行再平衡。這導致LP 無法從上漲的資產中獲利,反而持有更多貶值的資產。這個負伽瑪效應在Uniswap v2 等AMM 中尤其明顯,因為LP 部位隨著價格變化以平方根比例成長。 Uniswap v3 的流動性集中機制進一步加劇了這種非線性特性,使得無常損耗成為LP 需要特別關注的風險。

減輕無常損失的策略

為對抗無常損失,LP 採取了各種對沖策略以減少波動性風險並獲得更穩定的回報。其中一些有效的方法包括:

使用永續合約進行伽瑪對沖:LP 可透過交易永續期貨或選擇權合約來避險其無常損失風險。例如,採用跨式策略(同時購買買權和賣權)可以減少價格雙向波動帶來的風險。此外,永續合約提供了持續的價格對沖,無需到期日,非常適合波動性較大的環境。

選擇權賣出(LP 作為選擇權賣方):由於LP 的收益模式類似於選擇權賣方,諸如Panoptic 等協議允許LP 將其部位作為選擇權出售,出售波動性,特別適用於低波動性市場。 Panoptic 的模型本質上將LP 部位轉化為可交易的金融工具,LP 透過選擇權溢價賺取費用。

流動性管理協定:主動部位管理與再平衡

除了對沖策略,LP 還可以透過主動管理其流動性部位來減少無常損失並增加獲利。

基於市場指標的再平衡:LP 可以利用MACD、TWAP 和布林通道等技術指標來觸發再平衡策略。透過監測這些指標,LP 可以調整流動性範圍和風險敞口,在高度波動的市場中降低下行風險。

庫存管理策略:LP 可採用庫存管理技術,根據市場狀況調整持有資產。諸如Charm Finance 和ICHI 等協議可幫助LP 動態管理流動性,確保其部位根據波動性或價格變化進行調整,以避免過度損失。

除此之外,還有一些流動性管理協議,如Bunniswap 是基於Uniswap V4 Hook 建立流動性管理工具,幫助其用戶直接優化流動性管理手段並獲得更多層的激勵。

延遲風險(LVR)

AMM 在鏈上運行,由於區塊的更新時間滯後、先後交易被同一時間進行提交,導致價格更新通常比CEX 滯後,這使套利者得以利用價格差異,導致LP 以較不利的價格出售資產,從而遭受損失。

據a16z 研究員Tim Roughgarden 稱,LVR 每年使ETH-USDC 的LP 損失11% 的本金。如果將LVR 風險降低50% 。對於LP 來說實際上可以轉化為每年5.5% 的收益成長。

為減輕這種延遲風險,多個創新解決方案被提出:

預確認協議:MEV-boost 和PBS 等協議允許區塊建構者預先確認交易執行價格,從而減少套利者的價格操縱空間。這種解決方案在Unichain 中被尤其突出。

基於預言機的價格數據:透過使用CEX 的即時價格數據,Ajna Finance 等協議確保AMM 保持市場準確的價格,減少因價格滯後導致的損失風險。

基於意圖的AMM:意圖AMM 允許LP 設定交易條件,僅在最有利的價格執行交易,借助RFQ(報價請求)機制來減少延遲驅動的套利。

透過主動管理提升LP 收益

諸多流動性管理協議可以最大化LP 收益,本質上是更好地去計算隱含波動率並進行適當的資產調整,即從交易量和流動性模式中提取隱含波動率數據,評估潛在風險並據此調整頭寸。透過將LP 費用潛在收益與選擇權成本進行比較,LP 可以更好地決定何時對沖、何時繼續持倉。如Gamma strategy 採用了基於MACD 的對沖策略,將LP 風險作為金融產品進行即時對沖,來為LP 獲取更多收益。

RFQ 進行MEV 規避與擷取、動態費用結構

MEV 捕獲機制透過拍賣提取MEV 的權利來重新分配收益,確保LP 不僅從常規交易中獲取費用,還能從套利機會中獲益。

透過捕捉MEV 來保護交易者和LP 的先行者是CoW swap。透過其CoW AMM 的批量拍賣下的交易打包、solver 競標,保證在同一時間點以一個統一的價格完成交易,消除LVR 創造的MEV。來自Sorella labs 的Angstrom 則透過Uniswap V4 hook 搭建了一個鏈下的拍賣系統,來防止套利的發生。

類似Unichain 這樣的App chain 透過TEE 保障下的區塊建構環境和pre-confirmation 的提供,減少trader 和LP 所會受到的MEV。

透過Hooks,Uniswap V4 可以實現動態費用結構。與傳統的固定費用不同,動態費用可以根據市場狀況和流動性提供者的需求進行調整。例如,在高波動性時期,費用可能會上升以補償流動性提供者的風險,而在平穩時期費用則可能下降。這種彈性的收費機制不僅可以提升LP(流動性提供者)的回報,還能讓交易者獲得更優的價格。

例如,Arrakis 的HOT AMM 引入動態費用模型,透過識別套利交易並應用較高費用來緩解延遲風險,幫助LP 從高頻交易和套利交易中捕獲更多價值。

1.2 個人化業務邏輯

不同的使用者也會對風險與效益的權重有不同的主觀偏好,缺乏差異化的做法無法解釋使用者行為,錯失了增強使用者黏性、激勵正向行為和優化資本利用的機會。

V4 中的流動性池支援更靈活的配置,開發者可以利用鉤子和自訂邏輯創建不同的池類型。例如,可以創建用於對沖市場風險的專用池,或用於特定套利策略的池,例如Cork protocol 正在透過Hook 搭建LRT ETH 的脫錨風險代幣交易AMM。這為DeFi 應用帶來了更多創新並聚合進AMM 的直接應用機會,使得Uniswap 不再只是一個交易平台,而是一個流動性和交易策略的開放平台。可驗證的鏈下運算將如何變得越來越重要,例如Brevis 等ZK 協處理器,結合可驗證運算的發展,引入外部資料來優化AMM 對於使用者個人化的服務。同時在意圖網路中,更能減少求解器信任假設。

1.3 資產發行

AMM 能拓展的並捕獲的最有趣的部分,將是與資產發行相關的能力。諸如LBP 等以前Uniswap 做不了的流動性引導能力,也可以透過建構Hook 來解決,如Doppler 正在建構的Hook。在此之上還能有進一步的創新,本質上能讓Uniswap 衍生出無數甚至超過的pump.fun 的資產發行能力,直接捕捉資產發行的價值。

2. 意圖為中心的DEX 設計下,強綁定前端的重要性減弱,LP 面臨交易供應鏈的垂直競爭

2.1 前端重要性減弱,垂直競爭加強

整體前端的相關性會下降,因為高效的求解器市場消除了利用特定於協議的前端進行交易執行的優勢。 V4 為主導帶來的池子的多元化,以及Hook 潛在存在有毒流量的原因,導致各個Hook 所主導的池子無法直接被Uniswap 路由。這也是未來模組化後的AMM 的狀況——大多數池子將處於幕後,直接由中間商——求解器來進行路由,而不是直接從前端交互獲取用戶。

以意圖為中心的未來將對我們理解交易供應鏈中的價值捕獲、LP 等、橋等協議的設計、整體用戶體驗等等產生重大影響。在這樣的場景下,前端的作用將逐漸式微。協議將在效率上競爭,而不是專注於前端的用戶獲取。實際上,這一趨勢始於DEX 聚合器,因為一些DEX 透過聚合器獲得了大量交易量,但其協議特定前端的用戶卻很少。

我們甚至開始看到StarkNet 上的Ekubo 這樣的DEX 根本不提供交換前端,而是完全依賴DEX 聚合器,並且在未來的解決方案中,透過其流動性來路由交換,約佔StarkNet 所有交易量的75 % 。

2.2 RFQ 目前的局限性

以太坊上的大多數意圖協議都是孤立的原始意圖系統,用戶在其中表達特定於協議的意圖,主要圍繞交易,主要協議包括CoW Swap、1inch Fusion 和UniswapX。

目前RFQ 系統存在最大的問題之一是缺乏意圖的可組合性,因此也需要潛在的通用意圖網絡和架構解決這一限制,類似於Essential 等團隊正在透過通用意圖標準ERC-7521 等建立開放、通用的意圖標準,以此幫助各個參與者,包括使用者、solver 等能夠獲得更好的使用者體驗。

尤其是對於Solver 來說,跨堆疊地服務於各個協議,包括建立高效的鏈上路由、維護鏈下流動性來源和私人訂單流,同一不同協議間的延遲。除了協議間的統一外,將交易供應鏈中的角色並進行垂直整合也顯得尤為重要。同樣的,對於池子和流動性提供者來說,在意圖網絡中獲取流量最好的方式也是自己成為Solver。而為了更好的在上文提到各種潛在損失的情況下,保護各方的利益,和區塊建構者的協作又顯得尤為重要。這就帶來了目前RFQ 下的參與者進行垂直整合的情況,即Solver 服務提供者透過鏈下/AMM 池子提供自己的流動性,並和builder 直接進行合作。這也帶來了潛在的中心化問題,由於Solver 拍賣的競爭減少,開始大家所設想的價格有效性或許將較為難以實現。

3.AMM 以後將會關注長尾市場,需要不斷優化PMM 逐漸主導的格局

加密資產的長尾效應非常明顯,藍籌池子會被鏈下流動性捕獲——流動性較高的頭部資產即大市值代幣最終會由鏈下資源尤其是PMM 進行填充,而長尾流動性小市值代幣將路由至AMM。實際上,這在某種程度上已成為現實。

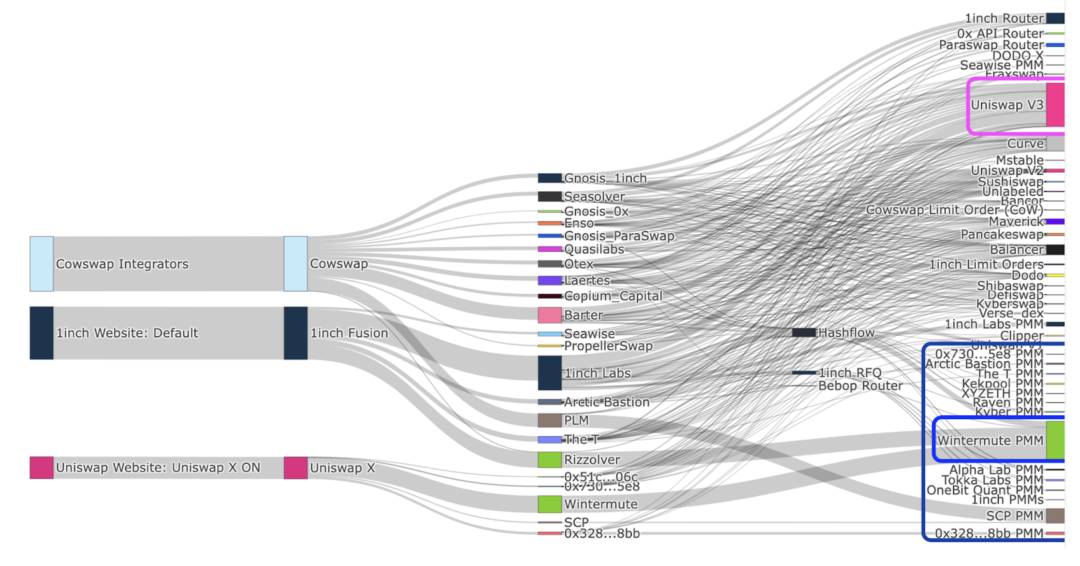

大約60-80% 的Uniswap Labs 前端的總週交易量由AMM 填入。而從單筆交易來看,基於意圖的系統目前約佔所有DeFi 交易量的30% 。自2022 年初以來,目前約佔DeFi 交易量的30% 。 PMM 佔據了意圖驅動訂單流的絕大部分,Wintermute 佔據主導地位,自2023 年9 月以來,Wintermute 一直佔據著由PMM 促成的意圖驅動流的至少50% 。

由於意圖的採用率不斷上升,PMM 開始接收越來越多的無毒流量。但AMM 填充的不僅是長尾流動性:透過UniswapX 和Uniswap 前端的ETH/USDC 交易中,僅有30% 的交易量路由至AMM。 PMM 即私人做市商的優勢在於提供流動性來捕捉無毒流量。

3.1 AMM 的劣勢

LP 價格滯後的角度來說

由於LP 價格更新落後的原因,AMM 可能會報出優於市場的過期價格,而市場價格通常由CEX 設定。這可以解釋一部分流量流向AMM 的原因。

在Variant 對於Uniswap X 的觀察中可以發現這一點。下圖顯示了從Uniswap 前端路由至AMM 的交易中,DEX 報價與使用CEX API 估算的市場價格之間的差異,路由至AMM 的流動性平均低於市價。這意味著流量流向AMM 的原因在於LP 提供了更優的過期價格。

意圖經濟學的角度來說

對於長尾資產來說,鏈下流動性填充方成本佔交易量的百分比隨交易規模增加而降低,而AMM 的成本則比鏈下填充下降得更慢,這意味著AMM 的規模經濟效應更弱,隨著交易規模變大,使用鏈下流動性填充訂單更為便宜。填充方僅有的費用來自於較低的填充gas 瓦斯效率和避險成本。

從AMM 的利益的角度來說

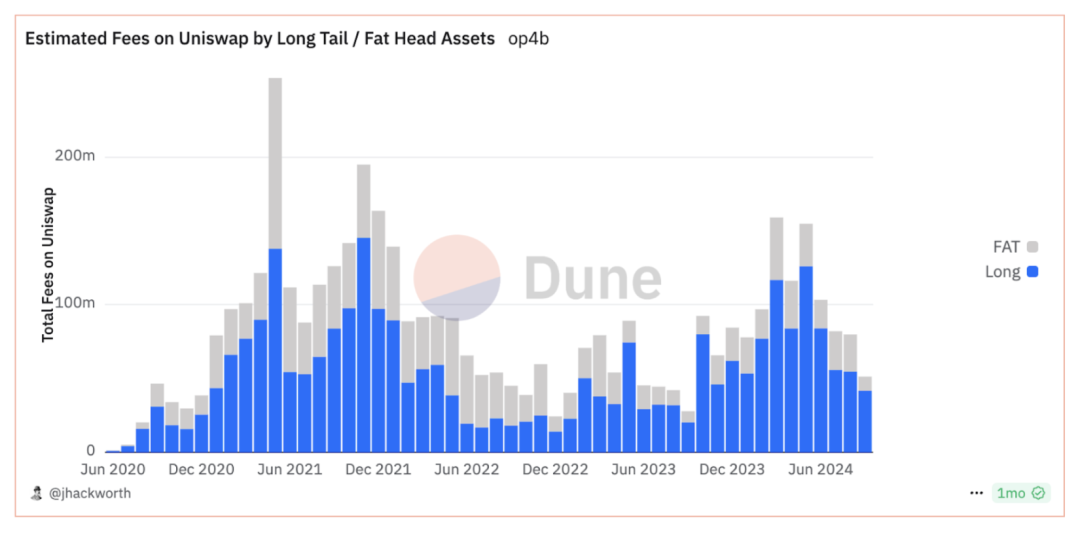

Uniswap 的交易量越來越集中在頭部資產上,費用趨勢則完全相反。絕大多數月份大部分費用都來自長尾資產交易對。這是因為Uniswap V3 引入了較低的費用等級,壓縮了競爭更激烈的頭部流動性。長尾流動性比頭部流動性更有價值,因為它對費用不敏感、稀缺性更高,而對於這些資產,價格發現往往比價格效率更為重要。

3.2 PMM 的優勢與潛在問題

隨著PMM 透過基於意圖的系統吸引更多流量,AMM 上的LP 會面臨更大比例的套利性有毒流量。 LP 在這種環境下會遭受更多的損失,因為LP 依賴無毒流的費用來抵消有毒流造成的損失,新的AMM 設計如果想要捕獲無毒流量,就需要與PMM 競爭。

這些PMM 背後的實際實體其實是包括Jump、Jane Street、GSR、Alameda 和Wintermute 等傳統做市商。

這些MM 透過垂直化MEV 供應鏈的每個層級,帶來了更高的利潤率。在目前的環境下,其能夠更好的比在以前的純鏈上流動性提供的環境中,並和Builder 等各個MEV 的參與方合作,執行MEV 策略、生產區塊。

但在長尾資產這一塊,鏈上AMM LP 目前仍有優勢,這主要是由於CVMM 在做市時會有自己的庫存風險,因此需要提供相應的對沖策略,這一點在長尾資產上還較難執行。

這最終是一場鏈上流動性和鏈下做市商的戰爭。隨著做市商對鏈上流動性的侵蝕,如果未來價格發現逐漸被鏈外流動性主導,會導致鏈上DEX 流動性萎縮。我們的最終目標應該是將流動性轉移到鏈上,而不僅僅是讓獲得鏈下流動性變得更容易。

Arrakis 正在透過名為HOT 的下一代AMM 垂直整合到MEV 供應鏈中。此解決方案為LP 重新奪回MEV,目標是建立更健康、更公平的鏈上市場。以HOT AMM 為核心,Arrakis 正在邁出第一步,透過保護鏈上LP 來解決DeFi 的CVMM 問題。 HOT 是一個流動性模組,透過Valantis 進行模組化能力的提供。

4. 結論

隨著DEX RFQ 網路如Uniswap X、Arrakis,模組化的DEX 架構如Uniswap V4、Valantis 的發展,DEX 的格局將進入一個新的階段。

首先是AMM 本身的業務環節眾多問題將會解決,同時業務範圍將會得到極大的擴張。其中最燃眉之急的就是LP 的問題。 LP 的問題又可以分為IL 和LVR 兩種損失,透過目前各種流動性管理協議、衍生性商品(可作為模組化能力integrate 到AMM)和RFQ 系統來解決,從而提高鏈上流動性提供的上限。除此之外還有個人化的業務邏輯、跨鏈交易、資產發行能力等。將為AMM 捕捉更多金融上限和業務場景,我們也看好任何能有效拓寬AMM 業務場景的協議創新。

其次就是在目前的意圖格局下,還有許多RFQ 相關的問題亟待解決。整個交易供應鏈有了顯著變化,類似於區塊生產發生的情況,垂直整合的服務提供者有了更大的優勢。

最後是AMM 以後將會專注於長尾市場,優化PMM 逐漸占主導的格局。隨著意圖網絡的發展,對交易鏈路做了垂直整合的中心化做市商將會在大部分藍籌資產的流動性上有絕對性優勢,這導致了鏈上原生的流動性提供者有毒流量增加,收益下降。處於增強鏈上去中心化交易格局的目的,探索如何增加AMM 在資產端尤其是長尾資產的競爭優勢也是我們持續關注的方向。