市場概覽

市場整體概況:本週加密市場在聖誕節假期影響下呈現下跌趨勢,市場情緒指數雖從7% 微升至10% ,但仍處於極度恐慌區間;值得注意的是,儘管整體市場疲軟,以美國市場為主的USDC 仍實現1.91% 的成長,顯示機構資金仍在持續入場,為市場注入一定信心。

DeFi 生態發展: DeFi 板塊本週TVL 小幅下跌0.37% 至527 億美元,但機槍池等穩定幣收益項目表現亮眼,並且穩定幣的總體供應量上一直保持著增長的態勢,表明儘管市場回調,但基礎流動性仍在持續流入,機槍池等穩定收益項目受到追捧。

AI Agent 發展: AI Agent 賽道持續獲得市場高度關注,總規模已達109 億美元,特別是結合TEE 技術的aipool 模式成為市場新焦點,有望成為繼打銘文之後的新型資產發行方式,顯示出AI 與區塊鏈技術深度融合的發展趨勢。

Meme 幣趨勢:受假期影響和市場整體下跌影響,Meme 幣賽道本週表現低迷,投資者參與度和資金流入明顯減少,市場熱度暫時轉向其他賽道,顯示出賽道的高波動性特徵。

公鍊錶現分析:公鍊板塊展現出較強的抗跌性,其中Stacks 完成sBTC 重要里程碑、BOB 推進BitVM Bridge 開發、Taiko 啟動新一輪生態計劃等,表明各大公鏈持續在技術創新和生態建設方面發力。

未來市場展望:展望未來,市場預計在元旦假期期間可能延續低迷走勢,建議投資者維持防禦性配置,增加頭部資產配置比例,同時可以適度參與高收益機槍池項目;長期來看,市場普遍預期2025 年第一季可能迎來上漲行情,AI Agent 和DeFi 機槍池計畫值得重點關注。

市場情緒指數分析

市場情緒指數由上週 7% 上升至 10% ,仍處於極度恐慌區間。

Altcoin 本週表現弱於基準指數,呈現大幅下跌態勢。由於聖誕節假期的原因,導致流動性急劇下降,使得市場價格的波動性增加,容易出現急漲急跌的現象。從而導致市場情緒並不高漲。鑑於目前市場結構,預計 Altcoin 短期將與基準指數保持同步,獨立行情機率較低。

Altcoin 處於極度恐慌區間的時候往往市場處於階段性底部,隨時會發生向上的翻轉。

整體市場走勢概述

加密貨幣市場本週處於下跌趨勢,情緒指數仍處於極度恐慌。

Defi 類相關的加密項目表現突出,顯示出市場對提高基礎收益的方面持續關注。

AI Agent 賽道專案本週輿情較高,顯示出投資人開始積極尋找一下個市場爆發點。

熱點賽道

AI Agent

本周大盤處於下跌趨勢,各個賽道均處於下跌狀態,雖然 AI Agent 賽道的大部分代幣價格在本周也處於下跌態勢,但是在市場中的討論度是最高的。本週市場討論較多的是 aipool 這種 AI Agent+TEE 的模式在未來 Crypto 中的發展和對 Defi 的影響。

Crypto 市場每次出現週期性大漲的一個助推器就是出現新的資產發行方式。例如曾經的ICO(初始代幣發行)、IEO(首次交易所發行)、INO(首次NFT 發行)、IDO(首次去中心化交易所發行)、打銘文等資產發行方式都為快速的推動了市場的發展以及Crypto 市場價格的提升,隨著AI 與Crypto 迅速融合的背景下,現階段aipool 成為了當下熱度比較高的一個資產發行方式,也是2024 年年初「付錢FI」的一種延續。如果 aipool 這種資產發行方式被市場廣泛接受的話,那麼在不久的將來會迎來一場由 aipool 模式帶來的一小波資產發行熱潮,所以我們應該重點關註一下 aipool 類型的項目。

市值前五的 AI Agent 項目:

DeFi 賽道

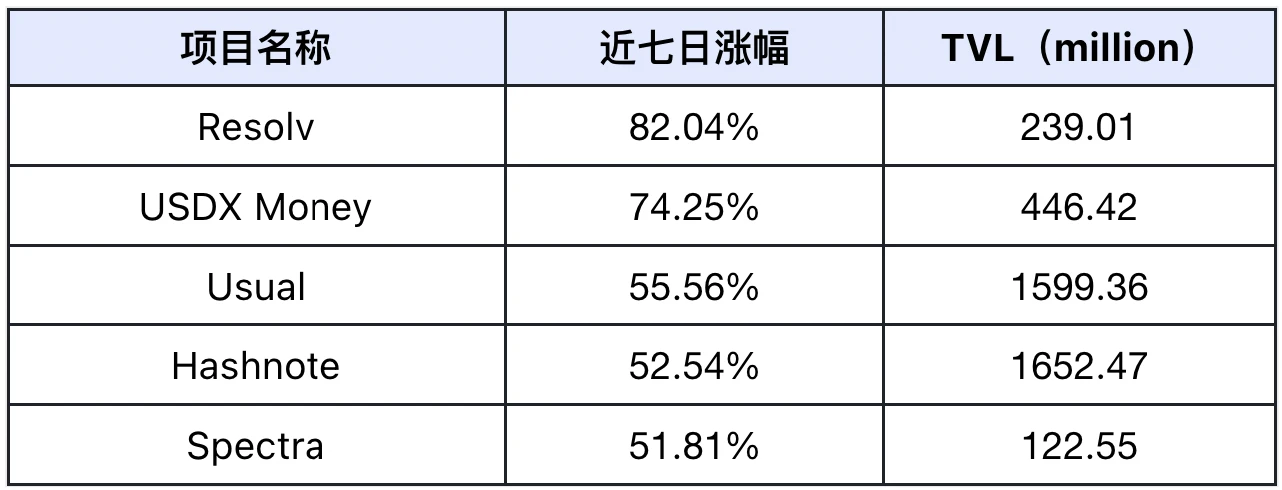

TVL 成長排名

過去一週市場項目 TVL 漲幅前 5 名(未計入 TVL 較小的公項目,標準為 3000 萬美元以上),資料來源:Defilama

Resolv(未發幣):(推薦指數:⭐️⭐️⭐️)

項目簡介:Resolv 是一個 Delta 中性穩定幣項目,圍繞著市場中性投資組合的代幣化。 該架構基於經濟上可行且獨立於法幣的收益來源。 這允許將有競爭力的回報分配給協議的流動性提供者.

最新發展:本週Resolv 完成了重要的技術升級,透過整合LayerZero 和Stargate 技術成功轉型為Omnichain 項目,同時其採用的OFT 標準通過了多家機構的安全審計,Resolv 本週在生態發展方面表現突出,在本週內Resolv 吸引了第二個1 億美元資金流入,生態成長率達84% ,其USDC Vault 在Euler Finance 中提供了高達36.36%的APY,在本週內吸引了 567 萬美元的 TVL,Resolv 還在 Pendle.fi 上線了 wstUSR 池並推出統一積分結構。

USDX Money(未發幣):(建議指數:⭐️⭐️⭐️)

專案簡介:USDX Money 專案是一個新興的合成美元穩定幣協議,旨在透過多鏈多幣種策略提供一種新型的加密原生穩定幣解決方案。該計畫的核心目標是建立下一代穩定幣基礎設施,並透過 Delta 中性對沖策略來維持 USDX 與美元的掛鉤穩定性

最新發展:USDX Money 本週完成了全新的UI/UX 升級以優化用戶互動體驗,同時在Curve Finance 上線了USDX/USDT 和sUSDX/USDX 流動性池,生態規模持續擴大,其中sUSDX 透過與Lista DAO 的合作達到1.7 億美元TVL。 USDX Money 還推出了包含內容創作、天使計劃在內的X-Points 激勵計劃,並舉辦聖誕節特別活動。

Usual(USUAL):(建議指數:⭐️⭐️⭐️⭐️⭐️)

項目簡介:Usual 是一個由 Binance 支持的穩定幣項目,旨在透過去中心化的方式提供一種新的穩定幣解決方案。該專案的核心機制包括三個主要代幣:穩定幣 USD 0、債券產品 USD 0++和治理代幣 USUAL。

最新發展:近期Usual 獲得了由Binance Labs 和KrakenVentures 領投的1000 萬美元A 輪融資,並且與M^ 0 基金會合作推出新產品UsualM,同時Curve Finance 上成為最大的USD 0/USD 0++ 池,隨著UsualTVL 突破15 億美元從而躋身全球穩定幣前五名,DAO 國庫也翻倍至1700萬美元,而 Usual 計畫推出了高達 18, 000% APY 的 USUALx 質押收益,並啟動了社區空投活動。

Hashnote(未發幣):(推薦指數:⭐️⭐️)

專案簡介:Hashnote 專案是一個專注於機構加密貨幣管理的解決方案,旨在透過區塊鏈技術提供透明度和優化資產管理。 Hashnote 結合了數位資產和傳統金融為用戶提供創新的收益增強解決方案,如 USYC。

最新發展:Hashnote 本週與CoreDAO 達成策略合作並參與其生態小組面板會議,重點推出了創新的比特幣雙質押模型,該模型結合了BTC 和Core Token,旨在為用戶提供可持續的收益解決方案,同時,專案CEO 在會議上分享了新策略,獲得了超過14000 的觀看量,顯示出市場對這一創新模式的濃厚興趣。

Spectra(SPECTRA):(推薦指數:⭐️⭐️⭐️)

專案簡介:Spectra 是未來收益率代幣化的協議。 DeFi 用戶可以在規定的未來期限內存入其他協議的生息代幣,並提前交易該資產將產生的未來收益。 Spectra 的工作原理是在智能合約中放置計息代幣(IBT)或任何固定期限的收益率資產,並發行未來收益代幣(FYT)作為回報。

最新發展:本週Spectra 成功在Base 主網上線了新的治理合約,並在Spectra App 中推出了Gauges 和ncentivize 頁面,同時優化veSPECTRA 持有者的多鎖倉功能,使其能更有效率地參與Gauge投票機制,而Spectra 完成了APW 排放調整,新的排放機制依照1: 20 比例執行。

綜上所述,我們可以看到本週 TVL 成長較快的專案主要集中在穩定幣收益板塊(機槍池)。

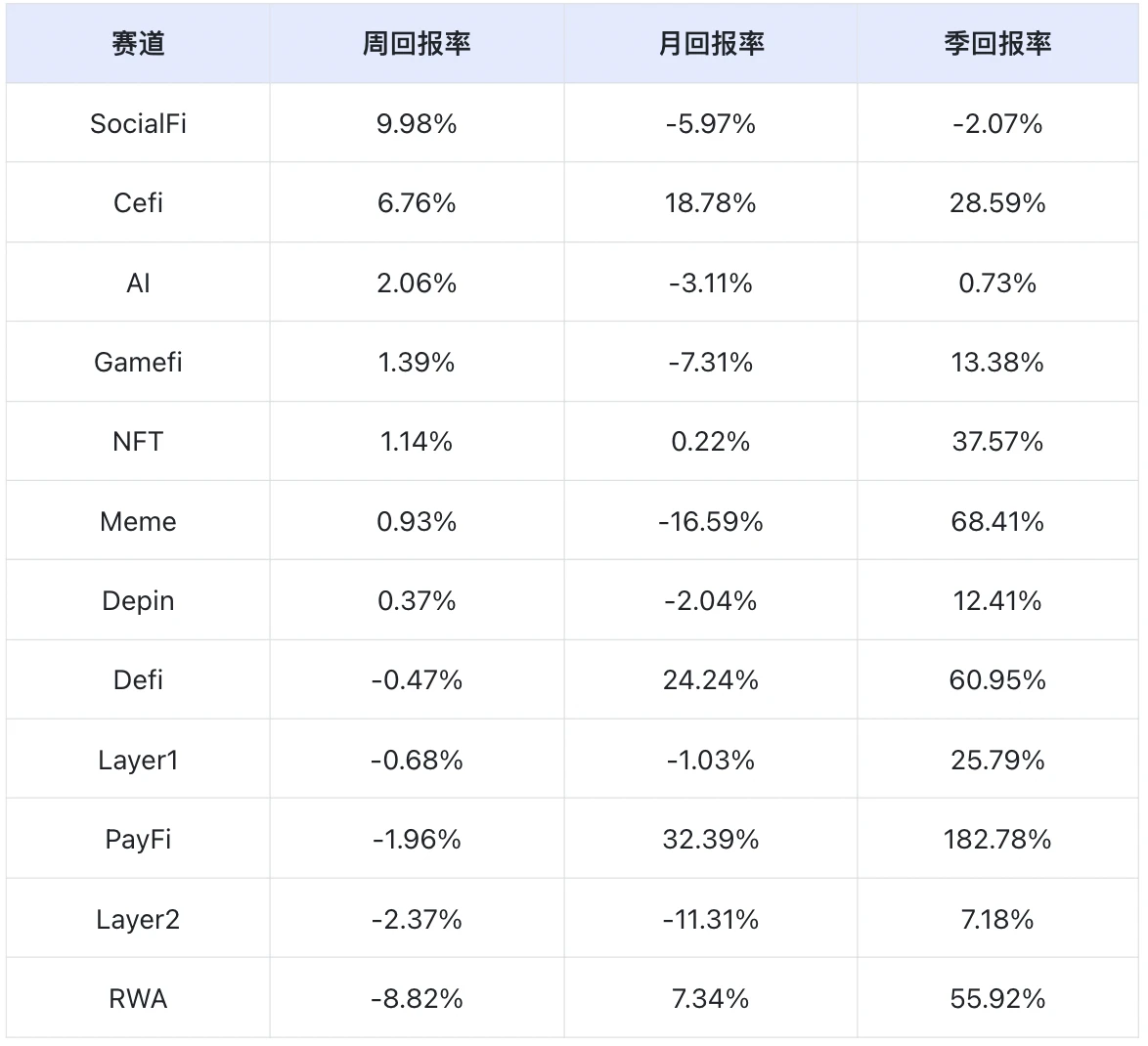

賽道整體表現

穩定幣市值穩步增長:USDT 從上週的 1451 億美元下降到了 1447 億美元,跌幅為 0.27% ,USDC 從上週的 421 億美元增長到了 429 億美元,增幅達到了 1.91% 。可以看出雖然本週市場處於下跌趨勢,但以美國市場為主的 USDC 還是出現了成長,說明市場的購買主力仍保持著資金的持續入場。

流動性逐步增加:傳統市場的無風險套利利率隨著降息的持續在不斷的下降,而鏈上Defi 項目的套利利率因為加密貨幣資產的價值提升而隨之在不斷的增加,回歸Defi 將是一個非常好的選擇。

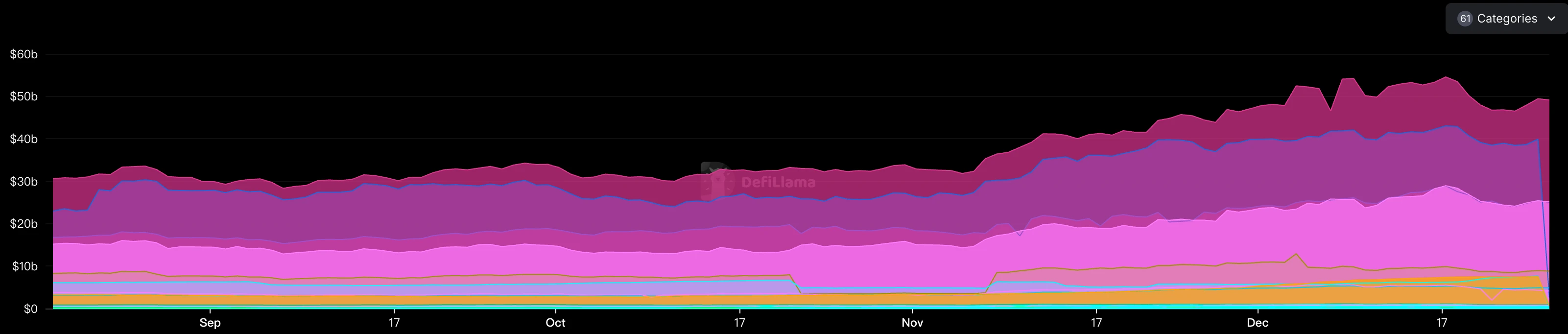

Defi 各賽道 TVL(資料來源:https://defillama.com/categories)

資金狀況:Defi 專案的TVL 從上週的529 億美元上漲到現在的527 億美元,雖然連續兩週出現了負成長,但是負成長的幅度較小,為0.37% ,主要原因是因為本週以美國市場為首的西方市場處於聖誕節假期當中,無論是各個代幣的交易量還是鏈上活動都有所下降,並且下週為其元旦假期,預計仍不會有太大的改觀。所以接下來應該要聚焦在 1 月市場的整體 TVL 變化,關注下跌趨勢是否持續。

深度剖析

上漲驅動力:

本輪上漲的核心驅動因素可歸納為以下傳導路徑:由於近期市場處於下跌趨勢,因此各個Defi 協議的APY 均出現了下降,而穩定幣收益項目透過代幣/積分獎勵拉高收益率,從市場的整體來看,使得機槍池計畫的APY 有明顯優勢。具體來看:

市場環境:雖然處於多頭週期,但近期市場處於下跌趨勢,使得市場基礎利率大幅下降

利率端:基礎借貸利率抬升,反映市場對資金的定價預期

收益端:採用穩定幣收益項目的收益率較其他項目擴大,吸引了較多用戶參與

這項傳導機制強化了穩定幣收益項目的價值支撐,形成了良性的成長動能。

潛在風險:

由於市場近期一直處於上漲的趨勢中,市場投資者更多關注的是收益率以及借貸槓桿,然而忽視了下跌風險,並且本週由於聖誕節假期的緣故,造成了市場上流動性的銳減,使得市場上出現拋壓之後並沒有足夠的流動性來承接,從而造成了價格不斷的下跌,並且帶動了市場上的多頭合約出現爆倉,給投資者造成了損失沒並且這種爆倉所導致的連環清算的風險大大增加,致使價格進一步降低,清算更多的資產。

其他賽道表現

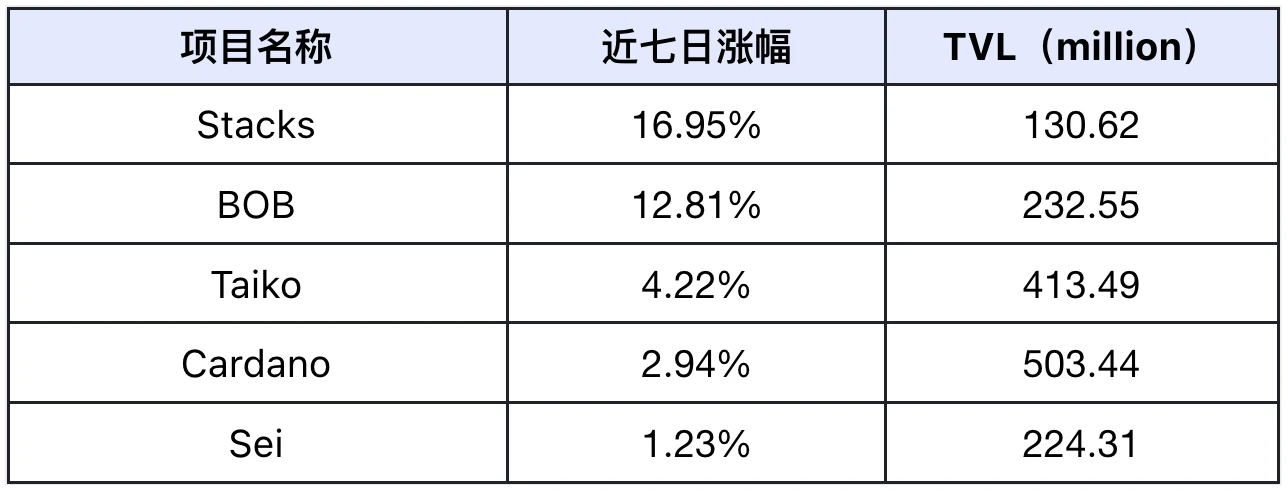

公鏈

過去一週市場公鏈 TVL 漲幅前 5 名(未計入 TVL 較小的公鏈),資料來源:Defilama

Stacks:本周有922 枚BTC 轉移到Stacks 網絡,完成了sBTC 第一階段1000 BTC 的存款上限,在DeFi 應用方面,已經有35% 的sBTC 在Zest Protocol 上產生收益,ALEX 社區還投票分配了1200萬ALEX 代幣用於Surge 計劃,並且Stacks 透過Bitflow Finance 和AI控制台實現了L1/L2資產交換功能,同時 Stacks 也透過Stackies 社群獎勵計畫激勵開發者貢獻。

BOB:本週BOB 與Fiamma Labs 合作開發並發布了基於零知識技術的BitVM Bridge 原型,計劃於2025 年初上線測試網,並且與Lombard Finance 達成了合作,成功讓Lombard Finance 在BOB 鏈上進行部署,同時與Aave 進行初步治理討論,計劃將其協議引入BOB 網絡,此外,BOB 推出了為期6 週的DeFi 激勵活動,透過Babylon Points 激勵LST持有者參與,並開展了多場社區教育任務和 Spaces 活動。

Taiko:本週Taiko 啟動了Trailblazers Season 3 計劃,設立了600 萬枚TAIKO 代幣的獎勵池,並推出了Liquidity Royale 活動為前100 位流動性提供者提供12000 枚TAIKO 代幣的獎勵;Taiko 鏈上生態的項目數量已增長至130 個,新增了Symmetric 作為重要DEX 合作夥伴,並且與ITU Blockchain 和Node 101 在土耳其舉辦首次社區見面會,透過假期贈禮活動和Meme 競賽等方式加強社區營造。

Cardano:本週Cardano 重點說明了slashing 機制可保障用戶ADA 資產安全的技術優勢,並推出了便捷的Web 應用開發工具,並且與硬體錢包服務商Ledger 深化合作,同時透過DReps(代表)投票決策模式推進社區治理的去中心化過程。

Sei:本週Sei 發布了名為Giga的重大技術突破,成功將EVM 擴展到每秒5 gigagas 的處理能力,將性能提升達到50 倍,並且透過Developer Office Hours 發布了Giga Roadmap,為未來技術發展制定清晰路線圖,推出EVM Wrapped 功能,讓使用者可以查看自己在多個EVM 鏈上的活動記錄,增強跨鏈互通性,同時Sei 開展12 Days of Christmas節慶活動,與 PythNetwork、Silo 和 Nansen 達成合作。

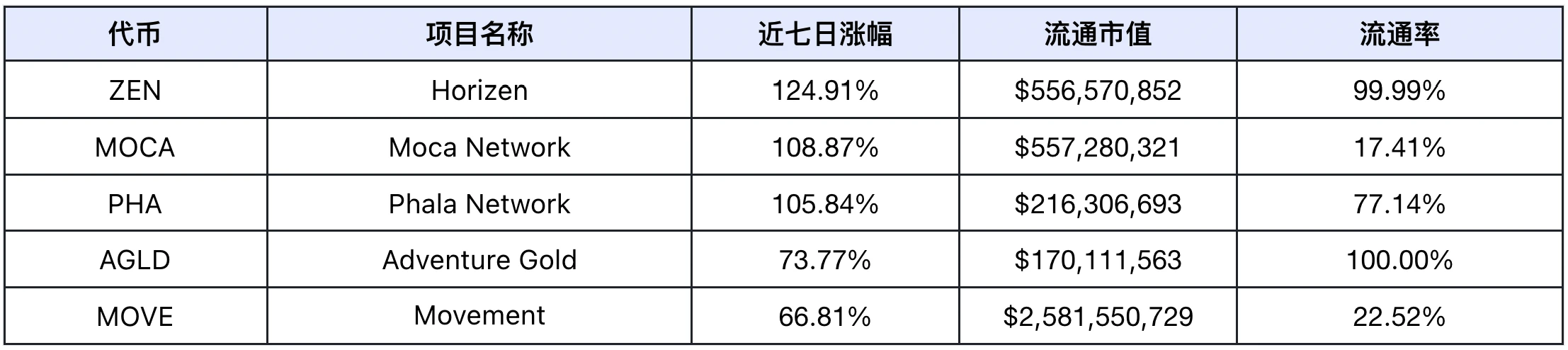

漲幅榜概況

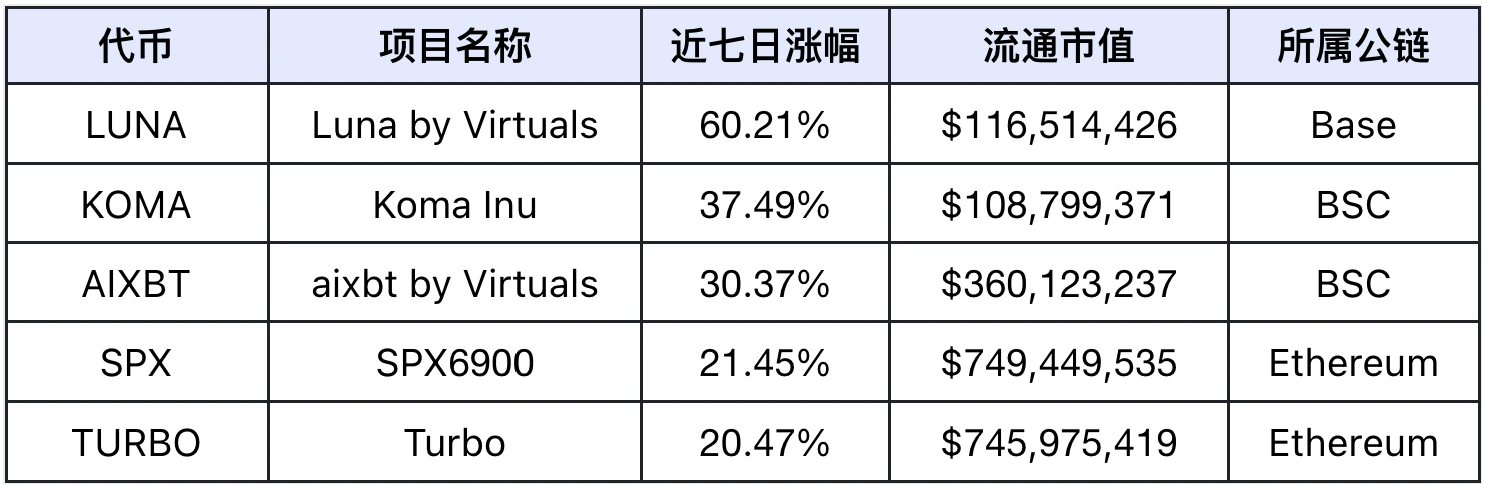

過去一週市場代幣漲幅前 5 名(未計入交易量過小的代幣和 meme 幣),資料來源:Coinmarketcap

ZEN:本週Horizen 成功部署了Horizen 2.0 Devnet 測試網,推出了優化版的零知識驗證(ZK)解決方案以降低技術複雜度和成本,並且與Automata Network 建立策略合作推進Web3發展,同時透過Grayscales Horizen Trust 得到了機構投資者的認可,本週Horizen 完成了ZEN 的最終減半,並在Bitvavo 交易所上線,Horizen 也積極籌備zkVerify項目的代幣分配計劃。

MOCA:本週Moca Network 與SK Planet 的OK Cashbag 應用成功整合,該合作帶來了顯著的用戶增長,包括150 萬頁面訪問量和80 萬次轉盤抽獎互動,Moca Network 在社區運營方面保持活躍,透過聖誕節行銷活動(#MocaFam)增強用戶黏性,並特別注重用戶安全教育,多次發布防詐騙提醒。

PHA:本週Phala Network 正式推出Phala 2.0 ,整合了GPU TEE 技術和以太坊Layer 2 擴展功能,並且與NVIDIA 展開了合作,共同測試顯示TEE 在H100/H200上實現了近99% 的效率,同時宣布了Khala 鏈遷移到以太坊主網的決定,Phala Network 的TEE-as-a-Service 已被Flashbots 等多個專案採用,全年資料顯示AI Agent 合約執行量大幅成長至 4500 次,活躍 TEE Workers 達到 37, 650 個,顯示 Phala Network 在去中心化AI 基礎設施領域的領先地位。

AGLD:本週Adventure Gold 透過聖誕節主題行銷活動與社群互動,其中聖誕祝福推文獲得了較高的社群參與度(27 次收藏、 14 次轉發),而Adventure Gold 與BladeGamesHQ 在AI Agent 驅動的鏈上經濟方面展開合作,展示了專案在遊戲生態和AI 技術融合方面的探索。

MOVE:本週Movement 推出了多個基於其技術堆疊的創新產品,包括支援多鏈功能的Puffpaw Vape(具有追蹤使用數據和獎勵功能)、帶有高清螢幕的Vomeus 智慧Vape,以及允許用戶將情感與記憶標記在物品上的Sentimint 項目,同時Movement 透過Block-STM 並行化優化和Rollup 架構提升了效能,並透過與WBTC 的跨鏈整合拓展了其鏈上的DeFi 場景。

Meme 代幣漲幅榜

資料來源:coinmarketcap.com

本週Meme 項目受到市場整體下跌的影響比較大,由於本週處於聖誕節假期中,所以參與市場交易的用戶較少,市場上的資金在本週出現了撤出,所以本週參與Meme 幣項目的投資者大幅減少,造成了現階段市場的關注度和資金並不在Meme 幣賽道中。

社群媒體熱點

根據 LunarCrush 每日增長前五名和 Scopechat 中 AI 得分前五名的數據得出本週(12.21-12.27)統計數據:

出現次數最多的題材是L1s,上榜代幣情況如下(未計入交易量過小的代幣和 meme 幣):

資料來源 Lunarcrush 和 Scopechat

根據數據分析,本週社群媒體關注度最高的是了L1s項目,由於本週處於聖誕節假期,以美國為主力的市場本週進入了假期階段,從而各個做市商以及機構都處於放假時期,造成了市場上流動性大幅度下滑,並且普通投資者大部分都減少了鏈上的投資活動而且伴隨著拋售行為,造成了市場發生了較大幅度的下跌,其中各個公鏈的跌幅較小。在整個市場發生普跌的時候,往往各個公鏈的表現較其他賽道較好,市場投資者除了將資金買入BTC 和ETH 避險之外,大部分還是投入到各個公鏈當中,在下跌結束出現上漲的時候,各個公鏈普遍是先於其它項目進行上漲。

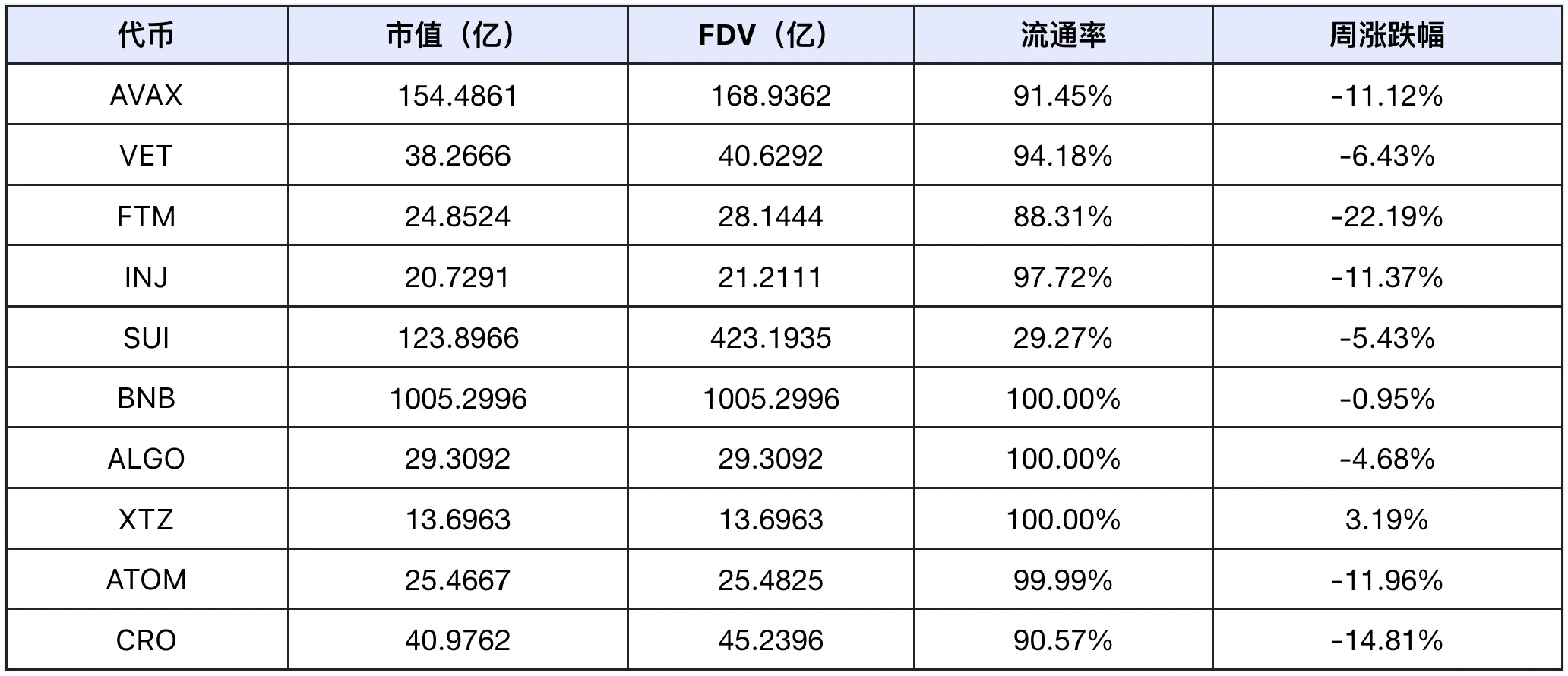

市場題材整體概況

數據來源:SoSoValue

按週回報率統計,SocialFi 賽道表現最佳,而 RWA 賽道表現最差。

SocialFi 賽道:SocialFi 賽道的絕對主力仍然是 TON,佔 SocialFi 賽道市值的 91.07% ,本週 TON 沒有跟隨大盤出現下跌,而且逆勢上漲了 6.3% ,從而使得 SocialFi 賽道表現最好。在本週 Toncoin 與 GMX 合作推動高頻 DeFi 交易發展。

RWA 賽道:RWA 賽道中 OM、ONDO 和 MKR 佔比較大,佔比分別為: 44.28% 、 23.85% 和 18.36% ,總計 86.49% 。在本週 OM、ONDO 和 MKR 分別下跌了 10.76% 、 19.86% 和 8.28% ,下跌幅度較其他賽道項目相比較大,所以造成了 RWA 賽道本週表現最差。

下週 Crypto 大事件預告

週一(12 月 30 日)歐洲證券和市場管理局發布 MiCA 加密法規實施

週四(1 月 2 日)美國當週初申請失業金人數

週五(1 月 3 日)法院批准 FTX 的第 11 章重整計畫開始生效

下週展望

宏觀因素研判

下週進入到元旦假期,鮮有宏觀數據公佈

往年進入到元旦假期時,以美國為購買主力的市場基本上會延續聖誕節期間低迷的購買力,市場波動增加

板塊輪動趨勢

DeFi 賽道:雖然目前的市場大環境較差,但是投資者普遍預期明年第一季市場會出現普漲,所以大部分投資者仍不願意出售手中代幣,同時為了增加持幣收益,紛紛參與機槍池項目,提高效益

AI 板塊

AI Agent 賽道受到市場的持續注度,市場規模已達 109 億美元

基於 AI Agent+TEE 的 aipool 的資產發行模式受到了市場的廣泛關注

投資策略建議

維持防禦性配置,增加頭部資產 BTC、ETH 的配置,增強資產的避險屬性

在對沖風險的同時,可以參與一些高收益的機槍池 Defi 項目

建議投資人保持謹慎,嚴控部位,做好風險管理