原作者: Steven E2MResearch

この記事は、一部の紹介や意見について他の人の記事や意見を引用していますが、この記事は、いくつかの現状に基づいた文献レビューと考察に重点を置いています。

Aave の現在の市場ポジションをより深く理解するために、データ レベルとビジネス部分を Compound と比較します。

Compound と Aave には類似点が多すぎますが、いくつかの細かい違いによって 2 つのチームの戦略の違いが明らかになるため、一緒に比較しないのは残念です。

CZが最近辞任し、バイナンスが処罰された後、ユーザーがDefiをベースにした分散型製品に近づくようさらに促すことができるだろうか?これも注目に値する問題だ。

私がまだ考えているいくつかの質問:

分散型融資の魅力は?

現段階で分散型融資が比較的人気がある理由はレバレッジなのでしょうか?弱気市場では、Web3.0 に対して強気なユーザーは、主流資産を保持するためにレバレッジを加えるのに非常に適しています。

どのくらいのレバレッジが追加されるのかわかりますか(主にブラザー・モーに尋ねます)?例: ETH をロングしている場合は、ETH を過剰担保し、米ドルに交換して ETH を購入し、引き続き ETH を過剰担保します。または、トークンを誓約して米ドルに交換してから、返却することもできます。

短期的な貸し借り競争はレバレッジと資金量に関するものだが、長期的にはユニのように製品競争に戻り、セキュリティリスク管理、規制認証、ユーザーエクスペリエンスなどで競争すべきではないだろうか。融資では、Aave はこれらの点で Compound や MakerDAO よりも優れています。

上記の点を受けて、Aave は伝統的な銀行との連携を開始していますが、個人的には RWA よりも正しい開発アイデアであると考えています。

Aave のトークン エンパワーメントは、それが生み出す価値のほとんどを、Balancer、Curve、GMX などのユーザーに再分配しません。ただし、プロトコルによって生成された料金は保管庫に保管され、トークン所有者がそれらを制御できます。個人的には、セキュリティモジュールは実際にはギミックであると感じています。

従来の銀行と比較して

従来の銀行は一般に、資金を借りるために流動性の低い不動産を利用することを好むのはなぜですか?デジタル資産融資は革新的なイノベーションなのでしょうか?ビットコイン、ETH、DAIなどの流動性の高い担保資産の長所と短所は何ですか?分散型融資は将来、不動産にも応用できるようになるのでしょうか?

過剰担保により分散型融資が可能となり、ローン返済期間の必要性がなくなり、Defiには清算メカニズムにおいても十分な利点があり、不良債権の確率が集中型融資よりもはるかに低くなります。

デフィ レゴ モデル

Defi の結合は、融資、ステーブルコイン、分散型仮想化ですが、最終的な形はどのような見通しになるでしょうか?

アーヴェの堀

Sushi吸血鬼はUniswapを攻撃し、BlurはOpenseaを攻撃し、AaveとCompoundの間の競争はすべて、最終的には異なる結果をもたらします。

Aave が示していることは非常に豊富かつ明確であり、言い換えれば、オープンソースは非常にうまくいっているということです。

TVLが非常に高い

他の

Dex アグリゲーターよりも実装ははるかに困難ですが、アグリゲーター (1inch のルーティング機能など) や包括的なダッシュボードのニーズもあるでしょう。ユーザーはLTV、デビット/クレジット金利、質権収入、質権条件、リスク/リターンなどについて独自の好みを持つことができ、より財務管理商品に近くなります。 DEX アグリゲーターとは異なり、スワップは 1 回限りのトランザクションであり、消耗の問題のみを考慮する必要がありますが、融資の要素を定量化するのはより困難です。分散型融資の TVL が分散型取引所の TVL を超えている現在、この軌跡は注目に値します。

背景の紹介

この記事を読む前に読んでおきたい記事:

関連記事: 融資の発展の歴史について詳しく読むことができます2023 年の世界の DeFi 融資トラックの概要: 金融テクノロジー開発の新たな機会

関連記事: いくつかの概念的な紹介と写真は、ほうれん草ほうれん草によって書かれた人気のある科学記事から引用されています。Aave を 1 つの記事で読む - 「分散型銀行」

1. 分散型融資実績データ

1.1 Defiの全体状況

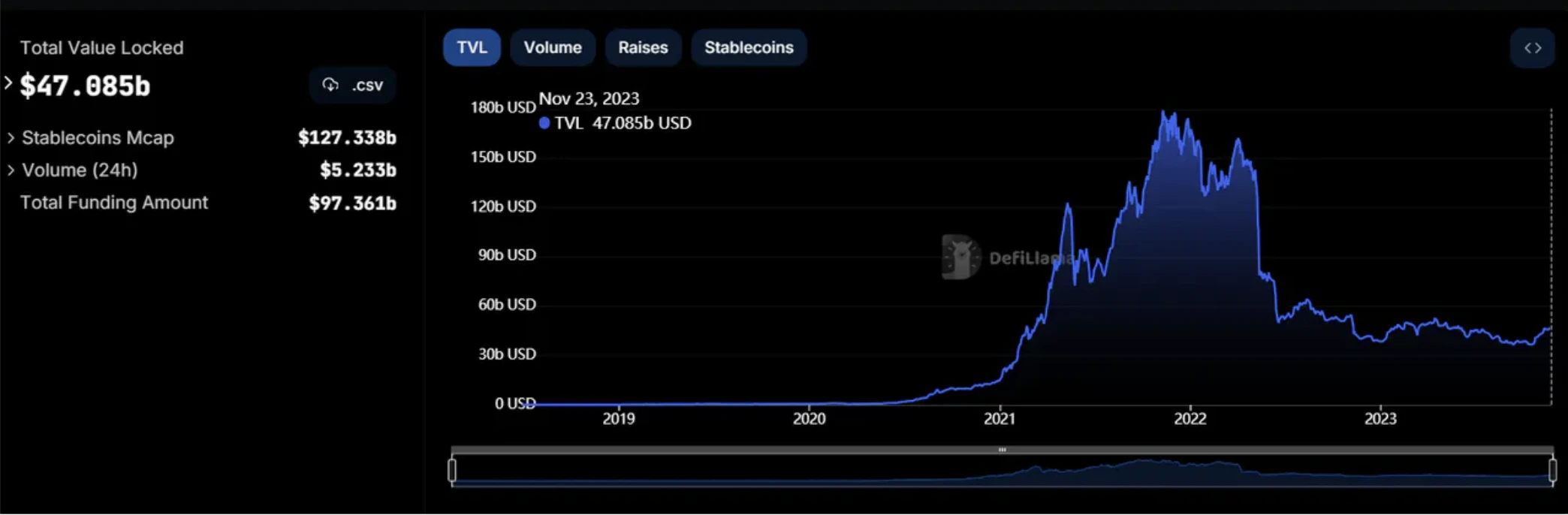

全体的な TVL

ブラックロックのIシェアーズ・ビットコイン・スポットETFでは、10月16日と10月24日の2度の茶番の後、ブラックロックは数日前に再びイーサリアムを登録した。市場はビットコインとビットコインの採用に全幅の信頼を寄せている。イーサリアムスポットETF。最も直接的なのはビットコインとイーサリアムの価格上昇です。 CZとバイナンスと司法省との和解により、Defiへの資金流入も生じ、Defi TVLは回復し、470億8500万ドルに達した。

データソース:https://defillama.com/

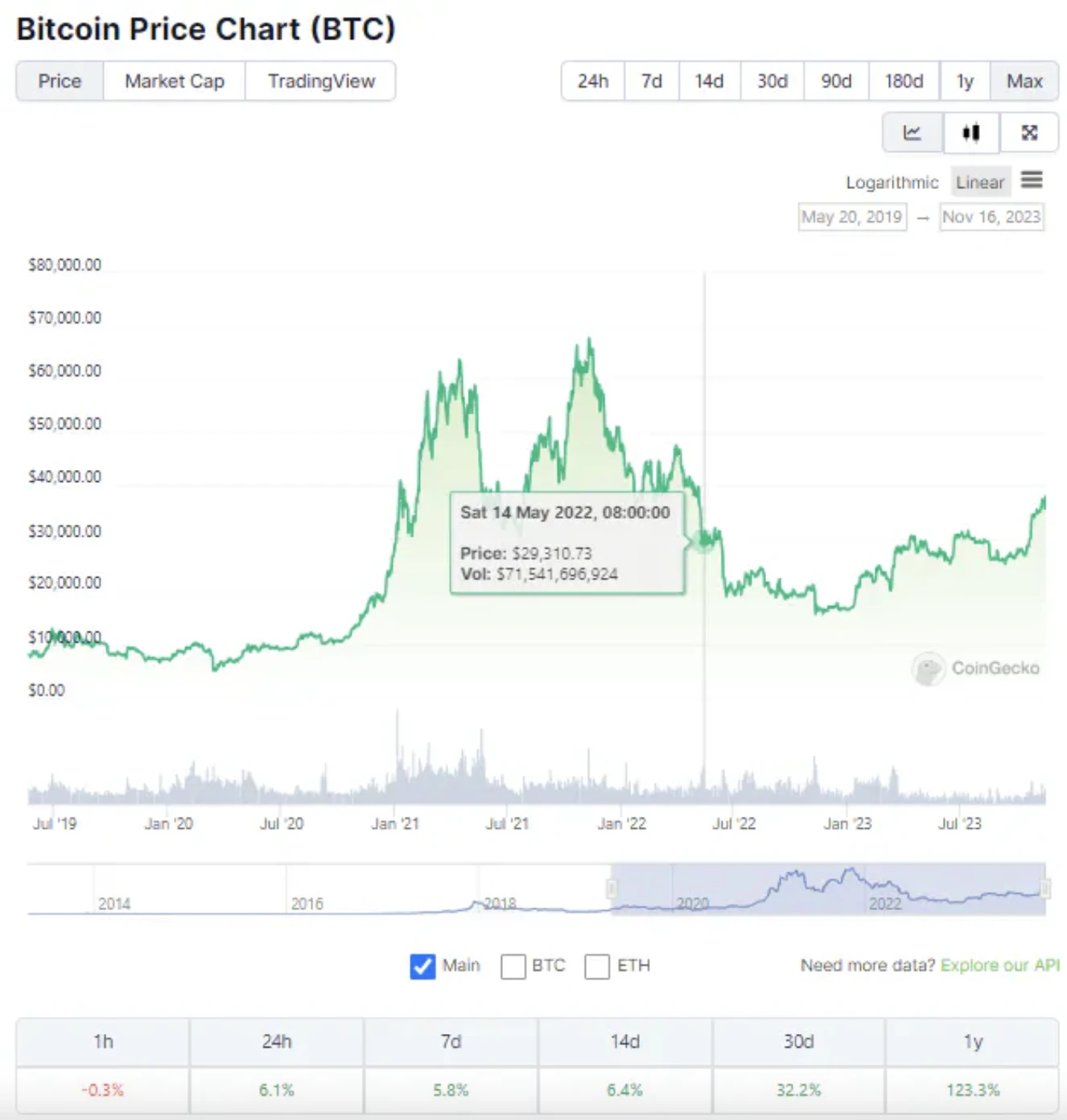

ステーブルコインの市場価値は11月以降1260億ドルまで上昇したが、実際には今年7月24日の状況に回復しただけだ。興味深いことに、5月22日の時点ではステーブルコインはまだ1,600億ドルだったのに対し、対応するビットコインの価格は当時3万ドル下落していたが、それはまだ先のことだった。

データソース: https://defillama.com/

データソース:https://www.coingecko.com/en/coins/bitcoin

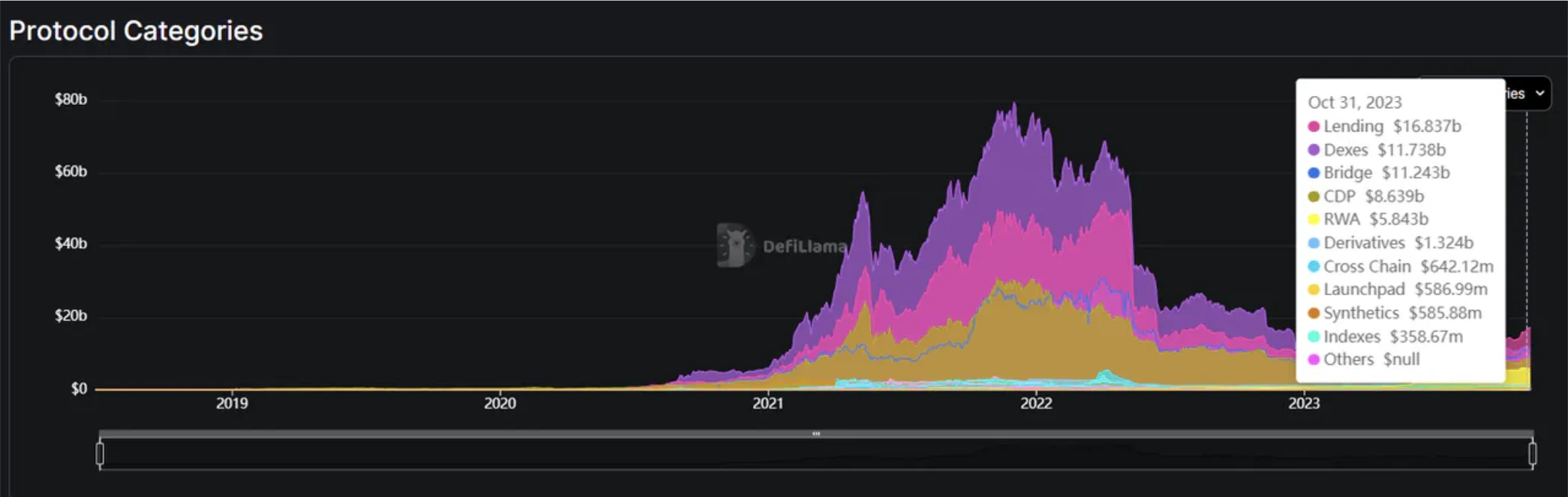

TVL の比較を追跡する

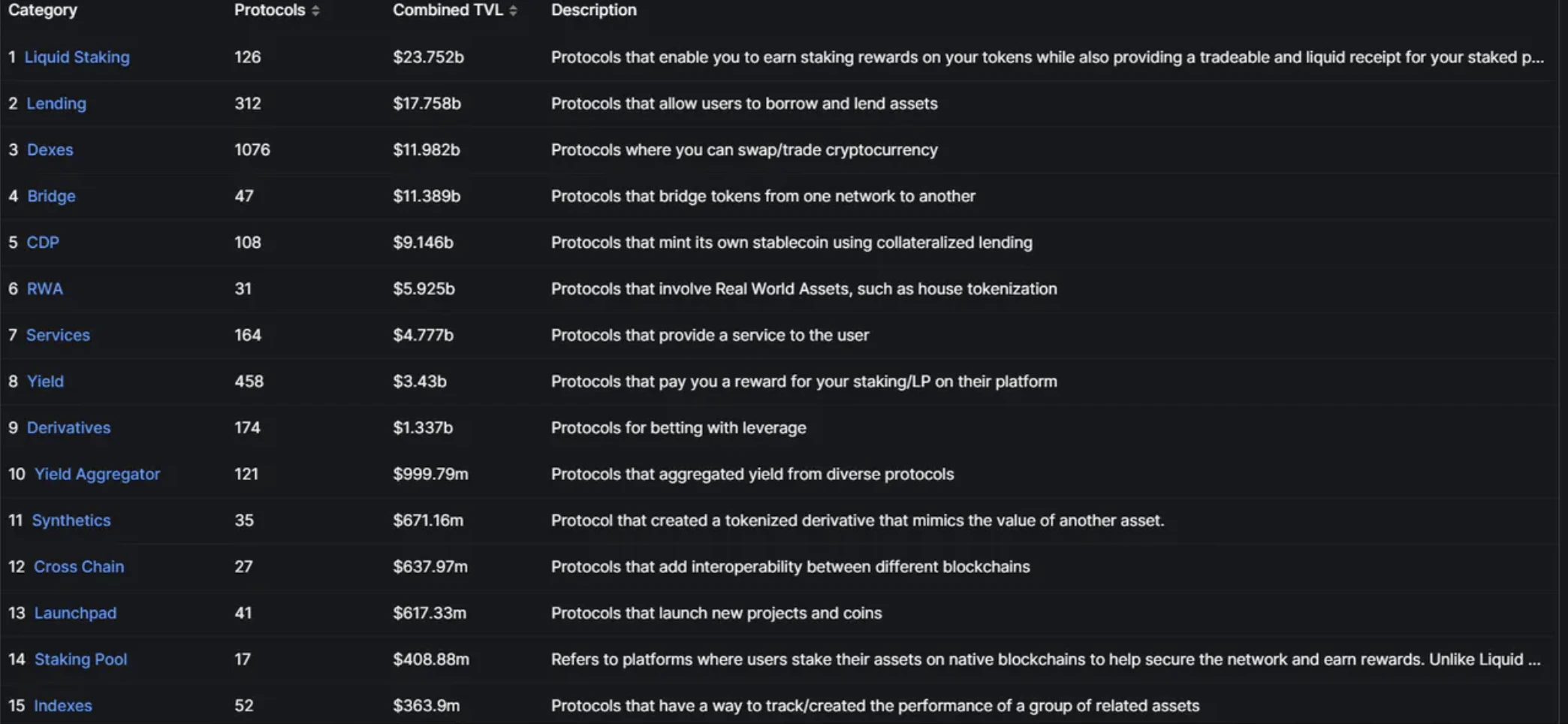

2023年7月30日(カーブサンダーストーム)、レンディングトラックの合計TVLが2020年9月以来初めてデックスのTVLを上回り、それ以来、両者の差は日に日に拡大していきました。 LSD トラックは別として、11 月 5 日時点の TVL のトップ 5 トラックは次のとおりです。

融資: 168億3,700万ドル、主要プロジェクト: JustLend (57億7,300万ドル)、Aave (56億4,700万ドル)、Compound (22億2,900万ドル)

分散型取引所(Dexes): 117億3800万ドル、主要プロジェクト: Uniswap(34億8000万ドル)、Curve(16億8900万ドル)、Pancake(14億5000万ドル)

ブリッジ: 112億4,000万ドル、主なプロジェクト: WBTC (57億4,000万ドル)、JustCryptos (39億9,100万ドル)

CDP: 86億3,900万ドル; 主要プロジェクト; 主要プロジェクト: MakerDAO (51億1,900万ドル)、JustStables (17億9,000万ドル)

RWA: 58億4,000万ドル、主要プロジェクト: Maker RWA (29億7,000万ドル)、stUSDT (22億9,400万ドル)

分散型取引所に加えて、トロンエコシステムは他の主要なDefiトラックにも居場所を持っていますが、市場の議論とは一致しません。 TVLは当面新しいプロジェクトがないが、伝統的なDefiを覆そうとしている。

データソース: https://defillama.com/categories

データソース:https://defillama.com/categories

1.2 貸出トラックの状況

JustLend TVL は融資分野で最高額であるが、JustLend TVL のうちどのくらいが Sun Ge の資産で、どのくらいが実物資産であるかはまだ検証されていない。

データソース:https://defillama.com/protocols/Lending

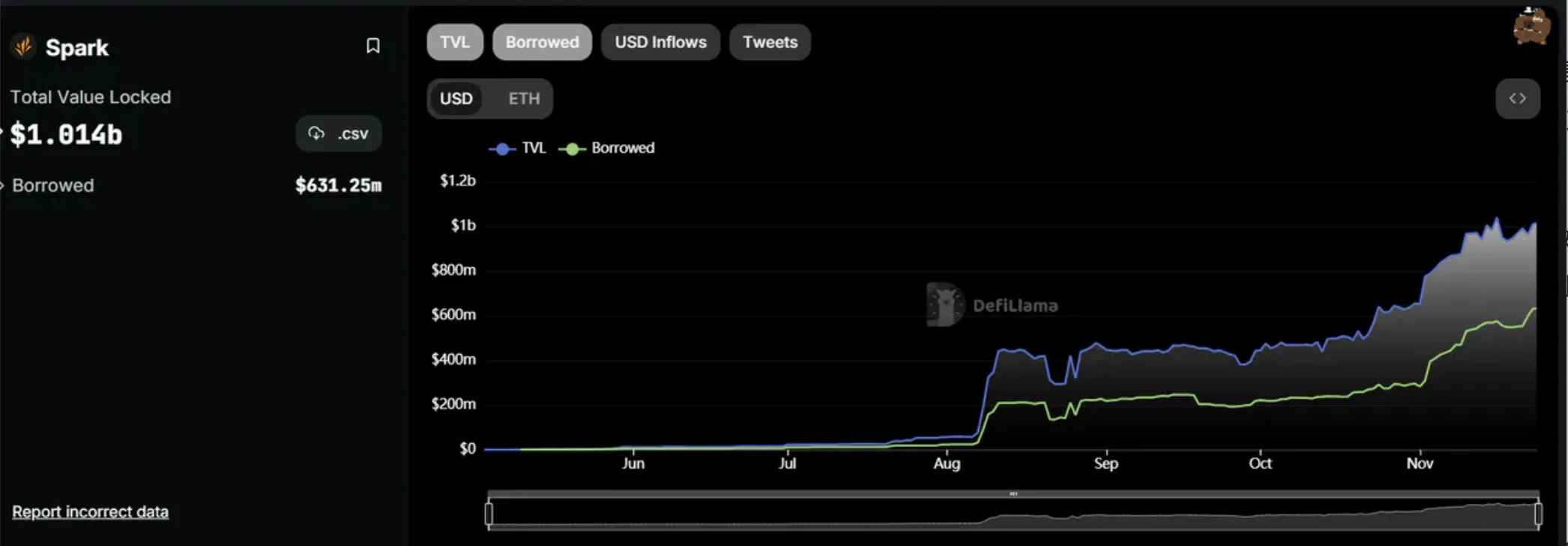

4位はMaker DAOが立ち上げたSparkで、これはForkのAave V3であることが明確に示されています(つまり、プロトコル料金の10%をAaveに支払わなければなりません)8月7日に8%の金利が調整されたため、TVLは5%を超えても成長率は依然として非常に高く、TVLは10億米ドルに達します。

(フォーク: フォーク、ブロックチェーンのプロトコルへの変更。これらの変更が軽微な場合は、ソフト フォークが発生します。変更がより根本的な場合は、ハード フォークが発生し、その結果、チェーンが形成されます。異なるルールの独立したチェーン (ハードフォーク、ソフトフォークも参照)。

データソース:https://defillama.com/protocol/spark?borrowed=true

MakerDAO エンドゲームでは、Spark がエンドゲームの初期エコシステムの 1 つとしてエアドロップに期待されていると市場が信じているため、これは驚くべきことではありませんが、それは一種の偽装マイニングと見なすこともできます。

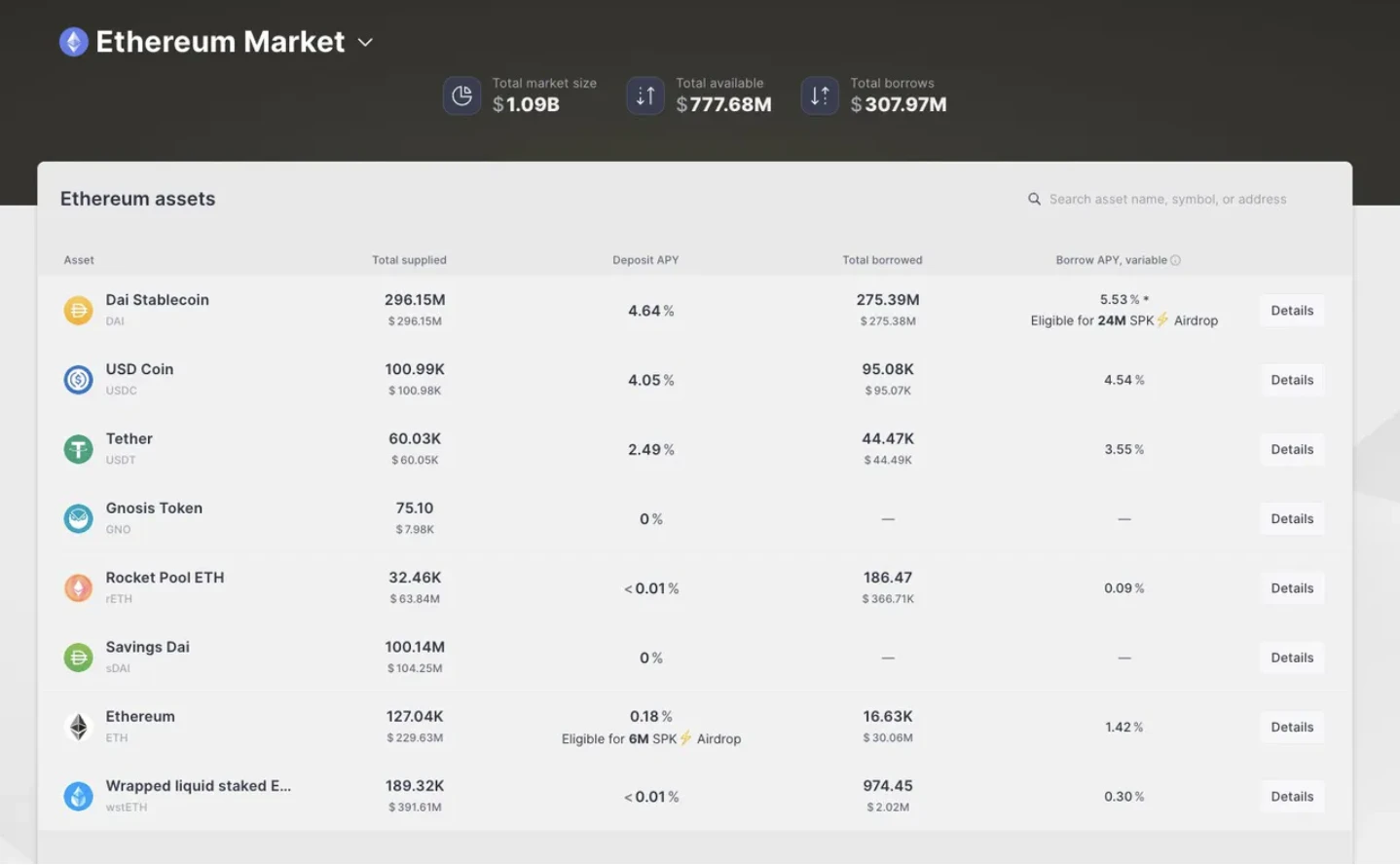

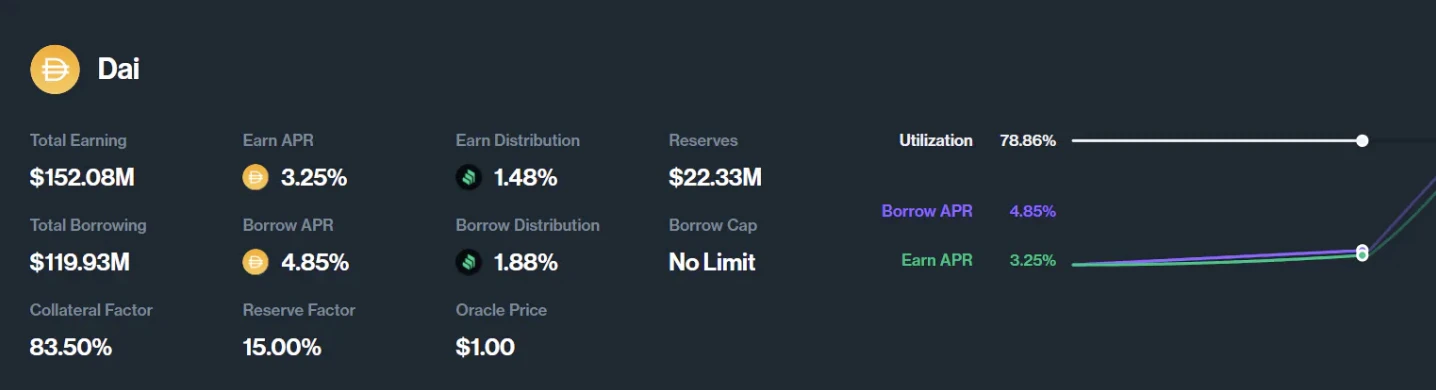

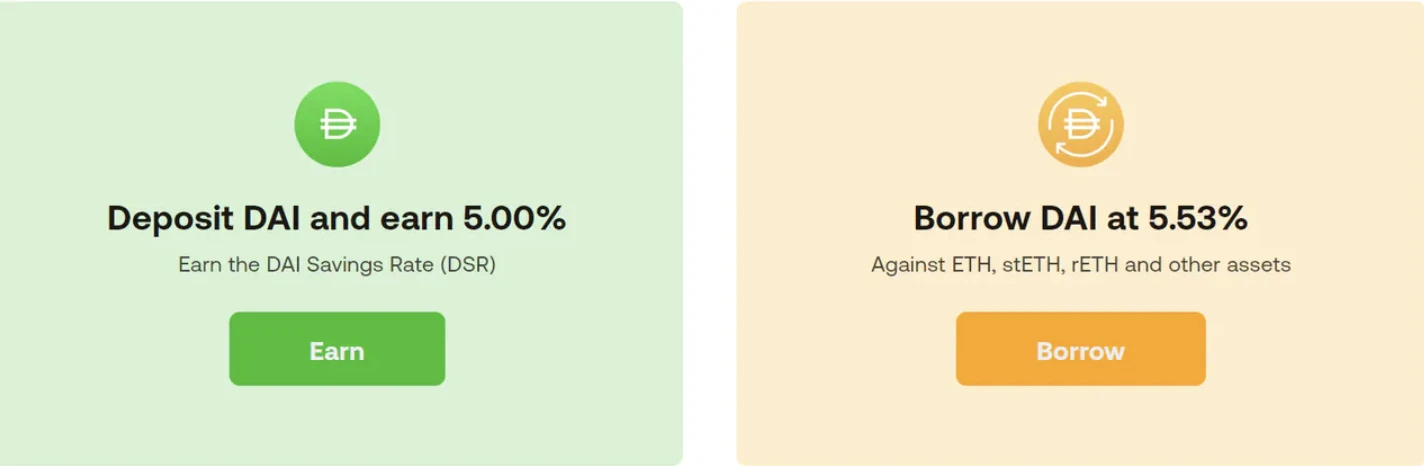

それに比べて、MakerDAO、Aave、Compoundのストレージ(Deposit)によってもたらされる還元率を見ると、 Dai、Aave (5.35%) > MakerDAO (5.00%) > Compound (3.25%)で、当時のMakerDAOの感動にはため息が出るほどでした。 8% これは非常に魅力的な数字です。

データソース: https://app.Aave.com/markets/

データソース: https://app.compound.finance/markets/v2

データ ソース: https://spark.fi/、新しい Web サイトが VPN をブロックし、小さな論争の波を引き起こした

Spark の融資/住宅ローン資産はすべて従来の主流の資産であり、大きな革新はありませんが、その主な理由は、他の融資プラットフォームよりも低い金利がないため、エアドロップの期待があるためです。さらに、Maker DAOの8月の提案では、DAIのLTVと清算率が0.01%に変更され、これにより借り入れの担保としてのDAIの使用が減り、DAIの流動性が向上する。

データソース:https://twitter.com/sparkdotfi/status/1719769678837416325/photo/1

2.Aaveについて

2.1 分散型融資と従来の融資の違い

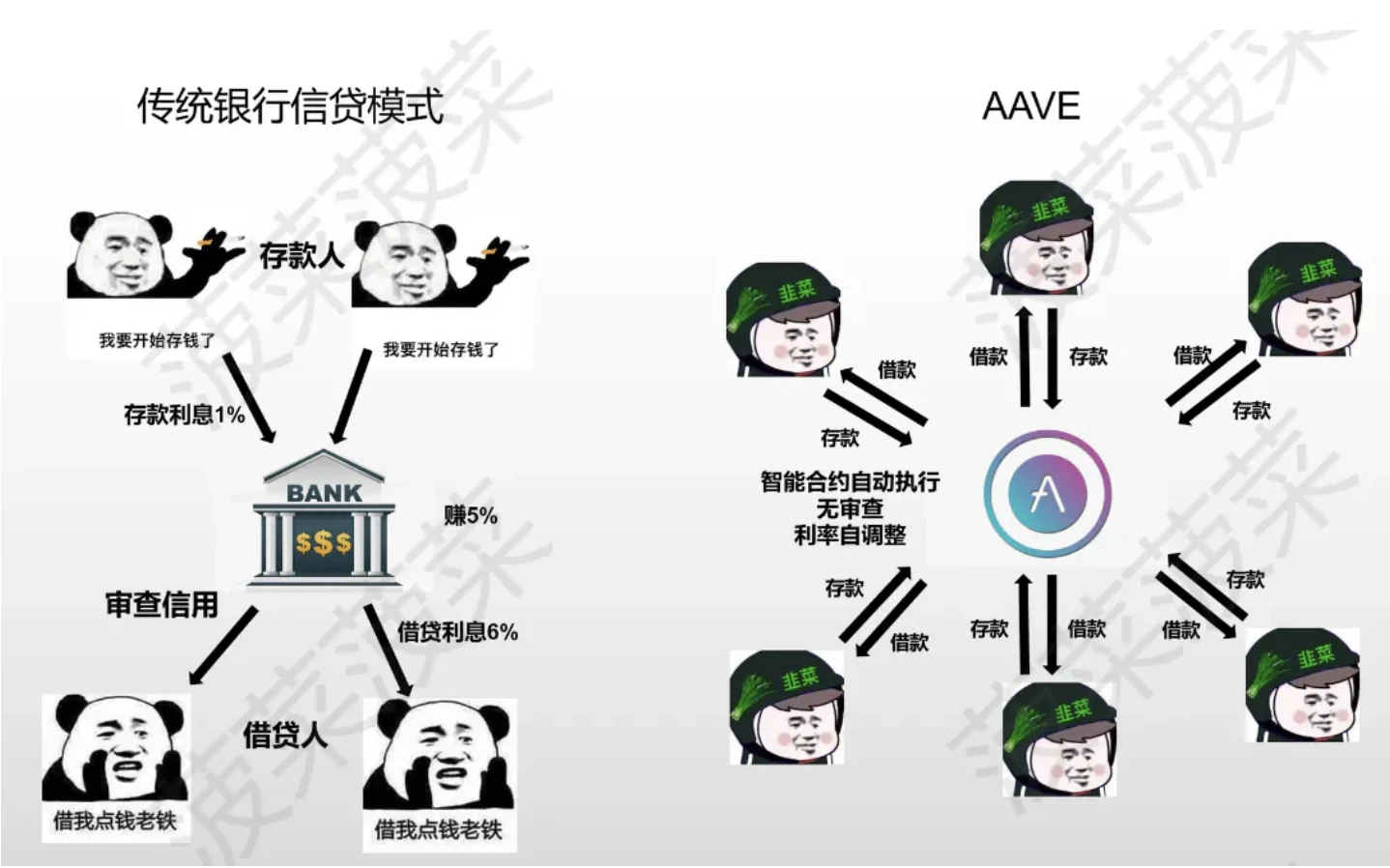

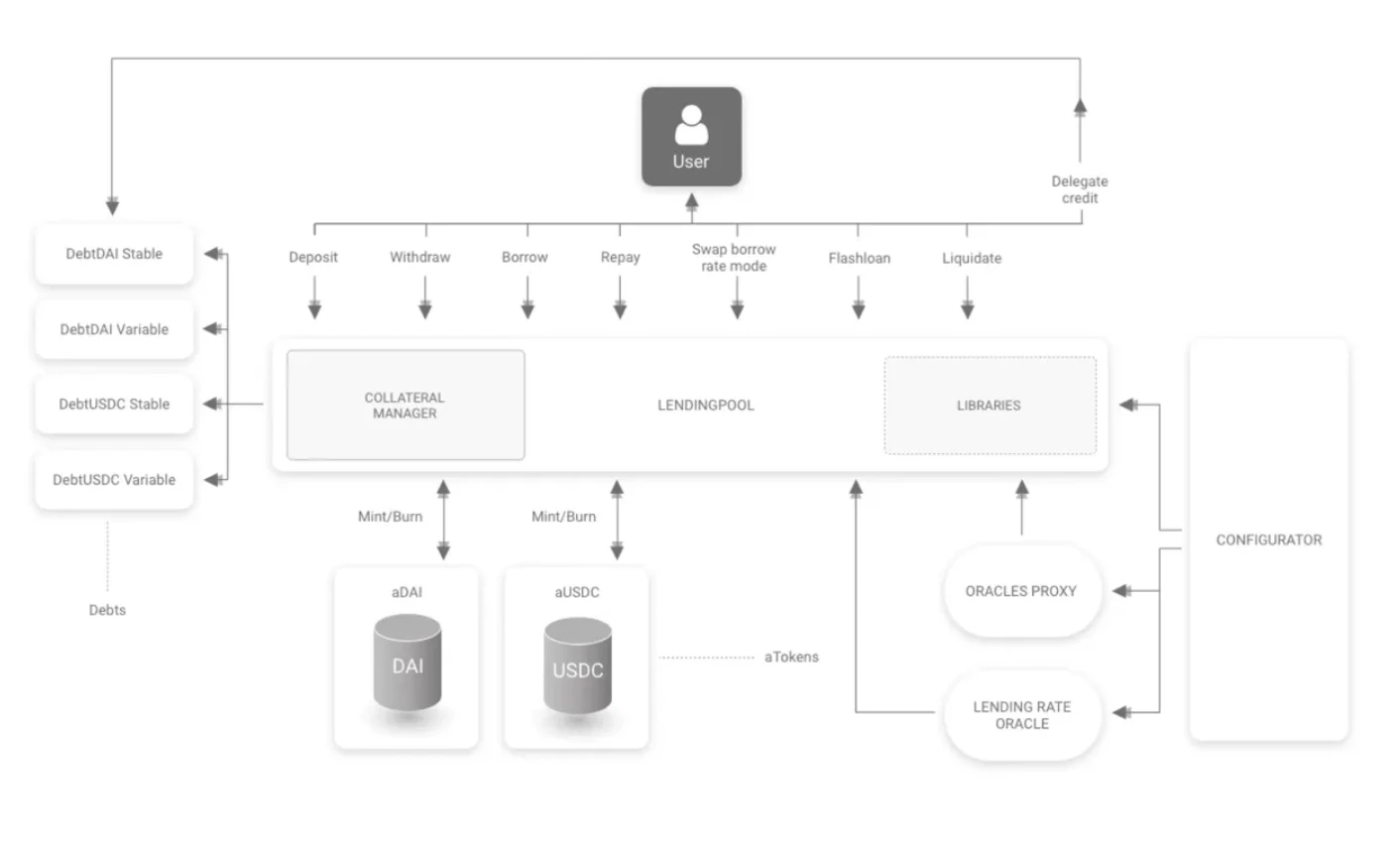

この銀行の融資ビジネスは Aave および Compound と構造が非常に似ており、どちらもピアツーピアのプール融資であり、貸し手、借り手、仲介者 (仲人)、清算人などのいくつかの中核部分で構成されています。最大の変化は、銀行の手動信用審査プロセスがスマートコントラクトに置き換えられたことです。

銀行の住宅ローンは主に、信用や不動産など流動性が低く、価値が保存される高額な住宅ローンです。 Web3.0 の担保は、チェーン上の流動性が高く、信頼を必要としない主流の暗号化資産であり、これら 2 つの特性を実現する代償として過剰担保が発生します。

また、分散型融資により融資期間は無制限となり、借り手の資産が流動化しない限り、永久にお金を借り続けることができます。

従来の銀行は、担保の清算効率が低く、担保価値の適時性が劣っています。金融危機などの極端な場合には、不良債権率が高くなりすぎ(通常、銀行の場合は1〜2.5%)、銀行が支払い不能になり、破綻してしまいます。

「Aave」とはフィンランド語で「幽霊」を意味します(ロゴも小さな幽霊です)。ブロックチェーン技術を利用して貸し手と借り手の間の仲介者を「幽霊」のようにするというビジョンを表明した。

2.2 ETHLend および Aave v1

Aave の創設者兼 CEO は、同社の主要な顔であるスタニ クレチョフです。スタニ氏は、イーサリアムとその機能を発見したとき、ヘルシンキ大学で法律を学んでいました。彼は、それが TeFi システムにどのような影響を与えるかを調査し始め、Aave の以前の名前である ETHLend を思いつきました。

ETHLend は、イーサリアム ブロックチェーン上で実行され、デジタル トークンを担保として使用する、完全に分散化されたピアツーピア貸付スマート コントラクトを提供します。

実際、別の角度から考えてみると、従来の銀行自体が「ピアツープール」融資方式であり、銀行が「プール」の役割を果たしています。 ETHLend自体がDydxのようなピアツーピア融資を提供していないことや、デリバティブ取引所が失敗することは驚くべきことではありません。

立ち上げ当初はETHLendという名前で、2017年11月にICOで1,650ドルの出資を受け、トークン名はLENDで、プロジェクト内容は仮想通貨のP2Pレンディングを行うというものです。通貨価格は2018年1月に最高値を付けた後、一気に下落し、2018年後半から2020年5月まで通貨価格は非常に低迷しました。 ETHLend はピアツーピア融資システムです。 2018 年に ETHLend に重点的に取り組んでいたときに、Aave チームはピアツーピア融資の非効率性に気づき、ETHLend を放棄することを決定しました。 2018 年にピアツーピア契約融資プラットフォームに切り替え、それ以来ずっとそうしています。

創設者はインタビューで、名前の変更はETHを突破するためであると述べました(イーサリアム) および LEND (ローン) 仮想制約。

Aaveは2020年7月にFramework VenturesとThree Arrows Capitalから300万米ドルを調達し、元のトークンLendをAaveに変換し、追加の300万トークン、セキュリティモジュール、融資インセンティブの発行を含む経済提案(Aavenomics)も発表した。

LinkedIn には従業員 95 名がリストされていますが、おそらくさらに多くの従業員がいるでしょう。

画像出典:https://uk.linkedin.com/company/avaraxyz

これに対し、Compound の LinkedIn 従業員数は 19 人のみで、ちょうど 5 倍であるため、Aave の人件費は Compound よりもはるかに高くなります (特に Web3.0 エンジニア自体が高収入のポジションです)。

画像出典:https://www.linkedin.com/company/compound-labs?trk=similar-pages

簡単に言うと、Aave V1 は Compound から学んで「ピアツープール」ローンを作成しましたが、当時は aToken の概念はありませんでした。

2.3 Aave v2

以下のアップデートは 2020 年 12 月にリリースされる予定です。

参考記事:The Aave Protocol V2

利回りと担保スワップ

DeFiでは担保となる資産が縛り付けられていましたが、V2では自由に取引できるようになりました。 **ユーザーは、担保として使用されている場合でも、預けた資産を Aave プロトコルでサポートされているすべての通貨間で取引できます。担保スワップは清算を回避するための便利なツールです。 **たとえば、担保の価格が下がり始めた場合、それをステーブルコインに取引するだけで、価格変動や清算の可能性について心配する必要がなくなります。この機能により、市場で最高の利回りを得るために資産を交換することもでき、本質的にはDeFiにおける担保と利回り取引のための最初の市場を生み出すことができます。

フラッシュローンのアップグレード

フラッシュローンは、DeFiスペースを揺るがす最初の過小担保融資オプションであり、多くの革新的なツールや「通貨レゴ」の作成につながりました。 Flash Loans は創造性を刺激し続け、Aave V2 の新機能を可能にします。

住宅ローン返済

V2 より前は、ユーザーがローンの返済に担保の一部を使用したい場合は、まず担保を引き出し、その担保を使用して借りた資産を購入し、その後最終的に借金を返済して、預けた担保のロックを解除する必要がありました。これには複数のプロトコル間で少なくとも 4 つのトランザクションが必要であり、時間と費用がかかり、全体的なエクスペリエンスはそれほどシームレスではありません。この新機能により、ユーザーは 1 回の取引で担保を使って直接支払うことでローンポジションを閉じることができ、流動的かつ簡単になります。

ライトニング清算

以前は、清算人がポジションを清算して清算ボーナスを受け取るには、自分のウォレットに資金を入れるか、他の場所から資金を入手する必要がありました。フラッシュローンは優れた均等化手段であり、DeFiが提供する金融ツールを活用するための流動性へのアクセスを誰もが提供します。 Aave V2 を使用すると、清算人はフラッシュ ローンを利用して、Aave プロトコル自体から資金を借りて清算を行うことができます。

一括フラッシュローン

フラッシュローンはますます強力になっています。 V1 では、Lightning の借り手は一度に 1 つの通貨しか借りられません。バッチ フラッシュ ローンを使用すると、開発者は同じトランザクションで複数の資産を使用してフラッシュ ローンを実行できます。これは、ライトニングの借り手が事実上プロトコルのすべての流動性にアクセスできることを意味します。

債務のトークン化

V2 では、債務ポジションがトークン化されるため、借り手は債務を表すトークンを受け取ることになります。この債務のトークン化により、Aave プロトコルでのネイティブの信用委任が可能になり、借り手がコールド ウォレットを介して債務ポジションを管理できるようになります。

地域信用信託

DeFi における過少担保融資は、既存資本なしで流動性を得る方法としてますます人気が高まっており、Native Credit Commission は V2 でこれを拡張します。

Aave v2 での最も重要な変更は、実際には基礎となるロジックの変更です。もともと LendingPoolCore によってプロトコルのすべての資産を保持していたコントラクトは、Aave v2 では aToken に記録されるように変更されました (このアイデアは Compound の cToken からコピーする必要があります)。正式には「債務トークン化」と呼ばれます。

aToken は、生成され、焼き付けられて、収益を生成するトークンです。 aToken の価値は、対応する預けられた資産の価値に 1:1 の比率でリンクされており、安全に保管、転送、または取引することができます。 aTokens リザーブに集められたすべての利息は、ウォレット残高を継続的に増やすことで、aTokens 所有者に直接分配されます。

aToken の利点は、それがユニバーサル ERC 20 標準トークンであり、預金の利付預金証明書として理解できることです。 ERC-20なので、Aaveに保管されている自身の資産の自由な取引や借り換えをサポートできることになります。

つまり、スマートコントラクトによって集中管理され、請求書の管理をユーザーに引き渡し、流動性をさらに向上させる点はLidoと同様です。セキュリティと流動性のトレードオフはユーザー自身に任されています。

フラッシュローンもAaveで提案されている概念ですが、現状では純粋にアービトラージ手法であり実用的な価値はないので詳細は割愛しますが、参考までにチェン・モー先生の記事から内容を引用させていただきます。

以下から引用します。Aave V3: 融資王の達人によるマルチチェーン拡張主義

Aave Flash Loan - DeFi ダモクレスの剣

Aave が最初に提案し、実装しました。」フラッシュローン 合意。この非常に物議を醸したイノベーションは、DeFi の世界で多くの主要なイベントへの道を開きました。

フラッシュ ローンとは何かを理解するには、まず次の概念を普及させる必要があります。原子性。一般に、トランザクション プロセスのアクションが一貫していて、分割できず、還元不可能であれば、それはアトミックです。簡単に言えば、トランザクション内のすべてのアクションが実行されるか、何も起こらないかのどちらかです。中間の状態はありません。

フラッシュ ローンは原子性を利用しており、ユーザーは担保を提出せずに借りることができます。では、借り手の債務不履行や不払いの問題をどのように解決すればよいのでしょうか?まず、厳密に言えば、フラッシュ ローンは複数の連続したアクションを含む取引です。例えば、フラッシュローンで資金を借りてプラットフォームAで購入し、価格差のある資産をプラットフォームBで売却し、最後に借りた資金を返して裁定利益を残すというのが最も単純な方法です。・フラッシュローンの無料アービトラージが完了します はい、もちろん借入金額の0.09%の手数料をお支払いいただきます。すべてのトランザクションはブロック内で完了する必要があります。最終的にローンがブロック内で返されない場合、すべてのトランザクションは何も起こらなかったかのようにロールバックされます。たとえば、上記の例で裁定が失敗し、最終的にローンを返済できなくなった場合、失うのは手数料だけです。しかし、同じ状況で、自己資金を使って裁定取引を行った場合、裁定取引が失敗した場合に元本割れが生じる可能性があります。したがって、フラッシュローンの出現により、裁定取引の効率が大幅に向上し、裁定取引の資本基準が低下し、また、融資市場に一定の手数料収入がもたらされました。

同様に、その副作用も非常に強力であり、合意全体を破壊する可能性があります。 DeFiの発展に伴い、フラッシュローンはハッカーの模倣者にもなった。トランザクション実行ロジックの完全なセットがプログラムされている限り、フラッシュローンは借り手に莫大な資産を与え、1つのブロックでN個のオンチェーンオペレーションを完了できるからである、とハッカーがスタート自然に無料の資金を獲得した後、市場でプロジェクトを無制限に「テスト」できます。たとえば、取引プールに巨額の資金が流入すると、短期的な価格の歪みが生じる可能性があり、他のプロトコルが同時にこの相場を引用した場合、またはこの相場が何らかの資産の鋳造に使用された場合、不完全な統計によると、フラッシュ ローン攻撃による経済的損失は数億ドルを超えていると言っても過言ではありません。その後、一部のプロトコルはユーザー エクスペリエンスとパフォーマンスを犠牲にし、2 つのブロックを通じて主要な機能を完了することを余儀なくされました。つまり、フラッシュローンはDeFiの発展を大きく促進してきた一方で、そのチェーン上の金融市場に暗雲を投げかけているとも言え、フラッシュローンはDeFiにぶら下がっているダモクレスの剣のようなものだと言う人もいる。そのとき、雲が晴れて太陽が顔を出します。

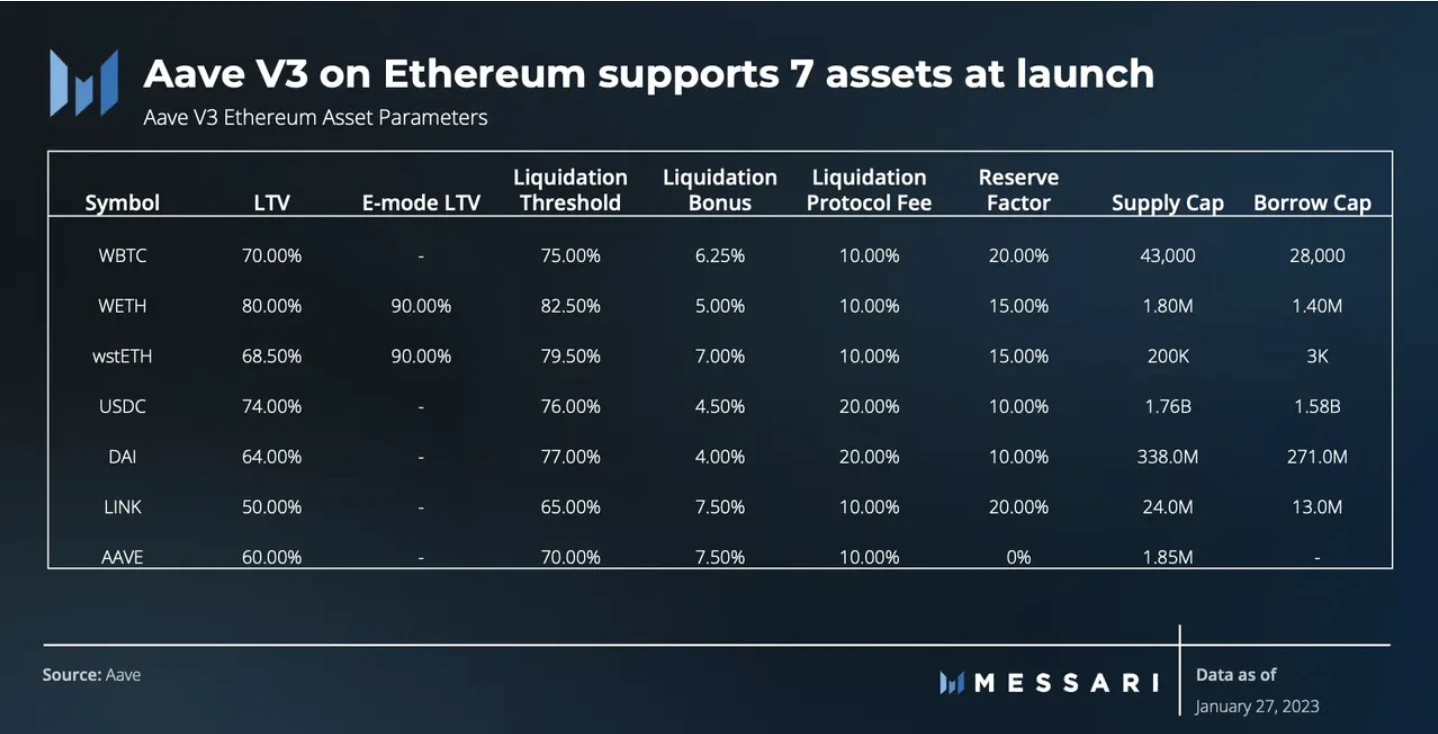

2.4 Aave v3

2023 年 1 月 27 日、Aave V3 がイーサリアムで起動されました。 V2 では合計 12 の資産が提供されますが、V3 では現在 25 の資産が提供されており、そのうち 12 は高リスク資産として分離されています。

最も期待されている機能はマルチチェーンのサポートであり、このアップデートによりリスク管理とガス効率も向上します。

以下の内容は部分的に以下から引用しています。Aave V3 Technical Paper

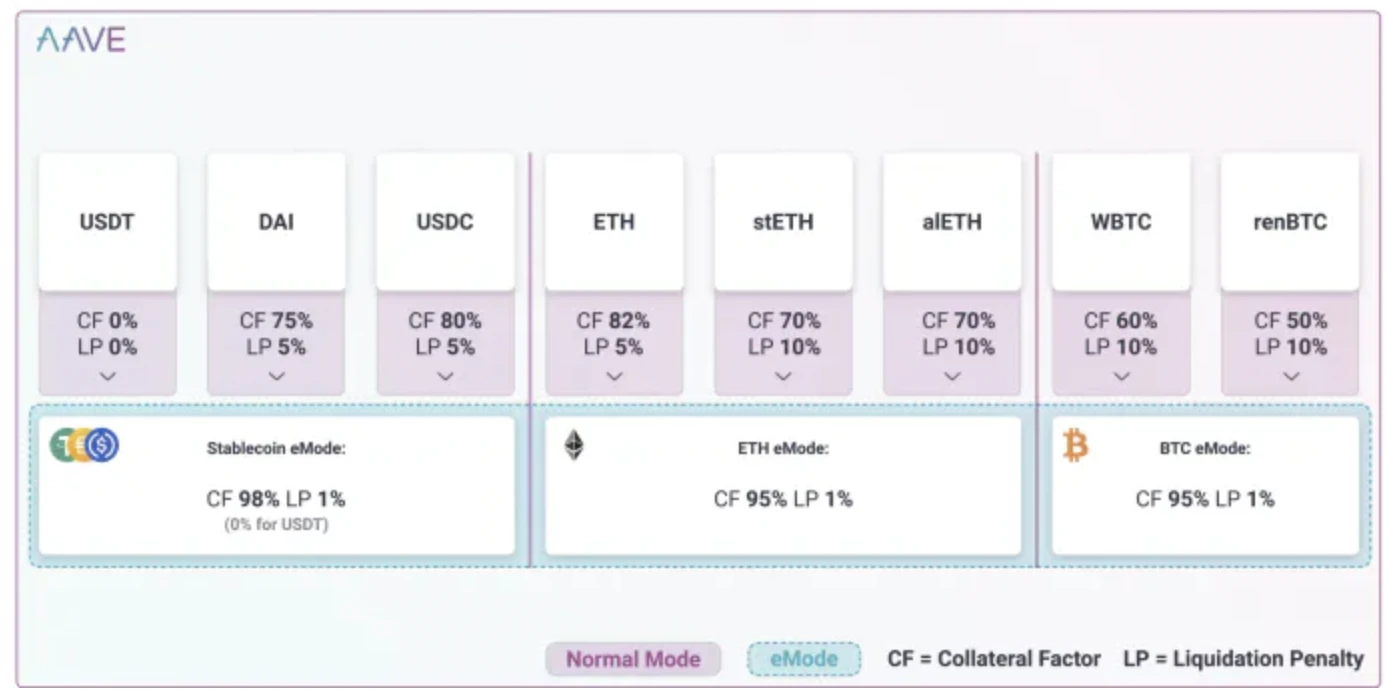

効率的なモード - eMode

簡単に言うと、効率的なモデルはステーブルコインなどの資産を分類できます。借り手が特定の種類の資産を担保として提供すると、資産効率が高くなります。各カテゴリには 4 つの変更可能なリスク パラメーターがあります。

LTV(実際には借入能力、一部の契約ではプレッジ係数と呼ばれます)

清算閾値

清算インセンティブ係数

カスタマイズされた価格オラクル(オプション)

ホワイトペーパーの例:

ユーザーは E モード カテゴリ 1 (ステーブルコイン) を選択します

ユーザーが DAI を提供 (通常は LTV 75%)

ユーザーは、E モード カテゴリ (97%) で定義された借入容量で、他のステーブルコイン (DAI を含む) を借入できるようになりました。その結果、ユーザーの資本効率は22%向上しました。ユーザーは引き続き他の資産を提供し、それらを担保として使用できますが、強化されたリスクパラメータを持つのは、ユーザーが選択した同じ E モードカテゴリに属する担保のみであることに注意してください。

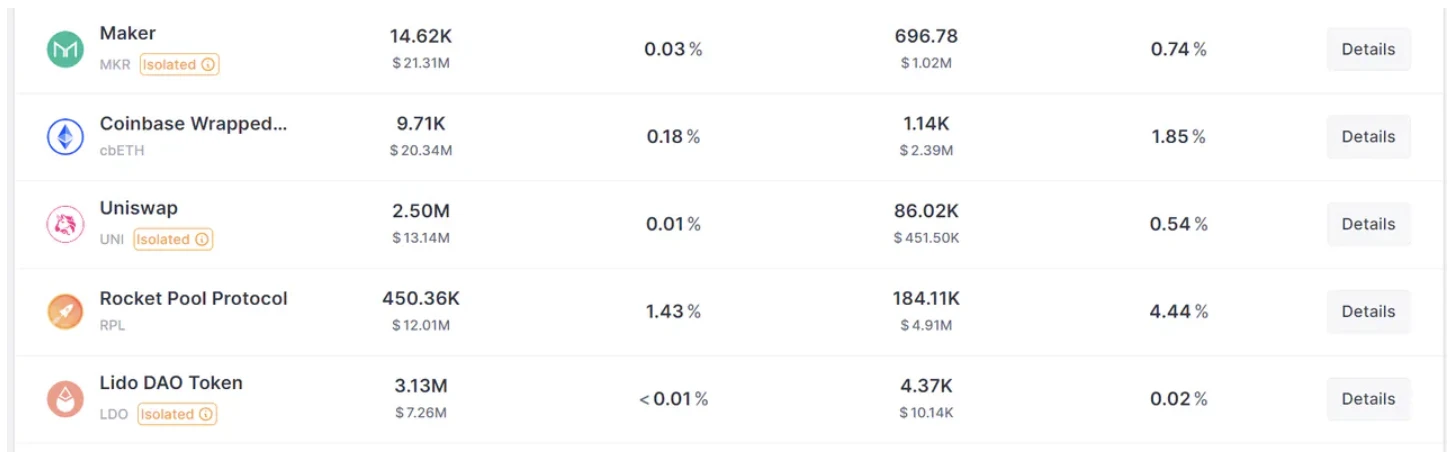

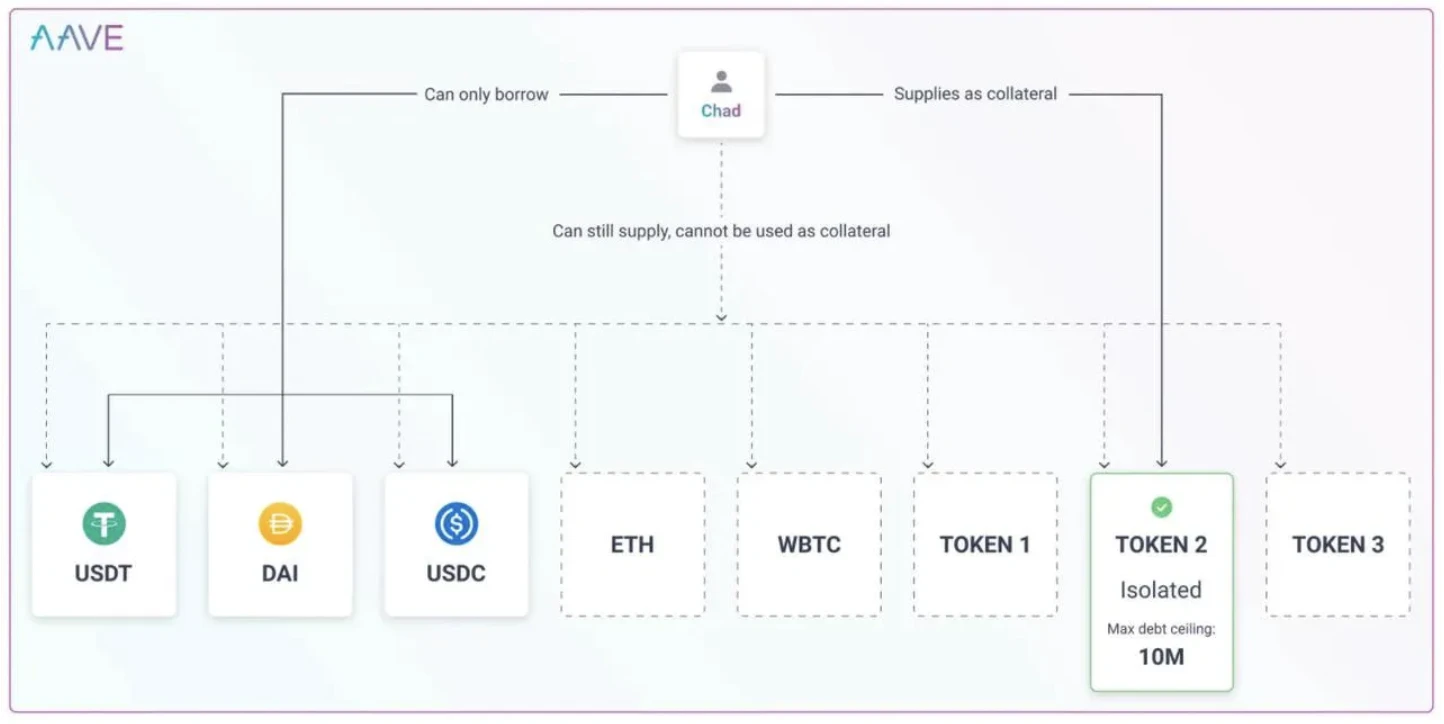

分離モード

この分離モードもCompoundによって初めて導入され、借り手は一度に特定の担保を持つ1つの資産のみを借りることができます。簡単に理解すると、DAO投票後に決定された高リスク資産または個別資産がプールとして独立して機能します。

公式声明は「孤立資産には借入力が限られており、他の資産は担保として使用することはできない。」(孤立資産の借入には上限があり、他の資産を担保として使用することはできない)となっている。

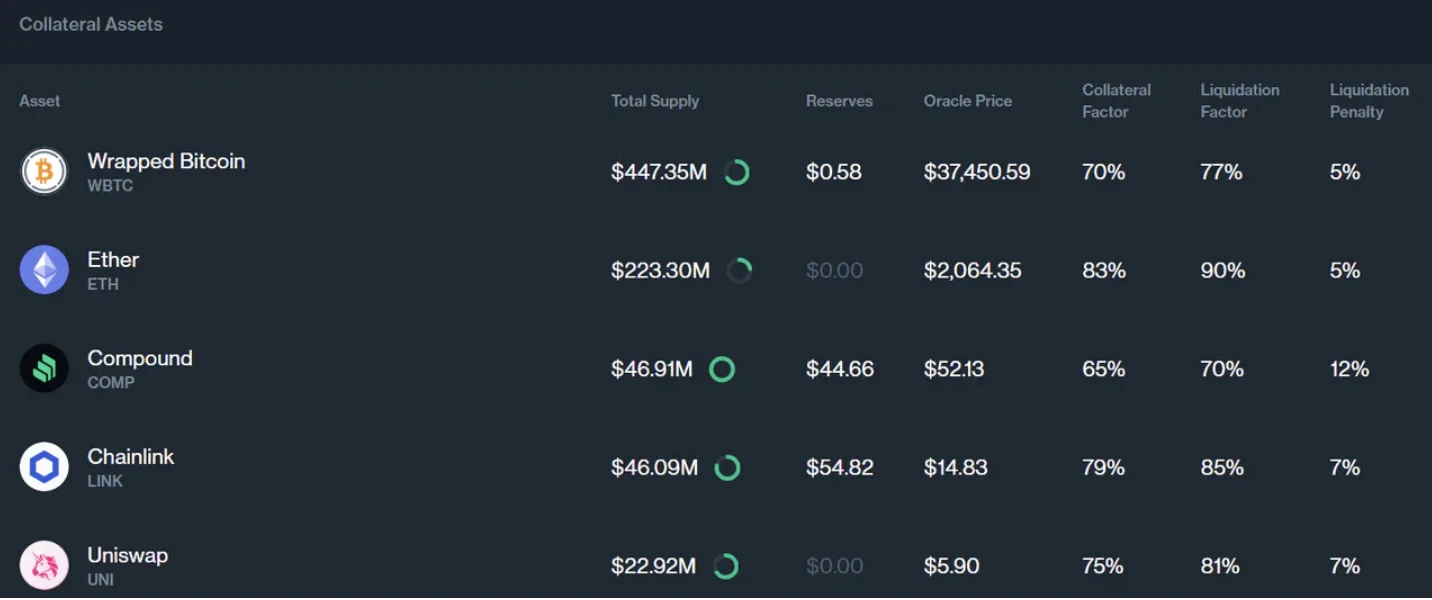

画像出典:https://app.Aave.com/markets/

たとえば、チャドは担保として TOKEN 2 を提供します。 TOKEN 2 は、最大負債制限が 1,000 万ドルの分離資産であり、ガバナンスが許可した借入可能資産として USDT、DAI、USDC が含まれます。 TOKEN 2 を担保として提供した後、チャドは USDT、DAI、USDC で最大 1,000 万ドルを借りることができるようになります。たとえチャドが ETH や WBTC などの別の資産を提供したとしても、システムは分離モードの存在によりチャドがこれらの資産に対して借入することを許可しません。しかし、チャドは提供された ETH と WBTC から引き続き収入を得ます。一方、チャドは担保としての TOKEN 2 を無効にした後でも隔離モードを終了でき、チャドは引き続き他の資産を融資の担保として使用し続けることができます。

分離モードは、ロングテール資産と主流資産のバランスをとり、主流資産が清算されるリスクを軽減する一方で、アルトコイン融資に対する市場の強い需要を完全に拒否するわけではないが、Aaveにとって非常に重要な画期的な手段であると考えられている。

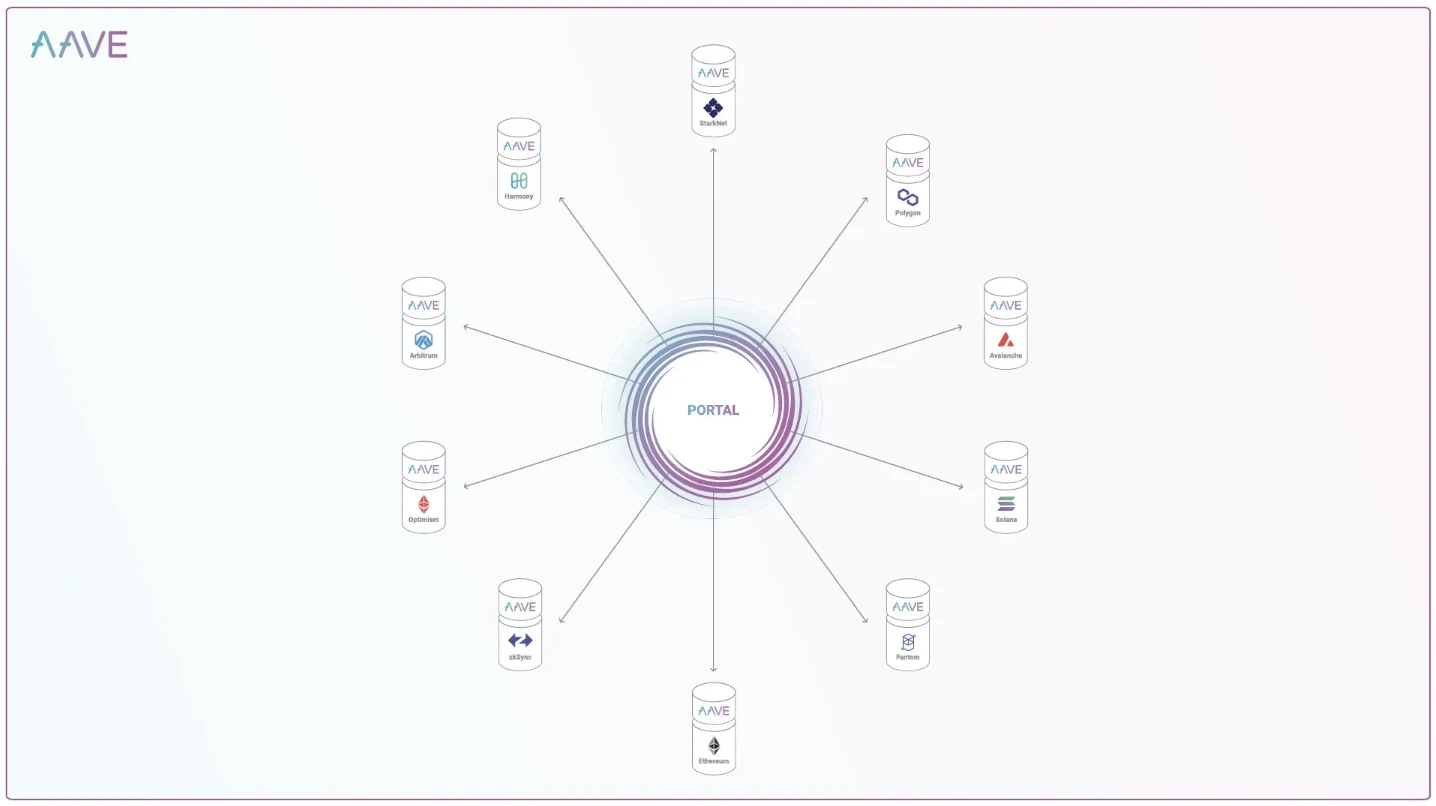

ポータル - マルチチェーンのサポート - クロスチェーン融資 (まだオンラインではありません)

Aave Protocol V3 を使用すると、承認されたブリッジがソース ネットワーク上の aToken を破棄し、同時にターゲット ネットワーク上で aToken を生成できるようになります。その後、基盤となる資産はブリッジ経由でプールに転送され、ターゲット ネットワーク上の Aave で遅延して利用できるようになります。この目標を達成するには、プロトコルに次の 3 つの機能を追加する必要があります。

「裏付けのない」aToken の鋳造

「Unbacked」aToken は通常の aToken に復元されます

これらの機能の使用を希望する契約にホワイトリスト登録メカニズムを提供します。

クロスチェーンレンディング(ポータル)機能は、V3バージョンがリリースされた2022年3月には導入可能な状態に達していましたが、セキュリティ上の理由から、チームはこの機能の導入には慎重であり、まだ正式には導入されていません。 Aave のクロスチェーン レンディングは Aave プロトコル自体によって制御されず、サードパーティのクロスチェーン ブリッジ プロトコルが導入されるためです。

簡単に説明すると、aToken はさまざまなチェーン上を流通する証明書として使用され、ユーザーはチェーン上で誓約することを選択し、ポータルを通じて Aave が展開するチェーン上の資産を自由に引き出すことができます。

aToken の設計ロジックと同様に、Aave は、ユーザーがより多くの意思決定権を持ち、より多くの利益を得るためにどのチェーン ユーザーが流動性を提供するかを決定できるようになることを望んでいます。

aToken が転送された場合、aToken が最終的に破棄され、担保が提出されるとき、それは aToken を保持するパブリック チェーンと同等ですか?

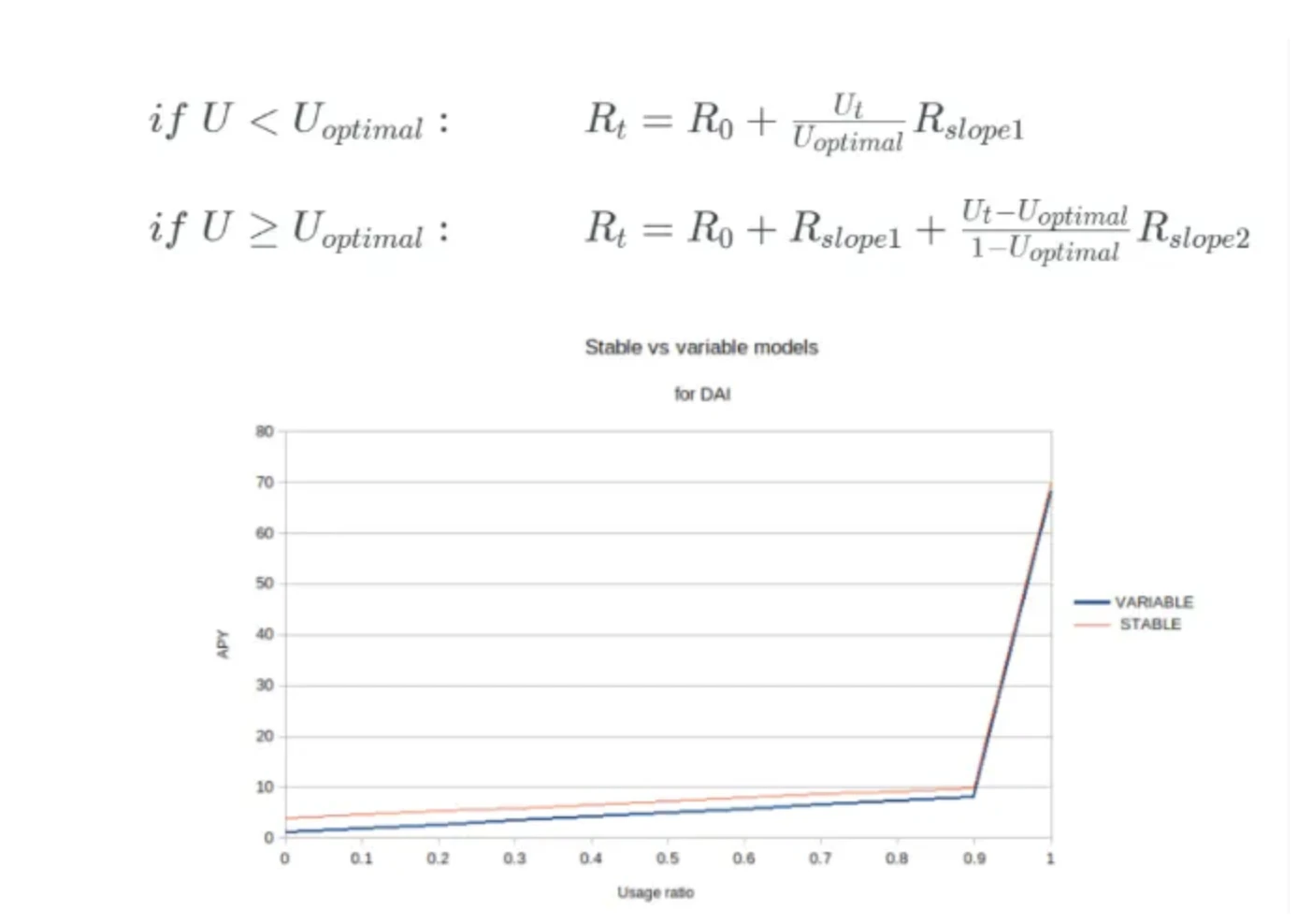

3. 金利戦略

Aave の流動性金利は比較的理解しやすいものです。簡単に言うと、金利は直線的に増加しますが、傾きは変化します。資金プールが最適資金利用率に達するまでは、金利は直線的に比較的緩やかな速度で上昇しますが、最適資金利用率を超えると傾きが急激に上昇し、金利は直線的に急速に上昇します。

画像ソース: https://medium.com/Aave/Aave-borrowing-rates-upgraded-f6c8b27973a 7

参考文献:Borrow Interest Rate

Aave には 3 つの異なる金利モデル戦略があります。最初の戦略は主に変動性資産向けです。変動性資産の場合、いつでも流動性の必要性が非常に重要であるため、変動性資産の最適な資金利用率は 45% です。45% の場合、資産流動性プール内の資産が貸し出されると、預金金利と融資金利は 300% という非常に高い勾配 Rslope 2 を使用して増加します。

データソース:https://docs.Aave.com/risk/liquidity-risk/borrow-interest-rate

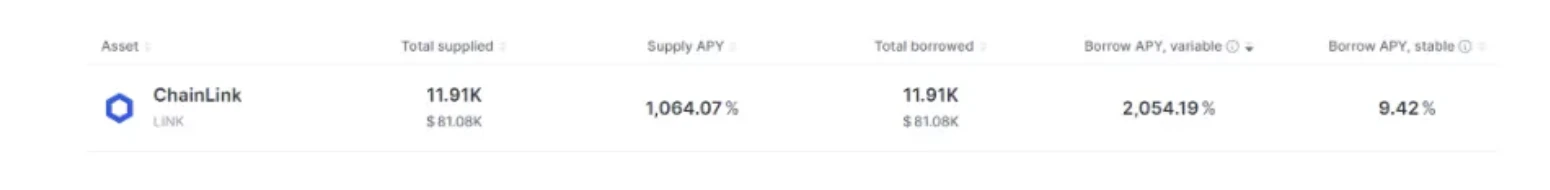

事例: ハーモニーチェーンのクロスチェーンブリッジの問題により、ChainLink の流動性プールがすべて借用されました (理由は不明) このとき、金利が大きく変動していることが観察できます。 ChainLink の借入金利は 1064% であるのに対し、ChainLink の金利は 2054% であり、資産利用率が最適金利を超えると、変動性資産の金利上昇が非常に大きくなることがわかります。

2 番目と 3 番目の戦略はどちらもステーブルコイン用であり、最適な資金利用率がわずかに異なります。ステーブルコインの価格は変動が非常に少ない法定通貨に固定されているため、ステーブルコインの最適な資金利用率は非常に低くなります。最適な資金利用率を超えたときの Rslope 2 も、変動性資産の Rslope 2 よりもはるかに低くなります。

データソース:https://docs.Aave.com/risk/liquidity-risk/borrow-interest-rate

事例: ステーブルコインが最適な利用率を超えて借入された場合、金利の伸び率は変動性資産の成長率よりも大幅に低くなりますが、高金利のステーブルコインは、変動性資産よりも多くの人を預金し、ローンを返済する可能性があるため、金利の伸びはほとんどありません。心配する必要はありませんが、流動性の問題が発生します。

一部引用:AAVE を理解する —「分散型バンキング」を 1 つの記事で理解する

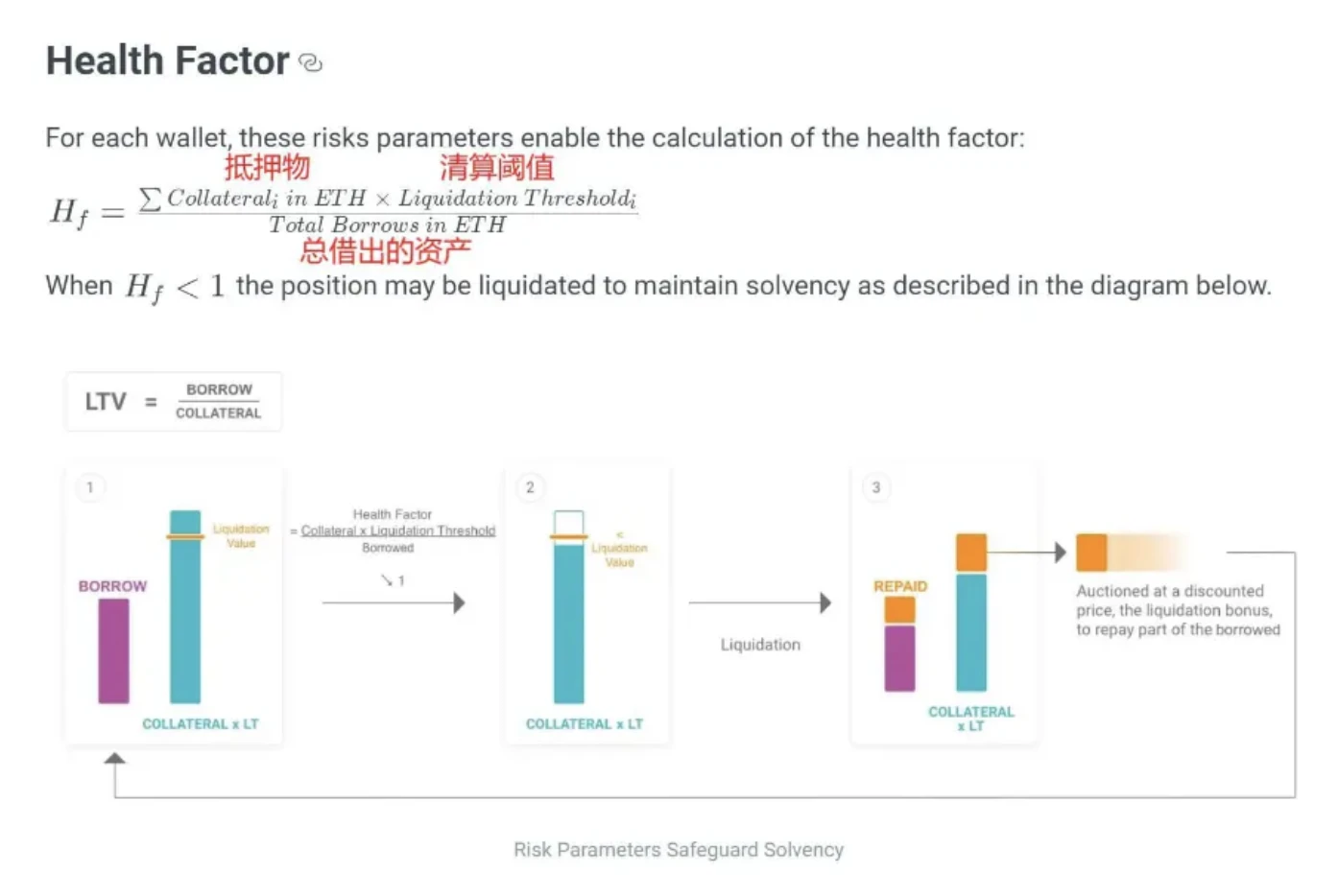

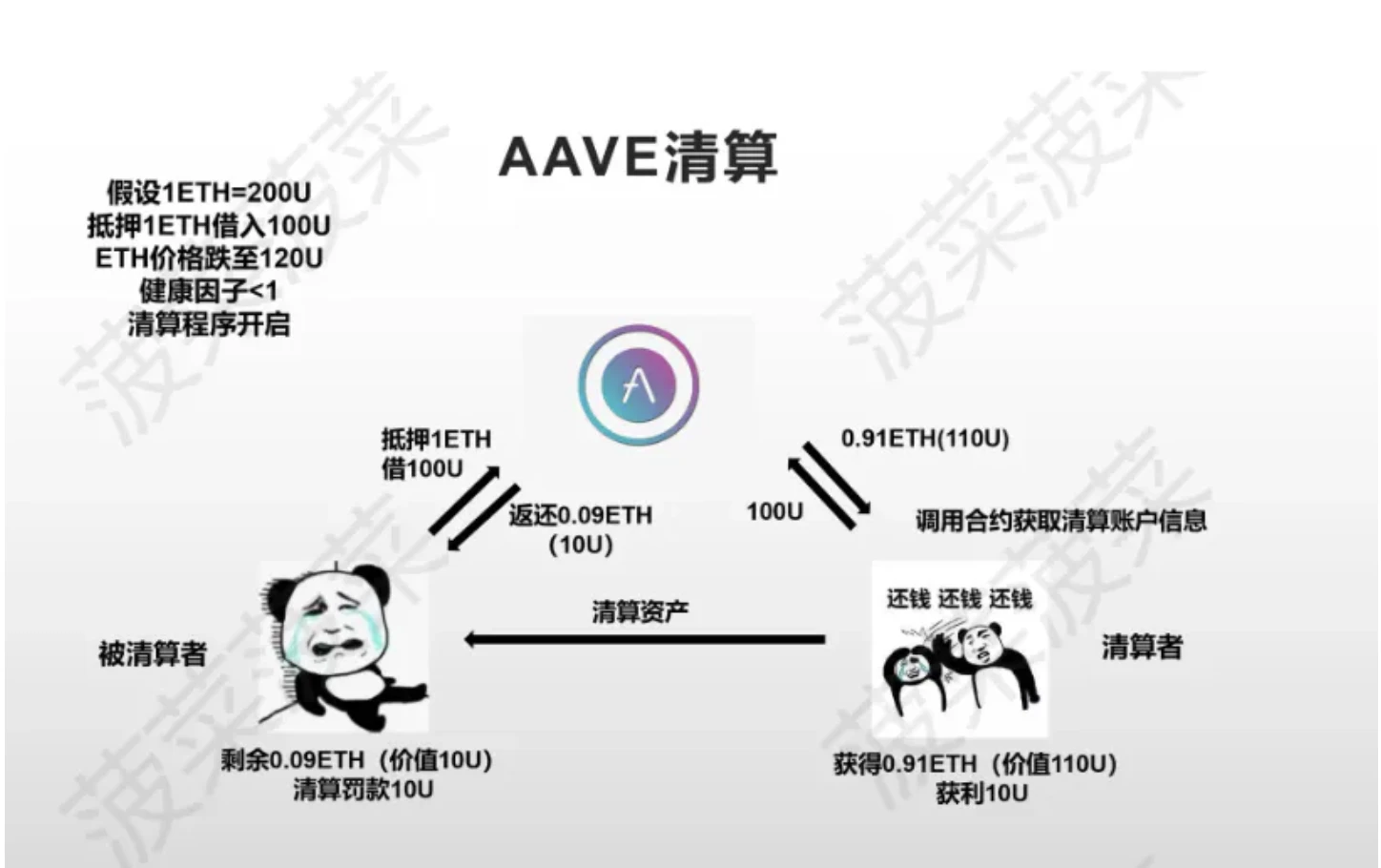

通常、ユーザーが清算に直面しているかどうかを判断するための重要な指標は、貸付資産の価値と抵当資産の価値の比率であるヘルスファクターであり、これは担保×清算基準値÷合計で求めることができます。健全性係数が 1 未満の場合、AAVE プロトコルは不良債権に直面し、ユーザーは清算プロセスに入ります。

AAVE プロトコルのスマート コントラクト自体は清算操作を自動的に完了できないため、AAVE の清算プロセスは第三者によって完了する必要があります。清算人は AAVE の清算スマート コントラクトを呼び出して、清算に直面しているアカウントの情報を取得する必要があります。清算人は、より多くの人が清算に参加することを奨励するために、清算人に追加の清算違約金を支払う必要があります。

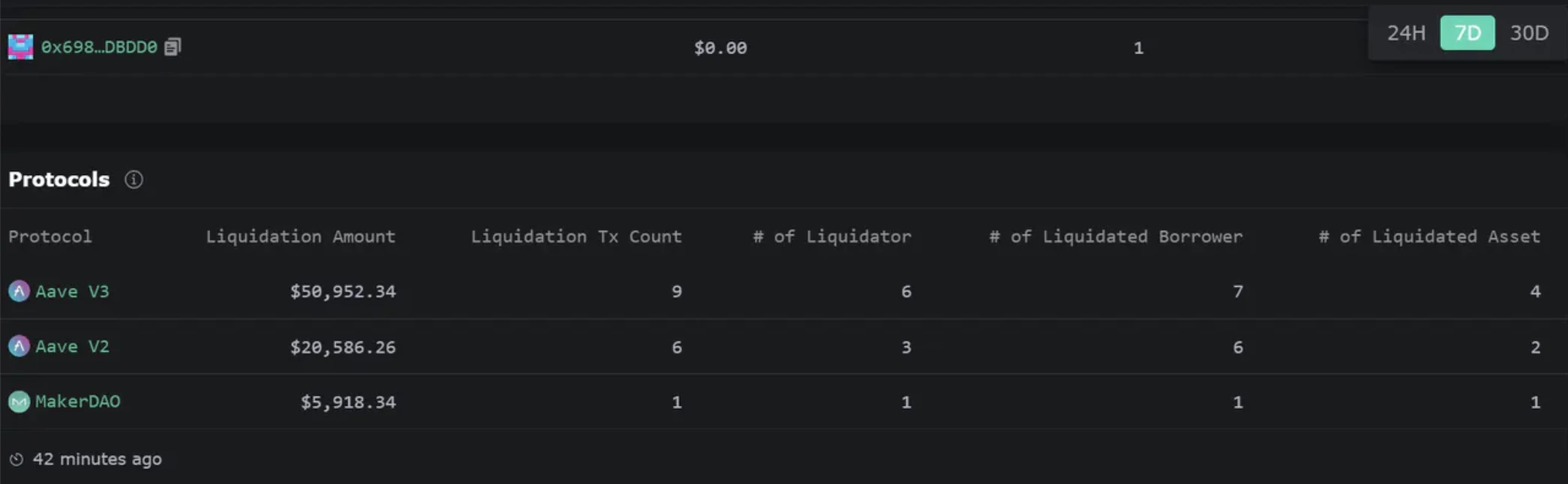

清算契約は誰でも清算人を務めることができますが、現在の清算人の敷居は非常に高く、通常はプロの清算ロボットによって執行され、巨額の資金が必要となり、一般人が参加することは基本的に不可能であり、主要な清算ロボット 絶対的な優位性により、上位 10 位の清算人が最近参加した清算額が、他のすべての清算人の合計額よりも多いことがわかります。

データソース:https://eigenphi.io/mev/ethereum/liquidation

4. AaveとCompoundのビジネスデータの比較

Aave と Compound は、分散型融資の 2 つのリーダーです。いくつかのコアコンセプトによって決定されるトレードオフは、2 つの異なる開発速度も決定します。データレベルから、異なる戦略的焦点後の 2 つの開発ステータスを反映できます。

プロジェクト当事者として、Defi プロジェクトで公開されていないことが多いデータの 1 つが、人的資本です。先ほども述べましたが、Compound の従業員数は 19 名、Aave の従業員数は 95 名ですが、この部分のコストは何倍になりますか?

ざっくり言えば、一人当たりの年間給与15万ドルを基準にすると、1,500万ドルの支出に比べて300万ドルの支出にもなり、100~200万ドルしか稼げない協定にとっては大きな負担となる。月収で。

したがって、ビジネス データを比較するプロセスでは、1 つの要素をリアルタイムで考慮する必要があります。1 つは 20 人のチームによって作成され、もう 1 つは 100 人のチームによって作成されます。Aave は 1,000 万ドル以上を費やす可能性があります。コンパウンド未満。

Uniswap や多くの Web 3.0 プロジェクトと同様に、Aave はそれを維持するためにトークンを販売する必要があると推測されています。

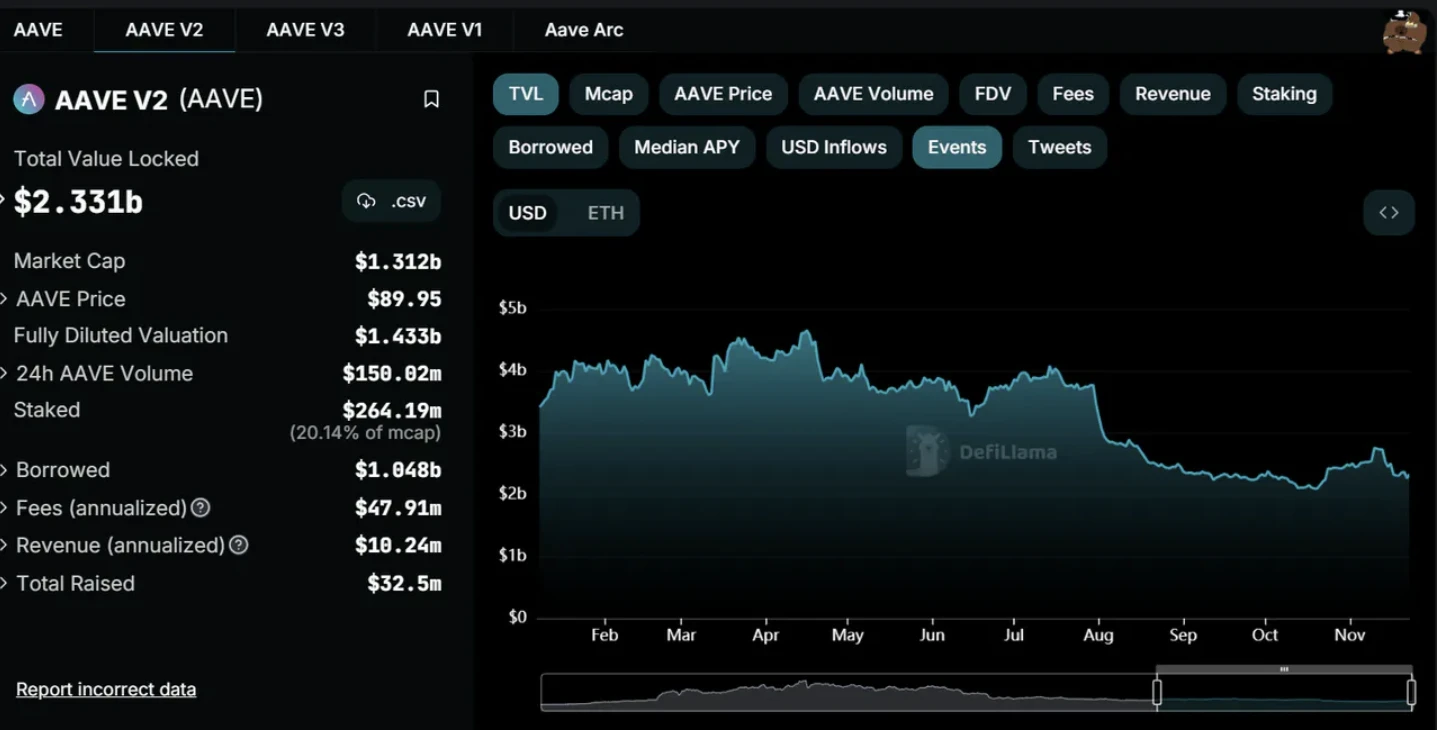

4.1 TVL

過去 1 年間の TVL を比較すると、Aave は 40 億ドルから 60 億ドルの間で変動しているのに対し、Compound は 15 億ドルから 22 億ドルの間で変動しています。

データソース:https://tokenterminal.com/terminal/projects/Aave/competitive-landscape

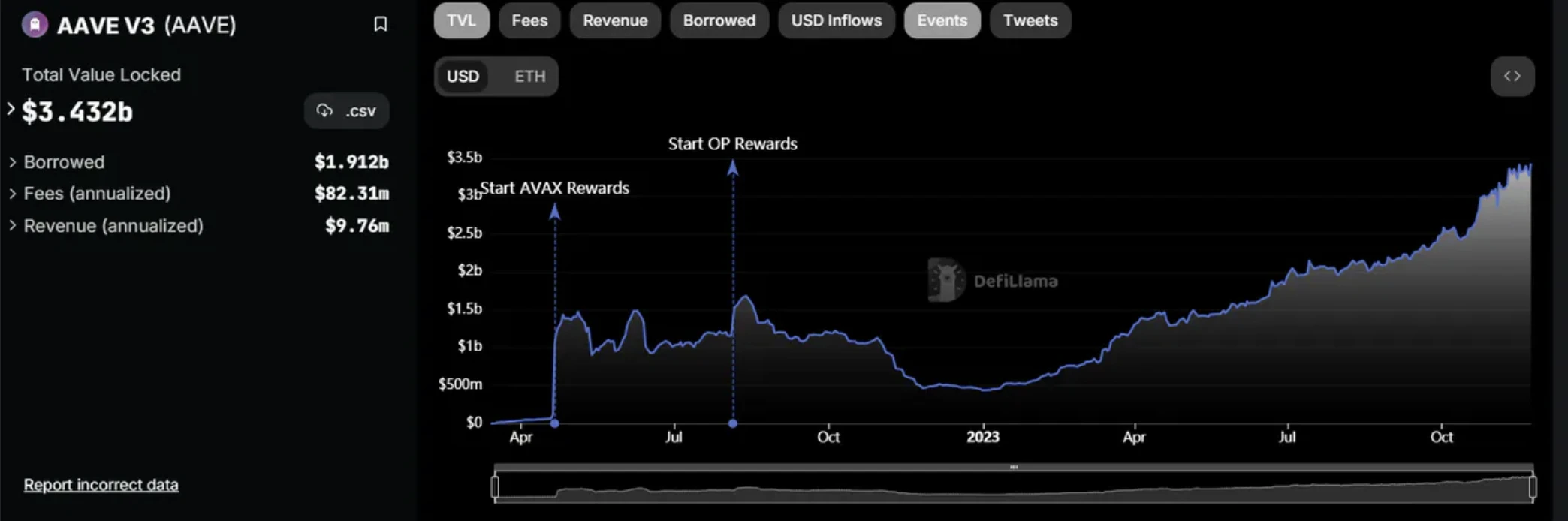

Aave V2 は約 40 億ドルから 20 億ドル強まで下落しましたが、Aave V3 の発売後は、2022 年末には最低価格が 5 億ドル未満でしたが、現在は 34 億 2000 万ドルに達しています。

データソース:https://defillama.com/protocol/Aave-v2

データソース:https://defillama.com/protocol/Aave-v3

4.2 財務省 財務省

国庫負担額は最高時で5億7,400万ドルに達したが、現在は1億2,100万ドルで、Aaveが70%を占め、Aaveを除くと総額は3,500万ドルとなる。したがって、実際には、国庫の価値が最も高かったときの通貨基準はそれほど誇張されたものではなく、むしろ当時の通貨価格が高かったためである可能性があります。

データソース:https://community.llama.xyz/Aave

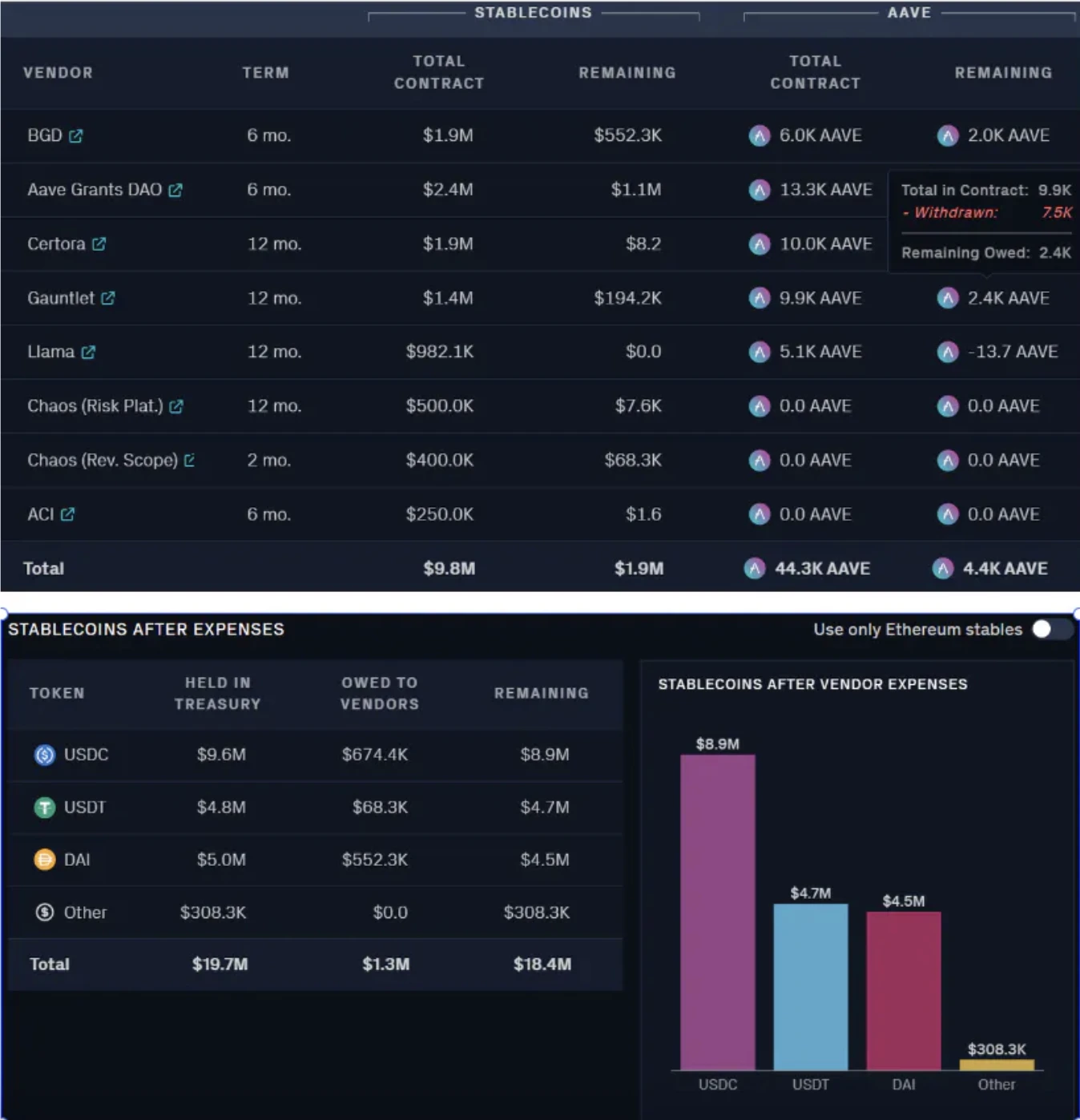

Aave チームはトークンの市場価値に大きく依存しており、契約の多くはステーブルコインと Aave を組み合わせて支払われます。

4.3 Runway

現時点では、ステーブルコインの支出と収入はほぼ均等です。その後、ステーキングによって提供されるユーザー報酬と、Aave で支払われる一部のサービスにより、おそらく 2.2 年間は十分でしょう。もちろん、ユーザー報酬が減った後 (550 が 385 になる)、この期間はさらに長くなるはずです (今後も継続する予定)それについては後で話します)。

データソース:https://community.llama.xyz/Aave/runway

Aave ではすべての支出に対応する提案が表示され、支払いの進行状況も非常に明確にマークされます。すべての株主総会で行われる決定はオープンかつ透明であり、コミュニティへの帰属意識と高度な分散化が図られていることがわかります (これについては後で詳しく説明します)。

支出分野では最も重要な職員の給与が不足している。 Grant 欄には Protocol Development や Code Audit などの欄がありますが、従業員の給与に相当しないことは大小判断から明らかです。

データソース:https://community.llama.xyz/Aave/grants

同社の採用情報によると、従業員の平均年収は 10 万ドル、従業員 100 人の年間支出は 1,000 万ドルと計算されています。

Aave の価格 $95 に基づいて大まかな計算をしてみましょう。年間の人件費は含まれていません。u ベースのオーバーヘッドは次のとおりです。

[(5, 300+ 33, 000)* 95+ 1, 300, 000)]* 12 =$ 59, 262, 000

プラス 1,000 万ドルの人件費

$ 59, 262, 000+$ 10, 000, 000

収入はおよそ次のとおりです。

1, 200, 000* 12 =$ 14, 400, 000

この 69 ドル - 14 ドル = 5,500 万ドルはどこから来たのでしょうか? Aave には 20 年経っても資金がありません。

$ 55, 000, 000/100 = 550,000、550k Aave トークンを販売する必要がありますか? 1 年間でリリースされる現在のステーキング報酬は 12 * 33 k= 396 k です。

(計算の問題は、収入の見積もりが月に基づいていることです。収入が 500 万ドルに達すると、現在の月収の 3 倍になります)

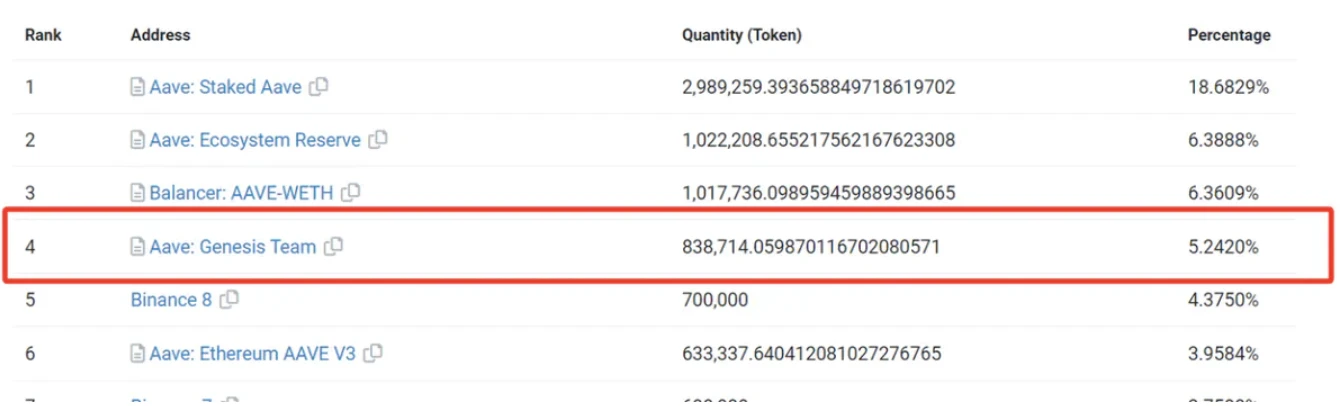

その後、トークン ホルダーの部分を見ると、Aave: Genesis Team should payEmployers, and there are more than 800,000 Aave. $100 に基づいて計算すると、賃金の支払いに使用できる $8,000 万がまだあり、加えて、彼らはそれを次の目的にも使用できます。ステーキングからの収入と短期キャッシュフローは想像よりも健全です。

データソース:https://etherscan.io/token/tokenholderchart/0x7fc66500c84a76ad7e9c93437bfc5ac33e2ddae9

4.4 主流の資産融資金利と融資条件

4.4.1 インジケーターの説明

LTV: Aave は、ローン・トゥ・バリュー (LTV) 比率を使用して、担保 1 単位あたりに借入できる他の資産の価値を測定します。

EモードLTV: 同じカテゴリーでの融資によりLTVが向上する可能性があります

清算閾値: 清算閾値

清算ボーナス: 清算人への報酬

清算プロトコル手数料: プロトコルに対する清算手数料

準備率: 準備率、つまり国庫に支払われる利息の割合

Supply Cap: 供給上限

借入上限:借入限度額

インジケーターの概念はこの図で見ることができます

4.4.2 市場の比較

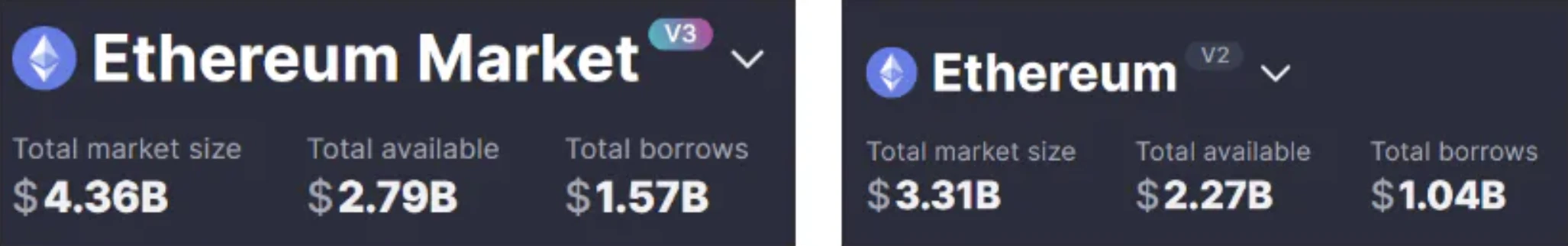

Aave:Ethereum V3/V2

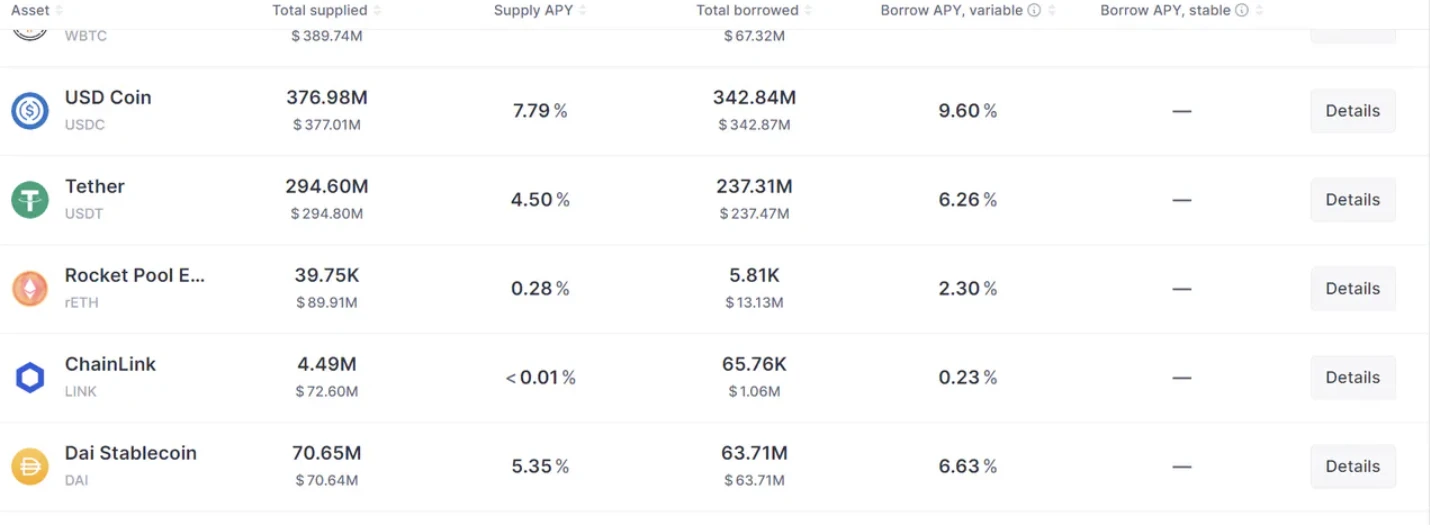

Compound:Ethereum V2

なぜ人々はまだ Aave V2 バージョンを使用しているのでしょうか?ここでの基本的な推測は、V3 のプールの対応する資産が最適に達すれば、V2 の流動性プールの方が実際には費用対効果が高くなるということです。

Compound V3 はここには含まれていません。主な理由は、Compound V3 が非常に基本に戻った操作であるためです。簡単に言うと、cToken は放棄されました。

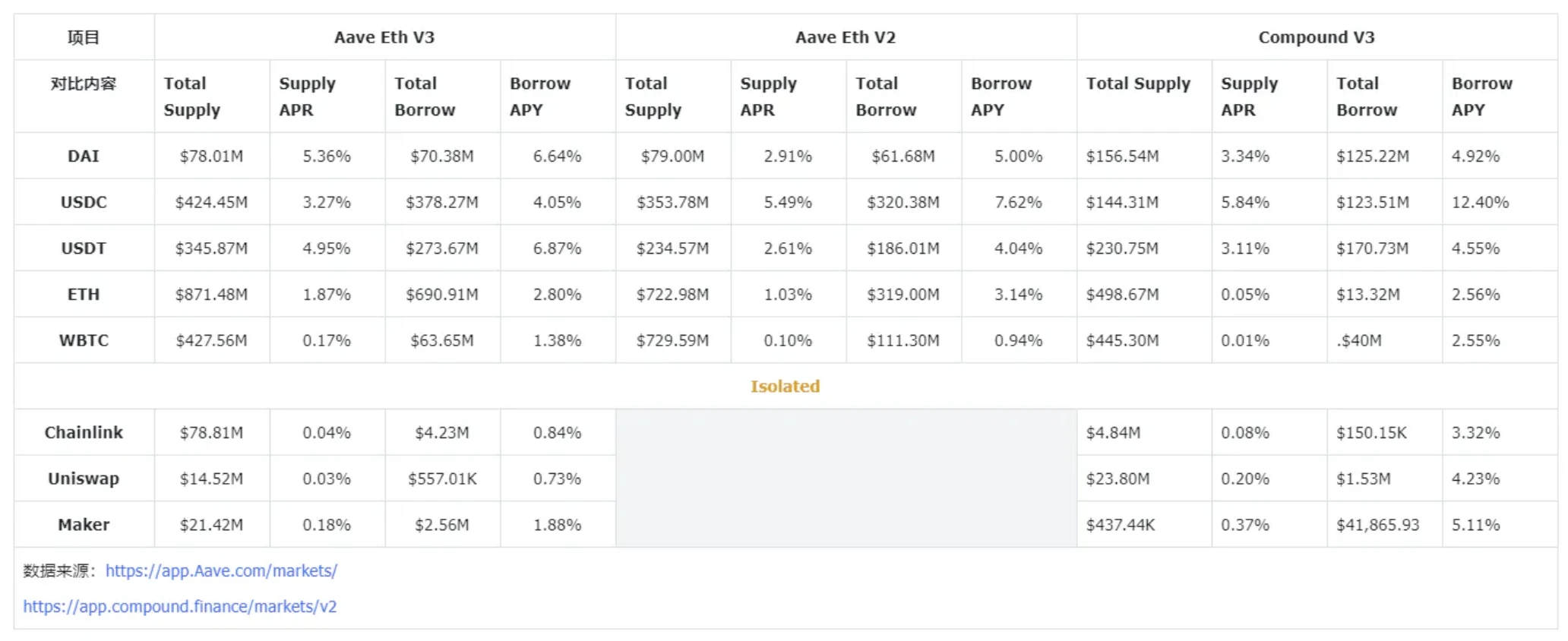

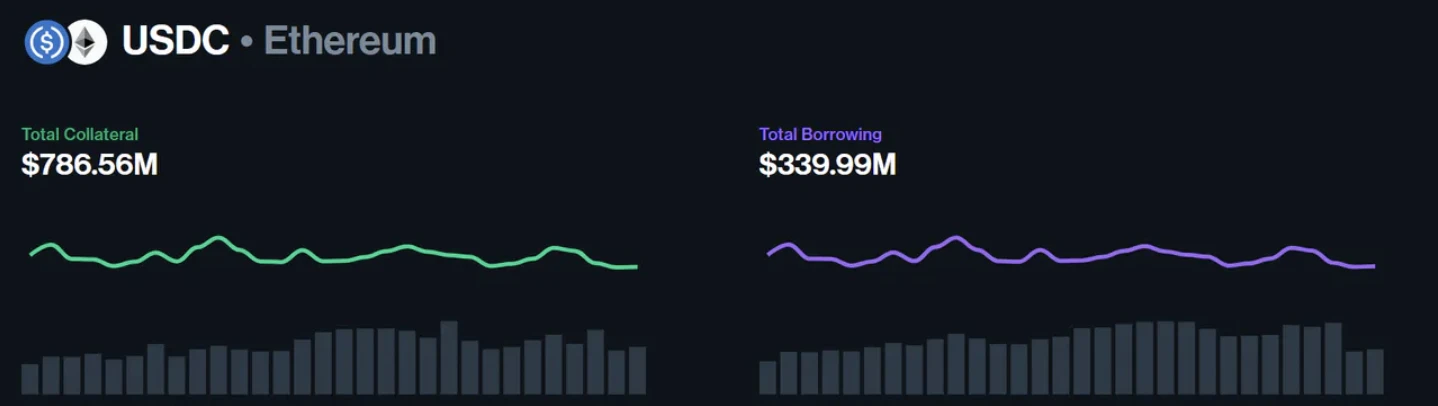

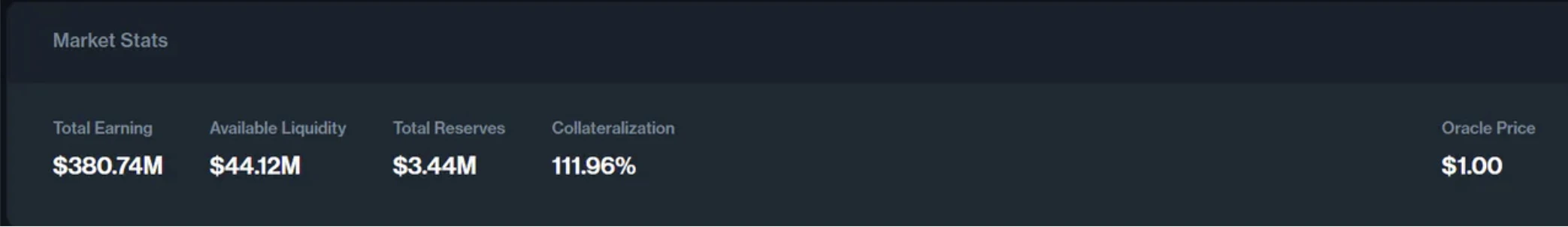

USDC を例に挙げると、全体的な状況は次のとおりです。

貸し手はUSDCを提供し、利息を受け取ります。 Total Collarate の 7 億 8,656 ドルではなく、Totak の収益が 3 億 8,074 万ドルしかないのはなぜですか?

借り手は必要な担保を預けてから融資することしかできないため、担保のこの部分には利息が発生せず、ここでの担保は対応する契約に預けられ、貸し出されることはありません。借り手の担保と貸し手が提供する流動性は別のものです。

したがって、Compound V3 は DAI に似ていますが、Compound には独自の安定した通貨がない点が異なります。

データソース:https://app.compound.finance/markets/usdc-mainnet

4.5 収入状況

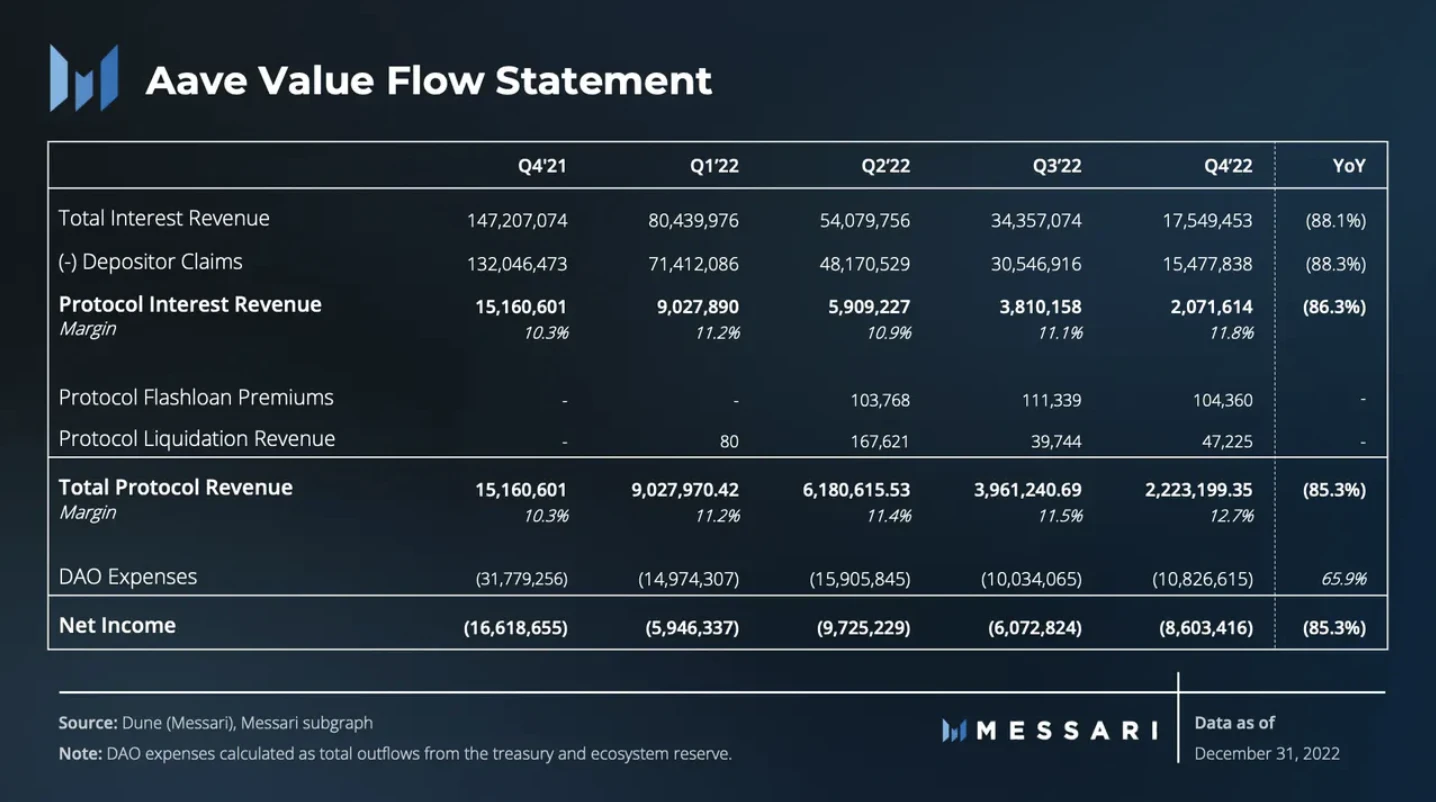

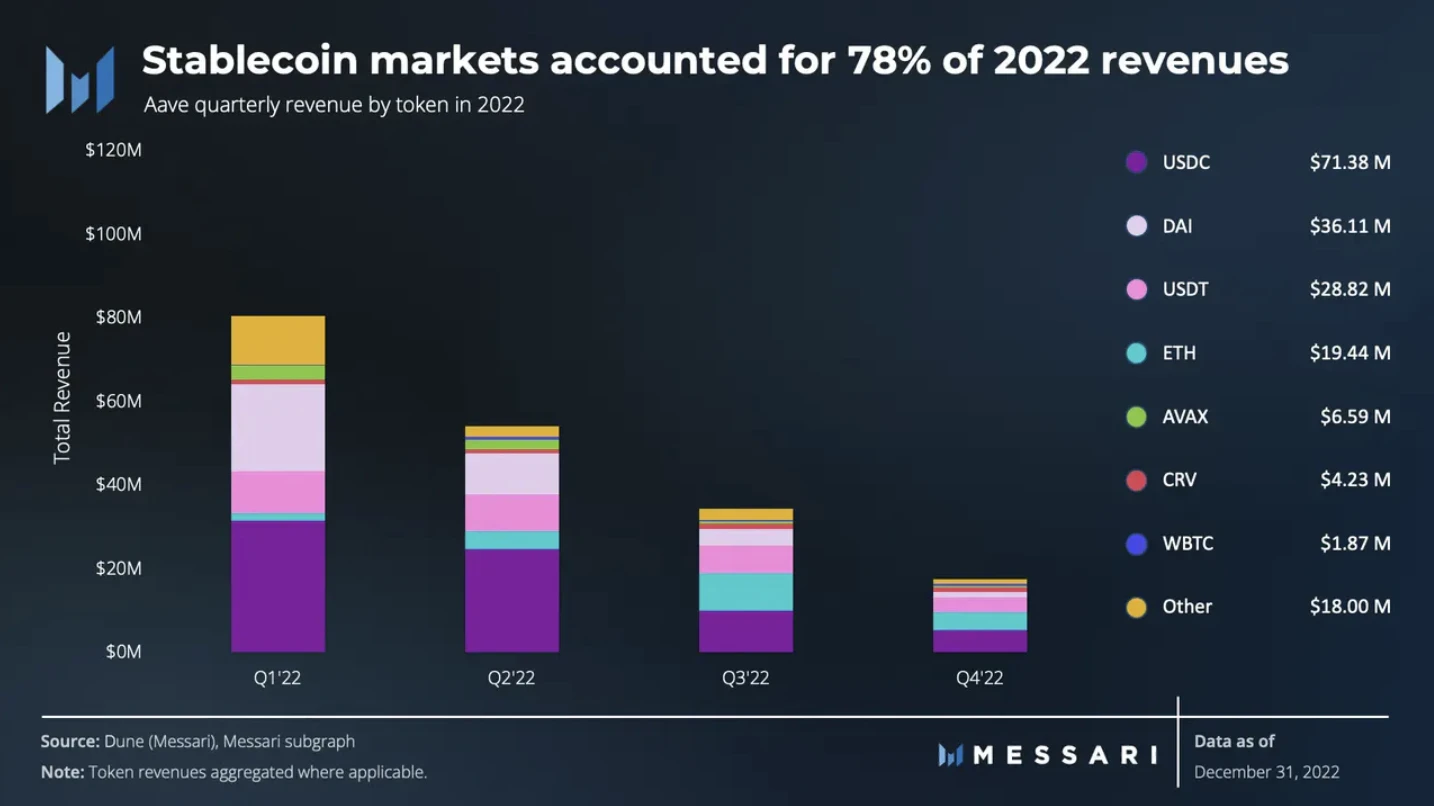

以下から引用します。State of Aave Q4 2022

収入構成

フラッシュローン手数料と清算収入によってプロトコルにもたらされる収入は、利子に比べて非常に小さく、ほんの一部であることがわかります。

その中で、ステーブルコインは収益に最も大きく貢献しています。

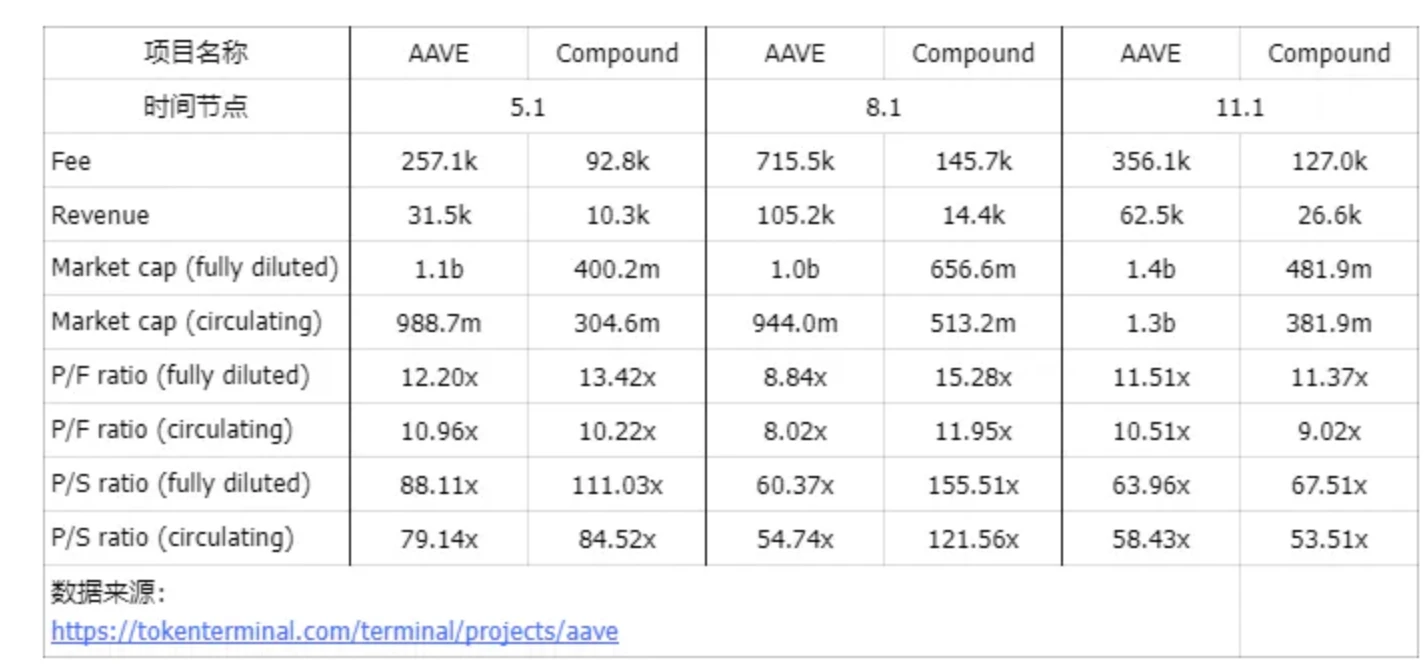

4.6 評価額の比較

AaveのMC、収益、手数料はCompoundよりもはるかに高いですが、P/FとP/Sは比較的近く、分散型融資に対する市場の評価は非常に合理的です。

5.ステーブルコインGHO

ディスカッションの質問: なぜ誰もがステーブルコインを作りたがるのでしょうか?

MakerDAO-DAI、Curve-CrvUSD、Aave-GHO から、なぜ異なる Defi プロトコルが同じ Defi ビジネスを拡大するのでしょうか?

GHO は Aave DAO にもたらされる直接的な利点であり、規模が増加するにつれて直線的に増加します。

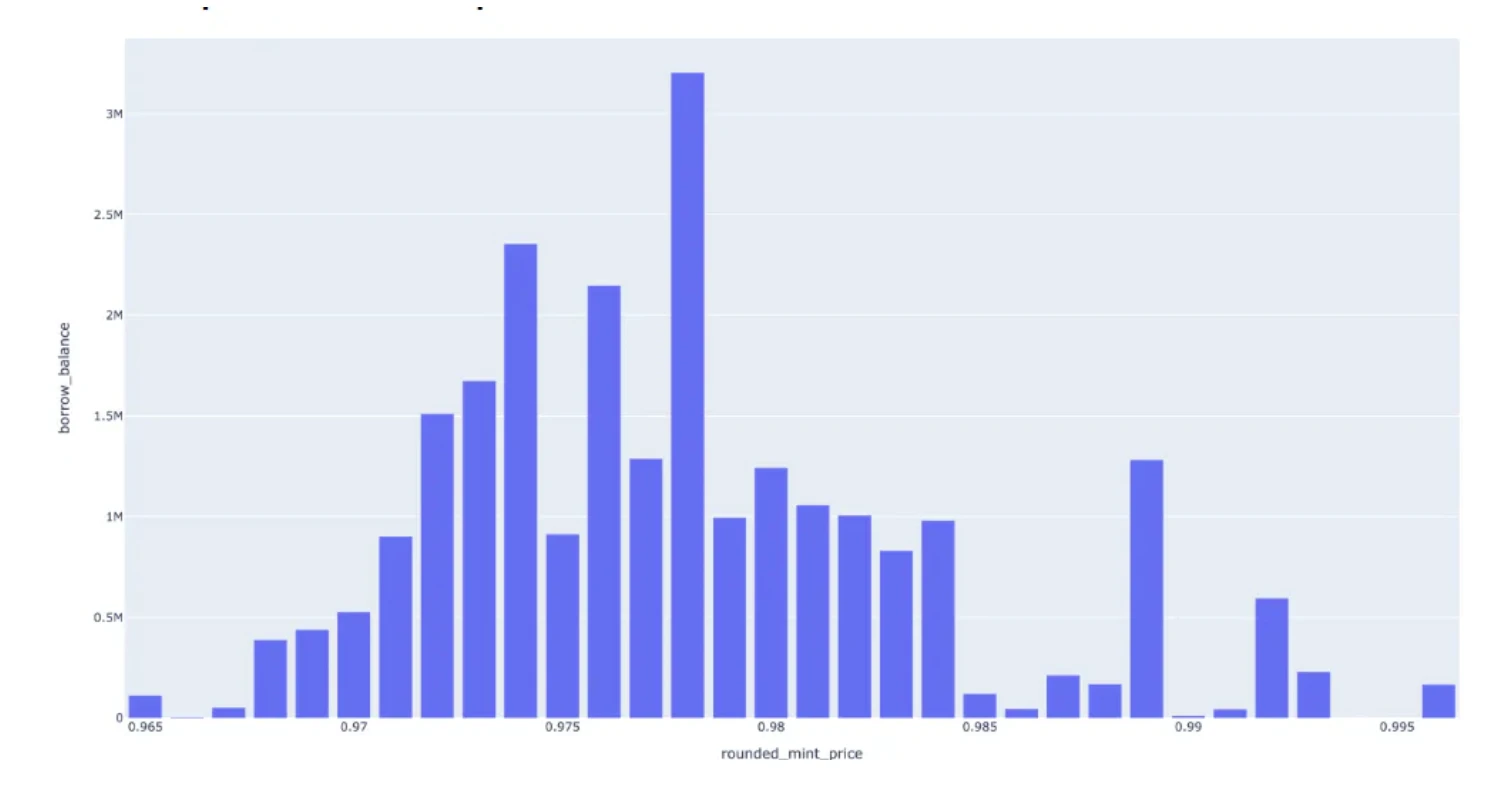

過去の提案から、時間を検証した後、裁定取引のための GHO ミンターの使用の大部分によって引き起こされる継続的なデカップリングによってさらに多くの問題が引き起こされ、需要を刺激する計画は金利の向上と権限の強化であり、So- 「実際のアプリケーションシナリオ」と呼ばれます。

別の角度から考えると、今はむしろマーケティングの段階にあるのではないでしょうか?最も重要なことは量です。

東鎮: 民間機関にコインを発行する権利は、BTC と同様、通貨の非国有化の原型であり、ステーブルコインを上手に開発し、優れた応用シナリオを実行できる人が世に出ることができます。

5.1 基本的な状況

2022 年 7 月 7 日の Aave CompanyGHOの紹介Aave DAO。

一定期間の議論の後、コミュニティは可決を投票しましたSnapshotGHOにゴーサインを与えてください。

初めGHO開発の最新情報2022 年 10 月 14 日に公開されました。

二番目GHO開発アップデート(テストネット版)2023 年 2 月 9 日に公開されました。

GHOは、Aaveのような預金を担保として使用して鋳造された過剰担保のステーブルコインであり、Aave預金者にさらに権限を与えます。 **つまり、ある意味では MakerDAO に似ていますが、すべての担保が借り入れのニーズに応じて利息を生み出す生産的な資産になるため、より効率的です。新しいアセットとしての GHO は、本質的に既存の Aave プロトコルに適合します。つまり、GHO を借用するプロトコルとの対話は、Aave プール内の他のアセットとの対話と似ています。

GHO モデルでは、借りた GHO に対して支払われる利息の 100% が Aave DAO に属します。 GHO の需要によっては、これにより Aave DAO に多額の収益がもたらされる可能性があります。その上、FlashMintこのモジュールは、取引手数料を通じて収益も生み出します。

いくつかの基本情報:

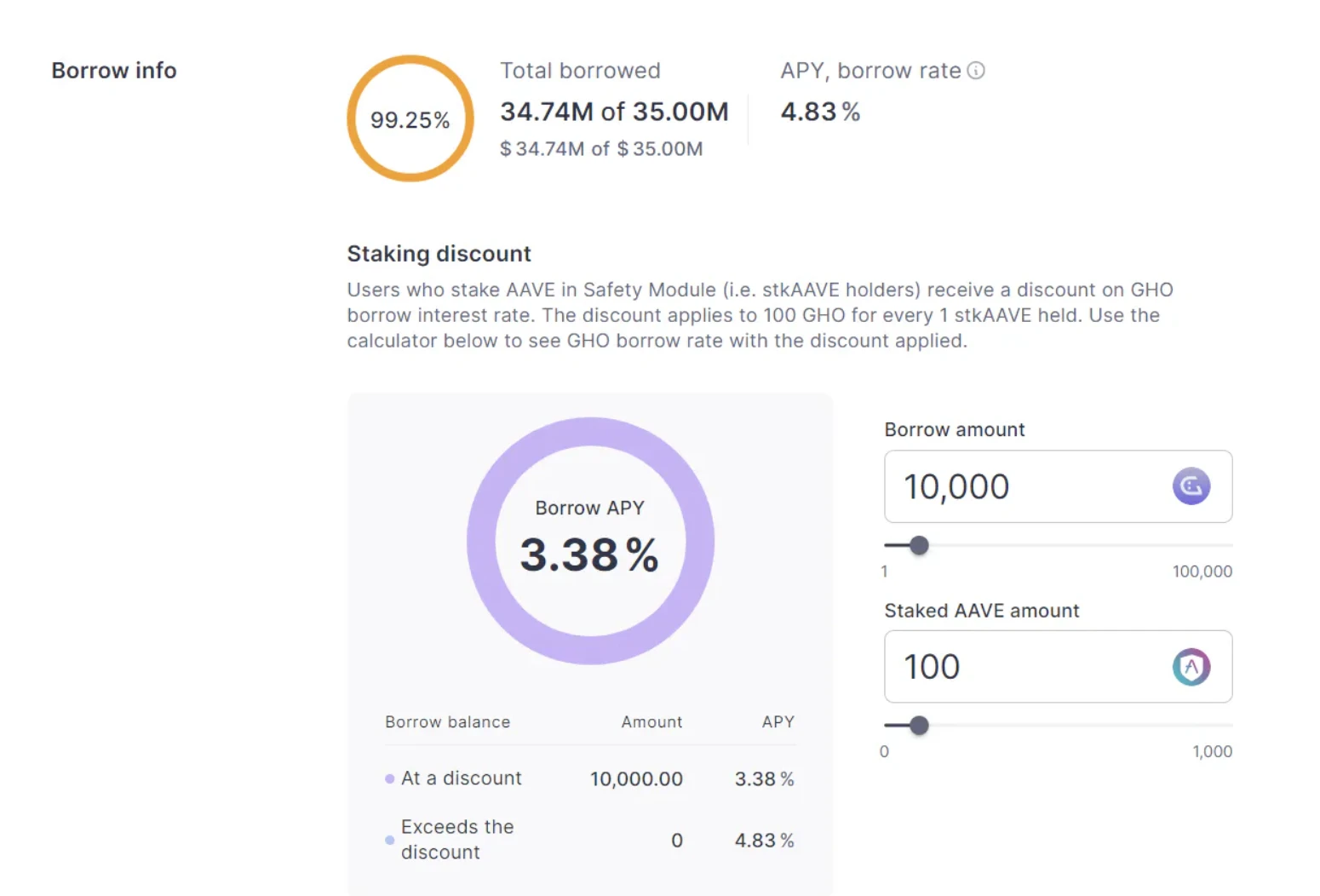

Aave をステークすると、1 stkAave ごとに 100 GHO の割引に相当し、APY は 4.83% から 3.38% に変化し、30% 割引になります。

現在の発行総額は 3,500 万で、3,474 万が貸し出されています。

GHO の現在の金利戦略は、安定した流動性金利ではなく、DAO の投票によって決定されることは注目に値します。

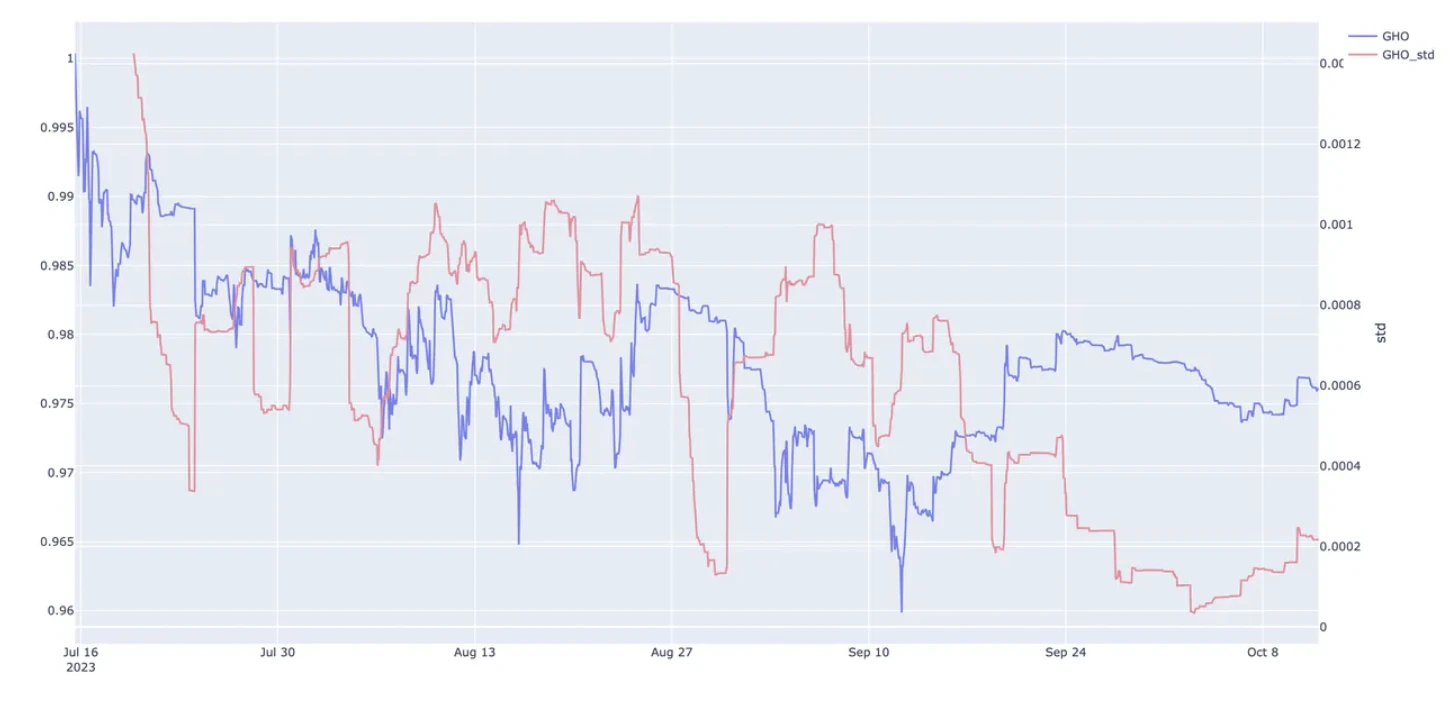

GHO は着実にデカップリングの状態にあります。

画像出典:https://www.coingecko.com/en/coins/gho

担保の供給 –> GHOの借入 –> GHO債務の返済

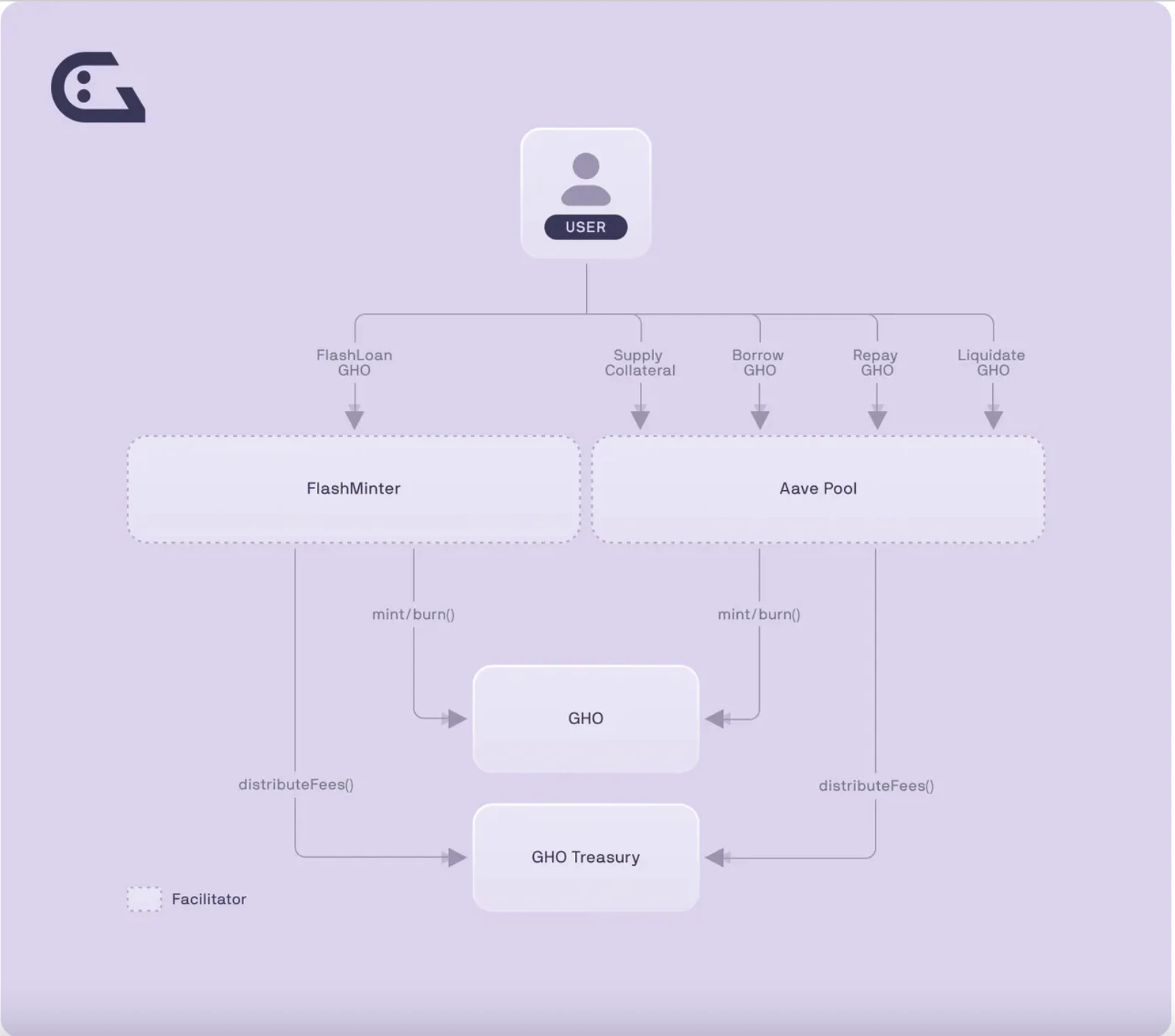

GHO は、コーディネーターによって作成 (「鋳造」) または返済 (「破棄」) されます。 GHOは、資産の供給が鋳造されるGHOの価値を超える場合に鋳造されます。 GHO はお金を借りるときに利息が発生するように設計されており、この利率は次のように決定されます。Aave Governance決める。

フラッシュミントについて少し補足:

FlashMinting は、アービトラージを促進し、即時流動性を提供し、ユーザーを清算する機能を備えているため、GHO にとって特に重要です。

FlashMinting が最新のサービスを提供しているため、フラッシュローン標準は同じ機能を備えているため、非常によく似た動作をします(たとえば、すべてのトランザクションはブロック内で完了する必要があり、手数料を支払う必要があります)。

画像出典:https://docs.gho.xyz/concepts/how-gho-works/

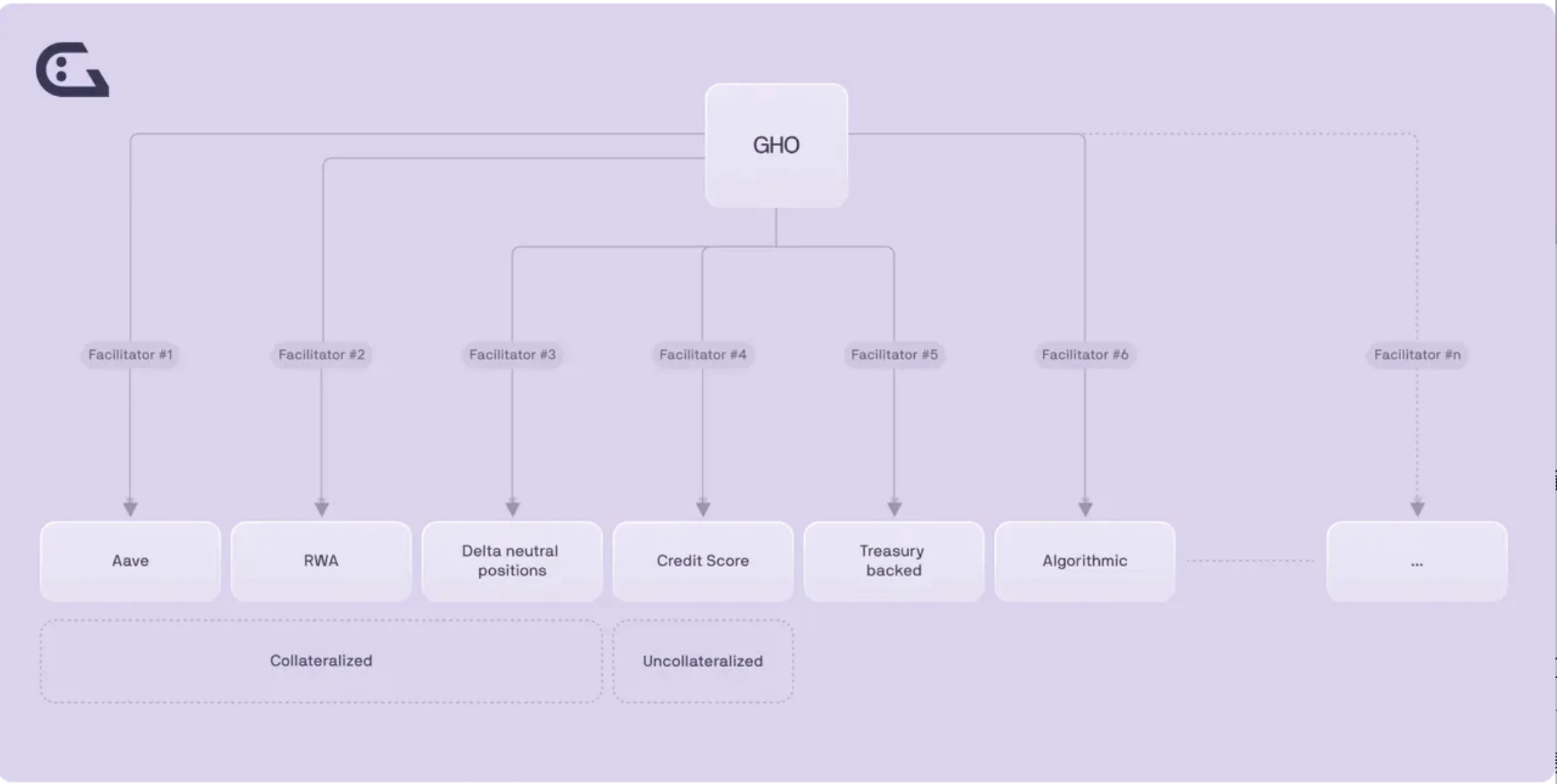

GHOの担保を多様化するために、GHOには非常に重要な役割「ファシリテーター」(調整者、促進者)が導入されました。新しい担保には、Aave、RWA、クレジット ポイント、デルタ ニュートラルなどが含まれます。

サービスプロバイダーは、さまざまな戦略を通じてトラストレスな方法で GHO トークンを鋳造および破棄できます。これらの戦略はさまざまなエンティティによって策定でき、GHO を統合するためにさまざまな戦略を採用できます (各エンティティはコーディネーターです)。 **Aave DAO は、各ファシリテーターに指定された容量のバケットを割り当てます。これは、特定のファシリテーターが鋳造できる GHO の上限です。 **この制限は Aave DAO によって定義されており、変更できます。

5.2 金利戦略

Aave プロトコルの他の資産と比較すると、GHO スマート コントラクトは、通常金利に影響を与える需要と供給のダイナミクスに従いません。

GHO の場合、Aave プロトコルの統合には、レートが調整エンティティ (特に Aave ガバナンス) によって管理されることが必要です。もちろん。金利は Aave Governance によって設定され、GHO 供給の縮小または拡大の必要性に基づいて金利を静的に調整します。これは非常に非効率で非常に主観的な解決策であり、GHO がまだ初期段階にあり、その規模と流動性が動的な金利を必要とする段階にまだ達していないことも証明しています。

金利の変更にはガバナンス提案が必要です。この設計は安定化メカニズムとして機能し、Aave プロトコルの借入レート モデルの柔軟性を維持します。将来的には、Aave ガバナンス コミュニティが適切と判断するあらゆる金利戦略を導入することが可能になります。

GHO価格が1を超えるドル

GHO の市場価格が 1 ドルより高い場合、金利が低下するとより多くのユーザーが GHO にアクセスするようになる可能性があるため、Aave Governance は金利を下げることができます。

GHO価格が1未満ですドル

GHO の市場価格が 1 ドルを下回った場合、Aave Governance は金利を引き上げる可能性があります。これにより、より多くのユーザーが GHO ポジションを返済することが促進され、未払いの GHO 供給が削減されます。

5.3 チップの分配

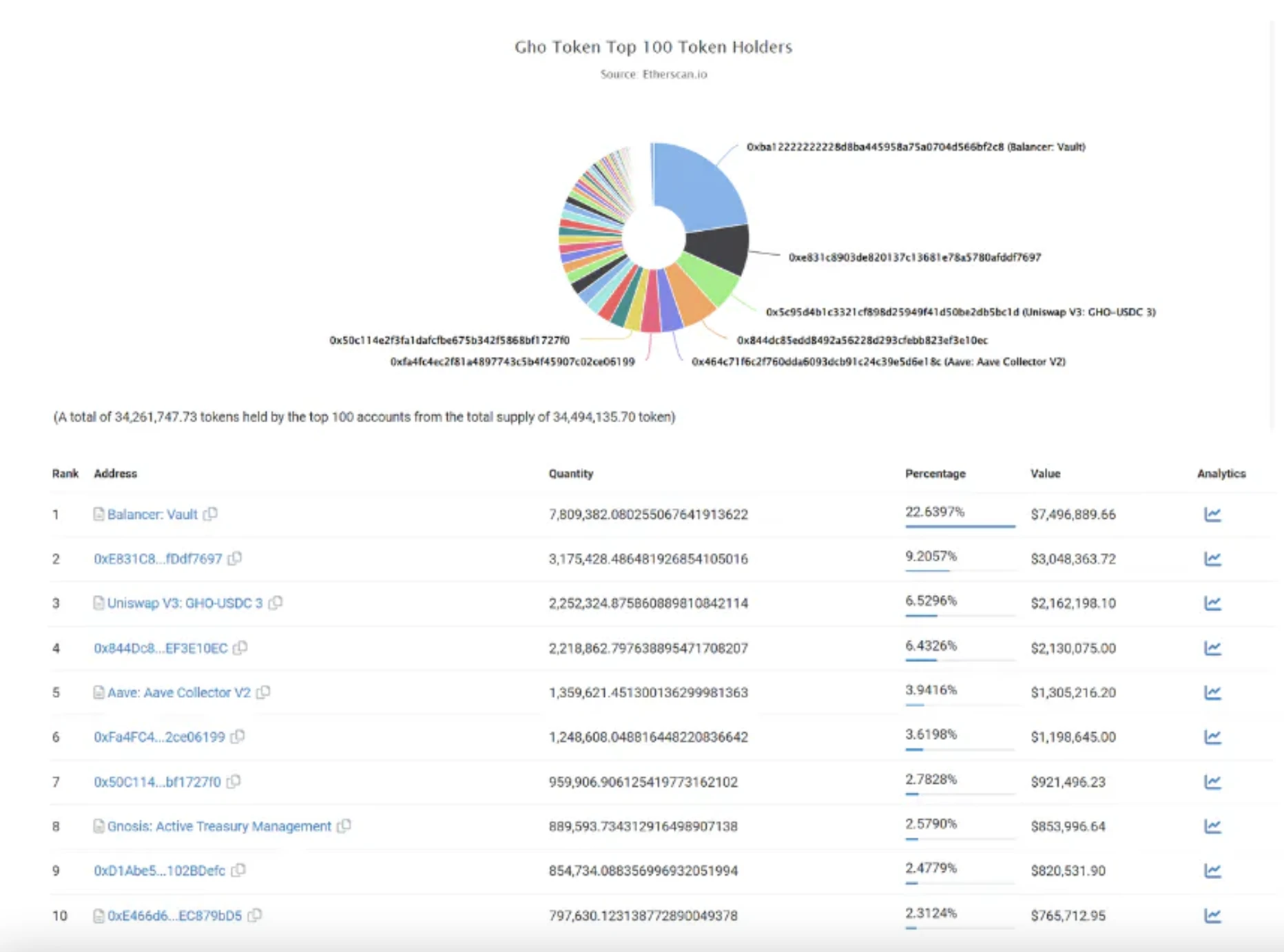

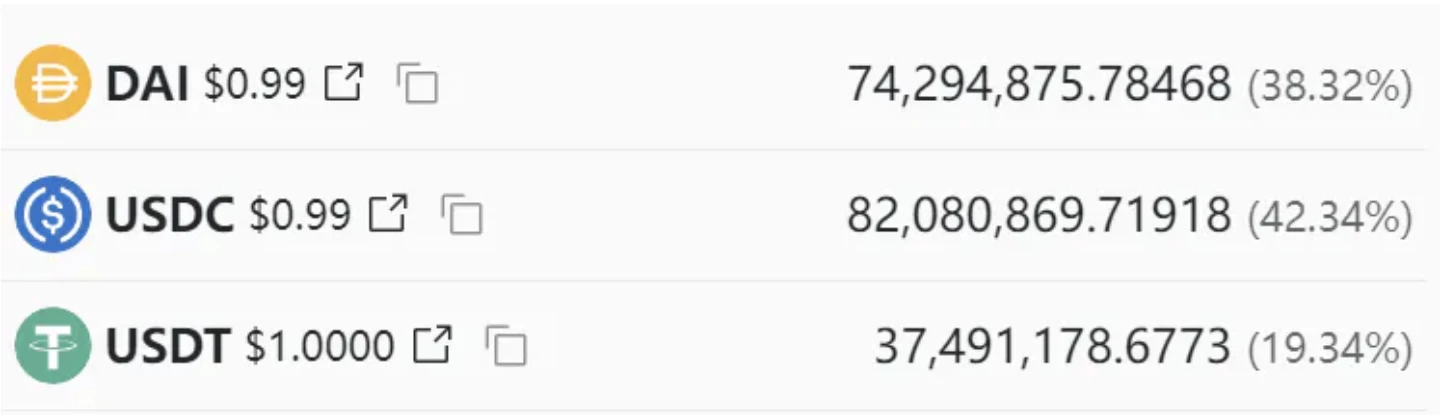

Etherscan によると、GHO は主に Balancer と Uniswap で配布されています。

データソース: https://etherscan.io/token/tokenholderchart/0x40D16FC0246aD3160Ccc09B8D0D3A2cD28aE6C2f

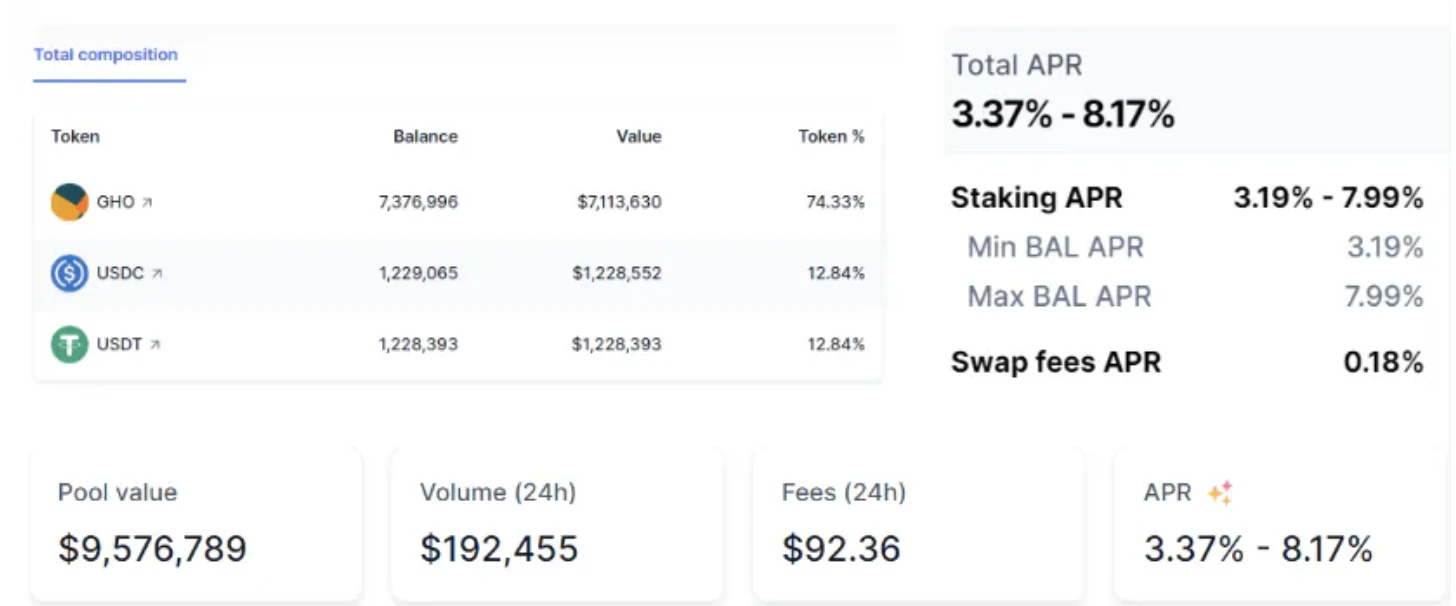

GHO が最大保有するアドレスは、Balancer のステーブルコイン流動性プールに対応しており、24 時間の取引量は 192,455 ドル、取引手数料は 92.36 ドルです。ここでのGHOの割合は74.33%と高く、ユーザーは基本的にGHOに対する需要を持っていないことが分かる。

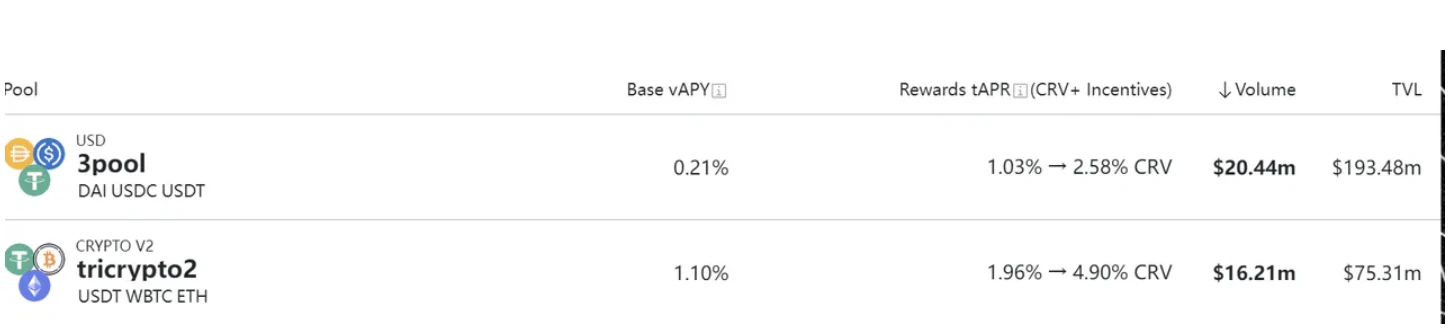

Curve ステーブルコイン流動性プールの 1 日の取引量と比較すると、現時点では 3 つのプールのわずか 1% にすぎません。

データソース:https://curve.fi/#/ethereum/pools

さらに、3 プールとトリクリプト 2 の比率を比較します。

3 pool:

データソース:https://curve.fi/#/ethereum/pools/3pool/deposit

tricrypto 2 :

データソース:https://curve.fi/#/ethereum/pools/tricrypto2/deposit

5.4 AIP – GHO の安定性とアンカーされたコミュニティ計画

提案の詳細:https://governance.Aave.com/t/temp-check-community-plan-for-gho-stability-and-peg/15252

設立以来、GHO は 1 ドル未満で取引されており、おそらく GHO 債務および/または GHO 返済を伴う清算のため、広範なマイナスドリフトと一部の価格高騰を示しています。

GHO はデカップリングの問題に取り組んでおり、さまざまな潜在的な解決策を提案しています。

GHOデフォルト借入金利が1.5%から2.5%に上昇

貸出金利を上げる

wGHO を担保として有効にする

GHO安定性モジュールの作成

ただし、「」では、Community Plan for GHO Stability and Peg》この提案には次のような反対意見がありました。

初期の鋳造業者の多くは借金を返済し、GHO 価格の下落(2023 年後半から 2008 年後半)で利益を得ました。

2023 年 8 月 11 日の時点で、GHO 全体の約半分 (約 2,500 万) が鋳造されており、その時点で GHO 価格は 0.981 でした。

2023 年 8 月 11 日、1,500 万 GHO が鋳造され、平均価格は 0.981 を上回りました。

2023 年 10 月 21 日の時点で、まだ約 600 万の GHO が鋳造されており、平均価格は 0.981 を超えており、大規模なポジションが返済されたことを示しています。

GHOの現状に関する結論

GHO需要ベクトルの現在の状況を考慮すると、GHOミンターは2種類のユーザーに分類できます。将来のGHO価格<ミント価格のときに利益を得ようとするGHOショートユーザーと、DEXでGHOをLPにミントするGHO LPパーです。どちらもGHOに対する売り圧力となるだろう

GHO ショート マーケットは、鋳造された GHO を販売します。

LP は GHO を発行し、GHO の半分を USDC に売却することで双方向の流動性ポジションを取ることができ、それによって GHO の売り圧力が生じます。

これは、次のことが起こっている可能性があることを示しています。

計画されている貸出金利の50ベーシスポイント引き上げは、一部のユーザーがGHO、一部のパッシブLPer、および一部のショートの返済を促すことになる

GHOの返済が一時的にGHO価格の回復を引き起こす

新しい GHO ショートが参入し、市場販売のためのこのより高い価格点で GHO を鋳造します。取引量の増加と手数料の増加により、GHO を鋳造するための新しい GHO LP の機会が生じます。

(3)からのユーザーの流入により、価格下落が再開される可能性がある。

GHO価格は依然として借入計画当たり(0.995、1.005)を上回っており、利上げ勧告につながっている。

したがって、有機的な需要と(4)に対応する購入圧力がなければ、上記のシーケンスが循環して繰り返される可能性があり、その結果、再ペッグを必要とせずにGHO供給(造幣局からの追加コスト)が減少する可能性があります。 **最終的に、借入金利が基本金利(メーカー DSR など)を超えるか、借入金利が流動性供給から予想される手数料収入を超えると、ミントの動作が変化する可能性があります。

解決

PSMと同様に、GHOをステーキングすると利息が発生し、その利息コストは清算手数料の一部によって提供され、遊休資産が有利子資産に変わります。

GHOにWETH/USDC/USDTなどの借入金利を引き下げることを約束する

5.5 なぜ独自のステーブルコインをローンチするのでしょうか?従来のステーブルコインと比較した利点は何ですか?

GHO は現在、CrvUSD と同じ時期に開始されていますが、その開発戦略はまだ比較的厳格です。

理論的には、Aave は Aave V3 および V2 のすべての機能を独自のステーブルコイン融資に適用できます。

Dai と同様に、Defi Lego は安定した通貨システムに統合できるため、想像力の余地が大きく、レバレッジと資本効率が向上します。しかし、その分、相応のリスクも負わなければなりません。

担保を保護するための利回りおよび担保スワップ

フラッシュミントアービトラージ

stkAave ホルダーの有利な金利

すべての利息収入は DAO に直接与えられ、将来 Aave 保有者に分配できる追加収入を提供します。

Curve は当時、Llama の清算アルゴリズムを開始しましたが、これは将来 GHO から学ぶ価値もあります。

crvUSD を競合他社と区別しているのは、LLAMA と呼ばれるローンおよび借方清算アルゴリズムです。プロジェクトのホワイトペーパーに記載されているように、このイノベーションは、暗号通貨の価格変動に応じてユーザーの担保を継続的にリバランスします。

清算用の Lending-Liquidating AMM アルゴリズム (LLAMMA)。従来のステーブルコイン清算方法と比較して、**LLAMMA は部分清算に固定価格帯を使用し、完全清算のリスクを回避します。 **これにより、価格変動によってユーザーが直面するリスクが軽減され、ユーザーの資産保護が強化されます。

簡単に言うと、従来の債務担保ポジション (CDP) は明確な清算価格で機能し、担保の価値がそのしきい値を下回った場合、担保は清算されます。まったく対照的に、LLAMA アルゴリズムは担保を継続的に調整する動的なシステムです。実際、担保の価格が下落した場合、アルゴリズムは自動的に担保の一部を借入資産と交換し、不安定な市場環境においてもバランスの取れたポジションを確保します。これは、ステーブルコイン分野における担保の管理方法の根本的な変化を表しています。

このアルゴリズムにより、ユーザー担保に継続的な追加流動性がもたらされ、より多くの手数料が発生します。

6.Aave Arc

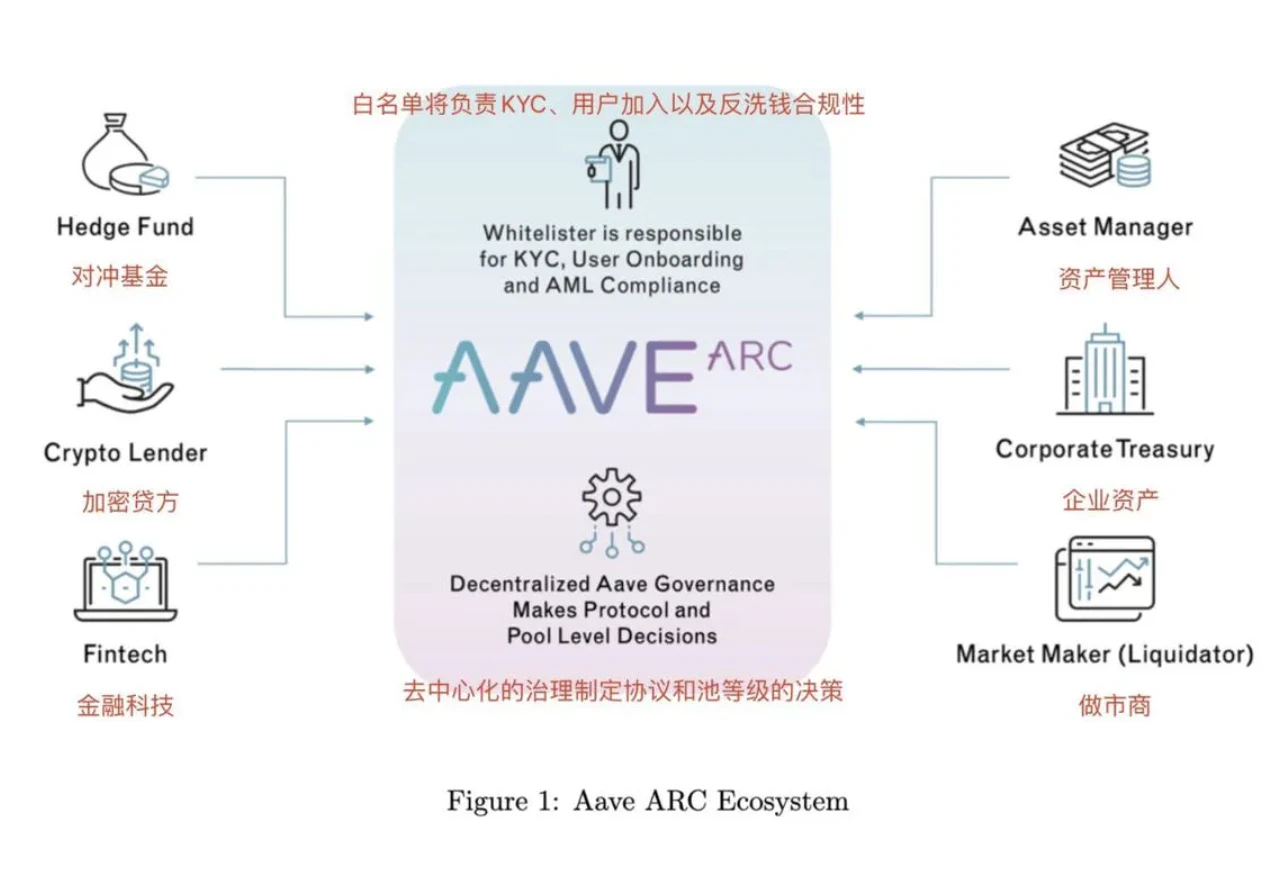

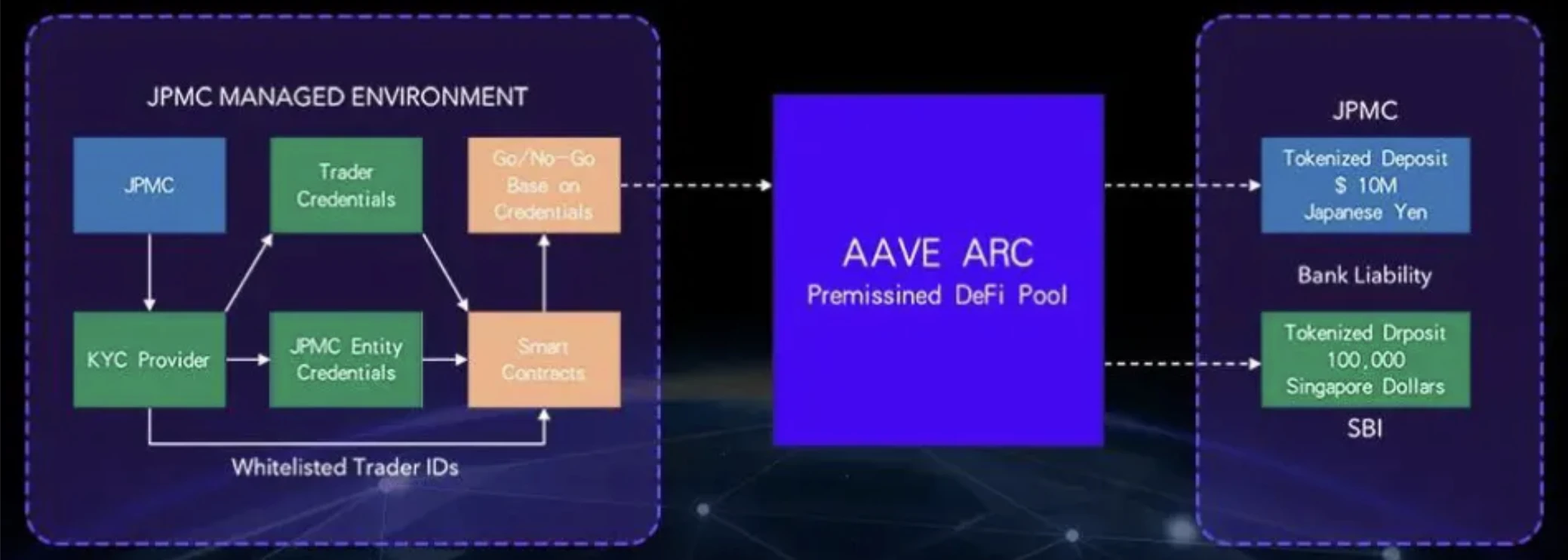

Aave Arcは、厳しい規制要件に直面している機関投資家に、機能が限定されたこのようなDeFiプロトコルを提供することを目的としています。 Arc は、KYC 手続きに合格した参加者のみが貸し手と借り手にアクセスできるプライベート ファンド プールを提供します。

以下は Aave ARC の経済システムを示す図であり、Aave Arc は完全な分散化を目指しており、Aave ガバナンスによって管理されます。 Aave Protocol Governance は、Aave Arc 上の機関や企業の KYC および「ホワイトリスト」を任命または削除できます。

Aaveは、監督を受け入れるという点で予想よりもはるかに悪い結果をもたらした。 1、2社がそれを試したようですが(JPモルガン?)、すぐに撤退してしまいました。

データソース: https://defillama.com/protocol/aave-arc

ここでの進捗は完了です