オリジナル | Odaily Planet Daily ( @OdailyChina )

著者 |ディンダン ( @XiaMiPP )

6月19日、CEO兼創設者のフマーユン・シェイク氏は、大規模な自社株買い計画の開始を発表しました。フェッチ財団は複数の取引所およびマーケットメーカーと協力し、総額5,000万ドル相当のFETトークンの自社株買いを共同で推進します。この背景には、プロキシプラットフォームとASI-1アプリケーションに対する需要の継続的な増加が下支えとなっています。シェイク氏は「FETは現在、市場から過小評価されています」と率直に述べました。

この自社株買い計画は孤立した事例ではなく、ここ数ヶ月のアルトコイン市場におけるますます顕著な傾向となっています。資金はBTCに流入し、ETHは最近になってクジラや機関投資家の支持を取り戻しましたが、アルトコイン市場の取引量は急落し、投資家心理は弱含み、プロジェクト関係者は集団的に「生き残り困難モード」に陥っているようです。資金調達難と評価額の縮小という状況の中で、いかに生き残り、いかにして信頼されるストーリーを語っていくかは、あらゆるプロジェクトが直面する共通の課題となっています。

トークンの買い戻しは、ますます多くのプロジェクトで一般的な答えになりつつあります。

生き残り物語の下での買い戻しの論理

強気相場の主要テーマが「成長ストーリー」だとすれば、弱気相場のテーマは「キャッシュフローの強さ」です。トークンの買い戻しはこの論理の自然な流れです。プロジェクト自身の資金を使って流通中のトークンを買い戻すことは、一方では市場の売り圧力を軽減し、通貨価格を安定させる一方で、「我々は依然として能力と自信を持っている」という対外的な宣言にもなります。

このプロセスにおいて、買い戻しは単なる市場操作ではなく、金融の「自己証明」メカニズムでもあります。プロジェクトが十分な収入と準備金を確保した場合にのみ、実際に資金を引き出し、その将来に「賭ける」勇気を持つことができます。投資家にとって、この行動自体がプロジェクトの価値を裏付けるものとなります。

しかし、このため、真に買い戻しを継続できるプロジェクトはごくわずかです。ほとんどのプロジェクトは、ガバナンス提案やロードマップに「買い戻し」を記載するだけで、最終的には何も起こりません。買い戻しの仕組みがどのように設計されているか、破棄されるか、ロックされるかは重要ですが、核心は常に、実質的で安定した持続可能な収入があるかどうかです。

Fetch.aiの買い戻し計画は、ASI-1およびプロキシプラットフォームの利用急増に端を発しています。プラットフォームの価値は上昇しているものの、トークン価格は停滞しています。5,000万ドルの資金は財団の準備金から調達されます。この資金はFETの価格カーブを書き換えるには十分ではないかもしれませんが、計画が実行されれば、市場が抱くプロジェクトの「キャッシュフロー不足」という印象を打破できるという点が重要です。

誰が買い戻すのか?

2024年以降、多くの既存プロジェクトが自社株買い計画を開始、あるいは実施しています。自社株買いの方法はそれぞれ異なりますが、その背後にある動機は非常に一貫しています。それは、キャッシュフローを活用して信頼を獲得することです。

2025年4月9日、Aaveの買い戻し提案は99.63%の支持を得て可決されました。提案の計画は、今後6ヶ月間、毎週100万ドルの買い戻しを実施し、最初の買い戻しは4月10日に開始されるというものです。プロトコル手数料による買い戻しメカニズムが有効化されて以来、Aave DAOは毎週100万ドルの買い戻し計画を継続しています。最新のデータによると、プロトコルは5万枚のAAVEの買い戻しに合計1,000万ドルを費やし、平均原価は199.74ドルでした。現在の市場価格264ドルに基づくと、この財務準備金は約300万ドルの未実現利益を生み出しています。これは資本運用であるだけでなく、Aave DAOのガバナンス構造の執行とキャッシュフローの健全性を反映しています。 (補足資料:「 Aave経済モデルのイノベーション:GHO対策メカニズムとトークン買い戻しによりAAVEが20%上昇」)

一方、Sky(旧MakerDAO)とRuneが買い戻しアドレスに送金した200万USDSはすべてSKYの買い戻しに使用されました。6月4日以降、Runeは233万USDSを使い、3,022万7,000SKYを買い戻しました。これは流通量の約1.4%に相当し、平均買い戻し価格は約0.077米ドルです。

2月14日、Jupiterは全プロトコル手数料の50%をJUPの買い戻しに充て、3年間ロックすると発表し、買い戻しは2月17日に正式に開始された。これまでのところ、JUPの買い戻し額は約2,500万米ドルに上る。

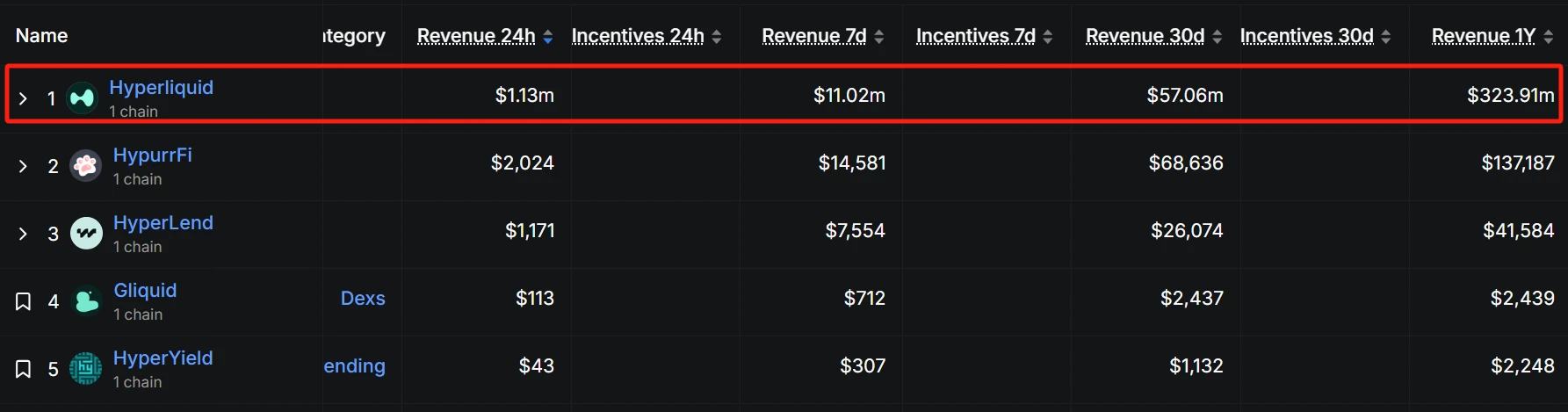

Hyperliquidは3月20日に自社株買いを開始し、プラットフォーム収益の50%~100%をHYPEトークンの買い戻しに充てました。買い戻されたトークンの大部分は、流通量を減らすために破棄されます。買い戻しデータによると、過去30日間の買い戻し額は約5,500万米ドルに達し、1日平均の買い戻し額は183万米ドルでした。このデータに基づくと、四半期ごとの買い戻し額は1億6,500万米ドルに達する可能性があります。HYPEの現在の価格が37米ドルであるため、買い戻し額は約446万米ドルで、流通量(3億3,300万米ドル)の約1.3%を占めています。

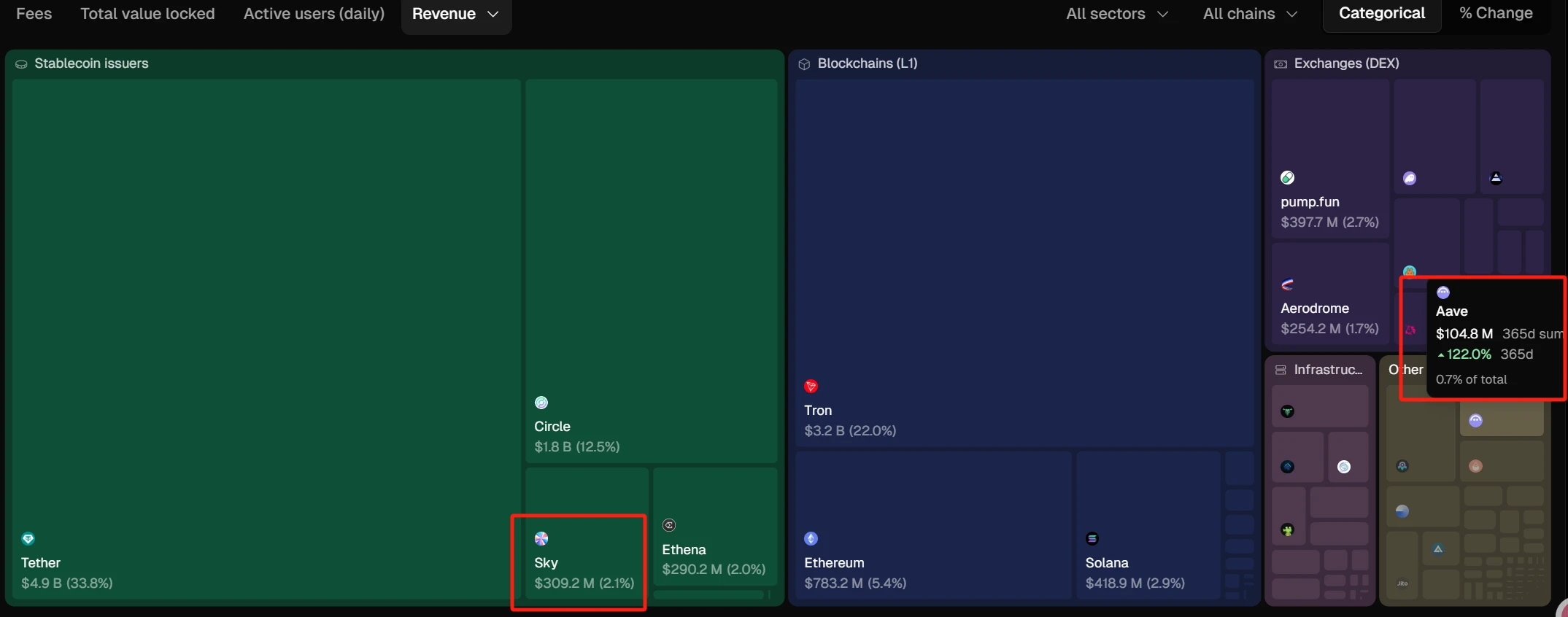

TokenTerminalのデータによると、Skyの年間収益は約3億1,000万米ドルです。ステーブルコイン市場において、Skyの年間収益はTetherとCircleに次ぐ規模です。もちろん、収益規模という点では、中央集権型ステーブルコインと分散型ステーブルコインの間には依然として埋められないほどの差があります。Aaveの過去1年間の収益は約1億米ドルで、レンディング市場でトップの座を占めています。

defillama.comのデータによると、Jupiterの年間収益は約3,000万米ドルです。Hyperliquidは新興のDeFiプロジェクトであるにもかかわらず、過去1年間の収益が3億2,000万米ドルに達していることは注目に値します。この規模から、DeFi界におけるHyperliquidの潜在能力は非常に大きいと言えます。詳細は「総取引量1.5兆米ドルでオンチェーン契約の王座に君臨。Hyperliquid(HYPE)は次なるSOLとなるか? 」をご覧ください。

結論

トークンの買い戻しは万能薬ではありませんが、信頼が希薄化するサイクルの中で、効果的な物語の入り口となることは間違いありません。空虚な「ビジョン」「ロードマップ」「エンパワーメント」に頼り続けるのではなく、堅実な収益構造と明確な財務行動によって市場の注目を集める方が賢明です。

本当の競争は、どれだけ大きな物語を語るかではなく、それが実現する日まで生きられるかどうかです。