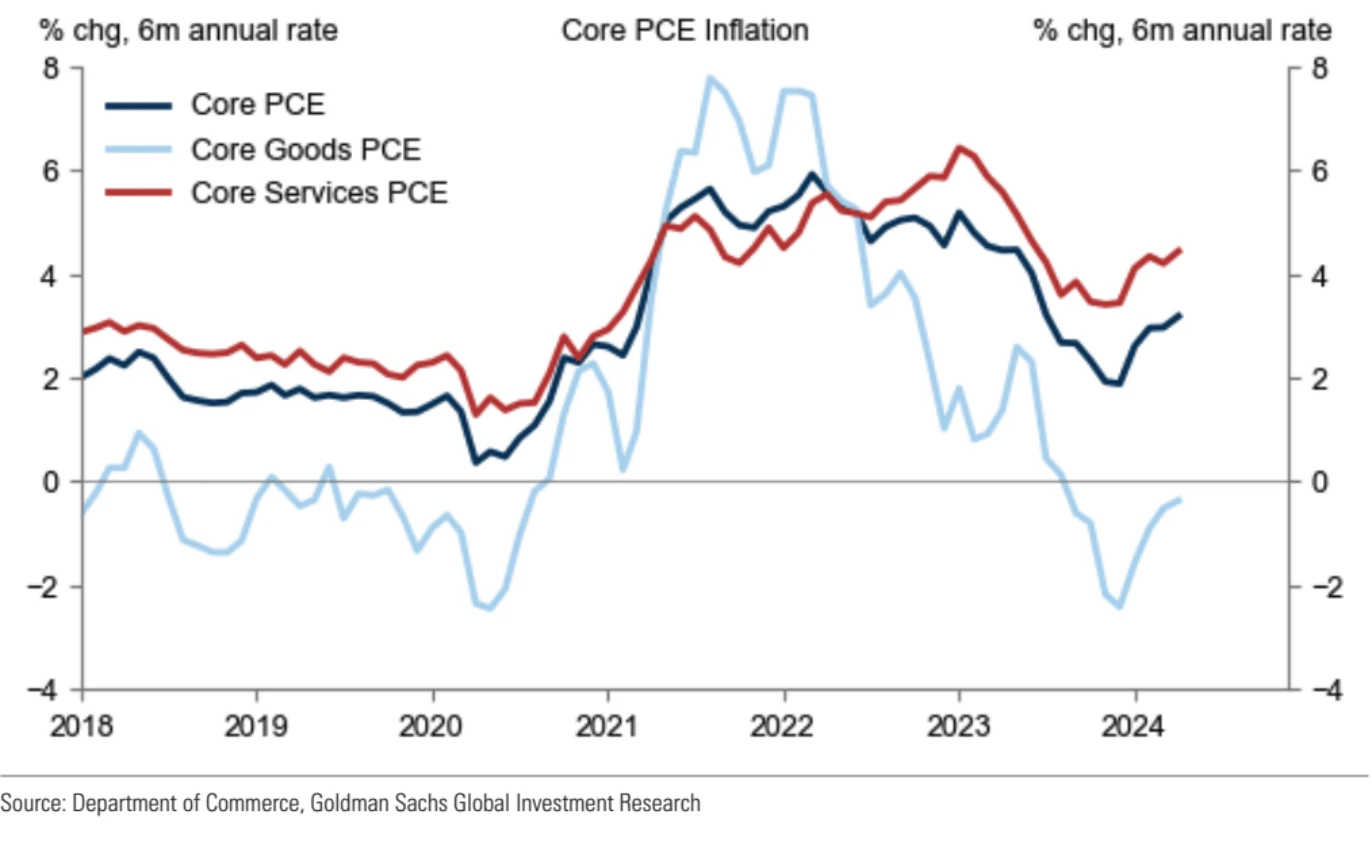

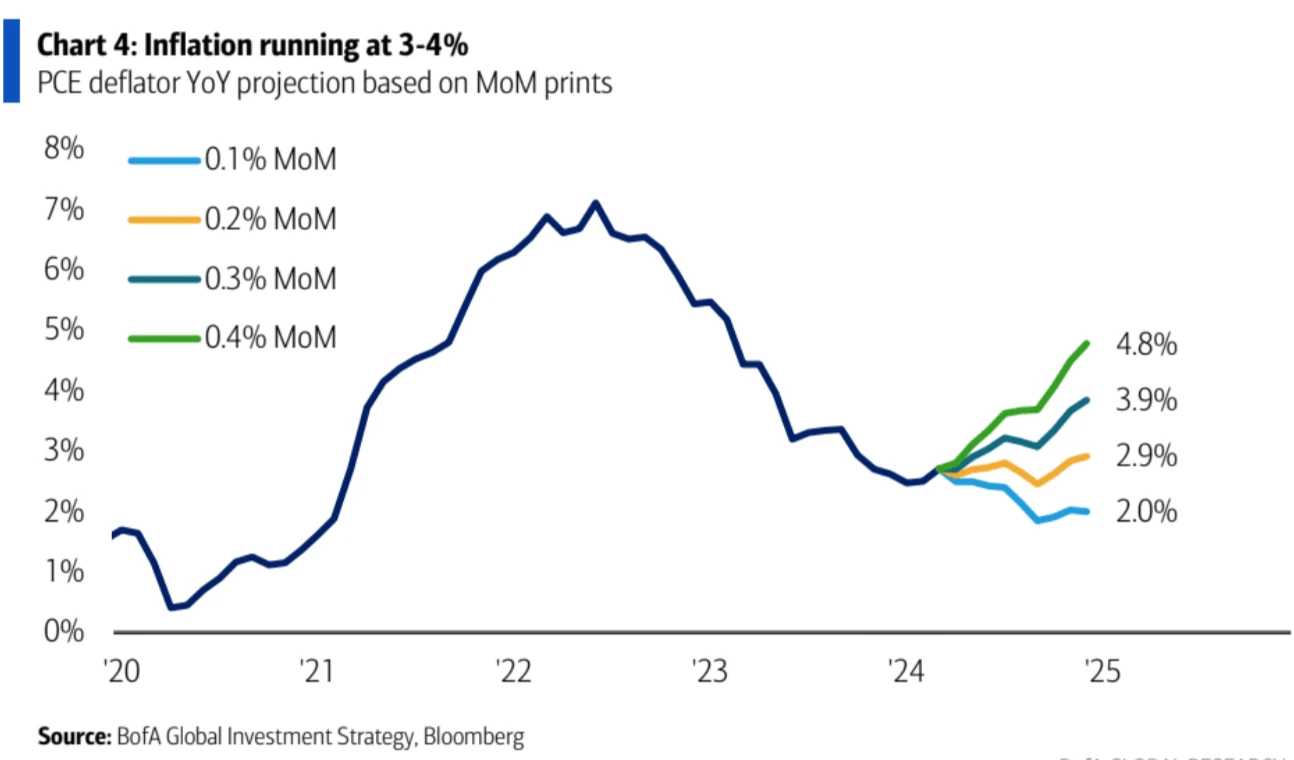

木曜日のGDPと金曜日のPCEの発表を前に、今週のデータは比較的まちまちとなっている。第1四半期のGDP改定値と4月のPCEデータは総じてハト派的であり、FRBが評価するインフレ指標であるコアPCEは前月比0.2%上昇した。前月比は0.3%と低かったが、0.249%に切り捨てられず、0.2%にとどまったが、それでも前回の値0.317%よりは低かった。この数字は人々にデータ操作の可能性を疑わせるものであり、実際の低下は0.1パーセントポイント未満であり、そのようなデータは基本的にインフレに対するFRBの見解を変えるものではないため、市場は一時的に上昇したが、その後下落した。

昨年末には、6 か月の年率コア PCE が 2% を下回りました。この時期は、市場が最も楽観的だった時期でもありました。この 4 か月は、このインフレ下降局面で最初に経験した大きな後退でした。

前日発表された米国第1四半期経済成長率は前期比1.3%で、昨年末の3.4%や当初値の1.6%から大幅に減速した。主な経済成長の原動力である個人消費支出。 (PCE)、第 1 四半期は予想を上回りましたが、当初値の 2.5% 上昇である 2.0% に減速しました。個人支出は前月比0.2%増にとどまり、実質支出は0.1%減、財支出は0.4%減と、4月の小売売上高の軟調と一致した。

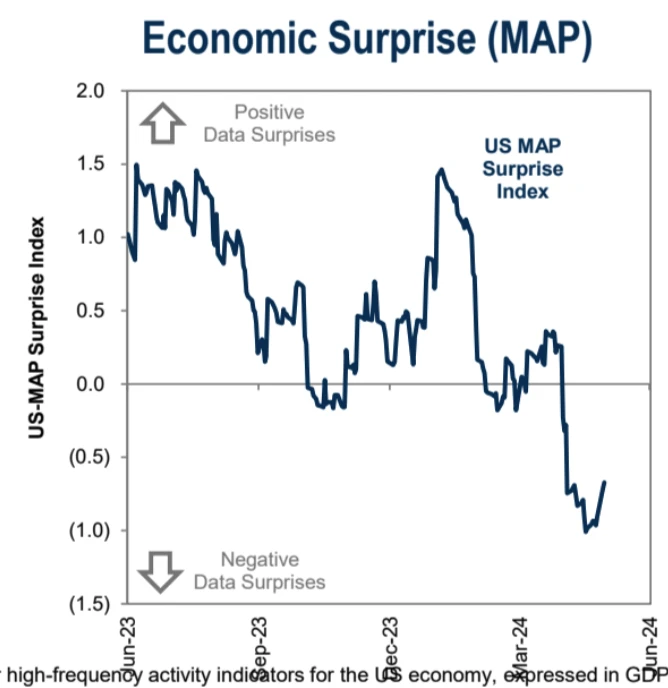

過去 1 か月の経済データのほとんどはマイナスであり、理論的には現在のリスク資産にとっては良い環境です。

最近、米国の消費勢いの鈍化を示すデータが増えているが、現在の全体的な支出の緩やかな伸びは旅行や娯楽プロジェクトによって支えられている一方、保険支出を除く他の側面では家賃支払いの伸びも鈍化している。完全に減速してください。バンク・オブ・アメリカの最高経営責任者(CEO)は先週、クレジットカード決済、小切手、ATM引き出しを通じた米国の個人消費は今年約3.5%増加したが、前年同期の10%近くの成長率に比べて大幅に減速したと述べた。 2023 年 5 月。「バンク・オブ・アメリカの主要顧客である家庭と中小企業の両方が、ハードウェアからソフトウェアに至るまであらゆるものの購入を鈍らせています。」 (ただし、ユーロ圏、英国、カナダでは支出の伸びが改善し始めている)

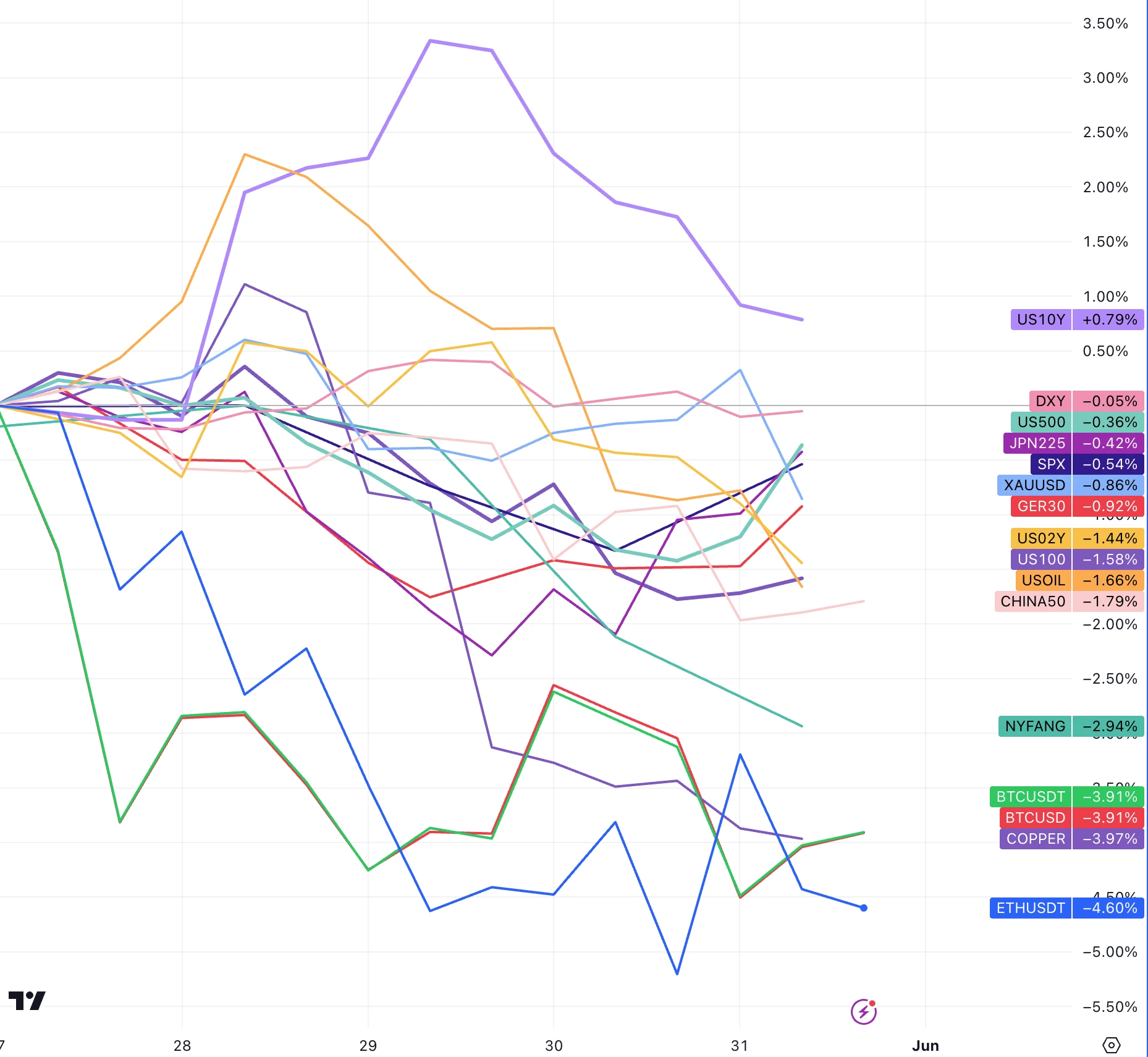

流通市場の利回りは木曜と金曜日に低下傾向を維持したが、仮想通貨市場は勢いを欠き、ビットコインと流通金利の相関関係は最近低下している。

金曜日のPCE統計を受けて株価は一時下落したが、すぐに反発し、株式市場の強い勢いが変わっていないことを示した。ただ、テクノロジー株ではアマゾン、マイクロソフト、グーグルのパフォーマンスが分かれ、大幅上昇したのはNVだけだった。以下のグラフからわかるように、木曜日と金曜日の反発の後、SP 500 は 1 週間で 0.36% しか下落しませんでしたが、ナスダック 100 は 1.58% 下落し、FANG+ 指数は 2.94% 下落しました。ソフトウェア業界の先駆けとなりました。史上最悪の決算シーズンとなり、ハイテク株が去った 指数全体が下落した中で最も注目を集めたのは、クラウドソフトウェア大手セールスフォースの単四半期売上高が18年ぶりに予想を下回ったことと、その見通しを下回ったことだ。今期も株価は20%下落し、過去20年間で最大の1日の下落となり、株価指数を牽引した。一部のアナリストは、次の市場トレンドが転換し、テクノロジー株への投資が鈍化する可能性があると指摘した。 「痛みを伴う取引」。

ブルームバーグの分析では、現在AIによって収益が増加しているソフトウェア企業はほとんどないと考えられているが、ソフトウェア業界は最終的にAIの恩恵を受けることになるが、それを確立するには数年かかる可能性があり、今年下半期の業績向上はもはや期待できないという。一部のアナリストは、現在のソフトウェア株の急激な調整が投資家にとって良い機会になると考えている。バーンスタインのアナリストらは、収益の確実性が高いServiceNowのような大手企業は、評価額回復後の投資価値がさらに高まると考えている。

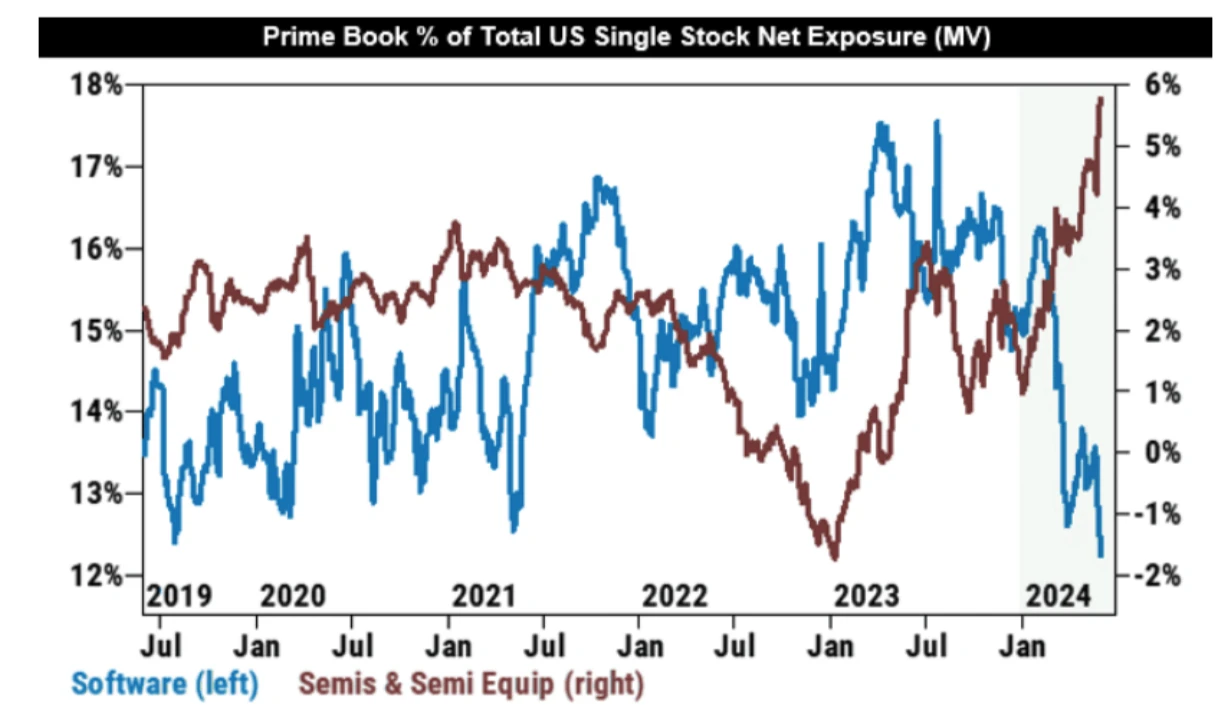

ファンドの半導体株へのエクスポージャーが増加するにつれて、ソフトウェアへの純エクスポージャーは過去 5 年間で最低レベルに達しました。

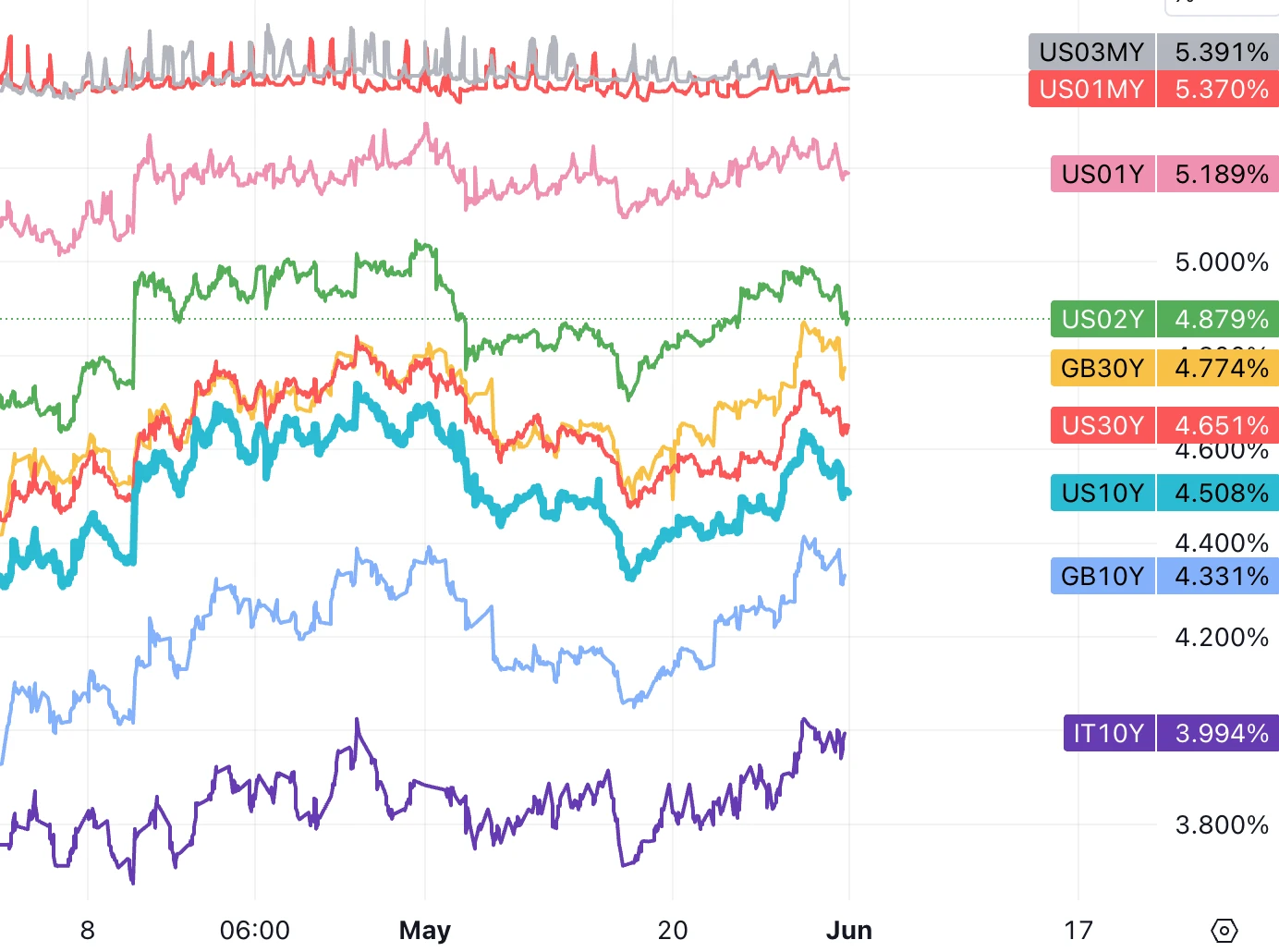

米国の2年債利回りは5%の高水準から4.88%に低下し、米10年債は4.64%から4.5%に低下した。前週の連邦準備制度理事会の議事録は流通市場金利を1カ月ぶりの高水準に引き上げた。パウエルFRB議長は会合後にニュースリリースを発表し、FRBの次の行動は利上げではない可能性が高いと述べた。しかし、議事録の詳細から、当時のパウエル議長の「ハト派」発言がタカ派当局者の声をかなりの程度覆い隠した可能性があることが明らかになった。

ECBと欧州株式

ユーロ圏のサービス業のインフレが根強く、5月のCPIは前年比2.6%と4月の2.4%から回復し、その結果、ドイツ10年国債は市場予想の2.5%を上回った。先週の11月は予想よりも高かったものの、インフレ率の上昇により今週の欧州中央銀行の利下げが妨げられる可能性は低いが、ECBが7月に利下げを一時停止し利下げペースを鈍化させる根拠が強まる可能性がある。今後数カ月以内に利下げが行われる可能性がある。 (ECBに加えて、カナダ銀行も今週利下げを予定しており、イングランド銀行も8月に利下げすると予想されています)

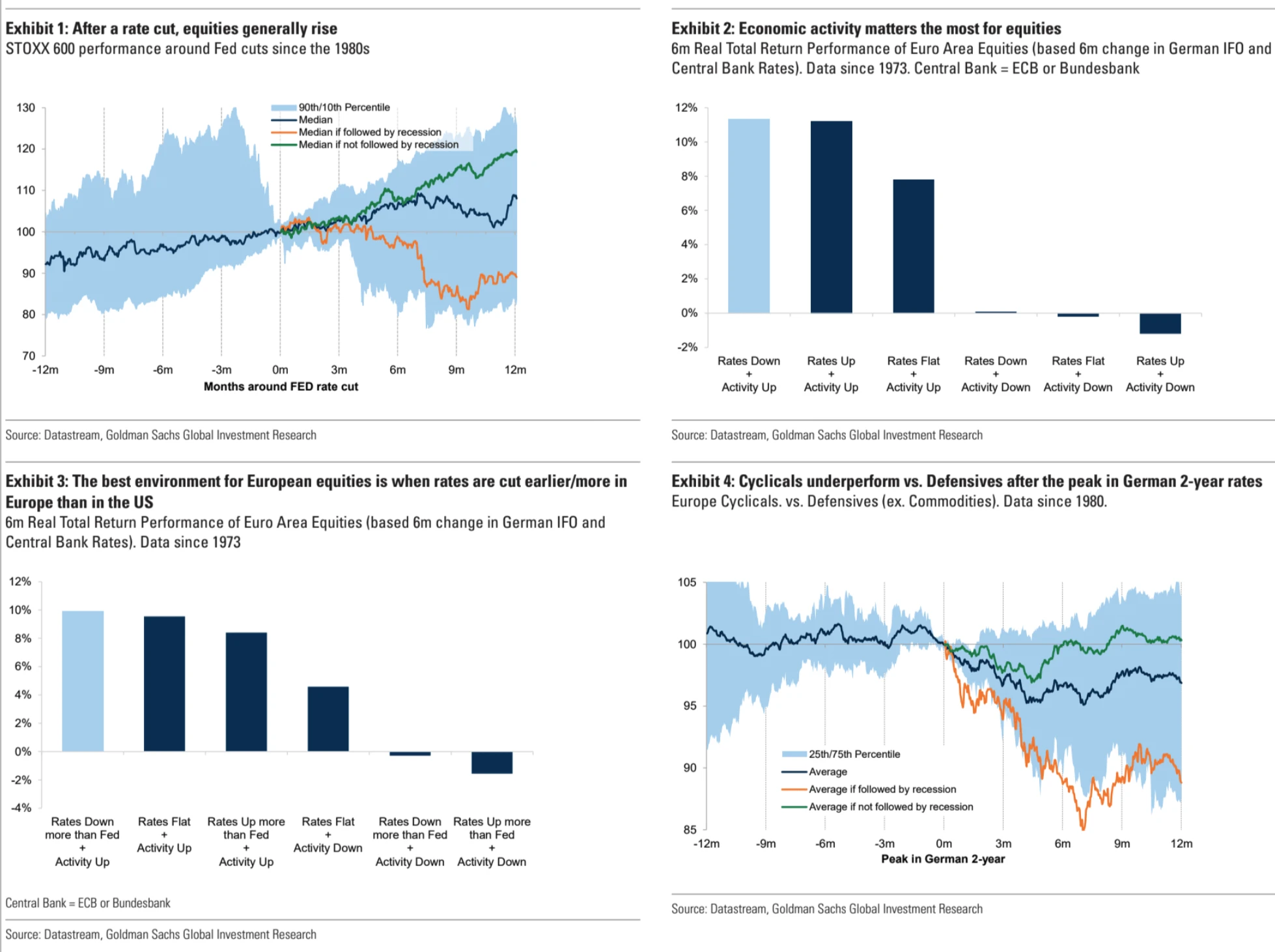

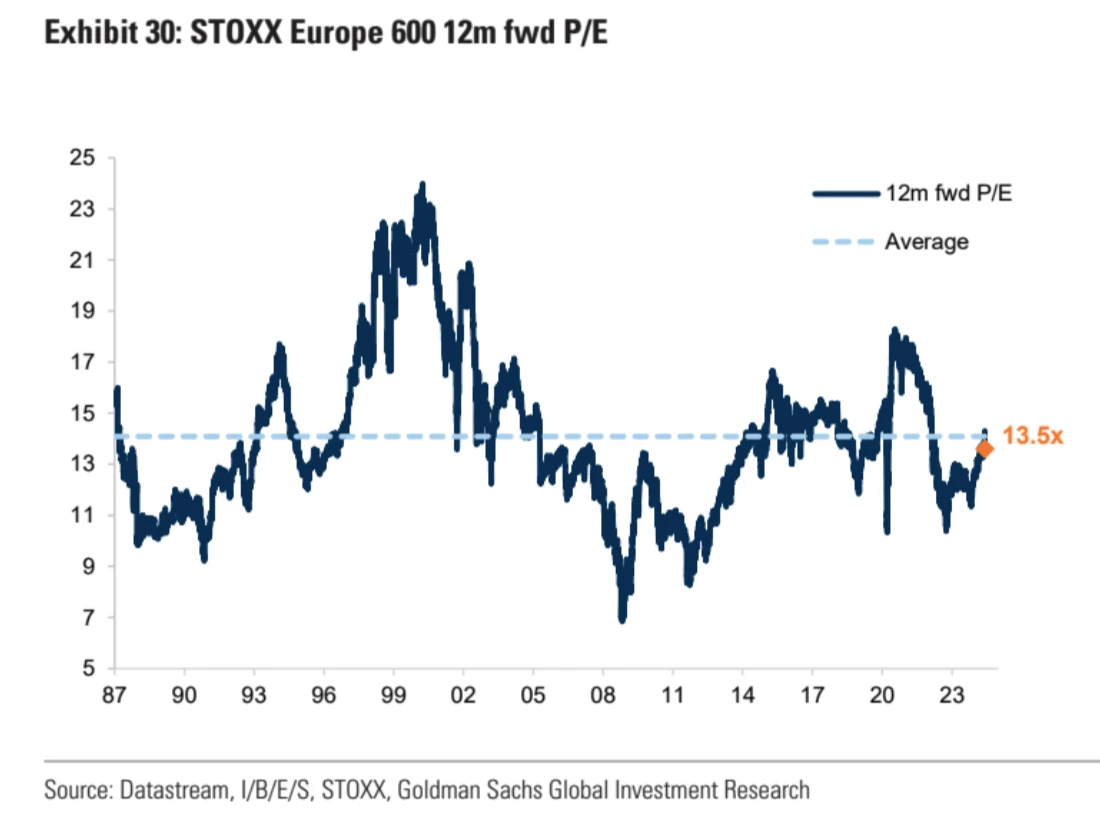

金利の低下と経済活動の活発化は、株式市場のパフォーマンスにとって最良の環境である。ユーロ圏経済は、今年と来年の欧州のGDPがプラス成長すると予想している。この勢いは維持でき、特に欧州では米国よりも早く/より多く金利が引き下げられていることから、欧州株の見通しは明るい。以下の図3:

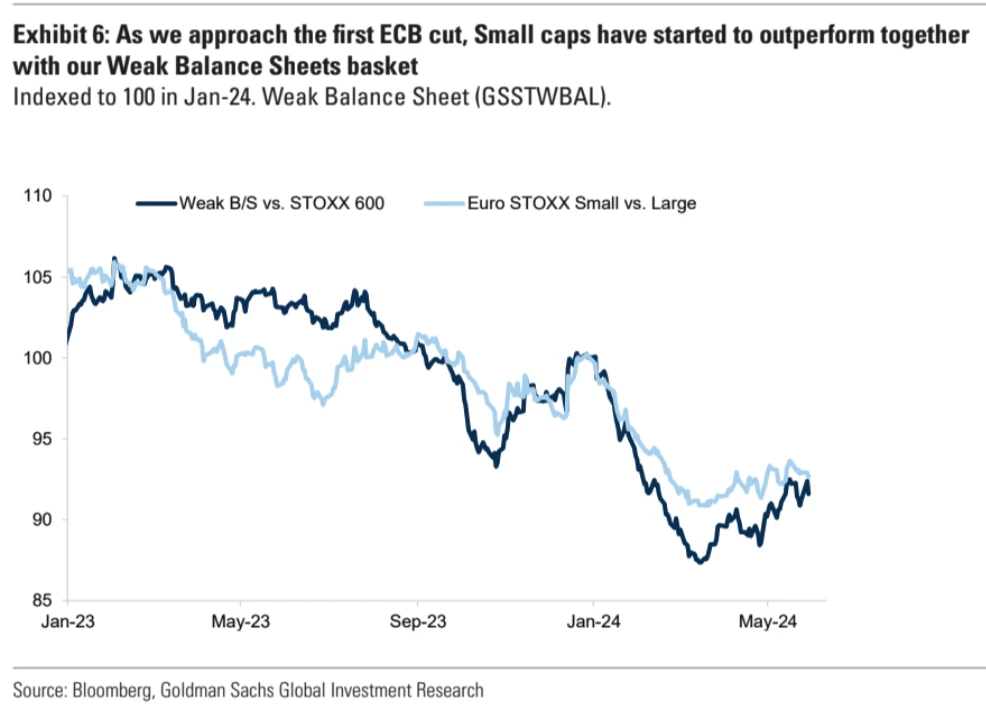

ゴールドマン・サックスは、経済活動が改善するときに金利が引き下げられると、通常は金利に敏感な公益セクターや不動産セクターは利下げの恩恵をあまり受けず、逆に小型株や不動産セクターに恩恵をもたらすと考えている。バランスシートが脆弱な企業の多くは次のとおりです。

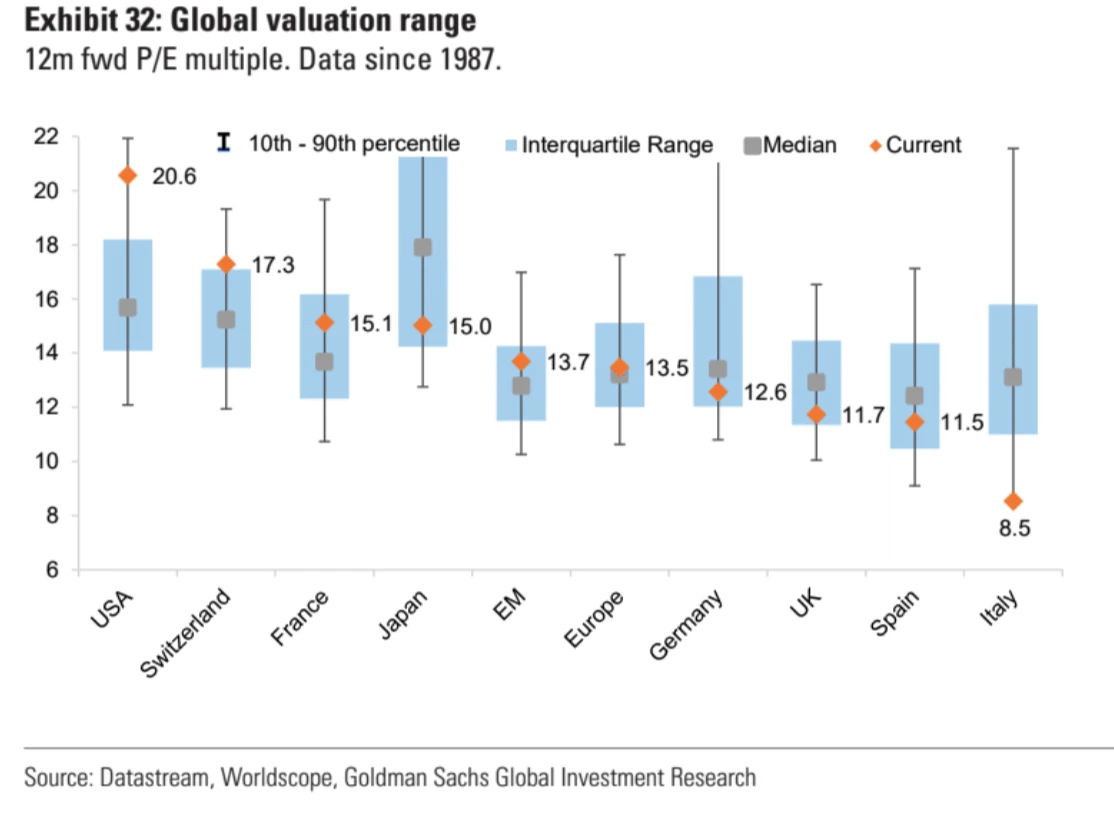

世界の主要市場における欧州株の評価額は、歴史に比べて比較的低いです。

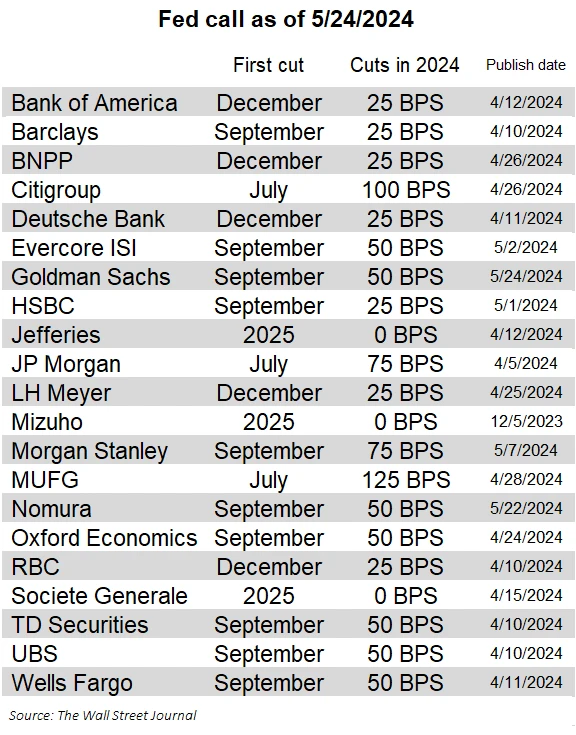

利下げの規模に揺れる

米国では利回り低下に伴い利下げ観測が高まっており、今年は1.5倍弱の36bp、来年は約3倍の76bpに上昇すると予想されている。 FRB当局者のコメントは、7月の利下げには今後2カ月間のインフレ数値の顕著な改善と労働市場統計の顕著な弱さが必要になる可能性が高いことを示唆した。

現時点では、市場には大きな差異があり、統一的な見解が形成されていないため、各価格の変動幅は依然として0倍から4倍と大きく、全体としては右方向への偏りも大きくなるだろう。例えば、バンク・オブ・アメリカは今年の利下げは12月の1回のみと予想しているが、ゴールドマン・サックスは9月から2回の利下げを予想している。

PCE は引き続き 0.2 以下の成長率を維持する必要があり、前年比の数値は秋まで減少しないと予想されます。

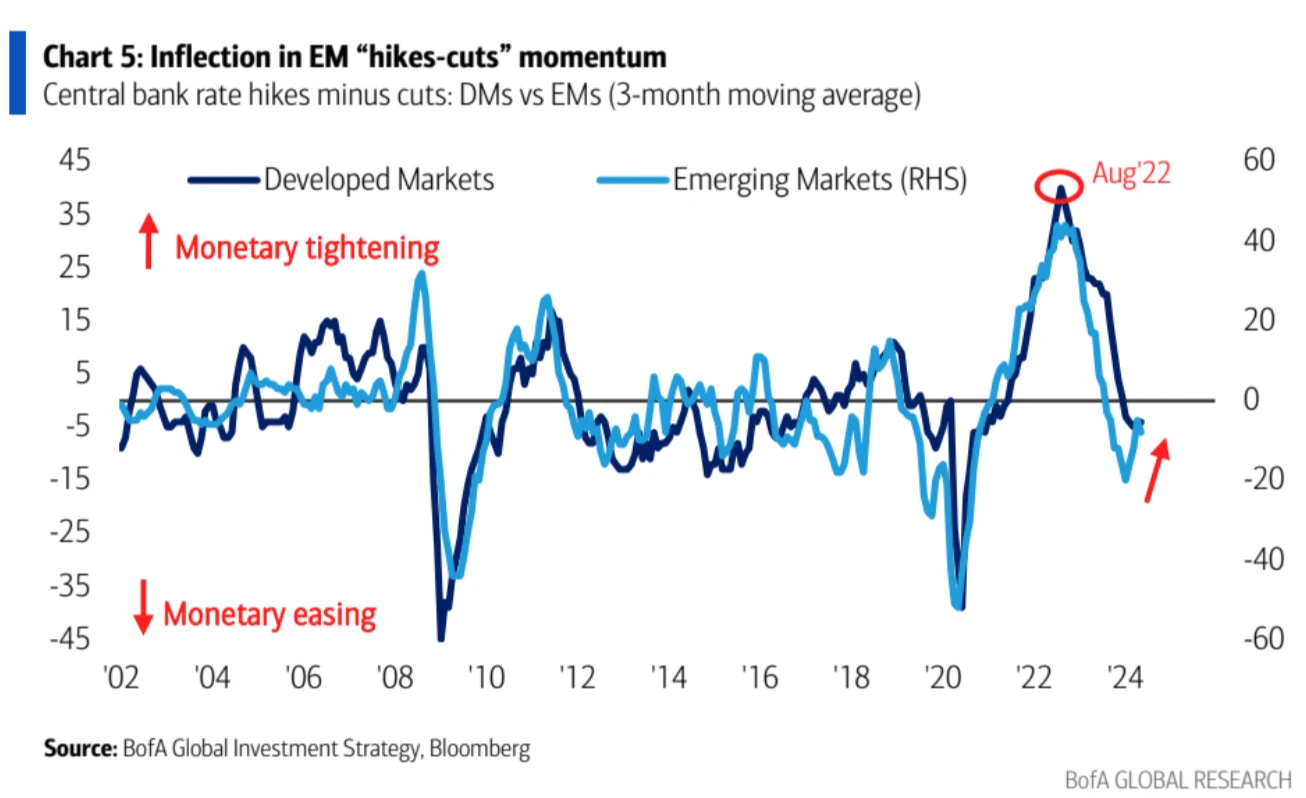

最近の物価の回復に直面して、先行指標となることが多い新興国の金融政策におけるハト派性のレベルは低下しました。

NVは小さな挑戦を受ける

米国が中東の人工知能開発に対する国家安全保障の見直しに着手し、中東向けチップの輸出許可発行を遅らせる可能性があるとの報道の影響を受け、NVやAMDなどのチップ株は一時下落した。しかし、NV と AMD は依然として 1 週間全体でそれぞれ 4.9% と 3.6% 上昇しました。この審査がいつまで続くのか、何が「大規模輸出」に該当するのかは不明だ。

さらに、UBSは最新のレポートで、Nvidiaには「VVVVIP」顧客がいる可能性があり、この謎の顧客が2024会計年度のNvidiaの総収益の19%に貢献していると指摘した。 UBS は、この顧客は Microsoft である可能性があると推測しています。このような非常に集中した収益によって引き起こされた市場の懸念も、Nv の利益に冷や水を浴びせました (ただし、それほど大きくはありませんでした)。 NVの株価は今年これまでに130%上昇し、時価総額は2兆7000億ドルを超え、Appleにあと一歩及ばない状況となっている(ただし、今年の予想売上高はAppleの3分の1にすぎない)。しかし、NVにとって最近の最大のプラスは株式分割とダウへの組み入れであり、どちらも通常かなりの買いをもたらしており、それが起こるまではNVが大幅に下落するとは考えにくい。

中国側

ハンセン指数は2.8%下落、CSI300指数は0.7%下落した。 TH ジュンヤン氏、PMI は予想外にマイナス幅に低下し、内外需要の全般的な減少が主なマイナスニュースでした。

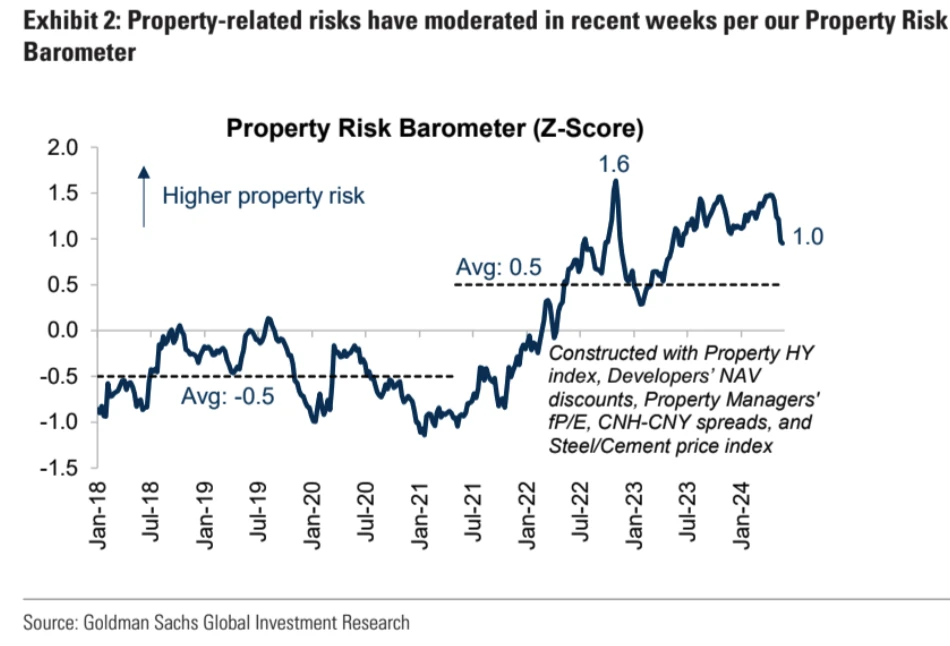

しかし、政策緩和や支援が拡大する中、ここ数週間で不動産関連のリスクは緩和している。

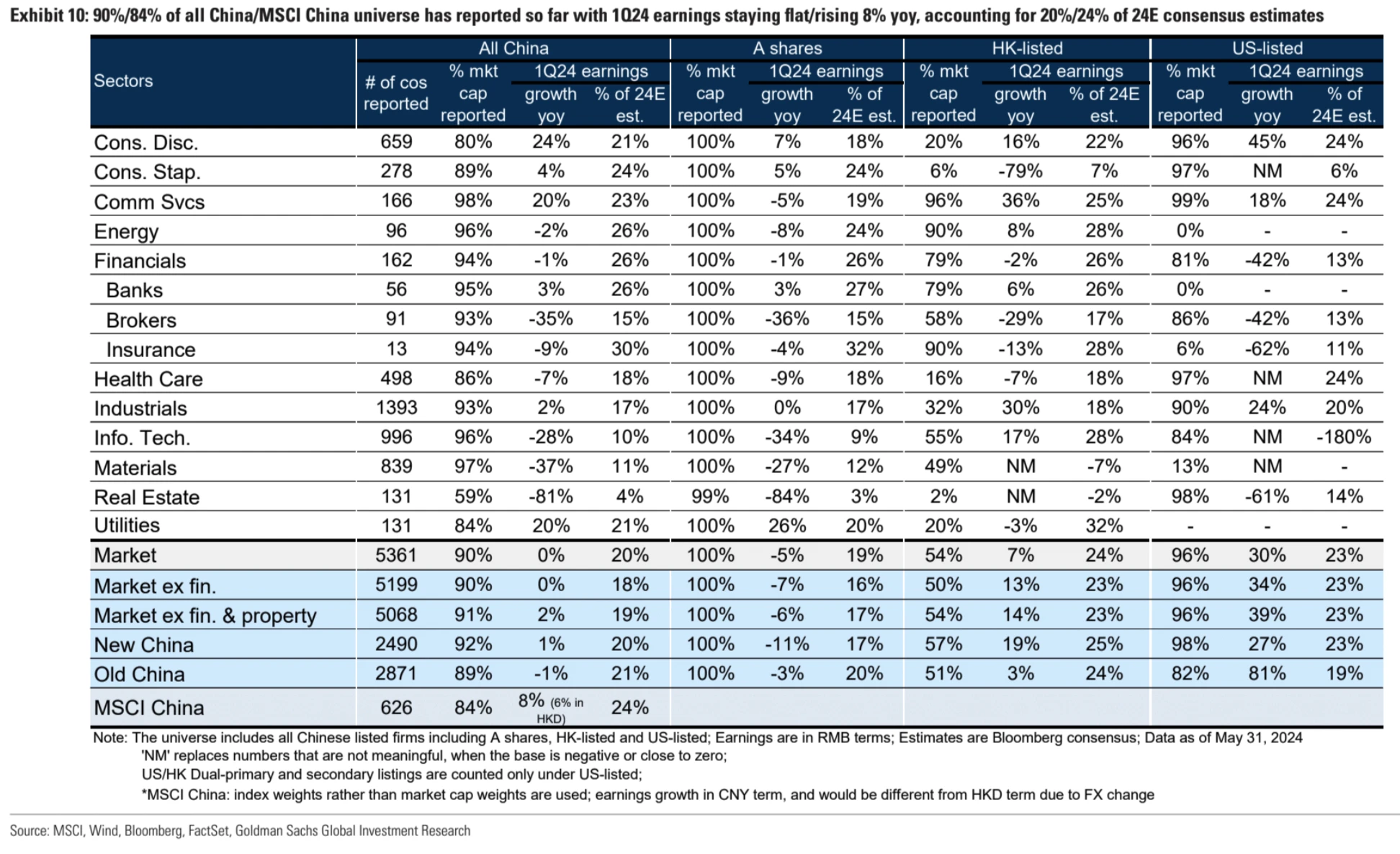

中国企業の約90%が第2四半期の利益を報告しており、全体の利益は前年比で増加しているが、通年の市場は20%成長すると予想されており、実際のデータとは大きな乖離があるようだ。そして期待。

資金の流れとポジション

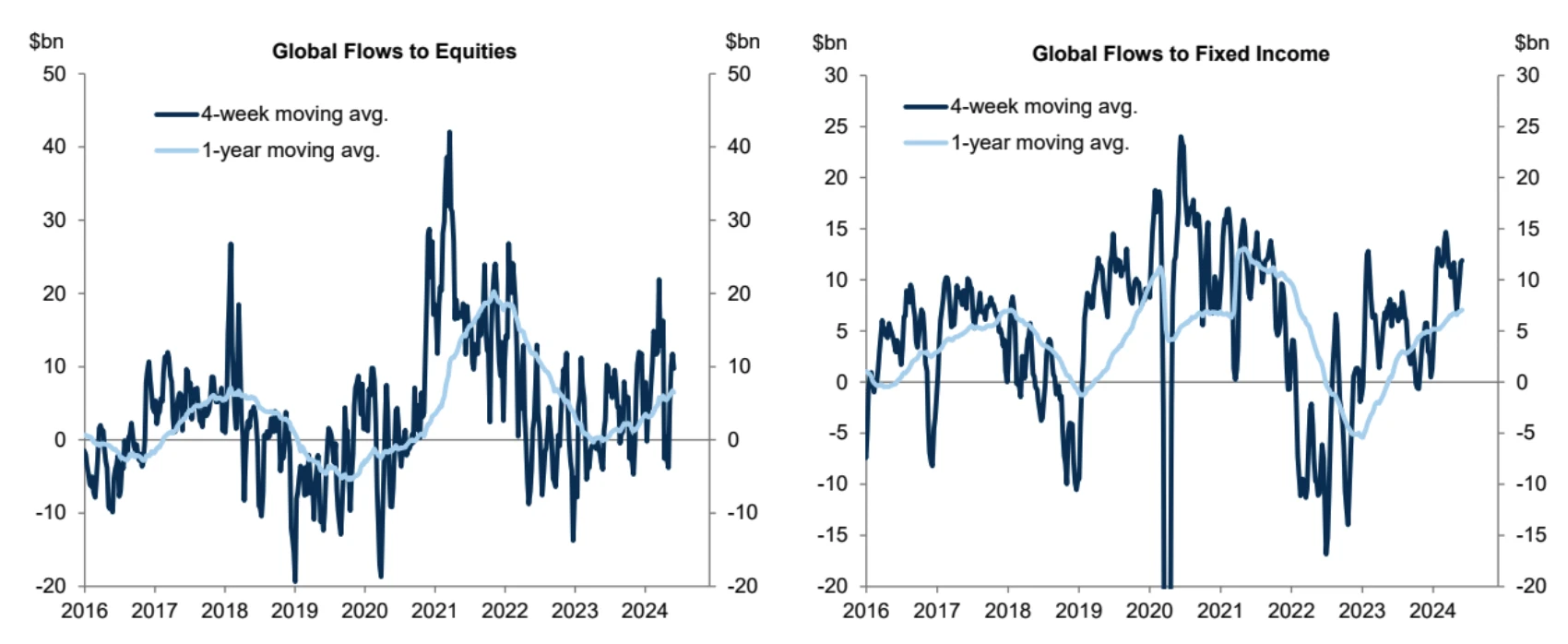

5月29日までの週は世界の株式・債券ファンドへの資金流入がより控えめだった。

株式ファンド:世界の株式ファンドへの純流入額はプラス(+20億ドル)で、前週(+100億ドル)から減少しました。米国では小規模な資金流入があったが、他のG10諸国ではほとんどがマイナスだった。

債券ファンド:世界の債券ファンドへの流入が鈍化し、政府、IGクレジット、高利回り債券ファンドへの流入が減少した。

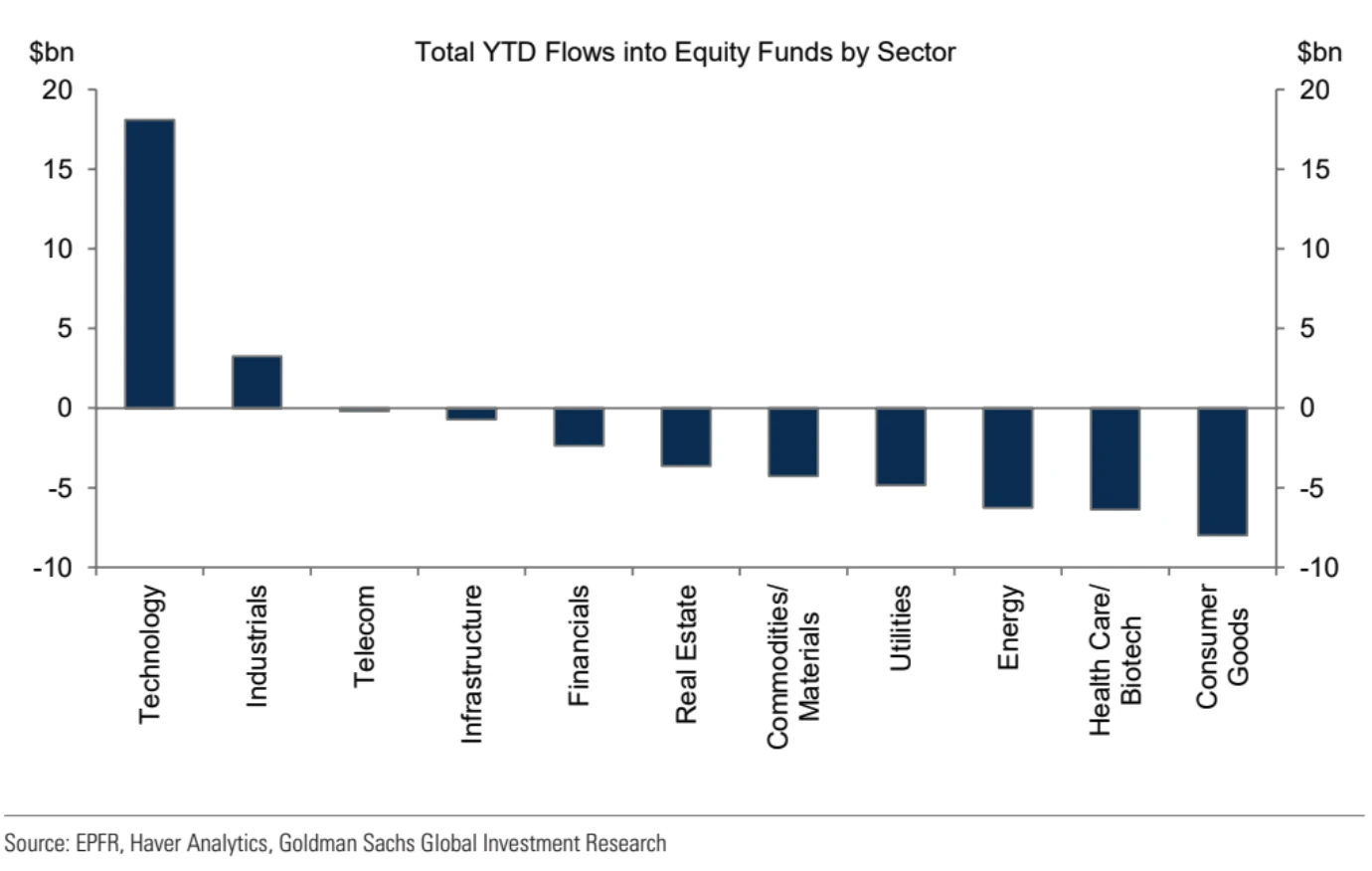

セクターフロー: テクノロジーファンドが最大の流入を集めた。年初から現在まで、テクノロジーファンドと産業ファンドを除くほとんどの産業ファンドは純流出している。

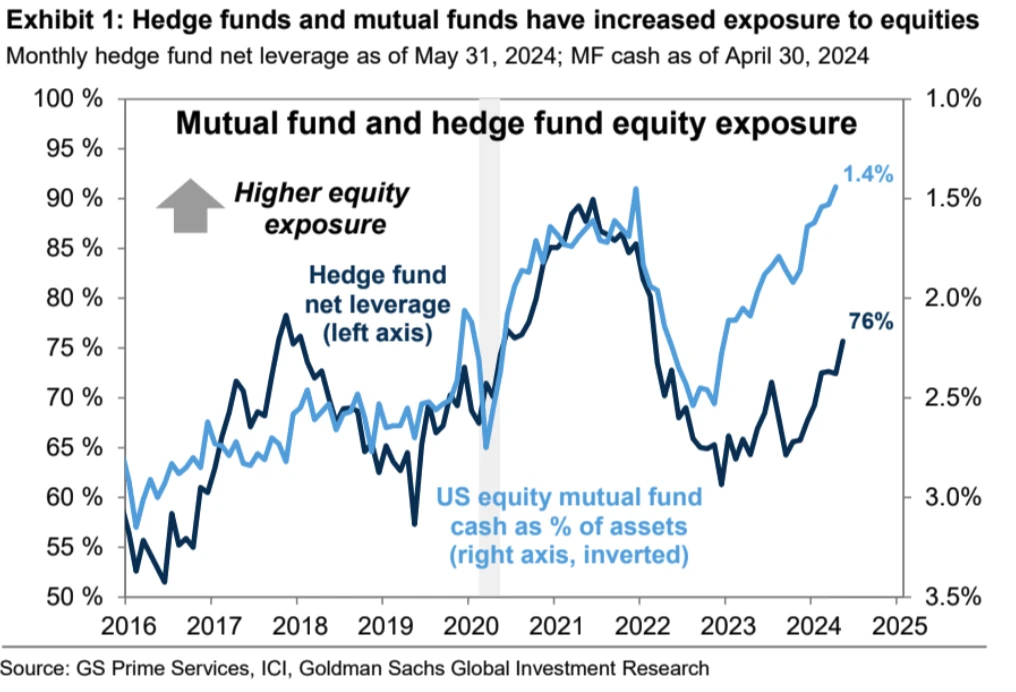

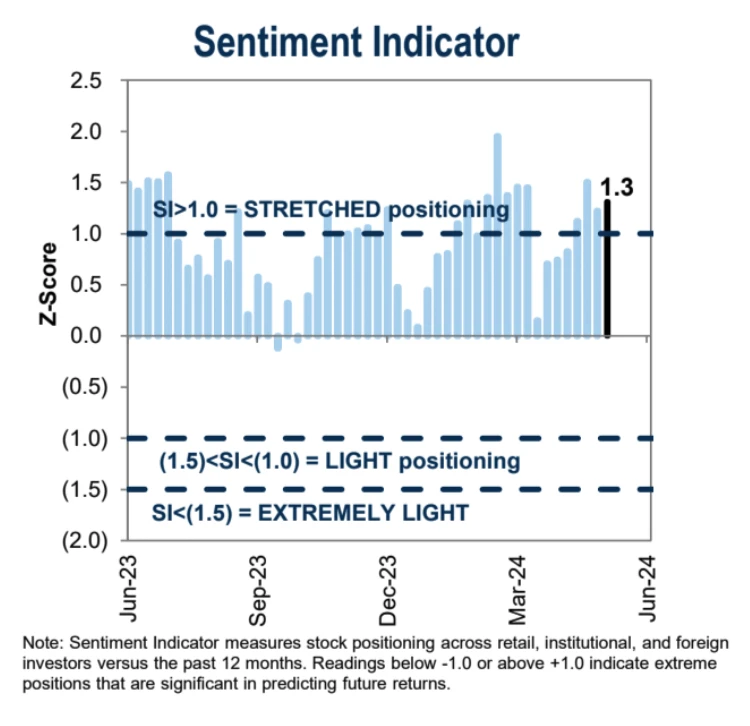

ヘッジファンドとミューチュアルファンドは今年も株式へのエクスポージャーを増やし続けており、ヘッジファンドのネットレバレッジは過去1年の最高レベルに近づき、ミューチュアルファンドの現金残高はわずか1.4%という過去最低にまで低下した。

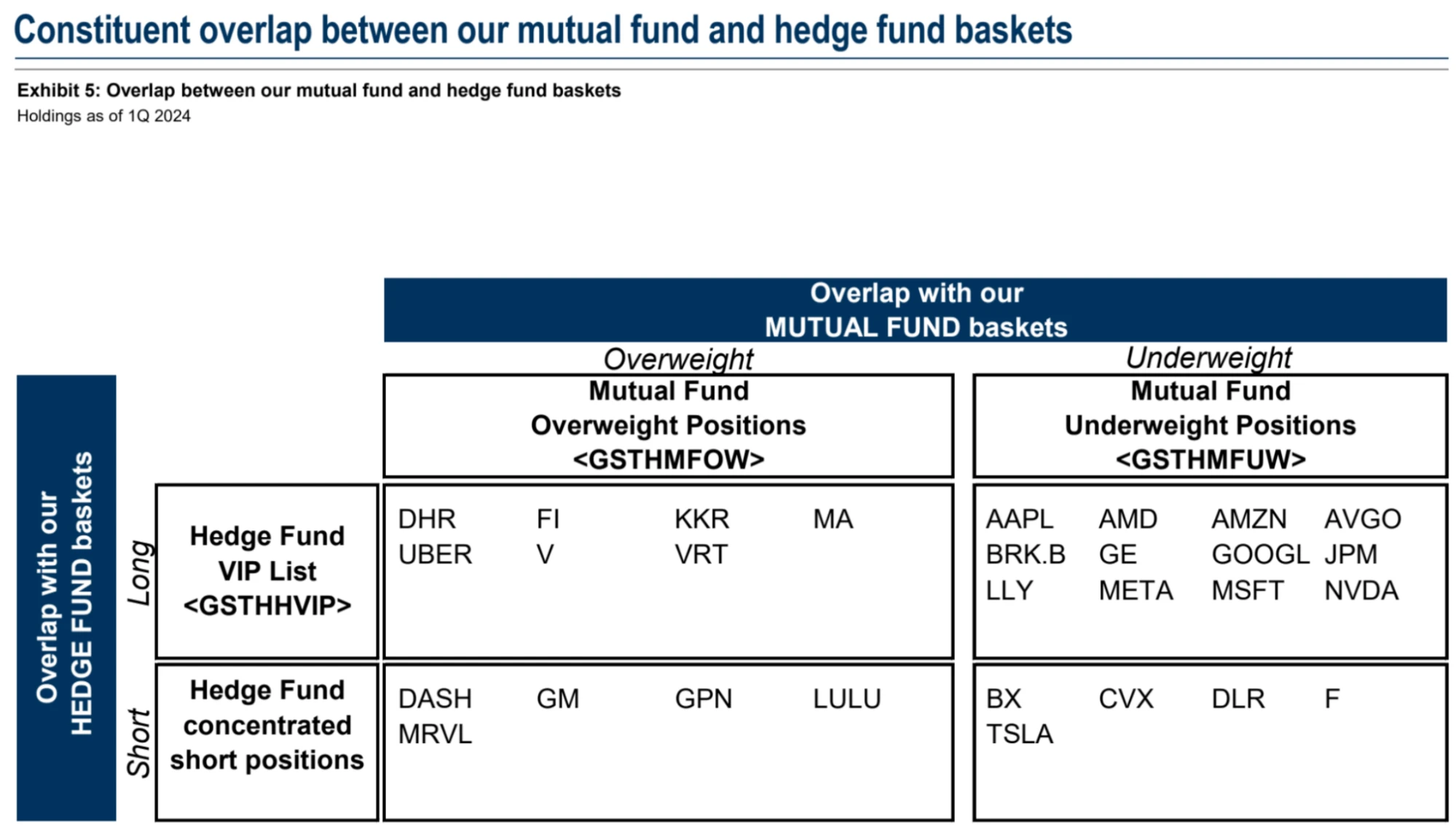

ゴールドマン・サックスは、707のヘッジファンド(株式保有総額2兆7000億ドル)と482のミューチュアルファンド(株式資産3兆3000億ドル)の第1四半期の保有高を分析した。結論は以下の通り。

ヘッジファンドとミューチュアルファンドはマグニチュード7のポジションを大幅に減らし、AAPLだけがオーバーウエートとなった

投資信託とヘッジファンドの両方が好む銘柄: DHR 教育サービス、FI 不動産投資信託、KKR プライベート エクイティ、MA 決済処理、UBER モビリティ サービス、V 決済処理、VRT データ管理が含まれます。

投資信託によってアンダーウエイトされ、ヘッジファンドによって空売りされている銘柄: BX 銀行 CVX エネルギー DLR 航空輸送 F 自動車 TSLA 電気自動車

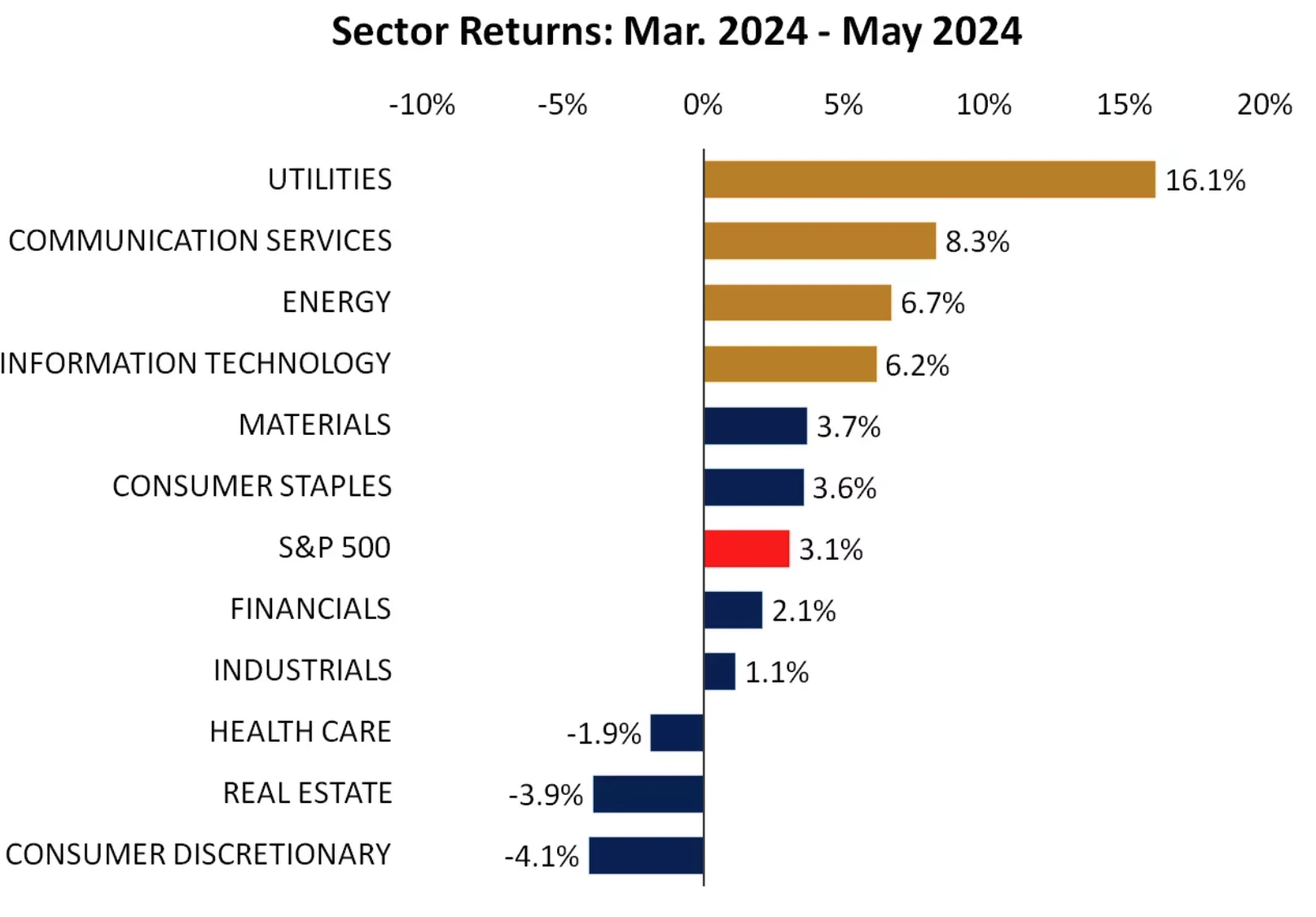

AI モデルの実行とトレーニングには大量の電力が必要となるため、AI 取引の拡大に対する投資家の熱意は、公益事業部門へのエクスポージャーの増加を通じて明らかになりました。

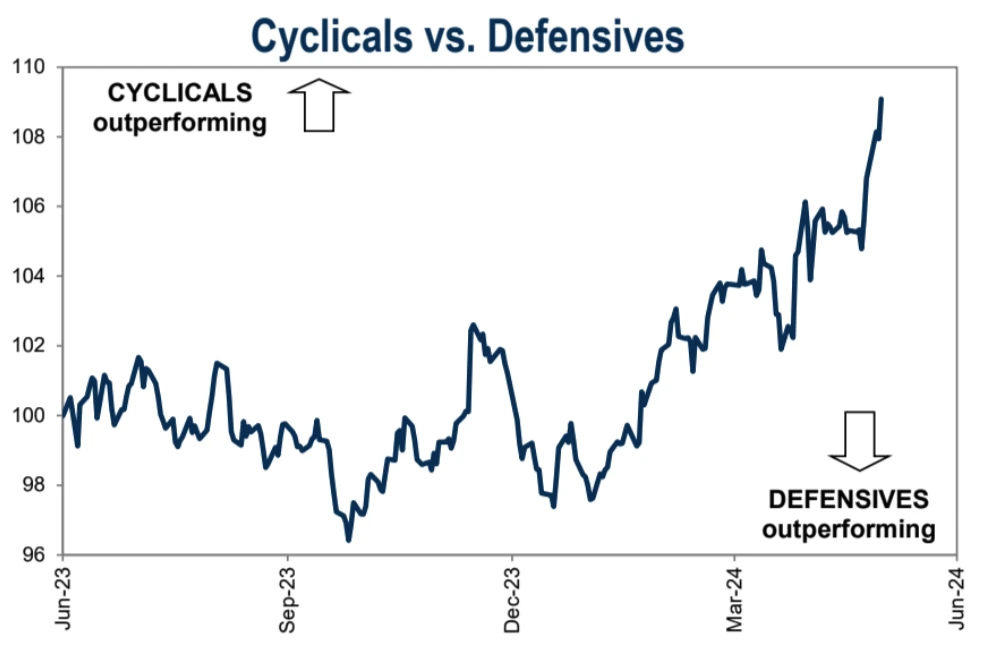

ファンドはプロシクリカルな傾向を維持しており、実際、シクリカル銘柄は年初からディフェンシブ銘柄をアウトパフォームしている。

一部のアナリストは、ハイテク株が依然として見出しや注目の大部分を占めているものの、このリーダーシップの拡大が公益事業やエネルギーなどの分野に反映され、金融、産業、健康などの他の分野でも時折見られるのを静かに見ていると信じています。性的リバウンドとスタイルの切り替えが次のテーマになるかもしれません。 4月以降、ハイテク株が公益株に後れを取っているという事実は、強気相場の拡大というより大きなトレンドを反映している可能性がある。

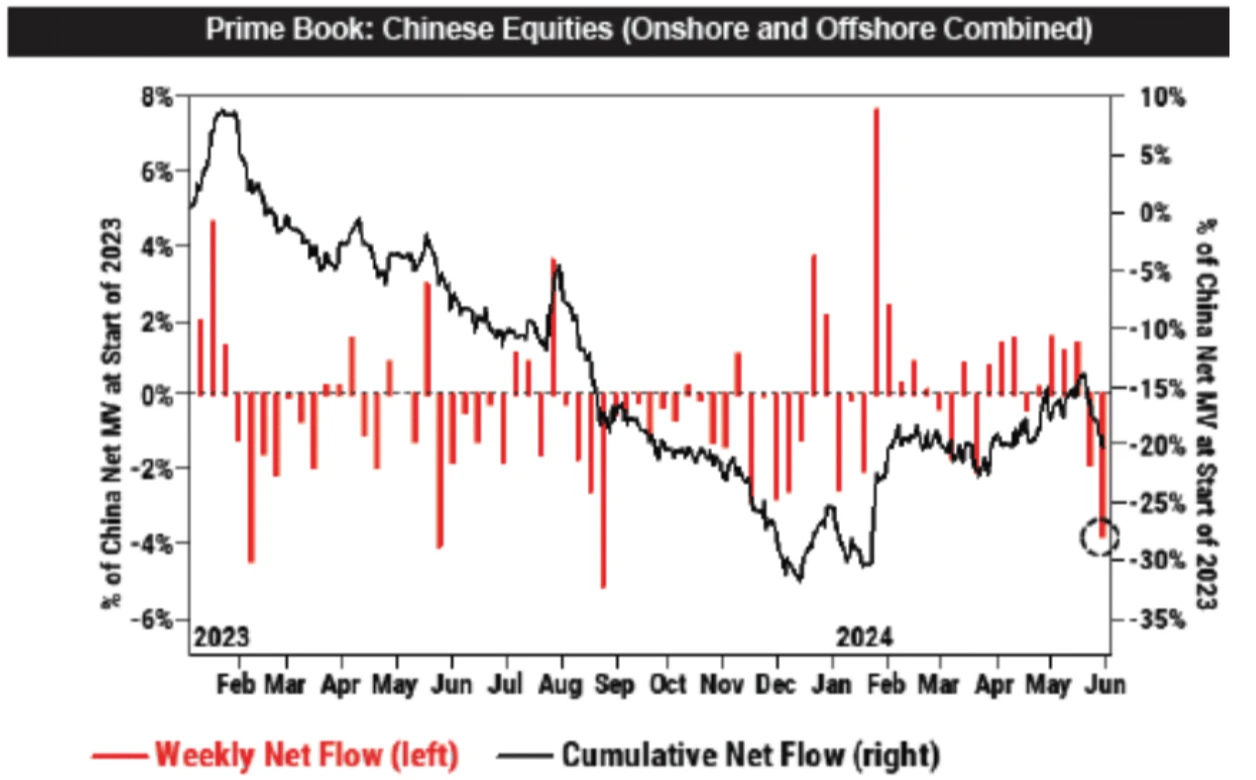

中国株:今週、ヘッジファンドの売りが2023年8月以来のペースで加速した。

トランプ氏は有罪判決を受けた

トランプ氏は突然、有罪判決を受けた初の元米国大統領となったが、合衆国憲法には大統領への立候補や大統領就任を禁じる条項はなく、延期する方法は数多くある。保釈と恩赦を含め、トランプ氏の大統領選出はほぼ確実であり、任期中の拘留はない。今回トランプ氏が訴えられた主な事件は、2016年の大統領選挙前夜にトランプ氏の元個人弁護士がトランプ氏の元腹心(現在は別居)でもあり、自身も13万ドルを前払いしたことであった。口止め料は今のところ問題ないが、トランプ氏は自分のポケットからお金を受け取るつもりはなく、その代わりに金融詐欺と税金の問題を伴うお金を会社から受け取っている。

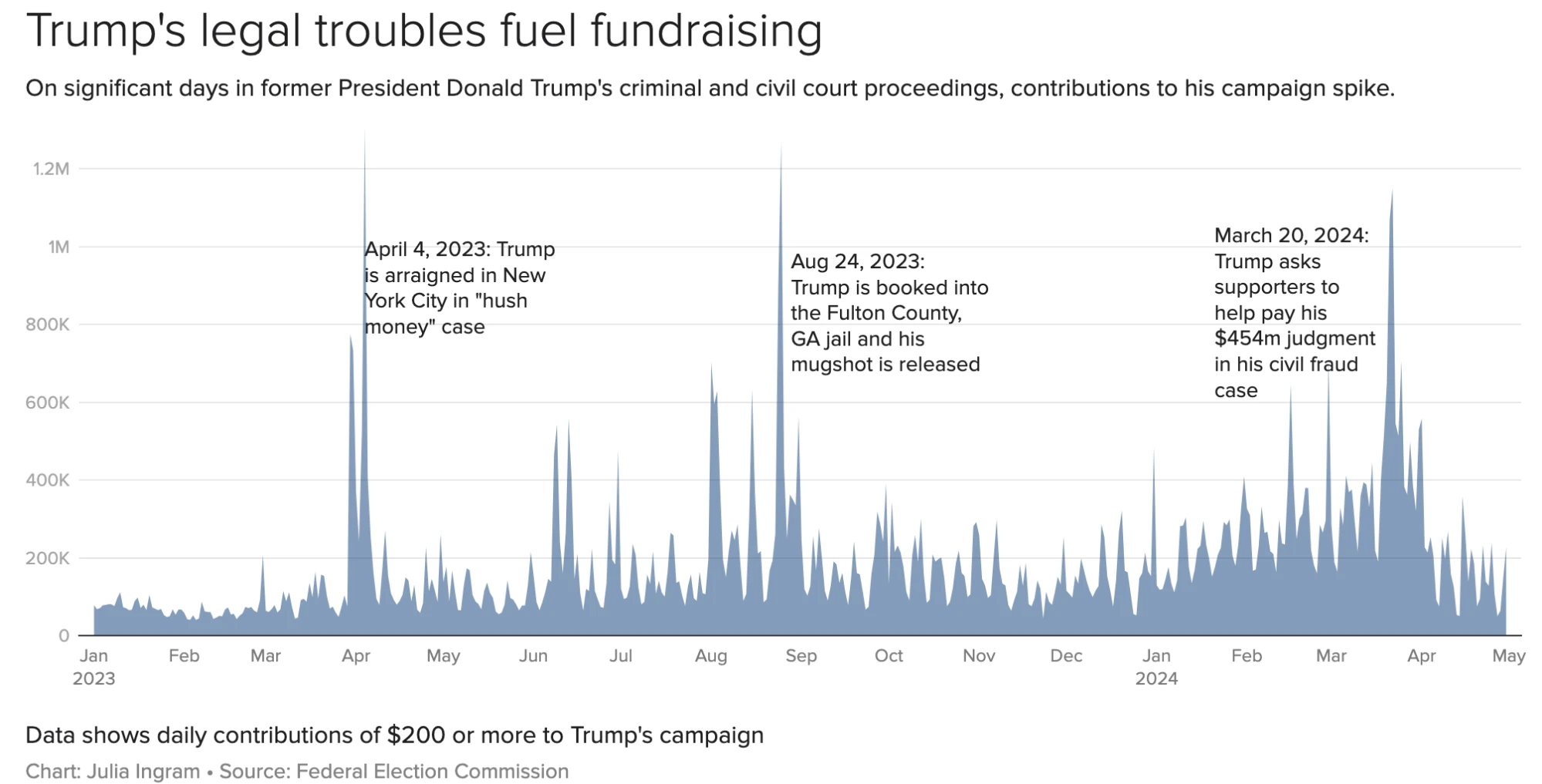

興味深いのは、トランプ氏が法律違反をする可能性があるたびに、その寄付金が急増するということだ。トランプ大統領が半月前に逮捕の可能性を発表して以来、募金収入は日に日に大幅に増加している。 「口止め料」事件の判決後、同氏は自身のウェブサイトで少額の寄付を通じて約5300万ドルを集めたが、寄付ウェブサイトはトラフィックが集中してダウンした。したがって、今回の判決はトランプ大統領への国民の支持を抑えることができないだけでなく、トランプ大統領が最近積極的に求愛活動に転じていることから、これは選挙を妨害するための民主党による政治的迫害だと考える人が増え、トランプ大統領への支持を刺激する可能性がある。仮想通貨支持者の皆さん、これは通貨サークルにとって良いことかもしれません。

流通市場の価格から判断すると、トランプ氏の勝率は有罪判決後に一時的に低下したが、すぐに最高値に達した。

なお、今回の口止め料事件が発表された時点ではトランプ氏はまだ大統領ではなく、党とはほとんど関係がなかった。また、トランプ氏はこの種の訴訟に直面した経験があり、過去50年間で4,000件以上の訴訟を扱ってきた。本当の危険は残りの3つだ。1つは2020年のジョージア州選挙で、トランプ氏はこの州の票数を変更したいと考え、周国務長官に電話して選挙を逆転させるのに十分な追加票を見つけるよう求めた。結果はこうなりました 通話は録音されました。 1つはトランプ大統領が機密文書を自宅に持ち込んだこと、もう1つは1月6日の米議会襲撃事件である。これらの告発が真実であれば、トランプ大統領が囚人服を着る可能性は実際にある。

今週のハイライト

22か月連続の高金利を経て、ついに待望のECB利下げサイクルが到来した。欧州中央銀行は6日の金融政策会合で、主要中央銀行の利下げに第一弾を放つ。調査結果によると、エコノミストらはECBが金融政策会合当日に25ベーシスポイント(bp)利下げを行うと100%確信している。これはリスク資産にとって恩恵となる可能性がある。

最近の将来見通しに関する指標は、労働市場のさらなる軟化を示唆しています。例えば、失業手当を申請する人の数は増加しており、4週間の平均初回申請数は22万2,500件と、8カ月ぶりの高水準となっている。

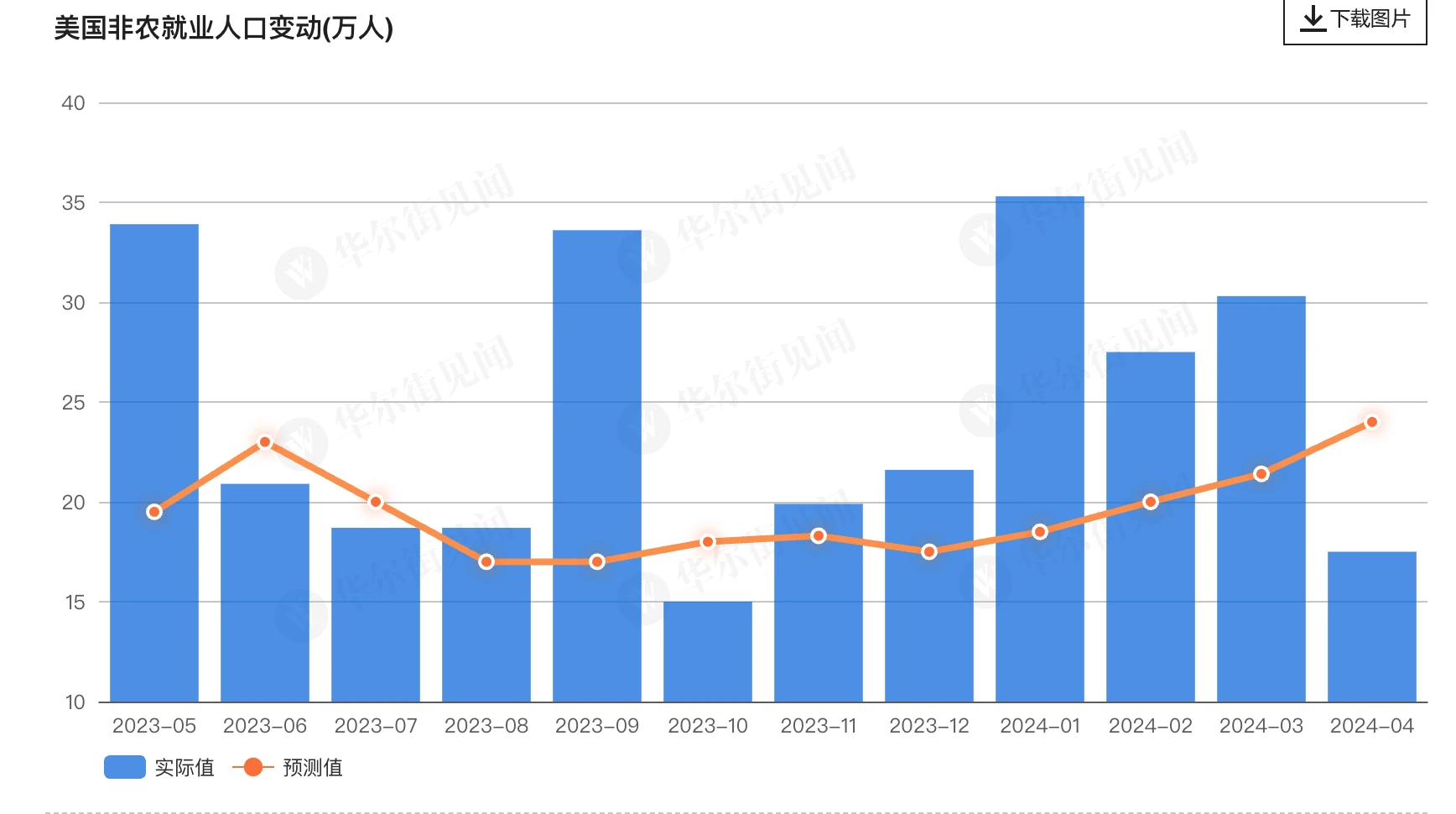

景気循環の歴史は、このプロセスがスムーズかつ継続的ではないことを示しています。ある時点で非線形現象が発生し、企業は雇用を遅らせるのではなく従業員を完全に解雇することで労働力を節約します。市場は金曜日に発表される米国の非農業部門雇用統計がこの傾向を裏付けるものと予想しており、増加はわずか18万人にとどまる(4月時点では市場は雇用が24万人増加すると非常に楽観的だったが、結果はわずかにとどまった) 17万5,000人の増加で、今年上半期の増加はわずか18万人だったが、その日のビットコインの発表額は6.5%上昇し、失業率は3.9%で安定した。 、平均時給は前月比0.2%から0.3%に若干上昇すると予想されています。期待はすでに低下しているため、再び弱い失敗があれば、同様に市場の上昇を引き起こす可能性があります。失業率が上昇した場合、就業者数が0.1ポイント上昇する限り、就業者数が予想を若干上回ったとしても、市場の急騰を引き起こす可能性がある。現在の勢いに欠けており、増加の持続性は弱い可能性がある。