執筆者: E2M研究者、Steven (2024 年 7 月)

日々の議論

Peicai: 新しい資産の発行に注目してください。Brc-20 は、Ethena と同様のプロジェクトについて楽観的です。オプションツールを理解していれば、準線形の収益構造をトレードすることができます。

Dongzhen: ポイントの概念は長い間存在していました。債券は元本に分割して割引することができます。

新規資産発行+オプション

ペンドル・イールド取引はかつては困難でした。

ボーナス、ポイント、ミームはすべて金利取引プラットフォームになる可能性があり、ペンドルに新しいプロジェクトへの動機を与え、市場シェアを維持することができます。競合他社についてはまだ聞いていません。

市場は十分に大きいでしょうか? (デレビット)と同様に優位性を維持できるか

その必要性は長年にわたって続いています。

Cryptoだけでなく、実はRWAと組み合わせることも可能

CM: 非常に良いプロジェクトです。このラウンドの数少ない古いプロジェクトの 1 つは、新しい物語を発見し、新たな高みに到達しました。

ポイントは持続可能ではありませんが、この市場ラウンドでは大きな利点があり、多くの主要プロジェクトがこれを行っており、ユーザーはそれに料金を支払いますが、ユーザーはすでにポイント PUA に抵抗があります。ポイントが機能しなくなったら、ペンドルはこれほど大きなことを維持できるでしょうか?

1. 背景

1.1 なぜそんなに人気があるのですか?

短期的な誇大広告の価値

LRTの人気

ポイント PMF (Product Market Fit) 人気

バイナンス投資

長期的な投資価値:Defiの利回りの原資産は依然として暗号資産(主流資産、中間資産、ロングテール資産)で構成されており、これらの資産のボラティリティは最終的にDefiプロトコルの利回りの変動に影響します。 :マイニングプロジェクト初日は20%、明後日までは0.02%も珍しくありません。中間のポジション調整の摩擦コストと時間コストが最終的な利益となるため、固定金利商品は徐々に需要が高まってきています。

1.2 創設チーム

ペンドルは 2021 年に設立され、チームメンバーはシンガポールとベトナムに拠点を置いています。 [写真]

TN Lee (X: @tn_pendle): 共同創設者である彼は、Kyber Network で創業チームのメンバーおよびビジネス リーダーを務め、その後、約 5 つの鉱山を運営する鉱山会社 RockMiner に入社しました。 Dana Labs は、主に FPGA カスタマイズ半導体の製造を目的として 2019 年に設立されました。 [写真]

Vu Nguyen (X: @gabavineb): 共同創設者。かつて Digix DAO で CTO を務め、物理資産のトークン化のための RWA プロジェクトを専門としています。彼は TN Lee と Pendle を共同設立しました。 [写真]

Long Vuong Hoang (X: @unclegrandpa 925): エンジニアリング監督者、シンガポール国立大学でコンピューターサイエンスの学士号を取得 2020 年 1 月にシンガポール国立大学にティーチングアシスタントとして入社し、ソフトウェアエンジニアリングとして Jump Trading に入社しました。 2021年5月にインターン。2020年1月にスマートコントラクトエンジニアとしてPendleに入社し、2022年12月にエンジニアリングディレクターに昇進。 [写真]

Ken Chia (X: @imkenchia): 制度関係担当ディレクター。モナシュ大学で学士号を取得しました。その後、マレーシア第 2 位の銀行である CIMB で投資銀行のインターンとして働き、その後、民間投資の資産計画の専門家として働いていました。 JPモルガン・チェースで銀行業務に従事し、2018年にWeb3に入社し、取引所のCOOを務め、2023年4月に機関投資家向けディレクターとしてペンドル社に入社し、私設取引会社、仮想通貨ファンド、DAO/プロトコル・トレジャリーを担当した。 、およびファミリーオフィス。

Pendle の創設者によるインタビューでの紹介:

情報源: https://news.marsbit.co/ 20230527094059302139 .html

ペンドル設立の裏話

TN: もちろんです... 私は TN です。学生時代から比較的早くから通貨サークルに入りました。教授の研究助手としての私の仕事の 1 つは、金融テクノロジー企業のさまざまなビジネス モデルを研究することでした。個人的には、ビットコインを送金ツールとして使用するというモデルにインスピレーションを得て、他のモデルよりも低コストで同じサービスを提供できるようになったと考えています。このため、私はブロックチェーン技術、そして暗号通貨全体にも非常に興味を持っています。その後、2014 年と 2015 年にイーサリアムとそのコミュニティが宣伝され始めました。当時、彼らはスーパーコンピューターを構築しようとしており、スマート コントラクトの概念全体が私を興奮させました。可能性の。その後、さらに詳しく知りましたが、私個人としては、技術の専門家ではありませんが、参加したいと思い、参加する方法を探し始めました。それから私はイーサリアム シンガポール コミュニティの立ち上げを手伝い、コミュニティのメンバーと共有するための多くのリソースを集めました。

当時、最初は暗号通貨についてよく知っている人が多くなかったので、コミュニティは比較的小さかったですが、それが私に扉を開き、ロイと出会うことができました...彼はKyber Networkの創設者です。当時彼はまだ大学で博士号取得の勉強をしていたので、出会ってすぐに友達になりました。彼が初めて Kyber Network を立ち上げたとき、創設チームの 1 人として加わってビジネス部門を運営しないかどうか尋ねられ、私は同意しました。私の個人的な経験の観点から、これは私にとって最も重要な決断の 1 つであると思います。なぜなら、この決断により私は暗号通貨分野で多くのことを学び、よりプロフェッショナルになることができたからです。そこで私は 2017 年に Kyber Network で働き始め、2019 年までそこで働きました。そして2019年、仮想通貨業界全体についてもっと知りたいと思い、一歩を踏み出す時期が来たと感じました。

そこで私は退職し、現在はペンドルの創設チームの1人でもある他の数名が、さまざまな仮想通貨業界の垂直製品を探索するための新しいプラットフォームを形成しました。私たちが構築した最初の製品は、FPGA を最適化してプライバシー コインをマイニングできるマイニング ソフトウェアでした。製品自体は機能しますが、規模が大きくなく、利益が少なすぎるので、やりません。

一般的に言えば、2019 年から 2020 年にかけて、私たちの資金調達は十分にスムーズではありませんでしたが、大変ではありましたが、良い時期でもありました。なぜなら、この 2 年間、他の創業者と私は密接につながり、インスピレーションを受けて、コミュニティ全体は実用的かつ広範囲に及びます。この野心によって私たちは非常に早く進歩することができたと思います。 2020年、私たちは2020年8月から9月のDeFi夏の間に大量のFoodCoinをマイニングしました。そして、これらのフードコインの多くの年換算リターン率は 10,000% ~ 20,000% であり、私たちがこの相当な年換算リターンを享受しているのと同じように、私たちは自分たちの利益を固定することができないため、この数字が一時的なものにすぎないことも深く認識しています。希望の年率。これは、確実性と予測可能な結果に対するニーズを満たすソリューションについて考え始めるきっかけにもなり、これが最初に固定料金商品について考える動機となりました。また、当時私は、通貨サークルへの資金流入が続けば、固定金利商品へのエクスポージャーが自然に生まれるだろうとも考えていました。なぜなら、固定金利商品の数を見てもわかるように、固定金利商品は最も重要なものの一つだからです。あらゆる金融業界のコンポーネント。それほど遠くを見る必要はなく、最近の過去を見ればわかります... 多くの人は確実性を非常に重視し、自分の収入がいくらであるかを知りたいと思います。必然的にニーズが生じたので、それが私たちがペンドルを思い描いた方法だと思います。

簡単に言えば、Pendle は収益のトークン化と取引のための場所です。 1 つ目は固定金利で、ユーザーは資産を預け、満期後にさらに資産を引き出すことができます。反対側には、ハイリスクの投機による利益を好むトレーダーがいます。

1.3 資金調達の状況

投資機関は主にアジア太平洋地域の有名な機関です。

データソース: https://www.rootdata.com/zh/Projects/detail/Pendle?k=ODc0

2. ペンドルの構成

2.1 PT、YT、ST

単純な思考ロジック:

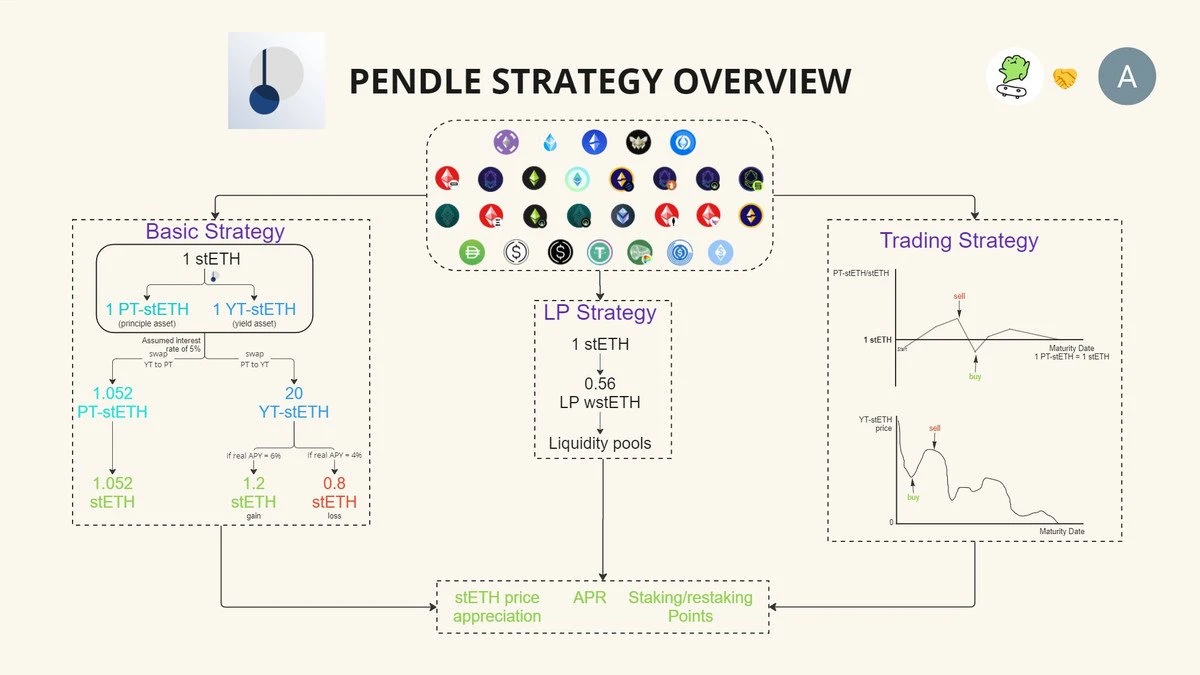

PT は投資家にとって確実な利益を提供します。

YT の投資家は将来のリターンを考慮し、過去に基づいて決定を下します。

プリンシパルトークンプリンシパル

PT は基礎となる有利子トークンから分離され、元本の構成要素となります。 PT を保有しているということは、元本を所有しており、満期後に償還できることを意味します。たとえば、1 年で有効期限が切れる PT-stETH を 1 つ所有している場合、1 年後に 1 ETH 相当の stETH を引き換えることができます。

PTは有効期限が切れる前であればいつでもトレードできます。

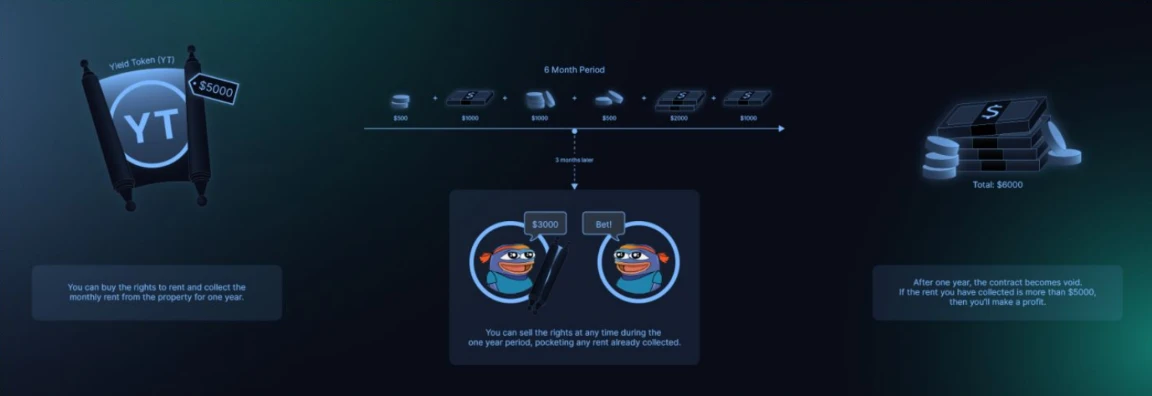

利回りトークン 利回りトークン

YT は基礎となる有利子トークンから分割され、収入の一部となります。 YT を保有するということは、原資産によって生成されるすべてのリアルタイム収益を所有していることを意味し、Pendle パネルでいつでも手動で累積収益を請求できます。

あなたが 1 YT-stETH を所有し、stETH の平均利回りが 5% である場合、年末には 0.05 stETH が蓄積されることになります。

YT は有効期限が切れる前であればいつでも取引できます。

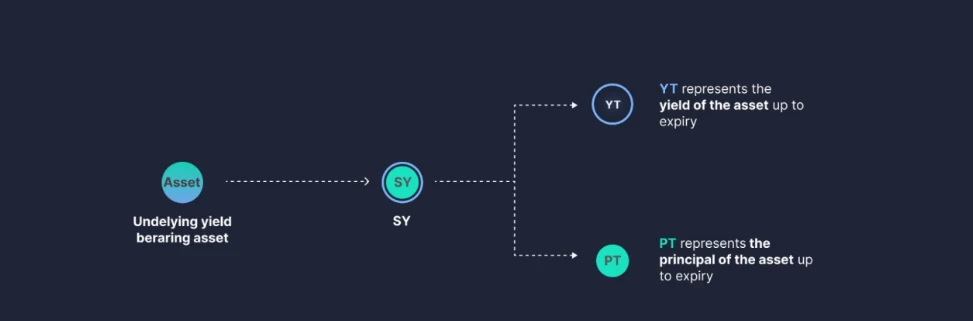

標準収量——EIP-5115

SY は、Pendle チームによって作成されたトークン標準 (EIP-5115) であり、あらゆる有利子トークンをラップし、相互作用するための標準化されたインターフェイスを提供できることが提案されました。 。 SY は純粋に技術的なコンポーネントであり、ユーザーは SY と直接対話しません。

詳しい紹介: https://eips.ethereum.org/EIPS/eip-5115

有利子トークンをカプセル化するためのトークン標準。すべての SY は同じメカニズムを備えています

PT と YT は SY から鋳造され、Pendle の AMM プールが PT と SY 間の取引を実行します。

Pendle は有利子トークンを SY に、またはその逆に自動的に変換できます。

たとえば、stETH、cDAI、および yvUSDC は SY-stETH、SY-cDAI、および SY-yvUSDC にカプセル化できるため、Pendle システム サポートの収益生成メカニズムが標準化されます。

Pendle-Arbitrium は eETH を例に挙げます

wETH の鋳造: ユーザーはまず ETH を wETH にラップし、ERC-20 標準トークンを取得します。

WETH から weETH への変換: ユーザーは wETH から weETH に変換し、etherfi を通じて利子を獲得します。

weETHをPendle Router V3に転送する: ユーザーはweETHをPendle Router V3契約アドレスに送信します。

Pendle Router V3 の分離収入: Pendle Router V3 は weETH を受信した後、それを 2 つの部分 (SY-weETH と YT-weETH) に分割します。 SY-weETH は原資産を表し、YT-weETH は将来の収益を表します。

2.2 資産クラスの扱い

原資産 - 原資産: 収益率のない有利子資産の元本

たとえばETHやDAIなど

金利収益資産: 原資産とも呼ばれ、原資産を他の DeFi プロトコルに投資した後に得られる収益率を持つ資産。

リベースクラス: トークンの数は自動的に変化し、収益はトークンの数の変化を通じて反映されます。stETH、aToken など、利息を生む資産トークンと基本資産トークンの交換レートは常に 1:1 です。

蓄積クラス: トークンの数は変化せず、収入はトークンの本質的価値の増加によって反映されます。収入の蓄積に応じて、利子を生む資産トークンと基本資産トークンの間の為替レートが増加します。 、wstETHやcTokenなど。

配布クラス: トークンの数は変更されず、利点は追加の配布を通じて反映されます。これには、GLP トークンや LP トークンの流動性インセンティブ部分など、ユーザーが手動で請求する必要があります。

2.3 Pendle の独自 AMM—PT-SY 単一プール + フラッシュ スワップ

独自の資産の特性が異なるため、Pendle の AMM カーブは Curve、Uniswap などとは異なります。

PT および YT アセットの特徴

金利は一定の範囲内で変動する

成熟期に近づくにつれて、変動はますます小さくなります。

PT と YT は有効期限が切れると固定値に戻ります

YT収入はいつでも引き出すことができ、満期後の収入は0になります。

対応する特性

AMM流動性集中

AMM は、時間の経過とともに変動が徐々に小さくなり、より集中することを反映している可能性があります。

AMMの価格は時間の経過とともに変化します

YT の価格は、資産の将来の収益価格を表します。

YT の価格評価は主に市場によって変動し、変動幅が大きく、不確実性が高く、価格設定が比較的複雑であるため、YT は直接放棄され、YT-SY が単一ペアの流動性プールとして使用されます。当初 3 つのトークン ペアが必要だったプールは、1 つのペア プールになりました。

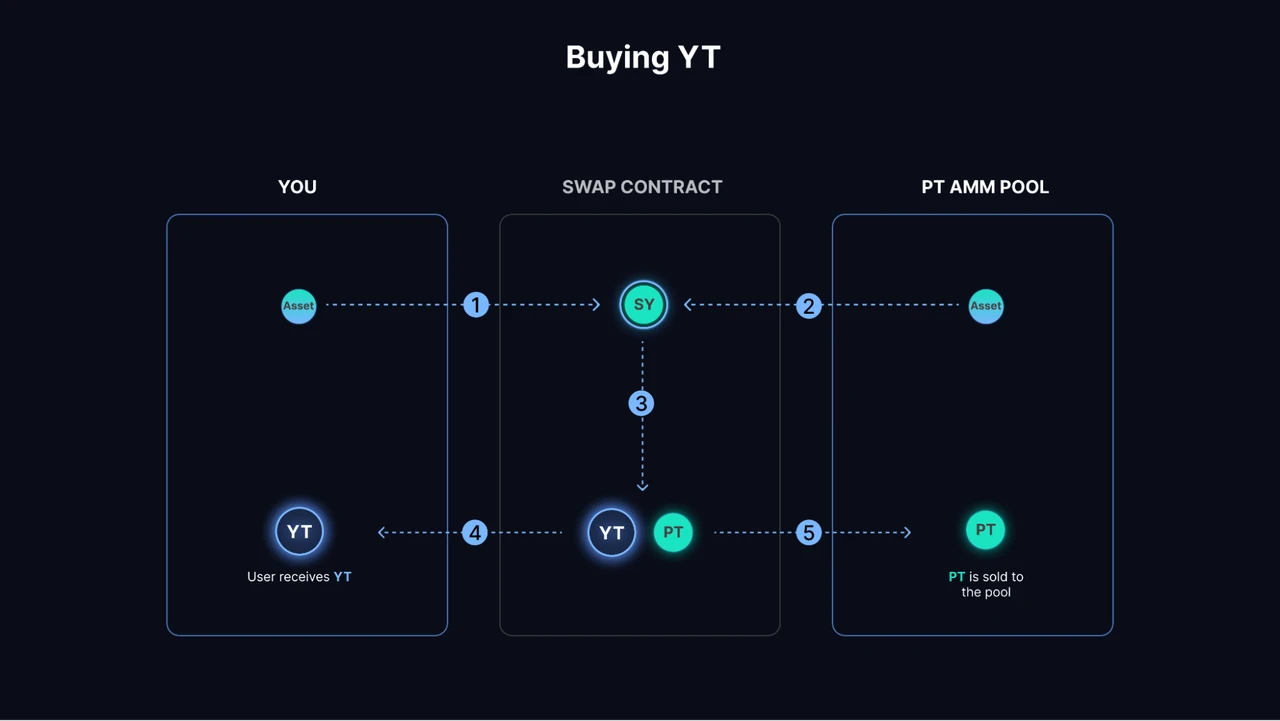

YT を購入:

1. 買い手は資産を SWAP 契約に送信します。

2. 契約により、AMM プールからさらに多くの SY が抽出されます。

3. YT が購入者の要求と一致するまで、すべての SY から PT と YT を鋳造する

4.購入者に YT を送信します

5.PTをSYに売却し、ステップ2の金額を返します。

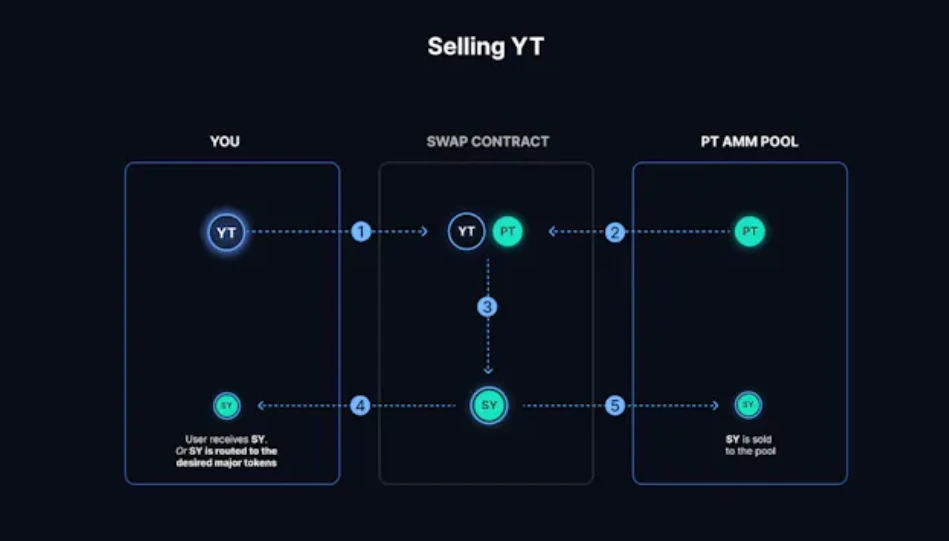

YT販売:

1. 売り手は YT を SWAP 契約に送信します

2. 契約はプールから同量の PT を借用します。

3.YTとPTはSYの交換に使用されます

4.SYは販売者に送信されます(またはETH、USDC、wBTCなどの主要なトークンにルーティングされます)。

5.SYの一部をPTプールに売却し、ステップ2の金額を返します。

2.4 ポイントマーケット

EigenLayer の誇大広告に後押しされて、$PENDLE トークンの価格は上昇傾向にあります。

LRT のカスタム統合を通じて、Pendle はプリンシパル トークンが基本 ETH 収益、EigenLayer エアドロップ、および LRT を発行する Restakeing プロトコルに関連するエアドロップを固定できるようにします。これにより、プリンシパル トークン購入者にとって 30% を超える年間収益率が生まれます。

一方、Yield Tokenは、LRTがPendleに統合されている方法により、ある種の「レバレッジド・ポイント・ファーミング」を可能にします。 Pendle のスワップ機能を使用すると、1 eETH を 9.6 YT eETH に交換でき、9.6 eETH を保持しているのと同じように、EigenLayer ポイントと Ether.fi ポイントが蓄積されます。

実際、eETH の場合、イールド トークンの購入者は Ether.fi の 2 倍のポイントも獲得できます。これは実際には「エアドロップ ファーミングを活用」しています。

有効期限が近づくとイールド トークンがゼロに近づくことを考えると、イールド トークンの購入者は、EigenLayer と Ether.fi (または rsETH の Kelp) エアドロップの価値が、イールド トークンの購入に費やした ETH よりも大きくなるだろうと賭けています。

イールド トークンを購入すると、より多くの人々がリスクを共有しながら、プロトコルにより多くの収入が得られることを意味します。したがって、プロジェクトは、Yield Token を購入するユーザーにより多くのポイントを提供するよう動機づけられます。

データソース: https://app.pendle.finance/trade/markets/0x6c269dfc142259c52773430b3c78503cc994a93e/swap?view=ytpy=outputchain=ethereum]

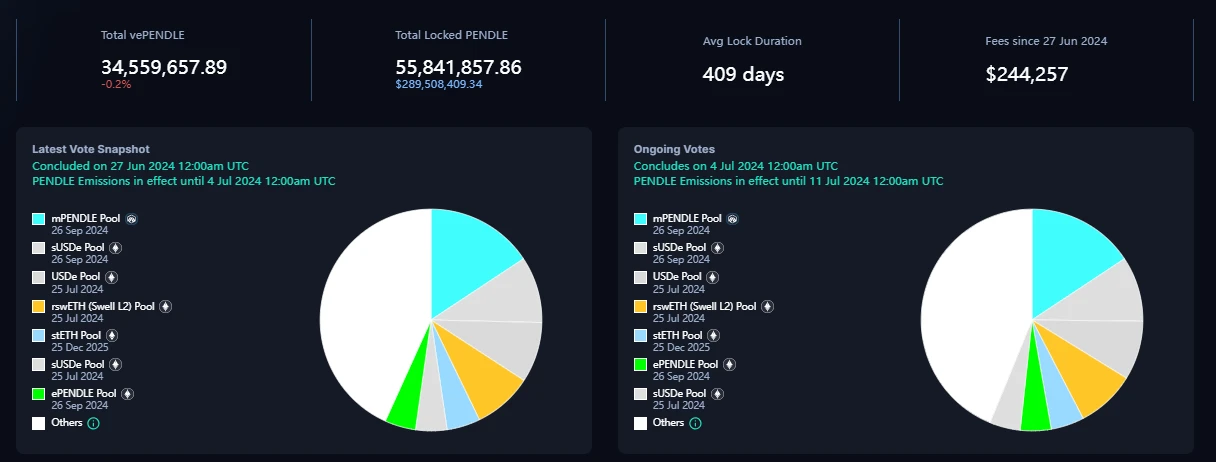

3. トークン経済学—VePendle

トークン値の取得に関して、Pendle は Curve に従い、VeToken モデルを使用します。

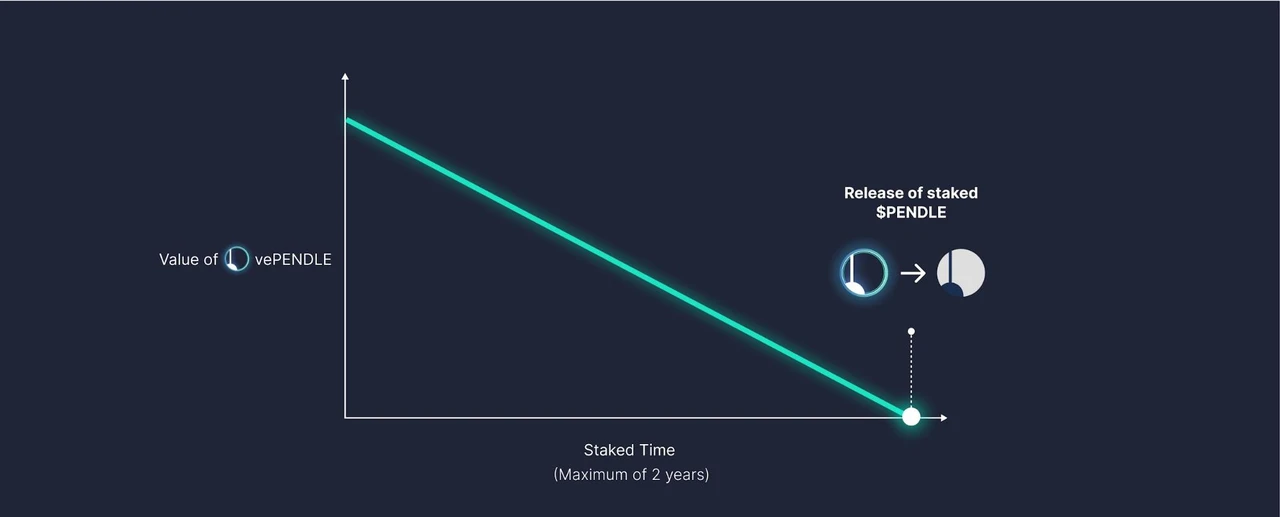

Pendle トークン所有者は、トークンを誓約して vePendle を取得できます。誓約期間が長ければ長いほど、vePendle の金額は 4 年になり、Pendle は 2 年になります。

株式: vePendle を保有すると、契約の収入分配を取得し、毎週の流動性インセンティブの配分を決定する投票を行い、自身の LP 収入を増やすことができます。

ユーティリティホールディングvePENDLE

$PENDLE インセンティブをプールに注入するために投票してください

Voter APY を受け取るために投票する (投票したプールの 80% の取引手数料)

基本的な APY を取得する

LP報酬増加(最大250%)

mPENDLE は現在、最も高い割合を占めています。mPENDLE は、Penpie (ガバナンス収益アグリゲーター) によって収益プラットフォーム Pendle Finance に導入されており、vePENDLE の流動版です。

データソース: https://app.pendle.finance/vependle/stats

4. トークンの配布

PENDLE の割り当ては 2022 年 10 月まで。

データソース: https://docs.pendle.finance/cn/ProtocolMechanics/Mechanisms/Tokenomics

チーム トークンは 2023 年 4 月までロックされたままになります。その後、循環供給量の増加は、インセンティブとエコロジー構築によってもたらされます。

2022年10月の週間発行枚数は66万7,705枚で、その後2026年4月までデフレモデルで週間発行枚数は1.1%減少した。現在のトークンエコノミーは、最終的には年間 2% の最終インフレ率に達するでしょう (継続的なインセンティブの場合)。

業界が成熟するにつれて、ガバナンス メカニズムはエコシステムの発展に基づいて最適な変更を推奨できるようになります。

5. データ状況

TVL

現在の TVL は 40 億 1700 万ドルで、最高値は 70 億 1400 万ドルですが、アイゲンレイヤーは通貨発行直後にそれを半額にしました。

データソース: https://defillama.com/protocol/pendle#information

プール—TVL ソート

データソース: https://app.pendle.finance/trade/pools

プール - APY ソート

データソース: https://app.pendle.finance/trade/pools

付録 - 用語集

利回りのあるトークン

有利子トークンは、収益を生み出すことができるトークンを指す一般的な用語です。たとえば、stETH、GLP、gDAI、さらには Aura rETH-WETH のような流動性トークンなどです。

SY = 標準化収量

SY は、Pendle チームによって作成されたトークン標準 (EIP-5115) であり、有利子トークンをラップし、有利子トークンの収益生成メカニズムと対話するための標準化されたインターフェイスを提供します。 SY は純粋に技術的なコンポーネントであり、ユーザーは SY と直接対話しません。

PT = プリンシパルトークン

PT は基礎となる有利子トークンから分離され、元本の構成要素となります。 PT を保有しているということは、元本を所有しており、満期後に償還できることを意味します。たとえば、1 年で有効期限が切れる PT-stETH を 1 つ所有している場合、1 年後に 1 ETH 相当の stETH を引き換えることができます。

PTは有効期限が切れる前であればいつでもトレードできます。

YT = イールドトークン

YT は基礎となる有利子トークンから分割され、収入の一部となります。 YT を保有するということは、原資産によって生成されるすべてのリアルタイム収益を所有していることを意味し、Pendle パネルでいつでも手動で累積収益を請求できます。

YT-stETH を 1 つ所有し、stETH の平均利回りが 5% である場合、年末には 0.05 stETH が蓄積されることになります。

YT は有効期限が切れる前でいつでも取引できます。

成熟

満期時には、PT は全額償還され、その原資産を請求できますが、YT は収入を得ることができなくなります。同じ資産に複数の有効期限がある場合があり、各有効期限には個別の市場があります。したがって、同じ資産でも満期が異なると暗黙の利回りが異なる場合があります。

基礎となるAPY

原資産の年率利回り、または略して「原資産 APY」は、原資産の 7 日間移動平均リターンを表します。このアプローチにより、長期にわたる原資産利回りのより正確な指標が提供され、トレーダーが将来の原資産の平均 APY をより適切に評価できるようになります。

暗黙の APY

暗黙の年率収益率、または略して「暗黙の APY」は、資産の将来の APY に関する市場のコンセンサスです。この値は、以下に示すように、YT と PT の価格比率に基づいて計算されます。

インプライド APY を基礎となる APY と組み合わせて使用すると、YT や PT などの資産の現在の価格での相対評価を評価することができ、トレーダーが取引戦略を開発するのに役立ちます。

インプライド利回りの値は、債券 APY の値と同じです。

債券APY(固定APY)

債券 APY は、満期まで PT を保有することで得られる保証されたリターンです。この数値は暗黙の APY 数値と同じです。

ロングイールドAPY

または、「利回りロングポジション APY」または「利回りロングポジション APY」と訳され、現在の価格で YT を購入し、基礎となる APY が変化しないと仮定した場合の推定リターン (年換算) です。

この値は負の値になる場合があります。これは、現在の原資産 APY での将来の収益の合計額が、現在の YT 購入コストよりも小さいことを示します。

E2Mリサーチについて

From the Earth to the Moon E 2 M Research は、投資とデジタル通貨の分野での研究と学習に焦点を当てています。

記事コレクション: https://mirror.xyz/0x80894DE3D9110De7fd55885C83DeB3622503D13B

Twitter でフォローしてください: https://twitter.com/E2mR 研究️

オーディオポッドキャスト: https://e2m-research.castos.com/

小宇宙リンク: https://www.xiaoyuzhoufm.com/podcast/6499969a932f350aae20ec6d

DC リンク: https://discord.gg/WSQBFmP772