原文作者:Cycle capital, duoduo

門頭溝破產案

MtGox 成立於 2010 年 7 月,是一家日本交易所,幣圈最早最大的交易所,交易量佔比一度超過 80% 。 2013 年,門頭溝被偷走 85 萬比特幣,交易所因此破產,後續陸續找回約 20 萬枚代幣。自 2014 年開始,針對這 20 萬幣,投資者和法院指定受託人進行了冗長的賠償訴訟。有大約 6 萬枚 BTC 作為各類費用支付,剩餘約 14 萬枚的 BTC。

債權交易

事件發生後,在等待結果的漫長時間裡,一直有機構在收購門頭溝的債權,同時,個人間的債權交易也普遍存在。如 2019 年,Fortress Investment Group 曾廣泛向債權人發出詢價郵件,以 900 美元的價格收購 BTC,這是門頭溝破產時比特幣價格的兩倍。債權交易的價格會隨著市場行情有所波動,原始債權人如果擔心無法得到償還,是可以透過出售債權來取回部分本金的。

賠償方案

2021 年,門頭溝通過賠償方案,債權人可以取回交易所剩餘價值。

根據賠償方案,由於被盜資產已經無法追回,門頭溝交易所只能賠付債權人原始債權約 23.6% 的資產。如果債權人選擇接受提前一次性賠償,則存在折價,賠償率僅為 21% ;若不接受,債權人可能還要等待漫長時間,最終獲得的賠償可能會更多,也可能更少。目前,未能找到提前一次性賠償的債權人比例。

賠償資產的組成,分為兩個部分,一部分是現金,來自日本政府在 2017 年高點期間售出的 BTC 所得,一部分是 BTC。現金為 5% -10% ,BTC 為 95% -90% ,具體比例可選擇。可見, 90% 以上賠付的是 BTC。

關於索賠時間(也是 BTC 進入市場的時間),可能需要兩到三個月的時間。總共有 5 家交易所將接受門頭溝用於還款的 BTC,再分發到債權人帳戶。每家交易所的時間表有所差異。 Kraken 需要 90 天,Bitstamp 需要 60 天,BitGo 20 天,SBI VC Trade 和 Bitbank 都將在 14 天內完成付款。這個時間是最長時間,有可能會提早。

另外,提前一次性賠償的截止日期為 2024 年 10 月 31 日。除非經過法院批准,該時間不會進行修改。

目前進展

2024 年 5 月份,門頭溝冷錢包的 BTC 自 2018 年後首次移動,引發市場恐慌。 2024 年 7 月 5 日,門頭溝帳戶地址有 4.7 萬枚的代幣進行移動,其中 1545 枚 BTC 轉入了 bitbank,開始進行賠付。當日疊加德國政府拋售 BTC,單日最大跌幅超過 8% 。

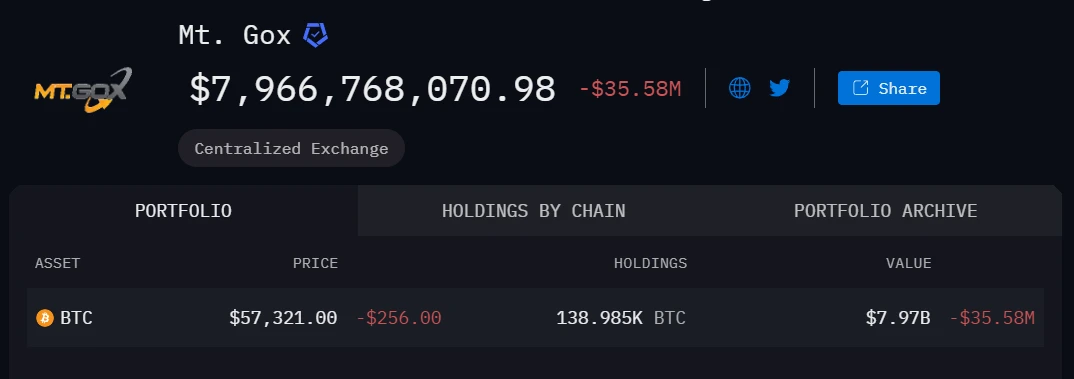

截至 7 月 12 日, 13.8 萬枚 BTC 仍然在門頭溝的帳戶地址內,可以認為門頭溝的拋壓還沒有實際進入市場。 7 月 5 日的跌幅屬於門頭溝拋壓下跌預期的部分兌現。

圖:門頭溝帳戶餘額

圖:門頭溝帳戶近期轉帳記錄

拋壓分析

門頭溝債權人會賣出一部分 BTC,但應該不會賣出全部。

從獲利情況來看,按照成本計算,門頭溝破產時,BTC 價格為 485 美元。如果是原始債權人,以目前價格計算,BTC 漲幅 120 倍;門頭溝賠付的 BTC 數量大約是原始持有數量的 20% , 因此利潤約為 24 倍左右。即使是債權收購,也有 10 倍以上的收益,此外債權收購機構可能持有更多的 BTC,其長期看好 BTC,也不會全部賣出。

從持有者來看,在漫長的訴訟過程中,廣泛存在的債權交易市場,給了紙手債權人充分的退出機會。願意買債權的人,更多的應該是 BTC 長期持有者。

假設接受提前一次性償還的比例為75% ,則償還的BTC 總數為105750 個,折價為11% ,實際用於償還的BTC 為94117 個;並假設了30% 、 50% 、 70% 的拋售比例,以及1 至3 個月的拋售時間,可以計算出在不同情況下BTC 的拋售數量。如下表所示:

這樣的供應量對市場的影響有多大呢?可以參考近期德國政府造成的 BTC 供給量,以及該時間內 BTC ETF 的需求情況來進一步分析。

對比德國政府拋售 BTC 的市場影響

德國政府自 6 月 19 日開始,透過中心化交易所陸續出售其持有的 5 萬枚 BTC。截至 7 月 12 日,其地址中剩餘 6394 枚 BTC,也就是在 23 天的時間中售出了大約 4.37 萬枚 BTC,以 5.5 萬美元計算,價值約為 24 億美元。

在該期間,日線插針最大跌幅約為 19% (從 66400 下跌至 53500),日線實體柱跌幅約為 14% (從 64800 下跌至 55900)。最大單日跌幅出現在7 月5 日,該日內門頭溝轉移代幣4.7 萬枚(其中只有1500 枚進入了交易所),雙重壓力疊加之下,在7 月5 日BTC 插針到53.5 K,單日跌幅8.5% ,是本輪下跌的最低點。 7 月 6 日之後,BTC 出現反彈,最高到達 59500 附近。

結合德國政府代幣轉移的情況,可以清楚地看到,市場對於代幣出售的下跌預期要搶先於代幣的實際出售時間。當德國政府開始小額持續轉出 BTC 時,市場持續下跌。 6 月 19 日至 7 月 7 日一共 18 天的時間,德國政府賣出了約 1 萬枚 BTC,每日平均賣出代幣 556 枚。 7 月 5 日,德國政府+門頭溝雙重壓力插針後,德國政府的實際拋壓變大,但市場的承接能力也在加強。 7 月 8 日德國政府出售了將近 1.3 萬枚的 BTC,市場插針不破前低,並出現了日線收線上漲。 7 月 8 日至 7 月 12 日,德國政府流出了約 3.37 萬枚代幣,BTC 一直在 54 K 至 60 K 的箱體間做震盪整理。

圖:德國政府所持 BTC 流出示意圖(截至 7 月 11 日)

BTC ETF 需求分析

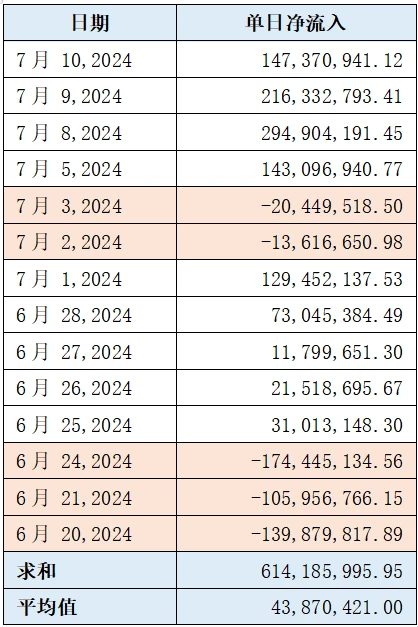

BTC ETF 是目前市場中相對較穩定的買盤。在本次德國政府拋售代幣期間內,從 6 月 19 日至 7 月 10 日,共有 15 個工作天。該 15 日內,ETF 共有 6 日淨賣出,賣出 4.7 億美元;有 9 日淨買入,買入 10.7 億美元,期間淨流入為 6 億,日平均值為 4,300 萬美元。主要的買入發生在 7 月 5 日之後,總計超過 8 億美元的買盤。

根據上文可知,德國政府在此期間一共向市場拋售了 4 萬枚代幣,約 24 億美元。因此,BTC ETF 的需求不足以提供足夠的承接力量,市場價格出現下跌。

表:BTC ETF 單日淨流入(6 月 20 日至 7 月 10 日)

結論

如果門頭溝的賠償在一個月內售完,市場面臨的拋壓和德國政府的拋售有較高的相似性,拋售的數量、拋售的時間相當。依照目前 ETF 的需求,無法提供足夠的承接力度,BTC 的價格還可能進一步下跌。

如果門頭溝的賠償持續的時間更長(2 – 3 個月),每日進入市場的 BTC 數量不會特別大,不會造成一次性的下跌。但是,由於持續存在拋壓預期,可能會有一段時間的震盪,透過震盪來消化賣盤。這也意味著,短期內難以有主升浪的到來。

目前門頭溝的代幣真正轉入交易所的只有 1545 枚代幣,其餘代幣還在門頭溝的帳戶中,可以認為實際拋壓尚未進入市場。當門頭溝所持有的 BTC 大規模分發到幾個交易所地址的時候,可能會引起較大的恐慌下跌,從而形成暴跌插針。具體個人出售時,由於分散以及難以追蹤和觀察,反而不一定會引起價格的顯著下降。