原文作者: @Web3 Mario(https://x.com/web3_mario)

本週在學習 Telegram Bot 相關的一些 API,TON 合約部分框架基本上已經完成了,本來有些小開心,但是周一整個加密市場的暴跌又著實讓心情蒙上了一層陰影。對於這個結果,我有一定預期的。不過沒想到來的這麼快這麼猛。因此將自己的一些看法整理出來,與大家分享,希望大家能夠穩定住心態,不要讓恐慌影響了你的投資決策。總的來說,本輪以美國科技股為首的風險資產的大幅回撤核心原因在於,日本央行激進加息,讓許多日元利差套利交易(JPY Carry Trade)路徑失效或面臨較大的風險,特別指三個面向:匯率波動、利率反轉與流動性風險,而面對這些風險,「渡邊太太們」正在拆平倉,以償還日圓債務降低風險。但考慮到美日聯盟中的關係,真正主導市場未來長期走勢的因素還是聯準會的貨幣政策,因此在美國降息之前,大家還是要保持耐心,當然適當的調整槓桿還是必要的。

安倍經濟學與日本長期負利率環境,讓日圓成為全球重要的融資與套息資產

相信稍微經濟基礎的小夥伴都熟悉所謂的「日本失落 20 年」的橋段。從 1990 年代初期日本泡沫經濟破裂後,經濟陷入長期停滯,進入所謂的「失落的二十年」(Lost Decades)。期間經濟成長緩慢,企業和個人的投資意願低迷,導致了持續的通貨緊縮。為了因應經濟低迷,日本央行從 1990 年代末期開始實施低利率政策,將基準利率降至接近零的水平,希望透過降低借貸成本來刺激經濟活動。隨著傳統貨幣政策工具的效果減弱,

正式在這樣的背景下,日本前首相安倍晉三在 2012 年第二次上任後推出的一系列經濟政策的總稱。這些政策的核心目標是透過刺激經濟成長、結束長期通貨緊縮並解決日本經濟的結構性問題。安倍經濟學的核心架構由「三支箭」組成,在這裡我只簡單介紹其大膽的貨幣政策,主要包含兩個面向:其一是日本央行實行了大規模的量化寬鬆政策。這意味著日本央行透過購買政府公債和其他資產來為市場注入大量資金,以壓低利率、增加流動性。其二是日本央行在 2016 年正式提出負利率政策。這項政策意圖透過進一步降低銀行間的借貸成本,促使資金更多流向實體經濟,進而推動消費和投資,提升通膨預期。所謂「負利率」在這裡稍微提一下,並不是指的是資金出借方還需要向借款方支付利息,而是指的是真實利率為負,即利息低於國內通膨率。

在這樣的背景下,一種套利交易逐漸變得流行,即日元套利交易(JPY Carry Trade),市場為做該套利交易的交易員起了一個很有趣的名稱,叫做“渡邊太太”。所謂的日圓套利交易

指的一種基於利率差異的投資策略。它的基本原理是利用低利率貨幣(如日圓)借款,然後將資金投資於高利率貨幣或高收益資產,從中賺取利差。操作原理如下:

借入日圓:由於日本的利率非常低(有時甚至接近零),投資人可以以非常低的成本借入日圓。

兌換高收益貨幣:將借來的日圓兌換成另一種利率較高的貨幣,例如澳洲元或紐西蘭元。

投資於高收益資產:然後將這筆資金投資於該高收益貨幣國家的債券、存款或其他資產,賺取較高的利息收入。

利差收益:投資者的獲利來自借款成本(低利率日圓貸款)與投資收益(高利率資產)之間的利差。

其實這種利差套利交易也廣泛分佈在DeFi 領域中,比較典型的就是LSD-ETH 息差套利,即在Compound 等借貸平台中以stETH 作為抵押品,借出ETH,並再次兌換為stETH,若整個過程中,ETH 的借款利率低於stETH 的收益率,則存在息差套利的空間。在日圓套利市場也是一樣的。通常情況下有兩種操作路徑:第一種以美元資產作為抵押品,借出日元,並直接購買日本五大商社的高股息股票。這其實就是這幾年巴菲特的核心投資組合之一。第二種就是藉出日圓後再賣成美元,然後購買一些高利率金融工具,例如美股與美債等。這就類似與剛剛介紹的 DeFi 中的循環貸玩法。

而這種交易伴隨者美國在2022 年正式進入了升息週期內變得異常火爆,因此隨著聯準會的升息,全球主要經濟體為穩定匯率,避免資本外流,都紛紛進入了升息週期內,其中只有日本仍然堅持其低利率政策,這就讓日圓成為了在緊縮週期中的最主要的低成本融資來源。當然有小夥伴會說人民幣利率也很低,但是考慮到整個國際政治的背景,以及中國金融主權的紅利,人民幣並不適合作為套息資產。因此可以說在本輪緊縮週期內,美國「科技七姐妹」市場之所以還是「馬照跑,舞照跳」的原因,離不開日圓的支持。

這對日本帶來的影響也是有好有壞,好的方面由於「巴菲特套息路徑」的存在,日股經歷了一輪長期的增長。這就在日本國內帶來了難得的“財富效應”,我們知道一個經濟體的活力主要構建在財富效應上,只有民眾獲取財富相對容易,並且對未來的收益保持樂觀,才敢於加槓桿投資或消費。這樣才能創造經濟活力。而日本靠著外資的帶動,掀起了「日特估」的上漲狂潮,由此帶來的財富效應,也正式讓日本由長期通縮,轉為溫和通脹,也可以說是實現了安倍經濟學的原本設想。

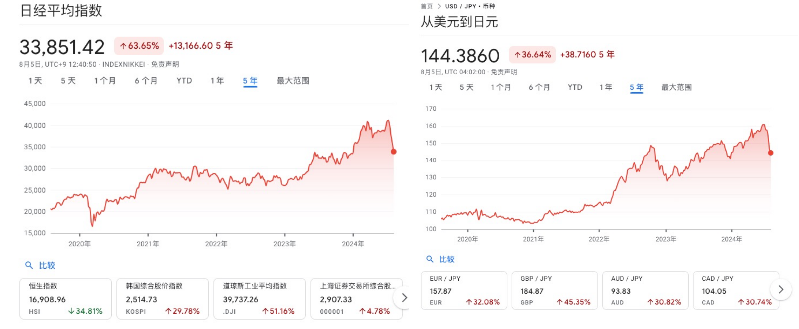

但另一方面,另一個套息交易路徑的存在,大量的日圓被兌換了美元,用於購買美元資產,這就造成了日圓對美元進入了長期的貶值趨勢,從2021 年到2024年,美元對日圓價格從最低103 ,一路上漲到160 ,日圓貶值幅度超過60% ,但是考慮到貨幣匯率的波動對於本國國民的獲得感其實並沒有如此強的影響,所以即是在這樣在的貶值之下,日本國內通膨也在有條不紊的成長。

日本央行的前瞻性指引與投機市場的對乾在最近正式迎來了結局,日圓迎來 V 字反轉

整個趨勢持續 2 年多後,在最近迎來了反轉,這自然源自於美元升息週期進入到了尾聲。在 2024 年初時,新上任的日本央行行長植田和男扭轉了上一任行長黑田東彥的負利率政策,開始向市場給予升息的前瞻性指引。但市場似乎不相信,而是選擇與日本央行對乾,由此帶來的影響是日圓在今年上半年一路貶破160 ,背後的原因有一種解讀是源自於投機市場並不認可日本這種通膨的持續性,並認為在美國進入降息週期後,日本就會回到通貨緊縮的老樣子。另一種解讀是源自於一種複雜的日元息差套利路徑中的套保需求,這個息差套利路徑中的核心就是英偉達,簡單來講日本電子等晶片股與台灣半導體以及英偉達在股價有很強的相關性,這和政治與產業轉移背景都有關係,因此很長一段時間,買進日本晶片股是捕獲AI 賽道的alpha 收益的重要管道,但是進入到2024 年,美股有明顯的「縮圈」趨勢,資本為了避險向頭部聚集,特指英偉達,這讓日本晶片股逐漸與英偉達脫鉤,而為了避免賣出日本電子股喪失未來alpha 收益,很多資金有了套保的需求,於是賣出日元,買進英偉達成為了不錯的選擇。這個觀點摘自我非常喜歡的經濟學家付鵬,大家如果有興趣可以去他的公眾號中閱讀這部分邏輯。

但不管原因如何,這種對立在上週三日本央行正式升息 15 個 BP,遠超市場預期而結束。至此市場正式迎來了反轉,首先可以看出美元與日元匯率從160 快速拉升到截止撰文時的143 ,至此日元套利交易也正式迎來了終結,大量的交易員開始了拆平倉操作。這就帶來了大量美元計價的風險資產被賣出,然後換成日圓償債。

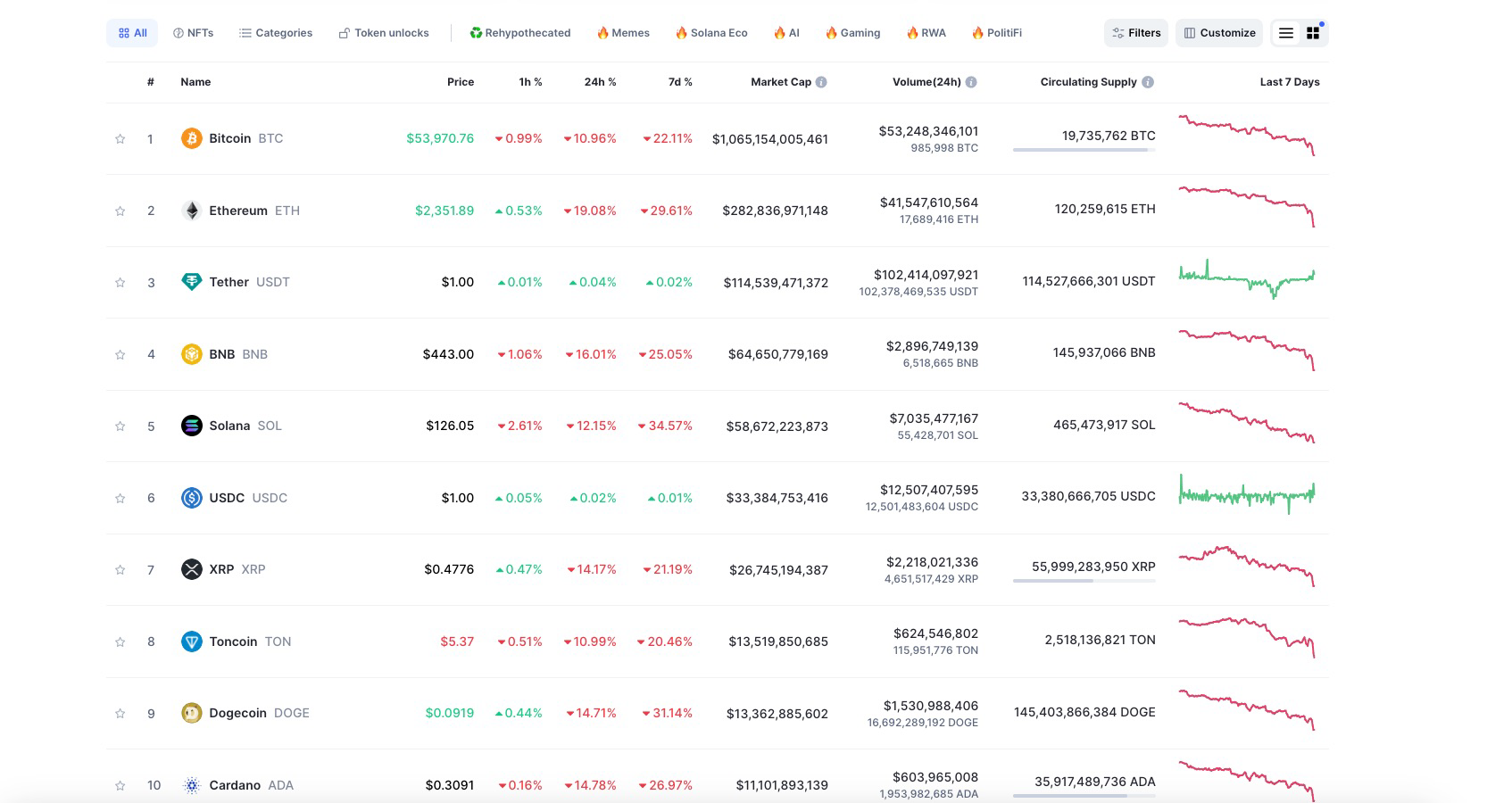

所以我們可以看到,在經過週末,市場充分消化了日本升息的消息後,整個拆平倉正式進入了高潮。這就是 8 月 5 日加密資產暴跌的來源。有一個證據也能夠說明這個問題,在本輪下跌中,收益類資產的下跌幅度遠高於比特幣這種零息資產,這裡特別指 ETH。因為他們是息差套利的核心標的。

美日聯盟中日本央行屬於打配合的一方,真正左右未來走勢的是美元

在這裡我希望可以簡單展望一下未來的走勢,我還是希望大家不要被這部回撤嚇到,因為儘管日元carry trade 的規模不小,但是我認為美日聯盟中,日本實際上還是屬於打配合的一方,之所以在最近宣布升息也只是匹配美國的貨幣政策,我們知道美國之所以沒有早早進入衰退,以及美聯儲之所以遲遲不降息的原因在於美國股市的活躍,即使中小企業已經遍地哀嚎,但是由於科技七姐妹,特指英偉達帶來的財富效應,美國GDP 由金融領域的帶動仍沒有出現明顯衰退,如果美國貿然降息,將會極大刺激風險市場,從而極有可能造成通脹的重燃,這顯然是不可接受的,但是參考美國當前的經濟狀況,美國又不得不降息,所以需要為美聯儲需要找到一個降息的原因,而這個原因,其實就是美股的回撤,那麼為了配合這個政策,日本央行的出手就不難理解了。所以當美國正式進入降息週期內,隨著流動性的再次寬鬆,加密資產必將再次迎來恢復。因此大家還是要保持耐心,對未來保持樂觀。當然對於高槓桿的小夥伴來說,適當的降低槓桿率也是一個必須面對的選擇。