原文作者: @Web3 Mario(https://x.com/web3_mario)

上週一寫了一篇關於市場與宏觀經濟的分析文章,發現大家對這個主題蠻感興趣的,我本人是理工科專業的,也一直從事Web3產品設計,運營與研發工作。不是經濟系科班出身,只是對政經方向非常感興趣,一直堅持自學。因此我想從我的視角輸出的內容大家能夠喜歡的原因,應該是對於非科班愛好者更友好一些,因為裡面會包含了一些概念的解釋,這些大都是我在學習過程中遇到的問題,我想有必要詳細解釋給像我一樣歷程的小夥伴。在後面我會堅持輸出一些相關主題的內容,並與大家共同學習與溝通。回到正題,在上篇文章的朋友們留言中我看到這樣一個觀點,大概意思是此類分析文章基本上屬於事後諸葛亮,的確,這是對結果的分析與展望,我認為這種複盤還是有必要的,是學習與提升的一環,但我也希望可以為大家帶來一些具有前瞻性的分析內容,因此本篇我們來聊一個未來一個月內突然變得很重要,應該會一定程度左右短期風險資產價格走勢的宏觀指標,美國周初領失業金人數。這是對「美國衰退交易」最直觀的微分指標。最後也希望大家可以關注我的 twitter, Web3 Mario ,我最近也開通了個人公眾號,馬小奧看Web3 ,也請大家可以多多關注,感謝。

簡單回顧當前市場的狀態:日圓套利交易平倉潮漸熄,美國衰退交易接棒

首先讓我們簡單回顧一下當前市場的狀態,總的來說,日圓套利交易拆平倉基本上已經接近尾聲,市場擔憂的重點已經從日本央行的不確定性加息轉移到了對美國陷入硬著陸的擔憂,也就是所謂的「美國衰退交易」。

在上一篇文章中我們已經指出,週一引發市場巨量波動的主要原因,就是日本央行激進加息,我也說過在美日聯盟中,日本由於不具備完整的金融主權,通常屬於打配合的一方。因此這一輪拆平倉交易潮伴隨著北京時間 8 月 7 日週三上午 9 點半,日本央行副行長內田真一召開新聞發布會安撫市場宣告進入尾聲。他就日圓的快速上漲、引發了股市暴跌以及對未來央行貨幣政策方向進行了詳細評論。核心包含三點:

近期的股市和匯市波動造成了影響,如果市場波動影響到前景展望,那麼利率路徑將會轉變。

日本央行不會在市場不穩定的時候升息,目前需要堅定地實施寬鬆政策。

如果前景展望成為現實,將調整寬鬆程度,利率方面並沒有落後於情勢,正帶著緊迫感關注市場對經濟的影響。

至此可以說日本央行暫時向市場投降,也就是說明確不會在影響風險市場價格的情況下進行加息,甚至會繼續實施寬鬆政策,這就意味著日元套利交易有繼續存在的空間,且有日本央行的保證,這個投資組合相當於由政府幫助對沖日圓匯率風險。因此我們可以看到隨著內田發表完講話後,日圓對美元匯率出現了快速的拉回,急跌至 146 ,當然日經指數以及日本國債均出現了相應的上漲修正。可以說本輪因日本央行的激進加息所誘發的日圓套利交易的拆平倉潮短期內已經結束,市場不再過度恐慌未來日本央行繼續激進加息。

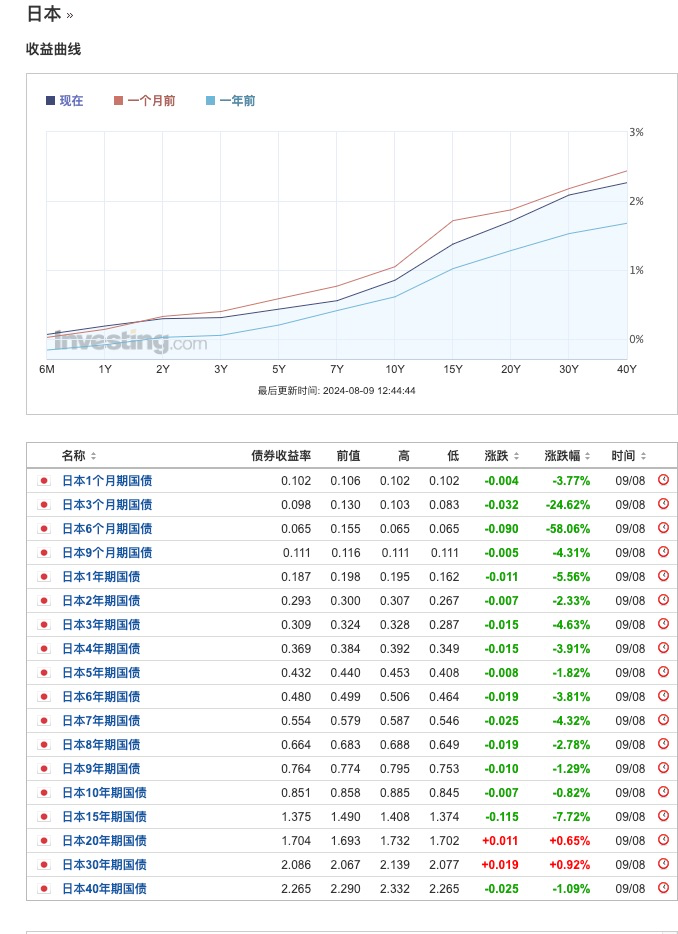

但在這裡做一個簡單的展望,日本央行在中長期內的升息路徑基本上已經確認,只是這個矛盾由短期矛盾轉化成為了中長期矛盾,理由也很簡單,我們來看下日本當前的通脹率已經來到了2.8% ,考慮到當前日本短期國債的收益率目前僅剛開始上漲,均處於比較低的水平,因此日本社會的實質利率還是負利率狀態,這就意味著寬鬆的貨幣環境將進一步推漲日本通膨水平,考慮到當前通膨水平已經超過了一個全球公認的目標水平2% ,且日本的工資增長也基本低於通脹上升的水平,隨著日本的一些傳統支柱產業,例如汽車等,受到了中國等國家的強勢挑戰,就業市場並不十分樂觀,因此此時通膨壓力將讓日本的痛苦指數上升,日本國民將承壓,所以說加息基本上是日本央行唯一的選擇,只不過為了全球金融穩定的大業,還是需要再苦一苦人民。

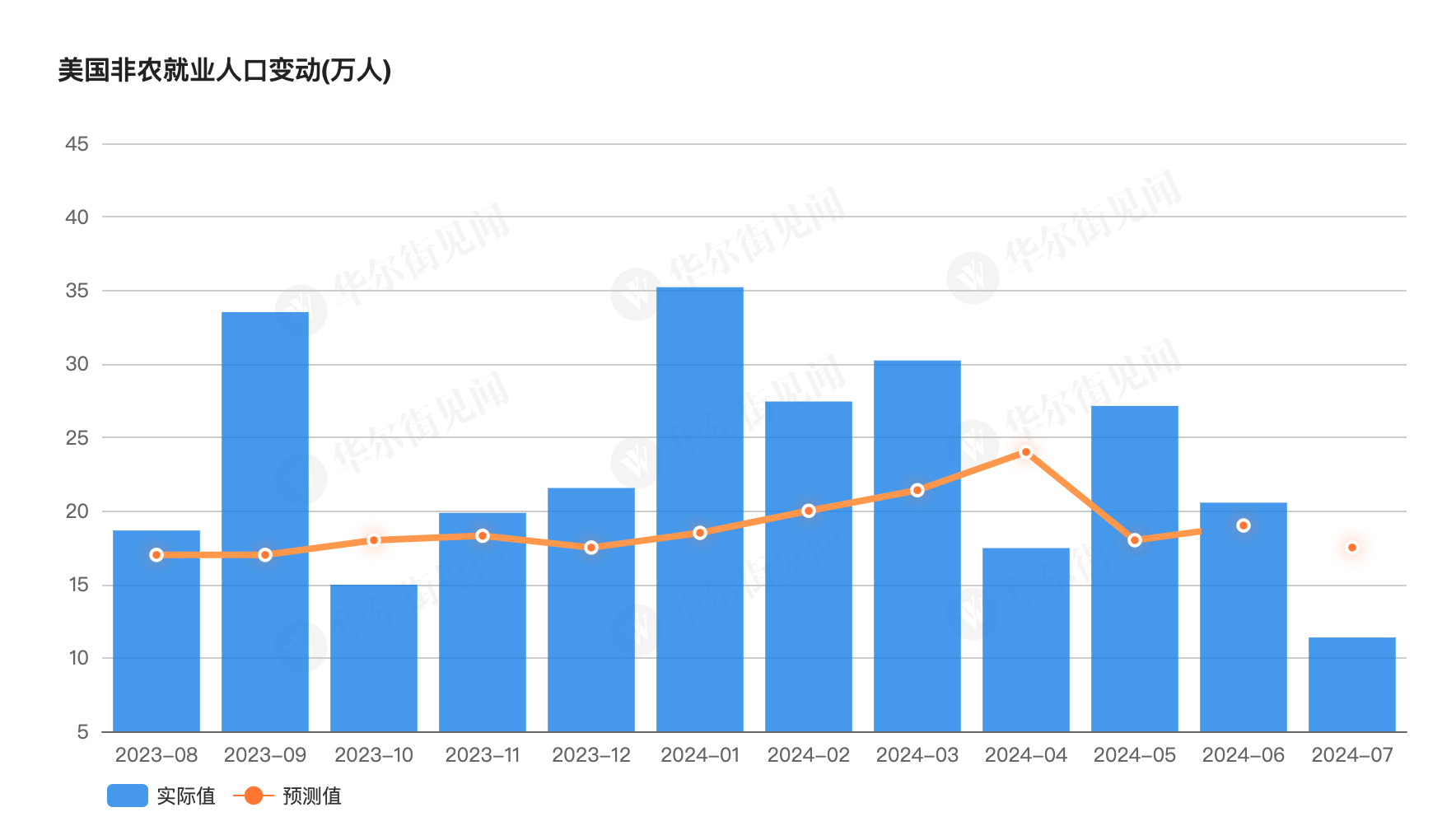

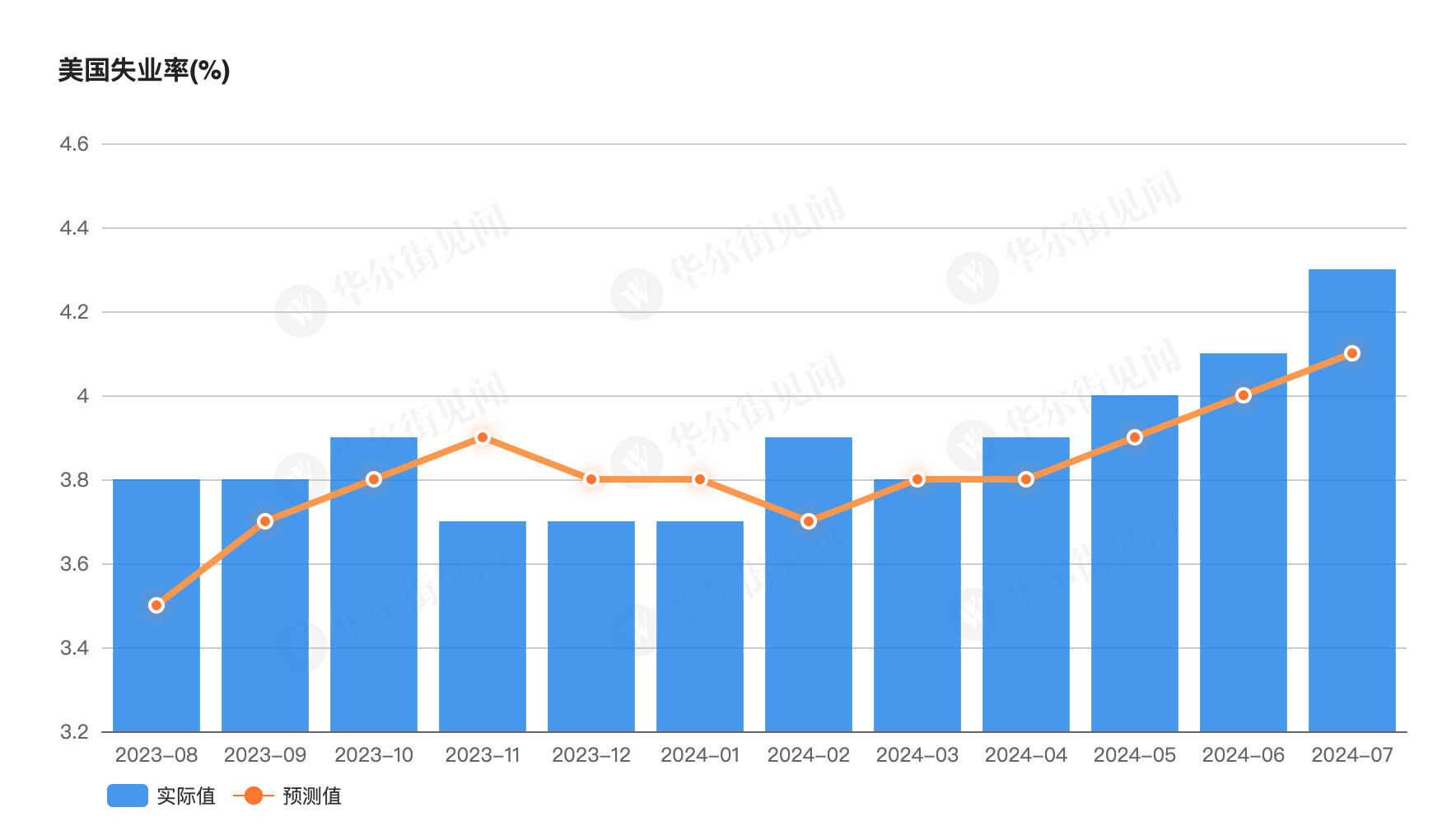

至此市場交易的重點來到了第二個市場會有擔憂的話題上,那就是所謂的「美國衰退」交易。那麼這個擔憂是怎麼來的呢,還要追溯到美國8 月2 日公佈的兩個宏觀經濟數據, 7 月非農就業數據和7 月失業率,首先非農數據遠低於預期,其次7 月失業率來到了4.3% ,觸發了一個被用來衡量一個國家是否進入經濟衰退週期早期的判斷指標,薩姆規則。

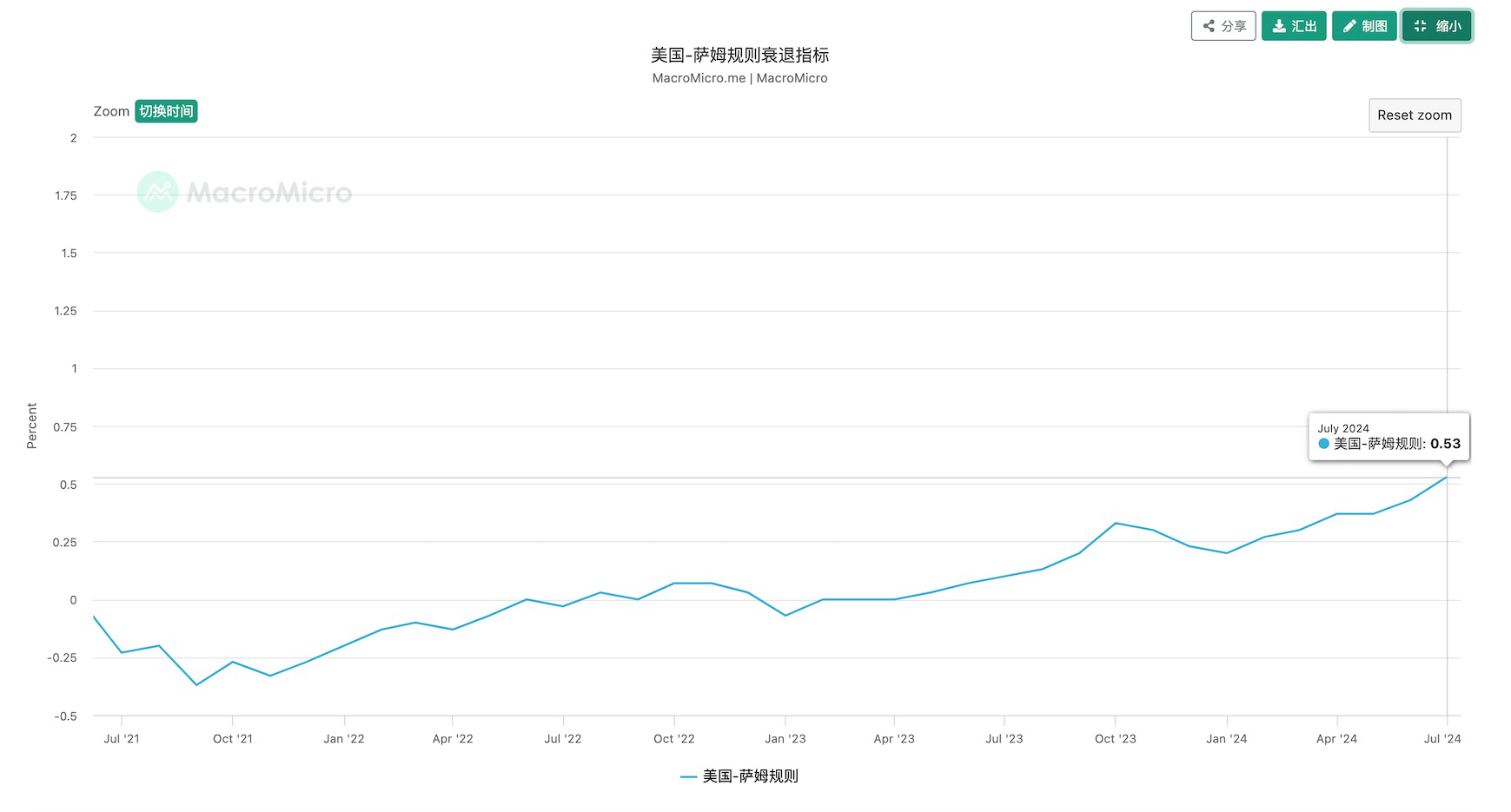

這裡簡單介紹一下薩姆規則衰退指標是如何計算的,而聯準會經濟學家Claudia Sahm 提出。 Sahm 發現,當美國3 個月失業率移動平均值,減去前一年失業率低點,所得數值超過0.5% 時,意味著經濟體正經歷衰退階段,且過去每次衰退階段皆符合此情況,故此指標被命名為薩姆規則衰退指標。而美國 7 月失業率正好讓薩姆規則指標來到了 0.53% ,正式進入了其衰退期。於是引發了市場的一些擔憂。

當然我們看到在達到目標後,關於薩姆規則的有效性開始被大佬們廣泛討論,包括野村等機構,甚至是“薩姆規則”提出者,Claudia Sahm 在8 月6 日的採訪中都認為,考慮到如今美國就業市場發生變化,薩姆規則有所失效,並不能證明美國經濟已經陷入衰退。不顧這也說明了這個指標引起了市場的廣泛關注。尤其是對於一些大資本來說,風險比收益更關鍵,因此在此時對市場做出更謹慎的調整是非常正常的。這意味著未來一段時間,對美國是否陷入衰退的觀察將持續並變得更為關鍵,這就引出了本文的主題,未來一個月內「美國衰退交易」的領先指標:美國周初領失業金人數。

美國周初領失業金人數將成為未來一個月內重要的衰退微分評估指標

為什麼這個指標變得很重要呢,這要源自於對7 月失業率變高的一種解讀,有一部分人認為, 7 月就業數據不好的原因在於,美國受到了颶風貝裡爾的影響,這場颶風持續的時間為2024 年6 月28 日– 2024 年7 月9 日,基礎設施的損壞等客觀因素造成了就業市場出現了短期內的波動,因此7 月就業數據不好並不具備代表性,所以8 月的就業數據就顯得格外關鍵,因為8 月就業數據決定了這個論點是否可以被打破。

然而考慮到美國宏觀數據公佈的日期, 8 月非農和失業率將在9 月的第一個週五,也就是9 月6 日才被公開,因此在這一個月內,市場需要找到一些其他的作證用來提前預判9 月的結果。而這些作證中最關鍵就是美國周初領失業金人數,當然還需要關註一些 FED 官員的發言。

之所以有必要提醒大家關注的原因在於,該指標在過往並不特別重要,只是因為最近一段時間市場主要進行的是衰退交易,而周初領失業金人數可以作為月度失業率的一個微分數據來觀察,通常是初領失業金的人意味著首次失業,因此可以很好的反應本月就業市場的變化。

該指標是在北京時間每週四晚上8 點半公佈,一個具體的觀察標準是當公開的數據低於預期,這說明就業市場在本周保持強勁,衰退的機率變小,風險資產市場更容易上漲。當數據高於預期,則表示本週更多的人開始失業,衰退的機率將增大,風險資產市場更容易下跌。

當然不管怎麼說,在這個階段的投資策略還是需要相對保守一些,控制槓桿最為重要。等市場給予較明確的趨勢訊號之後,再加大投入。畢竟賺錢是一件長週期的事情,並不急於一時。最後也希望大家可以關注我的 twitter, Web3 Mario ,我最近也開通了個人公眾號,馬小奧看Web3 ,也請大家可以多多關注,感謝。