原文作者:Frank,PANews

加密市場再一次迎來狂歡, 12 月 5 日,比特幣突破 10 萬美元大關。其他山寨幣在此背景下也開始了猛漲階段,此前 PANews 曾對整體市場的主流代幣進行了行情分析,過去一個月有超六成代幣上漲超過 1 倍。 (相關閱讀:山寨季來了!數據分析 289 個代幣表現,六成上漲超 100% ,公鏈、MEME 熱度高)

市場一片向好的同時,投資人都在尋找可能被低估的標的,在眾多賽道當中,DeFi 專案可以透過 TVL、費用狀況等數據更容易被量化。對此,PANews 根據 Defillama 和 Coingecko 的 DeFi 相關代幣進行數據分析,以數據的角度看到底哪些項目存在被市場低估的可能性。

資料說明:本次分析的資料取自 2024 年 12 月 5 ,透過對 86 個 DeFi 相關項目或公鏈的資料進行分析,運用 API 程式彙總後再進行比對分析。其中,市值數據與交易量數據來自 Coingecko,交易量指的是代幣 24 小時交易量。 TVL 和費用數據來自 Defillama。

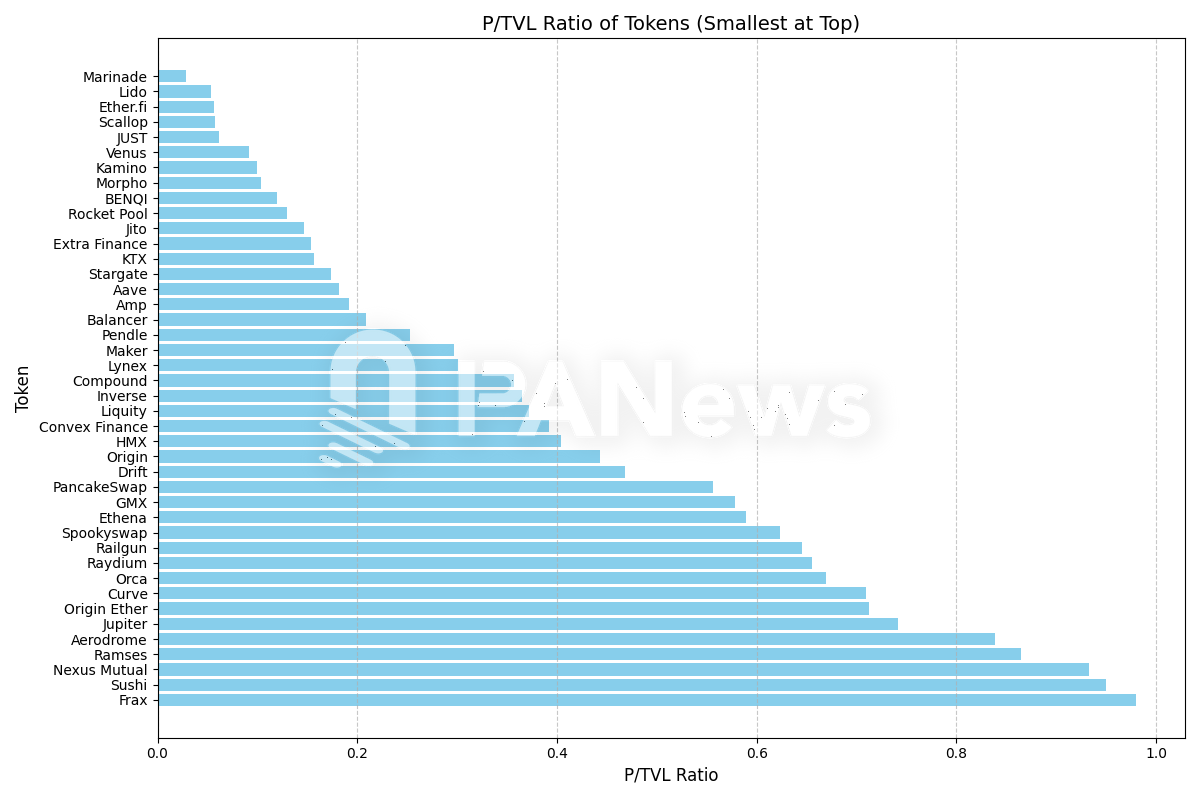

TVL 角度: 42 個 DeFi 專案相對被低估

對於 DeFi 專案來說,TVL(鎖倉總價值)幾乎是最重要的衡量指標。一般來說,TVL 量越大,表示協議上沉澱的資金越多,也意味著這個協議有著更厚的資金池和更好的用戶認可度。而作為已經發幣的項目來說,P/TVL 的數據更是有著一定的參考價值。如果 P/TVL 小於 1 ,表示這個專案的 TVL 量已經超過了代幣總市值,可能處於被市場低估的水平。如果 P/TVL 大於 3 ,則表示市場認為該協議的代幣具備較高的成長潛力或協議提供的鎖倉價值被認為不足。

在數據分析後可以看到,在樣本當中,有42 個代幣的P/TVL 小於1 ,其中,包括Marinade、Lido、Ether.fi、Scallop、JUST、Venus、Kamino、Morpho、BENQI、Rocket Pool等項目的數值最低,排在前十的位置。

在這些專案當中,Lido、Aave、Ether.fi、JUST、Maker、Ethena、Amp、Pendle、Jito、Compound 這些的 TVL 資料排在前十位。這些也都是長期霸榜的 DeFi 項目,屬於高 TVL,低市值的項目。根據灰階最新揭露數據,截至 2024 年 12 月 5 日,Grayscale DeFi 基金的投資組合由 5 個代幣構成:$UNI、$AAVE、$MKR、$LDO、$SNX。而在灰階的持倉中,有$AAVE、$MKR、$LDO 也在 P/TVL 小於 1 數值的前列。

而在這些 P/TVL 小於 1 的代幣當中,市值最低的是 KTX.Finance,其代幣 KTC 市值僅為 56.8 萬美元,但 TVL 卻達到了 850 萬美元。不過,該代幣的交易市場僅有幾個,代幣在 Arbitrum 上的總轉帳次數也不過 3.5 萬次,鏈上活躍度欠佳。此外,一些市值較低的項目有 Ramses、HMX、Lynex、Scallop、Spookyswap、Extra Finance、Inverse 等。

值得一提的是,在TVL 和市值的比值當中,能夠看到Solana 上熱門的幾個DEX 協議的比值都小於1 ,像Raydium、Jupiter、Orca 等,這些項目幾乎佔據了Solana 鏈上八成以上的交易量,但其代幣的市值卻低於TVL。

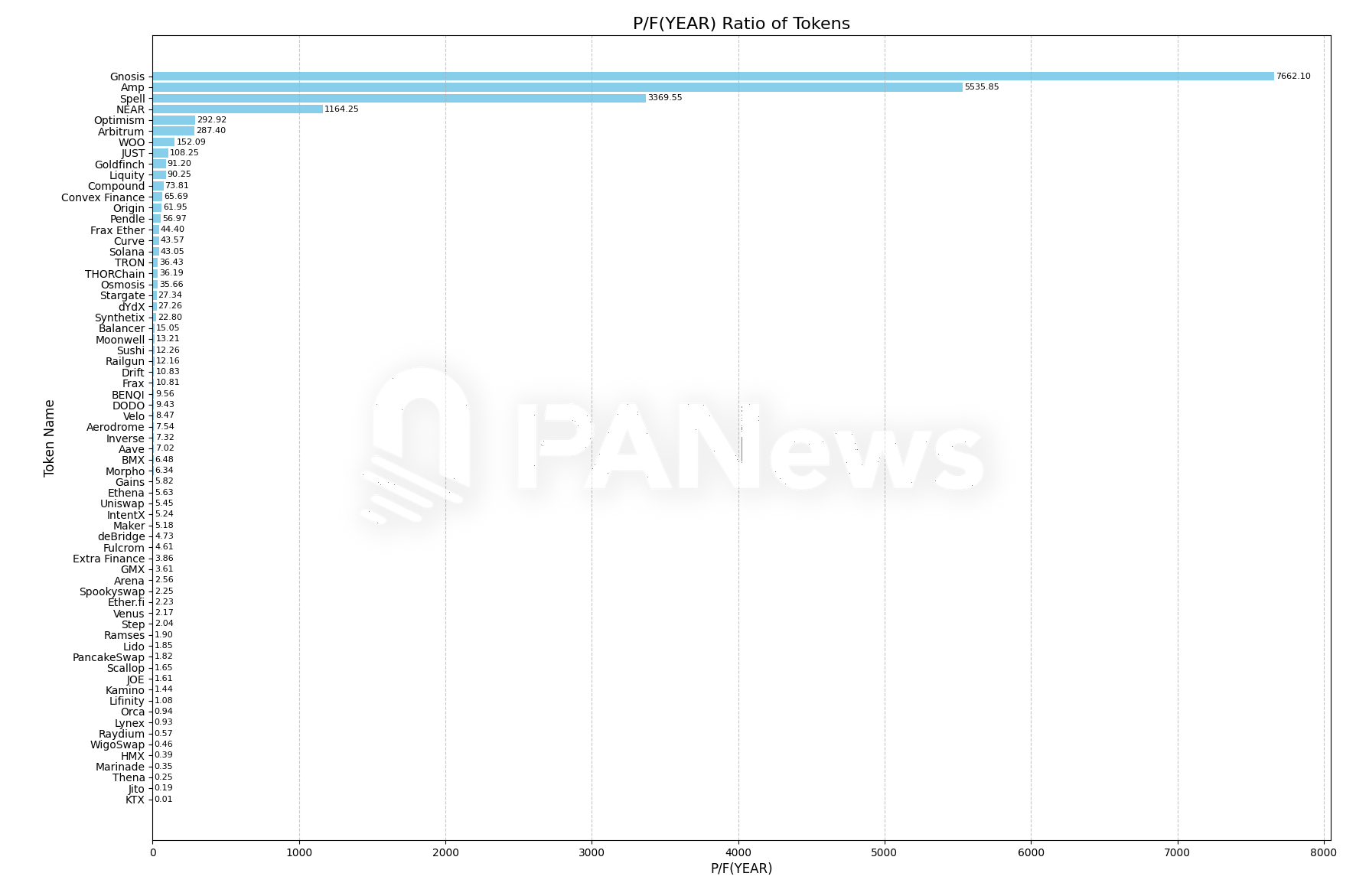

最賺錢的 DeFi 專案有哪些?

除了 TVL 之外,費用也是衡量 DeFi 專案活躍度和獲利能力的重要指標。但費用的參考方式與TVL 略有不同,在費用的計算過程中,PANews 重點採用最近30 天的費用總收入計算出平均每天的費用值,再將這個費用值乘以365 ,模擬出按照當前的費用水平,預計的每年費用。透過將這個預測的年費用和市值進行對比,以及和當前的總費用進行對比。

首先是年費用和市值的比值,這個比例很像傳統金融市場中對一個公司估值的PE,我們在此處簡稱為“PF”,如果PF 小於10 ,說明該項目的處於低估狀態,數值在10 到20 之間,一般來說是合理的區間。 20 到 50 則屬於高成長預期的項目,大於 50 倍很有可能是估值過高。

在本分析中,有 38 個項目的 PF 值小於 10 ,其中 Lifinity、Orca、Lynex、Raydium、WigoSwap、HMX、Marinade、Thena、Jito、KTX 的數值排在最小的前十名。

不過,這裡要注意的一點是,有些項目的 PF 值很高,不一定代表估值過高。而是有些項目本身的費用產生從機制上就很低,尤其是在考慮公鏈的 PF 值時尤其如此。這個數據通常在一些工具類和去中心化交易所或藉貸協議當中參考意義更大。

另外,在分析的 86 個數據當中,有 28 個項目的預測年費用超過了總費用,這個數據意味著如果按照當前的費用水平這些項目未來一年產生的費用將超過過去費用的總和。也說明這些項目的活躍度和獲利水準正在逐步增強。這項數據排在前十名的項目有 Raydium、Jito、Solana、Thena、Ethena、Ether.fi、Orca、Aerodrome、Kamino、KTX。當然,在檢視這項數據時也要考慮項目的上線時間,例如 Ether.fi 這種上線時間不到一年的項目,預測年費用當然會超過總費用。

此外,還有一個指標維度需要考慮,就是代幣交易量和市值之間的比例。通常來說,這個比例大於 0.1 ,表示該代幣的市場活躍度和流通性較好。在這些代幣當中,共有 51 個項目的 V/P 大於 0.1 。

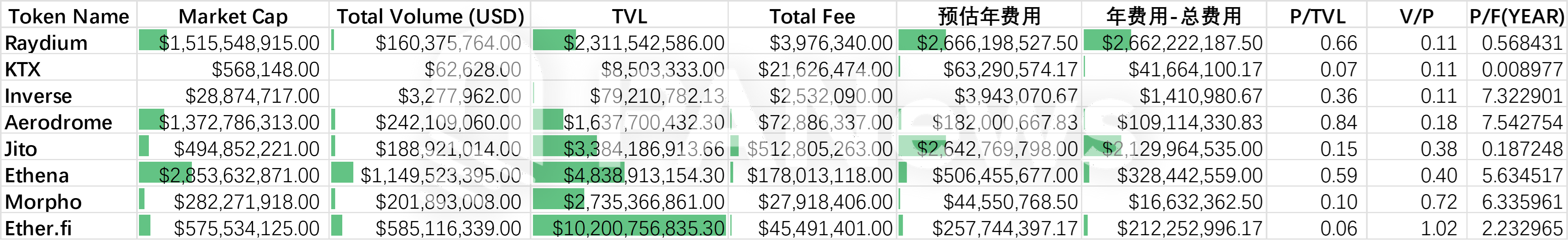

8 個項目綜合幾項低估指標

在多個資料維度篩選之後(P/TVL 小於1 ,V/P 大於0.1 ,P/F(YEAR)小於10 ,預計年費用大於總費用),共有8 個項目符合這個條件:Raydium、KTX、Inverse 、Aerodrome、Jito、Ethena、Morpho、Ether.fi。不過,在這些項目的考察當中,還需要再次透過發幣時間以及上線市場和社區活躍度等情況進行進一步判斷。

另外,在判斷 DeFi 專案是否被低估時,往往還可以透過比較 Uniswap、Sushi 等一些龍頭專案的指標來估算。

最後,關於 DeFi 專案的低估水平判斷仍有一些需要補充說明。以上的數據篩選方式並不是絕對的,一個代幣的市場表現往往取決於數據以外的情況。除非市場夠理性,才有可能完全依照數據的模型影響趨勢。而除了以上的數據之外,還有用戶活躍度、行銷、專案類型等多種因素需要考慮。 (以上分析某種意義上皆為刻舟求劍,不作為投資依據,市場有風險,入市需謹慎!)

所有具體數據在此,供讀者參考。