關鍵要點

– 比特幣的市場週期反映成長趨勢:儘管市場波動劇烈,比特幣的價格走勢主要受到機構資金流入、宏觀經濟因素和監管政策的影響,例如 2024 年12 月4 日的市場激增,凸顯了比特幣的市場韌性。

– 現貨比特幣ETF 推動機構採用:現貨比特幣ETF 的批准釋放了大量新資本,不僅重塑市場流動性和價格走勢,還進一步提升比特幣在傳統投資者眼中的合法性。

– 市場流動性與交易動態依賴穩定幣和交易所資金流:USDT 在比特幣交易生態中發揮關鍵作用,而交易所間的資金流向則反映出即時的交易者情緒和市場佈局。

– 鏈上數據與宏觀因素影響比特幣未來:比特幣網路活躍度指標(BNI)、擴展解決方案、監管政策和全球經濟環境,都將持續影響比特幣的長期採用和價格趨勢。

在過去十年多,比特幣已從一個小眾的數位實驗,成長為主流金融資產。這一崛起背後,主要受投資者需求激增、技術快速發展,以及對傳統貨幣體系的替代需求所驅動。然而,比特幣的成長之路伴隨著劇烈的價格上漲和深度回調,包括 2025 年初的市場震盪。要理解這些波動,需要深入分析多個關鍵因素,例如:

– 前所未見的需求激增(例如2024 年12 月4 日的市場爆發)

– 現貨比特幣ETF 如何改變機構投資格局

– 交易所間的資金流動模式,提供交易者行為洞察

– 穩定幣(特別是Tether 的USDT)作為市場流動性的支柱

– 鏈上指標,如比特幣網路活躍度指數(BNI)

本文將這些因素串連起來,呈現一個完整的視角,解析比特幣的價格趨勢、流動性變化以及市場採用率,為何會如此劇烈波動。

目錄

– 前所未見的交易量

– 需求激增的主要驅動因素

– 此事件對比特幣流動性與市場成熟度的影響

– 現貨ETF 與期貨ETF 的區別

– 機構資金流入與市場影響

– 比特幣採用的心理與結構性變化

– 交易者如何在各平台間轉移比特幣

– 現貨交易所vs. 衍生性商品交易所的資金流動

– 案例分析:市場對ETF 核准的反應

– USDT 在流動性與交易中的作用

– 市場影響與日益增長的採用率

– 爭議與監管審查

– 關鍵指標:活躍地址數、交易數量與手續費

– BNI 如何反映市場情緒

– BNI 的限制與輔助資料指標

– 協定升級與擴容解決方案

– 礦工行為及其對市場的影響

– 宏觀趨勢:貨幣政策、監理與全球穩定性

比特幣2025 年市場波動:強勁開局後的修正

2025 年初,比特幣價格走勢反映出機構資金流動、宏觀經濟趨勢和監管政策的影響,在創下新高後,隨即大幅回檔。

比特幣價格走勢(2025 年1 月至3 月)

– 2025 年1 月:開盤價$ 93, 576 , 1 月20 日創下歷史新高$ 109, 500 ,最終收於$ 102, 260 (+ 9.3% )。

– 2025 年2 月:價格大跌17.6% ,創下自2022 年6 月以來的最大單月跌幅,收於$ 78, 310 ,主要因機構資金流入放緩。

– 2025 年3 月(截至3 月6 日):回升至$ 94, 000 ,受市場對監理政策的樂觀預期所推動。

現貨比特幣: BTC/USDT現貨

比特幣2025 年初價格變動的主要驅動因素

機構獲利回吐與ETF 影響

– 1 月的上漲主要由現貨比特幣ETF 資金流入所推動。

– 2 月的下跌則反映出機構獲利了結,導致比特幣價格回落。

宏觀經濟與監理不確定性

– 圍繞美國貨幣政策和加密監管的猜測,使市場情緒趨於謹慎。

– 通膨擔憂抑制了包括比特幣在內的風險資產表現。

散戶市場反應與復甦

– 2 月價格下跌後,散戶重新進場,推動3 月反彈。

– 復甦趨勢顯示市場對比特幣的長期潛力仍充滿信心。

為什麼這很重要?

比特幣2025 年初的市場波動延續了2024 年底的趨勢,特別是 2024 年12 月4 日的需求激增。機構投資、宏觀經濟壓力和監管政策的不確定性,仍是影響市場的核心因素。

2024 年12 月4 日:歷史性的需求激增

在比特幣的近期歷史中, 2024 年12 月4 日標誌著前所未有的交易需求激增。當天,比特幣單日交易量高達 279, 000 BTC,遠超歷屆牛市期間的交易高峰。這起事件凸顯了比特幣對散戶和機構投資者的吸引力,同時也展示了其能夠吸引全球關注的市場影響力。

Image Credit: CryptoQuant

需求激增的主要驅動因素

監理政策的樂觀預期

美國總統選舉結果表明,新政府可能對加密貨幣持更友善的態度。市場普遍預期新政府將推動更寬鬆的加密政策,這一樂觀情緒吸引了避險基金和中小型投資者迅速進場。

宏觀經濟壓力

持續的通膨擔憂和經濟不確定性,促使許多投資者將比特幣視為避險資產,進一步推動了其「數位黃金」敘事。這導致資金從傳統避險資產流向比特幣,加劇了市場的資金流入。

散戶的FOMO(錯失恐懼症)

隨著比特幣價格飆升,大量散戶資金湧入,以避免「錯過機會」。社群媒體和加密KOL 的推動,進一步放大了市場熱度,最終導致價格和交易量的近乎垂直上升。

為什麼這很重要?

這一天的需求高峰,是比特幣流動性的重要壓力測試。交易所需要應付創紀錄的交易量,相較於過去的多頭市場,市場成熟度明顯提升。

技術升級(如擴容解決方案)發揮了關鍵作用,幫助網路應對高交易量需求。

機構與散戶熱情的結合,使2024 年12 月4 日成為理解比特幣潛力和波動性的關鍵時刻。

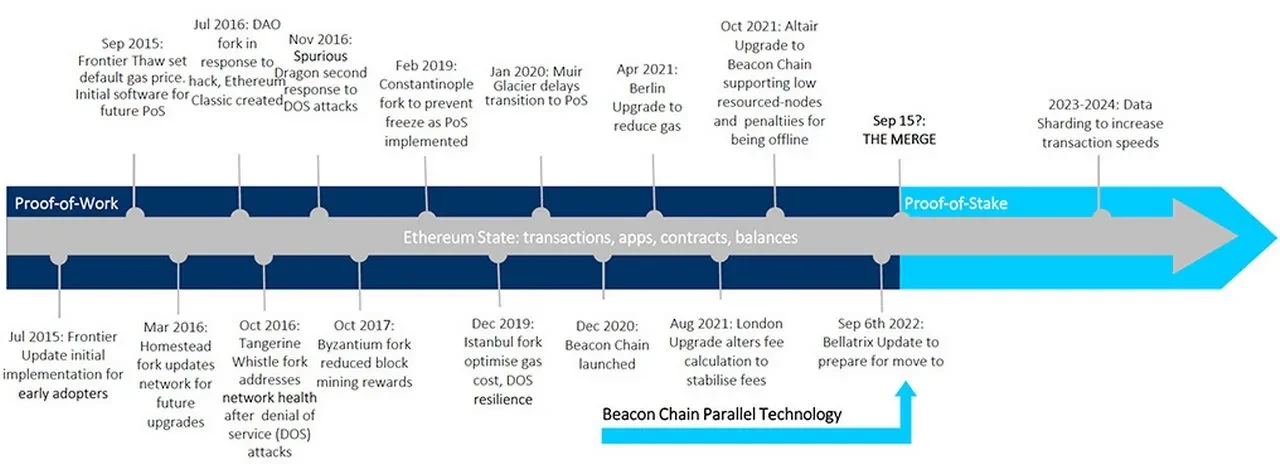

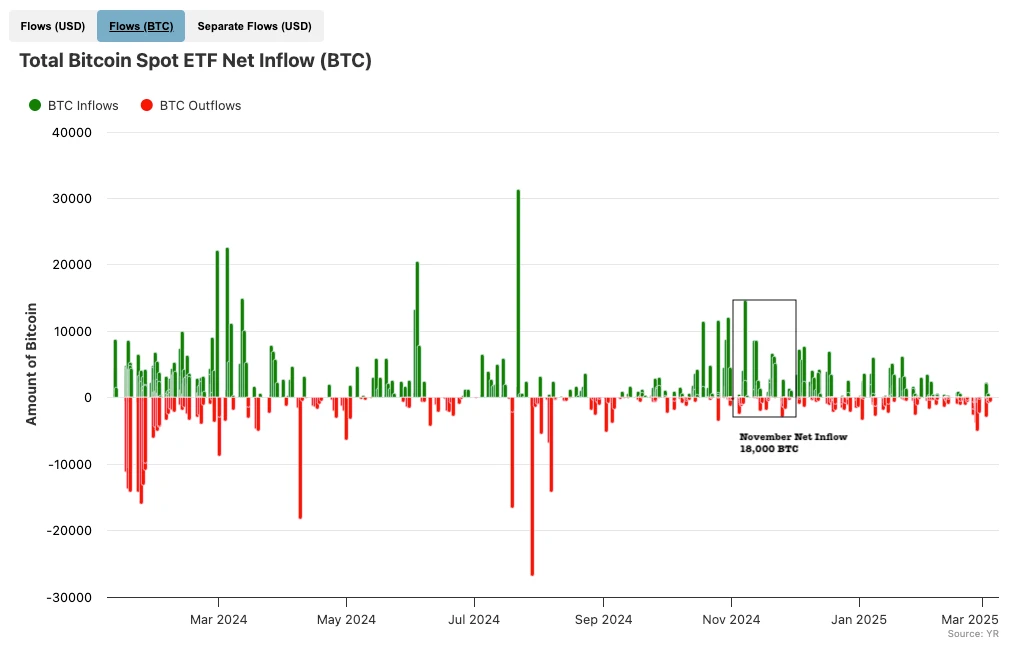

現貨比特幣ETF:開啟機構資本的洪流

多年來,機構對比特幣的興趣持續增長,但美國在2024 年1 月批准現貨比特幣ETF,正式開啟了機構資本大量流入的全新時代。

現貨ETF 與期貨ETF 的區別

– 現貨ETF 直接持有真實的比特幣,並反映即時市場價格。而相較之下,期貨ETF 追蹤的是比特幣合約價格,可能會導致「換倉成本」和價格偏離現象。

– 現貨ETF 降低了投資門檻,大型基金、退休金計劃,甚至普通投資者都能參與,而無需管理私鑰或直接使用加密貨幣交易所。

創紀錄的每日購買量

– 2024 年11 月,現貨ETF 單日購買比特幣總量達18, 000 BTC,這一里程碑顯示大量新資本正在湧入市場。

– 貝萊德(BlackRock)和富達(Fidelity)等資管巨頭積極爭奪市場份額,並持續透過ETF 購買比特幣。這進一步減少了交易所上的流通供應,推高比特幣價格動能。

Image Credit: BitBo

心理與市場影響

– 知名金融機構持有真實比特幣,使BTC 在懷疑論者眼中更具合法性。

– ETF 資金流入通常伴隨比特幣在交易所的供應減少,當需求上升時,這可能會進一步推高價格。

如今,現貨ETF 已成為比特幣主流化的重要工具,成功將華爾街資本與加密貨幣生態系統緊密連結。

交易者動向解析:交易所間資金流動

儘管現貨比特幣ETF 的資金流入可以反映機構長期投資興趣,但交易所間資金流動(Inter-exchange Flow Pulse, IFP) 提供了即時市場情緒的洞察,揭示散戶和機構投資者如何在不同平台之間轉移比特幣。

IFP 的運作方式

– 現貨交易所(Coinbase、Kraken):提供直接使用法幣或穩定幣買賣比特幣的服務。

– 衍生性商品交易所(Binance Futures、Bybit、XT.COM):提供槓桿交易,如期貨、掉期合約及選擇權交易。

當比特幣從現貨市場大量流入衍生性商品市場(例如BTC/USDT合約),通常意味著交易者正在尋求槓桿收益,或對市場波動進行對沖。相反,當資金從衍生性商品市場流回現貨交易所時,通常代表獲利了結或退出高風險部位。

案例分析: 2024 年1 月

– 在首支現貨比特幣ETF 核准後,比特幣價格大幅飆升。許多交易者擔心出現「利好兌現」(sell-the-news)行情,因此將資金從衍生性商品市場轉回現貨市場或穩定幣。

– 場外交易(OTC)機構 亦報告顯示大規模BTC 買賣活動成長,反映出部分機構投資者傾向於透過場外市場進行交易,以降低市場影響並保護交易隱私。

Image Credit: CryptoQuan

IFP 如何幫助市場解讀

交易所間資金流動可作為短期市場情緒的關鍵指標, 而ETF 資金流入則主要反映比特幣的長期投資趨勢。

穩定幣作為市場支柱:USDT 的崛起

隨著比特幣交易量激增,穩定幣已成為市場的主要交易媒介和流動性管理工具。其中, Tether(USDT)是最具影響力的穩定幣,其供應量在 2025 年初突破1,100 億枚,穩固了其市場主導地位。

Image Credit: TradingView

USDT 為什麼如此具有主導地位?

對沖市場波動

交易者在市場價格劇烈波動時,可以迅速將BTC(或其他加密貨幣)轉換為USDT,而無需回歸傳統銀行系統,從而降低交易風險。

廣泛的交易對支持

在大多數中心化交易所(CEX)上, USDT幾乎支援所有加密貨幣交易對,提供低點差和高流動性,提升交易效率。

全球可及性

在貨幣不穩定或資本管制嚴格的市場,USDT 作為無國界的價值儲存工具,甚至被用作便捷的跨國支付方式。

爭議與韌性

– Tether 長期因其準備金透明度問題而受到監管審查,甚至因虛假聲稱1: 1 資產支持而遭到罰款。

– 然而,USDT 的網路效應不斷擴大,加上交易所的深度整合,使其市場應用仍在持續成長。

穩定幣如何支撐加密市場?

以Tether 為代表的穩定幣有效連結了傳統金融與加密貨幣市場,提供快速的資金流動,進一步強化了比特幣的交易生態系統。

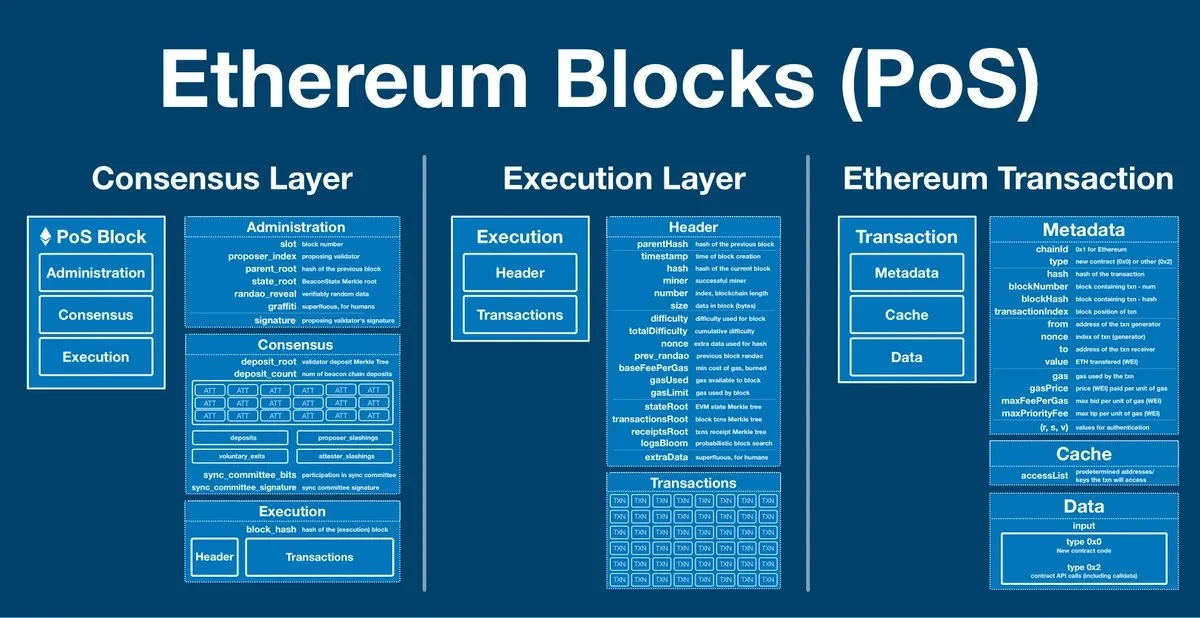

比特幣網路活躍度指數(BNI):鏈上健康狀況一覽

除了市場資金流向與流動性外,鏈上數據能夠揭示比特幣網路的實際使用。比特幣網路活躍度指數( Bitcoin Network Activity Index, BNI) 綜合了多種關鍵資料指標,包括:

– 活躍地址數(Active Addresses):發送或接收BTC 的獨立地址數量。

– 交易筆數(Transaction Counts):較高的交易量通常意味著市場投機活動增加或用戶興趣上升。

– 區塊大小與記憶體池(Block Size Mempool): 較大的記憶體池(mempool)表示交易積壓,網路擁塞;區塊大小可衡量網路在交易高峰期的處理效率。

– 交易手續費(Transaction Fees): 手續費上升可能反映市場需求強勁,但也可能對依賴低成本交易的用戶造成負擔。

Image Credit: CryptoQuant

為什麼BNI 重要?

– 牛市指標:歷史數據顯示,當活躍地址數與每日交易量激增時,通常伴隨著市場牛市階段(bullish phase),代表新資金和新用戶入場。

– 限制:BNI 無法完全預測價格走勢,例如監管打擊、機構公告等外部事件,可能改變市場趨勢,超越鏈上指標的影響力。

BNI 如何幫助市場分析?

BNI 能提供網路日常使用狀況的具體數據,如果結合交易所資金流入、穩定幣發行量與宏觀經濟數據,可以建構更完整的市場分析視角。

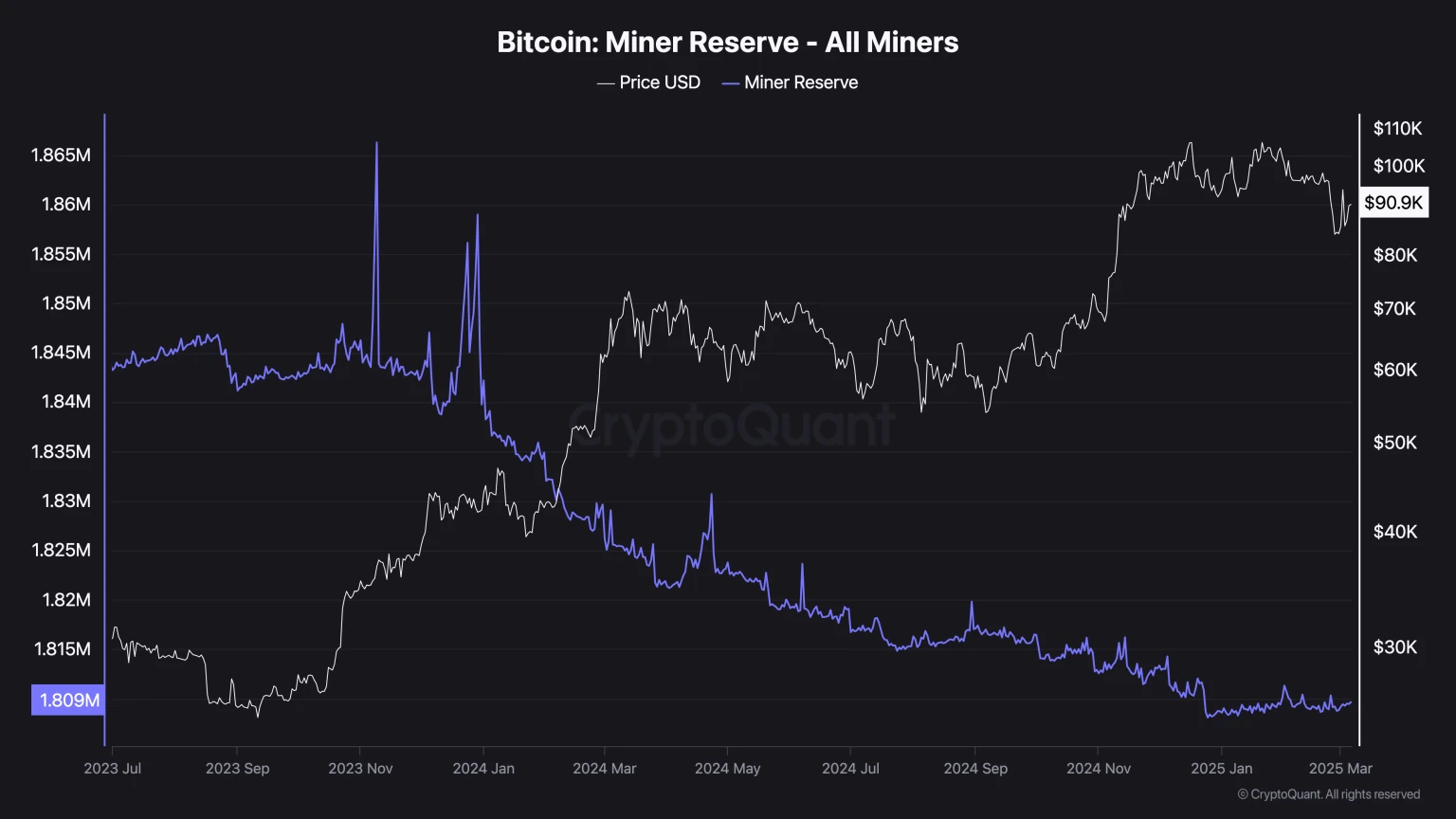

內部與外部因素:塑造比特幣的發展軌跡

要全面理解比特幣的市場表現,不僅需要關注內部技術發展,還需考慮外部宏觀經濟與監管因素。

內部發展因素

協議升級(Protocol Upgrades)

比特幣不斷進化,Taproot 和Schnorr 簽名等協議升級提升了隱私性、可擴展性和智慧合約能力。此外,Layer-2 解決方案(如閃電網路Lightning Network) 提高交易吞吐量,可能解鎖更多現實應用程式場景。

礦工行為(Miner Behavior)

礦工直接影響區塊生成時間、交易手續費和整體網路安全。由於電費或監管變化導致礦工遷移時,算力分佈可能受到影響,進而改變交易確認速度。

Image Credit: CryptoQuant

外在影響因素

貨幣政策(Monetary Policy)

– 寬鬆的貨幣環境(如低利率或量化寬鬆)通常會鼓勵投機資金流入比特幣。

– 緊縮政策(如昇息或縮表)則可能導致資金撤離高風險資產,包括比特幣。

監理環境(Regulatory Climate)

– 支持加密貨幣的國家(如美國批准現貨比特幣ETF)通常會促進機構投資成長。

– 相反,監管打壓或法規不明朗可能導致本地市場需求下降,甚至迫使礦工或交易所遷移。

全球經濟穩定性(Global Economic Stability)

– 經濟衰退、地緣政治衝突或貨幣貶值,往往強化比特幣作為「無國界儲值資產」的敘事,吸引資金湧入比特幣市場。

展望與潛在催化劑

展望未來,比特幣市場面臨多種發展路徑,這些路徑將由技術創新與市場風險共同塑造:

更廣泛的ETF 擴展

– 繼美國批准現貨比特幣ETF 之後,歐洲、亞洲和拉丁美洲可能會跟進,進一步釋放機構資本,推動全球市場發展。

穩定幣市場競爭

擴容解決方案

– Layer-2 網路與新興側鏈技術的更廣泛應用,可能促使比特幣交易變得更快、更便宜,甚至讓比特幣成為更實用的支付工具。

監理不確定性

– 對礦業碳足跡、穩定幣儲備與加密交易所營運的監管審查日益嚴格,可能引發市場不確定性。

– 黑天鵝事件或宏觀經濟衝擊(如全球經濟衰退、地緣政治風險)仍可能對市場造成突發性影響。

儘管存在這些不確定性,比特幣的去中心化協議與不斷增長的全球用戶群仍使其持續吸引資本與人才,確保它在未來幾年內仍然是市場的焦點。

總結與未來展望

比特幣市場的複雜性,透過多角度分析後變得更加清晰:

– 2024 年12 月4 日的交易激增,展現出比特幣網路吸收巨大需求的能力,這一波動來自機構資本佈局、散戶FOMO 情緒以及宏觀經濟推動的共同作用。

– 現貨比特幣ETF 開啟了新的資本流入管道,使得從退休基金到一般交易者,都能更方便地投資比特幣。

– 交易所間資金流動(Inter-Exchange Flow)提供即時市場情緒分析,協助辨識交易者在槓桿投機與安全持股之間的轉換時機。

– 穩定幣(尤其是USDT )作為市場的流動性支柱,有效連結鏈上和鏈下資金流動。

– BNI(比特幣網路活躍度指數)及其他鏈上指標,可衡量網路的實際使用情況,並補充宏觀經濟數據及交易所資金流動的分析。

比特幣的發展仍在持續演變,從協議層面的技術升級到全球貨幣政策的變化,每項創新或調整都可能影響市場格局。然而,比特幣的核心價值在於適應性、技術創新、機構採用以及草根社群的推動。

無論比特幣是再創新高,還是經歷市場回調,這些市場動態都保證它仍將是數位資產演進的核心焦點。

快速連結

關於 XT.COM

成立於 2018 年, XT.COM目前註冊用戶超過 780 萬,每月活躍超過 100 萬人,生態內的用戶流量超過 4,000 萬人。我們是一個支援 800+優質幣種, 1000+個交易對的綜合性交易平台。 XT.COM加密貨幣交易平台支援現貨交易,槓桿交易,合約交易等豐富的交易品種。 XT.COM 同時也擁有一個安全可靠的NFT 交易平台。我們致力於為用戶提供最安全、最高效、最專業的數位資產投資服務。