原文作者:DeFi Cheetah, 加密KOL

原文編譯:Felix, PANews

如同先前所預測的,美國股市至少會出現20% 的回調,將比特幣價格拉回至5 萬美元左右。第一個目標已達成:由於川普對許多其他國家實施更嚴厲的關稅,美國股市在VIX 指數約為55 的情況下進行了20% 的回調。比特幣價格一度跌至7.4 萬美元,比根據歷史價格走勢所預期的更具彈性。

接下來,預計在6 月之前,聯準會將降息,隨後是美國股市和加密市場觸底。事實上,川普剛剛明確要求聯準會主席鮑威爾降息。本文將詳細解釋為何川普對降息如此偏執,以及為何看好加密市場。

高利率帶來的兩個迫切問題

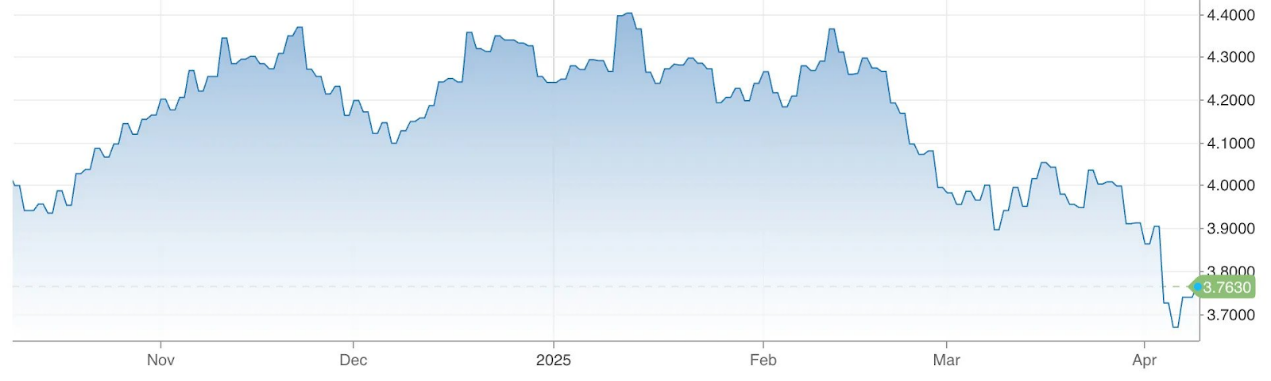

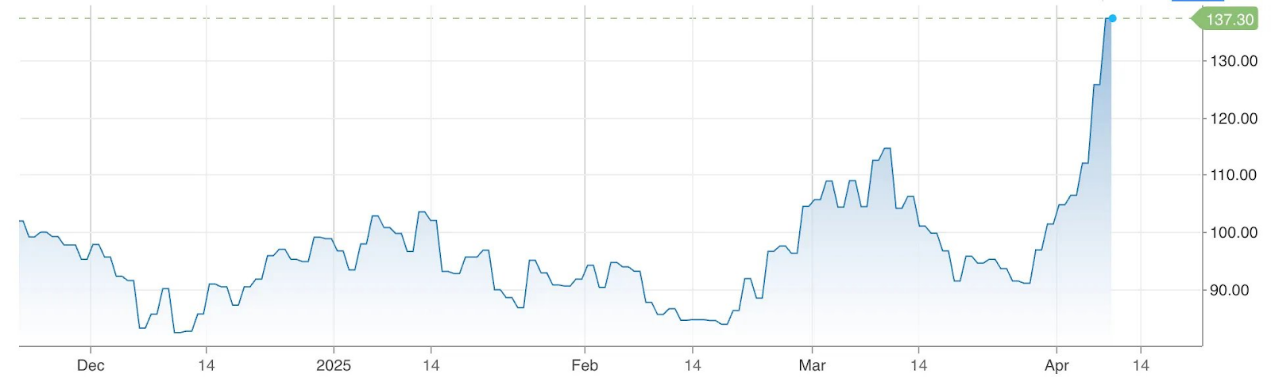

未來幾個月有兩個問題迫使聯準會必須大幅降息。首先,今年價值9 兆美元國債的「到期牆」(註:Maturity Wall,指整體債券市場的到期時間表)迫使川普政府竭盡全力尋求降息,以節省數萬億美元的再融資成本。然而在聯準會看來,目前的通膨水準並沒有留下快速降息的空間。因此,對於川普政府那些看似不合理的激進政策和措施(如關稅、設立DOGE 等),最好的解釋是它們構成了一個協同機制,試圖利用宏觀不確定性倒逼聯準會降息。否則,美國政府在展期後將不得不支付至少3-4 倍的利息。事實上,兩年期短期國債殖利率一直在下降,反映了市場的避險情緒和資金流入國債。

在川普政府眼中,降息的迫切性可以用下圖來解釋:

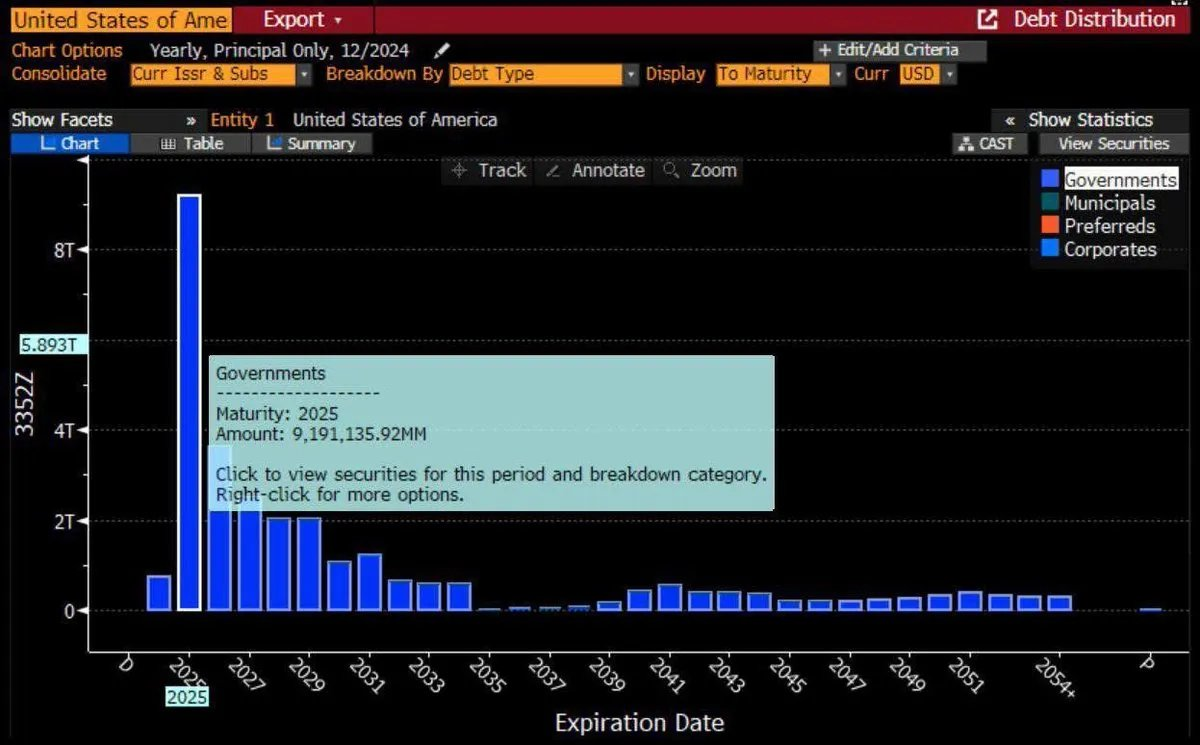

事實上,衡量美國國債市場利率波動性的美林選擇權波動率預估指數(MOVE)飆升,可以進一步證明聯準會降息的可能性。該指數被視為美國國債期限溢價(即長期債券和短期債券之間的收益率利差)的代表。隨著該指數的上漲,任何從事美國國債或公司債融資交易的人都將被迫因更高的保證金要求而賣出。如果MOVE 指數持續上漲,尤其是高於140 ,可能表示市場極不穩定,並可能迫使聯準會透過降息來穩定國債和公司債市場,因為這些市場對金融體系的正常運作至關重要。 (註:MOVE 指數上一次飆升至140 以上是由於矽谷銀行倒閉-這是自2008 年以來規模最大的銀行倒閉事件。)

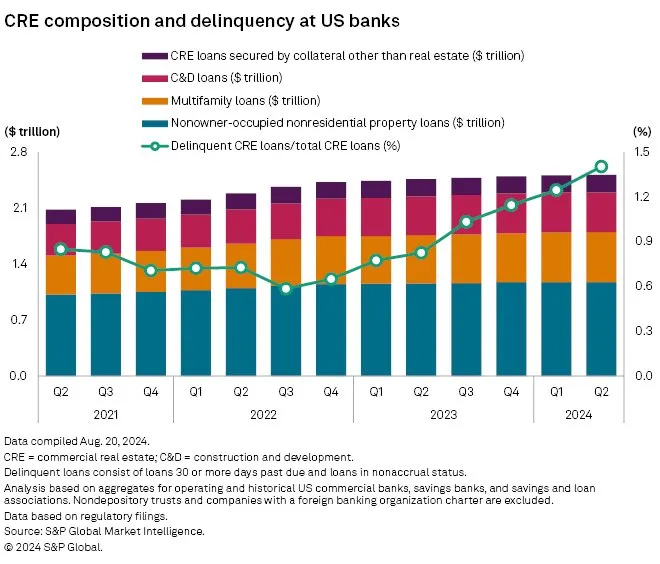

未來幾個月大幅降息的第二個原因也是由於「到期牆」,但這次指的是今年到期的超過5000 億美元的美國商業房地產(CRE)貸款。許多CRE 貸款先前在疫情期間以較低利率承銷,在利率持續走高的環境下面臨再融資挑戰,可能導致違約率上升,特別是槓桿率過高的房地產。尤其是居家辦公日益盛行,引發了結構性變化,導致疫情後房屋空置率居高不下。事實上,潛在的CRE 貸款大規模違約可能導致MOVE 指數飆升。

2024 年第四季,CRE 貸款拖欠率為1.57% ,高於2023 年第四季的1.17% 。歷史數據表明,高於1.5% 的利率令人擔憂,尤其是在貨幣緊縮的環境下。同時,由於空置率高達20% ,資本化率不斷上升(約7-8% ),以及大量貸款到期,辦公室的價值較高峰下跌了31% ,違約風險也隨之上升。

這裡的邏輯是:高空置率會降低淨營業收入(NOI),降低債務償還率(DSCR)和債務收益率,但會提高資本化率。高利率會加劇這種情況,特別是對於2025 年到期的貸款,以更高的利率進行再融資可能難以為繼。因此,如果商業房地產貸款不能以類似於疫情期間的合理低利率進行再融資,銀行必然會有更多的壞賬,這反過來可能會引發“多米諾骨牌”效應,更多銀行倒閉(回想一下2023 年利率飆升導致矽谷銀行等銀行倒閉的嚴重程度)。

鑑於當前高利率引發的這兩個迫切問題,川普政府必須採取激進措施,盡快降息。否則,這些債務必須展期,美國政府將面臨更高的再融資成本,而許多商業房地產貸款可能無法展期,並造成大量壞帳。

推動下輪多頭市場的催化劑-穩定幣

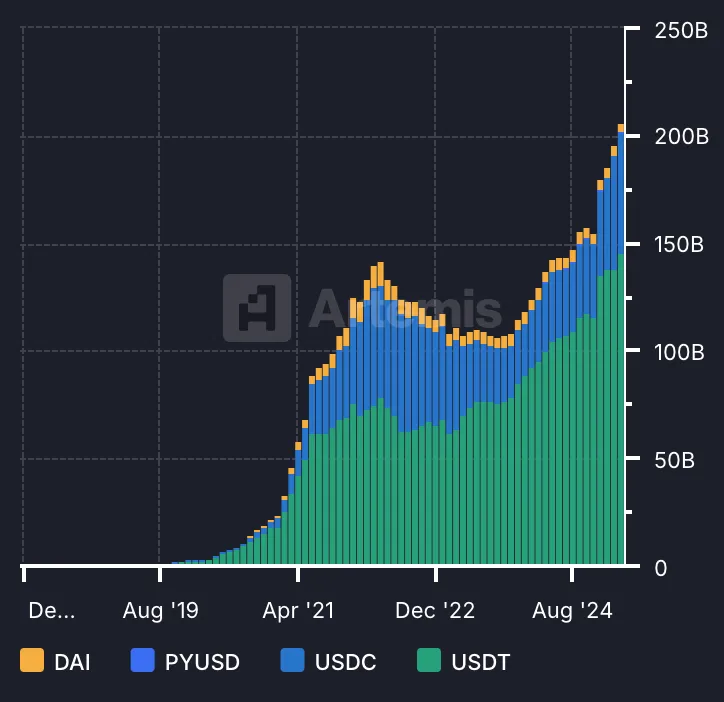

對加密市場影響最大的是市場流動性。但對流動性影響最大的因素是(i)貨幣政策和(ii)穩定幣的普及程度。在鴿派(溫和)貨幣政策的推動下,穩定幣的普及可以進一步催化牛市中的資本流入。牛市的上漲空間取決於穩定幣總供應量的增加。在上一輪牛市(2019 年- 2022 年)中,穩定幣總供應量從低谷到峰值增長了10 倍,而從2023 年到2025 年初僅增長了約100% ,如下圖所示。

以下重點介紹預示未來1 年穩定幣採用率快速成長的事件:

美國穩定幣立法進展: 2025 年第一季度,參議院銀行委員會於3 月批准了《穩定幣法案》(GENIUS Act),該法案概述了穩定幣發行人的監管和儲備規則。該法案旨在將穩定幣納入主流金融體系,反映出人們日益認可其在加密市場中的作用。此外,美國眾議院金融服務委員會通過了一項穩定幣框架法案——《穩定幣法案》(STABLE Act),該法案規定,任何非銀行機構只要獲得聯邦監管機構的批准,都可以發行穩定幣。監管透明度一直被認為是影響穩定幣採用的最重要因素,進而影響資本透過穩定幣流入加密產業。

加速機構採用:富達投資於3 月下旬開始測試與美元掛鉤的穩定幣,標誌著這家傳統金融巨頭進軍加密領域邁出了重要一步。同時,懷俄明州宣布計劃在7 月前推出由州政府支持的穩定幣,旨在成為美國實體發行的首個由法幣支持、完全儲備的代幣。

World Liberty Financial 穩定幣:與川普相關的World Liberty Financial 於3 月25 日宣布,計劃推出與美元掛鉤的穩定幣USD 1 ,此前該公司透過單獨的代幣銷售籌集了5 億美元。此舉符合川普政府支持穩定幣作為加密貨幣交易關鍵基礎設施的政策。

USDC 拓展至日本: 3 月26 日,Circle 與SBI Holdings 合作在日本推出了USDC,使其成為首個在日本監管框架下正式獲準使用的穩定幣。此舉體現了日本在將穩定幣納入其金融體系方面的積極態度,或成為其他國家的表率。

PayPal 和Gemini 推動穩定幣發展:在整個第一季度,PayPal 和Gemini 鞏固了其在穩定幣市場的地位。 PayPal 的PYUSD 和Gemini 的GUSD 的採用率有所提升,PayPal 利用其支付網絡,而Gemini 則專注於機構客戶。這加劇了美國穩定幣發行商市場的競爭。

薪資平台Rise 的更多用例: 3 月24 日,薪資平台Rise 擴展了其服務範圍,為190 多個國家的國際承包商提供穩定幣支付。雇主可以用穩定幣支付工資,員工可以用當地貨幣提領。

Circle 的IPO:Circle 已提交IPO 申請。如果獲得批准,Circle 將成為首個在紐約證券交易所上市的穩定幣發行商。這將標誌著穩定幣業務在美國的正式地位,並激勵更多企業探索該領域,尤其是大型機構,因為穩定幣業務更依賴機構資源、分銷管道和業務發展。

川普政府為何如此積極支持穩定幣的發展?這與第一部分的觀點一致:流通中的穩定幣的抵押品主要是短期美國國債,因此,隨著美國政府今年將數萬億美元的到期國債展期,穩定幣越普及,短期國債的需求就越高。

市場方向很明確:短期內,可能會經歷市場動盪,波動性較大,甚至可能從當前水準進一步下跌。但從中期來看,預計在鴿派貨幣政策的背景下,大幅降息,加上穩定幣的普及,可能會引發另一輪強勁的牛市,其規模可與上一輪週期相媲美。

當下正接近透過投資加密市場獲得良好回報的理想時機。