原文作者:Nancy,PANews

近期,比特幣與以太幣雙輪驅動,帶動加密市場迎來一波顯著反彈,市場資金活躍度明顯提升,巨鯨資金動作頻繁。其中,倫敦資產管理公司 Abraxas Capital 因高頻的鏈上操作以及重倉以太坊 DeFi 策略,成為本輪反彈行情中的關注點。

單週吸籌超 27 萬枚 ETH,重倉佈局以太坊 LST 生態

最近一段時間,Abraxas Capital 鏈上動作頻頻。

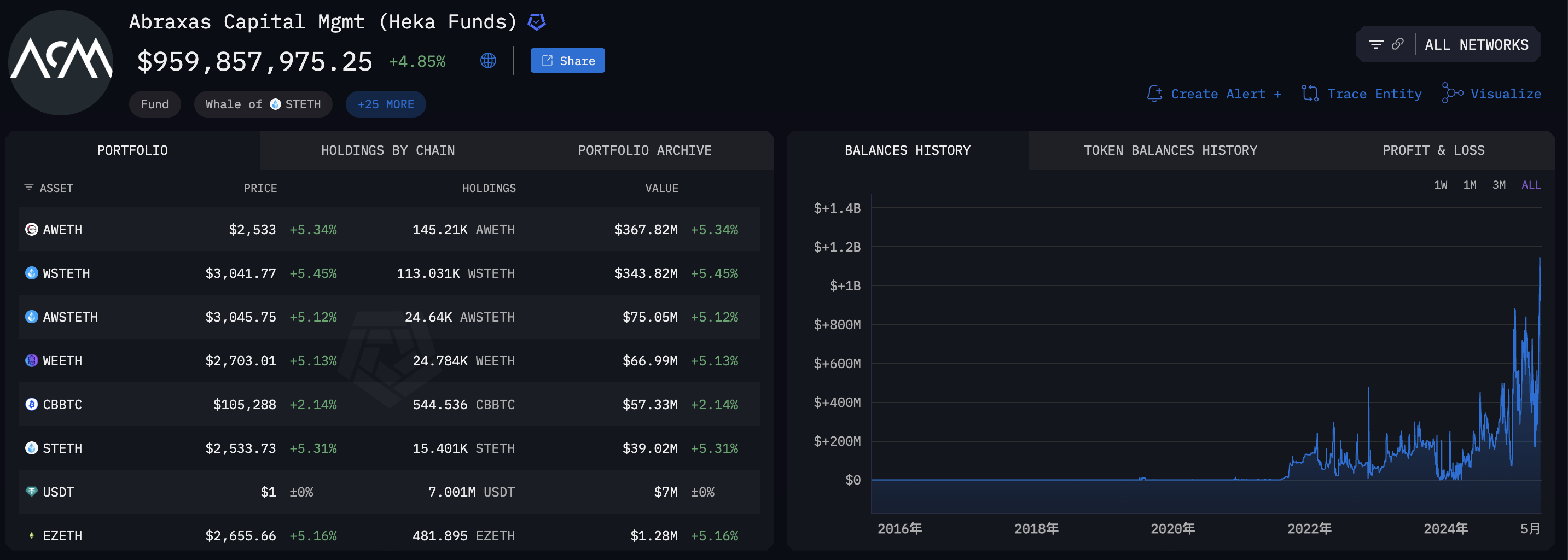

Abraxas Capital 一公開地址資產持倉概覽

根據 Arkham 數據顯示,截至 5 月 20 日,Abraxas Capital 兩個相關公開地址所持有的加密資產總價值已超過 11.5 億美元,累計獲利約 2.8 億美元。

從資產結構來看,除了價值超 1.9 億美元的比特幣外,Abraxas Capital 的投資組合高度集中於以太坊流動性質押代幣(LST)賽道,被用於質押或作為抵押品投入到各類 DeFi 協議。其主要持股包括 AwETH、wstETH、awstETH 及 weETH 等,其中 AwETH 與 wstETH 合計持倉金額已超過 7 億美元,佔其整體資產的絕對多數。這類資產兼具鏈上質押收益與二級市場流動性,這也反映出 Abraxas Capital 更追求穩健收益與彈性調倉之間的平衡策略。

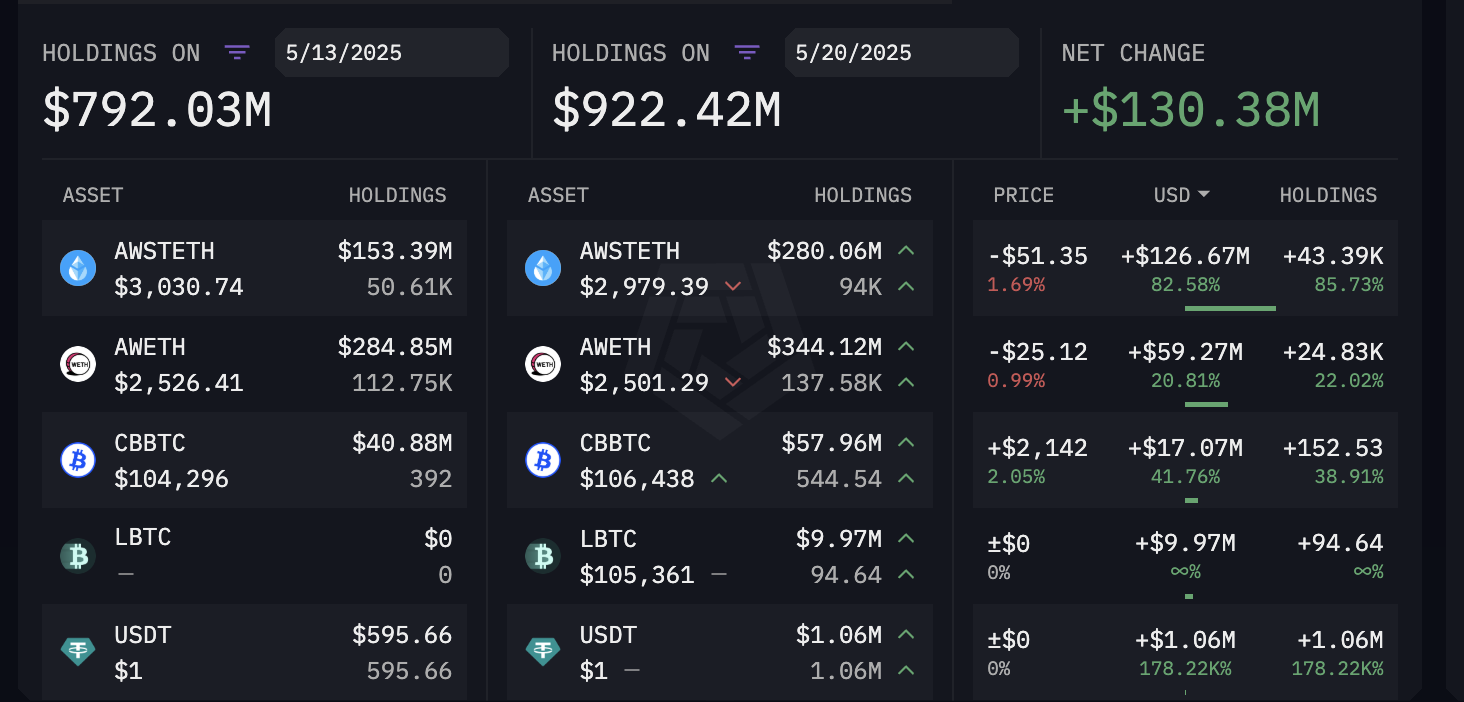

從資金成長節奏來看,自 2025 年 2 月中旬以來,該機構的資產規模顯著提速,並在近期一度突破 10 億美元大關。僅在過去一周(5 月 13 日至 20 日),其淨資產增長便超過 1.3 億美元,增幅主要來自 AwSTETH(Aave v3 wstETH)倉位的大幅加碼,增持金額超過 1.2 億美元。

在資金流動方面,過去 7 天內,Abraxas Capital 從 CEX(中心化交易所)累計提取近 27 萬枚 ETH,平均每天完成約 6 筆買入交易,累計價值超過 6.9 億美元。以其平均買入價格 2573.8 美元計算,相較當前 ETH 市場價格約 2500 美元,該部分倉位目前處於約 1100 萬美元的暫時浮虧狀態。

值得關注的是,Abraxas Capital 在一個月內卻大幅減持比特幣。鏈上數據顯示,過去數週,該機構共向交易所轉移了 2,000 枚 BTC,價值超過 1.9 億美元。不過,近期其又開始重新增持,先後從交易所提取了價值約 8,500 萬美元的比特幣。

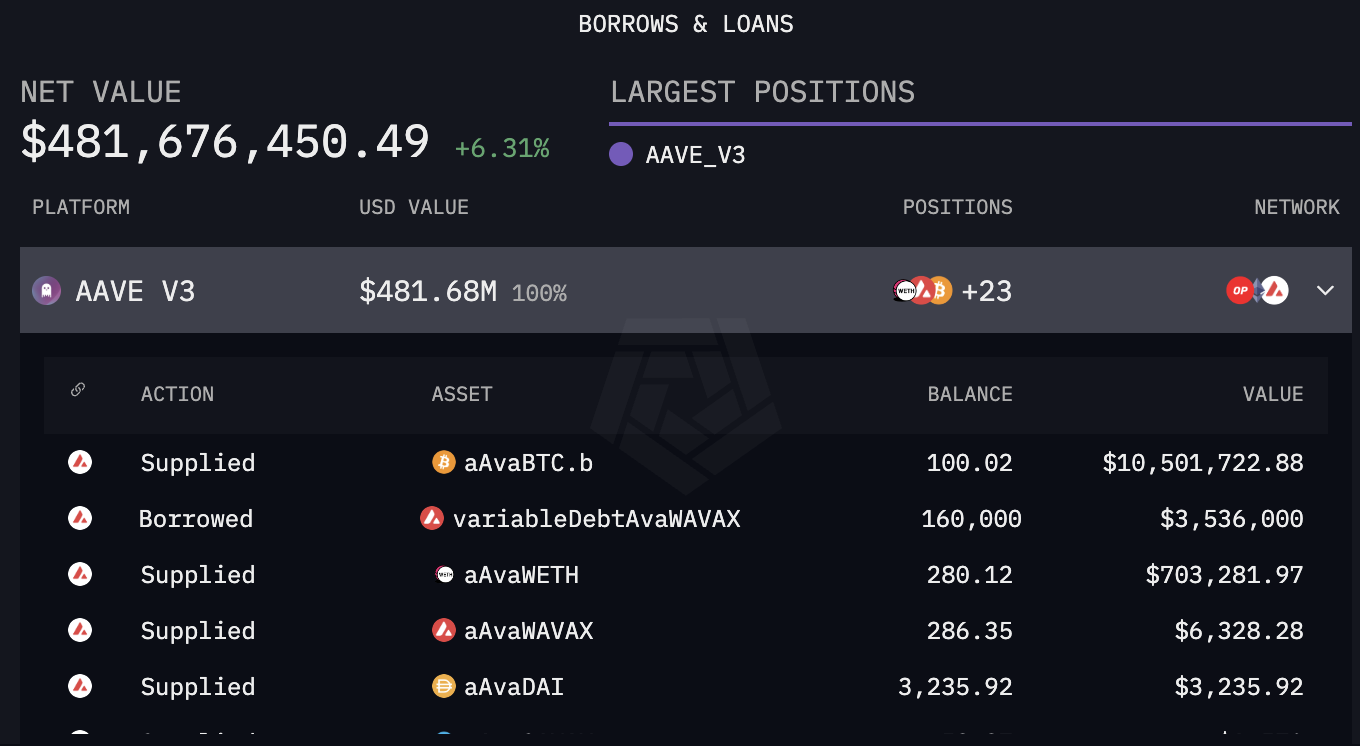

而根據 Arkham 數據顯示,Abraxas Capital 的 ETH 資金主要流向以太坊 DeFi 協議。過去 7 天,Abraxas Capital 也向 Aave、Ether.fi、Compound 等主流 DeFi 協議轉入超 17.4 萬枚 ETH,以當前價格估算總價值約 4.4 億美元。特別是 Aave 為 Abraxas Capital 的 ETH 持股的主要用途,目前其在 AAVE V3上持有接超 4.8 億美元的資產部位。

由此來看,Abraxas Capital 正成為以太坊生態較為活躍且重倉的機構業者之一,並透過深度參與 DeFi 市場強化資產的流動性與收益復用率。

資產規模超 30 億美元,曾是 Tether 大客戶

Abraxas Capital Management 是一家總部位於倫敦的資產管理公司,受到英國金融行為監管局(FCA)監管,旨在打造一家頂級的資產管理機構。該公司由 Fabio Frontini 與 Luca Celati 於 2002 年共同創立,兩位創辦人曾在倫敦 Dresdner Kleinwort Wasserstein(DRKW)擔任高階主管。

Abraxas Capital 最初專注於傳統金融領域,鏈上數據顯示,早在 2014 年底公司便已開始佈局比特幣資產。 2017 年,Abraxas Capital 公佈宣布將業務重心轉向數位資產。

Heka Funds 是 Abraxas Capital 旗下專注於數位資產的核心投資平台,總部設於馬耳他,並受馬耳他金融服務管理局(MFSA)監管,資產規模超過 30 億美元。

作為一家多基金投資公司,Heka 旗下目前管理三個主要基金:Elysium Global Arbitrage Fund 是於 2017 年推出,是歐盟首個獲得官方許可並正式運營的數位資產基金,自成立以來回報率達 214.95% 。截至 2024 年底,其資產管理規模已突破 12 億歐元;Alpha Bitcoin Fund 是於 2022 年設立,專注於比特幣投資,目前管理規模達 20 億美元;Alpha Ethereum Fund 則是在 2023 年設立,聚焦以太坊,當前資產管理規模為 480 萬美元。

其中,Elysium 基金為 Heka Funds 的主要業務,最初以比特幣套利策略切入市場,靈感來自一支曾在西方交易所低價購入比特幣再轉售至日本交易所的小型套利基金。起初,Elysium 主要進行比特幣套利,但隨著相關套利空間逐步收窄,基金策略逐漸轉向穩定幣套利。

2019 年,Fabio Frontini 首次與 Tether 財務長 Giancarlo Devasini 會面,並受邀前往巴哈馬,與 Tether 的銀行合作夥伴 Deltec Bank 會晤。根據 Frontini 回憶,Deltec 當時向他展示了 Tether 的資產證明:超過 60% 的儲備為現金,其餘為短期美國國債,這令他對 Tether 的 1: 1 支持有了充分信心。此後,Heka Funds 透過一系列小額測試交易驗證 Tether 的流動性,逐步擴大交易規模。

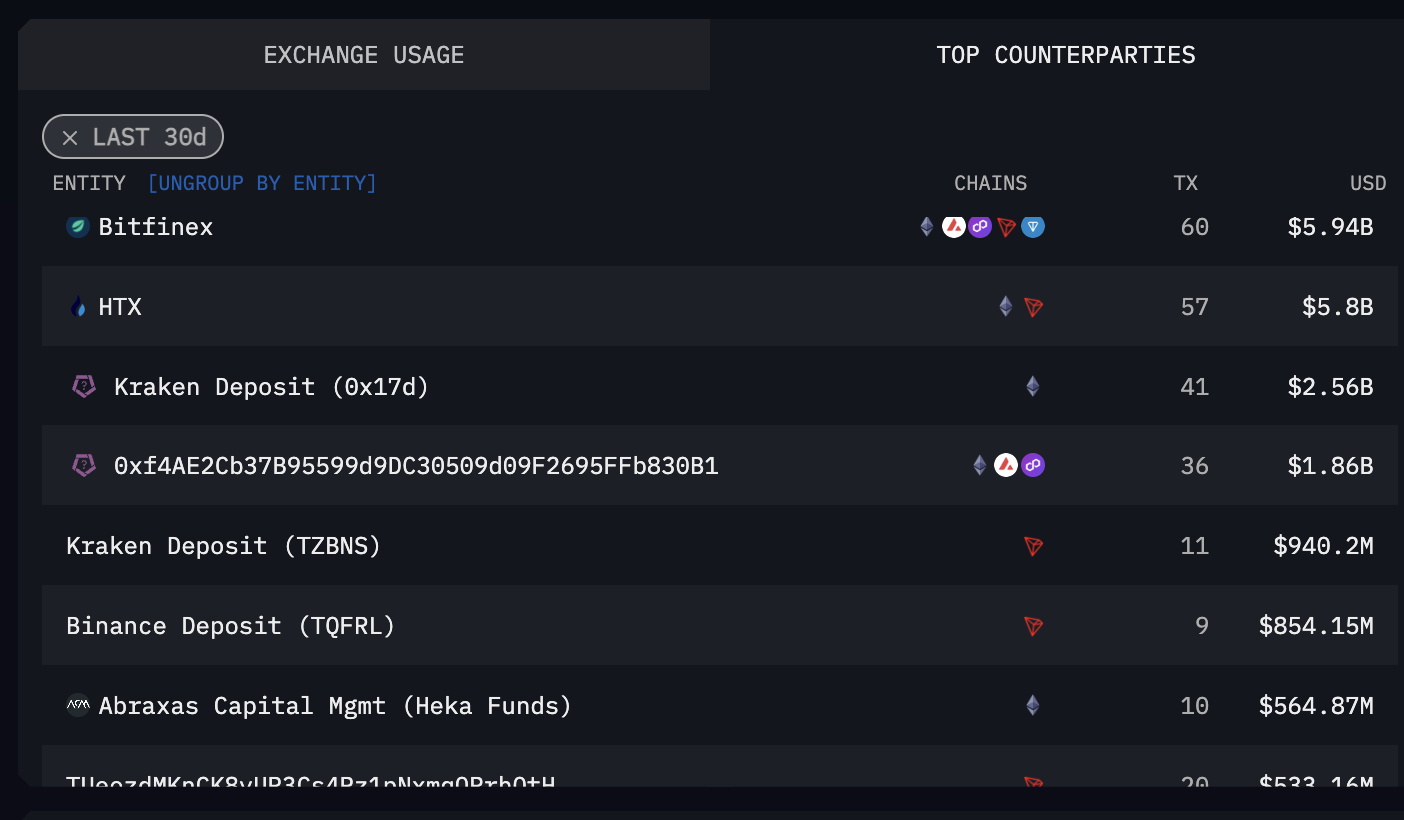

憑藉著持續的交易與合作,Heka Funds 逐漸成長為 Tether 最大的機構客戶之一,可以說 Heka Funds 也是 Tether 的快速發展的推動者。根據 Protos 於 2021 年發布的研究報告,Heka Funds 彼時獲得了超過 15 億美元的 USDT,佔 Tether 總發行量的約 1.5% 。這一年,Heka Funds 累計獲得約 5,200 萬美元利潤,遠超過母公司 Abraxas 所取得的 580 萬美元利潤,成為集團內部最成功的基金之一。而在過去 30 天,Arkham 數據顯示,過去 30 天,Tether 主要交易對手中,Heka Funds 的交易金額達 5.64 億美元,排名第八。

在 2025 年初 Protos 的訪談中,Frontini 再次公開表達了對 Tether 的信心。他指出,Tether 在美國高利率環境下正賺取巨額利差收入,它的商業模式非常簡單卻又極為有效。他還引用了 2024 年達沃斯論壇上 Howard Lutnick(Cantor Fitzgerald CEO)的評論,稱 Tether 的資產主要由美國最大的國債經紀商 Cantor 持有,進一步增強了其對 Tether 的信心。

值得一提的是,本月初,鏈上分析師@DesoGames透過追蹤 Tether 某一周期內的資金流動路徑發現,其主要流向了 Abraxas 和 Cumberland 加密實體。然而,資金透過多層帳戶進行複雜且不透明的繞轉,這種操作可能旨在掩蓋非法交易的來源。該分析師還進一步披露,HEKA Funds 聲稱其基金淨資產為 13 億歐元,卻透過 HEKA 購買了價值 15 億 USDT(Tether 在這個週期內增發了約 25 億美元),這一金額明顯超出其財務能力,令人生疑。同時,HEKA Funds 的股東和董事被發現出現在離岸洩密資料庫中,其背景複雜,真實身分難以追溯。 HEKA Funds 可能只是 Abraxas 用來掩蓋其真實活動的空殼基金,缺乏透明度和可信度。

目前,從鏈上動向來看,隨著加密市場結構持續金融化以及早期穩定幣套利空間逐步收窄,Abraxas Capital 也正在探索將其策略擴大至更具可持續性的以太坊質押借貸生態。