原題: Stablecoin Playbook: Flipping Billions to Trillions

著者: Rui Shang 、SevenX Ventures

編集者: Mensh、ChainCatcher

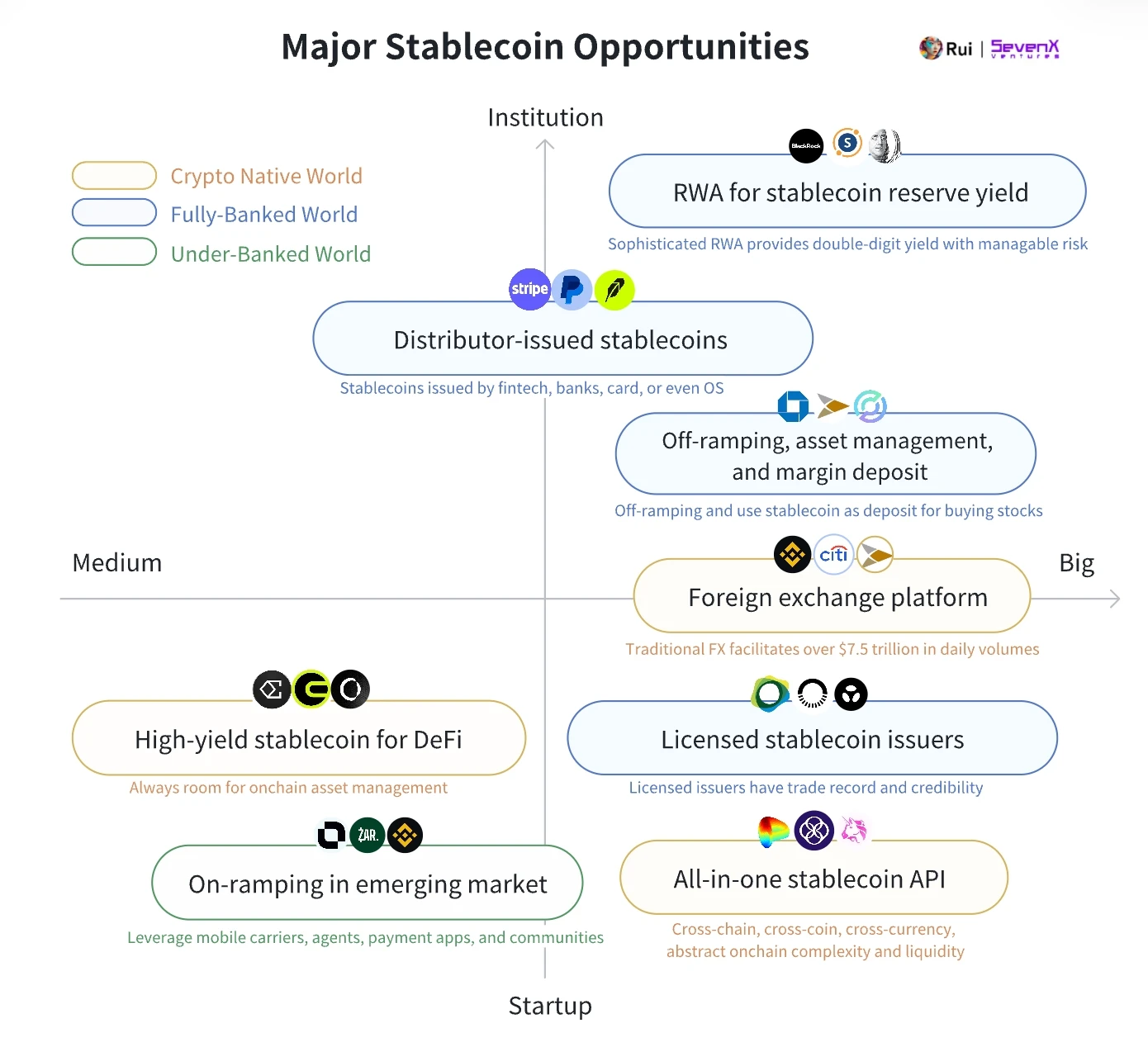

概要: ステーブルコイン関連の 8 つの主要な機会 -

若い世代はデジタルネイティブであり、ステーブルコインは彼らにとって自然な通貨です。人工知能とモノのインターネットが何十億もの自動化された少額取引を推進する中、世界の金融には柔軟な通貨ソリューションが必要です。ステーブルコインは、インターネット データと同じくらいシームレスに移動する「通貨 API」として機能し、2024 年には取引量が 4 兆 5,000 億ドルに達すると予想されており、ステーブルコインが比類のないビジネスであることをより多くの機関が認識するにつれて、この数字はさらに増加すると予想されています。モデルの結果としての成長 –テザーは米ドル準備金を投資することで、2024年上半期に52億ドルの利益を上げた。

ステーブルコインの競争において重要なのは、複雑な暗号メカニズムではなく、配布と実際の採用です。その導入は主に、暗号ネイティブ、完全に銀行化された世界、および銀行化されていない世界という 3 つの主要な領域で見られます。

29兆ドル規模の仮想通貨ネイティブの世界では、ステーブルコインはDeFiへの入り口として機能し、取引、融資、デリバティブ、流動性ファーミング、RWAにとって重要です。暗号ネイティブのステーブルコインは、流動性インセンティブとDeFi統合を通じて競争します。

400 兆ドルを超える完全に銀行化された世界では、ステーブルコインは財務効率を向上させ、主に B2B、P2P、B2C の支払いに使用されます。ステーブルコインは、銀行、カードネットワーク、決済、販売業者を利用した規制、ライセンス供与、配布に重点を置いています。

銀行のない世界では、ステーブルコインは米ドルへのアクセスを提供し、金融包摂を促進します。ステーブルコインは、貯蓄、支払い、外国為替、収入創出に使用されます。草の根マーケティングが重要です。

暗号世界のネイティブ

2024 年第 2 四半期には、ステーブルコインは仮想通貨時価総額の 8.2% を占めました。為替レートの安定を維持することは依然として困難であり、オンチェーン流通を拡大するには独自のインセンティブが鍵となります。その中心的な問題は、オンチェーン アプリケーションの適用が限られていることにあります。

ドルをめぐる戦い

法定通貨に裏付けられたステーブルコインは、銀行との関係に依存しています。

93.33% は法定通貨に裏付けられたステーブルコインです。銀行は償還を制御することで最終決定権を持ち、安定性と資本効率が向上します。 Paxos のような規制対象の発行会社は、数十億 BUSD の償還に成功したため、PayPal の USD 発行会社になりました。CDP ステーブルコインは担保と清算を改善し、為替レートの安定性を高めます。

3.89% は債務担保ポジション (CDP) ステーブルコインです。彼らは暗号通貨を担保として使用していますが、スケーリングとボラティリティの問題に直面しています。 2024年までに、CDPはより幅広い流動性と安定した担保を受け入れることでリスク耐性を強化し、AaveのGHOはAave v3のあらゆる資産を受け入れ、CurveのcrvUSDは最近USDM(実物資産)を追加しました。一部の清算は改善傾向にあり、特に crvUSD のソフト清算は、カスタム自動マーケットメーカー (AMM) を通じてさらなる不良債権に対する緩衝材となっています。ただし、大量清算後にCRVの評価が下がると、crvUSDの時価総額も縮小するため、veトークンのインセンティブモデルには問題があります。合成 USD は安定を維持するためにヘッジを利用します。

Ethena USDeだけで1年間でステーブルコイン市場シェアの1.67%を保持し、時価総額は30億ドルに達した。これは、デリバティブでショートポジションをオープンすることでボラティリティに対抗するデルタニュートラルな合成ドルです。季節変動があったとしても、今後の強気市場では資金調達金利が良好に推移すると予想されます。ただし、集中型取引所(CEX)に大きく依存しているため、長期的な存続可能性には疑問があります。同様の商品が増えると、小口資金によるイーサリアムへの影響力が弱まる可能性がある。これらの合成ドルはブラックスワン現象に対して脆弱である可能性があり、弱気市場の間のみ低い資金調達率を維持する可能性があります。アルゴリズムステーブルコインは0.56%に下落した。

流動性ブートチャレンジ

暗号ステーブルコインは、収益を流動性の獲得に使用します。基本的に、流動性コストはリスクフリーレートとリスクプレミアムで構成されます。競争力を維持するには、ステーブルコインは少なくとも財務省証券 (T-bill) 金利と同じくらいの利益を得る必要があります。T-bill 金利が 5.5% に達すると、ステーブルコインの借入コストが低下するのが見られます。 sFrax と DAI は、財務省短期証券のエクスポージャーの点で先頭を走っています。 2024年までに、複数のRWAプロジェクトがオンチェーン財務省の構成可能性を高めます。CrvUSDはMountainのUSDMを担保として使用し、OndoのUSDYとEthenaのUSDtbはBlackstoneのBUIDLによって裏付けられています。

ステーブルコインは、財務省証券金利に基づいてリスクプレミアムを高めるさまざまな戦略を採用しています。これには、固定予算インセンティブ(分散型取引所での発行など、制約やデススパイラルを引き起こす可能性があります)が含まれます。アービトラージ(ボラティリティが低下すると下落)、およびステーキングや再仮説などのリザーブの利用(魅力が低下)。

2024 年には、革新的な流動性戦略が登場します。

ブロック内の収益を最大化:

現在、多くの利益はインセンティブとしての自己消費的なDeFiインフレから生じていますが、より革新的な戦略も登場しています。 CAPのようなプロジェクトは、準備金を銀行として使用することで、MEVと裁定取引の利益をステーブルコイン保有者に直接振り向け、持続可能でより有利な潜在的な収益源を提供することを目指しています。財務省短期証券の収益と複利計算すると、次のようになります。

RWAプロジェクトの新しいポートフォリオ機能を活用し、財務省短期証券利回りをベンチマークとしたガバナンストークンを通じて「理論上」無制限の利回りを提供するUsual Money(USD 0)のような取り組みは、流動性プロバイダーから3億5,000万ドルを集め、Binanceローンチプールに参入しました。アゴラ (AUSD) も、米国債利回りを備えたオフショア ステーブルコインです。高利回りとボラティリティのバランス:

新しいステーブルコインは、単一のリターンとボラティリティのリスクを回避し、バランスのとれた高いリターンを提供するために、分散バスケットアプローチを採用しています。たとえば、Fortunafi の Reservoir は財務省短期証券、ヒルベルト、モルフォ、PSM を割り当て、必要に応じて他の高利回り資産を含めるようにトランシェを動的に調整します。Total Value Locked (TVL) は一時的なものですか?

ステーブルコインの利回りは、スケーラビリティの課題に直面することがよくあります。固定予算の収益は初期の増加をもたらしますが、ロックされた合計値が増加するにつれて収益は薄まり、時間の経過とともに収益効果が弱まります。インセンティブ後の取引ペアやデリバティブにおける持続可能な収益や実際の有用性がなければ、ロックされた総額が安定したままになる可能性は低いです。

DeFiゲートウェイのジレンマ

オンチェーンの可視性により、ステーブルコインの本質を探ることができます。ステーブルコインは、交換媒体としての通貨を真に表現したものなのでしょうか、それとも単に利回りを求める金融商品なのでしょうか?

CEX では、最高利回りのステーブルコインのみが取引ペアとして使用されます。

取引のほぼ 80% は依然として集中型取引所で行われており、トップ CEX は「優先」ステーブルコイン (Binance の FDUSD、Coinbase の USDC など) をサポートしています。他の CEX は、USDT と USDC のオーバーフロー流動性に依存しています。さらに、ステーブルコインは CEX の証拠金として利用できるよう取り組んでいます。DEX の取引ペアとして使用されるステーブルコインはほとんどありません。

現在、USDT、USDC、および少量の DAI のみが取引ペアとして使用されています。独自プロトコルでUSDeの57%を出資しているイーテナなどの他のステーブルコインは、純粋に利回りを得る金融商品として保有されており、交換媒体とは程遠い。Makerdao + Curve + Morpho + Pendle、組み合わせ割り当て:

Jupiter、GMX、DYDX などの市場は、USDT の鋳造と償還のプロセスがより疑わしいため、USDC を入金に使用することを好みます。 Morpho や AAVE などの融資プラットフォームは、イーサリアムの流動性が優れているため、USDC を好みます。一方、PYUSD は、特にソラナ財団からインセンティブが提供される場合、主にソラナのカミーノへの融資に使用されます。 Ethena の USDe は、主にペンドルによる収益活動に使用されます。RWAは過小評価されています:

Blackstone などのほとんどの RWA プラットフォームは、Blackstone が Circle の株主であることに加えて、コンプライアンスの理由から鋳造資産として USDC を使用しています。 DAI は、RWA サービスで成功を収めました。市場を拡大するか、新しい分野を開拓します。

ステーブルコインはインセンティブを通じて大手流動性プロバイダーを惹きつけることができるが、DeFiの利用が減少しているというボトルネックに直面している。現在、ステーブルコインはジレンマに直面している。仮想通貨ネイティブの活動が拡大するのを待つか、この領域を超えた新たな有用性を模索する必要がある。

完全に銀行化された世界では異常値

主要企業が行動を起こしている

世界的な規制は徐々に明確になってきています。

ステーブルコインの99%は米ドルによって裏付けられており、連邦政府が最終的な影響力を持っています。暗号通貨に好意的なトランプ大統領就任後、米国の規制枠組みが明確になることが期待されており、トランプ大統領は金利引き下げとCBDCの禁止を約束しており、これはステーブルコインにとって恩恵となる可能性がある。米財務省の報告書では、テザーが900億ドルの米国債を保有しており、ステーブルコインが短期財務省債券の需要に与える影響を指摘している。暗号犯罪の防止と米ドルの優位性の維持も動機となっています。 2024年までに、複数の国が、ステーブルコインの発行の承認、準備金の流動性と安定性の要件、外貨建てのステーブルコインの使用制限、利息の発生の一般的な禁止など、共通の原則に基づいた規制の枠組みを確立しました。主な例としては、MiCA (EU)、PTSR (UAE)、Sandbox (香港)、MAS (シンガポール)、PSA (日本) があります。注目すべきことに、バミューダはステーブルコインの納税を受け入れ、利子付きステーブルコインの発行を認可した最初の国となった。

ライセンスを取得した発行者は信頼を得ることができます。

ステーブルコインの発行には、技術的能力、地域間のコンプライアンス、強力なガバナンスが必要です。主要なプレーヤーには、Paxos (PYUSD、BUSD)、Brale (USC)、および Bridge (B2B API) が含まれます。準備金の管理は BNY メロンなどの信頼できる機関によって行われ、ブラックストーンが管理するファンドに投資することで安全に収入を生み出します。 BUIDL により、より幅広いオンチェーン プロジェクトが収益を得ることができるようになりました。銀行は引き出しの門番です。

資金の預け入れ(法定通貨からステーブルコインへ)は容易になりましたが、銀行が資金源を確認することが難しいため、資金の出金(ステーブルコインから法定通貨へ)の課題は依然として残っています。銀行は、KYC/KYBを実施し、同様のマネーロンダリング防止フレームワークを備えたCoinbaseやKrakenのような認可された取引所を利用することを好みます。スタンダードチャータード銀行のような評判の高い銀行が引き出しの受け入れを開始する一方で、シンガポールのDBS銀行のような中小規模の銀行は迅速に対応しました。 Bridge のような B2B サービスは、引き出しチャネルを集約し、SpaceX や米国政府を含むハイエンド顧客の数十億ドルの取引量を管理します。最終的な決定権は発行者にあります。

準拠したステーブルコインのリーダーである Circle は Coinbase に依存しており、世界的なライセンスとパートナーシップを求めています。しかし、金融機関が独自のステーブルコインを発行するため、そのビジネスモデルが比類のないものであるため、この戦略は苦しむ可能性があります。テザー社は従業員100人を擁する企業で、2024年上半期に準備金への投資で52億ドルを稼ぎました。 JPモルガン・チェースのような銀行は機関投資家向けのJPMコインを立ち上げた。決済アプリのStripeによるBridgeの買収は、USDCを統合するだけでなく、ステーブルコインスタックの保有に関心を示している。 PayPal はまた、準備金収入を獲得するために PYUSD を発行しました。 Visa や Mastercard などのカード ネットワークは暫定的にステーブルコインを受け入れています。

ステーブルコインは銀行世界の効率を向上させます

ステーブルコインは、信頼できる発行者、健全な銀行関係、販売業者の基盤に支えられ、特に決済分野における大規模な金融システムの効率を高めることができます。

従来のシステムは効率とコストの限界に直面しています。アプリ内または銀行内送金は即時決済を提供しますが、それはそのエコシステム内でのみ可能です。銀行間支払いには約 2.6% (発行銀行が 70%、受取銀行が 20%、カード ネットワークが 10%) の手数料がかかり、決済までに 1 日以上かかります。国境を越えた取引には約 6.25% のコストがかかり、決済には最大 5 日かかる場合があります。

ステーブルコイン決済は、仲介業者を排除することで即時ピアツーピア決済を提供します。これにより、条件付き自動支払いなどのプログラム可能な機能が提供されながら、資金の流れが高速化され、資本コストが削減されます。

B2B (年間取引額 120 ~ 150 兆ドル):

銀行はステーブルコインを促進するのに最適な立場にあります。 JPモルガンは自社のクォーラムチェーン上でJPMコインを開発し、2023年10月の時点でJPMコインは毎日約10億ドルの取引に使用されています。P2P (年間取引額 1.8 ~ 2 兆ドル):

電子ウォレットとモバイル決済アプリは最も有利な立場にあり、PayPal は PYUSD を立ち上げ、現在イーサリアムとソラナの時価総額は 6 億 400 万ドルとなっています。 PayPal を使用すると、エンドユーザーは無料でサインアップして PYUSD を送金できます。B2C コマース (年間取引額 5.5 ~ 6 兆米ドル):

ステーブルコインはPOS、銀行API、カードネットワークと連携する必要があり、2021年にはVisaがUSDCを使用して取引を決済する最初の決済ネットワークとなる。

銀行不足の世界のイノベーター

影のドル経済

新興市場は、深刻な通貨切り下げと経済不安定のため、ステーブルコインを切実に必要としています。トゥルキエでは、ステーブルコインの購入額がGDPの3.7%を占めている。人々や企業は法定ドルよりもステーブルコインにプレミアムを支払うことに積極的で、ステーブルコインのプレミアムはアルゼンチンで30.5%、ナイジェリアでは22.1%に達しています。ステーブルコインは米ドルへのアクセスと金融包摂を提供します。

Tether はこの分野を支配しており、10 年間にわたる確かな実績を誇っています。複雑な銀行関係と償還危機に直面しても(テザーは2019年4月、USDTが準備金によって裏付けられているのはわずか70%であることを認めた)、そのペッグは安定したままである。これは、テザーが強力な影のドル経済を確立しているためです。新興市場では、人々が USDT を法定通貨に変換することはめったになく、従業員に給与を支払う場合、この現象はアフリカやラテンアメリカなどの地域で特に顕著です。 、請求書など。テザーはインセンティブなしでこれを達成し、単にその長期的な存在と継続的な有用性によってその信頼性と受け入れを強化しました。これはあらゆるステーブルコインの最終目標であるべきです。

米ドルで取得

送金:

送金格差は経済成長を鈍化させます。サハラ以南のアフリカでは、経済的に活動的な個人が低・中所得国や先進国に送金する際、送金総額の平均8.5%を支払っている。企業にとって状況はさらに悲惨であり、高額な手数料、長い処理時間、官僚主義、為替リスクなどの障壁が、この地域の企業の成長と競争力に直接影響を与えています。米ドルで取得:

1992 年から 2022 年にかけて、為替変動により新興市場国 17 か国は 1 兆 2,000 億ドルの GDP 損失を被りました。これは、GDP 総額の 9.4% に相当します。米ドルへのアクセスは地方の財政発展にとって極めて重要です。多くの暗号プロジェクトがオンボーディングに取り組んでいる一方で、ZAR は草の根の「DePIN」アプローチに焦点を当てています。これらの方法では、現地エージェントを利用して、アフリカ、ラテンアメリカ、パキスタンでの現金とステーブルコインの取引を促進します。外国為替:

現在、外国為替市場の一日の取引高は 7 兆 5,000 億ドルを超えています。グローバル・サウスでは、個人が現地の法定通貨を米ドルに両替するために闇市場に頼ることがよくあります。これは主に闇市場の為替レートが公式ルートよりも有利であるためです。 Binance P2P は採用され始めていますが、オーダーブックアプローチのため柔軟性に欠けています。 ViFi のような多くのプロジェクトは、オンチェーンの自動マーケットメーカー FX ソリューションを構築しています。人道援助の配布:

ウクライナの戦争難民はUSDCの形で人道援助を受けることができ、デジタルウォレットに保管したり、現地で現金化したりすることができる。ベネズエラでは、政治的・経済的危機が深刻化する中、新型コロナウイルス感染症(COVID-19)のパンデミックが続く中、最前線の医療従事者が医療用品の支払いにUSDCを利用している。

結論: 織り交ぜる

相互運用性

異なる通貨を交換する:

従来の外国為替システムは非常に非効率であり、複数の課題に直面しています。取引相手の決済リスク (CLS は強化されていますが煩雑です)、マルチバンク システムのコスト (オーストラリアの銀行からロンドン ドルのオフィスで円を購入する際には 6 つの銀行が関与します)、世界的な決済 タイムゾーンの違い (カナダドルと日本円の銀行システムの重複は 1 日あたり 5 時間未満)、外国為替市場へのアクセスの制限 (個人ユーザーは大手機関の 100 倍を支払う)。オンチェーン FX には次のような大きな利点があります。コスト、効率性、透明性: Redstone や Chainlink などのオラクルは、リアルタイムの価格見積もりを提供します。分散型取引所 (DEX) はコスト効率と透明性を提供し、Uniswap CLMM は取引コストを 0.15 ~ 0.25% に削減し、従来の FX よりも約 90% 削減します。 T+ 2 銀行決済から即時決済への移行により、裁定取引者はミスプライシングを修正するためにさまざまな戦略を採用できるようになります。

柔軟性とアクセス性: オンチェーン FX により、企業の財務担当者や資産管理者は、複数の通貨固有の銀行口座を必要とせずに、幅広い商品にアクセスできるようになります。個人ユーザーは、DEX API が組み込まれた暗号通貨ウォレットを使用して、最高の FX 価格を得ることができます。

通貨と管轄区域の分離: 取引には国内銀行が必要なくなり、基礎となる管轄区域から国内銀行が切り離されます。このアプローチは、通貨主権を維持しながらデジタル化の効率を活用しますが、まだ欠点もあります。

異なるステーブルコインを交換する:

ほとんどの企業が独自のステーブルコインを発行している世界を想像してみてください。ステーブルコイン取引所は、PayPal の PYUSD を使用して JPMorgan Chase 加盟店に支払うという課題を抱えています。オンオフラインのソリューションはこの問題を解決できますが、暗号通貨が約束する効率性は失われます。オンチェーンの自動マーケットメーカー (AMM) は、最高のリアルタイム低コストのステーブルコイン間の取引を提供します。たとえば、Uniswap は、0.01% という低料金でそのようなプールをいくつか提供しています。しかし、数十億の資金がオンチェーン上に置かれると、スマート コントラクトのセキュリティが信頼され、現実の活動をサポートするのに十分な流動性と即時パフォーマンスが確保されなければなりません。さまざまなチェーンスワップ:

主要なブロックチェーンにはさまざまな長所と短所があり、ステーブルコインが複数のチェーンに展開されることにつながります。このマルチチェーンのアプローチではクロスチェーンの課題が生じ、ブリッジングには大きなセキュリティ リスクが生じます。私の意見では、最良の解決策は、ステーブルコインが USDC の CCTP や PYUSD のレイヤー 0 統合など、独自のレイヤー 0 を立ち上げることです。また、USDT がブリッジ ロック トークンをリコールする動きを目撃し、おそらくレイヤー 0 ソリューションに似たものを立ち上げることになります。

しかし、非米ドル建てのデジタル資産の不足、オラクルのセキュリティ、ロングテール通貨のサポート、規制、上流および下流のプレーヤーとの統一インターフェースなどの課題は依然として残っています。こうした障害にもかかわらず、オンチェーンFXには依然として魅力的な機会が存在します。たとえばシティは、シンガポール金融管理局の指導の下、ブロックチェーンFXソリューションを開発中です。

答えのない質問

それまでの間、いくつかの未解決の疑問が残っています。

準拠したステーブルコインは資金を監視、凍結、引き出しできる可能性があるため、「オープンファイナンス」を妨げるのでしょうか?

準拠したステーブルコインは引き続き、証券商品として分類される可能性のある利回りの提供を回避し、オンチェーン分散型金融(DeFi)がその大規模な拡大の恩恵を受けることを妨げるのでしょうか?

イーサリアムの遅さと単一の注文者への L2 依存、Solana の不完全な実績、および他の人気チェーンの長期的な実績の欠如を考慮すると、オープン ブロックチェーンは本当に巨額の資金を処理できるでしょうか?

通貨と管轄権の分離はさらなる混乱や機会をもたらすのでしょうか?

ステーブルコインが主導する金融革命は、私たちの前で刺激的であると同時に予測不可能でもあり、自由と規制が微妙なバランスで踊る新たな章です。