前回の記事のレビュー:

「AgentFi - AO による DeFi の新しいコンセプト」

この本は前の章から続いています。ブロックチェーン業界全体は拡大の進化の歴史であり、速度を向上させ、手数料を削減するためにさまざまなルートが試みられていますが、それらにはそれぞれ上限があります。 AO が登場するまでは、従来のブロックチェーンとは異なるパラダイムが出現しました。賢い設計により、AO のブロック スペースは、希少性の固定供給ではなく、必要に応じて無限に作成できるリソースとなり、AO に無限に拡張する能力が与えられます。

これにより、エージェント指向の財務モデルである AgentFi も可能になります。従来の DeFi と比較して、AgentFi は幅広いアプリケーション シナリオを備えています。

従来の DeFi プロトコルはイーサリアムに由来しており、さまざまな L2 および高性能の新しいパブリック チェーンが誕生していますが、DeFi 構築パラダイムに対する人々の想像力は常にイーサリアムに限定されてきました。さあ、読み取り専用から読み書き、アルゴリズム、自律性へとインターネットの一連の発展を思い出すように、性能制限のないプラットフォームに足を踏み入れ、オンチェーン金融のあるべき姿を再考してみましょう。あなたの心の中に新しい絵が浮かんでくるかどうかなど。すべてのユーザーが金融代理店を作成でき、あらゆるコンピューティング ユニットが「金融機関」となってカスタマイズされた金融サービスを提供できる、経済的平等のビジョンです。

エージェントに標準プロトコルが必要なのはなぜですか?

AO コンピューターでは、プロセスはメッセージを通じて通信し、メッセージ パッシングは特定の仕様に従います。実は、金融の現場でも同じことが言えます。

カスタマイズは多様化の出発点です。異なるタイプの金融エージェントが独自に開発すると、必然的に異なるプロトコル仕様が作成されます。エージェント間の対話をどのように行うかが大きな問題になります。コミュニケーションを取ってマッチングするのはどうでしょうか?

統一された仕様の欠如による相互運用性の欠如を回避するために、FusionFi プロトコル (FFP) が登場しました。

FusionFi プロトコルは、エージェント間の対話プロトコルとして、エージェント間の対話ルールを定義し、エージェントに基づいて作成されたさまざまな金融サービスが相互に通信し、統合できるようにします。 AgentFi が発足したばかりの当時、このような合意は非常に前向きなものであると言えます。

FFP (FusionFi プロトコル)

FusionFi プロトコルは、2024 年の Arweave Asia カンファレンスで EverVision 創設者 outprog によって立ち上げられたプロトコルです。

FusionFi プロトコルの重要な概念は Note です。これはコミットメントの抽象的な表現モデルであり、トークン、債券、証明書、契約上の権利などの形式をとることができます。 Note モデルを媒体として使用することで、FusionFi プロトコルは、取引、融資、質入れなどのさまざまな金融シナリオをサポートできます。

FusionFi プロトコルは、プロトコル仕様を提供するだけでなく、開発者が AgentFi をより効率的かつ簡単に作成できるようにする一連の AgentFi 開発ツール (FFP SDK) も提供します。

現在、FusionFi プロトコルにはすでに AMM エージェントと Orderbook エージェントの 2 つのインスタンスがあります。

AMMエージェント

AMMエージェントを例にとると、各AMMエージェントは「個人主権」の流動性プールとして理解でき、この流動性プールのマーケットメイクルールは自分で設定できます。これは、ユーザーが統一された市場形成アルゴリズムを使用する資本プールなどの外部プラットフォームに依存する必要がなく、独立してスワップ機能を実装し、ネットワーク全体で適切な取引相手を見つけることができることも意味します。言い換えれば、ユーザーがエージェントを作成すると、実際には個人的な分散型取引所を作成することになります。次に、FusionFi プロトコルを使用すると、そのような多くの「個人交換」がピアツーピア ネットワークを形成し、より効率的かつ柔軟なマッチングを実現できます。

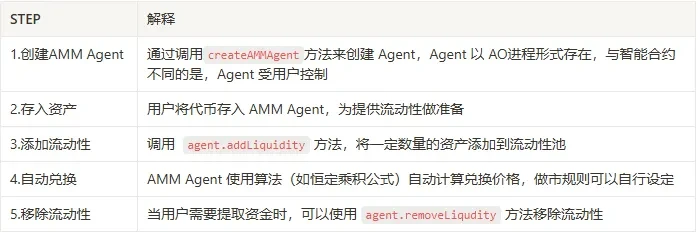

以下は、AMM エージェントのコア プロセスです。

実際、LP の場合、作成、入金、追加、交換、引き出しという標準的なプロセスのように見えますが、LP の場合、資産はユーザー自身によって制御されるという点が異なります。あなた自身の手で。これは実際には AgentFi 自体の機能であり、FusionFi はこの一連の機能に対して比較的統一された入り口 (およびデータ構造) を確立しました。

LP として必要なのは入金と出金の操作だけで、統合エントリー機能を呼び出すだけであることがわかります。機能自体は複数の DeFi プロジェクトにリンクでき、将来それらがどのように相互作用して機能するかは無視できます。これがプロトコル標準層の価値です。 ERC 20 などの標準の出現と同様に、アプリケーション層はユーザーに適応します。

以下は、流動性を追加するための具体的なコード例です。

ご覧のとおり、この関数はわずか数行のコア コードですぐに実装できます。

const minLiquidity = await Agent.getMinLiquidityByX(helloAmount, ammSlippageOfPercent)//金額とスリッページを設定する

const addLiquidityMessageId = await Agent.addLiquidity(minLiquidity)//流動性を追加するメッセージを開始します

const addLiquidityResult = await getProcessResult(addLiquidityMessageId, ammProcess)//結果を取得する

コードのユースケースのソース:

https://github.com/permadao/ffp-demo

メモのライフサイクル

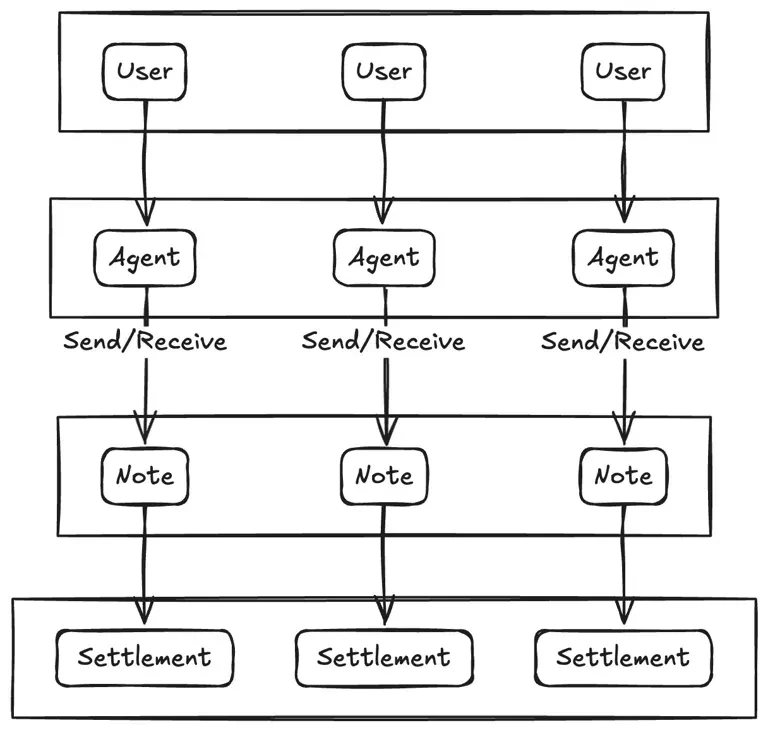

ここでは、Note の視点に切り替えて、ユーザーと AMM エージェント間のトランザクション プロセスを見てみましょう。

1. ユーザーが照会リクエストを開始すると、対応する流動性を持つすべての AMM エージェントが自動的に見積書を作成します。この見積書の有効期間は非常に短く、取引がすぐに完了できない場合は期限切れになります。 。 AMMエージェントはメーカーに相当します。

2. すべてのノートは、システムのノート プールに集中的に保存され、他のエンティティによるアクセスを容易にするシステム内の共有ストレージ スペースとして機能します。

3. ユーザーは、フロントエンド Web ページを通じてノートプールから最適な見積ノートを選択し、決済のために決済センターに送信します。決済センターは、ここでのスワップなどの特定の決済操作を実行する責任を負います。

4. ノートは「決済済み」としてマークされ、スワップは正常に実行されます。

ここで、決済センターは FusionFi プロトコルの主要なコンポーネントであり、システム内のさまざまなノート決済操作を処理する責任があります。

実際、Orderbook エージェントの指値注文自体は Note であり、その決済プロセスは AMM エージェントが作成する見積エージェントとまったく同じです。これは、FusionFi プロトコルが実際に AMM と注文帳からの流動性を統合できることを意味します。

このような統合は、スワップシナリオでは、ユーザーの相場や市場形成ノードから流動性を得ることができ、大きなメリットをもたらします。ユーザーはルーティング プロトコルを使用して、ノート プール全体の流動性を見つけ、最良の取引価格を達成できます。 AMM は市場に基本的な流動性を提供しますが、価格への大きな影響と永久損失の問題があります。一方、オーダーブックではユーザーが独立して注文できるため、大規模な取引や特定の価格ニーズを持つユーザーに適しています。統合すると、AMM は継続的な流動性を提供し、同時にオーダーブックは価格への影響を軽減し、厚みを増し、大規模な取引をより効率的にします。このモデルは、個人投資家から機関投資家まで、さまざまなタイプのユーザーのニーズに応え、適切な取引方法を見つけることができるため、資金の利用率が向上し、市場のさらなる成熟が促進されます。

マルチノートのアトミック決済

上記のケースは一度に 1 つのノートの決済に限定されていますが、実際には、FusionFi プロトコルは一度に複数のノートの決済もサポートでき、この決済はアトミックです。手形のステータスは、単一決済内のすべての手形が決済された後にのみ変更できます。そうしないと、すべてのノートのステータスは変更されません。

これにより、次のような非常に便利な機能がもたらされます。

大量の取引の分割: 単一の取引相手による大量の注文は、FFP が分散された流動性を最大限に活用するために分割することをサポートします。

複数のトランザクションを結合する: 複数のトランザクションを 1 つのアトミックな順序に結合できます。これにより、取引速度がある程度向上します。高頻度トレーダーや複雑な取引シナリオにとって、この効率の向上は非常に重要です。

マルチホップ取引: マルチホップ取引は注文組み合わせ機能の拡張です。スワップ シナリオでは、A→C の置換を完了する必要があるが、A→C への直接パスは存在しないが、A→B→C へのパスは存在し、A→B の組み合わせを実現できるとします。そしてB→C。また、このマルチホップトランザクションはアトミックであり、A→Bが成功してB→Cが失敗するという事態は起こりません。

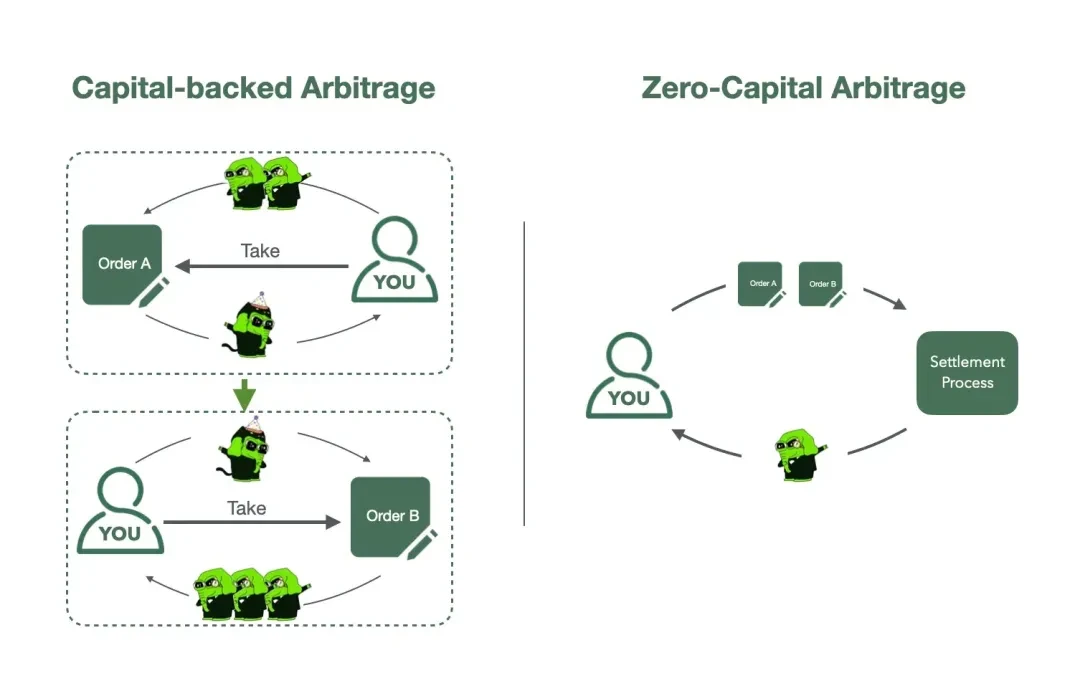

ゼロキャピタル・アービトラージ:いわゆる手ぶらのオオカミです。本質は、裁定取引者が同時に 2 枚の紙幣を金利で決済するということです。以下の写真をご覧ください。

画像ソース: https://x.com/Permaswap/status/1854212032511512992

Permaswap は、FusionFi プロトコルに基づいて構築された最初の AgentFi DEX であり、AO エコシステムで最も成熟した DEX でもあります。興味のある方は、Permaswap (aopsn.com) で上記の機能を体験できます。

決済センター

明らかに、決済センターは FusionFi プロトコルの重要なコンポーネントです。 AO の SU システムが正常である限り、時間順にすべてのノートを処理します。誰でもメモプールからメモを抽出し、決済のために決済センターに送信できます。

手形処理リクエストの数が増加した場合、複数の決済プロセスを使用して決済タスクの負荷を軽減し、決済センターを分散方式で簡単に拡張することもできます。どの程度の圧力がかかっているかを紙幣のIDに基づいて計算し、決済処理に分けて処理します。

Noteの多彩な活用法

FusionFi プロトコルによって定義された Note の構造化フォーマットは、実際にはさまざまな金融ビジネスに非常に強力な普遍的な適用可能性を持っています。そのため、Noteはさまざまな使い方が可能です。現物取引の相場表現だけでなく、先物取引、約定取引、貸付などの場面でもご利用いただけます。したがって、FusionFi は流動性だけでなく、さまざまな金融形態を統合することができます。

見通し

著者の意見では、このインターネット世界の本質はマルチポイントトランザクションであるため、複数のグループ間の高頻度トランザクションを解決することは非常に価値があり、AgentFiのモデルはほぼすべてのDeFiシナリオを処理できますが、FusionFiプロトコルによりエージェントはポイントを実行できます-to-point マッチングがより効率的に行われ、このマッチングはクロスプロトコルです。主な競争手段として流動性を求めて競争し、利益を得る手段として流動性を独占するというDeFi分野のモデルに直面すると、FusionFiプロトコルがもたらす可能性のある変化は破壊的です。

もちろん、FusionFi プロトコルはまったく新しいプロトコル標準であり、ビジネス ニーズに基づいて継続的に調整および最適化する必要がある場合があります。これは、共創における創造性を吸収するためのBIP ( Bitcoin Improvement Proposal ) および EIP ( Ethereum Improvement Proposal ) のモデルを参照できます。

参考資料:

1. スマート ファイナンス: AgentFi から FusionFi へ

https://x.com/perma_daoCN/status/1801474305597050906

2. FusionFi プロトコル: AgentFi の相互運用性を実現するためのコア要素

https://x.com/Permaswap/status/1854212032511512992

3. FusionFi プロトコルのドキュメント

https://github.com/zyjblockchain/ffp-doc/blob/main/doc/FusionFi プロトコル紹介.md

この記事は PermaDAO で最初に公開されました

元のリンク: https://mp.weixin.qq.com/s/r5bhvWVhoEdohbhTt_7b5A