隨著巨頭們加緊步伐入局比特幣,比特幣的金融資產屬性愈發強烈。儘管比特幣被認為是獨立資產,有自己的價格走勢,但隨著比特幣進一步成為全球金融體系的重要組成部分,其與傳統資產的相關性提高將不可避免。

我們從2012 年至今長達十餘年的維度,分別探討比特幣與風險資產(美股)、避險資產(美債和黃金)以及全球宏觀經濟週期(大宗商品指數)的相關程度,並以比特幣價格成功突破並站穩1000 美元為分界點,著重分析2017 年之後的比特幣與其他資產的相關性。

早期階段,比特幣經歷了一段摸索和模仿的時期,這是因為當比特幣剛剛出現時,人們對其性質和潛力還不太了解,比特幣的價值和用途在這一階段並不明確,主流投資者和機構對它持謹慎態度。

然而,隨著時間的推移,比特幣去中心化、固定供應上限等特點吸引了越來越多的關注和信任,使比特幣逐漸定型,並最終贏得了主流認可。尤其2017 年以來,比特幣價格與美股、美債、黃金、大宗商品等四種傳統資產呈現出越來越強的相關性。

從摸索和不定型到明確定位和成熟,比特幣過去十年的演變過程,不僅見證了其價格的曲線增長,也見證了它在全球資產市場中的日益突出的地位。

從圖中可以清晰地看出,美股指數與比特幣價格走勢相關性較高。我們以2017 年比特幣價格突破1000 美元為界,經計算,在2017 年之前,比特幣與納斯達克與標普500 的相關係數分別為0.6996 與0.7217 (皮爾遜相關係數)。

二者在2017 年底附近近乎同步達到階段高點,在2021 年底附近近乎同步達到統計時間段內的最高點,隨後同步下落與反彈。 2017 年之後,比特幣與納斯達克與標普500 的相關係數分別為0.8528 與0.8787 (皮爾遜相關係數)。二者對比可以發現比特幣與美股相關性逐漸加強。 2017 年之後相關係數均大於0.8 ,屬於強相關範疇。

我們選擇倫敦現貨黃金(XAU)作為黃金價格走勢錨定來分析。黃金屬於典型的避險資產。從圖中看,在2016 年之前黃金價格在逐步降低,但比特幣價格卻在緩慢升高。隨後二這走勢呈現趨同性,在2018 年二者均達到階段高點, 2020 年8 月,黃金價格達到最高點隨後回落,但比特幣價格卻在之後迅速走高,進入大牛市。比特幣價格巔峰恰恰是黃金價格的階段性低谷(2021 年)。但在2022 年11 月之後,二者同時觸底反彈,走勢上表現出一致性。

同樣,我們選擇2017 年為分水嶺, 2017 年之前,二者相關係數為-0.6202 ,屬於較為明顯的負相關走勢;2017 年之後,二者的相關性係數為0.6889 (皮爾遜相關係數),屬於中度線性相關。

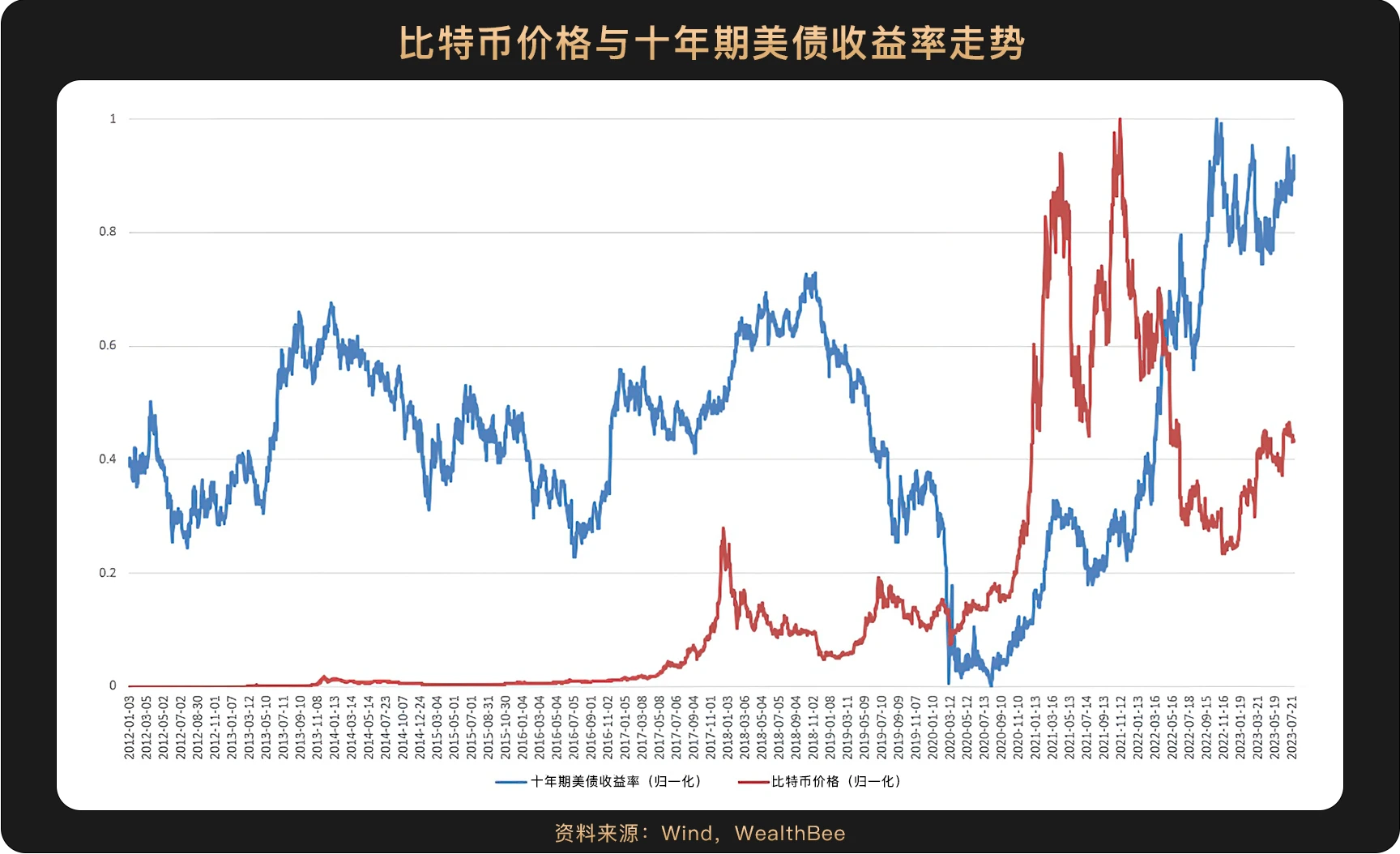

我們選擇了最具代表性的美國十年期與兩年期國債,近似認為二者分別代表中長期無風險利率和中短期無風險利率。美債同黃金一樣,屬於典型的避險資產。從圖中看,不論是十年期還是兩年期,收益率均與比特幣價格呈現較差的相關性。尤其是兩年期美債, 20 年和21 年收益率極低,但比特幣價格卻一路走高。檢驗2017 年之後二者的相關性,比特幣與十年期美債與兩年期美債的相關係數分別為-0.1382 與-0.1756 (皮爾遜相關係數),屬於低度相關性範疇,且二者呈現負相關性。

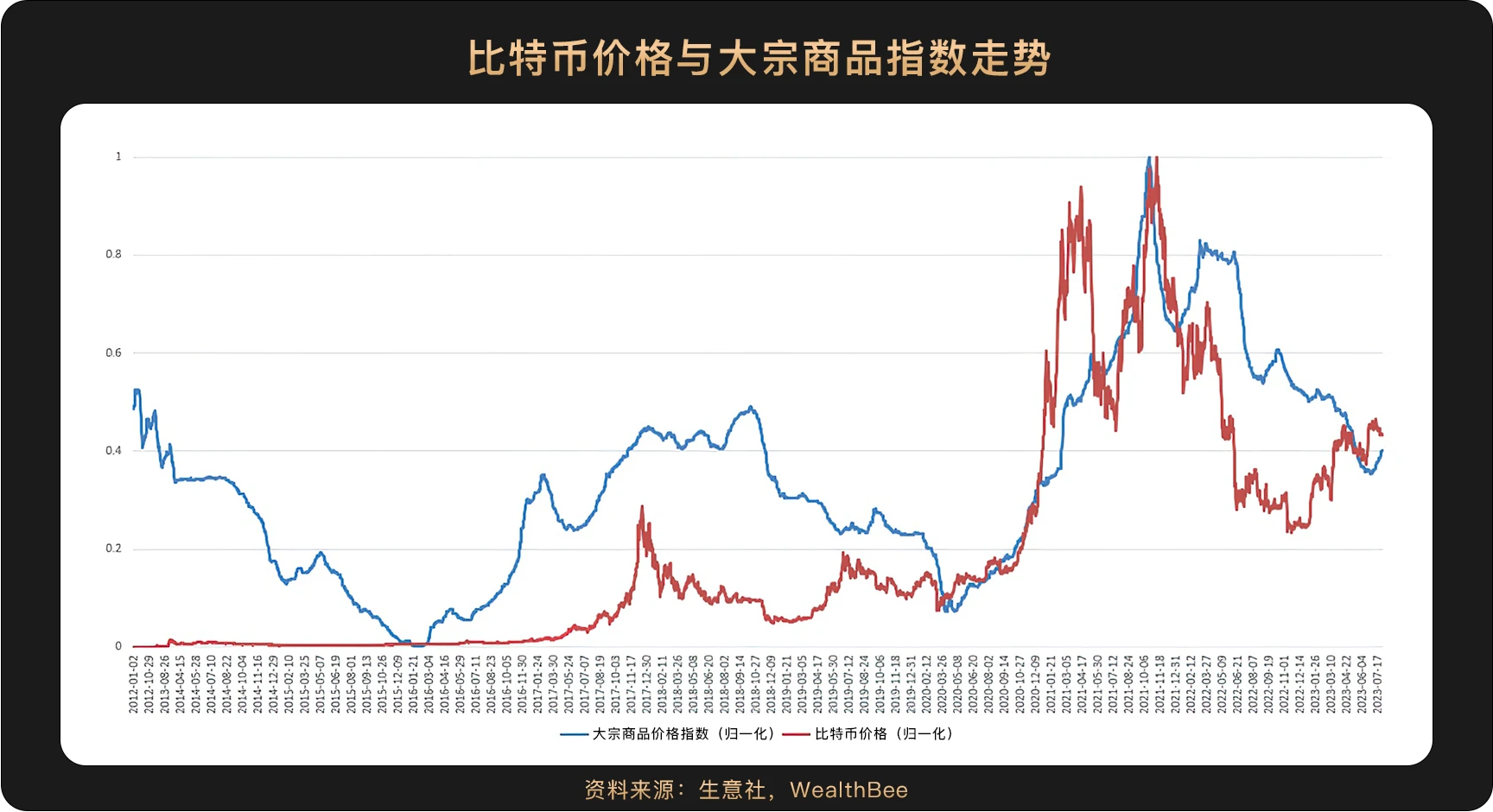

大宗商品價格受影響的因素較多,但大致可以反映全球宏觀經濟週期。從圖中可以看到,二者相關性較高,均在2020 年上半年觸底反彈之後持續性上漲,且在2021 年11 月近乎同時達到最高點,最後開始同步下跌。相關性檢驗得出二者2017 年之後的相關係數為0.7184 (皮爾遜相關係數),屬於中高度相關。

根據上述計算與分析, 2017 年之後,比特幣與其他資產相關性的排名依次是“美股>大宗商品>黃金>美債”,與風險資產、宏觀經濟相關性高,但與避險資產的相關性較低。因此,我們可以認為比特幣是一種風險資產。

從根本上講,一項金融品的價格變動受到兩方面影響:基本面變動與市場風險偏好。當全球經濟向好,即大宗商品價格走高時,市場風險偏好自然提高,因此比特幣也同其他風險資產如美股一起走高。近期美國經濟持續強勁,再加上AI 大模型的廣泛應用將在未來10 到20 年內成為生產力提升的主要驅動力,而伴隨生產力提升,降息也更容易容納更多的流動性,因此,我們有理由相信全球投資者的風險偏好會逐步提高,並且將有更多投資資金流入市場,屆時比特幣價格大概率會有所表現。

版權聲明:如需轉載歡迎加小助理微信溝通,未經允許轉載、洗稿、我方將保留追究法律責任的權利。

免責聲明:市場有風險,投資需謹慎。請讀者在考慮本文中的任何意見、觀點或結論時嚴格遵守所在地法律法規,以上內容不構成任何投資建議