美國 6 月 CPI 與非農業資料背離,導致市場無法對降息次數形成共識,只能「邊走邊看」。英偉達市值一度勇登世界第一,成為 AI 時代的驕子。但美股分化嚴重,本益比偏高,泡沫已顯。加密市場本月無端下跌,老 OG 和礦工的拋盤或是下跌直接原因,也為後續投資提供新的上車機會。

美國 6 月最新 FOMC 會議落下帷幕,會議決定將聯邦基金利率維持在 5.25% 至 5.50% 之間,這項決定符合市場預期。然而,這次 FOMC 會議態度整體偏鴿,一改之前的鷹派作風。在會議措辭上,鮑威爾認為當前通膨距離 2% 目標「取得了適度的進展」。的確, 5 月最新CPI 數據顯示,美國5 月CPI 年成長3.3% ,較前值和預期值3.4% 小幅下降;剔除食品和能源成本後的5 月核心CPI 年比成長3.4% ,低於預期3.5% ,也低於前值3.6% ,為三年多來的最低水準。

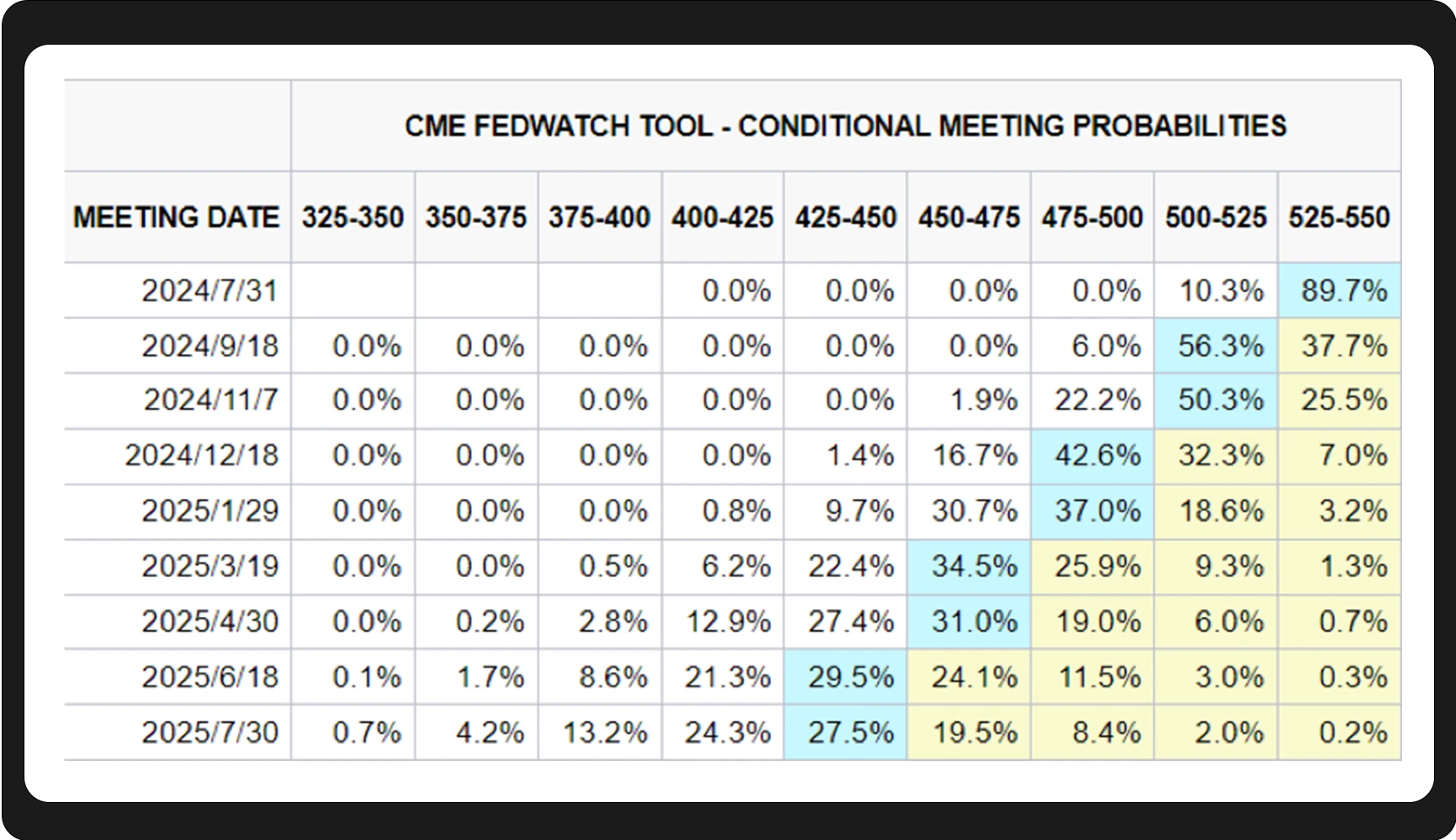

然而,儘管通膨數據良好,但是非農業數據的表現卻為降息蒙上陰影。美國 5 月非農業就業 27.2 萬人(預期 18.5 萬人,前額 17.5 萬人),高於華爾街分析師的預測。這種通膨與就業數據的背離導致目前市場無法對降息時間和次數形成共識。 FedWatch Tool 顯示,目前預計 9 月進行首次降息的機率只有 56.3% 。

而點陣圖顯示,有 11 名委員認為今年利率還將維持在 5% 以上,相當於最多只降息 1 次;有 8 名委員認為可以降至 4.75% -5% ,相當於可以降息兩次。因此,關於降息次數和幅度,目前尚無明顯定論,只能「邊走邊看」。

如果從交易的角度來看,市場似乎已經開始押注聯準會降息。美債殖利率近幾個月一直呈現下降趨勢。

而黃金價格也呈現高位橫盤,似乎顯示資金的風險偏好正逐漸提高,避險資產對資金的吸引力正逐漸降低。

現在,美國通膨似乎正朝著正確的方向進行。美國最新 Markit 製造業 PMI 為 51.7 (預期 51.0 ,前值 51.3);亞特蘭大聯邦儲備銀行的 GDPNow 模型顯示 2024 年第二季的 GDP 成長率預估為 3.0% 。因此,WealthBee 認為投資者不用過度擔心美國經濟,只需安靜等待通膨回落和聯準會降息。

6 月 18 日,英偉達(NVDA)股價上漲 3.51% ,市值達 3,3353 億美元,超過微軟和蘋果,成為全球市值最大的公司。此時距離 6 月 5 日英偉達市值超越蘋果,成為 3 兆美元市值俱樂部成員,僅過去了不到兩週的時間。毫無疑問,在這場顛覆性 AI 變革的敘事中,英偉達可謂是吃盡了紅利,成為市場用真金白銀投票出來的時代驕子。

然而在英偉達短暫登頂世界第一後,黃仁勳開始減持套現,股價也隨之回檔。目前回到微軟和蘋果之後,位居世界第三。

聯準會遲遲不降息,但美股卻能夠屢創歷史新高,AI 敘事所帶來的強大動能正在帶領美股打破宏觀週期,走出獨立行情。本月納指和標普 500 繼續創出歷史新高,道瓊指數則處於高位橫盤狀態。

從年初以來,「美股泡沫」的言論一直都在甚至越來越響亮,但美股卻一直屢創新高。如果WealthBee 從市盈率指標分析的話,儘管近一年以來標普500 的市盈率一直在走高,且接近21 世紀以來市盈率80% 的分位,但相比於2002 年左右互聯網泡沫破裂時的市盈率還是低得多。因此可以說泡沫確實存在,但並沒有那麼嚴重。

然而,本月標普 500 指數回報率和廣度指標之差達到 30 年極值,也就是說,儘管指數在屢創新高,但是上漲股票的數量卻不斷減少。這顯示市場資金全部集中在大的權重股上,小票幾乎「無人問津」。這種現象並不利於美股整體的流動性,機構抱團可能會使得抱團股票的下跌導致整個市場的暴跌。因此,美股目前風險存在且明顯。 WealthBee 認為,或許需要等到英偉達 2025 財年的第二季財報的出現,看英偉達是否能繼續超出市場預期,疊加降息預期的變化,屆時美股風格可能會迎來一些改變。

除美股外,亞太市場本月再次表現亮眼,孟買 SENSEX 直逼 80,000 點,台灣加權指數創出歷史新高。儘管日圓匯率跌破 160 ,但日經 225 高位橫盤,表現仍強勁。

美股創新高,但加密市場卻無端走低。本月,儘管並無明顯的宏觀利空,但加密市場卻持續走低,比特幣最低跌破 58,500 美元,以太坊最低跌至 3,240 美元附近。

其實整個六月的宏觀面還不錯,聯準會的發言已經轉鴿。但是金融市場的波動很多時候確實無法解釋。 HOD L1 5 Capital 監控數據顯示 6 月美國現貨比特幣 ETF 仍淨流入 9281 枚 BTC,比特幣現貨 ETF 呈現淨流入狀態,市場走勢卻與大機構的行為背道而馳。

目前來看,市場下跌的直接原因還是老 OG 和礦工拋售所致(以礦工和鯨魚為例,他們已經拋售41 億美元)。至於為什麼在這段時間集中拋售,這大機率就是「沒有原因地湊在一起了」。

從另一個角度來看,比特幣市場大量金融工具的出現也大大增加了市場波動。自從 2017 年比特幣合約交易的出現,越來越多複雜的金融衍生性商品不斷誕生。如果沒有合約交易,所有人都在市場中自由交易現貨,那麼整個市場除了礦工在生產新比特幣導致的供給增加,其餘交易都是中性的。而合約的出現使得市場中出現了裸賣空,使得大量「紙 BTC」出現,從而增加了市場的供給,加劇了比特幣價格的波動。現貨、合約、選擇權等金融工具交織在一起,使得整個比特幣市場的波動越來越混沌,單純且美好的比特幣「古典時代」一去不復返了。

既然沒有明顯的風險存在,那麼下跌大機率就是加倉的好時機,巨鯨們的拋售也給其他投資人低價上車的時機。

而且,金融工具的日益多樣化,正是加密市場逐步走向大眾視野的關鍵路徑。就在本月,加密市場迎來兩則重要訊息。首先,以太坊現貨 ETF 的到來比想像中的快,最早可能在七月初被批准。彭博 ETF 分析師 Eric Balchunas 預期,以太幣現貨 ETF 最早在 7 月 2 日迎來獲批。

另外, 6 月27 日,VanEck 數位資產研究主管 Matthew Sigel 表示已向 SEC 申請 Solana ETF,並表示可能在 2025 年推出。

從比特幣到以太坊,再從以太坊到 Solana,加密資產正在以超預期的速度被傳統市場接受,屆時產生的增量資金恐怕是不可估量的。

儘管美國 6 月 CPI 數據顯示通膨超預期降溫,但非農業數據的強勁表現讓市場對聯準會的降息預期變得複雜。此外,CPI 與非農業數據的背離以及歐洲已經開始的降息舉措,進一步加劇了全球貨幣政策的分化。在股票市場,英偉達市值的劇烈波動和美股大小盤,反映市場對 AI 技術前景出現分化,同時也暴露了市場集中度的增加。

本月加密貨幣市場比特幣價格的大幅下跌至 6 萬美元以下,與美股走勢的脫鉤,可能與礦工和長期持有者的拋售行為有關。市場的波動性增加,部分原因可能是比特幣相關的複雜金融衍生性商品的湧現。儘管如此,現貨 ETF 的推出被視為市場的穩定器,為投資者提供了對沖工具。特別是預計在七月初推出的以太坊現貨 ETF,將為市場帶來新的活力和穩定性。儘管宏觀經濟和傳統金融市場存在不確定性,但加密資產市場顯示出其獨立性和韌性,並有望在多元化的投資組合中扮演越來越重要的角色,為投資者提供新的成長機會。