「每週編輯精選」是Odaily星球日報的一檔「功能性」專欄。星球日報在每週涵蓋大量即時資訊的基礎上,也會發布許多優質的深度分析內容,但它們也許會藏在資訊流和熱點新聞中,與你擦肩而過。

因此,我們編輯部將於每週六從過去 7 天發布的內容中,摘選一些值得花費時間品讀、收藏的優質文章,從數據分析、行業判斷、觀點輸出等角度,給身處加密世界的你帶來新的啟發。

下面,來和我們一起閱讀:

投資與創業

上個時代流行過“鏈上合成資產機制”,但價格錨定≠資產所有權,合成資產模式下鑄造以及交易的美股,並不代表在現實中真實擁有該股票的所有權,只是在“賭”價格,一旦預言機失效或抵押資產暴雷(Mirror 即倒在了UST 的崩盤上),整個系統都會面臨信心崩潰、價格脫錨、UST 的崩盤用戶失衡。

同時一個容易被忽略的長線因素是,合成資產模式下的美股代幣在Crypto 注定是小眾市場——資金僅在鏈上閉環內流轉,沒有機構或券商參與,這意味著它永遠停留在「影子資產」層面,既無法融入傳統金融體系,建立起真正的資產接入和資金,也很少有人願意基於此衍生資金,從而難以融入產品的增量。

而這一次,美股代幣化換了一套玩法。微觀上看,這是全球用戶能夠更自由地買賣美股,但從宏觀視角看,這其實是美元和美國資本市場,在藉助Crypto 這條低成本、高彈性、 7 × 24 的管道,吸引全球增量資金——畢竟該結構下用戶只能做多,無法做空,也沒有槓桿和非線性收益結構(至少截至目前)。

圍繞著Crypto 的一連串「新/老」敘事,正在被設計成一套分散式金融基礎設施,且專為美國金融服務:美債穩定幣→ 世界貨幣流動池;美股代幣化→ 納斯達克的流量入口;鏈上交易基礎設施→ 美資券商的全球中轉站。這或許是一種柔性的全球資金虹吸方式。

對DeFi 來說,這或許才是真正的轉折。

10 萬的比特幣不買而選擇買溢價 75% 的 MSTR 股票,華爾街瘋了嗎?

購買 MSTR 股票的投資者不僅是在買入比特幣,更是在買入「未來持續增持比特幣的能力」。

此模式依賴一個自我強化的循環:股價溢價支持募資能力→募資用於增持比特幣→比特幣增持強化公司敘事→敘事價值維持股價溢價。若溢價消失,循環將被打破:融資成本上升,比特幣增持放緩,敘事價值弱化。

當前比特幣儲備公司仍享有資本市場准入優勢和投資者熱情,但其未來發展將取決於財務紀律、透明度以及「提升每股比特幣持有量」(而非單純堆砌比特幣總量)的能力。在牛市中賦予這些股票吸引力的“選擇權價值”,可能在熊市中迅速轉化為負擔。

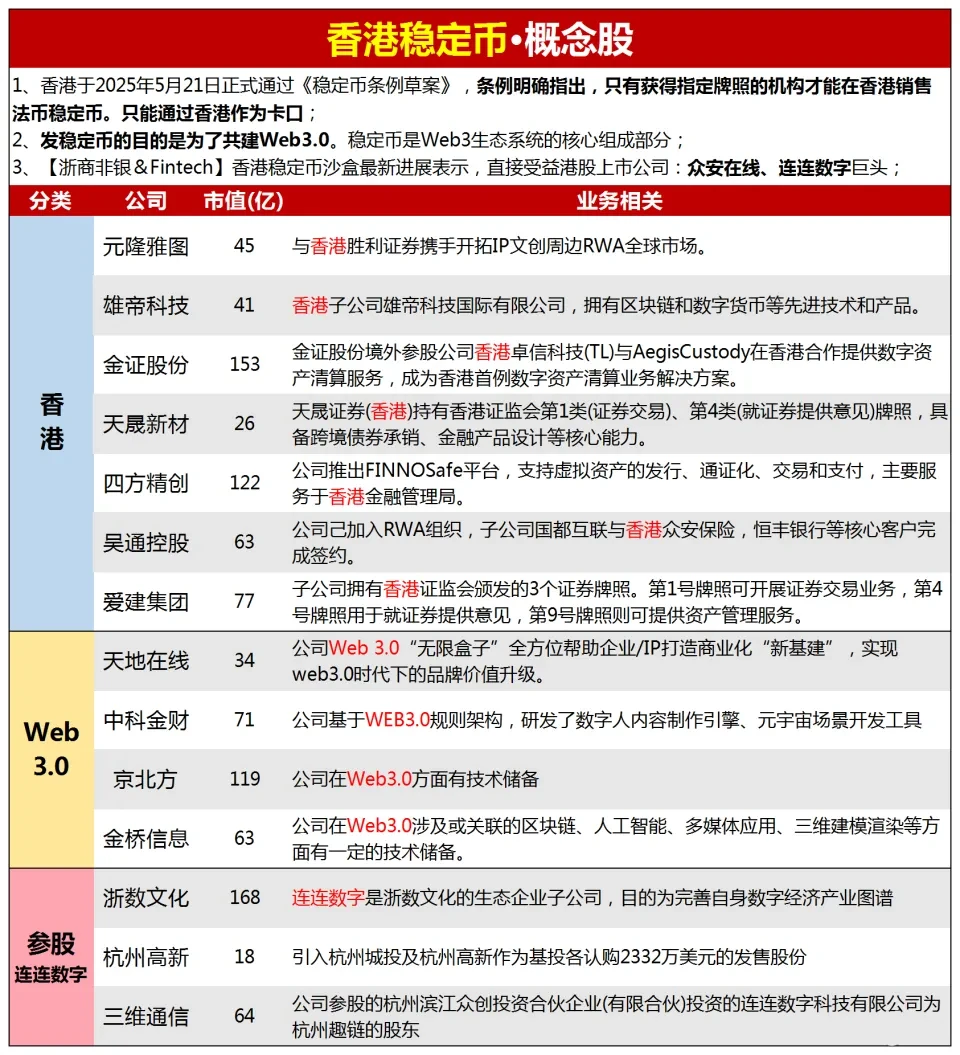

細看這次加密港股山寨季的到來,主要經歷了3 個階段的情緒型上漲——即,從最開始的“Circle 概念股”,再到後來的“穩定幣概念股”,最後則是“券商加密概念股”。不過,淘金港股,還面臨打新門檻陡增,資金、交易量成硬性限制等問題。

VC 反思:押注「創辦人投資者契合度」,不如押注「產品與市場契合度」

95% 受調查的VC 將創辦人或創始團隊視為其投資決策中最重要的因素,從風險管理角度來看,這合乎邏輯。但這會造成系統性偏差:偏向擅長與投資人溝通的創辦人,而非擅長與客戶溝通的創辦人。所謂的“產品市場契合度” ,往往只是附著了一些營收數字的“創始人投資者契合度”,只存在於會議室裡。

真正的產品市場契合體現在使用者行為:人們會在沒有提示的情況下使用你的產品,當產品出現故障時他們會感到沮喪,他們會主動推薦你的產品,他們願意隨著時間的推移支付越來越多的費用。

最成功的創辦人知道如何創造真正的產品市場契合度,同時保持以投資者能夠理解和興奮的方式向投資者傳達這種契合度的能力。這通常意味著將客戶洞察轉化為投資者語言:展示用戶行為如何轉化為收入指標、產品決策如何創造競爭優勢、市場理解如何推動策略定位。

代幣與股權 Battle:鏈上主權 vs 監管束縛,加密經濟如何重建?

全新的監管環境為創業者重新界定代幣與股權的合理關係提供了契機:代幣應捕獲鏈上價值,而股權則對應鏈下價值。創業者需摒棄將代幣化治理作為監管合規捷徑的思維。相反的,治理機制應僅在必要時啟用,且需保持最小化與有序化。創業者還可以透過客製化法律架構和鏈上工具,確保治理機制有效運作。此外,需最大化代幣持有者對鏈上基礎設施的所有權。

為因應監管風險,代幣必須與證券明確區分。

「單一資產」模式(將全部價值錨定鏈上並歸屬於代幣)具備兩大核心優勢:其一是對齊企業與代幣持有者的激勵機制,其二是讓創業者聚焦提升協議競爭力。憑藉極簡設計邏輯,Morpho 等頭部專案已率先實踐此模式。

對話 Robinhood 聯創:為什麼我們要做一條自己的鏈?

Robinhood 正在擺脫單一交易工具的定位,轉向以用戶全生命週期為中心的「作業系統」式佈局。從私募股權代幣化、整合CFTC 合規的預測市場、上線覆蓋AI 策略投顧與期權策略構建的Cortex 與Strategies,再到推出“現金快遞”式的Robinhood Banking 和多鏈錢包統一架構,其金融版圖的擴張節奏,遠超外界對一家FinTech 公司的傳統想像。

另推薦:《 10 問 xStocks:交易美股代幣時,我們到底在交易什麼? 》《對話 Tether CEO:揭秘「四穩」願景與 140 億投資版圖》。

政策

從字面上看,目前大而美法案廣為人知的條款可能削弱聯邦法院權力、重創醫療體系、增加債務負擔、加劇移民執法、限制外資投資、空氣污染加重及國防預算提升,雖然影響廣博,但實在跟加密沾不上邊。

事實可能並非如此。 「大而美」法案(OBBBA)的通過極有可能對加密貨幣和金融業產生深遠影響。法案中的減稅政策和財政刺激措施為加密資產創造了更寬鬆的宏觀環境。資本利得稅的優惠政策鼓勵投資者長期持有數位資產,這不僅為加密貨幣市場注入了長期資金,也進一步鞏固了美國作為全球加密貨幣中心的地位。

空投機會和互動指南

空投週報| Fragmetric 將於 7 月 1 日 TGE;Endless Clouds 基金會公佈空投佔代幣總供應量 17.5% (6.23-6.29)

本週精選互動項目:vooi 交易體驗、Elympics 與 Surf 賺積分

以太坊與擴容

Trend Research:山雨欲來,市場合力將推動 ETH 實現價值發現

穩定幣是傳統金融融入鏈上最重要的底層基礎,它使得貨幣變得可編程,去中心化,是所有鏈上金融資產流轉和結算的基礎。

RWA 本輪快速發展得益於機構合規在不斷探索新的融合方式,並推動數位資產市場結構法案立法,當穩定幣和市場結構法案立法完成後,大量資產將會被快速推動上鏈,交易、收益、結算等環節在原生區塊鏈上運行,以穩定幣作為基礎的貨幣單元和價值載體。

在大量的資產上鍊後,DeFi 將開始發揮作用,將新上鍊資產與越發成熟的DeFi 協議融合,實現效率化,自動化,合規化。

加速ETH 重新定價的進程正在發生:需求激增,原生加密收益需求加速,策略性囤積ETH, ETH 作為機構資金資產。 ETH 的上漲不是由一兩家機構的買入或宣傳推動的,是在變革佈局時,主流機構共同的選擇,而趨勢變化的臨界點即將到來。

多元生態

SOL ETF 獲批,美股中誰在扮演 Solana 版 MicroStrategy?

REX-Osprey 合作推出的Solana 現貨質押ETF 已獲批准。

今年以來已有多家美股上市公司高調宣布將Solana 納入財務戰略,甚至將SOL 代幣作為資產負債表上的核心儲備,包括:DeFi Development Corporation(交易代碼:DFDV),SOL Strategies Inc.(加拿大證券交易所代碼:HODL,美國OTC 代碼:CYFRF),Classover Holdings, Inc.(加拿大證券交易所代碼:KIDZZ)。

跟隨好消息上漲的生態熱點主要落在 DEX 與質押賽道,如 Raydium (RAY)、Jupiter (JUP)、Jito (JITO)。

CeFi DeFi

懶人理財攻略|Spark Farm 啟動 SPK 激勵;Gauntlet 上線 USD Alpha 策略(7 月 1 日)

Web3 AI

AI Agent 週報| Cookie Snaps 上新 Elympics;板塊週漲幅近 20% (6.23-6.29)

安全

留意危險信號:協同虛假警報製造混亂與緊迫感,短代碼與普通電話號碼混用,要求通過非官方或不熟悉的域名進行操作,未經請求的來電和後續通訊,未經請求的緊急情況和後果警告,要求繞過官方渠道,未經核實的案件編號或支持工單,真假信息混雜,在替代方案建議中使用真實公司名稱,過度熱心卻不進行驗證。

主動防護措施和建議包括: 在交易所啟用交易級驗證, 始終透過合法、已驗證的管道聯繫服務提供商, 交易所客服人員絕不會要求你移動、訪問或保護資金, 考慮使用多重簽名錢包或冷錢包儲存解決方案, 收藏官方網址並避免點擊來自未經請求信息的鏈接,使用密碼管理器識別可疑網站並維護關聯密碼,定期審查向服務提供者的官方支援團隊報告所有可疑活動。

另有推薦:《 Beosin 重磅| 2025 年上半年Web3 區塊鏈安全態勢分析》。

一週熱點惡補

在過去的一週內,美國會眾議院表決通過「大而美」法案;Robinhood 計劃推出 Layer 2 區塊鏈並在歐盟提供「股票代幣」業務(詳解);觀點:Robinhood 若獲得成功將消滅 90% 的金融中介機構; OpenAI 國王斥責 Robinhood 未經授權代幣化股票股票化股票化股票(在內的多位科技領域億萬富豪正聯合發起一家名為Erebor 的新銀行,旨在填補矽谷銀行倒閉之後面向加密貨幣行業的銀行服務缺口(介紹);Circle 申請美國國家銀行牌照,擬自主管理 USDC 儲備(詳解); Ripple 放棄對 SEC 的交叉上訴並接受 1.25 億美元罰款(詳解) ; XRP ETF 掃清了障礙; Ripple 繼 Circle 之後申請美國銀行牌照,計劃提供更多加密服務;由USDT 支持的L1 公鏈Stable 正式發布(解讀);港交所實施新的股票交收費結構;

此外,觀點與發聲方面,川普:早知道美國總統是「高風險職業」當初可能就不會參選;馬斯克: 80% 的人認為應該創建一個新政黨;川普:馬斯克早在強烈支持我競選總統之前就知道,我強烈反對電動車強制令;Cathie Wood:比特幣持有者或可將 BTC 轉入 Coin 300030005:新國法存日幣法支付日幣報;的「買入」評級;分析師:比特幣牛市或將於 10 月結束;華夏基金香港:預測未來法幣將變成穩定幣,全世界只有幾個通用穩定幣;京東:目前京東幣鏈科技並沒有開始發行穩定幣;Vitalik:零知識證明身分證明仍然存在風險; FTX債權人會代表Sunil:包括中國的49 個管轄權;

機構、大公司與頭部專案方面,川普手機 T 1 刪除「美國製造」介紹詞並改為「美國驕傲設計」 ;英國上市公司 Cel AI已籌集 1,000 萬英鎊用於購買比特幣;以太坊社區基金會(ECF)成立;領航醫藥生物科技計劃收購 Conflux 全部股權以擴展區塊鏈技術領域(ECF)成立;領航醫藥生物科技計劃收購Conflux 全部股權以擴大區塊鏈技術領域股價;推出自家Launchpad 平台Jupiter Studio ; Fragmetric已開放空投申領;

數據上,川普家族近期從加密項目中獲利達 6.2 億美元;韓國20 – 50 歲人群中 27% 持有加密資產,七成計劃繼續加碼投資;比特幣波動率降至 2023 年以來的最低水平,歷史上僅出現過 7 次;分析:以太坊、ZKsync Eratos資產 474 月 47 月;億美元較高點已下降 70% ;

安全方面, Resupply 事件回顧:駭客逍遙法外,用戶被迫填坑,安全事件演變為種族歧視醜聞;慢霧創始人: Resupply 協議鏈上喊話黑客,希望通過 Blockscan 溝通;慢霧 CISO:安全公司 Koi 披露火狐瀏覽器官方插件商店出現40朝鮮假冒加密錢包程序;未凍結相關活動……嗯,又是起伏的一周。

附《每週編輯精選》系列傳送門。

下期再會~